Оценка рентабельности — Контур.Эксперт — СКБ Контур

Не секрет, что любая организация стремиться к увеличению прибыли, а для этого ей необходимо работать эффективно. Чтобы оценить эффективность деятельности организации проводится анализ рентабельности.

Что такое рентабельность?

Рентабельность – показатель экономической эффективности организации, который отражает степень эффективности использования материальных, трудовых и денежных и др. ресурсов.

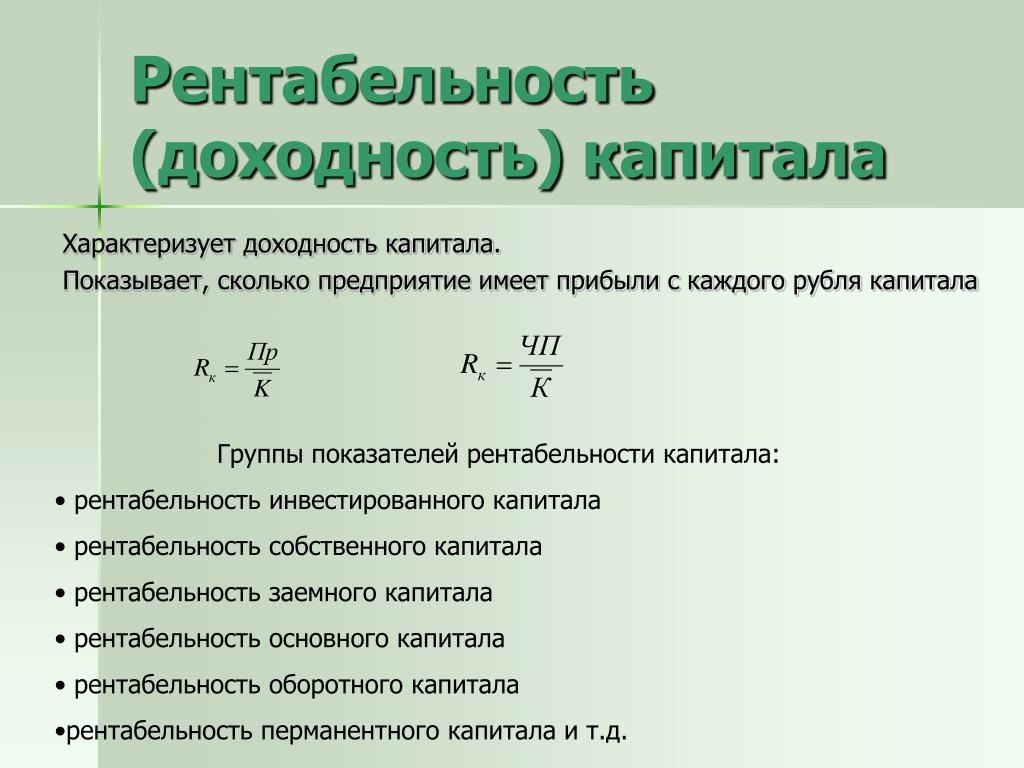

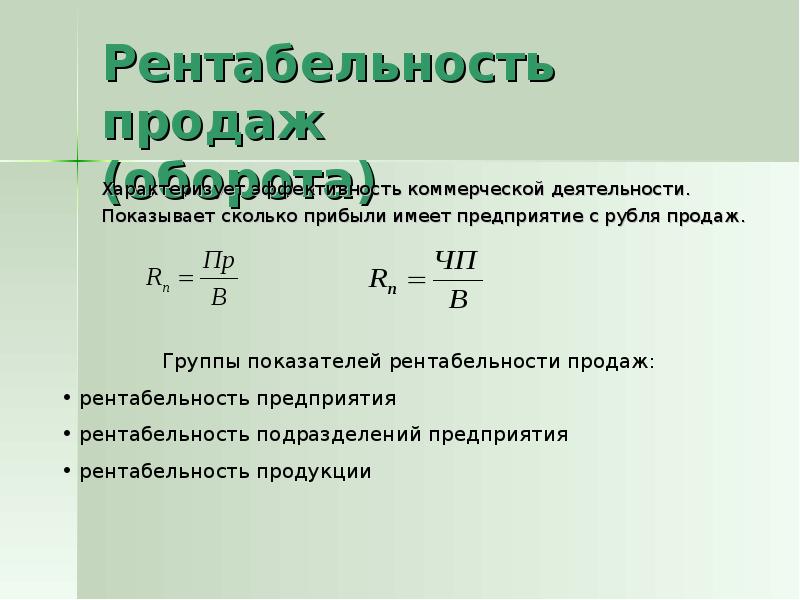

Для оценки финансово-хозяйственной деятельности организации, аргументированного управления компанией и сокращения издержек используются различные показатели рентабельности. Их можно условно разделить на две группы: рентабельность продаж и рентабельность активов.

Рентабельность продаж

Рентабельность продаж по валовой прибыли (англ.: Gross Margin, Sales margin, Operating Margin) — коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Значения рентабельности варьируются в зависимости от продуктовых линеек организаций и их стратегий развития. Используется для повышения эффективности управления ценовой политикой организации.

Значения рентабельности варьируются в зависимости от продуктовых линеек организаций и их стратегий развития. Используется для повышения эффективности управления ценовой политикой организации.

- Рентабельность продаж по EBIT (англ.: Earnings before interests and taxes) — величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки.

- Рентабельность продаж по чистой прибыли (англ.: Profit Margin, Net Profit Margin) — чистая прибыль на рубль выручки от продаж.

- Прибыль от продаж на рубль, вложенный в производство и реализацию продукции (работ, услуг).

Рентабельность активов

В отличие от показателей рентабельности продаж, рентабельность активов считается как отношение прибыли к средней стоимости активов предприятия.

Показывает, сколько приходится прибыли на каждый рубль, вложенный в имущество организации. Применяется для сравнения предприятий одной отрасли. Зачастую используется инвесторами.

Показывает, сколько приходится прибыли на каждый рубль, вложенный в имущество организации. Применяется для сравнения предприятий одной отрасли. Зачастую используется инвесторами.

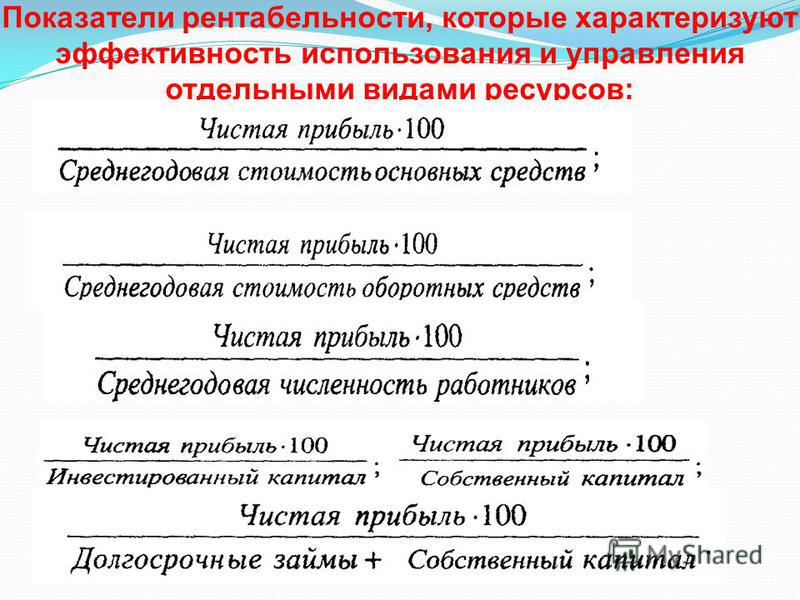

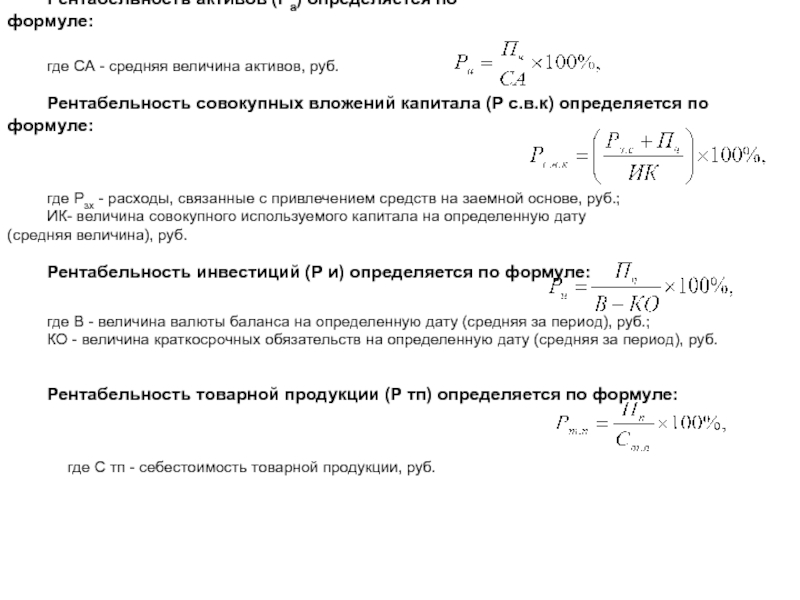

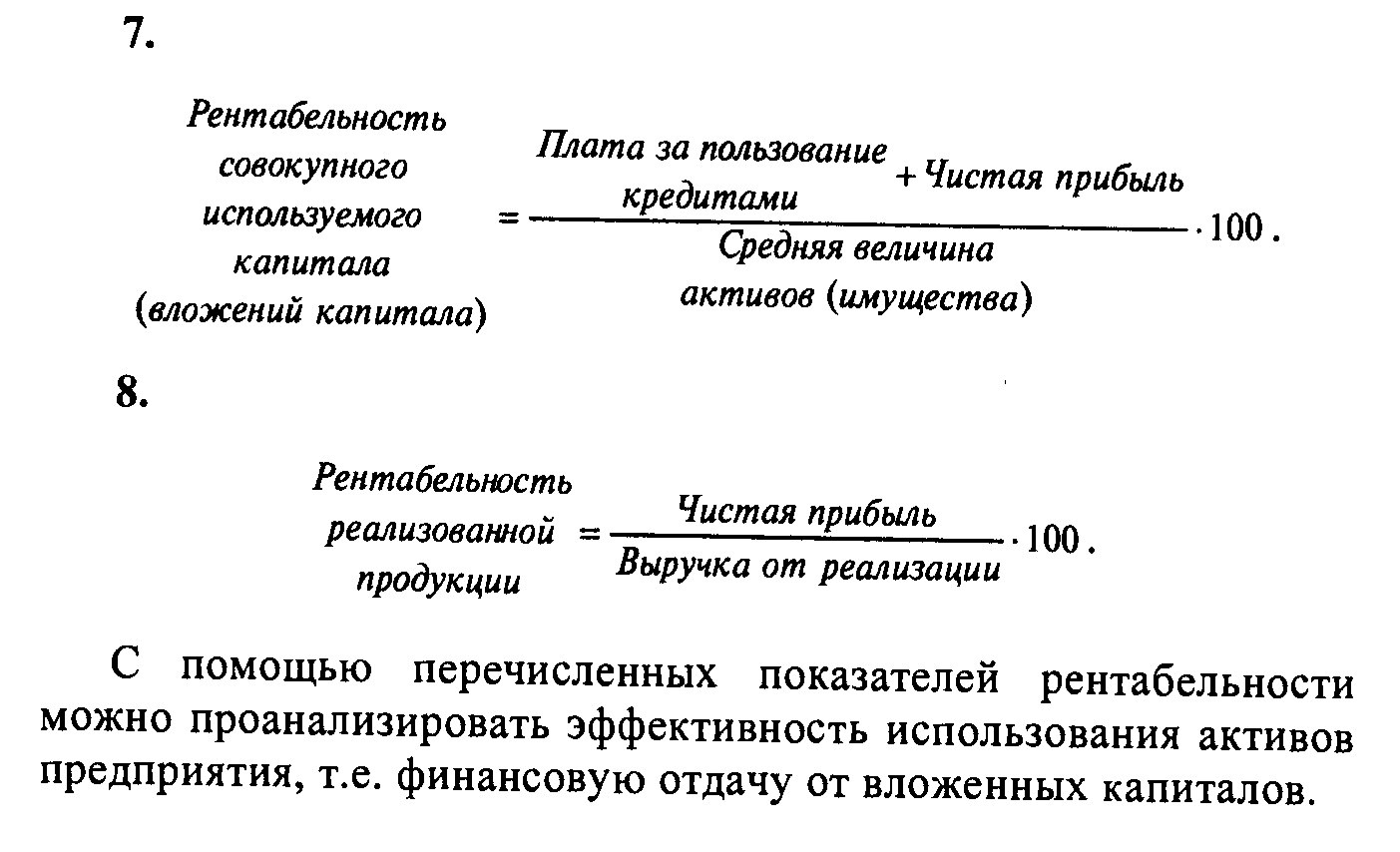

Кроме того, распространение получили следующие показатели эффективности использования отдельных видов активов (капитала):

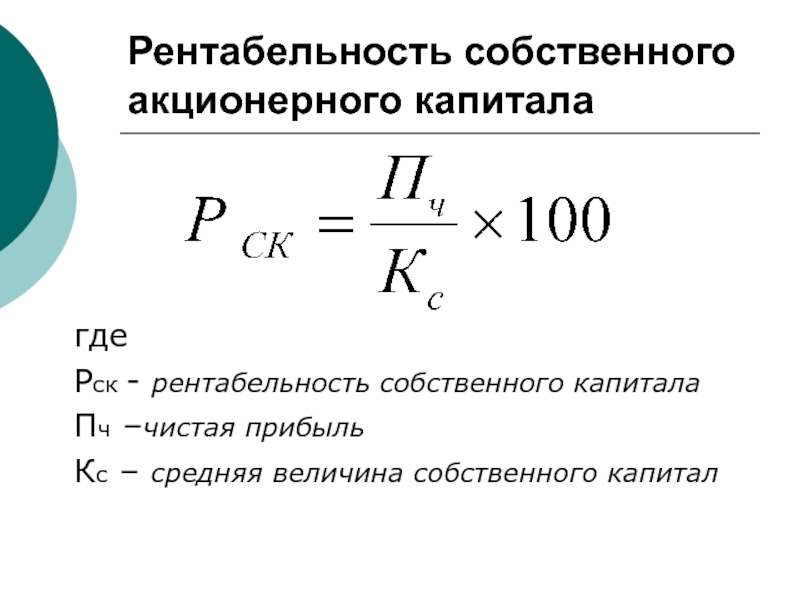

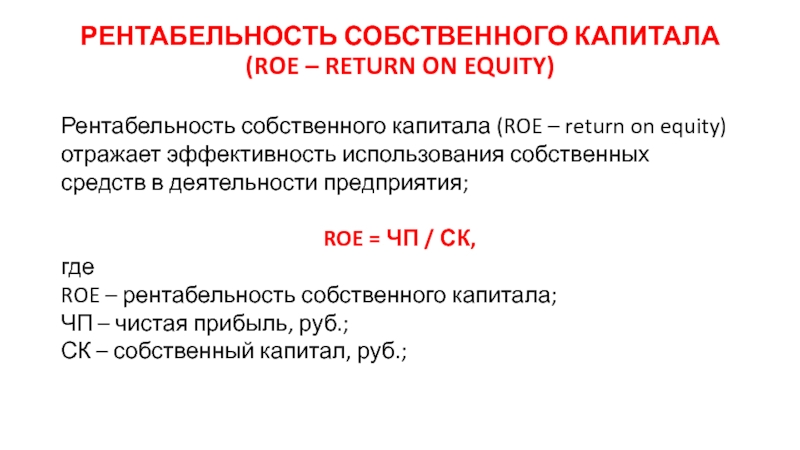

Рентабельность собственного капитала (англ. return on equity, ROE) показывает отдачу на инвестиции акционеров в данное предприятие. Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту.

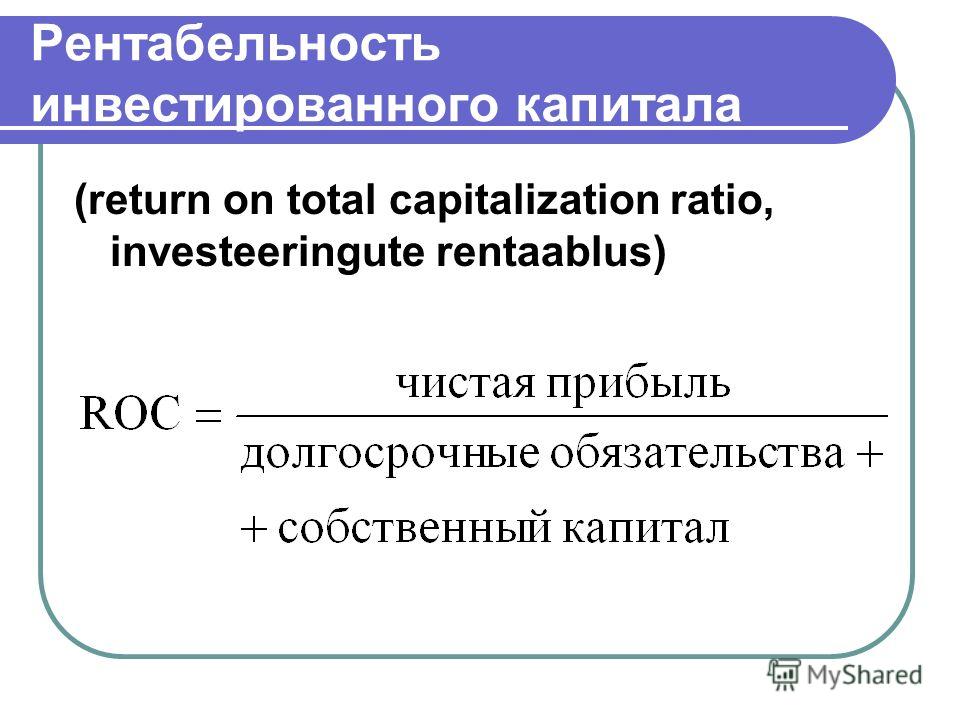

Рентабельность инвестированного капитала (англ.: Return on Capital Employed, ROCE) — является важным показателем эффективности использования материальных, трудовых и денежных активов организации; обычно это необходимо для сравнения эффективности работы в различных видах бизнеса и для оценки того, генерирует ли компания достаточно прибыли, чтобы оправдать стоимость привлечения капитала. ROCE всегда должна быть выше, чем средняя процентная ставка по банковским и товарным кредитам, иначе любое расширение бизнеса путем привлечения займов приведет к ухудшению финансового состояния и падению прибыли.

ROCE всегда должна быть выше, чем средняя процентная ставка по банковским и товарным кредитам, иначе любое расширение бизнеса путем привлечения займов приведет к ухудшению финансового состояния и падению прибыли.

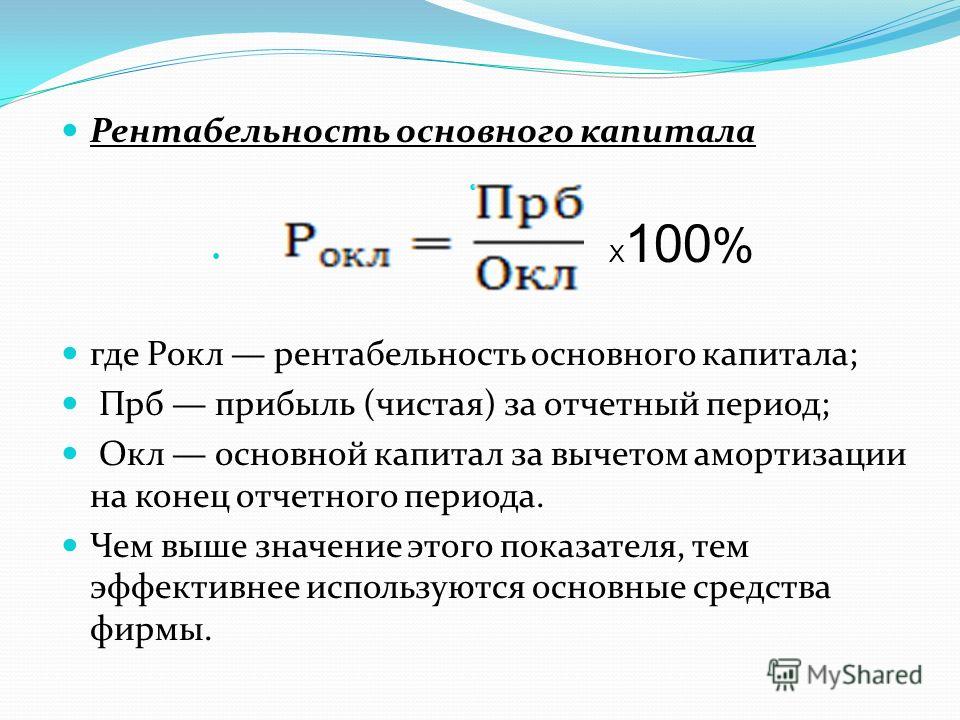

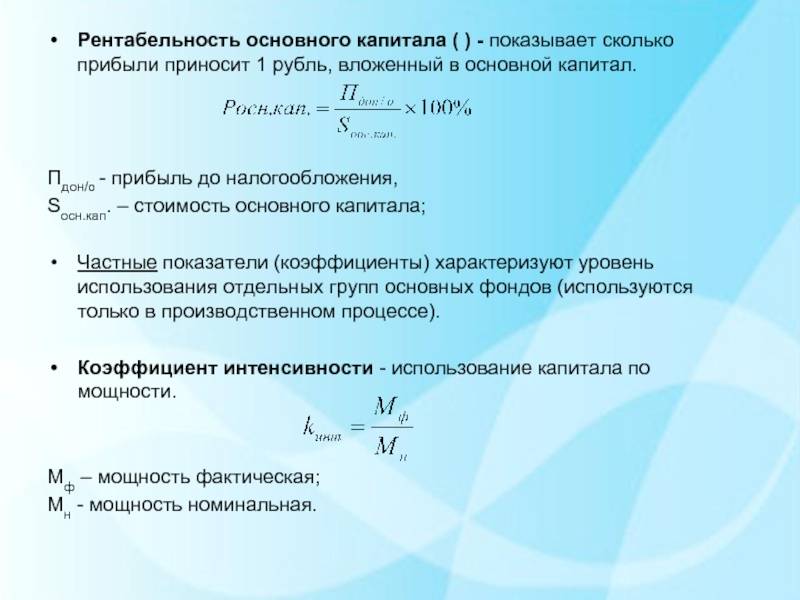

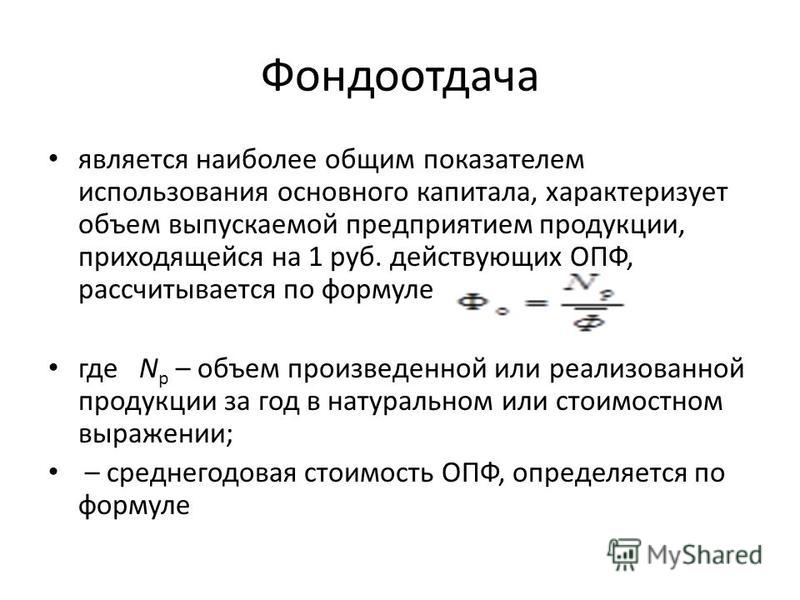

Рентабельность производственных фондов (фондоотдача; англ. output/capital ratio) показывает, сколько продукции производит предприятие на каждую вложенную единицу стоимости основных фондов. Чем выше фондоотдача основных фондов, тем ниже затраты на 1 рубль продукции. Показатель фондоотдачи зависит от отрасли, структуры и особенностей производства.

Как оценить потенциальную доходность акций по ROE

Чтобы оценить потенциальную доходность акций на время отвлечемся от рыночных котировок и сосредоточимся на фундаментальной составляющей компании.

Акционеру, как владельцу доли в бизнесе принадлежат чистые активы компании — все активы за вычетом обязательств. Именно столько будет стоить доля инвестора, если компания вдруг перестает генерировать прибыль и примет решение прекратить деятельность. Это значение можно легко найти в отчетности компании под названием собственный капитал.

Это значение можно легко найти в отчетности компании под названием собственный капитал.

Собственный капитал (equity) = активы (assets) — обязательства (liabilities)

Однако, нормально работающий бизнес приносит прибыль, то есть создает некую доходность на капитал своих владельцев. Именно поэтому рыночная стоимость компании (капитализация) может существенно отличаться от величины чистых активов.

Соответственно встает вопрос: как измерить эту ценность? Здесь как раз помогает ROE, который показывает, какую доходность приносит компания своим владельцам.

ROE (return on equity) = прибыль (net income)/собственный капитал (equity).

По сути, ROE — это та процентная ставка, под которую в компании работают средства акционеров.

Эта прибыль может быть получена инвестором либо непосредственно в виде дивидендов, либо реинвестирована в бизнес — направлена на развитие, закупку оборудования, снижение долга и т.д. Если реинвестирование прибыли будет эффективным, т.е. позволит сохранить ROE на прежнем уровне или выше, то инвестор получит эту прибыль в виде роста курсовой стоимости акций.

На фондовом рынке у инвестора всегда есть выбор, куда вложить свои средства, поэтому в рамках отдельной отрасли, как правило, формируется некий стандарт доходности, на которую рассчитывают инвесторы. Он отражает мнение участников рынка о том, какой ROE будет адекватен для данного класса компаний. Назовем его

Например, пусть в отдельно взятой отрасли средняя ожидаемая доходность составляет 12%. Тогда компания «А» с показателем ROE = 10% будет мало интересна инвесторам. А вот компания «В» с ROE = 14% при прочих равных наоборот будет более привлекательной, так как дает больший уровень прибыли, чем сопоставимые аналоги.

Тогда компания «А» с показателем ROE = 10% будет мало интересна инвесторам. А вот компания «В» с ROE = 14% при прочих равных наоборот будет более привлекательной, так как дает больший уровень прибыли, чем сопоставимые аналоги.

Это будет приводить к тому, что цена на акции «В» будет расти до тех пор, пока доходность от ее покупки не станет равной средней ожидаемой. Это условие будет соблюдено при цене на акцию, равной 14%/12% = 117% балансовой стоимости. Акции компании «А», напротив, будут снижаться в цене до уровня 10%/12% = 83% балансовой стоимости.

Соотношение ROE компании и средней ожидаемой доходности для сопоставимых предприятий по сути эквивалентно коэффициенту P/BV, широко используемому в сравнительном анализе.

R — требуемая инвесторами доходность,

P — капитализация,

BV — балансовая стоимость (собственный капитал)

Читайте также: Как балансовая стоимость акций может помочь в инвестировании

Обобщим ключевые моменты:

— ROE это та доходность, на которую может рассчитывать инвестор при покупке акции по цене, близкой к балансовой стоимости (P/BV=1). Эту доходность инвестор сможет получить в виде дивидендов, либо в виде роста собственного капитала, который участники рынка заложат в курсовую стоимость акций.

Эту доходность инвестор сможет получить в виде дивидендов, либо в виде роста собственного капитала, который участники рынка заложат в курсовую стоимость акций.

— Если акция торгуется по цене, отличной от балансовой стоимости, то ее потенциальная доходность определяется формулой ROE / (P/BV) или еще проще: Eps/P, где Eps — прибыль на акцию, а P — рыночная стоимость акции.

— Изучая текущие и форвардные (прогнозные) показатели ROE и коэффициенты P/BV сопоставимых компаний, можно примерно оценить требуемую рынком доходность в отрасли и фундаментальную недооценку или переоценку отдельных бумаг.

Анализ динамики ROE

Стоит отметить, что показатель ROE для большинства компаний не является стабильным. Из года в год он меняется в зависимости от различных факторов. Для оценки перспектив акции отдельной компании стоит изучить историческую динамику ROE, которая позволит сделать предположение о справедливости текущей оценки и построить прогноз по форвардным значениям на планируемый период инвестиций.

Для анализа факторов, влияющих на ROE, можно разложить показатель по трехфакторной модели Дюпона.

ROS (return on sales) — рентабельность продаж по чистой прибыли, указывает на операционную эффективность компании (также можно встретить термин Net income margin). Рост показателя может говорить, например, о сокращении себестоимости, уменьшении влияния фиксированных издержек за счет эффекта масштабирования, или позитивной динамике цен на выпускаемый продукт или сырье.

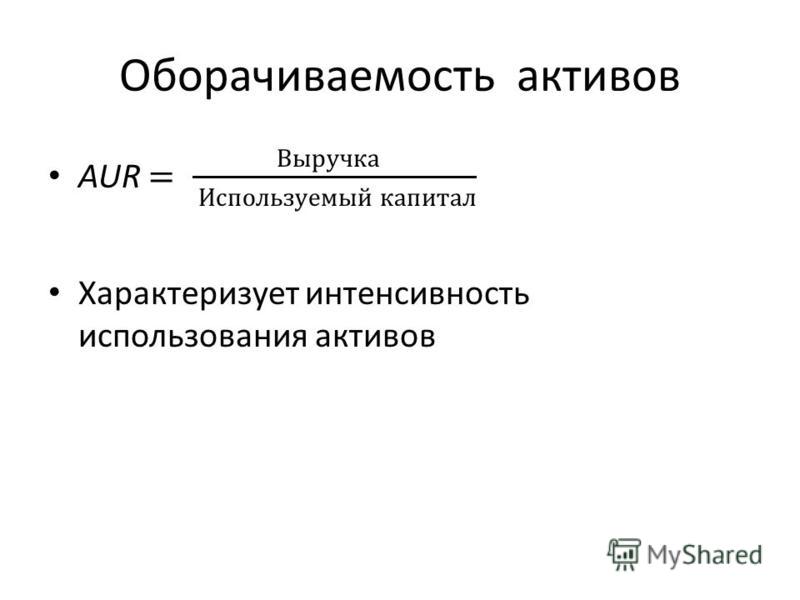

TAT (total asset turnover) — оборачиваемость активов, характеризует способность активов компании генерировать выручку. Высокие значения говорят о сбалансированной длительности финансового цикла и высокой интенсивности использования активов.

TL (total leverage) — финансовый рычаг, указывает на эффективность использования заемных средств. Показывает соотношение всех активов компании и активов, финансируемых из собственных средств.

Такая декомпозиция ROE дает возможность более детально изучить факторы, влияющие на показатель и оценить сильные и слабые стороны рассматриваемой компании. Также можно использовать пятифакторную модель, где дополнительно есть возможность оценить влияние особенностей налогообложения и расходов на проценты по долгу. В ней параметр ROS раскладывается на три составляющие:

Особенности расчета ROE

Формула расчета показателя достаточно проста, но на практике инвестор сталкивается с рядом вопросов, которые стоит осветить. Собственный капитал в знаменателе может быть взят в следующих вариантах:

— для расчета используется размер капитала на начало периода;

— для расчета используется среднее значение капитала за период. Обычно берут среднее арифметическое начального и конечного значения, реже используют среднее значение на основании поквартального баланса. Как правило, существенного различия не наблюдается.

Прибыль компании можно взять за расчетный период либо использовать прогнозное значение, если речь идет о форвардном показателе. Если необходимо посчитать ROE за период, отличный от года, то можно взять прибыль за последние 12 месяцев (LTM, last twelve month) и поделить на средний размер капитала за этот же период.

Если необходимо посчитать ROE за период, отличный от года, то можно взять прибыль за последние 12 месяцев (LTM, last twelve month) и поделить на средний размер капитала за этот же период.

Аналоги ROE

При расчете показателя вы можете столкнуться с тем, что компания имеет отрицательное значение прибыли или собственного капитала. Расчет ROE в таких случаях даст некорректные результаты, поэтому имеет смысл использовать сходные по смыслу коэффициенты рентабельности активов (ROA, return on assets) и рентабельности задействованного капитала (ROCE, return on capital employed).

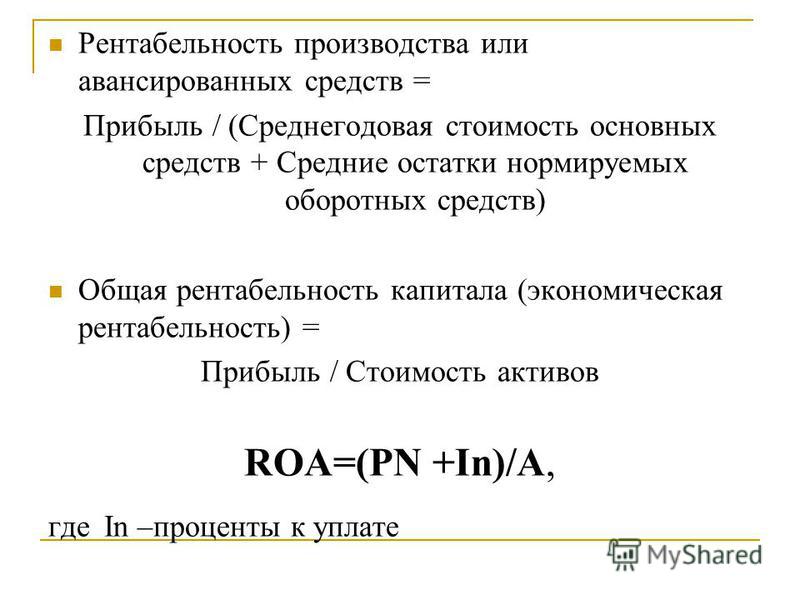

Расчет рентабельности активов ROA имеет смысл при положительной прибыли и показывает, сколько компания зарабатывает на каждый рубль, вложенный в активы акционерами и кредиторами. Он не так репрезентативен, как ROE, но тоже позволяет сделать ряд выводов об эффективности предприятия, а также сравнить его с конкурентами из отрасли. По сути, ROA — это тот же ROE, но без учета финансового рычага (вспоминаем модель Дюпона).

При расчете в знаменателе может быть значение на начало периода или средняя величина активов, в числителе — чистая прибыль за рассматриваемый период.

Показатель рентабельности задействованного капитала ROCE часто выступает одним из ориентиров целесообразности привлечения дополнительных заемных средств. Чем выше показатель, тем более высокую стоимость долга может позволить себе компания. Он может быть использован, как при отрицательном собственном капитале, так и при отрицательной чистой прибыли.

В числителе показатель содержит EBIT — прибыль до вычета налогов и процентов по кредитам. Для компаний, у которых доходы и расходы от неоперационной деятельности незначительны, EBIT примерно эквивалентен операционной прибыли.

Расчет показателей на примере ПАО «Детский мир», имеющей отрицательный собственный капитал.

Как видно из таблицы, расчет ROE для отрицательного капитала дает нерепрезентативные данные. То же можно сказать про расчет показателя при очень малых размерах собственного капитала. В данном случае аналоги ROA и ROCE дадут более наглядную картину изменения эффективности компании.

В данном случае аналоги ROA и ROCE дадут более наглядную картину изменения эффективности компании.

При этом, в случае с «Детским миром» важно учесть особенности учетной политики. С 2018 г. компания применила стандарт МСФО (IFRS) 16 к отображению аренды, что сказалось на ряде строк в отчетности. Расчет коэффициентов (отмечен красным) по новым стандартам покажет сильное отклонение в негативную сторону, в то время как при расчете по учетной политике, сопоставимой с показателями за предыдущие годы, можно наблюдать сохранение позитивной тенденции. Поэтому при использовании ROE, ROA, ROCE и любых других финансовых коэффициентов важно учитывать особенности представления информации в отчетности, чтобы корректно оценить компанию.

Открыть счет

БКС Брокер

Рентабельность капитала — Энциклопедия по экономике

Расчет простой нормы прибыли (ПНП). Простая норма прибыли представляет собой аналог показателя рентабельности капитала, определяемого как отношение прибыли (П) к средней величине суммы основного (ОК) и оборотного (Об. К) капитала

[c.96]

К) капитала

[c.96] При определении рентабельности капитала в расчет принимается вся балансовая прибыль (прибыль от реализации продукции, имущества и внереализационные результаты). Аналогично и выручка должна включать в себя выручку от реализации продукции, имущества и прочих активов. [c.251]

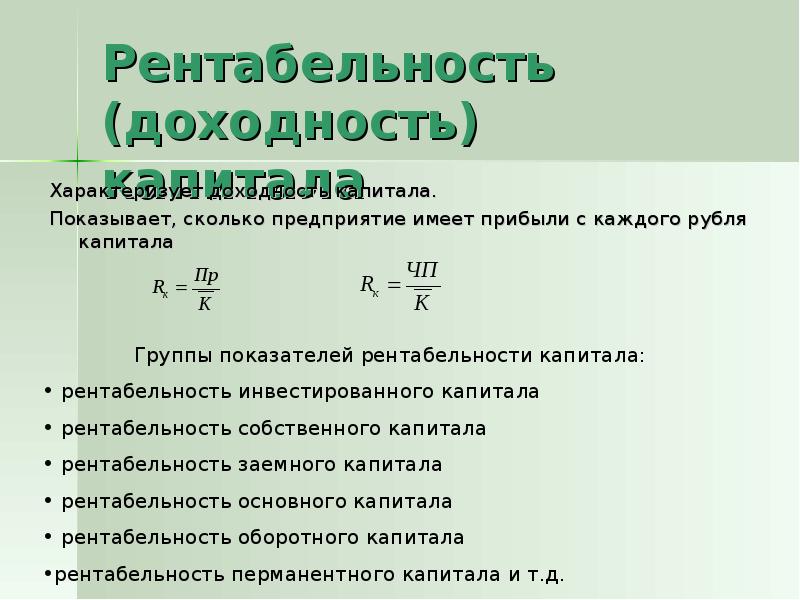

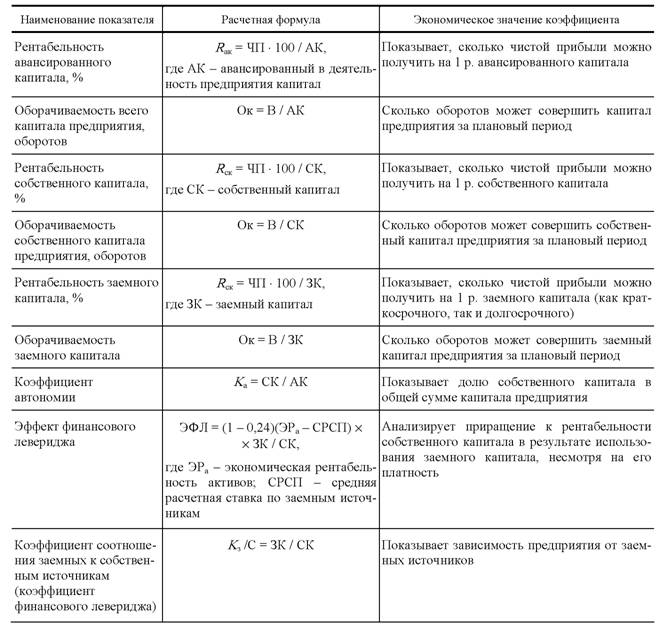

В зависимости от направления вложения средств, формы привлечения капитала, а также целей расчёта используют различные показатели рентабельности показатели рентабельности капитала и показатели рентабельности деятельности. [c.352]

Коэффициенты группы рентабельности капитала отражают, насколько эффективно предприятие использует свой капитал в целях получения прибыли. [c.352]

Как было показано в гл. 11, определение приемлемой стоимости капитала (или целевой рентабельности капитала) сопряжено с определенными трудностями. Проблему, обсуждавшуюся в контексте оценки капитальных вложений, приходится решать и при оценке результатов деятельности, особенно остро она встает, когда приходится сравнивать результаты деятельности подразделений одной организации. [c.730]

[c.730]

В отчете аналитиков высказаны критические замечания в адрес Южного отделения, рентабельность вложенного капитала которого оказалась низкой, несмотря на новые инвестиции в здание и оборудование. Аналогичный показатель Северного отделения существенно выше, хотя оно работает на старом оборудовании. Целевая рентабельность капитала в компании ААМ pi составляет 10%. [c.763]

Сравнительный анализ уровня цен (табл. 12.5) показывает, что анализируемое предприятие проводит более гибкую ценовую политику на внутреннем рынке. Оно быстрее отреагировало на уменьшение спроса на изделие Б, снизив уровень цены по сравнению с ценой конкурирующего предприятия, одновременно подняв цены на продукцию, которая пользуется более высоким спросом. В итоге предприятие сумело увеличить рентабельность капитала за счет наращивания суммы оборота. [c.216]

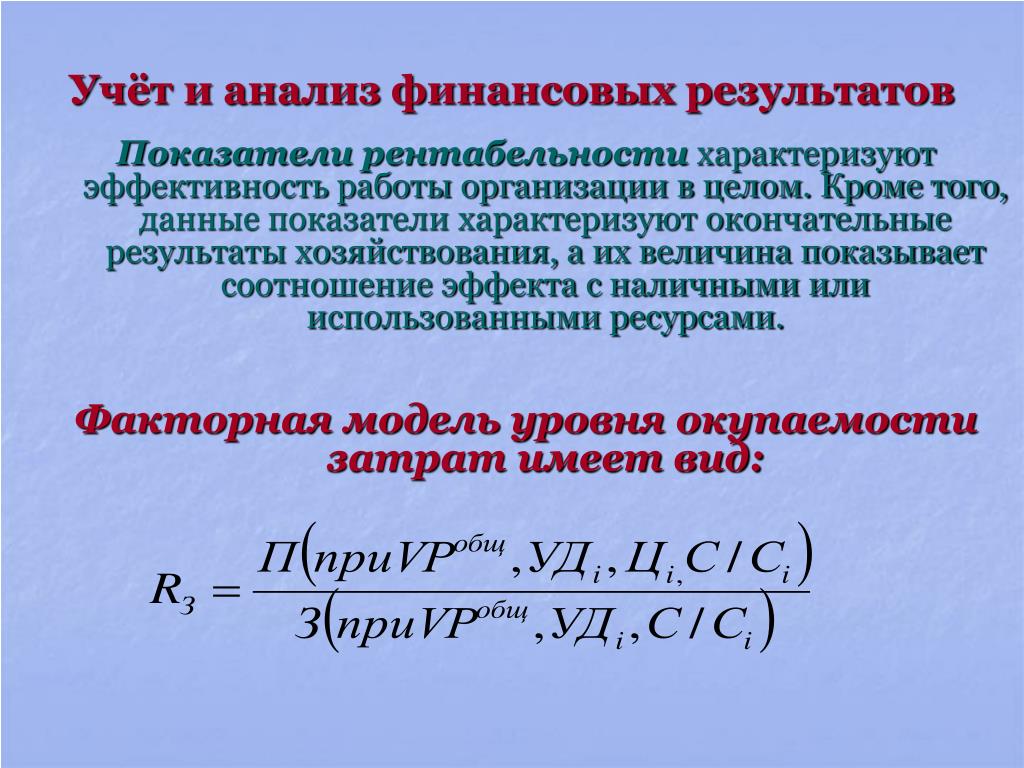

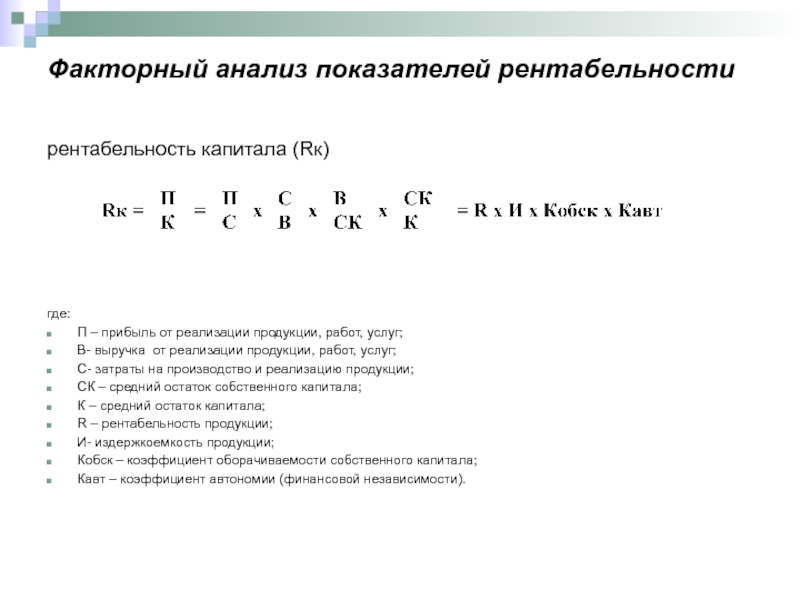

Аналогично осуществляется факторный анализ рентабельности капитала. Балансовая сумма прибыли зависит от объема реализованной продукции (УРП), ее структуры (Уд(), себестоимости (С ), среднего уровня цен (Ц. ) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР).

[c.225]

) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР).

[c.225]

Взаимосвязь названных факторов с уровнем рентабельности капитала можно записать в виде следующей модели [c.225]

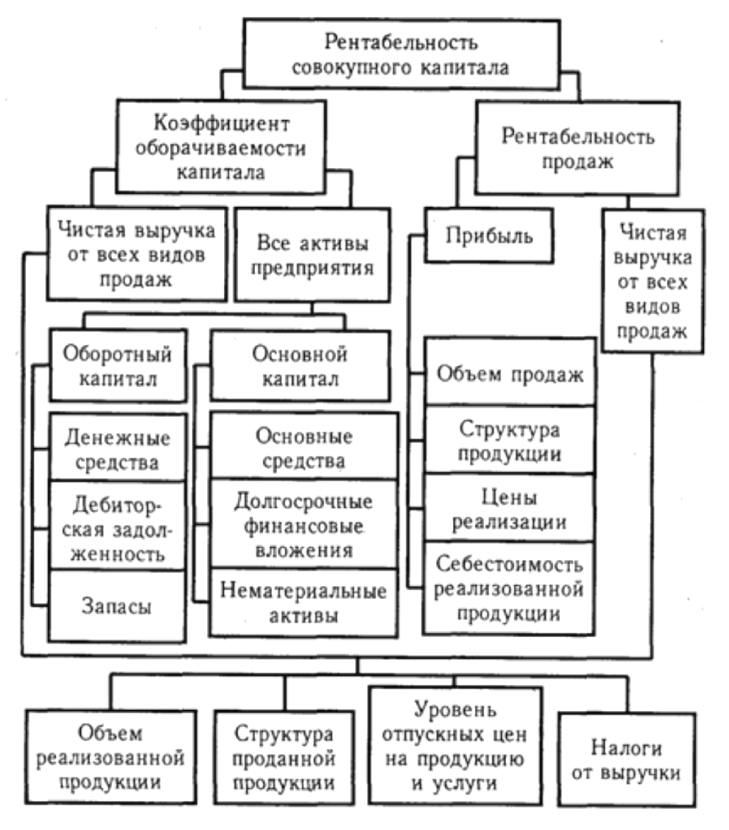

Связь между рентабельностью капитала, прибыльностью продукции и оборачиваемостью капитала и факторов, формирующих их уровень, показана на рис. 13.8. [c.284]

Факторный анализ рентабельности капитала может выявить слабые и сильные стороны предприятия. Расчет влияния факторов первого порядка на изменение уровня рентабельности капитала можно произвести методом абсолютных разниц [c.285]

Изменение рентабельности капитала за счет коэффициента оборачиваемости (1,8 — 2,0) 18,35 = -3,67% [c.286]

Финансовая устойчивость организации зависит от доли прибыли, направляемой на реинвестирование и не распределяемой по дивидендам, а также от структуры капитала, привлечения заемного капитала, что формирует экономическую и финансовую рентабельность капитала. [c.225]

[c.225]

Рентабельность капитала организации [c.233]

Уровень рентабельности капитала должен быть достаточен, чтобы обеспечить ожидаемую рентабельность собственного капитала, выплату процентов за кредит и налоги. [c.233]

Рентабельность капитала (активов) определяется по формуле [c.233]

Приведенное выражение характеризует зависимость рентабельности капитала от рентабельности продаж и оборачиваемости (производительности) активов. Отсюда следует, что значительная доля прибыли в объеме продаж не всегда обеспечивает высокую рентабельность активов это становится возможным лишь при большой оборачиваемости активов. [c.233]

Блок 10. Рентабельность капитала (предприятия). Связь показателя рентабельности капитала с показателями блоков 8 и 9 представлена формулой рентабельность капитала есть произведение коэффи- [c.255]

Оценивая значения этих показателей, необходимо помнить, что они характеризуют результаты работы за полугодие. Если динамика финансово-хозяйственной деятельности сохранится, то значения коэффициентов рентабельности капитала по результатам года примерно удвоятся. Таким образом, по результатам года чистая рентабельность реализованной продукции составит около 8—9%, тогда как рентабельность собственного капитала — около 15%. Последнее значение можно интерпретировать следующим образом при сложившихся условиях работы вложения собственников в активы данного предприятия окупаются в среднем за 6—7 лет (100% 15%). Поскольку значения показателей рентабельности ощутимо варьируют по отраслям, регионам, отдельным хозяйствующим субъектам, суждение об эффективности работы данного предприятия можно сделать путем сравнения полученных результатов со среднеотраслевыми.

[c.357]

Таким образом, по результатам года чистая рентабельность реализованной продукции составит около 8—9%, тогда как рентабельность собственного капитала — около 15%. Последнее значение можно интерпретировать следующим образом при сложившихся условиях работы вложения собственников в активы данного предприятия окупаются в среднем за 6—7 лет (100% 15%). Поскольку значения показателей рентабельности ощутимо варьируют по отраслям, регионам, отдельным хозяйствующим субъектам, суждение об эффективности работы данного предприятия можно сделать путем сравнения полученных результатов со среднеотраслевыми.

[c.357]

Оптимизация решений по привлечению капитала — это процесс исследования множества факторов, воздействующих на ожидаемые результаты, в ходе которого на основе ранее установленных критериев оптимизации менеджерами-аналитиками осуществляется осознанный (рациональный) выбор наиболее эффективного варианта привлечения капитала. В качестве критериев оптимизации могут выступать прирост обобщающих показателей рентабельности капитала, а разработанные на их основе факторные модели зависимости рентабельности собственного или заемного капитала от других частных показателей-факторов позволяют выявить степень количественного воздействия каждого из них на изменение (+, — ) результативных показателей. [c.215]

[c.215]

По данным ф. № 2 Отчет о прибылях и убытках и ф. № 1 Бухгалтерский баланс рентабельность капитала (активов) рассчитывается [c.277]

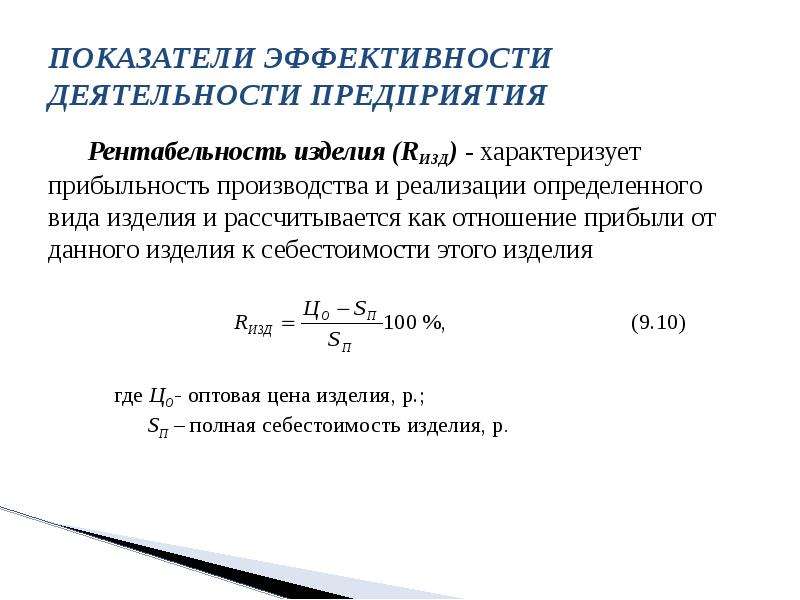

Кроме абсолютного размера прибыли показателем эффективности предприятия выступает рентабельность. При принятии решений, связанных с управлением процессами формирования прибыли, используются показатели рентабельности капитала, издержек и продаж. [c.71]

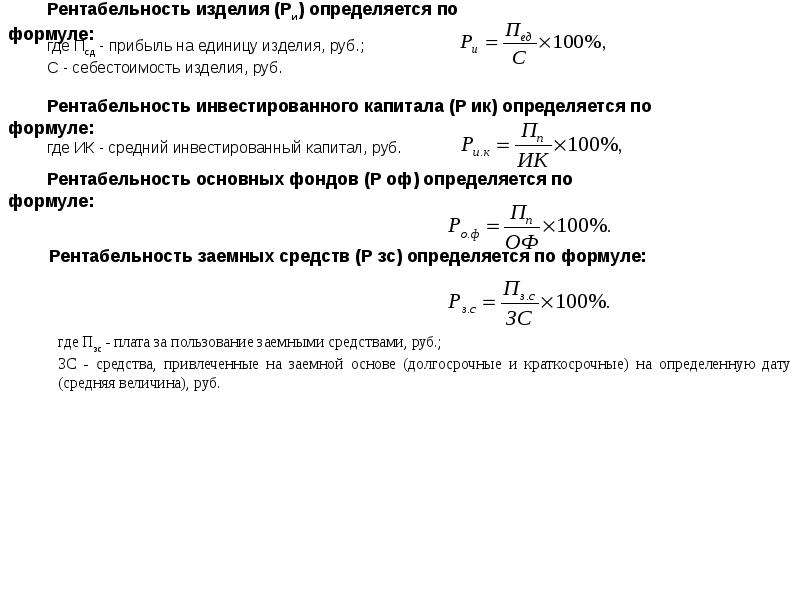

Рентабельность является одной из базовых экономических категорий экономики. Толкование термина рентабельность не вызывает особых разногласий, поскольку под ним понимается отношение, в числителе которого всегда фигурирует прибыль. Рентабельность капитала исчисляется как отношение прибыли к капиталу (активам), рентабельность издержек — как отношение прибыли к себестоимости (издержкам), рентабельность продаж — отношение прибыли к цене (выручке от реализации). [c.71]

Эти показатели в зарубежных странах применяются в качестве основных при оценке финансового состояния и деловой активности предприятия. Рентабельность капитала, характеризующая соотношение прибыли и капитала, использованного для получения этой прибыли, является одним из наиболее ценных и наиболее широко используемых показателей эффективности деятельности субъекта хозяйствования. Этот показатель позволяет аналитику сравнить его значение с тем, которое было бы при альтернативном использовании капитала. Он используется для оценки качества и эффективности управления предприятием оценки способности предприятия получать достаточную прибыль на инвестиции прогнозирования величины прибыли.

[c.305]

Рентабельность капитала, характеризующая соотношение прибыли и капитала, использованного для получения этой прибыли, является одним из наиболее ценных и наиболее широко используемых показателей эффективности деятельности субъекта хозяйствования. Этот показатель позволяет аналитику сравнить его значение с тем, которое было бы при альтернативном использовании капитала. Он используется для оценки качества и эффективности управления предприятием оценки способности предприятия получать достаточную прибыль на инвестиции прогнозирования величины прибыли.

[c.305]

При расчете рентабельности капитала в качестве инвестиционной базы может быть использована среднегодовая стоимость собственного (акционерного) капитала. Но в данном случае в расчет берут прибыль за вычетом налогов и процентов по обслуживанию долга, а также дивидендов по привилегированным акциям. Называется этот показатель «Рентабельность собственного капитала» (ROE). Сравнение величины данного показателя с величиной рентабельности всего капитала (ROA) показывает влияние заемного капитала на прибыль собственника. [c.307]

[c.307]

Второй вопрос, который возникает при определении рентабельности капитала, — какую прибыль брать в расчет балансовую (валовую), прибыль от реализации продукции или чистую прибыль. В данном случае также надо учитывать инвестиционную базу капитала. [c.307]

Факторный анализ рентабельности капитала. [c.308]

Расчет влияния факторов первого порядка на изменение уровня рентабельности капитала можно произвести методом абсолютных разниц [c.309]

Изменение рентабельности капитала за счет коэффициента оборачиваемости (2,04-1,875) х 20,0 = +3,3% рентабельности продукции (19,6 -20,0) х 2,04= -0,8% [c.309]

Ее уровень можно увеличить за счет сокращения затрат или повышения цен. Однако при росте цен возможно снижение спроса на продукцию и как следствие замедление оборачиваемости активов. В итоге прирост рентабельности капитала за счет роста цен может компенсироваться за счёт снижения коэффициента его оборачиваемости и общая доходность капитала не улучшится. [c.310]

[c.310]

Например, руководство предприятия рассматривает вопрос о повышении цен на 10 %. При этом ожидается, что спрос на продукцию и объем продаж снизится на 15-20 %. Требуется оценить эффективность такого предложения по его влиянию на рентабельность капитала, рентабельность продукции и коэффициент оборачиваемости капитала. [c.310]

Факторный анализ рентабельности капитала может выявить слабые и сильные стороны предприятия. Допустим, что два предприятия одной и той же отрасли имеют следующие показатели [c.311]

Рентабельность капитала на двух предприятиях одинаковая. Однако на перво.м она достигнута в основном за счет более высокого уровня рентабельности продукции при низком коэффициенте оборачиваемости средств, а на втором — за счет более высокого коэффициента оборачиваемости при низком уровне рентабельности реализуемой продукции. [c.312]

Вариант А демонстрирует популярный путь улучшения результатов — снижение затрат. Во втором случае ьыручка может быть увеличена поднятием цены (плата за номер) или сдачей большего количества номеров. Альтернатива С показывает, что снижение величины средств (например, дебиторской задолженности или запасов) также приведет к повышению коэффициента рентабельности капитала.

[c.388]

Альтернатива С показывает, что снижение величины средств (например, дебиторской задолженности или запасов) также приведет к повышению коэффициента рентабельности капитала.

[c.388]

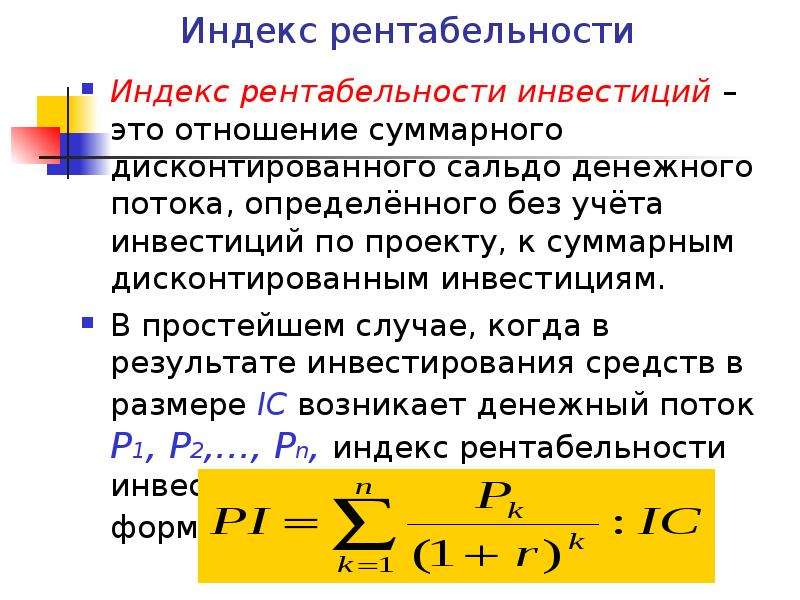

ПРОСТАЯ НОРМА ПРИБЫЛИ. Коэффициент, рассчитываемый по данному методу, аналогичен коэффициенту рентабельности капитала (Return on Investment—ROIу и показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. Сравнивая рассчитанную величину нормы прибыли с минимальным или средним уровнем доходности, инвестор может прийти к заключению о целесообразности дальнейшего анализа данного инвестиционного проекта. [c.315]

В качестве инвестиционной базы при расчете рентабельности капитала используют также «Собственный капитал» + «Долгосрочные заемные средства». Она отличается от базы «Общая сумма активов» тем, что из.нее исключаются оборотные активы, сформированные за счет краткосрочных заемных средств. Этот показатель характеризует эффективность не всего капита-

[c. 306]

306]

Финансовый анализ — тест 11

Главная / Экономика / Финансовый анализ / Тест 11 Упражнение 1:Номер 1

Что представляет собой финансовый цикл организации?

Ответ:

(1) период времени, в течение которого оборотные средства вложены в незавершенное производство

(2) период времени, в течение которого оборотные средства вложены в производственные запасы

(3) промежуток времени между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей

Номер 2

Что представляет собой производственный цикл организации?

Ответ:

(1) промежуток времени между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей

(2) период времени, в течение которого оборотные средства вложены в производственные запасы, в незавершенное производство

Номер 3

Увеличение потребности в собственном капитале способствует

Ответ:

(1) уменьшению кредитования

(2) увеличению объема продаж

(3) снижению производства

Номер 4

Уменьшение потребности в собственном капитале организации

Ответ:

(1) повышает производительность труда

(2) повышает уровень интенсивности использования собственного капитала

(3) снижает среднюю себестоимость

Номер 5

Как называется отношение заемных средств к собственному капиталу?

Ответ:

(1) коэффициент финансового рычага

(2) уровень эффекта финансового рычага

(3) плечо финансового рычага

Номер 6

Организация повышает рентабельность собственных средств, если значение уровня эффекта финансового рычага

Ответ:

(1) равно 1

(2) меньше 0

(3) больше 0

Номер 7

Как называется коэффициент, который рассчитывается как отношение разности между прибылью, остающейся в распоряжении организации, и прибылью, направленной на выплаты дивидендов, к размеру прибыли, остающейся в распоряжении организации?

Ответ:

(1) коэффициент рентабельности собственного капитала по чистой прибыли

(2) коэффициент реинвестирования

(3) коэффициент ликвидности

Номер 8

Повышение коэффициента устойчивости экономического роста организации возможно за счет

Ответ:

(1) роста уровня эффекта финансового рычага

(2) снижения производительности труда

(3) повышения коэффициента реинвестирования

Номер 9

Каким показателем характеризуется эффективность менеджмента?

Ответ:

(1) производительностью труда

(2) рентабельностью продаж

(3) уровнем платежеспособности

Упражнение 2:

Номер 1

Что характеризует коэффициент реинвестирования?

Ответ:

(1) эффективность авансируемых средств в активы организации

(2) эффективность менеджмента

(3) дивидендную политику организации

(4) уровень финансовой устойчивости организации

Номер 2

Что характеризует рентабельность продаж по чистой прибыли?

Ответ:

(1) эффективность авансируемых средств в активы организации

(2) эффективность менеджмента

(3) дивидендную политику организации

(4) уровень финансовой устойчивости организации

Номер 3

Что характеризует коэффициент «капиталоотдача»?

Ответ:

(1) эффективность авансируемых средств в активы организации

(2) эффективность менеджмента

(3) дивидендную политику организации

(4) уровень финансовой устойчивости организации

Номер 4

За счет чего возможно повышение коэффициента устойчивости экономического роста организации?

Ответ:

(1) роста уровня эффекта финансового рычага

(2) снижения производительности труда

(3) снижения коэффициента реинвестирования

(4) повышения коэффициента реинвестирования

Номер 5

К чему может привести резкое увеличение темпов экономического развития в кратчайшие сроки?

Ответ:

(1) росту уровня эффекта финансового рычага

(2) снижению производительности труда

(3) снижению платежеспособности предприятия

(4) увеличению платежеспособности предприятия

Упражнение 3:

Номер 1

Как называется относительный показатель, характеризующий долю реинвестированной прибыли в чистой прибыли, остающейся в распоряжении организации?

Ответ:

(1) эффект реинвестирования

(2) уровень реинвестирования

(3) коэффициент реинвестирования

(4) фактор реинвестирования

Номер 2

Как называется коэффициент, который рассчитывается как отношение разности между прибылью, остающейся в распоряжении организации и прибылью, направленной на выплаты дивидендов, к размеру прибыли, остающейся в распоряжении организации?

Ответ:

(1) коэффициент финансового рычага

(2) коэффициент рентабельности собственного капитала по чистой прибыли

(3) коэффициент реинвестирования

(4) коэффициент критической ликвидности

Номер 3

Коэффициент рентабельности собственного капитала по чистой прибыли используется для оценки

Ответ:

(1) производственно-финансовой деятельности организации

(2) экономического роста предприятия

(3) рентабельности производства

(4) производственных мощностей предприятия

Номер 4

Рентабельность собственного капитала по чистой прибыли определяется как отношение

Ответ:

(1) выручки от продаж к средней величине собственного капитала за тот же период

(2) разности между прибылью, остающейся в распоряжении организации и прибылью, направленной на выплаты дивидендов, к размеру прибыли, остающейся в распоряжении организации

(3) прибыли, остающейся в распоряжении организации, к размеру собственного капитала за тот же период

(4) текущей прибыли к выручке от продаж

Номер 5

Коэффициент реинвестирования рассчитывается как отношение

Ответ:

(1) прибыли, остающейся в распоряжении организации, к размеру собственного капитала за тот же период

(2) разности между прибылью, остающейся в распоряжении организации и прибылью, направленной на выплаты дивидендов, к размеру прибыли, остающейся в распоряжении организации

(3) выручки от продаж к средней величине собственного капитала за тот же период

(4) текущей прибыли к выручке от продаж

Упражнение 4:

Номер 1

Как называется отношение заемных средств к собственному капиталу?

Ответ:

(1) уровень эффекта финансового рычага

(2) плечо финансового рычага

(3) коэффициент финансового рычага

(4) баланс финансового рычага

Номер 2

Что характеризует плечо финансового рычага?

Ответ:

(1) структуру источников финансирования и активность использования заемных средств

(2) динамику использования собственных и заемных средств

(3) динамику использования только собственных средств

(4) структуру собственных и заемных средств

Номер 3

Значение уровня эффекта финансового рычага показывает

Ответ:

(1) структуру заемного капитала

(2) структуру собственного капитала

(3) динамику использования собственных средств

(4) изменение рентабельности собственного капитала за счет использования заемных средств

Номер 4

Если значение уровня эффекта финансового рычага больше 0, то организация

Ответ:

(1) понижает рентабельность собственного капитала

(2) повышает рентабельность собственных средств

(3) уменьшает потребности в собственном капитале

(4) увеличивает потребности в собственном капитале

Номер 5

Если значение уровня эффекта финансового рычага меньше 0, то использование заемных средств приводит к

Ответ:

(1) росту рентабельности производства

(2) ухудшению финансового состояния предприятия

(3) снижению производительности труда

(4) увеличению производительности труда

Упражнение 5:

Номер 1

Если организация увеличивает объем продаж, то это приводит к

Ответ:

(1) повышению производительности труда

(2) снижению производительности труда

(3) уменьшению потребности в собственном капитале

(4) увеличению потребности в собственном капитале

Номер 2

Если организация повышает уровень интенсивности использования собственного капитала, то это приводит к

Ответ:

(1) повышению производительности труда

(2) снижению производительности труда

(3) увеличению потребности в собственном капитале

(4) уменьшению потребности в собственном капитале

Номер 3

Если в результате производственно-финансовой деятельности организации увеличивается балансовая прибыль, то это приводит к

Ответ:

(1) повышению производительности труда

(2) снижению производительности труда

(3) увеличению размера собственного капитала

(4) уменьшению размера собственного капитала

Номер 4

Если в результате производственно-финансовой деятельности увеличивается рентабельность собственного капитала, то это приводит к

Ответ:

(1) повышению производительности труда

(2) снижению производительности труда

(3) увеличению потребности в собственном капитале

(4) уменьшению потребности в собственном капитале

Номер 5

Если в результате производственно-финансовой деятельности организации увеличивается чистая прибыль, то это приводит к

Ответ:

(1) увеличению потребности в собственном капитале

(2) уменьшению потребности в собственном капитале

(3) увеличению размера собственного капитала

(4) меньшению размера собственного капитала

Упражнение 6:

Номер 1

При помощи какого метода экономического анализа можно оценить динамику изменения собственного капитала, используя данные балансовой отчетности?

Ответ:

(1) вертикального

(2) горизонтального

(3) аналитического

(4) статистического

Номер 2

Как называется период времени, в течение которого оборотные средства вложены в производственные запасы?

Ответ:

(1) финансовый цикл организации

(2) операционный цикл

(3) производственный цикл

(4) цикл обращения фондов предприятия

Номер 3

Используя данные балансовой отчетности и горизонтальный метод анализа, можно оценить

Ответ:

(1) динамику изменения собственного капитала организации

(2) рентабельность производства

(3) общую рентабельность собственного капитала

(4) капиталоотдачу организации

Номер 4

Что включает в себя продолжительность операционного цикла?

Ответ:

(1) продолжительность финансового цикла организации

(2) продолжительность расчетов за продукцию, реализованную в кредит;продолжительность производственного цикла

(3) продолжительность оборота оборотных средств;продолжительность производственного цикла

(4) продолжительность оборота оборотных средств;продолжительность финансового цикла организации

Номер 5

Как называется период времени, в течение которого оборотные средства вложены в незавершенное производство и готовую продукцию, находящуюся на складе?

Ответ:

(1) операционный цикл

(2) производственный цикл

(3) финансовый цикл организации

Упражнение 7:

Номер 1

Какие показатели используются для оценки эффективности собственного капитала в процессе деятельности предприятия?

Ответ:

(1) коэффициент рентабельности и коэффициент оборачиваемости

(2) коэффициент платежеспособности и коэффициент рентабельности

(3) коэффициент платежеспособности и коэффициент оборачиваемости

(4) коэффициент платежеспособности и коэффициент вариации

Номер 2

Как называется отношение выручки от продаж к средней величине собственного капитала за тот же период?

Ответ:

(1) коэффициент рентабельности собственного капитала

(2) коэффициент оборачиваемости собственного капитала

(3) коэффициент платежеспособности

(4) коэффициент капиталоотдачи

Номер 3

Общая рентабельность собственного капитала рассчитывается как отношение

Ответ:

(1) выручки от продаж к средней величине собственного капитала за тот же период

(2) балансовой прибыли к средней за период стоимости собственного капитала

(3) чистой прибыли к средней за период стоимости собственного капитала

(4) средней за период стоимости собственного капитала к чистой прибыли

Номер 4

Финансовая рентабельность собственного капитала рассчитывается как отношение

Ответ:

(1) выручки от продаж к средней величине собственного капитала за тот же период

(2) балансовой прибыли к средней за период стоимости собственного капитала

(3) чистой прибыли к средней за период стоимости собственного капитала

(4) средней за период стоимости собственного капитала к чистой прибыли

Номер 5

Что характеризует промежуток времени между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей?

Ответ:

(1) период становления предприятия

(2) коэффициент платежеспособности

(3) финансовый цикл организации

(4) финансовая устойчивость предприятия

Рентабельность активов и капитала

Рентабельность является важным финансовым результативным показателем работы организации. Рассмотрим подробнее разновидности показателей рентабельности, которые присутствуют в финансовых расчетах компании.

Рассмотрим подробнее разновидности показателей рентабельности, которые присутствуют в финансовых расчетах компании.

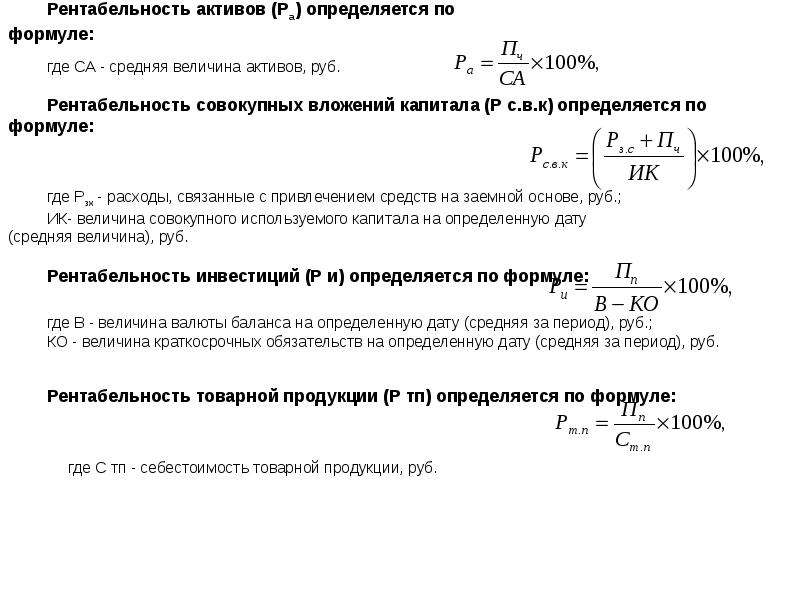

Рентабельность активов (return on assets, ROA) – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами.

В отличие от показателя «рентабельность собственного капитала», данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Общую сумму активов предприятия возможно найти, сложив стоимости внеоборотных и оборотных активов.

В общем виде формула для расчета рентабельности активов выглядит следующим образом:

ROA=ЧП*100%/Аср, (1)

где ЧП — чистая прибыль,

Аср – сумма всех активов.

Рентабельность активов показывает, сколько копеек прибыли от продаж или чистой прибыли принесет один рубль, вложенный в активы предприятия.

Рентабельность активов организации отражает способность активов создавать прибыль.

Величину прибыли от продаж можно найти в отчете о финансовых результатах (прибылях и убытках) или рассчитать по следующей формуле:

ПР=TR-TC, (2)

где TR (totalrevenue) – это выручка предприятия в стоимостном выражении,

TC (totalcost) – полная себестоимость.

Выручку (TR) можно найти, умножив объем продаж (Q — quantity) на цену (P — price):

TR=P*Q. (3)

Полную себестоимость (TC) можно найти, сложив все затраты предприятия: материалы, комплектующие, заработную плату рабочих и административно-управленческого персонала, амортизационные отчисления, затраты на коммунальные услуги, охрану и безопасность, общецеховые и общезаводские расходы и др.

Величину чистой прибыли можно найти в отчете о финансовых результатах (прибылях и убытках) или рассчитать по следующей формуле:

ЧП=TR-TC-ПрР+ПрД-Н, (4)

где ПрР – прочие расходы,

ПрД – прочие доходы,

Н – сумма начисленных налогов.

К прочим доходам и расходам относят соответственно поступления или затраты, не связанные с основной деятельность организации, среди них – курсовые разницы, сумма дооценки/уценки активов.

Рентабельность оборотных активов рассчитывается следующим образом:

Rоа= Pч*100%/ Aоср, (5)

где Rоа – рентабельность оборотных средств,

Pч – прибыль чистая,

Aоср – среднегодовая стоимость оборотных активов.

Данный показатель является одним из самых весомых, так как только этот вид активов дает гарантированную непрерывность экономико – финансовых оборотов.

С помощью рентабельности оборотных активов происходит большое влияние на производственные процессы, результативность управления финансами в целях выполнения планов производства. Оборотные средства экономично и рационально повышают объемы производства и рационализацию продукции, дают толчок для покорения более высокоуровневых и прибыльных рынков.

Оборотные средства включают в себя совокупности предварительных инвестиций для приобретения оборотных фондов, а также фондов обращения, влияющих на обороты производства.

К ним относятся:

— предметы труда (ресурсы, материалы и др.),

— средства труда.

В ходе движений оборотных активов происходят 3 стадии кругооборота:

— финансовая стадия,

— производственная стадия,

— продукционная стадия.

Финансовая стадия обращает денежные средства в производственный запас.

Производственная стадия характеризуется тем, что себестоимость произведенных товаров носит авансированный характер, но только в размерах истощенного остатка, также происходит авансирование издержек на заработную плату и перенесение долей производственных фондов.

Продукционная стадия предусматривает, что произведенные товары еще являются авансируемыми, но после трансформации продукционной формы в денежную произойдет возобновление инвестированных средств за счет дохода от реализованных товаров.

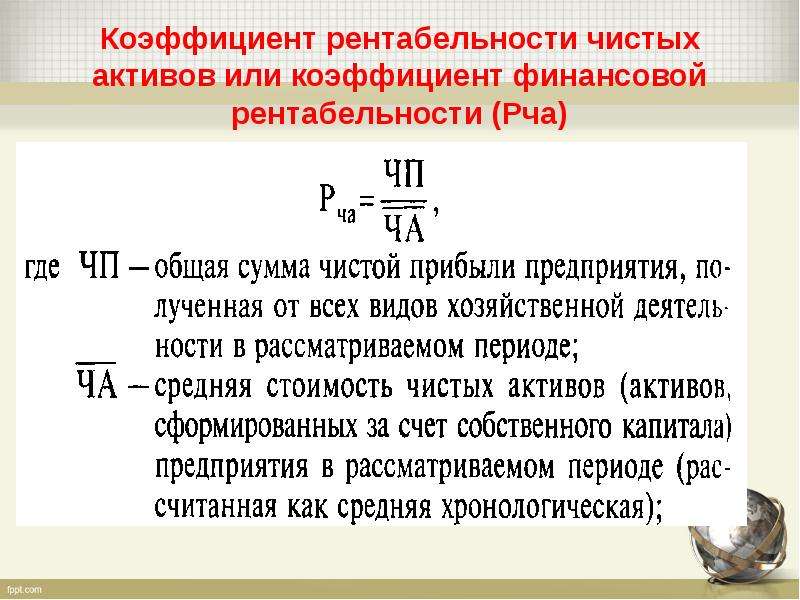

Показатель рентабельности чистых активов выступает важным показателем работы компании.

Под чистыми активами (Ач) подразумевается реальная стоимость имущества, определяемого каждый год минус долги.

При Aч ≤ 0 суммарные обязательства по долгам превосходит стоимостную величину имущества организации, происходит «недостаточность имущества». Aч рассчитывают по бухгалтерскому балансу.

Aч< УК (уставной капитал) – организация должна их сравнять. Если УК меньше установленной законом суммы, то может следовать ликвидация организации.

Для проверки и оценки совокупной результативности применения оборотных активов учитывается показатель рентабельности текущих средств по чистой прибыли.

Показатель рентабельности текущих активов рассчитывается следующим образом:

Rта = Pс*100% / Aтср, (6)

где Rта – рентабельность текущих активов,

Pс – чистая прибыль,

Aт ср– среднегодовая стоимость текущих активов.

Коэффициент рентабельности текущих активов показывает возможность организации по обеспечению нормальным объемом прибыли в отношении используемых оборотных средств предприятия. Индекс характеризуется эффективностью каждого рубля, который был вложен в оборотные средства организации. Если показатель рентабельности текущих активов повышается, то растет эффективность использования капиталовложений в производство, и наоборот, когда индекс уменьшается, то и эффективность использования капиталовложений падает.

Для повышения уровня прибыльностиот продаж товаров предприятие должно постоянно проводить маркетинговые исследования, ориентируясь на постоянно меняющуюся конъюнктуру рынков, проводить наблюдение за изменением цен товаров, производить непрерывную проверку уровня производственных издержек и реализации товаров, постоянно организовывать увеличение производственного ассортимента в областях выпусков, производства и продаж товаров.

При расчете прибыльности организации коэффициенты рентабельности можно объединить в 2 группы:

1. Коэффициенты, которые рассчитываются для общего оценивания прибыльности организации. Сюда входят показатели, показывающие результативность производства организации, отраженная в значениях чистой прибыли, прибыли от продаж, ущерба от производства товаров и т. д.

Коэффициенты, которые рассчитываются для общего оценивания прибыльности организации. Сюда входят показатели, показывающие результативность производства организации, отраженная в значениях чистой прибыли, прибыли от продаж, ущерба от производства товаров и т. д.

2.Коэффициенты, которые рассчитываются для оценивания прибыльности товаров, использования ресурсов в производстве и ущерба. Сюда входят показатели, которые, также, отражают прибыльность продаж товаров, чистую прибыль, а также суммарный ущерб на производство, заработную плату работникам, производственные площади и т. д.

Нормативные значения рентабельности активов различаются в зависимости от специфики деятельности предприятия [6, 8]. В таблице 1 указаны нормативы для основных видов хозяйственной деятельности.

Таблица 1 — Нормативные значения рентабельности активов в зависимости от вида хозяйственной деятельности организаций

|

Вид хозяйственной деятельности |

Норматив рентабельности активов |

|

Финансовая организация |

До 10% |

|

Производственная организация |

15-20% |

|

Торговая организация |

15-40% |

Очевидно, что торговая организация будет обладать самой высокой рентабельностью активов по сравнению с другими видами деятельности, так как у данной организации небольшая стоимость внеоборотных активов. Производственная организация, обладая большой величиной внеобротых активов за счет оборудования, будет обладать средней рентабельностью. Финансовая организация функционирует в условиях жесткой конкуренции, поэтому норматив рентабельности относительно невысок. В целом, показатель рентабельности активов является важным для анализа финансово-экономической деятельности предприятия и сравнения с другими организациями. Рентабельность активов показывает эффективность использования внеоборотных и оборотных активов.

Производственная организация, обладая большой величиной внеобротых активов за счет оборудования, будет обладать средней рентабельностью. Финансовая организация функционирует в условиях жесткой конкуренции, поэтому норматив рентабельности относительно невысок. В целом, показатель рентабельности активов является важным для анализа финансово-экономической деятельности предприятия и сравнения с другими организациями. Рентабельность активов показывает эффективность использования внеоборотных и оборотных активов.

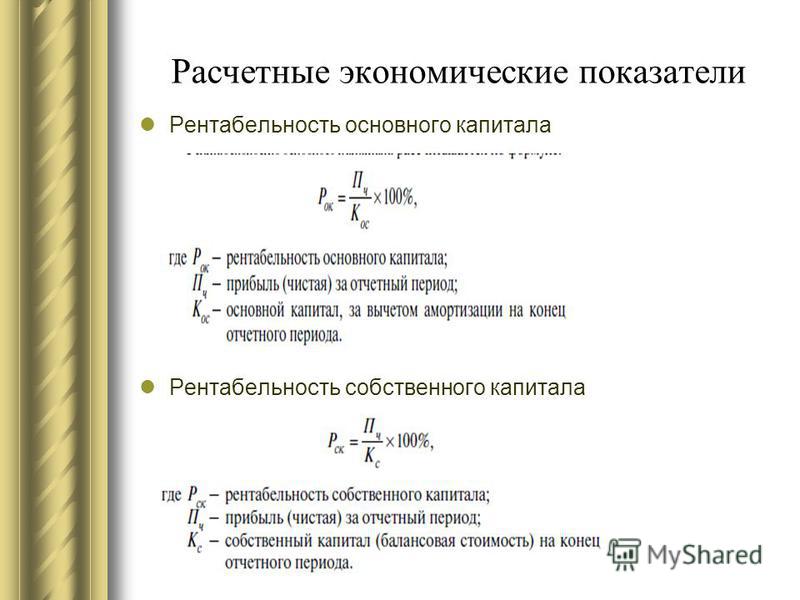

Рентабельность капитала характеризует прибыль, полученную предприятием с каждого рубля, вложенного в имущество (активы) предприятия и определяется по формуле:

Ркап = Пч х 100/ К, (7)

где Ркап — рентабельность капитала (имущества) предприятия,

Пч – чистая прибыль, остающаяся в распоряжении предприятия,

К – средняя величина капитала предприятия, рассчитанная по данным баланса.

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства

Коэффициент рентабельности задействованного капитала организации (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

— увеличивается собственный капитал (а также долговые обязательства для ROCE),

— уменьшается оборачиваемость активов [3].

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

— увеличивается прибыль предприятия,

— увеличивается финансовый рычаг [2].

На рисунке 1 показана точность оценки состояния предприятия с помощью различных коэффициентов.

Рисунок 1 — Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование), что связано с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Таким образом, можно констатировать многообразие методик расчета рентабельности активов и капитала компаний. Рентабельность активов характеризует отдачу от использования всех активов организации, показывает способность организации генерировать прибыль без учета структуры его капитала, качество управления активами. Рентабельность собственного капитала учитывает все активы организации, а не только собственные средства, в связи с чем является менее интересным для инвесторов. При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних условий. К внешним условиям относится расширение рынка сбыта продукции за счет снижения цены на предлагаемые товары [1, 7]. Внутренние условия являются наиболее значительными, чем внешние. К ним относятся: повышение объемов производства, сокращение себестоимости продукции, увеличение отдачи основных средств и т.д. [4, 5]. Все это должно способствовать развитию не только одного предприятия, но и экономики региона в целом [9].

При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних условий. К внешним условиям относится расширение рынка сбыта продукции за счет снижения цены на предлагаемые товары [1, 7]. Внутренние условия являются наиболее значительными, чем внешние. К ним относятся: повышение объемов производства, сокращение себестоимости продукции, увеличение отдачи основных средств и т.д. [4, 5]. Все это должно способствовать развитию не только одного предприятия, но и экономики региона в целом [9].

Научный руководитель:

Медведева Татьяна Вячеславовна, кандидат экономических наук, доцент кафедры финансов и информационных технологий управления Тульского филиала РЭУ им. Г.В. Плеханова, г. Тула, Россия

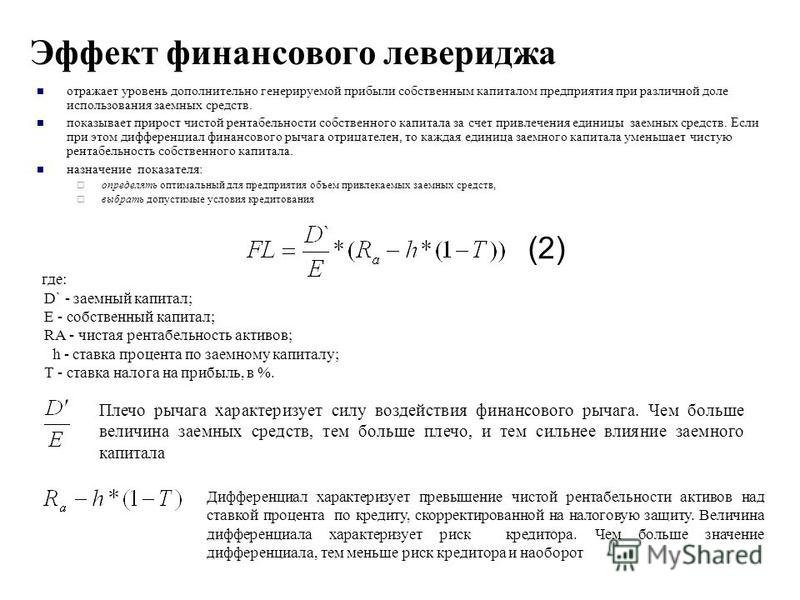

Как повысить рентабельность капитала с помощью заемных средств

Займы — это не только головная боль, но и один из факторов эффективного управления капиталом. Как правильно занимать деньги, чтобы они помогли бизнесу, а не развалили его — в колонке сопредседателя свердловской «Деловой России» Ирины Екимовских:

Как правильно занимать деньги, чтобы они помогли бизнесу, а не развалили его — в колонке сопредседателя свердловской «Деловой России» Ирины Екимовских:

— В предыдущей колонке мы разобрались, что основным показателем эффективного бизнеса является не столько объем капитала и размер прибыли, сколько доходность (процент) от вложенных в бизнес средств — то, что финансисты называют рентабельностью собственного капитала. А теперь хотелось бы показать, какие именно факторы оказывают на нее влияние. Проще всего это сделать с помощью знаменитой формулы американской корпорации DuPont («Дюпон»), cформулированной еще в прошлом веке.

Напомним, что формула рентабельности капитала выглядит так:

ROE = Пр/СК, где

ROE — рентабельность собственного капитала,

Пр — прибыль, а

СК — собственный капитал

Шаг 1. Увеличиваем рентабельность активов

Математически формулу ROE можно представить так:

ROE = Пр/СК = Пр/А · А/СК, где А — активы (все имущество предприятия).

Заметим, Пр/А = ROA — рентабельность активов, характеризующая интенсивность их использования в бизнесе, или, проще говоря, сколько прибыли приносит один рубль активов.

Понятно, что чем больше ROA, тем больше и доходность капитала. Увеличивать же рентабельность активов можно двумя способами: либо наращивая прибыль (увеличение числителя в формуле), либо сокращая активы (снижение знаменателя в формуле). Чтобы увеличить размер прибыли, необходимо работать над ростом выручки и уменьшением затрат, в этом бесценным помощником окажется отчет о доходах и расходах предприятия.

Для сокращения же активов нужен системный подход: необходимо регулярно контролировать все составляющие активов — остатки на складах материалов и готовой продукции, предупреждать затоваривание складов, важно выстроить четкую работу с дебиторской задолженностью, не допуская роста задолженности покупателей и поставщиков.

Шаг 2. Контролируем финансовый леверидж

Рассмотрим вторую часть формулы DuPont А/СК.

Зная о том, что активы всегда равны пассивам, представляем эту дробь в следующем виде:

А/СК = П/СК, где П — пассивы.

В пассивах у каждой компании есть собственный капитал (СК) и заемный капитал (ЗК). Поэтому после несложных математических манипуляций рассматриваемая нами часть формулы будет выглядеть так:

(СК + ЗК) / СК = 1 + ЗК/СК

Отношение ЗК/СК — это финансовый леверидж, или финансовый рычаг, характеризующий степень использования заемных средств в бизнесе.

Шаг 3. Увеличиваем долю заемного капитала

А теперь соберем все части формулы DuPont вместе:

ROE = Пр/СК = ROA · (1 + ЗК/СК)

Глядя на эту формулу, становится очевидно, что есть как минимум два возможных пути повышения доходности капитала, вложенного в предприятие: увеличение рентабельности активов и увеличение доли заемного капитала в бизнесе (без роста величины активов).

Эффективное управление капиталом закономерно включает замещение части собственного капитала заемными средствами. Однако привлекая заемные средства в свой бизнес, нужно знать две финансовые аксиомы:

Однако привлекая заемные средства в свой бизнес, нужно знать две финансовые аксиомы:

Аксиома 1. Стоимость заемных средств должна быть ниже рентабельности активов

«Эффект финансового рычага» (Эфр) — сложная математическая формула, которая рассчитывает, на сколько процентов увеличится рентабельность собственного капитала в ходе привлечения заемных средств, и выглядит так:

Эфр (%) = (1 – Cнп) · (ROA – Rзк) · ЗК/СК, где Снп — ставка налога на прибыль, Rзк — ставка привлечения заемного капитала.

Из формулы видно, что если рентабельность активов будет меньше стоимости заемных денег, то в итоге значение эффекта финансового рычага окажется со знаком «минус». Это означает, что предполагаемый кредит окажется невыгодным для предприятия и будет сводить на нет результаты вашей деятельности.

Аксиома 2. Соотношение собственных и заемных средств – вопрос финансовой устойчивости бизнеса

Когда заемных средств слишком много, бизнес начинает зависеть от кредитора, и любая внештатная ситуация может угрожать жизнеспособности компании. Так, европейские банки рекомендуют соотношение ЗК/СК = 1:2. Достаточно устойчивым является соотношение заемных и собственных средств, равное 1:1, но при условии выполнения необходимых показателей доходности.

Так, европейские банки рекомендуют соотношение ЗК/СК = 1:2. Достаточно устойчивым является соотношение заемных и собственных средств, равное 1:1, но при условии выполнения необходимых показателей доходности.

Предельно возможным соотношением заемных и собственных средств, которое можно допустить в бизнесе, считается 4:1. Если доля заемного капитала еще больше, ситуация может очень быстро обернуться банкротством организации.

Повышая рентабельность капитала, вложенного в бизнес, используя заемные средства, следите за сохранением устойчивости вашего предприятия!

Теги:

Коэффициент рентабельности собственного капитала (ROE). Виды коэффициентов рентабельности — ROA, ROS, ROCE

Автор Zorg На чтение 4 мин. Просмотров 1.4k. Опубликовано

Просмотров 1.4k. Опубликовано

Коэффициент собственного капитала – Return on shareholders’ Equity (ROE).

Коэффициент рентабельности собственного капитала представляет собой отношение чистой прибыли предприятия к средней величине собственного капитала. Для расчета данного коэффициента используется бухгалтерский баланс организации.

Рентабельность собственного капитала отражает размер прибыли, которую получает организация на единицу стоимости собственного капитала.

Данный показатель является определяющим для стратегических инвесторов, которые определяют свои вложения на долгосрочных период более одного года. Коэффициент рентабельности собственного капитала показывает как руководители предприятия и собственники управляют капиталом предприятия и какую норму прибыли они создают на имеющийся капитал. ROE можно использовать для сопоставления предприятий и выбора наиболее инвестиционно привлекательных объектов инвестирования. Стратегические инвесторы осуществляют вложения непосредственно в уставной капитал предприятия взамен на долю прибыли организации. Поэтому показатель ROE является важнейшим показателем инвестиционной привлекательности предприятия и эффективности работы менеджмента.

Стратегические инвесторы осуществляют вложения непосредственно в уставной капитал предприятия взамен на долю прибыли организации. Поэтому показатель ROE является важнейшим показателем инвестиционной привлекательности предприятия и эффективности работы менеджмента.

Одной из стратегий инвестирования является поиск аналогичных компаний и расчет коэффициент собственного капитала если данный коэффициент ниже чем у аналогичных предприятий отрасли, то это говорит о наличии перспектив роста рыночной стоимости организации (роста стоимости акций). Помимо сравнения с другими предприятия коэффициент рентабельности собственного капитала сравнивают с альтернативными инвестициями в акции, облигации, депозиты. Предприятие становится инвестиционно привлекательно, когда ROE превышает безрисковую банковскую ставку или ставку по безрисковым государственным облигациям ГКО и ОФЗ.

Формула расчета коэффициента рентабельности собственного капитала – ROE

Показатель рассчитывается по данным 2-й формы бухгалтерской отчетности – отчет о прибылях и убытках.

Рентабельность собственного капитала (ROE) = Чистая прибыль / Собственный капитал

ROE = (стр.190) / (0,5 *(стр. 490 начало года + стр.490 конце года))

Рентабельность собственного капитала можно расписать через рентабельность активов, формула будет иметь следующий вид:

ROE = ROA / ((1-Заемные средства) / Среднегодовой размер активов или пассивов)

Показатель ROA отражает сколько прибыли приносит предприятию его имущество и он зависит от коэффициента рентабельности продаж ROS, который отражает норму чистой прибыли на объем проданной продукции.

ROA = Чистая прибыль / Средняя стоимость активов

ROA = стр.190 / (0,5 *(стр.300 начало года + стр.300 конец года))

ROS = Прибыль от продаж / Объем продаж продукции

ROS = стр. 50 Форма 2 / стр. 010 Форма 2

Отсюда можно сделать вывод, что увеличение продаж продукции повышение рентабельность продаж, повышает рентабельность активов и повышение рентабельность собственного капитала предприятия и следовательно инвестиционную привлекательность организации. Таким образом, одним из основных показателей и перспективности развития предприятия является способность его генерировать чистую прибыль за счет основной своей деятельности.

Таким образом, одним из основных показателей и перспективности развития предприятия является способность его генерировать чистую прибыль за счет основной своей деятельности.

Разновидность коэффициента рентабельности собственного капитала – ROCE

В экономической практике также используют разновидность коэффициента рентабельности собственного капитала – коэффициент рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE). Формула расчета имеет следующий вид:

ROCE = (Чистая прибыль – Привилегированные дивиденды) / Среднегодовой размер активов

3-х факторный анализ рентабельности собственного капитала (ROE)

Для выделения факторов, влияющих на коэффициент рентабельности собственного капитала целесообразно расписать показатели коэффициента на факторы. В итоге, формула будет иметь следующий вид:

ROE = Дол_чист_приб * ROA * Мульт_Кап

,где

Дол_чист_приб – доля чистой прибыли в общей сумме балансовой прибыли;

ROA – коэффициента рентабельности активов;

Мульт_Кап – мультипликатор капитала.

Данная формула показывает связь рентабельности собственного капитала и прибыльности предприятия, прибыльности имущества и степенью финансового риска.

4-х факторный анализ рентабельности собственного капитала (ROE)

Данная модель была предложена Савицкой Г.В., где коэффициент рентабельности активов был расписан на составные части. В итоге аналитическая формула имеет следующий вид:

ROE = Дол_чист_приб * Мульт_Кап * Рент_Об * Коэф_Об

Рент_Об – рентабельность оборота;

Коэф_Об – коэффициент оборачиваемости капитала.

Другие разновидности коэффициентов рентабельности представлены в статье “12 основных коэффициентов рентабельности и формулы расчета”.

Читайте более подробно: “Рентабельность собственного капитала (ROE). Формула расчета“

Автор: к.э.н. Жданов И.Ю.

Рентабельность капитала — определение ROE

Что такое рентабельность собственного капитала (ROE)?

Рентабельность собственного капитала (ROE) — это показатель финансовых результатов, рассчитываемый путем деления чистой прибыли на собственный капитал. Поскольку собственный капитал равен активам компании за вычетом ее долга, ROE считается доходностью чистых активов. ROE считается показателем прибыльности корпорации по отношению к акционерному капиталу.

Поскольку собственный капитал равен активам компании за вычетом ее долга, ROE считается доходностью чистых активов. ROE считается показателем прибыльности корпорации по отношению к акционерному капиталу.

Ключевые выводы

- Рентабельность собственного капитала (ROE) измеряет, как прибыльность корпорации соотносится с собственным капиталом.

- Считается ли ROE удовлетворительной, будет зависеть от того, что является нормальным для отрасли или компаний-аналогов.

- В качестве кратчайшего пути инвесторы могут рассматривать рентабельность собственного капитала, близкую к долгосрочному среднему значению индекса S&P 500 (14%), как приемлемый коэффициент, а все, что ниже 10%, как плохое.

Понимание рентабельности капитала

ROE выражается в процентах и может быть рассчитан для любой компании, если чистая прибыль и собственный капитал являются положительными числами. Чистая прибыль рассчитывается до выплаты дивидендов держателям обыкновенных акций и после выплаты дивидендов держателям привилегированных акций и процентов кредиторам.

Рентабельность собственного капитала = Чистый доходСредний собственный капитал \ begin {выровнен} & \ text {Рентабельность собственного капитала} = \ dfrac {\ text {Чистый доход}} {\ text {Средний капитал акционеров}} \\ \ end {выровнен } Рентабельность собственного капитала = Средняя чистая прибыль акционеров

Чистая прибыль — это сумма дохода за вычетом расходов и налогов, которую компания генерирует за определенный период. Средний собственный капитал рассчитывается путем добавления капитала в начале периода. Начало и конец периода должны совпадать с периодом получения чистой прибыли.

Чистая прибыль за последний полный финансовый год или за последние 12 месяцев указывается в отчете о прибылях и убытках — это сумма финансовой деятельности за этот период. Акционерный капитал формируется из баланса — текущего баланса всей истории изменений активов и пассивов компании.

Считается оптимальной практикой рассчитывать ROE на основе среднего капитала за период из-за несоответствия между отчетом о прибылях и убытках и балансом.

Что вам говорит ROE?

Считается ли ROE хорошей или плохой, будет зависеть от того, что является нормальным среди компаний-аналогов.Например, у коммунальных предприятий на балансе много активов и долгов по сравнению с относительно небольшой суммой чистой прибыли. Нормальный ROE в коммунальном секторе может составлять 10% или меньше. Технологическая или розничная компания с меньшим балансовым счетом по сравнению с чистой прибылью может иметь нормальный уровень ROE 18% или более.

Хорошее практическое правило — нацеливаться на ROE, равный или чуть выше среднего для группы сверстников. Например, предположим, что компания TechCo поддерживала стабильную рентабельность собственного капитала на уровне 18% в течение последних нескольких лет по сравнению со средним показателем у ее аналогов, который составлял 15%.Инвестор может сделать вывод, что менеджмент TechCo лучше среднего использует активы компании для получения прибыли. Относительно высокие или низкие коэффициенты рентабельности собственного капитала будут значительно отличаться от одной отраслевой группы или сектора к другой. Если сравнивать одну компанию с другой аналогичной компанией, сравнение будет более значимым. Распространенным ярлыком для инвесторов является рассмотрение рентабельности капитала, близкой к долгосрочному среднему значению индекса S&P 500 (14%), как приемлемое соотношение, а все, что меньше 10%, как плохое.

Если сравнивать одну компанию с другой аналогичной компанией, сравнение будет более значимым. Распространенным ярлыком для инвесторов является рассмотрение рентабельности капитала, близкой к долгосрочному среднему значению индекса S&P 500 (14%), как приемлемое соотношение, а все, что меньше 10%, как плохое.

Использование ROE для оценки темпов роста

Устойчивые темпы роста и темпы роста дивидендов можно оценить с помощью ROE, предполагая, что это соотношение примерно соответствует или чуть выше среднего показателя по группе аналогов. Хотя могут возникнуть некоторые проблемы, ROE может стать хорошей отправной точкой для разработки будущих оценок темпов роста акций и темпов роста их дивидендов. Эти два вычисления являются функциями друг друга и могут использоваться для упрощения сравнения схожих компаний.

Чтобы оценить будущие темпы роста компании, умножьте рентабельность собственного капитала на коэффициент удержания компании. Коэффициент удержания — это процент от чистой прибыли, которая удерживается или реинвестируется компанией для финансирования будущего роста.

ROE и устойчивый рост

Предположим, что есть две компании с одинаковой рентабельностью собственного капитала и чистой прибылью, но разными коэффициентами удержания. Компания А имеет рентабельность собственного капитала 15% и возвращает 30% чистой прибыли акционерам в виде дивидендов, что означает, что компания А сохраняет 70% своей чистой прибыли.Компания Б также имеет рентабельность собственного капитала 15%, но возвращает акционерам только 10% чистой прибыли при коэффициенте удержания 90%.

Для компании A темп роста составляет 10,5%, или рентабельность собственного капитала, умноженная на коэффициент удержания, который составляет 15% умножить на 70%. Темпы роста бизнеса B составляют 13,5%, или 15% от 90%.

Этот анализ называется моделью устойчивого роста. Инвесторы могут использовать эту модель для оценки будущего и выявления акций, которые могут быть рискованными, поскольку они опережают свои возможности устойчивого роста.Акции, которые растут медленнее, чем их устойчивые темпы, могут быть недооценены, или рынок может игнорировать опасные признаки со стороны компании. В любом случае темпы роста, которые намного выше или ниже устойчивых темпов, требуют дополнительных исследований.

В любом случае темпы роста, которые намного выше или ниже устойчивых темпов, требуют дополнительных исследований.

Такое сравнение, кажется, делает бизнес B более привлекательным, чем компанию A, но оно игнорирует преимущества более высокой ставки дивидендов, которые могут быть одобрены некоторыми инвесторами. Мы можем изменить расчет, чтобы оценить темпы роста дивидендов по акциям, что может быть более важным для инвесторов дохода.

Оценка темпов роста дивидендов

Продолжая наш пример, приведенный выше, темп роста дивидендов можно оценить, умножив ROE на коэффициент выплат. Коэффициент выплат — это процент от чистой прибыли, которая возвращается держателям обыкновенных акций в виде дивидендов. Эта формула дает нам устойчивые темпы роста дивидендов, что в пользу компании A.

Компания Темп роста дивидендов составляет 4,5%, или рентабельность собственного капитала, умноженная на коэффициент выплат, который составляет 15% умножить на 30%. Темп роста дивидендов Бизнеса Б составляет 1. 5%, или 15% умножить на 10%. Акции, дивиденды которых растут намного выше или ниже устойчивых темпов роста дивидендов, могут указывать на риски, которые следует изучить.

5%, или 15% умножить на 10%. Акции, дивиденды которых растут намного выше или ниже устойчивых темпов роста дивидендов, могут указывать на риски, которые следует изучить.

Использование ROE для выявления проблем

Разумно задаться вопросом, почему средняя или немного выше среднего ROE является хорошей, а не ROE, которая в два, три или даже больше, чем в среднем для группы сверстников. Разве акции с очень высокой рентабельностью собственного капитала не являются лучшей ценой?

Иногда чрезвычайно высокая рентабельность собственного капитала — это хорошо, если чистая прибыль чрезвычайно велика по сравнению с капиталом, потому что производительность компании настолько высока.Однако чрезвычайно высокая рентабельность собственного капитала часто возникает из-за небольшого счета собственного капитала по сравнению с чистой прибылью, что указывает на риск.

Непоследовательная прибыль

Первой потенциальной проблемой с высокой рентабельностью собственного капитала может быть непоследовательная прибыль. Представьте себе компанию LossCo, которая несколько лет была убыточной. Ежегодные убытки отражаются в балансе в составе капитала как «нераспределенный убыток». Убытки имеют отрицательную величину и уменьшают акционерный капитал. Предположим, что в последний год LossCo получила неожиданную прибыль и вернулась к прибыльности.Знаменатель в расчете ROE теперь очень мал после многих лет потерь, что делает его ROE ошибочно высоким.

Представьте себе компанию LossCo, которая несколько лет была убыточной. Ежегодные убытки отражаются в балансе в составе капитала как «нераспределенный убыток». Убытки имеют отрицательную величину и уменьшают акционерный капитал. Предположим, что в последний год LossCo получила неожиданную прибыль и вернулась к прибыльности.Знаменатель в расчете ROE теперь очень мал после многих лет потерь, что делает его ROE ошибочно высоким.

Превышение долга

Вторая проблема, которая может вызвать высокую рентабельность собственного капитала, — это чрезмерный долг. Если компания активно привлекала займы, она может увеличить рентабельность собственного капитала, поскольку капитал равен активам за вычетом долга. Чем больше у компании долга, тем меньше может упасть капитал. Распространенный сценарий — когда компания берет в долг большие суммы для выкупа собственных акций. Это может привести к завышению прибыли на акцию (EPS), но не влияет на фактические результаты или темпы роста.

Отрицательная чистая прибыль

Наконец, отрицательная чистая прибыль и отрицательный акционерный капитал могут создать искусственно завышенную рентабельность собственного капитала. Однако, если компания имеет чистый убыток или отрицательный собственный капитал, не следует рассчитывать рентабельность собственного капитала.

Однако, если компания имеет чистый убыток или отрицательный собственный капитал, не следует рассчитывать рентабельность собственного капитала.

Если собственный капитал отрицательный, наиболее частой проблемой является чрезмерный долг или непоследовательная прибыльность. Однако из этого правила есть исключения для прибыльных компаний, которые использовали денежный поток для выкупа своих акций.Для многих компаний это альтернатива выплате дивидендов, которая в конечном итоге может уменьшить собственный капитал (выкупленные суммы вычитаются из капитала) настолько, чтобы сделать расчет отрицательным.

Во всех случаях отрицательный или чрезвычайно высокий уровень ROE следует рассматривать как предупреждающий знак, заслуживающий изучения. В редких случаях отрицательный коэффициент рентабельности собственного капитала может быть связан с программой обратного выкупа акций, поддерживаемой денежным потоком, и отличным менеджментом, но это менее вероятный результат. В любом случае компанию с отрицательной рентабельностью собственного капитала нельзя сравнивать с другими акциями с положительным показателем рентабельности собственного капитала.

Ограничения ROE

Высокая рентабельность капитала не всегда может быть положительной. Чрезмерная рентабельность собственного капитала может указывать на ряд проблем, таких как непоследовательная прибыль или чрезмерная задолженность. Кроме того, отрицательная рентабельность собственного капитала из-за того, что компания имеет чистый убыток или отрицательный собственный капитал, не может быть использована для анализа компании и не может использоваться для сравнения с компаниями с положительной рентабельностью капитала.

Рентабельность собственного капитала в сравнении с рентабельностью инвестированного капитала

В то время как рентабельность собственного капитала показывает, какую прибыль компания может получить по отношению к собственному капиталу, рентабельность инвестированного капитала (ROIC) продвигает этот расчет еще на несколько шагов.

Цель ROIC — определить сумму денег после дивидендов, которую приносит компания, на основе всех ее источников капитала, включая акционерный капитал и заемные средства. ROE определяет, насколько хорошо компания использует акционерный капитал, а ROIC предназначен для определения того, насколько хорошо компания использует весь свой доступный капитал для зарабатывания денег.

ROE определяет, насколько хорошо компания использует акционерный капитал, а ROIC предназначен для определения того, насколько хорошо компания использует весь свой доступный капитал для зарабатывания денег.

Пример использования ROE

Например, представьте себе компанию с годовым доходом в 1 800 000 долларов и средним акционерным капиталом 12 000 000 долларов.Рентабельность собственного капитала этой компании будет следующей:

ROE = (1 800 000 долларов США 12 000 000 долларов США) = 15% ROE = \ left (\ frac {\ 1,800 000 долларов США} {\ 12 000 000 долларов США} \ right) = 15 \% ROE = (12 000 000 долларов США 1 800 000 долларов США) = 15%

Рассмотрим Apple Inc. (AAPL) — за финансовый год, закончившийся 29 сентября 2018 года, компания получила чистую прибыль в размере 59,5 млрд долларов США. В конце финансового года ее акционерный капитал составлял 107,1 млрд долларов против 134 млрд долларов в начале. Таким образом, рентабельность капитала Apple составляет 49,4%, или 59,5 млрд долларов / ((107 долларов. 1 миллиард + 134 миллиарда долларов) / 2).

1 миллиард + 134 миллиарда долларов) / 2).

По сравнению с аналогами у Apple очень высокая рентабельность собственного капитала.

- Amazon.com Inc. (AMZN) имела рентабельность собственного капитала 27% в 2018 году,

- Microsoft Corp. (MSFT) — 23% в третьем квартале 2018 года, а

- Google — теперь известна как Alphabet Inc. (GOOGL) 12% за III квартал 2018 г.

Часто задаваемые вопросы

Что такое хорошая рентабельность собственного капитала (ROE)?

Как и в случае с большинством других показателей эффективности, то, что считается «хорошей» рентабельностью собственного капитала, будет зависеть от отрасли компании и конкурентов.В то время как долгосрочная средняя рентабельность собственного капитала для компаний, входящих в индекс S&P 500, составляет около 14%, в отдельных отраслях она может быть значительно выше или ниже этого среднего значения. При прочих равных, отрасль, вероятно, будет иметь более низкую среднюю рентабельность собственного капитала, если она высококонкурентна и требует значительных активов для получения доходов. С другой стороны, отрасли с относительно небольшим количеством игроков и в которых для получения доходов необходимы лишь ограниченные активы, могут иметь более высокий средний показатель ROE.

С другой стороны, отрасли с относительно небольшим количеством игроков и в которых для получения доходов необходимы лишь ограниченные активы, могут иметь более высокий средний показатель ROE.

Как рассчитать ROE?

Для расчета ROE аналитики просто делят чистую прибыль компании на ее средний акционерный капитал.Поскольку акционерный капитал равен активам за вычетом обязательств, рентабельность собственного капитала по сути является мерой прибыли, полученной от чистых активов компании. Причина использования среднего акционерного капитала заключается в том, что эта цифра может колебаться в течение рассматриваемого отчетного периода.

В чем разница между рентабельностью активов (ROA) и ROE?

Показатели ROA и ROE похожи в том, что они оба пытаются оценить, насколько эффективно компания генерирует свою прибыль. Однако, в то время как ROE сравнивает чистую прибыль с чистыми активами компании в размере , ROA сравнивает чистую прибыль только с активами компании без вычета ее обязательств. В обоих случаях компании в отраслях, где для работы требуются значительные активы, скорее всего, покажут более низкую среднюю доходность.

В обоих случаях компании в отраслях, где для работы требуются значительные активы, скорее всего, покажут более низкую среднюю доходность.

Рентабельность собственного капитала (ROE) — формула, примеры и руководство по ROE

Что такое рентабельность капитала (ROE)?