ROIC (Return on Invested Capital)

Коэффициент рентабельности инвестированного капитала ROIC (Return on Invested Capital) отражает соотношение операционной прибыли компании (после вычета налогов) к сумме инвестированых в основную деятельность средств.

ROIC позволяет инвесторам оценить, насколько эффективно компания трансформирует инвестируемый в нее капитал в прибыль.

Очевидно, что чем выше данный показатель, тем лучше рентабельность инвестированного капитала у компании.

Формула расчета ROIC (Return on Invested Capital)

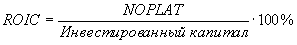

Рентабельность инвестированного капитала ROIC считается по следующей формуле:

$$ ROIC = { NOPAT \over Инвестированный Капитал } * 100 \% $$

Формула ROIC для отчетности на английском языке:

$$ ROIC = { NOPAT \over Invested Capital} * 100 \% $$

где

— NOPAT (Net Operation Profit After Tax) — операционная прибыль компании после налогов (для квартальных отчетов должна быть пересчитана на год).

NOPAT вычиляется по формуле

$$ NOPAT = { Операционная Прибыль * (1 — TRP) } $$

Формула ROIC для отчетности на английском языке:

$$ NOPAT = { Operation Income * (1 — TRP }) $$

где

TRP (Tax Rate Profit) — ставка налога на прибыль.

— Инвестированный капитал — Собственные активы компании (equity) + долгосрочные обязательства (long-term debt)

Как пользоваться коэффициентом ROIC (Return on Invested Capital)

Рентабельность инвестированного капитала полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по показателю ROIC

- При анализе динамики изменения показателя ROIC в рамках одной компании

Сравнивать компании из разных отраслей по показателю ROIC не представляет смысла, так как специфика бизнеса и его нормальная рентабельность, в зависимости от отрасли, могут сильно отличаться.

Особенности показателя рентабельности инвестированного капитала ROIC (Return on Invested Capital)

Главное, что нужно понимать частному инвестору в показателе ROIC — это то, что он предназначен оценить эффективность вложений в основную деятельность (бизнес) компании.

Именно поэтому с одной стороны берется именно операционная прибыль, так как она отражает именно ту прибыль, что бизнес генерирует, без каких-либо корректировок.

А с другой стороны инвестированный капитал, который мы считаем как собственный капитал компании + долгосрочные обязательства — это как раз те деньги, что компания вкладывает в свою основную деятельность.

Часто в формуле расчета ROIC в числителе вместо операционной прибыли используют показатель EBIT (чистая прибыль до выплаты налогов и процентов), что не совсем верно, так как в показателе EBIT также учитваются доходы и расходы не связанные с прямой деятельностью компании.

Поскольку цель мультипликатора ROIC показать эффективность как раз основной деятельности компании, такая замена не совсем корректна и может приводить к погрешности, в случае, если у компании есть доходы/расходы от непрямой деятельности.

Показатель ROIC (Return on Invested Capital) на FinanceMarker

На FinanceMarker.ru показатель ROIC доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

Показатель доступен для:

- Сравнения компаний между собой по показателю ROIC в рамках сводной таблицы мультипликаторов.

- Анализа изменения показателя ROIC в рамках одной компании.

Данные о рентабельности продаж ROIC доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Подробности на FinanceMarker.ru

Справочник

Мультипликатор ROIC относится к категории мультипликаторов, отражающих рентабельность бизнеса. Вот другие мультипликаторы из этой же категории:

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.

blog.financemarker.ru

Рентабельность инвестированного капитала – основа прибыльности

Чем отличаются проекты вложений друг от друга. Принято называть эту качественную величину доходностью. Но это более всеобъемлющий показатель, нежели более приземлённый – рентабельность инвестированного капитала. Последний характеризует каждую итерацию по извлечению дохода из проекта, а потому он более фундаментален, чем результирующая прибыльность. Разберём подробно эту характерную величину.

Что характеризует рентабельность

Всем хочется, чтобы инвестиции «отбивались» поскорее и побыстрее. Но это зависит от свойств самого проекта: насколько он способен генерировать ликвидность после старта. Последнее качество вообще является сложносоставным. Его формируют такие параметры, как:

- эластичность спроса на продаваемый товар (услугу) по цене;

- абсолютная величина объёма рынка;

- относительная доля производства проекта на рынке;

- капиталоёмкость производства;

- длительность процесса выработки продаваемой единицы.

Изначально инвестиционный цикл выглядит как значительное понижение ликвидности средств. Они вкладываются в приобретение каких-то ценностей, способных приносить прибавочную стоимость. Этим их свойством и обусловлена «расплата» в виде понижения ликвидности.

Владелец фабрики за $10 млн. больше не имеет на счету этих самых $10 млн. Зато он может производить на этой фабрике и продавать товар, что в итоге сулит ему прибыль, больше, чем на $10 млн.

Владелец фабрики за $10 млн. больше не имеет на счету этих самых $10 млн. Зато он может производить на этой фабрике и продавать товар, что в итоге сулит ему прибыль, больше, чем на $10 млн.

Вопрос в том, когда гипотетический владелец фабрики сможет похвастаться прибылью от своего приобретения, превышающей изначальные вложения. Как всегда вопрос не в затраченных усилиях, не в деньгах, а в самом дорогом и незаменимом ресурсе – во времени.

Рентабельность инвестированного капитала – это показатель той интенсивности, с которой проект способен генерировать доход. Причём это характеристика каждой итерации, при которой происходит создание прибыли. Чаще всего показатель рентабельности рассматривают применительно к какому-то конкретному отчётному периоду. Однако это можно делать и «в пересчёте» к конкретному продаваемому изделию (особенно если это изделие масштабное и дорогое, как станок, например).

Зачем нужно рассчитывать рентабельность инвестиций

Рентабельность инвестированного капитала (ROIC) необходимо рассчитывать ещё до начала процесса вложений для того, чтобы оценить перспективность дохода от инвестиции в целом. На бумаге всё выглядит гладко. Но в жизни процесс генерирования прибыли корректируется рынком. Продажи не всегда идут так, как запланировано. Как следствие, динамика формирования прибыли от периода к периоду может сильно разниться.

Не нужно путать рентабельность вложенного капитала с доходностью. Доходность подразумевает учёт всех факторов стоимости процесса получения прибавочной стоимости. Рентабельность же соотносится исключительно с осуществленными инвестициями. Этот показатель призван охарактеризовать, насколько сделанные вложения способны генерировать прибыль за рассматриваемый период времени.

Как следствие, у коэффициента есть несколько вариантов интерпретаций.

Повторяемость производственного процесса

Рентабельность капитала чем-то сродни рентабельности всего производственного процесса. Он характеризует отдельную операцию, поэтому для оценки за период нужно принимать во внимание, сколько раз удаётся за этот период повторить данный цикл (то есть оборачиваемость). Естественно, что низкое значение данного показателя не есть хорошо, однако, это вполне может компенсироваться высокой повторяемостью цикла за период.

Рентабельность капитала чем-то сродни рентабельности всего производственного процесса. Он характеризует отдельную операцию, поэтому для оценки за период нужно принимать во внимание, сколько раз удаётся за этот период повторить данный цикл (то есть оборачиваемость). Естественно, что низкое значение данного показателя не есть хорошо, однако, это вполне может компенсироваться высокой повторяемостью цикла за период.

То есть пусть вы не продаете коробок спичек за миллион (а только по рублю), зато за требуемое время вы сможете произвести и продать (что важно!) миллион коробков спичек.

Проверка всех факторов производственного процесса

Казалось бы, нужно только радоваться, если показатель рентабельности (что производства, что совершённых инвестиций) имеет запредельные значения (или не переставая растёт). Однако это есть существенная опасность. Высокая рентабельность может свидетельствовать о серьезной недооцененности какого-либо фактора производства. И когда эта рыночная диспропорция будет исправлена (а такое происходит всегда), то далеко не факт, что производство останется прибыльным.

Сплошь и рядом такая ситуация наблюдается у тепличных хозяйств. Пока они получают теплоэнергию со значительной скидкой (хотя бы раза в 2 дешевле основного тарифа), то их продукция очень даже может попадать в категорию средней ценовой доступности и при этом предприятия имеют прибыль. Вот только если начать платить за гигакалорию на общих основаниях, то помидоры сразу становятся продукцией «томат-премиум».

Повышенное значение показателя рентабельности инвестиций, возможно, говорит о том, что менеджеры процесса чего-то не учли и доходность инвестированного капитала столь высока из-за того, что эксплуатируется какой-то один ресурс (фактор производства), который достается по заниженной стоимости

Искусственное удержание повышенной рентабельности

Стоит быть справедливым, подобные ценовые диспропорции могут длиться весьма продолжительное время. Они могут поддерживаться:

- собственниками проектов, которые тратят ресурсы на лоббирование своих интересов в государственных органах власти и в естественных монополиях;

- самими органами власти, которые поддерживают льготы для предпринимателей в каком-то выбранном сегменте.

Самым ярким примером здесь является широкая поддержка властями Германии (и не только) строительства объектов альтернативной энергетики (ветрогенераторов и солнечных электростанций). Будучи изначально нерентабельными, при государственных дотациях вложенный капитал мгновенно приобретает повышенную доходность. Однако для того, чтобы обеспечить непрерывность притока инвестиций в отрасль, такие дотации нужно поддерживать в течение многих десятилетий.

Самым ярким примером здесь является широкая поддержка властями Германии (и не только) строительства объектов альтернативной энергетики (ветрогенераторов и солнечных электростанций). Будучи изначально нерентабельными, при государственных дотациях вложенный капитал мгновенно приобретает повышенную доходность. Однако для того, чтобы обеспечить непрерывность притока инвестиций в отрасль, такие дотации нужно поддерживать в течение многих десятилетий.

Однако следует реалистично оценивать потенциал подобных вложений. Наверное, все согласятся, что потенциал проектов, всецело зависящих от сторонней поддержки или же базирующихся на не рыночной оценке какого-либо ресурса, всяко меньше, чем у того, который является экономически самодостаточным.

Формула расчета

Формула показателя (коэффициента) рентабельности инвестируемого дохода имеет следующий вид:

(Чистая прибыль за период) / (Инвестированные средства)

Естественно, что если взять период побольше, то и показатель рентабельности будет выше. Поэтому данный расчёт следует проводить в привязке к конкретному рассматриваемому сроку. Кроме того, сами по себе инвестиционные средства можно разложить по источникам их формирования. Тогда формула несколько изменится:

(Чистая прибыль за период) / (Собственные средства + Заемные средства)

Одолженные для инвестиций целевые фонды тоже можно и нужно подразделять:

(Чистая прибыль за период) / (Собственные средства + Долгосрочные займы + Краткосрочные заимствования)

Это необходимо для перманентного анализа структуры инвестируемого дохода. Короткие деньги могут, порой, позволить выбраться из кассового разрыва, но не должно складываться ситуации, при которой этот кассовый разрыв существует непрерывно, а краткосрочные долги сменяют друг друга («Служив отлично, благородно, долгами жил его отец…»).

Рентабельность инвестиций принято измерять в процентах и в привязке к конкретному сроку (извлечения данного объема прибыли)

В бухгалтерском понимании вопроса все составные части формулы расчёта предоставляют баланс предприятия (точнее – форма 1 и форма 2). Поэтому формула преображается:

(стр.2400 (Ф2)) / ((стр.1300 (Ф1) на начало пер. + стр.1300 (Ф1) на конец пер.) + (стр.1400 (Ф1) на начало пер. + стр.1400 (Ф1) на конец пер.) + (стр.1530 (Ф1) на начало пер. + стр.1530 (Ф1) на конец пер.) / 2)

Для усреднения значения вложений принято брать именно средние арифметические данных баланса.

Методы повышения рентабельности

Единственным подлинным и долгоиграющим средством повышения рентабельности вложений является… внедрение достижений научно-технического прогресса. Как уже было отмечено выше, серьезную эффективность демонстрируют и методы «лоббирования нерыночных условий» по ключевым факторам производства. Однако сама по себе эта методика вряд ли имеет право называться предпринимательской деятельностью.

Управляющие предприятий, которые толпятся в приёмных директоров естественных монополий в надежде выбить льготные тарифы, и даже те, кто используют какие-то свои нерыночные, но вполне действенные связи, скорее напоминают попрошаек в подземных переходах, чем руководителей инвестиционных проектов

Всё, что начинается на «Дайте!» – это какая угодно, только не рыночная экономика. Настоящий рост рентабельности наблюдается только в том случае, когда оптимизируются бизнес-процессы в инвестиционном проекте, то есть когда снижаются затраты. И этого можно добиться двумя основными путями:

Применение новых, экономичных технологий.

Применение новых, экономичных технологий.

Здесь все зависит от самого наличия таких способов производства и доступа к ним самих инвесторов. На общем фоне устаревших технологий новые, как правило, представляют собой модернизационный рывок, который, порой, на порядок способен снизить общий уровень издержек производства и во столько же раз поднять рентабельность инвестированного капитала.

- Повышение эффективности диспетчеризации.

Здесь все, как по коту Матроскину: «Средства у нас есть – у нас ума не хватает». Нужно следить за эффективностью распоряжения имеющимися ресурсами. Внедрение новейших систем управления способно поднять производительность труда в разы. Так уже было в 60-х годах прошлого века в связи с началом внедрения компьютеров крупными корпорациями в США.

Однако далеко не всегда рост эффективности управления связан с дорогостоящими вложениями. Подчас нужно просто проявить смекалку, чтобы на основании имеющихся ресурсов и возможностей сгенерировать новый управленческий продукт. Примером такого внедрения является японская «тянущая» система «Канбан» (и прежде всего, её сегмент по оптимизации складских остатков). Её внедрение на производственных гигантах послевоенной Японии позволило не только поднять производительность, но и снизить сопутствующие расходы, благодаря чему страна восходящего солнца вырвалась в лидеры мирового автомобилестроения.

Такое экономическое чудо стало возможно просто потому, что объективно возросла рентабельность инвестируемого капитала.

loyalbiz.ru

10. Коэффициент рентабельности инвестированного капитала (roic)

Коэффициент рентабельности инвестированного капитала (Return On Invested Capital, ROIC) — отношение чистой операционной прибыли компании к среднегодовой суммарного инвестированного капитала.

Данный коэффициент характеризует доходность, полученную на капитал, привлеченный из внешних источников. В общем виде, формула расчета показателя выглядит следующим образом:

где: NOPLAT — чистая операционная прибыль за вычетом скорректированных налогов;

Инвестированный капитал — капитал, инвестированный в основную деятельность компании;

В качестве инвестированного капитала должен учитываться только капитал, вложенный в основную деятельность компании, так же, как и рассматриваемая прибыль является прибылью от основной деятельности.

В общем виде, инвестированный капитал можно вычислить как сумму оборотных средств в основной деятельности, чистых основных средств и чистых прочих активов (за вычетом беспроцентных обязательств). Другой вариант расчета — инвестированными средствами считают сумму собственного капитала и долгосрочных обязательств. Детали определения величины инвестированного капитала будут зависеть от особенностей ведения учета и структуры бизнеса. Главное условие, которое должно быть при этом достигнуто, это то, что при анализе должен быть учтен тот и только тот капитал, который использован для получения прибыли, включенной в расчет.

На практике часто прибегают к упрощенному подходу, при котором не выделяется основная деятельность компании, а анализ ведется по всем инвестициям и всем доходам. Погрешность этого допущения будет зависеть от того, какой будет величина неоперационной прибыли компании в рассматриваемом периоде и насколько велики инвестиции в неосновную деятельность.

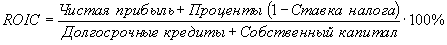

Учитывая возможные допущения, формула ROIC может записываться и в других виде:

Показатели величины инвестиций берутся по среднегодовому значению (определяется как сумма на начало и на конец года, деленная пополам).

Во всех случаях при расчете данного коэффициента предполагается использование данных из годовых отчетов о прибылях и убытках. Если при расчете используется квартальная или другая отчетность, то коэффициент должен быть умножен на число периодов отчетности в году.

Данный показатель иногда называют Рентабельность суммарного капитала (Return On Total Capital, ROTC) или просто Рентабельность инвестиций (Return On Investment, ROI). Последний вариант названия применяется и ко всей группе показателей рентабельности капитала.

Для односменного предприятия: ROIC= (Пч/ Инвобр)*100% = [-1.61; 12.53; 21.92]

Для двухсменного предприятия: ROIC= (Пч/ Инвобр)*100% = [-10.37; 17.51, 36.39]

11. Экономический анализ хозяйственной деятельности предприятия

Целью экономического анализа хозяйственной деятельности спроектированного предприятия является оценка его конкурентоспособности на рынке промышленного капитала, а также его платежеспособности, финансовой устойчивости, перспектив развития, но главное – нахождение резервов дальнейшего улучшения перечисленных показателей, которые являются критериями для сравнения экономического положения предприятия как с предыдущим (базовым) его состоянием, так и с показателями деятельности предприятий-конкурентов.

Результативность деятельности предприятия обусловливаются следующими показателями:

показателями эффективности;

периодом окупаемости капитала;

точкой безубыточности производства.

Экономическая эффективность– относительный показатель, соизмеряющий полученный эффект с затратами, обусловившими данный эффект, или с ресурсами, использованными для его достижения:

.

.

(Например, это показатели капиталоотдачи и коэффициент оборачиваемости оборотных средств, которые характеризуют, соответственно, эффективность использования основных фондов и оборотных средств).

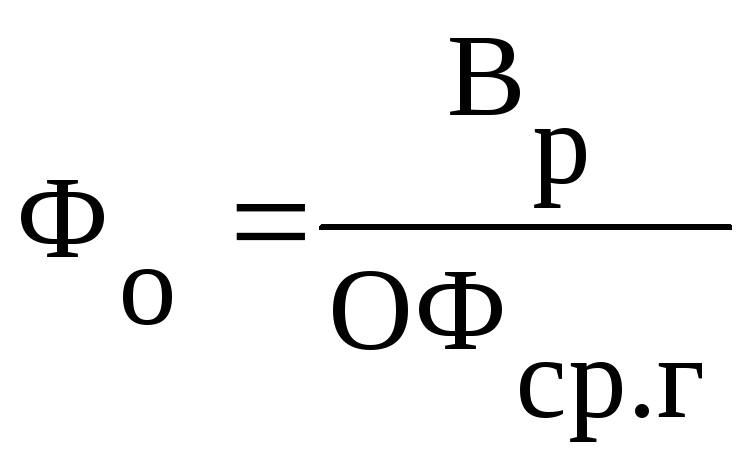

Капиталоотдача (Фо) показывает, сколько продукции (в стоимостном выражении) выпущено на 1 рубль стоимости основных средств:

где Вр– годовая выручка предприятия; ОФср.г– среднегодовая стоимость основных средств (принимается условно в размере стоимости Кособорудования и помещений).

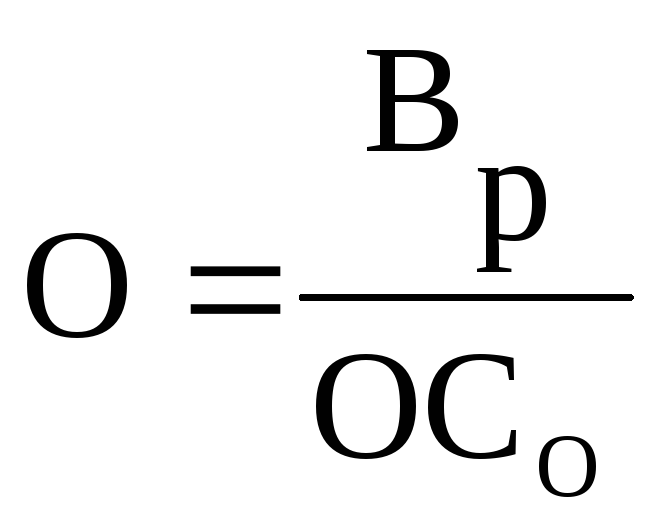

Коэффициент оборачиваемости (O) характеризует число оборотов, которое совершают оборотные средства за определенный период времени:

где Вр – годовая выручка предприятия; ОСо– средние остатки оборотных средств (принимаются условно в размере общей потребности предприятия в оборотных средствах Коб).

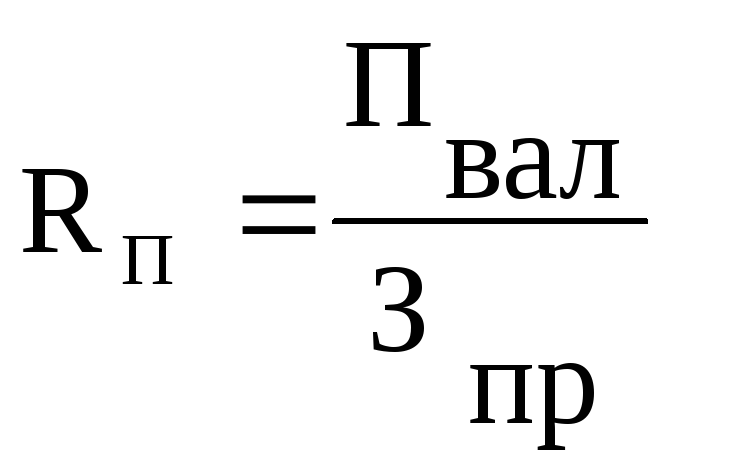

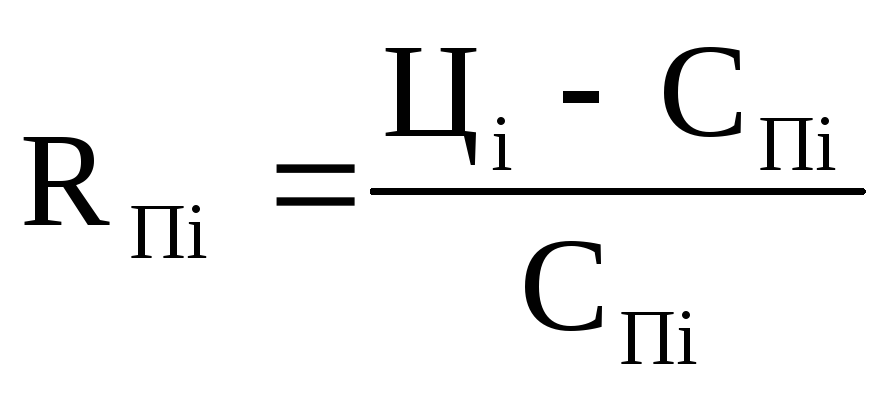

Степень доходностипредприятия можно оценить с помощью показателей рентабельности, среди которых основные показатели:

Для единицы продукции i-го вида прибыль от ее производства и реализации Пpi= Цi– Спi , затраты на ее производство и на реализациюравны полной себестоимости Спi, рассчитанной ранее.

Сравнение видов выпускаемой продукции по данному показателю является одним из основных критериев оценки продуктовой (номенклатурной) политики предприятия, а также ориентирует производителя на поиск резервов снижения себестоимости продукции.

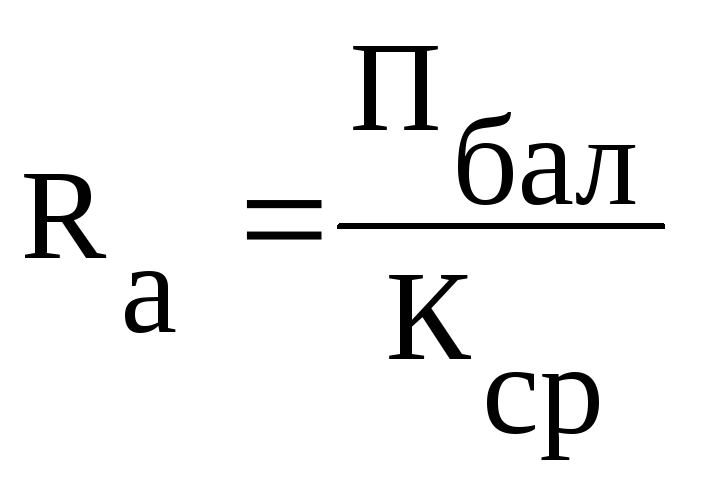

рентабельность активов(Rа) – отношение балансовой прибыли к среднегодовой стоимости всех активов предприятия (Кср). Этот показатель характеризует, насколько эффективно используются основные и оборотные средства предприятия и представляет интерес для кредитных и финансовых учреждений, деловых партнеров и т. д.:

(В курсовой работе стоимость активов принимается условно в размере стоимости имущества предприятия Сим)

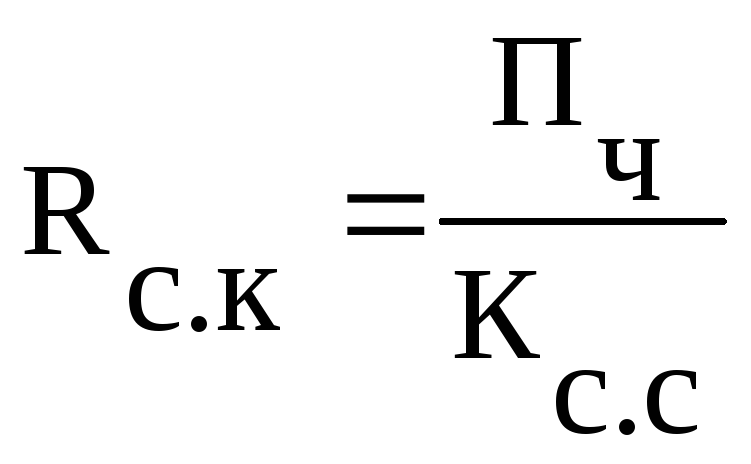

Этот показатель характеризует величину прибыли, которую дает каждый рубль, инвестированный собственником капитала, и служит для последнего критерием эффективности вложения своих средств на основе сравнения с процентом банка по депозиту и доходностью государственных ценных бумаг (принимается размер собственного капитала Ксоб).

Рам = (Кн.а На.н + Ко.соб На.о + К п.соб На.п) / 100

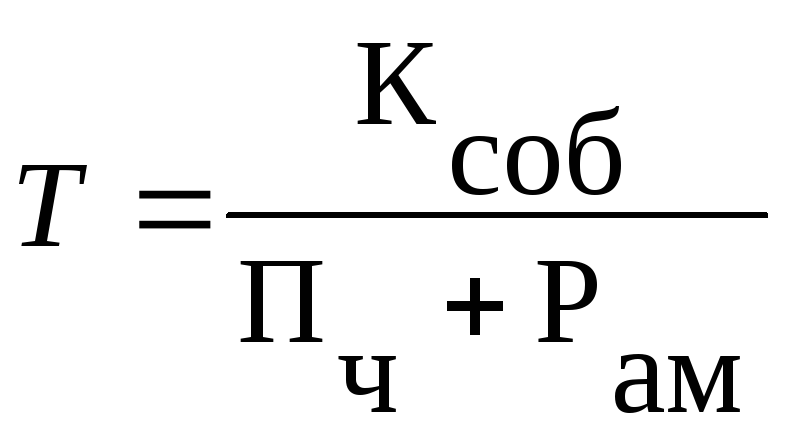

Этот параметр показывает, через сколько лет окупятся вложенные в данное предприятие средства Ксобпри неизменных условиях производственно-финансовой деятельности.

расчет точки безубыточности ведется отдельно для каждого вида (А, В, С) выпускаемой продукции:

Для выяснения точки безубыточности затраты, связанные с производством и реализацией каждого вида продукции, необходимо разделить на условно-постоянные и условно-переменные.

Исходя из данных об издержках производства, рассчитанных ранее, принимается, что условно-переменными (Рупер) являются издержки: Рмпi, Рзорi,Рздi, Рснi. К условно-постоянным Рупосрасходам на весь объем следует отнести: Рамi, Рам.нi, Рарi, Рэкi, Рц.нкi, а также часть накладных расходов Рнкiполной себестоимости по изделию Спi, относящуюся к общезаводским и коммерческим расходам, которую можно вычислить из выражения Рнкi =(Спi – Сцi). Условно-постоянные расходы Рупосрассчитываются на объем выпуска каждого вида продукции.

Руперi=Рмпi+ Рзорi+Рздi+Рснi

Pупос.i= Рамi+Рам.нi+ Рарi+Рэкi+ Рц.нкi

При этом точка безубыточности по изделию рассчитывается из выражения:

Qкрi = РупосNi / (Ц – Рупер).

Таблица 9 (Результаты экономического анализа деятельности предприятия)

Показатель | Обозначение | Единица измерения | Значение | |||||

Капиталоотдача | Фо | [13.77; 21.34; 32.51] [24.62; 37.61; 55.92] (2 смены) | ||||||

Коэффициент оборачиваемости оборотных средств | O | [5.49; 9.03; 14.84] [5.28; 8.67; 14.22] (2 смены) | ||||||

Рентабельность продукции А | RпА | [-0.02; 0.59; 1.36] [-0.12; 0.44; 1.17] (2 смены) | ||||||

Рентабельность продукции В | RпВ | [0.35; 0.80; 1.59] [0.04; 0.68; 1.46] (2 смены) | ||||||

Рентабельность продукции С | RпС | [0.20; 1.00; 2.04] [0.09; 0.84; 1.83] (2 смены) | ||||||

Рентабельность активов | Rа | [-2.64; 24.86; 51.21] [-9.89; 19.71; 47.55] (2 смены) | ||||||

Рентабельность собственного капитала | Rс.к | [-0.19; 1.83; 3.77] [-0.73; 1.45; 3.50] (2 смены) | ||||||

Период окупаемости капитала | Т | лет | [0.26; 0.54; ∞] [0.29; 0.69; ∞] (2 смены) | |||||

Точка безубыточности по изделию А | QкрА | шт. / год | [4460; 11910; 36241] [4943; 13802; 46125] (2 смены) | |||||

Точка безубыточности по изделию В | QкрВ | шт. / год | [5479; 14112; 27590] [5831; 15440; 44790] (2 смены) | |||||

Точка безубыточности по изделию С | QкрС | шт. / год | [5751; 14572; 39796] [6148; 16029; 45757] (2 смены) | |||||

studfile.net

Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Определения коэффициентов рентабельности собственного и задействованного капитала

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

Рентабельность всего капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала. Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

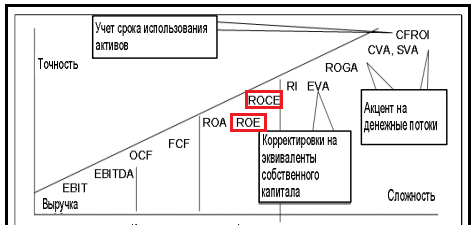

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Рентабельность капитала. Формулы расчета

Формулы расчета для рентабельности капитала.

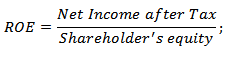

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

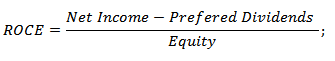

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)=

стр.2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: “Рентабельность инвестированного капитала”

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

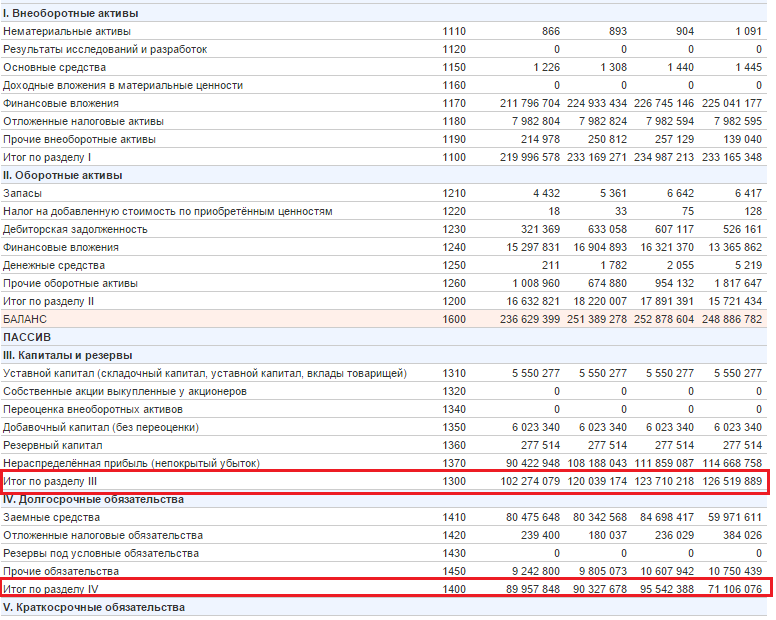

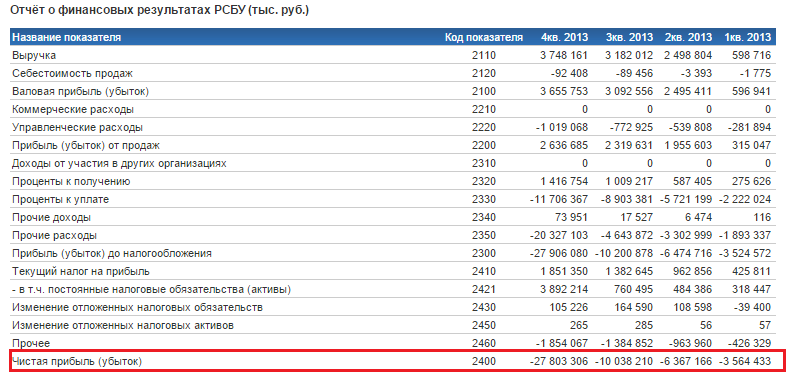

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Рентабельность инвестированного капитала

В процессе роста и развития любого бизнеса, предприятия или компании может наступить момент, когда для дальнейшей работы требуется задействовать дополнительные материальные средства – привлеченный инвестированный капитал.

Понятие инвестированного капитала

Структура капитала важная финансовая составляющая, которая влияет не только на рентабельность деятельности и общую доходность, но это тот фактор, который имеет неоспоримое влияние на все финансовое состояние предприятия. Вот почему так важно знать каждую составляющую капитала, а также ее воздействие на рост и развитие всего предприятия.

Структура капитала важная финансовая составляющая, которая влияет не только на рентабельность деятельности и общую доходность, но это тот фактор, который имеет неоспоримое влияние на все финансовое состояние предприятия. Вот почему так важно знать каждую составляющую капитала, а также ее воздействие на рост и развитие всего предприятия.

Инвестированный капитал – это общая сумма привлеченных средств, которые предприятие получает от инвесторов или акционеров. Сумма инвестированного капитала в зависимости от потребностей предприятия может идти на: увеличение оборотного капитала или основное развитие предприятия. Особенностью инвестированного капитала является то, что он привлекается под решение конкретной цели и не может быть использован как-то иначе.

Существуют некоторые различия в трактовке самого определения этого показателя. Так, в международной практике к понятию инвестированного капитала относят долгосрочные инвестиции, а вот отечественные предприятия под инвестированным капиталом часто подразумевают и краткосрочные займы. Поэтому для предприятий, работающих в нестабильной экономической среде, правильно будет относить к инвестированному капиталу как долгосрочные, так и краткосрочные инвестиции.

Грамотный анализ инвестированного капитала очень важен и для менеджмента предприятия, и для инвестора, который хочет знать какова же отдача от суммы его вложений. Кроме того, именно проанализировав изменения инвестированных средств можно понять динамику развития предприятия, определить рациональность использования привлеченных денежных активов и уровень достижения поставленной цели.

Определение показателя рентабельности

Знающий инвестор, прежде чем сделать вложение в какое-либо предприятие, всегда старается определить, какой уровень доходности он получит в итоге. То есть для привлечения инвестированного капитала предприятие должно взять обязательство не только обеспечить запланированный доход для себя, но и преумножить вложенные средства для инвестора. Какие же показатели нужны, чтобы правильно спрогнозировать возможное развитие событий и рассчитать будущую доходность? Кстати, не стоит забывать и о возможных рисках, без учета которых даже самые положительные прогнозы могут привести к потерям.

Главный финансовый показатель, который определяет доходность инвестированных в предприятие, стартап или бизнес средств – это возвратность финансовых вложений или Returnon Invested Capital (сокр. ROIC). Показатель имеет несколько определений таких как: рентабельность инвестиций, прибыль на инвестиции, норма доходности, доходность инвестированного капитала. Но его финансовый смысл один: ROIC показывает окупаемость инвестиций.

Расчет показателя рентабельности

Величина рентабельности – это показатель отношения чистой прибыли к инвестированному в компанию капиталу. Определяют финансовый показатель ROIC в процентах.

Если значение показателя рентабельности находится на уровне 100% и ниже, то это значит, что предприятие не может окупить заемные средства. Инвестированный в компанию или другой бизнес капитал может приносить прибыль лишь тогда, когда показатель рентабельности находится на уровне выше 100%.

Для многих финансистов ROIC – это своеобразный индикатор, который показывает способность предприятия генерировать добавленную стоимость. Сильно завышенный показатель ROIC может свидетельствовать не только о хорошей окупаемости инвестиций, он также будет свидетельствовать о том, что менеджмент старается получить максимальную прибыль, не учитывая будущие возможности роста и развития предприятия.

Есть еще один вариант расчета этого финансового показателя заключается в определении ROIC как отношения между собственным капиталом и долгосрочными обязательствами. Такой подход в расчетах дает возможность отследить эффективность использования тех средств, которые внес инвестор для развития основной деятельности предприятия.

Есть еще один вариант расчета этого финансового показателя заключается в определении ROIC как отношения между собственным капиталом и долгосрочными обязательствами. Такой подход в расчетах дает возможность отследить эффективность использования тех средств, которые внес инвестор для развития основной деятельности предприятия.

Определение значения показателя рентабельности проводят для оценки целесообразности использования долгосрочных инвестиционных займов, необходимых для дальнейшего роста и развития предприятия. Сам по себе ROIC является необходимым финансовым инструментом, помогающим менеджменту не только оценить уже полученные результаты деятельности, но и знать, как на будущее формировать плановые величины для эффективного роста и развития.

utmagazine.ru

Рентабельность инвестированного капитала — Энциклопедия по экономике

Следующий коэффициент, применяемый для оценки эффективности использования капитала — это рентабельность инвестированного капитала (ROI). Его характерной особенностью является то, что при расчете рентабельности из общей суммы капитала исключаются оборотные средства, сформированные за счет краткосрочных заемных средств. То есть при расчете используется только Собственный капитал + Долгосрочные заемные средства . Этот показатель характеризует эффективность использования только собственного и долгосрочного заемного капитала. При расчете рентабельности собственного капитала учитывается чистая прибыль без расходов по обслуживанию заемного капитала. В случае использования в качестве инвестиционной базы только собственного капитала полученный показатель будет называться рентабельностью собственного капитала (ROE). При его расчете используют прибыль без налогов, процентов по обслуживанию долга, а также дивидендов по привилегированным акциям. [c.251]Резерв повышения уровня рентабельности инвестированного капитала может быть определен по формуле [c.230]

Анализ рентабельности инвестированного капитала производится по следующей факторной модели [c.237]

Инвесторы (собственники и лендеры) являются основными поставщиками капитала предприятию. Их совокупный доход — чистая прибыль и величина процентов к уплате. Этот совокупный доход может сравниваться либо со всеми активами, либо с долгосрочным капиталом в первом случае рассчитывается коэффициент, известный как рентабельность активов (ROA), во втором — рентабельность инвестированного капитала (ROI) [c.356]

Концепция цены капитала — одна из базовых в теории капитала. Она не сводится только к исчислению процентов, которые нужно уплатить владельцам финансовых ресурсов, но также характеризует ту норму рентабельности инвестированного капитала, которую должно обеспечивать предприятие, чтобы не уменьшить свою рыночную стоимость. [c.201]

В целом фактический уровень рентабельности инвестированного капитала выше планового на 2,1 % (40-37,9), в том числе за счет изменения [c.555]

Возрастание финансового левериджа сопровождается повышением степени финансового риска, связанного с возможным недостатком средств для выплаты процентов по кредитам и займам. Незначительное изменение валовой прибыли и рентабельности инвестированного капитала в условиях высокого финансового левериджа может привести к значительному изменению чистой прибыли, что опасно при спаде производства. [c.627]

Рентабельность инвестиций с позиции инвесторов. При проведении аналитических расчетов с позиции инвесторов, т.е. физических и юридических лиц, обеспечивающих предприятие капиталом на долгосрочной основе, состав исходных показателей несколько меняется. Совокупным доходом инвесторов (акционеров и лендеров) служит чистая прибыль и величина процентов к уплате. Этот совокупный доход может сравниваться либо со всеми активами, либо с долгосрочным капиталом в первом случае рассчитывается коэффициент, известный как рентабельность активов (ROA), во втором — рентабельность инвестированного капитала (ROI). [c.383]

Рентабельность инвестиций с позиции предприятия. В этом случае речь также идет либо о рентабельности активов, либо о рентабельности инвестированного капитала с тем лишь отличием, что в формулах (8.19) и (8.20) сумма процентов учитывается в после налоговом исчислении. Логика рас- [c.383]

Критериями обоснованности инвестиций являются прежде всего срок окупаемости (период возврата инвестиций) и доход с капитала в виде показателя рентабельности инвестированного капитала (ROI) -внутренней процентной ставки. [c.327]

Б. Определение полной рентабельности инвестированного капитала (ROI), или внутренней процентной ставки. [c.329]

Обычно первый этап работы реализуется в виде экспресс-анализа. Имеется несколько типовых информационных систем его проведения. Система Дюпон была разработана в Германии в 20-х годах. Она базируется на показателе рентабельности инвестированного капитала — произведение рентабельности оборота и оборачиваемости капитала. Рентабельность оборота характеризует сопоставление прибыли и объема продаж, оборачиваемость капитала — объема продаж и инвестированного капитала. Система Дюпон опирается преимущественно на финансовые показатели деятельности предприятия. С помощью такого подхода можно определить основные факторы, влияющие на результат хозяйственной деятельности предприятия и систематически выявлять слабые стороны предприятия. [c.394]

Отсюда необходимость для экономики понятия о различных видах равновесия применительно к различным периодам времени. Большие циклы можно рассматривать как нарушение и восстановление экономического равновесия длительного периода. Основная причина их лежит в механизме накопления, аккумуляции и рассеяния капитала, достаточного для создания новых элементов инфраструктуры. Однако действие этой основной причины усиливается действием вторичных факторов. Начало подъема ( повышательная волна ) совпадает с моментом, когда накопление достигает такого состояния, при котором становится возможным рентабельное инвестирование капитала для создания новых основных средств производства. Подъем сопровождается осложнениями, вызываемыми промышленным кризисом среднесрочного цикла. [c.261]

В общем случае внутренняя норма прибыли отражает возможно достижимый уровень рентабельности инвестированного капитала. Предложение по реализации инвестиционного проекта можно принимать, если внутренняя норма прибыли превышает процентную ставку по депозитным вкладам в банке и не ухудшает рентабельность капитала, рассчитанную в целом по предприятию. Если имеется несколько инвестиционных проектов, то предпочтение отдается тому из них, у которого внутренняя норма прибыли имеет наибольшее значение. [c.101]

Прибыль на инвестированный капитал (рентабельность инвестированного капитала) = [c.428]

Концепция стоимости капитала является одной из базовых в теории финансового менеджмента. Стоимость капитала характеризует уровень рентабельности инвестированного капитала, необходимого для обеспечения высокой рыночной стоимости предприятия. Максимизация рыночной стоимости предприятия достигается в значительной степени за счет минимизации стоимости используемых источников. Показатель стоимости капитала используется в процессе оценки эффективности инвестиционных проектов и инвестиционного портфеля предприятия в целом. [c.130]

Компании применяют разнообразные способы и показатели для оценки результативности своих операций на внутреннем и внешнем рынке. Наибольшее распространение получили три способа количественной оценки расчет прибыли, рентабельности инвестированного капитала и контроль исполнения смет (бюджетов) (табл. 19). [c.99]

Рентабельность инвестированного капитала [c.100]

Оценка и анализ причин отклонения фактической рентабельности инвестированного капитала от запланированной [c.100]

В штаб-квартире корпорации финансовые планы всех дочерних компаний сводятся в единый план. Он имеет стратегическую направленность, поэтому контроль за его исполнением осуществляется по укрупненным позициям и с большей дискретностью. В частности, здесь могут использоваться упомянутые выше обобщающие показатели прибыли и рентабельности инвестированного капитала. [c.101]

Рентабельность инвестированного капитала 74 [c.102]

Оценка и анализ причин отклонения фактической прибыли от запланированной 86 Оценка и анализ причин отклонения фактической рентабельности инвестированного капитала от запланированной 66 Другие показатели 36 [c.102]

Показатели прибыли и рентабельности инвестированного капитала, рассчитанные по переоцененной отчетности, могут исполь- [c.105]

Для объективной оценки качества работы локальных руководителей необходимо прежде всего элиминировать влияние факторов, управление которыми не находится в их компетенции. Использование показателя рентабельности инвестированного капитала приемлемо для оценки деятельности дочерней компании, но не ее руководства. Напротив, рассмотрение дочерних компаний как независимых профит-центров выглядит сомнительным для сравнительного пространственного анализа и вместе с тем является вполне приемлемым для оценки эффективности работы их управленческого персонала. [c.109]

Показатель стоимости заемного капитала используется для оценки эффекта финансового левериджа, который показывает прирост рентабельности собственного капитала за счет использования заемных средств. Эффект будет положительным, если цена заемных средств ниже рентабельности инвестированного капитала в операционные активы. [c.519]

Оценка стоимости капитала должна быть завершена анализом предельной эффективности капитала, которая определяется отношением прироста уровня рентабельности инвестированного капитала к приросту средневзвешенной стоимости капитала. [c.524]

Таким образом, привлекая заемные ресурсы, предприятие может увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов. Эффект зависит также от соотношения заемного и собственного капитала. [c.575]

В рамках данной теории применяются и другие формальные критерии, в частности, для оценки эффективности данной фирмы в целом очень распространенным является показатель доход на акцию для оценки эффективности инвестиций может применяться показатель рентабельность инвестированного капитала (ROI). Однако принятие решений на основе этих и подобных им показателей не всегда очевидно. [c.18]

Таким образом, привлекая заемные ресурсы, предприятие можеч увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов. [c.293]

Если итоговую величину плановой валовой прибыли за период в размере 150 тыс. ДМ разделить на балансовую сумму 1000 тыс. ДМ, то получим величину рентабельности инвестированного капитала (return on investment — ROI), равную 15%. Такая цель была не просто провозглашена, например, советом управляющих АО Ламина , она была обоснована в соответствии с правилом многозначных почему и явилась предметом обсуждения и компромисса между разными точками зрения. [c.25]

Наценка должна учитывать в большей степени характеристики конкретного отделения, чем маржинальную прибыль компании в целом, и часто соответствует рентабельности инвестированного капитала, обеспечивающей покрытие постоянных затрат при изготовлении нормального или бюджетного объема. Норма рентабельности устанавливается в рамках политики компании и может усредняться по производственному подразделению, подразделению закупок или по всей компании. Когда трансфертные цены определяются как затраты плюс прибыль, они могут подстраиваться к изменениям цен на матералы и ставок заработной платы. [c.417]

Система ZVEI рассматривает показатели роста и структуры. Анализ роста рассматривает сбыт (изменение привлеченных заказов, объемов продаж), результат хозяйственной деятельности (изменение прибыли, потока денежных средств), капитал (изменение основных фондов, оборотных средств, запасов), издержки, занятость, вновь созданную стоимость. Структурный анализ предполагает расчет рентабельности инвестированного капитала, потоков денежных средств — прибыль плюс амортизационные отчисления плюс резервные отчисления из прибыли до уплаты налогов (объем наличных средств предприятия для самофинансирования). [c.394]

Поскольку активы предприятия должны быть численно равны капиталу, представленному в форме заемных и собственных средств, эту формулу можно представить в виде формулы расчета рентабельности инвестированного капитала (Return on Invested apital — ROI) [c.219]

Если предприятие не пользуется заемными средствами и потому не платит процентов, его активы численно равны собственному капиталу, а рентабельность инвестированного капитала равна рентабельности акционерного капитала (Return on Equity — ROE) [c.219]

Одной из характеристик эффективности деятельности корпорации и ее дочерних компаний является показатель рентабельности инвестированного капитала ROI (см. гл. 9). Однако с позиции достижения конгруэнтности целей нередко отдается предпочтение показателю остаточная операционная прибыль (Residual In ome— / /), рассчитываемому по следующему алгоритму [c.9]

Прибыль является абсолютным показателем, поэтому в аналитической работе она дополняется относительными коэффициентами. Один из них — рентабельность инвестированного капитала (Return on Investment — ROI) дает обобщенную оценку эффективности использования средств, вложенных в активы компании. Общая формула расчета этого показателя имеет вид1 [c.99]

economy-ru.info

Рентабельность инвестированного капитала ROCE — finance-m.info

Рентабельность инвестированного капитала (рентабельность примененного капитала, Return on Capital Employed, ROCE) – прибыль на инвестированный капитал — широко используемый в финансовом анализе показатель возврата на инвестированный капитал. Показатель помогает в оценке эффективности менеджмента вне зависимости от источника финансирования (оценивает как собственные, так и привлеченные инвестиции).Экономический смысл (рентабельности инвестированного капитала)

Что показывает коэффициент рентабельности собственного капитала?Коэффициент рентабельности инвестированного капитала помогает сравнить несколько бизнес проектов, рассматриваемых для инвестирования, и выбрать бизнес с наибольшей финансовой отдачей (с наибольшим возвратом на инвестиции).

Нормативное значение показателя рентабельности инвестированного капитала

Аналитиками не устанавливается нормативное значение коэффициента. Зачастую, производится сравнение со средней ставкой по вкладу, что дает нам возможность оценить целесообразность инвестиций в данное предприятие. Так что мы можем утверждать что за нормативное значение можно принимать либо ставку по вкладам (когда рассматриваем предприятие в лице инвестора), либо ставку по кредитам (если проводим внутренний анализ).Рост значения коэффициента ROCE означает рост прибыли предприятия и рост операционного рычага.

При снижении значения ROCE наблюдается увеличение собственного и заемного капитала, уменьшение оборачиваемости средств.

Отличия ROCE от ROE:

При расчете рентабельности инвестированного капитала мы отталкиваемся от EBITDA, а вместе с собственным капиталом учитываем заемный.Если предприятие не размещало привилегированные акции (являются долгосрочными обязательствами), а также если компания не выплачивает дивиденды, то ROE=ROCE.

Сравнение показателей ROE и ROCE показывает аналитику структуру капитала компании и эффективность использования средств в целом, а также собственных средств.

Формулы расчета ROCE

Вы можете выбрать наиболее удобный способ рассчитать ROCE – по одной из трех формул.1) ROCE = (ЧП — ДП) / АК

ЧП – чистая прибыль;

ДП – дивиденды по привилегированным акциям;

АК – величина обыкновенного акционерного капитала.

2) ROCE = Earnings before interest and tax (EBIT) / ПК

ПК – привлеченный капитал.

Показатель рентабельности использованного капитала:3) ROCE = 2 * ЧП / ПКнач + ПКкон

ЧП — чистая прибыль;

ПК – привлеченный капитал на начало и конец периода.

1) Служит показателем для инвесторов и бизнес-ангелов в части оценки целесообразности инвестиций.

2) Служит важным показателей для высшего финансового менеджмента компании в части оценки необходимости привлечения заемного капитала.

3) Используется для сравнения нескольких видов бизнеса.

finance-m.info

Применение новых, экономичных технологий.

Применение новых, экономичных технологий.

Добавить комментарий

Комментарий добавить легко