Средняя расчетная прибыль

Средняя расчетная прибыль – показатель, отражающий норму прибыли на инвестиции в течение определенного периода.

Как определяется средняя расчетная прибыль?

Есть несколько факторов, которые должны учитываться при определении средней расчетной прибыли, чтобы этот показатель оказался полезным сразу с нескольких точек зрения.

- Прежде всего в процессе вычисления средней расчетной прибыли необходимо учитывать расходы, связанные с инвестициями.

- После того как балансовая стоимость и амортизация оказываются учтенными, следующий необходимый фактор – общий доход, который принес актив за рассматриваемый период времени. Обязательно следует вычесть все налоги, которые предприниматель выплачивает с дохода. Учет общего дохода за вычетом налогов позволит инвестору точнее спрогнозировать прибыль, которую он получит в рамках инвестиционной стратегии.

- После того как при расчете будет учтен доход минус налог, необходимо разделить это значение на среднюю балансовую стоимость, которая была посчитана ранее.

Для чего нужно считать среднюю расчетную прибыль?

Есть несколько причин, по которым показатель средней расчетной прибыли может быть полезен для инвестора. Благодаря этому показателю инвестор может понять реальную ценность актива, что позволит ему сделать вывод, стоит ли покупать дополнительные единицы или лучше сократить потери и предпочесть вложения в другие объекты. Однако вычисление средней расчетной прибыли всего за один период не даст инвестору никакой ценной информации – отслеживать этот показатель следует в динамике за 3-4 периода.

Знание величины средней расчетной прибыли будет полезным для инвестора, собирающего продать имеющийся актив. Информация о том, что актив прибылен уже в течение нескольких периодов, используется для стимулирования потенциальных покупателей.

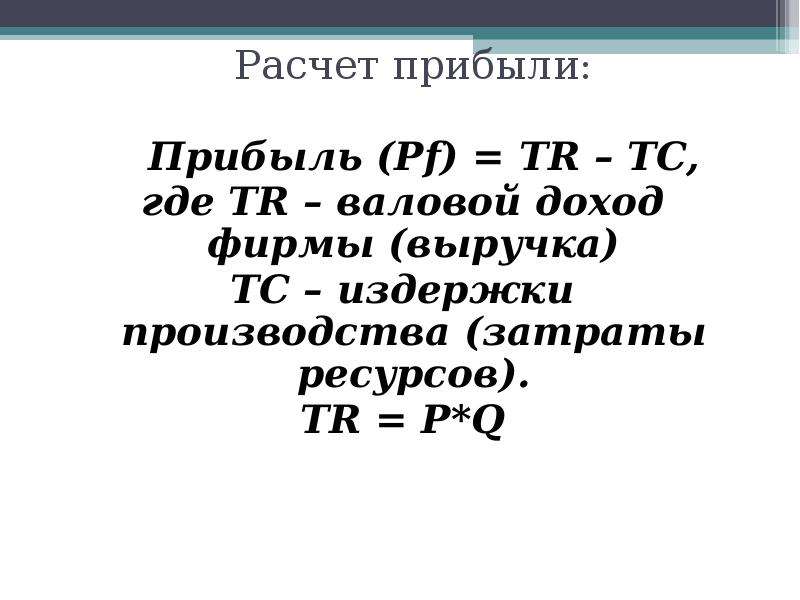

Виды прибыли

1)маржинальная

прибыль – чистый доход станции от

операционной деятельности без учета

суммы переменных затрат.

МД=Dw,Q – И пер.=(Цw*W опт.+ЦQ*Qопт.)-И пер.=Пр+И пост.

От сюда следует:

Пр=МД-И пост.

2)Балансовая прибыль (брутто) – это разность между суммарной реализацией и издержкой производства

Пр б. = (Ц w * W опт. + Ц Q * Q опт.)= А + Кр+У-И

А – изменение остатков абонентской задолженности на начало и конец года

Кр – стоимость ремонта в хозяйственных условиях

У – стоимость услуг и работ пром.характеристик для других организаций

И – издержки производства за расчетный период

Повышению баланса прибыли способствует экономия топлива,повышение качества энергии и теплоты, более рациональное использование оборудования. Незаконным является повышение балансовой прибыли за счет необоснованного повышения тарифов. Также нерациональным путем повышения балансовой прибыли является увелич. Доли работ и услуг на сторону не соответствующую профилю предприятия.

3)Расчетная прибыль(нетто) – это разность между балансовой прибылью и суммой выплат в бюджет и выплат по кредитам в банк

Пр=Пр

б. – П ф. – П тр. – П б. – П рент.

– П ф. – П тр. – П б. – П рент.

П ф. – плата за фонды

П тр – за трудовые ресурсы

П б. – кредыты в банк

П рент. – рентная плата (фиксированные платежи,что устанавливаются предприятием в результате благоприятных природн.условий,географич.положения)

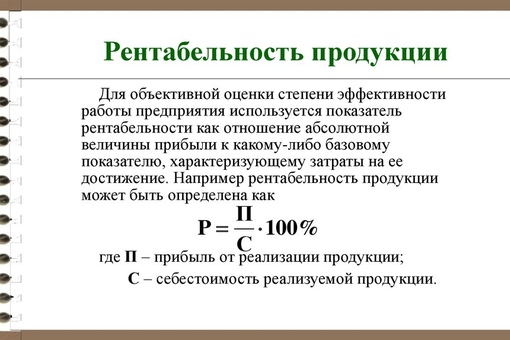

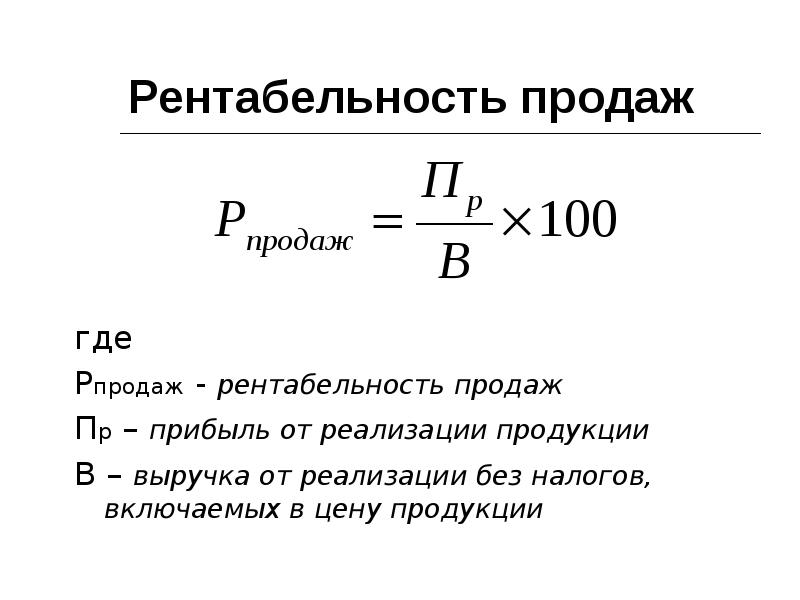

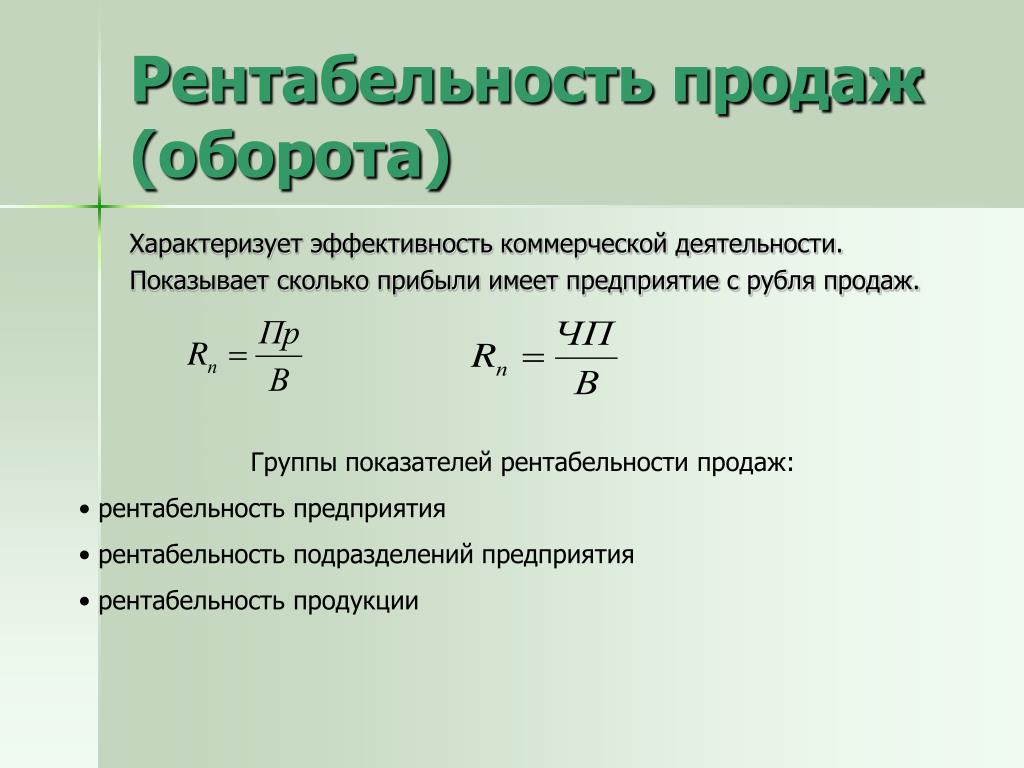

Рентабельность

Р=(Пр\И суммар.)*100% , (Пр\к)*100%

Р- велич.,что показывает,сколько предприятие имеет прибыли с каждой гривны,вложенной в производство и реализацию продукции

Работа предприятия рентабельна,если сумма выдержки от реализации продукции для того,чтобы покрыть затраты и получить прибыль.

Различают:

Р общ. = (Пр б.\(Ф осн. + Фнос.))*100%

2)Р расчет.(нетто) отражает результат финансовой деятельности предприятия.

Р расч.=(Пр р. \(Ф осн. + Ф нос.))*100%

В последнее время применяют показатель рентабельности «единицы продукции»

Р=(Пр\И

суммар.

Основные источники роста прибыли и рентабельности:

повышение W опт.

Понижение S

Повышение качества продукции

Реализация на более выгодных рынках сбыта

Более современ измерительные приборы

Внерять новейшие технологи

Эеономия топлива

Уменьш строков ремонта

Увеличение качества ремонта

10)улучшение работы в сфере продажи продукции

Лекция 10

Основы энергетического нормирования

Основные

задачи экономии топлива и энергии.

Анализ энергопредприятий показывает

что все они имею значительные резервы

топлива и энергии. Их реализация зависит

от правильной организации производственного

процесса, технологической обоснованности

расхода топлива и э\э , что связано с

нормированием.

Нормирование -это установление плановой меры их потребления ими установление граничных затрат первичной э\э на отпущенную продукцию. Нормированию подлежит все расходы э\э и топлива на основные и вспомогательные нужды предприятия включая потери в сетях .

Энергетические нормы необходимы для :

1)выбора режима работы оборудования — разработка режимных карт

2)планирования основного производства и топливного баланса электрических станций.

3)материальное мотивирувание персонала по оценке качества его роботы.

Системы энергетических норм. Методы их разработки

Энергетические нормы:

По степени организации :

А)индивидуальные нормы( расход ресурса на производство энергии по нажд. Агрегау)

Б)групповое (расход в целом по станции на однотипные агрегаты)

2)по составу расходов :

А)технологические

(затраты на производство тепловой и эл. Энергии в стационарном режиме)

Энергии в стационарном режиме)

Б)вспомагательные

В) Общепроизводительные

3) по периоду ействия

А)годовые

Б)Квартальные

В основу энерг. нормировании полож энерг. баласы, имеют расходную и приходную часть

вПриход | Расход |

Энергетическая выработка при использовании основного энергоносителя | Полезно отпущенная энергия |

Физ теплота других компонентов | Вторичные источники энергии |

Теплота екзотермичных реакций | Потери при эндотермических реакциях + потери в окружающую среду |

Такое

распределение норм позволяет поределить

на каком этапе технологических процесс.

2 Расчетная норма прибыли (AROR) — Проективный анализ 1

2 Расчетная норма прибыли (AROR)

Вторым методом анализа капитальных вложений, основанным на бухгалтерском учете, является расчетная норма прибыли (AROR), еще

известная под названием “прибыль на

капитал” (ROI). Как видно из названия, этот метод сравнивает доходность проекта и вложенный капитал. Один из недостатков

этого метода заключается в том, что существует много способов определения понятия “доход” и “вложенный

капитал”. Различные оценки дохода

могут включать или не включать в себя финансовые издержки, амортизацию и налоги. Однако наиболее общим определением понятия “доход” при

расчете AROR являются

“поступления до уплаты процентов и

налогов”, которые включают в себя и амортизацию.

Обычно AROR используется в двух вариантах в зависимости от определения вложенного капитала. Она может включать в себя либо первоначальный вложенный капитал, либо средний вложенный капитал в течение срока службы инвестиций. Первоначальный вложенный капитал состоит из затрат на покупку и установку основных средств и увеличение оборотного капитала, требуемого на начальном этапе инвестиций. Однако на последнем этапе осуществления проекта вложенный капитал сокращается до остаточной стоимости оборудования плюс оставшиеся компоненты оборотного капитала.

Формула может быть представлена в виде:

(2.1),

То есть:

(2.2),

Или:

(2.3_

Полученные

результаты заметно отличаются друг от друга. Однако, если и установление

критериев приемлемости, и финансовый анализ

производятся по одному и тому же методу, инвестиционные решения, принятые на их основе, различаться

не будут.

Как и срок окупаемости инвестиций, метод AROR имеет свои недостатки. Он использует балансовую прибыль (а не денежные потоки) в качестве оценки прибыльности проектов. Было уже отмечено, что существует множество путей вычисления балансовой прибыли, что дает возможность манипулировать показателем AROR. Несоответствия в исчислении прибыли приводят к сильно различающимся значениям AROR, и часто эти несоответствия являются результатом изменения учетной политики фирмы, с которой может быть незнаком тот, кто принимает инвестиционные решения. Кроме того, балансовая прибыль страдает от таких “искажений”, как затраты на амортизацию, прибыли или убытки от продажи основных активов, которые не являются настоящими денежными потоками, и поэтому не оказывают влияния на благосостояние инвесторов.

Второй важный недостаток AROR (подобно РР) – она не учитывает

временной аспект стоимости денег. Прибыль от инвестиций высчитывают как

среднюю отчетную прибыль, хотя доход получают в разные периоды времени, и он

может изменяться из года в год.

Другая проблема с AROR возникает, когда используется случай со “средним вложенным капиталом”. Здесь первоначальные затраты и остаточная стоимость инвестиций усреднены для отражения стоимости активов, связанных между собой в течение всего срока службы инвестиций. Чем больше остаточная стоимость инвестиций, тем выше становится знаменатель в формуле AROR и тем меньше само значение расчётной нормы прибыли.

Парадокс остаточной стоимости – проблема при оценке капиталовложений при помощи AROR, которая может привести к принятию неправильного решения.

На практике AROR очень часто используется для обоснования

инвестиционных решений. Это может быть из-за того, что те, кто принимает

решения, часто предпочитают анализировать инвестиции через прибыль, поскольку

деятельность самих менеджеров часто оценивается именно по этому критерию. Вне

всяких сомнений, что применение данного показателя для оценки проектов ведет в

некоторых организациях к принятию ошибочных инвестиционных решений.

Таким образом, нельзя не заметить, что два основных “традиционных” метода анализа не являются идеальными. Хотя оба используются на практике, но имеют и ряд серьезных недостатков, которые приводят к неправильным инвестиционным решениям. В теоретической литературе, посвященной инвестиционной деятельности, этим способам не уделяется много внимания. Они были вытеснены “сложными” методами, корни которых находятся в экономической теории.

Экономический подход к анализу проектов предполагает определение ценности проекта в сравнении с другими проектами, а также анализ финансовой привлекательности проекта при условии ограниченности ресурсов. Наиболее известным и часто применяемым в практике есть показатель чистый приведенный доход (NPV).

19

Как предпринимателю получить прибыль своего ИП из кассы и с расчетного счета

ИПЕвгений открыл ИП — он производит и поставляет в магазины и рестораны вкуснейшие пельмени ручной работы. Всё больше вникая в тонкости бизнеса, он понял, что может распоряжаться только чистой прибылью.

Всё больше вникая в тонкости бизнеса, он понял, что может распоряжаться только чистой прибылью.

Чистая прибыль — это деньги, которые выручил бизнес, за вычетом налогов, взносов и долговых обязательств. Их можно потратить на развитие бизнеса или забрать себе.

Как забрать выручку своего ИП

Евгений выплачивает зарплату своему бухгалтеру и повару. Назначить оплату труда самому себе он не может, ведь заключить трудовой договор с самим собой нельзя. Согласно ст. 56 ТК РФ, сторонами контракта должны быть разные люди: работник и работодатель.

Выписывать самому себе средства под отчет, оформлять возмещение командировочных издержек, начислять социальную помощь — так же неправильно. Налоговая отклоняет подтверждающие документы по таким операциям, потому что они незаконны.

Как же Евгению взять деньги из бизнеса на личные нужды?

Евгений имеет право взять деньги напрямую из кассы или с расчетного счета. Для него вознаграждением за труд считается чистая прибыль от деятельности ИП, тратить эти деньги можно по своему усмотрению. Юридически имущество предпринимателя нельзя разделить на его имущество как гражданина и как ИП.

Юридически имущество предпринимателя нельзя разделить на его имущество как гражданина и как ИП.

Забрать прибыль можно любым способом:

- снять финансы с банковского счета;

- взять расчетный чек;

- перевести на карту банка.

Как получить деньги из кассы

ИП может брать наличные из кассы в соответствии с п. 2 указания ЦБ РФ № 3073-У от 07.10.2013 года. Более того, ИП может использовать упрощенный кассовый порядок — не составлять кассовую книгу, расходные и приходные кассовые ордера.

Примечание: кассой называют наличную выручку предпринимателя вообще, и не важно, находится ли вся она в кассовом аппарате.

Но у Евгения есть бухгалтер, и они договорились, что он будет вести кассовые документы по общим правилам. В таком случае выдачу денег нужно оформить расходным кассовым ордером (РКО). В поле «Основание» можно записать «Выдача денег предпринимателю на личные нужды». Также о расходе нужно записать в кассовую книгу.

Также о расходе нужно записать в кассовую книгу.

Как снять деньги с расчетного счета

Предприниматель вправе снять деньги и с расчетного счета. Есть два варианта, как это сделать.

Первый вариант: снять деньги с расчетного счета и оприходовать их в кассу. В чеке можно указать, что денежные средства снимаются на личные расходы. Далее бизнесмен забирает наличные по алгоритму, рассмотренному выше.

Второй вариант: перевести деньги с расчетного счета, используемого для предпринимательской деятельности, на личный счет физического лица. В платежном поручении на перевод можно написать: «Перевод денег на личную карту». Деньгами на личном счете и карте ИП может распоряжаться по своему усмотрению.

Выбор одного из вариантов зависит от комиссий банка за снятие наличных и перевод на другие счета.

***

Итак, Евгений, который лепит пельмени, может без труда забрать себе честно заработанное. Нужно только указать основание расходной операции или перевода — на личные нужды ИП.

Спасибо за отзыв!

Комментарии для сайта Cackle Оценка прибыли| Бухгалтерское образование

Оценка прибыли означает расчет будущей прибыли от ожидаемой продажи. Это также называется прогнозированием прибыли. Эта оценка прибыли выполняется на основе прошлых данных бухгалтерского учета. При оценке прибыли мы рассматриваем риск как один из важных факторов. Таким образом, мы также корректируем все риски непредвиденных убытков для правильного расчета прибыли. Для оценки прибыли мы должны оценить себестоимость проданных товаров, объем продаж и валовую прибыль, а также фиксированные и переменные затраты.Все это станет факторами оценки прибыли.| Таблица факторов оценки прибыли |

Задача оценки прибыли

Компания поставила комплекты инструментов для поиска разнорабочего. Набор инструментов состоит из стандартного пластикового ящика, в котором находится доступное количество инструментов в зависимости от ленты инструмента, рынка и требований оптовика.

фирма вывела функцию прибыли, которая показывает, что их прибыль зависит как от количества поставляемых комплектов инструментов, так и от количества инструментов в каждом комплекте.

функция прибыли:

P = 8k-0,0001k (2) + 0,05kT-77,5T (2) -10,000, где P = прибыль, K = No. комплектов, T = № инструмента в каждом комплекте, (2) = квадрат. как рассчитать ориентировочную прибыль ?.

Решение задачи оценки прибыли

Уважаемый, ваша компания рассчитала прибыль, используя следующую простую формулу дохода

Функция прибыли = общий доход от комплекта — переменная стоимость комплекта + общий доход от инструмента в комплекте — переменная стоимость инструмента в комплекте. 10000 в формуле может быть фиксированной стоимостью.

10000 в формуле может быть фиксированной стоимостью.

Уважаемый, я думаю, что в вопросе отсутствует какая-то цифра. Если у вас есть данные об ожидаемых продажах комплектов и инструментов, мы можем рассчитать предполагаемую прибыль, умножив ее на полученные данные.

Связано: Максимизация прибыли

Как оценить ожидаемую прибыль

Статьи по теме

Когда вы запускаете новый продукт или пытаетесь установить бюджет на следующий год, ожидаемая прибыль — важное число для оценки.Невозможно предсказать эту цифру с большой точностью, потому что ваши продажи или количество клиентов меняются в зависимости от изменений в экономике и потребностей клиентов. Однако вы можете использовать предыдущие цифры и прогнозы, а также реальные затраты на ведение бизнеса, чтобы определить ожидаемую ожидаемую прибыль.

Продукт

Шаг 1

Рассчитайте стоимость производства продукта. Добавьте сюда все расходы, понесенные во время производства, такие как дизайн, производство, упаковка и распространение. Это считается вашей стоимостью проданных товаров.

Это считается вашей стоимостью проданных товаров.

Шаг 2

Добавьте процент накладных расходов вашей компании. Найдите свои итоги за период времени, который вы оцениваете, например один месяц, исходя из расходов, таких как аренда, коммунальные услуги и страхование. Определите, какой процент продаж будет у нового продукта. Например, если вы в настоящее время предлагаете три продукта и рассчитываете прибыль от нового четвертого продукта, вы, вероятно, хотите, чтобы ваш продукт составлял 1/4 ваших продаж.Возьмите общую сумму накладных расходов и разделите ее на 1/4 или 0,25.

Шаг 3

Добавьте сумму накладных расходов, примененных к вашему новому продукту, к стоимости проданных товаров для этого продукта. Это дает вам общую стоимость вашего нового продукта.

Шаг 4

Возьмите продажную цену продукта и умножьте ее на количество продуктов, которые вы планируете продать в данный период времени. Например, если вы продаете продукт по 10 долларов за штуку и у вас есть 100 долларов на продажу в месяц, это будет 1000 долларов валового дохода. Основывайте предполагаемый объем продаж на успехе предыдущих выпусков продуктов или на маркетинговых исследованиях и фокус-группах.

Основывайте предполагаемый объем продаж на успехе предыдущих выпусков продуктов или на маркетинговых исследованиях и фокус-группах.

Шаг 5

Вычтите общие затраты из валового дохода, чтобы определить ожидаемую прибыль. Если ваша стоимость проданных товаров составляет 200 долларов за 100 штук, а ваши общие расходы, примененные к этому продукту, составляют 400 долларов в месяц, то общая стоимость вашего товара для вас составляет 600 долларов. Вычтите это из ожидаемых продаж, 1000 долларов, и получите ожидаемую прибыль в 400 долларов.

Обслуживание

Шаг 1

Определите накладные расходы вашей компании, включая рабочую силу, коммунальные услуги, ипотеку и инвентарь, если применимо.Используйте расходы за предыдущий период времени, например, за последний месяц или за последний год, чтобы оценить свои расходы на предстоящий период времени, например следующий месяц или год.

Step 2

Оцените, сколько клиентов будут использовать вашу службу в течение следующего месяца или года, исходя из количества клиентов, которые вы обслуживали в прошлом месяце или году. Если число постоянно увеличивается или уменьшается каждый месяц, добавляйте или вычитайте клиентов по мере необходимости из предстоящего периода.

Если число постоянно увеличивается или уменьшается каждый месяц, добавляйте или вычитайте клиентов по мере необходимости из предстоящего периода.

Шаг 3

Посчитайте среднюю сумму дохода с каждого клиента.Например, сложите все доходы от услуг за предыдущий месяц. Разделите это число на количество клиентов. Если вы бухгалтер, который в прошлом месяце принес доход в 10 000 долларов и обслужил 50 клиентов, ваши клиенты платят в среднем по 200 долларов каждый.

Step 4

Возьмите количество клиентов, которых вы планируете обслуживать в течение следующего периода, и умножьте это число на средний доход на одного клиента. Например, если вы обычно добавляете пять клиентов в месяц и обслуживаете 50 в прошлом месяце, умножьте 55 клиентов на средние расходы в 200 долларов.Это дает вам примерный валовой доход в размере 11 000 долларов в следующем месяце.

Шаг 5

Вычтите ваши общие расходы из валового дохода. Если ваши общие расходы составляют 7500 долларов в месяц и вы ожидаете получить 11000 долларов, ваша предполагаемая ожидаемая прибыль за этот месяц составит 3500 долларов.

Ссылки

Ресурсы

Советы

- Если ваш бизнес следует циклу, например, бухгалтер, который более загружен в налоговое время, используйте тот же месяц предыдущего года, чтобы помочь вам оценить прибыль, а не последний месяц.Например, используйте февраль прошлого года, чтобы оценить прибыль за февраль этого года, а не использовать числа за январь этого года.

Писатель Биография

Шала Манро, находящаяся за пределами Атланты, штат Джорджия, пишет и редактирует копии с 1995 года. Начав свою карьеру в таких газетах, как «Marietta Daily Journal» и «Atlanta Business Chronicle», она в последнее время работала в коммуникациях и управлении для нескольких некоммерческих организаций до покупки цветочного магазина в 2006 году.Она получила степень бакалавра коммуникаций в Университете штата Джексонвилл.

Кредит изображения

Jupiterimages / Comstock / Getty Images

Как оценить ожидаемую прибыль | Малый бизнес

Автор Chron Contributor Обновлено 18 сентября 2020 г.

Для расчета предполагаемой прибыли любого коммерческого предприятия необходимо учитывать множество факторов, включая маржу, накладные расходы и налоги. Используя несколько базовых методов бухгалтерского учета, вы можете точно рассчитать свою прибыль при различных сценариях.

Рассчитайте реальные и накладные расходы

Составьте список всех ваших реальных затрат на производство и продажу вашего продукта. К материальным расходам относятся затраты на материалы, труд, доставку и другие расходы, непосредственно связанные с производством и продажей одной или каждой единицы вашего продукта.

Перечислите все свои накладные расходы и разделите эту сумму на количество единиц, которые вы планируете продать. Накладные расходы включают в себя такие расходы, как аренда, страхование, телефоны, маркетинг, вспомогательный персонал, оргтехника и другие расходы, необходимые для ведения вашего бизнеса.Эти расходы будут продолжаться независимо от того, продаете ли вы какие-либо единицы.

Определите точки безубыточности

Сложите фактические затраты и накладные расходы на единицу, чтобы определить, что вам нужно для безубыточности при каждой продаже. Например, если вы планируете продать 1000 единиц, а ваши фактические затраты на производство 1000 единиц составляют 10 000 долларов, ваша реальная стоимость единицы составит 10 долларов. Если управление вашей компанией обходится вам в 100000 долларов , ваши накладные расходы на единицу составят 100 долларов . Затем вам понадобится $ 110 за каждую проданную единицу, чтобы достичь безубыточности.

Если вы продаете разнообразные продукты, вам нужно будет определить, как применить накладные расходы к разным продуктам. В приведенном выше примере, если компания продает 15 различных продуктов, вы не будете взимать $ 100 000 накладных расходов с 1000 единиц, которые вы пытаетесь продать.

Выберите желаемый уровень прибыли

Определите желаемую прибыль и включите эту цифру в цену каждой единицы. Если вы хотите получить прибыль в размере 20 000 долларов от продажи вашей 1000 единиц, вам придется добавить к цене каждой единицы 20 000 долл. США.При определении того, какую прибыль вы хотите получить, не забудьте вычесть сумму налога с продаж и подоходного налога, который вы будете платить с каждой единицы.

Если вы хотите получить прибыль в размере 20 000 долларов от продажи вашей 1000 единиц, вам придется добавить к цене каждой единицы 20 000 долл. США.При определении того, какую прибыль вы хотите получить, не забудьте вычесть сумму налога с продаж и подоходного налога, который вы будете платить с каждой единицы.

Проект трех сценариев продаж

Оцените свою прибыль на основе консервативных, вероятных и оптимистичных прогнозов. Вы можете оценить свою валовую прибыль (общую сумму прибыли, которую вы получаете от всех продаж) или маржу прибыли, которая представляет собой вашу прибыль на проданную единицу продукции. По мере того, как вы продаете больше единиц, ваши накладные расходы на каждую единицу уменьшаются (потому что вы распределяете накладные расходы между большим количеством единиц), и ваша прибыль на единицу увеличивается.

Анализ безубыточности: знайте, когда можно ожидать прибыли

Анализ безубыточности — это инструмент, используемый для определения того, когда бизнес сможет покрыть все свои расходы и начать получать прибыль. Для начинающего бизнеса чрезвычайно важно знать свои начальные затраты, которые предоставляют вам информацию, необходимую для получения достаточного дохода от продаж для оплаты текущих расходов, связанных с ведением вашего бизнеса.

Для начинающего бизнеса чрезвычайно важно знать свои начальные затраты, которые предоставляют вам информацию, необходимую для получения достаточного дохода от продаж для оплаты текущих расходов, связанных с ведением вашего бизнеса.

Владелец начинающего бизнеса должен понимать, что $ 5 000 от продаж продукта не покроет $ 5 000 ежемесячных накладных расходов.Стоимость продажи розничных товаров на 5000 долларов может легко составить 3000 долларов по оптовой цене, так что 5000 долларов выручки от продаж дают только 2000 долларов валовой прибыли. Точка безубыточности достигается, когда выручка равна всем бизнес-расходам.

Как подготовить анализ безубыточности

Чтобы провести анализ безубыточности, вам нужно будет сделать обоснованные предположения о своих расходах и доходах. Вам следует провести серьезное исследование, в том числе анализ вашего рынка, чтобы определить прогнозируемый объем продаж и предполагаемые расходы.Книги по бизнес-планам и программное обеспечение научат вас делать разумные оценки доходов и затрат.

Вам необходимо произвести следующие оценки и расчеты:

Постоянные затраты

Постоянные затраты (иногда называемые «накладными расходами») не сильно меняются от месяца к месяцу. Они включают в себя аренду, страховку, коммунальные услуги и другие установленные расходы. Также неплохо добавить немного больше, скажем 10%, в анализ безубыточности, чтобы покрыть разные расходы, которые вы не можете предсказать.Выручка от продаж

Это общая сумма в долларах от продаж, которую вы приносите в свой бизнес каждый месяц или год. Чтобы провести достоверный анализ безубыточности, вы должны основывать свой прогноз на объеме бизнеса, который вы действительно ожидаете, а не на том, сколько вам нужно для получения хорошей прибыли.Средняя валовая прибыль по каждой продаже

Средняя валовая прибыль — это деньги, оставшиеся от каждого доллара продаж после оплаты прямых затрат на продажу. (Прямые затраты — это то, что вы платите за предоставление своего продукта или услуги.) Например, если Антуанетта платит в среднем 100 долларов за товары для изготовления платьев, которые она продает в среднем по 300 долларов, ее средняя валовая прибыль составит 200 долларов.

(Прямые затраты — это то, что вы платите за предоставление своего продукта или услуги.) Например, если Антуанетта платит в среднем 100 долларов за товары для изготовления платьев, которые она продает в среднем по 300 долларов, ее средняя валовая прибыль составит 200 долларов.Средний процент валовой прибыли

Этот процент показывает, какая часть каждого доллара дохода от продаж составляет валовую прибыль. Чтобы рассчитать средний процент валовой прибыли, разделите средний показатель валовой прибыли на среднюю цену продажи.Например, если Антуанетта получает среднюю валовую прибыль в 200 долларов от платьев, которые она продает в среднем по 300 долларов, ее процент валовой прибыли составляет 66,7% (200 долларов делятся на 300 долларов).

Расчет точки безубыточности После того, как вы подсчитали указанные выше числа, легко определить точку безубыточности. Например, если постоянные затраты Антуанетты составляют 6000 долларов в месяц, а ее ожидаемая маржа прибыли составляет 66,7%, ее точка безубыточности составляет 9000 долларов дохода от продаж в месяц (6000 долларов, разделенные на 0,667). Другими словами, Антуанетта должна зарабатывать 9000 долларов в месяц только для того, чтобы оплачивать свои постоянные затраты и прямые (производственные) затраты. (Обратите внимание, что это число не включает прибыль или даже зарплату Антуанетте.) | Бесплатный онлайн-калькулятор |

Если вы не можете выйти на уровень безубыточности

Если ваша точка безубыточности выше ожидаемых доходов, вам необходимо решить, можно ли изменить определенные аспекты вашего плана, чтобы создать достижимую точку безубыточности. Например, возможно, вы можете:

Например, возможно, вы можете:

- найти менее дорогой источник поставок

- обойтись без сотрудника

- сэкономить арендную плату, работая вне дома, или

- продать ваш товар или услугу по более высокой цене.

Если вы возитесь с цифрами, а ваш доход от продаж по-прежнему кажется недостижимым, возможно, вам придется отказаться от своей бизнес-идеи. Если это так, примите во внимание тот факт, что вы узнали об этом еще до того, как вложили в идею свои (или чьи-то) деньги.

Дополнительная информация по определению точки безубыточности:

»Будет ли мой бизнес приносить деньги?

»3 способа снизить точку безубыточности

Другой онлайн-калькулятор безубыточности:

»C. C. D. Consultants Inc.

Узнайте о 5 C кредитного анализа

Маржинальный анализ прибыли, выручки и затрат

Для компании, занимающейся продажей детских игрушек, общая стоимость производства $ x $ определяется функцией $$ C (x) = 2350 + 80x-0. {th} $ unit: $ \ 79.60 $

{th} $ unit: $ \ 79.60 $

Вопрос 2 Рассчитать фактическую стоимость изготовления 6-го агрегата

Опять же, имеет смысл, чтобы найти фактическую стоимость производства единиц за 6 долларов, мы вычисляем стоимость производства единиц за 6 долларов и вычитаем стоимость производства единиц за 5 долларов. Результатом этого должна быть стоимость единицы производства в $ 6 $.

Помните: здесь мы больше не используем маржинальную функцию, поскольку маргинальная функция используется только для оценки. Когда вас попросят найти фактические суммы, вы будете использовать исходную функцию прибыли, дохода и / или затрат.{th} $ unit составляет $ \ $ 79,56 $. Первоначально мы оценили эту стоимость в $ 79,60 с разницей в $ 4 цента. Довольно хорошая оценка!

Вопрос 3 Оцените выручку от продажи 6-го агрегата.

Здесь вам нужно найти функцию предельного дохода, которая является производной от функции дохода. Однако в задаче не было функции дохода.

К счастью, вычислить функцию дохода несложно. Помните, что доход — это просто количество единиц, умноженное на цену.Если, например, я продаю лимонад по $ \ $ 2 $ за стакан, а я продаю стаканы $ 10 $, мой доход составит 10 $ \ cdot \ $ 2 = \ $ 20 $.

Помните, что доход — это просто количество единиц, умноженное на цену.Если, например, я продаю лимонад по $ \ $ 2 $ за стакан, а я продаю стаканы $ 10 $, мой доход составит 10 $ \ cdot \ $ 2 = \ $ 20 $.

Таким образом, функция дохода — это просто количество проданных единиц, умноженное на цену каждой единицы.

Маленький совет

Для маржинального анализа, если у вас нет функции дохода, но необходимо рассчитать маржинальный доход, вы всегда можете получить функцию дохода:

$$ R (x) = x \ cdot p (x) $$

Это просто доход, равный количеству единиц, умноженному на цену каждой единицы.Единица {th} $ равна $ \ $ 13 $, и наша оценка была $ \ $ 15 $.

Вопрос 5 Найдите функцию предельной прибыли

Чтобы найти функцию предельной прибыли, нам нужно сначала найти функцию прибыли. Однако в исходной задаче функция прибыли не указана. Как рассчитывается прибыль?

Помните, что прибыль — это то, что остается после вычитания затрат из доходов. 2 + 35x \ — $$

2 + 35x \ — $$

$$ (2350 + 80x — 0.2 — 45x — 2350 $$

В заключение, чтобы получить функцию предельной прибыли, находим производную функции прибыли,

$$ P ‘(x) = 3.92x-45 $$

Определение вашей прибыли

Получение прибыли — одна из важнейших целей бизнеса. Подсчет вашей прибыли может не только помочь вам определить уровень вашего успеха, но и предоставить информацию о том, где ваш бизнес зарабатывает деньги и где вы их тратите.

Вы можете рассчитать прибыль своего бизнеса, вычтя общие расходы из общего дохода.Чтобы определить, каковы доходы и расходы, начните с выбора периода времени, который вы хотите изучить. Компании обычно изучают двенадцатимесячный период, например, с 1 января по 31 декабря или с 1 июля по 30 июня.

Выбор зависит от:

- характер вашего бизнеса

- ваши личные предпочтения

- возможные налоговые соображения

Ведение точных, актуальных и простых в использовании записей имеет важное значение для точного подсчета вашей прибыли.

РАСЧЕТ ОБЩЕЙ ДОХОДЫ

Чтобы определить, каковы были ваши общие доходы за исследуемый период, примите во внимание следующие моменты:

- Какова сумма валового дохода от проданных продуктов или услуг? (Валовые продажи)

- Какое количество товаров было возвращено / начислено вашим клиентам?

- Какая сумма скидок предоставляется вашим покупателям и сотрудникам? (Скидки)

- Какова сумма чистых продаж продуктов и услуг? (Чистые продажи — это ваши валовые продажи за вычетом возвратов, отказов и скидок.)

- Какова сумма дохода из других источников, таких как проценты по банковским вкладам, дивиденды по ценным бумагам или аренда имущества, сданного в аренду другим лицам? (Внеоперационная прибыль)

- Какова сумма общего дохода? (Ваш общий доход — это ваши чистые продажи плюс внереализационный доход.)

РАСЧЕТ ОБЩИХ РАСХОДОВ

Расходы — это стоимость проданных продуктов и услуг, использованных в процессе продажи продуктов или услуг. Некоторые общие расходы для бизнеса:

Некоторые общие расходы для бизнеса:

- стоимость проданных продуктов (Стоимость проданных продуктов — это ваши начальные запасы плюс ваши покупки минус конечные запасы.)

- заработной платы и окладов (включая вашу собственную по фактической ставке, которую вы должны были бы платить кому-то другому за выполнение вашей работы)

- аренда

- коммунальные услуги (электричество, газ, телефон, вода и др.)

- расходы на присутствие в сети (интернет-магазины, хостинг сайтов, регистрация доменного имени)

- расходы на доставку

- страхование

- расходы на рекламу и продвижение

- техническое обслуживание

- амортизация (снижение стоимости активов и распределение стоимости активов по периодам времени их использования)

- налоги и лицензии

- проценты по причитающимся суммам

- безнадежные долги (убыток для бизнеса, который классифицируется как расход, поскольку долг не может быть взыскан)

- профессиональная помощь (бухгалтер, юрист, специалист по информационным технологиям и др.

))

))

Понимание ваших расходов — первый шаг к их контролю и увеличению вашей прибыли. После того, как вы подсчитали свои расходы, вычтите общую сумму из общего дохода, и эта цифра и будет прибылью вашего бизнеса за период, который вы изучали.

(Источник: Canada Business Ontario)

Расчет прибыли по незавершенным контрактам в счете прибылей и убытков

Прочтите эту статью, чтобы узнать о расчете прибыли по незавершенным контрактам в отчете о прибылях и убытках.

В контрактных счетах не было бы никаких трудностей в работе с прибылью, если бы контракты были выполнены в течение финансового года. Затем прибыль будет зачислена на счет прибылей и убытков. Но трудности возникают, когда нам приходится иметь дело с прибылью по контрактам, которые не завершены к концу года. Мы не можем позволить себе зачислить всю прибыль на счет прибылей и убытков.

Есть вероятность, что в следующем году из-за роста цен или заработной платы или из-за штрафов может быть убыток. На случай такого непредвиденного обстоятельства необходимо сохранить резерв. Также нежелательно, чтобы прибыль по контракту учитывалась только тогда, когда контракт завершен. В этом случае год выполнения контракта покажет аномально высокий показатель прибыли.

На случай такого непредвиденного обстоятельства необходимо сохранить резерв. Также нежелательно, чтобы прибыль по контракту учитывалась только тогда, когда контракт завершен. В этом случае год выполнения контракта покажет аномально высокий показатель прибыли.

Следующие правила могут быть соблюдены для зачета прибыли, полученной по незавершенным контрактам:

(a) Если контракт не достиг достаточно высокой стадии, не следует брать кредит на прибыль.Как правило, кредит не берется, если контракт не выполнен хотя бы на четверть.

(b) В случае, если контракт выполнен на 1/4, но менее чем на 1/2, одна треть раскрытой прибыли, уменьшенная до процента денежных средств, выплаченных контрагентом, должна быть переведена на Счет прибылей и убытков, остаток рассматривается как резерв.

(c) В случае, если контракт выполнен наполовину или более, две трети прибыли (показанной в Контрактном счете), уменьшенной до процентов денежных средств, выплаченных контрагентом, должны быть переведены в отчет о прибылях и убытках, оставшаяся часть прибыль рассматривается как резерв.

(d) Вся потеря, если таковая имеется, должна быть переведена в P&L A / c.

Допустим, контракт, еще не завершенный:

(i) Раскрывает прибыль в размере 54,000

(ii) Сертификат незавершенного производства составляет 2,00 000 рупий

(iii) Общая стоимость контракта составляет рупий. 5,00,000 и

(iv) Подрядчик оплачивает 90% сертифицированных работ.

Тогда, согласно вышеуказанным правилам, перевод на счет прибылей и убытков должен быть:

Однако следует отметить, что правила не жесткие.Разные люди могут переводить в P&L A / c разные пропорции прибыли. Конечно, фактическая прибыль будет подтверждена путем дебетования Контрактного счета всеми соответствующими расходами и зачисления на него стоимости незавершенного производства — сертифицированного и несертифицированного — материалов, оборудования и т. Д. На месте. Никакие сверхнормальные убытки не должны дебетоваться, и никакие аномальные прибыли не должны зачисляться на счет Контракта.

Обсуждаемые выше правила показывают, что в каждом случае прибыль, которая должна быть переведена на Счет прибылей и убытков, должна быть уменьшена на маржу, удерживаемую контрагентом.Вот что подразумевается под расчетом прибыли на кассовой основе.

Расчетная прибыль:Некоторые люди, однако, предпочитают брать кредит на прибыль на основе общей расчетной прибыли, которая может возникнуть, когда контракт будет завершен. Предположим, для контракта рупий. 4 00 000, предполагается, что общие затраты на выполнение контракта составят 3 20 000 рупий, что дает прибыль в размере рупий. 80 000. Стоимость уже проделанной работы составляет 2 50 000 рупий, и, следовательно, кредит на счет прибылей и убытков в отношении уже выполненной работы будет составлять 5 рупий.80, 000 × 2, 50 000/4, 00 000 или 50 000.

Если желательна прибыль от реализации, 50 000 будут умножены на долю полученных денежных средств (скажем, 80%), и, таким образом, 40 000 будут переведены в P и L A / c.

(Прямые затраты — это то, что вы платите за предоставление своего продукта или услуги.) Например, если Антуанетта платит в среднем 100 долларов за товары для изготовления платьев, которые она продает в среднем по 300 долларов, ее средняя валовая прибыль составит 200 долларов.

(Прямые затраты — это то, что вы платите за предоставление своего продукта или услуги.) Например, если Антуанетта платит в среднем 100 долларов за товары для изготовления платьев, которые она продает в среднем по 300 долларов, ее средняя валовая прибыль составит 200 долларов. Формула определения точки безубыточности требует не более чем простой арифметики. Просто разделите предполагаемые постоянные ежегодные затраты на процент валовой прибыли, чтобы определить сумму дохода от продаж, которую вам нужно будет принести, чтобы окупиться.

Формула определения точки безубыточности требует не более чем простой арифметики. Просто разделите предполагаемые постоянные ежегодные затраты на процент валовой прибыли, чтобы определить сумму дохода от продаж, которую вам нужно будет принести, чтобы окупиться. ))

))

Добавить комментарий

Комментарий добавить легко