Заработная плата — журнал для бухгалтеров и экономистов

Законодательство о труде и заработной плате

Как отказать в приеме на работу и не нарушить закон?

Дискриминация в сфере трудовых отношений. Деловые качества работника. Лица, которым нельзя отказывать в трудоустройстве. Случаи, когда отказ в приеме на работу является правомерным.

Административная ответственность нанимателя: что нового?

Порядок привлечения к административной ответственности. Изменения в мерах административной ответственности.

Расчеты и начисления

Вознаграждение по итогам работы за год: как рассчитать его величину без ошибок?

Правовые основы выплаты вознаграждения по итогам работы за год. Лица, имеющие право на вознаграждение. Распределение средств, выделенных на выплату вознаграждения, между структурными подразделениями. Шкала коэффициентов вознаграждения в зависимости от стажа непрерывной работы. Начисление вознаграждения. Уменьшение (лишение) и увеличение вознаграждения.

Начисление вознаграждения. Уменьшение (лишение) и увеличение вознаграждения.

Гарантии и компенсации

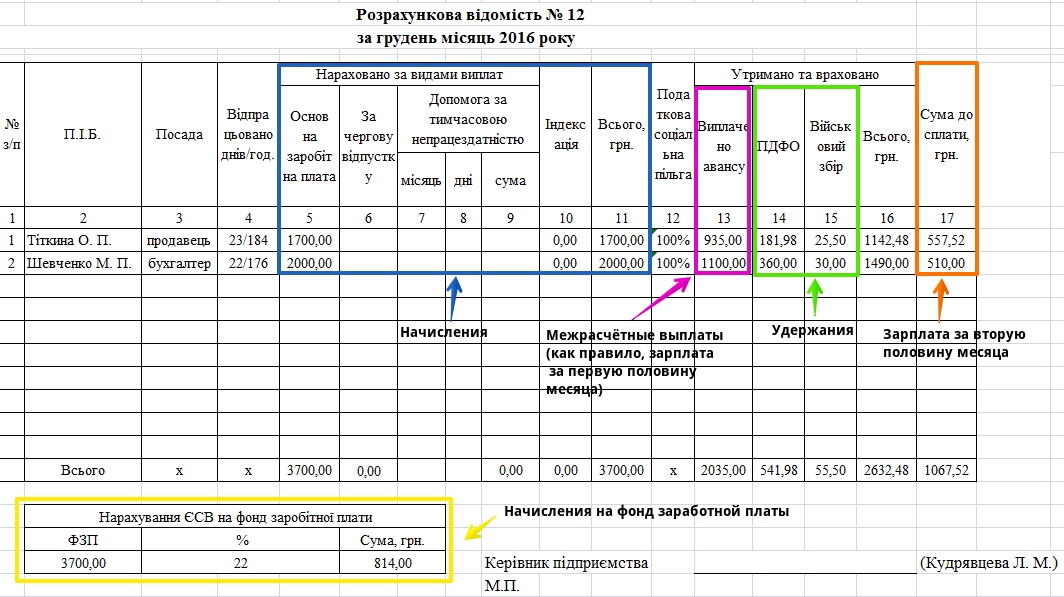

Особенности назначения пособия по временной нетрудоспособности в отдельных случаях

Как назначить пособие по временной нетрудоспособности молодому специалисту? В каких случаях временной нетрудоспособности пособие может назначаться с выходного дня работника? Каковы особенности назначения пособия пенсионерам?

Меры по поддержке экономики: что изменилось в трудовых отношениях?

Изменения и дополнения, которые внесены в Указ Президента Республики Беларусь от 24.04.2020 № 143 «О поддержке экономики».

Истечение сроков наложения административного взыскания как основание для освобождения от ответственности: судебная практика

Определение сроков наложения административного взыскания. День обнаружения административного правонарушения. Прекращение дела об административном правонарушении.

9 вопросов о назначении пособия по временной нетрудоспособности

Назначается ли пособие при уходе за больным ребенком, если больничный выдан в день прекращения трудового договора? Как назначить пособие, если ребенку исполнилось 14 лет до окончания периода, на который выдан больничный? Как оплатить больничные, если работница заболела во время ухода за больным ребенком? Как назначить пособие бывшему работнику, который перед увольнением находился в социальном отпуске?

Бухгалтерский учет и налогообложение

Как учесть расходы на мероприятия по борьбе с коронавирусной инфекцией?

Действия, которые необходимо предпринять нанимателю

в осенне-зимний период 2020–2021 гг. для предотвращения распространения коронавируса COVID-19. Отражение расходов на проведение защитных мероприятий в бухгалтерском учете. Порядок учета расходов на приобретение средств защиты работников от заражения коронавирусом COVID-19 при

налогообложении прибыли. Исчисление «зарплатных налогов».

для предотвращения распространения коронавируса COVID-19. Отражение расходов на проведение защитных мероприятий в бухгалтерском учете. Порядок учета расходов на приобретение средств защиты работников от заражения коронавирусом COVID-19 при

налогообложении прибыли. Исчисление «зарплатных налогов».

Такие разные букеты: налогообложение и учет подарков в виде фантазийных букетов из сладостей или фруктов

Приобретение подарков в виде aантазийных букетов из сладостей или фруктов. Исчисление подоходного налога и страховых взносов в ФСЗН и Белгосстрах при вручении таких подарков. Бухгалтерский и налоговый учет.

Выплаты при увольнении: зависит ли их перечень от основания увольнения работника?

Выплаты, которые положены работнику при увольнении. Их налогообложение и уплата взносов в ФСЗН и Белгосстрах. Отражение выплат, произведенных при увольнении, в бухгалтерском учете организации. Ответственность за задержку расчета при увольнении.

Справочная информация и статистика

О рабочем времени в марте 2021 года

Количество рабочих дней и расчетная норма рабочего времени в марте и I квартале 2021 г.

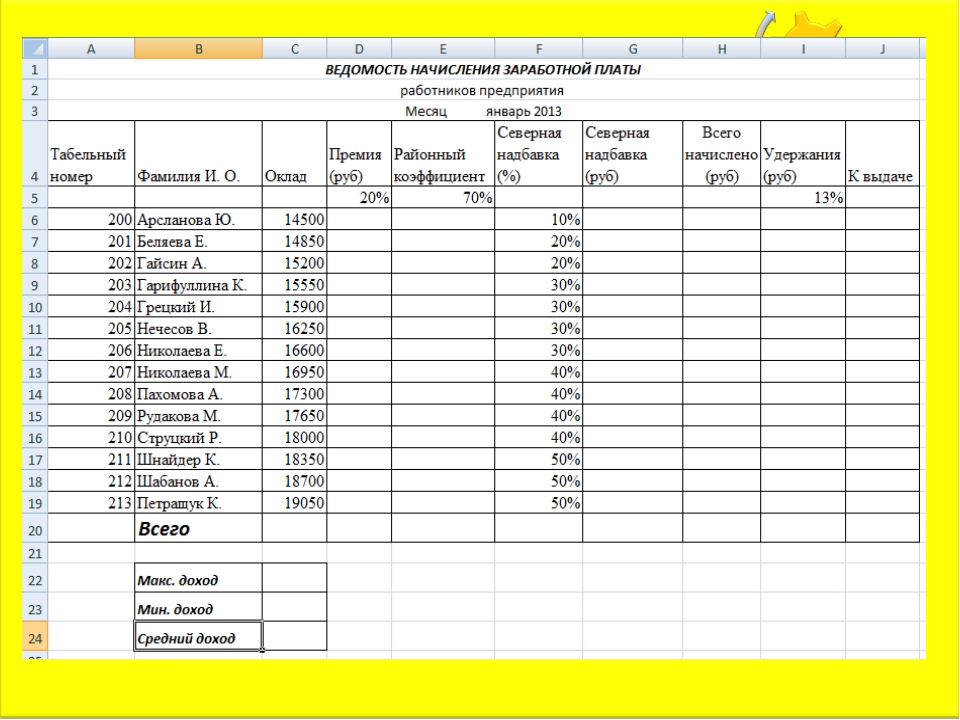

Показатели, используемые при расчете заработной платы

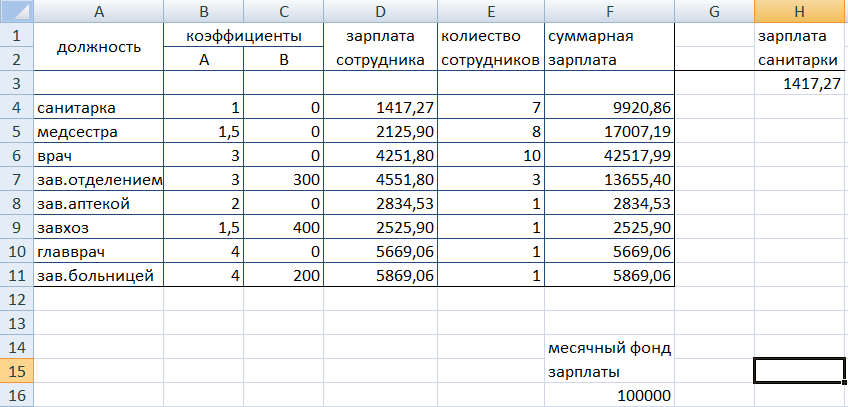

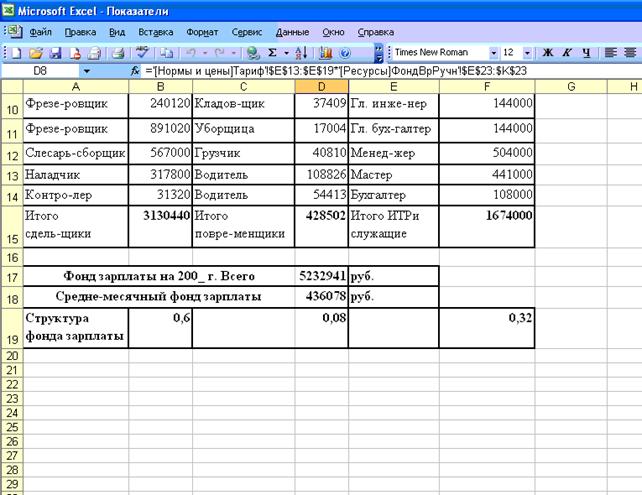

Бестарифная система оплаты труда. Применение бестарифной системы оплаты в РБ

15.09.2020

11077

Автор: Редакция Myfin.byФото: Myfin.by

Бестарифная система оплаты труда – это форма расчета заработной платы, при которой доход каждого члена коллектива пропорционален его вкладу в общий результат работы. Поскольку такой результат не является постоянной величиной – гарантированный размер заработка не предполагается.

Последние новости:

Применение бестарифной системы в общем виде можно представить как совокупность нескольких составляющих:

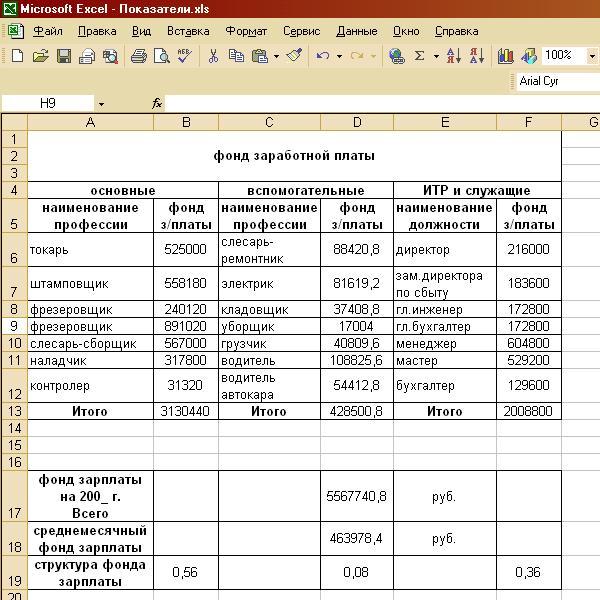

- Фонд заработной платы (ФОТ) — общая сумма, выделяемая на оплату труда всего коллектива, зависящая от финансовых результатов его деятельности;

- Коэффициент трудового участия (КТУ) — условная величина, отражающая вклад конкретного работника в общее дело. КТУ предполагает право получить соответствующий процент от общей суммы ФОТ.

Расчет зарплаты (ЗП) в такой системе производится по формуле:

ЗП = ФОТ/ КТУ всего коллектива х КТУ конкретного работника.

Есть основания считать, что применение бестарифной системы дает более справедливую оценку величины зарплаты, по сравнению с тарифной, где оклад зависит от разряда, а он основывается, в первую очередь, на квалификации, выслуге лет и пр.

Однако для успешного применения бестарифной системы необходимо сочетание некоторых условий:

- Прямой зависимости величины фонда оплаты труда от эффективности работы всех членов именно этого коллектива;

- Возможности обоснованно оценивать вклад каждого участника в общий итог труда;

- Заинтересованности всех работников в достижении высоких результатов деятельности коллектива;

- Зависимости итоговых результатов от количества и качества труда каждого.

Ближе всего к совпадению перечисленных составляющих оказываются коммерческие предприятия с небольшим числом работников и подразделений.

Там, где трудно проследить связь между персональными усилиями и финансовыми итогами работы, применение бестарифной системы может оказаться скорее источником недовольства и конфликтов.

Еще одним «острым моментом» применения бестарифной системы является практика определения КТУ. При стабильности производственного процесса эти коэффициенты могут формироваться на основе прошлых расчетов и опыта применения. Но каждое изменение условий требует нового распределения, которое принимается безоговорочно не всегда и не всеми.

Примером неудачного применения бестарифной системы может быть существовавшая в недавнем прошлом на промышленных предприятиях практика распределения КТУ внутри рабочих бригад. Обязанность деления обычно ложилась на бригадиров. В сравнительно худшем положении оказывались новые или неугодные руководству члены бригад.

Бестарифная система в «чистом виде», с полной зависимостью зарплаты всех членов коллектива от конечных результатов, применяется сравнительно редко. Чаще встречается ее сочетание с другими формами оплаты труда.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

В том то и суть методики расчета, что бы заложить в смету, в статью «трудозатраты», только те выплаты, которые по факту были произведены за прошедший период (месяц), и только по той конкретно(!) группе работников (читай — по-фамильно), которые будут выполнять работы по данному объекту!  е., как ты правильно заметил, е., как ты правильно заметил,

Я так не говорил!

В тарифной расценке каких работников они сидят?!! Штатных! Но никак не работников, работающих по договорам подряда! Вы же должны выделить суммы стимулирующих выплат. произведенных за предыдущий месяц, не по какому то усредненному значению в целом по предприятию, а — конкретно по тем работникам. которые будут выполнять предстоящие работы по объекту. А если эти работы будут выполняться не штатными работниками по договору подряда — то как Вы (кроме приведенного мной варианта составления обоснования цены договора подряда) определите размер стимулирующих выплат. приходящихся на эту группу рабочих?! Да еще, к тому же, эти цифры необходимо чем то обосновать. Как Вы обоснуете, что наниматель собирается по результатам работы, помимо предусмотренной цены в договоре подряда, выплатить этим работникам (напомню — не штатным!) определенный размер стимулирующих выплат?!!  А, вот, для того, что бы выделить эти суммы стимулирующих выплат для расчета норматива их включения в акты выполненных работ, калькуляция на выполняемые работы (или — расчет-обоснование) и должна иметь место быть! А, вот, для того, что бы выделить эти суммы стимулирующих выплат для расчета норматива их включения в акты выполненных работ, калькуляция на выполняемые работы (или — расчет-обоснование) и должна иметь место быть!Это мое видение решения вопроса, если строго следовать нормам законодательства и методике расчета РНТЦ. |

Калькулятор расчета среднего заработка — www.d-k.lv

1Нормальное дневное рабочее время работника не может превышать восьми часов, а нормальное недельное рабочее время — 40 часов.

Oтчетный период суммированного рабочего времени составляет один месяц,если в общем трудовом договоре или в трудовом договоре не установлен более продолжительный период. В рамках суммированного рабочего времени в любом случае запрещается занимать работника больше 24 часов подряд и больше 56 часов в неделю.

В расчет средней заработной платы входят: зарплата, премии, доплаты предсмотренные законом «О труде».

Среднемесячный заработок рассчитывается путем деления на шесть общей суммы оплаты труда за последние шесть месяцев

Если последние шесть месяцев работник не работал и ему не выплачивалась заработная плата, средний заработок рассчитывается из оплаты труда в течение шести месяцев до данного периода.

Если в течение последних 12 месяцев работник не работал и ему не выплачивалась заработная плата, средний заработок рассчитывается из общей суммы установленной государством минимальной месячной заработной платы за последние шесть месяцев. Средний дневной заработок в этом случае рассчитывается путем деления общей суммы оплаты труда на количество рабочих дней в этот период.

Средний дневной заработок рассчитывается путем деления общей суммы оплаты труда за последние шесть месяцев на количество дней, отработанных в этот период. Если для работника установлено суммированное время работы, средний дневной заработок исчисляется путем деления общей суммы оплаты труда за последние шесть месяцев на количество проработанных в этот период часов и умножения на восемь (нормальное дневное рабочее время работника в часах).

В количество отработанных дней не включаются дни временной нетрудоспособности, дни отпуска и дни, когда работник не выполнял работу в случаях, упомянутых в части первой, второй и четвертой статьи 74 данного закона.

Среднечасовой заработок рассчитывается путем деления общей суммы оплаты труда за последние шесть месяцев на количество отработанных в данный период часов.

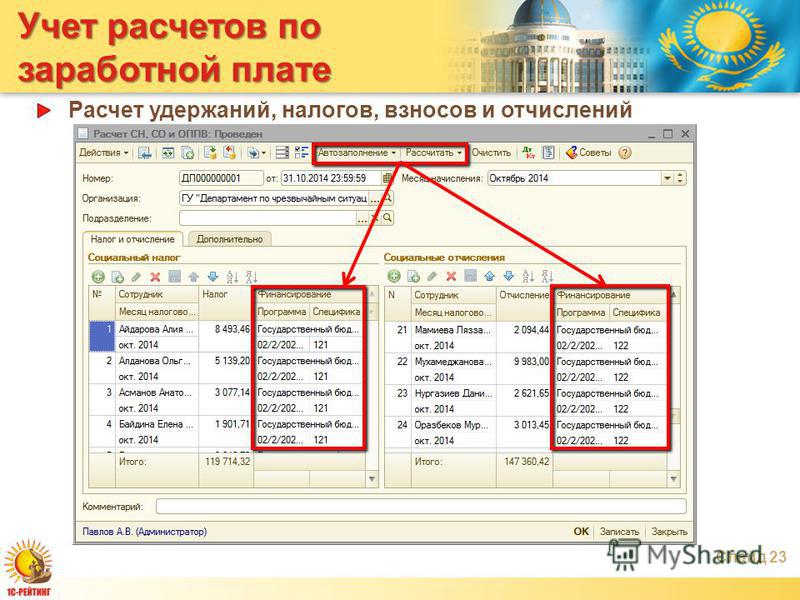

| | Программа «Расчет заработной платы» предназначена для автоматизации бухгалтерского учета в области расчетов с персоналом по оплате труда предприятий любых форм собственности, осуществляющих хозяйственную деятельность в Республике Беларусь. Основные возможности программы:

|

Расчет заработной платы – калькулятор расчета заработной платы

Расчет заработной платы – калькулятор расчета заработной платы

|

Зарплата и кадры

|

||

Торговля и склад

|

||

Календарь событий

|

||

Общие исправления

|

||

|

Комментарии к этой новости |

ИП Вельмаскин Никита Александрович, УНП 490277467. Адрес: Республика Беларусь, 220073, г.Минск, ул.Скрыганова д.2, кв.1

Адрес: Республика Беларусь, 220073, г.Минск, ул.Скрыганова д.2, кв.1

Беларусь — Международная занятость / Зарегистрированный работодатель

Глобальные службы занятости

Готовы нанять международную рабочую силу в Беларуси? Мы здесь чтобы помочь вам.

Отправьте нам информацию о вашем проекте здесь, и мы будем рады принять на работу вашу международную рабочую силу от вашего имени в Беларуси быстрым и экономичным способом.

В центре внимания Беларусь:

- Расположение — Находится в Европе и граничит с Россией, Польшей, Латвией, Литвой и Украиной.

- Столица — Минск.

- Население человек — 9,4 млн человек.

- Рабочая сила — 60,56 процента (2016).

- Валюта — Белорусский рубль (BYN).

- Экспорт — 2358,50 млн долларов США (2017). Экспортные товары: горюче-смазочные материалы, горнодобывающая техника, металлы, продукты пищевой промышленности, древесина, мебель и химические продукты.

Основные партнеры по экспорту: Нидерланды, Бразилия, Латвия, Украина, Германия, Россия и Китай.

Основные партнеры по экспорту: Нидерланды, Бразилия, Латвия, Украина, Германия, Россия и Китай. - Импорт — 2487,70 млн долларов США (2017). Импортные товары: сырая нефть, химикаты, живые животные, продукты питания, промышленные товары, машины и транспортное оборудование, железо и сталь. Основные партнеры по импорту: Украина, Россия, Венесуэла, Германия и Китай.

- Праздничные дни — Новый год; Православное Рождество; Женский день; Радоница; День труда; День Победы; День Независимости Республики Беларусь; День Октябрьской революции; Католическое Рождество.

Все больше и больше глобальных компаний видят ценность найма международных сотрудников в Беларуси для присутствия на этом рынке.С учетом местных законодательных особенностей задача состоит в том, чтобы без риска и с минимальными затратами привлечь глобальную рабочую силу.

Имея это в виду, Acumen International разработала глобальное решение для расчета заработной платы, также известное как International Employer of Record (EOR), чтобы помочь глобальным компаниям, таким как ваша, расширить свой международный охват или привлечь к своим проектам самых ярких мировых талантов. Если вы хотите усилить свою внутреннюю команду опытом глобального таланта, базирующегося в Беларуси, если вы уже выбрали кандидата и хотите, чтобы он работал на вас удаленно из Беларуси в соответствии с законодательством, наше глобальное решение по трудоустройству — это то, что вам нужно. тебе идти.

Если вы хотите усилить свою внутреннюю команду опытом глобального таланта, базирующегося в Беларуси, если вы уже выбрали кандидата и хотите, чтобы он работал на вас удаленно из Беларуси в соответствии с законодательством, наше глобальное решение по трудоустройству — это то, что вам нужно. тебе идти.

Как и в любой другой стране, в Беларуси есть свои нюансы трудоустройства, которые необходимо полностью соблюдать, чтобы обеспечить 100% соблюдение. Доверьте нам решение вопросов глобальной занятости и управления персоналом в Беларуси, чтобы вы были уверены, что ни один из этих нюансов не будет упущен, а ваши сотрудники будут наняты и начислены должным образом и с соблюдением требований.

Рекордный работодатель в Беларуси

Global Employer of Record — это интегрированное решение, предназначенное для того, чтобы помочь вам справиться с серьезными проблемами найма и управления удаленными сотрудниками в Беларуси, которое включает:

- ознакомление с трудовым законодательством страны

- трудоустройство сотрудников

- наемных работников ежемесячно в местной валюте / е

- и оформление визы и разрешения на работу, если вам необходимо нанять иностранный персонал в Беларуси

Через решение Global Employer of Record, Acumen International может нанять отобранного кандидата или кандидатов от вашего имени в Беларуси в рекордно короткие сроки. Мы становимся вашим надежным партнером и проводим вас по местному трудовому законодательству, тем самым устраняя для вас любые риски при трудоустройстве и освобождая вас от необходимости вдаваться во все законодательные особенности или настраивать все самостоятельно. Также мы решим за вас все местные трудовые вопросы, что даст вам свободу сосредоточиться на основных бизнес-целях.

Мы становимся вашим надежным партнером и проводим вас по местному трудовому законодательству, тем самым устраняя для вас любые риски при трудоустройстве и освобождая вас от необходимости вдаваться во все законодательные особенности или настраивать все самостоятельно. Также мы решим за вас все местные трудовые вопросы, что даст вам свободу сосредоточиться на основных бизнес-целях.

Одним из преимуществ использования нашего международного решения для выдачи документов и расчета заработной платы в Беларуси является то, что мы можем организовать разрешения на работу и бизнес-визы в Беларуси, необходимые для иммиграции экспатриантов.

Бухгалтерский учет и отчетность в Беларуси

В Беларуси в процедурах бухгалтерского учета преобладают налоговые нормы, а не коммерческие стандарты. Кроме того, из-за отсутствия документов многие сделки, которые уже были заключены, не будут отражены в бухгалтерском учете, и, таким образом, экономическое представление компании будет искажено.

Переход на западные стандарты бухгалтерского учета для финансового анализа неизбежен. Наши финансовые специалисты позаботятся о полном переходе на западные стандарты бухгалтерского учета.Мы также можем соблюдать особые правила, которые ваша компания установила для внутреннего учета.

Краткий обзор наиболее важных отличий

Беларусь предпринимает последовательные усилия по переходу на МСФО, но это займет много лет. На данный момент наиболее существенными отличиями являются:

- МСФО / ОПБУ США уделяют больше внимания содержанию формы

- МСФО и ОПБУ США отражают большую часть активов по справедливой или приведенной стоимости

- Согласно Белорусским ОПБУ, только те операции, которые действительно произошли и подтверждены подписанными документами, могут быть зарегистрированы в системе бухгалтерского учета

- МСФО и ОПБУ США по-разному трактуют выручку по долгосрочным контрактам

- В ОПБУ Беларуси правила начисления и амортизации существенно отличаются от МСФО .

- Белорусский налоговый учет позволяет вносить изменения в предыдущие периоды, что создает проблемы для сверки в МСФО

- МСФО и ОПБУ США предоставляют больше возможностей для учета доходов и расходов, которые не учитываются в местных ОПБУ

Виды финансовой отчетности по МСФО, которую мы предоставляем:

- Подготовка всей финансовой отчетности по МСФО и ОПБУ США, включая баланс, отчет о прибылях и убытках, отчет об изменениях в капитале, движении денежных средств и примечания

- Подготовка проформы финансовой отчетности ограниченного объема по МСФО или ОПБУ США

- Подготовка управленческой отчетности по МСФО и ОПБУ США

Переход с белорусских стандартов на МСФО / US GAAP

Чтобы лучше понимать и использовать данные бухгалтерского учета в Беларуси, их следует преобразовать или преобразовать в соответствии с западными стандартами бухгалтерского учета.Наши финансовые эксперты хорошо осведомлены и имеют необходимые сертификаты для завершения перехода на МСФО, ОПБУ США или на ваши конкретные стандарты корпоративной отчетности. Мы предлагаем несколько различных вариантов этой услуги.

Мы предлагаем несколько различных вариантов этой услуги.

Мы также тесно сотрудничаем с нашим деловым партнером, ITAN, компанией, которая внедряет ведущие программные решения для международного финансового и управленческого учета.

Беларусь — Физические лица — Прочие налоги

Взносы на социальное страхование (SIC) и другие аналогичные выплаты

Как правило, все выплаты сотрудникам подлежат SIC по общей ставке 35%.SIC по ставке 34% (28% пенсионного страхования и 6% социального страхования) оплачиваются работодателем и вычитаются для целей корпоративного подоходного налога (КПН). SIC в размере 1% удерживаются из заработной платы работника и выплачиваются работодателем.

Самостоятельно занятые физические лица, а также индивидуальные предприниматели несут ответственность по пенсионному страхованию в размере 29% и социальному страхованию в размере 6%, подлежащему выплате от их исчисленного дохода ежегодно до 1 марта года, следующего за отчетным. год.

год.

Кроме того, работодатель несет ответственность по выплатам по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний государственной страховой компании Белгосстрах за всех работающих. Эти платежи взимаются по фиксированной ставке 0,6%. Для работников, занятых в определенных отраслях экономики, применяются специальные коэффициенты до 1,5; следовательно, размер выплат по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний может увеличиться.

Пособия по увольнению, компенсации морального вреда, предусмотренные законом компенсации в связи с командировками, страховые взносы, подлежащие уплате в рамках определенных видов личного обязательного и добровольного страхования, определенных видов социальной помощи и других подобных выплат, освобождаются от SIC и от обязательного страхования от несчастных случаев на работе и профессиональной деятельности. болезни.

КВП должны выплачиваться ежемесячно до дня, установленного для выплаты заработной платы, но не позднее 20 числа месяца, следующего за истекшим месяцем. Коммерческие юридические лица со среднесписочной численностью работников за предыдущий год менее 100 человек вправе выплачивать СИК не реже одного раза в квартал в день, установленный для выплаты заработной платы последнего месяца отчетного квартала, но не позднее 20 числа. число месяца, следующего за отчетным кварталом.

Коммерческие юридические лица со среднесписочной численностью работников за предыдущий год менее 100 человек вправе выплачивать СИК не реже одного раза в квартал в день, установленный для выплаты заработной платы последнего месяца отчетного квартала, но не позднее 20 числа. число месяца, следующего за отчетным кварталом.

Пожалуйста, обратитесь к разделу «Иностранные налоговые льготы и налоговые соглашения» для описания соглашений о социальном обеспечении, подписанных с другими странами.

Налоги на потребление

Налог на добавленную стоимость (НДС)

Стандартная ставка НДС составляет 20%, а льготная ставка — 10%. Дополнительные сведения см. В разделе «Прочие налоги» в сводной информации о компании. .

Налоги на чистое имущество / капитал

В Беларуси нет налогов на богатство.

Налоги на наследство, наследство и дарение

В Беларуси нет специальных налогов на наследство и подарки. Однако эти виды доходов попадают в сферу НДФЛ. Белорусское налоговое законодательство предусматривает освобождение от налога на наследство и частичное освобождение от налога на подарки.

Белорусское налоговое законодательство предусматривает освобождение от налога на наследство и частичное освобождение от налога на подарки.

Налог на недвижимость и земельный налог

Здания и сооружения, в том числе дома, садовые домики, виллы, жилые помещения (квартиры, комнаты) и хозяйственные постройки, незавершенное строительство, а также автомобильные стоянки, принадлежащие физическим лицам, облагаются налогом на недвижимость по базовой ставке 0 .1%. В некоторых случаях применяются коэффициенты к базовым ставкам. Налоговая база определяется на основании экспертной оценки, сделанной в соответствии с законодательством. Налог уплачивается ежегодно.

Земельный налог уплачивается с любого земельного участка, находящегося в собственности налогоплательщика. Ставка земельного налога зависит от местоположения участка и его назначения, а налоговая база определяется исходя из кадастровой стоимости земельного участка. Для некоторых участков их площадь будет представлять собой налогооблагаемую базу. Налог уплачивается ежегодно.

Налог уплачивается ежегодно.

Физические лица уплачивают налог на недвижимость и земельный налог на основании налоговых расчетов, произведенных налоговыми органами, до 15 ноября текущего налогового года.

Транспортный налог

С 1 января 2021 года в Беларуси введен транспортный налог.

Все владельцы транспортных средств, зарегистрированных в базе данных ГИБДД, обязаны платить этот налог.

Налоговая база — количество транспортных средств.

Налог уплачивается ежегодно по ставкам, установленным Приложением к Налоговому кодексу Беларуси.

Транспортный налог уплачивается на основании извещения налогового органа не позднее 15 ноября года, следующего за налоговым периодом.

Роскошные налоги и акцизы

Описание акцизных налогов см. В разделе «Другие налоги» в сводной информации о компании.

Калькулятор зарплаты — Расчет чистой прибыли

Какова заработная плата ваших сотрудников после уплаты налогов? Этот мощный инструмент выполняет все расчеты валового отношения к нетто для оценки получаемой заработной платы во всех 50 штатах. Для получения дополнительной информации см. Наше руководство по калькулятору зарплаты.

Для получения дополнительной информации см. Наше руководство по калькулятору зарплаты.

Ищете управляемый расчет заработной платы и льготы для вашего бизнеса?

Получите бесплатное предложение

Многие работодатели предпочитают работать с поставщиком услуг по начислению заработной платы, чтобы помочь автоматизировать расчет зарплаты и ориентироваться в правилах соответствия. Узнайте больше о том, как рассчитать заработную плату.

Справочник по калькулятору зарплаты

Как рассчитать чистую прибыль

Вычтите добровольные вычеты и пенсионные взносы вашего сотрудника из его валового дохода, чтобы определить налогооблагаемый доход.Затем вычтите задолженность физического лица в виде налогов (федеральных, государственных и местных) из налогооблагаемого дохода, чтобы определить чистый доход.

Как рассчитать годовой доход

Для расчета годовой заработной платы умножьте валовую заработную плату (до налоговых вычетов) на количество периодов заработной платы в году. Например, если сотруднику платят 1500 долларов в неделю, его или ее годовой доход составит 1500 x 52 = 78000 долларов.

Например, если сотруднику платят 1500 долларов в неделю, его или ее годовой доход составит 1500 x 52 = 78000 долларов.

Как рассчитать налоги, удерживаемые из чека

Разделите сумму всех начисленных налогов на валовую заработную плату работника, чтобы определить процент налогов, удерживаемых из зарплаты.Налоги могут включать налоги FICA (Medicare и Social Security), а также информацию об удерживаемых налогах на федеральном уровне и уровне штата, указанную в W-4.

Важное примечание о калькуляторе зарплаты: Калькулятор на этой странице предоставляется Центром ресурсов для работодателей ADP и предназначен для предоставления общих рекомендаций и оценок. На него не следует полагаться для расчета точных налогов, заработной платы или других финансовых данных. Эти калькуляторы не предназначены для предоставления налоговых или юридических консультаций и не представляют никаких услуг или решений ADP.Вам следует обратиться к профессиональному консультанту или бухгалтеру по поводу любых конкретных требований или проблем.

Теневой расчет заработной платы — все, что вам нужно знать

Проблемы для транснациональных организаций

Теневой расчет заработной платы часто бывает очень сложным из-за доступности данных, точности, непоследовательной политики и отсутствия местных специалистов по расчету заработной платы. Есть несколько проблем с точным расчетом теневой заработной платы. Вероятно, самые большие проблемы, возникающие при управлении теневым фондом заработной платы, заключаются в следующем:

- Определение того, что следует рассчитывать, отчитываться и переводить.

- Как нужно проводить такие расчеты?

- Когда проводить такие расчеты, отчеты и переводы?

Как правило, во время командировки за границу работнику выплачивается его / ее базовый оклад из родной страны, даже несмотря на то, что в конечном итоге расходы могут быть возвращены принимающей стране. Другие пособия, связанные с назначением, такие как налоги, расходы на жилье и образование для иждивенцев, часто выплачиваются принимающей стороной.

Еще одна головная боль заключается в том, что многие существующие системы HR, HCM или глобальные системы расчета заработной платы не рассчитаны на то, чтобы справляться с темпами, с которыми международные организации по всему миру расширяются и выходят на международный уровень.Компании приобретают другие компании или решают расширяться в новые регионы — они быстро находят там новых людей, часто без консультации с отделом кадров или глобальным отделом заработной платы, чтобы понять передовой опыт этой глобальной мобильности. Некоторые также забывают о необходимости местного опыта в другой стране — необходимо привлечь местного поставщика заработной платы, поскольку они обладают опытом, позволяющим полностью понимать местные законы о занятости, нюансы подоходного налога и обязательства по соблюдению.

Трудности с отчетностью также представляют собой проблему, поскольку программное обеспечение не было разработано для учета отчетности по нескольким странам на уровне сотрудников или на уровне платежных элементов. Поэтому специалистам головного офиса по всему миру сложно утверждать с уверенностью, что сотрудник, работающий за границей, полностью соблюдает местное законодательство и правильно облагается налогом.

Поэтому специалистам головного офиса по всему миру сложно утверждать с уверенностью, что сотрудник, работающий за границей, полностью соблюдает местное законодательство и правильно облагается налогом.

По этой причине глобальные работодатели должны убедиться, что у них есть инновационные технологии, чтобы справиться со сложностями международного и теневого расчета заработной платы.В идеале их глобальная заработная плата должна быть развернута на облачной платформе с использованием технологии, которая интегрируется с системой управления персоналом. Это обеспечит большую прозрачность и контроль, когда дело доходит до точной оплаты труда сотрудников в разных местах.

Вот еще несколько рекомендаций по расчету теневых ведомостей заработной платы:

Налоговые льготы на заработную плату для работодателей, пострадавших от COVID-19

Эта статья была первоначально опубликована 19 июня 2020 г. и была обновлена.

В ответ на пандемию COVID-19 Конгресс создал четыре программы налоговых льгот на заработную плату для работодателей в соответствии с Законом о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES) и Законом о реагировании на семейный коронавирус (FFCRA) весной 2020 года и позднее расширили те, которые содержатся в Законе о консолидированных ассигнованиях (CAA), принятом в конце декабря 2020 года. Эти программы предоставляют отсрочку налогообложения или налоговый кредит на покрытие расходов работодателя на заработную плату (то есть часть работодателя в некоторых налогах на заработную плату), относящихся к определенной заработной плате, выплачиваемой работникам.Приемлемые работодатели могут иметь право на участие в одной или нескольких из следующих четырех программ: (1) отсрочка налога на заработную плату, (2) кредит на удержание сотрудников, (3) кредит на оплачиваемый отпуск по болезни или (4) кредит на оплачиваемый отпуск по семейным обстоятельствам. Отложенные налоговые отсрочки и кредиты указываются в форме 941 работодателя, Квартальной федеральной налоговой декларации работодателя , начиная со второго календарного квартала 2020 года.

Эти программы предоставляют отсрочку налогообложения или налоговый кредит на покрытие расходов работодателя на заработную плату (то есть часть работодателя в некоторых налогах на заработную плату), относящихся к определенной заработной плате, выплачиваемой работникам.Приемлемые работодатели могут иметь право на участие в одной или нескольких из следующих четырех программ: (1) отсрочка налога на заработную плату, (2) кредит на удержание сотрудников, (3) кредит на оплачиваемый отпуск по болезни или (4) кредит на оплачиваемый отпуск по семейным обстоятельствам. Отложенные налоговые отсрочки и кредиты указываются в форме 941 работодателя, Квартальной федеральной налоговой декларации работодателя , начиная со второго календарного квартала 2020 года.

Ниже приводится краткое описание каждой из четырех программ освобождения от налога на заработную плату и шаги, которые работодатели могут предпринять для использования этих программ.

Программы освобождения от уплаты налога на заработную плату

Отсрочка по налогу на заработную плату

Согласно Закону CARES, все работодатели могут отложить до двух лет депозит и выплату своей доли налога на социальное обеспечение с заработной платы сотрудников. Суммы, обычно подлежащие выплате в период с 27 марта 2020 года по 31 декабря 2020 года, могут быть отсрочены, при этом 50 процентов должны быть выплачены до 31 декабря 2021 года, а оставшиеся 50 процентов — до 31 декабря 2022 года. Отсрочка применяется только к работодателю. налоги на социальное обеспечение и не применяются к налогам работодателя по программе Medicare или налоговым удержаниям с сотрудников.Частные предприниматели также имеют право отложить выплату 50 процентов налога на социальное обеспечение, взимаемого с их чистых доходов от самозанятости.

Суммы, обычно подлежащие выплате в период с 27 марта 2020 года по 31 декабря 2020 года, могут быть отсрочены, при этом 50 процентов должны быть выплачены до 31 декабря 2021 года, а оставшиеся 50 процентов — до 31 декабря 2022 года. Отсрочка применяется только к работодателю. налоги на социальное обеспечение и не применяются к налогам работодателя по программе Medicare или налоговым удержаниям с сотрудников.Частные предприниматели также имеют право отложить выплату 50 процентов налога на социальное обеспечение, взимаемого с их чистых доходов от самозанятости.

Первоначально работодатели, получившие ссуды в рамках Программы защиты зарплаты (PPP), не могли откладывать налоги на заработную плату с причитающихся сумм после получения уведомления о прощении ссуды. Однако Закон о гибкости программы защиты зарплаты, принятый 5 июня 2020 г., снял это ограничение. Следовательно, работодатели, получившие ссуды ГЧП, теперь могут отсрочить налоги на заработную плату даже после прощения их ссуд.

Для получения дополнительной информации об отсрочке налога на заработную плату см. Часто задаваемые вопросы IRS, краткое изложение закона и часто задаваемые вопросы RSM. Хотя CAA продлило другие статьи льгот по заработной плате на 2021 год, эта отсрочка закончилась 31 декабря 2020 года. Однако некоторые работодатели рассматривают возможность уплаты некоторых отложенных налогов раньше, чем требуется, что обсуждается здесь.

Кредит удержания сотрудников

Кредит удержания сотрудников в соответствии с Законом CARES дает работодателям налоговый кредит на заработную плату для определенных расходов на заработную плату и страхование здоровья, выплаченных в то время, когда работодатель испытывает экономические трудности из-за COVID-19.Право на получение кредита на удержание сотрудника изначально было недоступно для заемщиков из ГЧП, но ВГА задним числом изменило это, так что заработная плата, не использованная для прощения кредита в рамках ГЧП, может по-прежнему использоваться для кредита на удержание сотрудников.

Есть два события, которые квалифицируются как экономические трудности с точки зрения удержания сотрудников. Во-первых, работодатели могут претендовать на получение кредита, если их бизнес полностью или частично приостановлен постановлением правительства из-за COVID-19. Правительственные приказы включают федеральные, государственные или местные приказы, которые ограничивают торговлю, поездки или групповые встречи (для коммерческих, социальных, религиозных или других целей), включая приказы о пребывании дома и приказы о закрытии или ограничении операций или рабочих часов.Второе событие — значительное снижение валовой выручки работодателя, которое происходит, когда его валовая выручка за календарный квартал 2020 года составляет менее 50 процентов от его валовой выручки за тот же квартал 2019 года. Снижение заканчивается после того, как валовая выручка работодателя за квартала 2020 года превышают 80 процентов его валовой выручки в том же квартале 2019 года.

В 2021 году CAA изменило значительное снижение валовой выручки до менее чем 80 процентов от соответствующего квартала 2019 года (или работодатели могут выбрать использование непосредственно предшествующего квартала по сравнению с тем же кварталом в 2019 году).

Кредит удержания сотрудников основан на квалифицированной заработной плате, выплачиваемой работникам, плюс соответствующие расходы по плану медицинского страхования в период экономических трудностей работодателя. На 2020 год работодатели, насчитывающие в среднем 100 или менее штатных сотрудников (работающих не менее 30 часов в неделю) в 2019 году, могут взять кредит на все расходы по заработной плате и медицинскому страхованию, выплаченные всем сотрудникам во время экономических трудностей, независимо от того, работали ли сотрудники. услуг за это время. Однако работодатели с более чем 100 штатными сотрудниками в 2019 году могут претендовать только на заработную плату и расходы на медицинское страхование для сотрудников, в то время как , а не , выполняющие услуги во время экономических трудностей работодателя, например, когда они уволены, уволены или работают. сокращенные часы.В 2021 году этот лимит увеличится до 500 или менее вместо 100 или менее.

Расходы по плану медицинского страхования включают взносы работодателя и работника до уплаты налогов на групповое медицинское, стоматологическое и офтальмологическое страхование, а также взносы в механизмы возмещения расходов на здоровье (HRA) и счета гибких расходов на здравоохранение (FSA). IRS недавно изменил свою позицию в отношении учета расходов на страхование здоровья сотрудников, не оказывающих услуги. Первоначально закон интерпретировался таким образом, что работникам должна была выплачиваться заработная плата, когда они не работали, чтобы их расходы на медицинское страхование имели право на получение кредита.Однако 7 мая 2020 года IRS решило, что расходы по плану медицинского страхования могут претендовать на кредит, даже если сотрудники не получали заработную плату (например, во время увольнения или увольнения) или получали сниженную заработную плату за сокращенный рабочий день.

IRS недавно изменил свою позицию в отношении учета расходов на страхование здоровья сотрудников, не оказывающих услуги. Первоначально закон интерпретировался таким образом, что работникам должна была выплачиваться заработная плата, когда они не работали, чтобы их расходы на медицинское страхование имели право на получение кредита.Однако 7 мая 2020 года IRS решило, что расходы по плану медицинского страхования могут претендовать на кредит, даже если сотрудники не получали заработную плату (например, во время увольнения или увольнения) или получали сниженную заработную плату за сокращенный рабочий день.

Кредит удержания сотрудников составляет 50 процентов от заработной платы, выплаченной в период с 13 марта 2020 г. по 31 декабря 2020 г., плюс соответствующие расходы по плану медицинского страхования, и ограничен суммой 5000 долларов на сотрудника (50% от заработной платы и расходов по плану медицинского страхования до 10 000 долларов). на 2020 год. С 1 января 2021 года по июнь. 30 августа 2021 года кредит составляет 70 процентов от заработной платы, выплачиваемой до 10 000 долларов в квартал на одного сотрудника. На расчет суммы удержания сотрудника повлияет тот факт, что работодатель также потребует другие кредиты, такие как оплачиваемый отпуск по болезни FFCRA или оплачиваемый отпуск по семейным обстоятельствам, кредит по семейным и медицинским отпускам по разделу 45S или кредит по возможности трудоустройства по разделу 51, а также любую использованную заработную плату. кредит на удержание сотрудников также не может быть использован для прощения ссуды ГЧП.

30 августа 2021 года кредит составляет 70 процентов от заработной платы, выплачиваемой до 10 000 долларов в квартал на одного сотрудника. На расчет суммы удержания сотрудника повлияет тот факт, что работодатель также потребует другие кредиты, такие как оплачиваемый отпуск по болезни FFCRA или оплачиваемый отпуск по семейным обстоятельствам, кредит по семейным и медицинским отпускам по разделу 45S или кредит по возможности трудоустройства по разделу 51, а также любую использованную заработную плату. кредит на удержание сотрудников также не может быть использован для прощения ссуды ГЧП.

Для получения дополнительной информации см. Часто задаваемые вопросы IRS о кредитах для удержания сотрудников и краткое изложение вопросов и ответов RSM на 2020 год.Для получения дополнительной информации об изменениях в размере кредита для удержания сотрудников в 2021 году см. Видео RSM об этих благоприятных для налогоплательщиков изменениях.

Кредит оплачиваемого отпуска по болезни и оплачиваемого отпуска по семейным обстоятельствам

Работодатели со штатом менее 500 сотрудников должны предоставлять оплачиваемый отпуск по болезни и оплачиваемый отпуск по семейным обстоятельствам сотрудникам, пострадавшим от COVID-19, с 1 апреля 2020 года по 31 декабря 2020 года в соответствии с FFCRA. CAA продлило эту дату до 31 марта 2021 года. При расчете количества сотрудников для связанных работодателей применяются правила агрегирования в соответствии с Законом о семейных и медицинских отпусках.

CAA продлило эту дату до 31 марта 2021 года. При расчете количества сотрудников для связанных работодателей применяются правила агрегирования в соответствии с Законом о семейных и медицинских отпусках.

Сотрудники имеют право на оплачиваемый отпуск по болезни продолжительностью до 80 часов, если они не могут работать или работать удаленно из-за необходимости поместить в карантин или обратиться за медицинским диагнозом COVID-19, ухода за кем-то, находящегося на карантине, или ухода за ребенком из-за того, что ребенок школа или детский сад закрыты, или детский сад недоступен из-за мер предосторожности, связанных с COVID-19. Сотрудники получают свою обычную заработную плату или соответствующую минимальную заработную плату, если она больше, до 511 долларов в день (всего 5110 долларов) за отпуск по уходу за собой или 2/3 заработной платы до 200 долларов в день (всего 2000 долларов) за отпуск по уходу для других или ребенка.

Сотрудники имеют право на оплачиваемый отпуск по семейным обстоятельствам, если они не могут работать или работать удаленно из-за того, что они ухаживают за ребенком из-за закрытия детской школы или детского сада или недоступности детского сада из-за мер предосторожности, связанных с COVID-19. После использования оплачиваемого отпуска по болезни правомочные сотрудники могут получить до 10 недель оплачиваемого семейного отпуска за 2/3 своей обычной заработной платы до 200 долларов в день (всего 10 000 долларов).

После использования оплачиваемого отпуска по болезни правомочные сотрудники могут получить до 10 недель оплачиваемого семейного отпуска за 2/3 своей обычной заработной платы до 200 долларов в день (всего 10 000 долларов).

Работодатели, выплачивающие заработную плату в связи с отпуском по болезни и отпуском по семейным обстоятельствам, имеют право на зачет выплаченной заработной платы, плюс соответствующий налог работодателя по программе Medicare и расходы по плану медицинского страхования для этих сотрудников.Расходы по плану медицинского страхования включают отчисления работодателя и работника до уплаты налогов на групповое медицинское, стоматологическое и офтальмологическое страхование, а также взносы в HRA и FSA в области здравоохранения. Этот возмещаемый кредит применяется к налогам работодателя на социальное обеспечение на заработную плату, выплачиваемую всем работникам. FFCRA предоставляет работодателям дополнительные налоговые льготы, поскольку оплачиваемый отпуск освобожден от доли работодателя в налоге на социальное обеспечение.

Руководство Министерства труда (DOL) по обязательному оплачиваемому отпуску по болезни и оплачиваемому семейному отпуску включает часто задаваемые вопросы и временные правила.Дополнительная полезная информация доступна на сайте FFCRA DOL. IRS опубликовало часто задаваемые вопросы о налоговых льготах на заработную плату, связанных с оплачиваемым отпуском. RSM обобщил часто задаваемые вопросы DOL об оплачиваемом отпуске и ответы на часто задаваемые вопросы IRS о соответствующих налоговых льготах.

Использование программы льгот по налогу на заработную плату

Право работодателя

Первым шагом в использовании программ налоговых льгот на заработную плату является определение того, имеет ли работодатель право на участие в данной программе.Как отмечалось выше, квалификационные требования в разных программах различаются, поэтому работодатель может иметь право на участие в некоторых, но не во всех программах. Определение права на получение кредита для удержания сотрудников может быть особенно сложной задачей из-за правил агрегирования для связанных работодателей и необходимости определения экономических трудностей путем анализа нескольких правительственных распоряжений и / или сбора различных финансовых данных. Работодателям, возможно, придется поработать со своими профессиональными консультантами, чтобы определить соответствие требованиям.

Работодателям, возможно, придется поработать со своими профессиональными консультантами, чтобы определить соответствие требованиям.

Соответствие расходов

После того, как работодатель определяет, что он имеет право на участие в программе, он должен указать сотрудников и их расходы (такие как заработная плата, налоги на заработную плату и расходы по плану медицинского страхования), которые учитываются в программе.Они будут отличаться в зависимости от требований каждой программы. Приемлемые расходы должны быть определены до того, как можно будет рассчитать сумму отсрочки или кредита за квартал.

Работодателям может потребоваться использовать новые коды заработной платы для определения приемлемой заработной платы для определенных сотрудников. Некоторые системы расчета заработной платы работодателей могут не быть настроены для автоматического отслеживания соответствующих расходов, поэтому работодателям может потребоваться собрать некоторые или все необходимые данные с помощью других процессов. Кроме того, работодатели, использующие сторонних поставщиков заработной платы, захотят получить четкое представление о том, какую информацию поставщик платежных ведомостей может получить непосредственно из системы расчета заработной платы и какую дополнительную информацию должен предоставить работодатель.

Кроме того, работодатели, использующие сторонних поставщиков заработной платы, захотят получить четкое представление о том, какую информацию поставщик платежных ведомостей может получить непосредственно из системы расчета заработной платы и какую дополнительную информацию должен предоставить работодатель.

Расчет отсрочки и кредита, финансирование

Следующим шагом в этом процессе является расчет суммы отсрочки по налогу на заработную плату и кредитов. Системы работодателя могут не выполнять эти расчеты автоматически, поэтому может потребоваться определение сумм другими способами. Роль стороннего поставщика платежных ведомостей на этом этапе зависит от поставщика и от программы налоговых льгот. Системы сторонних поставщиков заработной платы могут легко приспособить отсрочку налога на заработную плату, но не могут рассчитывать налоговые льготы без дополнительной информации со стороны работодателя.

Стремясь позволить работодателям удерживать денежные средства во время пандемии COVID-19, Конгресс разрешает работодателям получать налоговые льготы на заработную плату за счет уменьшенных налоговых депозитов или авансовых возмещений. Во-первых, работодатель рассчитывает свои налоговые льготы на заработную плату за определенный период и сравнивает их с причитающимися федеральными налогами на трудоустройство. Затем работодатель может уменьшить свой следующий запланированный депозит федеральных налогов на трудоустройство (как налогов работодателя, так и удержаний с работников) на сумму предполагаемых кредитов.

Во-первых, работодатель рассчитывает свои налоговые льготы на заработную плату за определенный период и сравнивает их с причитающимися федеральными налогами на трудоустройство. Затем работодатель может уменьшить свой следующий запланированный депозит федеральных налогов на трудоустройство (как налогов работодателя, так и удержаний с работников) на сумму предполагаемых кредитов.

Если кредиты превышают сумму причитающегося депозита, работодатель может либо уменьшить последующие депозиты федерального налога на занятость, либо запросить авансовый возврат кредита, заполнив Формы 7200, Авансовый платеж по кредитам работодателя в связи с COVID-19. В качестве альтернативы работодатель может подождать, пока он не заполнит квартальную форму 941, чтобы получить денежные средства, связанные с кредитом.

Форму 7200 можно подать в любое время до конца месяца, следующего за кварталом, в котором была выплачена соответствующая заработная плата.Однако форму нельзя подавать после того, как была подана форма 941 за четвертый квартал, или для запроса авансового платежа по любому ожидаемому кредиту, по которому депозиты были ранее уменьшены.

Пример 1: Работодатель рассчитал кредит в размере 50 000 долларов и имеет 80 000 долларов федеральных налогов на заработную плату, подлежащих уплате на заработную плату всех своих сотрудников за определенный период. Работодатель может удержать ожидаемый кредит в размере 50 000 долларов из подлежащих уплате налогов в размере 80 000 долларов, а оставшиеся 30 000 долларов внести в свой обычный график депозитов.В качестве альтернативы работодатель может внести полные 80 000 долларов США и получить возмещение 50 000 долларов США по кредиту после заполнения квартальной формы 941.

Пример 2: Работодатель рассчитал кредит в размере 100 000 долларов и имеет 80 000 долларов федеральных налогов на трудоустройство, подлежащих уплате за определенный период. Работодатель может удержать 80 000 долларов в качестве ожидаемого кредита из причитающихся федеральных налоговых депозитов. Затем он может подать форму 7200, чтобы получить дополнительные 20 000 долларов, или подождать и получить дополнительные 20 000 долларов, запросив возмещение в своей ежеквартальной форме 941. В качестве альтернативы, если работодатель решит не удерживать 80 000 долларов США в качестве ожидаемого кредита из своих федеральных налоговых депозитов, он может получить возмещение в размере 100 000 долларов США после подачи квартальной формы 941.

В качестве альтернативы, если работодатель решит не удерживать 80 000 долларов США в качестве ожидаемого кредита из своих федеральных налоговых депозитов, он может получить возмещение в размере 100 000 долларов США после подачи квартальной формы 941.

В целом, согласно уведомлению IRS 2020-22, работодатели защищены от штрафов за сокращение их депозитов по федеральному налогу на трудоустройство для этих ожидаемых кредитов. Чтобы избежать штрафов, работодатели должны (1) выплачивать квалифицированную заработную плату своим сотрудникам за календарный квартал до момента внесения требуемого депозита, (2) уменьшать размер депозита не более чем на предполагаемый кредит и (3) не заполнять форму 7200, чтобы запросить возврат аванса.

Дополнительных инструкций по авансовым платежам в рамках продленного кредита на удержание сотрудников, предоставленного CAA, пока нет.

Отсрочка и кредитная отчетность

Форма 941 не была пересмотрена для первого календарного квартала 2020 года, чтобы отразить положение об отсрочке депозита с 13 марта для удержания сотрудников и 27 марта для отсрочки FICA. Однако форма 941 и прилагаемые к ней инструкции были пересмотрены для второго, третьего и четвертого кварталов 2020 года, чтобы отразить применимые отсрочки по налогу на трудоустройство.Любые кредиты, рассчитанные за первый квартал, можно запросить в пересмотренной форме 941 для второго квартала.

Однако форма 941 и прилагаемые к ней инструкции были пересмотрены для второго, третьего и четвертого кварталов 2020 года, чтобы отразить применимые отсрочки по налогу на трудоустройство.Любые кредиты, рассчитанные за первый квартал, можно запросить в пересмотренной форме 941 для второго квартала.

Работодатели сообщают о своих отсрочках и кредитах в этой форме и сверяют эти суммы с любыми уменьшенными депозитами по федеральному налогу на трудоустройство или авансовыми возмещениями. Если налоговые льготы по заработной плате превышают причитающийся с работодателя налог на социальное обеспечение, избыток может быть возвращен работодателю или применен к следующему календарному кварталу.

Пересмотренная форма 941 включает рабочий лист, который используется для расчета кредита на удержание сотрудников.Выходные данные рабочего листа используются для заполнения страниц 1 и 2 формы 941 и определения окончательного кредита, подлежащего уплате после компенсации и ранее заявленных отсрочки или авансовых кредитов FICA.

Чтобы заполнить измененную форму 941, работодателям необходимо знать следующую информацию за календарный квартал:

- Отсроченная сумма доли работодателя по налогу на социальное обеспечение

- Квалифицированная заработная плата за отпуск по болезни и за квалифицированный отпуск по семейным обстоятельствам и распределяемые расходы по плану здравоохранения

- Квалифицированная заработная плата для удержания сотрудников и распределяемые расходы по плану здравоохранения

- Квалифицированные расходы по плану медицинского страхования, относящиеся к заработной плате за оплачиваемый отпуск по болезни и отпуск по семейным обстоятельствам.

- Любая сумма, заявленная в рамках налоговой льготы за возможность работы (WOTC), как указано в форме 5884-C.

- Сумма любой налоговой льготы для исследования заработной платы, заявленной в форме 8974

- Итого авансы, полученные из формы (форм) 7200 за квартал

- Только для возврата за второй квартал, квалифицированная заработная плата для удержания сотрудников и распределяемые расходы по плану медицинского страхования, выплаченные в первом календарном квартале с 13 марта 2020 года по 31 марта 2020 года, поскольку IRS определило, что они должны быть представлены во втором квартале.

Форма 941 вместо формы 941 за первый квартал

Форма 941 вместо формы 941 за первый квартал

Если работодатель не может точно определить и сообщить эту информацию в своей форме 941 за определенный квартал, он может изменить отчет позже.Работодатель может исправить предыдущую налоговую декларацию, своевременно заполнив форму 941-X, Скорректированная федеральная налоговая декларация работодателя или требование о возмещении.

Сводка

Эти программы освобождения от уплаты налога на заработную плату дают работодателям возможность сэкономить за счет снижения налогов на заработную плату в 2020 и 2021 годах. Однако правила для программ сложны, и работодателям может потребоваться тесное сотрудничество со своими консультантами и поставщиками заработной платы, чтобы использовать эти программы.

Чтобы быть в курсе последней информации от RSM о чрезвычайной ситуации в области общественного здравоохранения, связанной с коронавирусом, посетите наш Центр ресурсов по коронавирусу.

Учет налогов на заработную плату в условиях медленной экономики

Пандемия COVID-19 меняет деловые операции по всему миру и, вероятно, положила конец самому продолжительному периоду экономического роста в истории Соединенных Штатов. Организации стремятся решать неотложные задачи бизнеса, сохраняя при этом стабильный денежный поток.

Организации стремятся решать неотложные задачи бизнеса, сохраняя при этом стабильный денежный поток.Налоги на заработную плату обычно являются одним из самых больших налоговых бремени в общих расходах организации, но недавние изменения в законодательстве могут помочь облегчить соответствующее краткосрочное бремя денежных потоков.Компаниям также доступны среднесрочные и долгосрочные возможности в отношении возмещения налогов и кредитов на фонд заработной платы на федеральном уровне и уровне штата. Ниже выделены примеры краткосрочных и долгосрочных возможностей для организаций управлять и снижать федеральные налоги и налоги на заработную плату штата, чтобы помочь решить их проблемы с денежными потоками.

Краткосрочные возможности

Налоговые льготы на заработную плату

Недавно принятый Закон о реагировании на коронавирус в первую очередь для семей (FFCRA) может помочь предприятиям сэкономить денежные средства и поддерживать денежный поток за счет возмещаемых налоговых кредитов на заработную плату. В частности, FFCRA требует от определенных работодателей предоставлять сотрудникам оплачиваемый отпуск по болезни и расширенный семейный отпуск и отпуск по болезни по причинам, связанным с COVID-19, стоимость которых полностью покрывается за счет нового возмещаемого оплачиваемого кредита на отпуск по болезни и нового оплачиваемого отпуска по уходу за ребенком, который правомочные работодатели могут требовать уплаты налогов на заработную плату.

В частности, FFCRA требует от определенных работодателей предоставлять сотрудникам оплачиваемый отпуск по болезни и расширенный семейный отпуск и отпуск по болезни по причинам, связанным с COVID-19, стоимость которых полностью покрывается за счет нового возмещаемого оплачиваемого кредита на отпуск по болезни и нового оплачиваемого отпуска по уходу за ребенком, который правомочные работодатели могут требовать уплаты налогов на заработную плату.

Работодателями, подпадающими под новые требования к оплачиваемым отпускам и имеющими право на налоговые льготы по заработной плате, являются те предприятия и освобожденные от налогов организации с численностью менее 500 сотрудников, которые обязаны предоставлять эти отпуска в соответствии с FFCRA с 1 апреля 2020 года по декабрь.31, 2020. Сумма отпуска, которая должна быть предоставлена и имеет право на получение налоговых льгот по заработной плате, зависит от предельного количества сотрудников в день и совокупных ограничений в зависимости от причины и продолжительности любого необходимого оплачиваемого отпуска. Работодатели смогут удерживать сумму налогов на заработную плату, равную сумме оплаченного отпуска по болезни и уходу за ребенком, а не депонировать их в IRS. Налоги с заработной платы, доступные для удержания, включают удержанные федеральные подоходные налоги, а также доли работников и работодателей в налогах на социальное обеспечение и медицинскую помощь в отношении всех сотрудников.Если налога на заработную плату недостаточно для покрытия стоимости оплаченного отпуска по болезни и ухода за ребенком, работодатели смогут подать запрос на возмещение, которое IRS ожидает обработать менее чем за две недели. Эта возможность может предоставить организациям значительную возможность экономии в связи с сокращением обязательств по налогу на заработную плату в соотношении доллар к доллару за счет компенсации фактически произведенных отпускных платежей.

Работодатели смогут удерживать сумму налогов на заработную плату, равную сумме оплаченного отпуска по болезни и уходу за ребенком, а не депонировать их в IRS. Налоги с заработной платы, доступные для удержания, включают удержанные федеральные подоходные налоги, а также доли работников и работодателей в налогах на социальное обеспечение и медицинскую помощь в отношении всех сотрудников.Если налога на заработную плату недостаточно для покрытия стоимости оплаченного отпуска по болезни и ухода за ребенком, работодатели смогут подать запрос на возмещение, которое IRS ожидает обработать менее чем за две недели. Эта возможность может предоставить организациям значительную возможность экономии в связи с сокращением обязательств по налогу на заработную плату в соотношении доллар к доллару за счет компенсации фактически произведенных отпускных платежей.

Кредит удержания сотрудников

Закон о помощи, помощи и экономической помощи в связи с коронавирусом («CARES») создает возмещаемый кредит в размере 50% для выплаты заработной платы до 10 000 долларов на одного сотрудника для бизнеса, который был полностью или частично приостановлен из-за правительственного распоряжения или в котором было зарегистрировано более 50 % сокращение валовой выручки за первый квартал, начинающийся в 2020 календарном году, по сравнению с тем же кварталом предыдущего года. Субъекты, освобожденные от налогов, могут пройти тест на приостановление деятельности. Если критерий валовой выручки не был выполнен в первом квартале, работодатели могут переоценивать свои валовые поступления в каждом последующем квартале, чтобы определить право на получение кредита. По кредиту учитывается только заработная плата, выплаченная с 12 марта 2020 года по 31 декабря 2020 года. Заработная плата остается приемлемой в течение квартала, в котором деятельность больше не приостановлена, или квартала, в котором валовая выручка превышает 80% от предыдущего года.Законодательство не расширяет значение термина «частично приостановлено».

Субъекты, освобожденные от налогов, могут пройти тест на приостановление деятельности. Если критерий валовой выручки не был выполнен в первом квартале, работодатели могут переоценивать свои валовые поступления в каждом последующем квартале, чтобы определить право на получение кредита. По кредиту учитывается только заработная плата, выплаченная с 12 марта 2020 года по 31 декабря 2020 года. Заработная плата остается приемлемой в течение квартала, в котором деятельность больше не приостановлена, или квартала, в котором валовая выручка превышает 80% от предыдущего года.Законодательство не расширяет значение термина «частично приостановлено».

Для работодателей, у которых в 2019 году более 100 сотрудников в эквиваленте полной занятости (ЭПЗ), правомочны только заработные платы, выплачиваемые в тех случаях, когда сотрудник не предоставляет услуги. Для работодателей с 100 или менее сотрудниками FTE все заработные платы для всех сотрудников до предела на одного сотрудника имеют право, когда бизнес был полностью или частично приостановлен или в течение квартала его валовая выручка упала более чем на 50%. Работодатели подчиняются правилам агрегирования при определении порогового уровня в 100 сотрудников FTE.При определении порога 100 FTE применяются три правила агрегирования: (1) родительско-дочерняя группа, (2) брат-сестра группа и (3) комбинация обоих (1) и (2). Эти правила агрегирования аналогичны правилам, используемым для определения «контрольной группы» для целей недискриминационного тестирования квалифицированных пенсионных планов, планов здравоохранения и социального обеспечения и информационной отчетности Закона о доступном медицинском обслуживании (ACA). Заработная плата также включает квалифицированные расходы на страхование здоровья. Термин «квалифицированные расходы по плану медицинского страхования» определяется как суммы, уплаченные или понесенные работодателем для обеспечения и поддержания группового плана медицинского обслуживания, как это определено в Разделе 5000 (b) (1).Мы ожидаем дальнейших указаний от IRS и Казначейства о том, как распределять такие квалифицированные расходы на план медицинского страхования и как определить сумму затрат на квалифицированный план медицинского страхования.

Работодатели подчиняются правилам агрегирования при определении порогового уровня в 100 сотрудников FTE.При определении порога 100 FTE применяются три правила агрегирования: (1) родительско-дочерняя группа, (2) брат-сестра группа и (3) комбинация обоих (1) и (2). Эти правила агрегирования аналогичны правилам, используемым для определения «контрольной группы» для целей недискриминационного тестирования квалифицированных пенсионных планов, планов здравоохранения и социального обеспечения и информационной отчетности Закона о доступном медицинском обслуживании (ACA). Заработная плата также включает квалифицированные расходы на страхование здоровья. Термин «квалифицированные расходы по плану медицинского страхования» определяется как суммы, уплаченные или понесенные работодателем для обеспечения и поддержания группового плана медицинского обслуживания, как это определено в Разделе 5000 (b) (1).Мы ожидаем дальнейших указаний от IRS и Казначейства о том, как распределять такие квалифицированные расходы на план медицинского страхования и как определить сумму затрат на квалифицированный план медицинского страхования.

Кредит предоставляется за счет доли работодателя в налогах на социальное обеспечение, но уменьшается на любые кредиты из фонда заработной платы, полученные за обязательный оплачиваемый отпуск (подробно описанный выше) в соответствии с FFCRA. Налоговые льготы могут потребовать кредит на основании полной или частичной приостановки торговли или бизнеса.

Grant Thornton Insight: Эта версия кредита на удержание сотрудников значительно отличается от других версий, предлагаемых после стихийных бедствий в прошлом.В этих версиях разрешался кредит для оплаты служащих, основное место работы которых было неработоспособным, независимо от того, работал ли сотрудник в другом месте. В рамках этого кредита работодатели с более чем 100 сотрудниками FTE должны будут доказать, что сотрудники не оказывали услуг по выплате заработной платы, пока бизнес был приостановлен или валовая выручка упала. Подобно предыдущим версиям, это положение запрещает засчет заработной платы как для этого кредита, так и для налогового кредита за возможность работы. Однако заработная плата не может засчитываться в этот кредит и кредит по Разделу 45S на оплачиваемый отпуск по семье и отпуск по болезни. Кредит также не предоставляется налогоплательщикам, берущим ссуды для приостановки малого бизнеса в соответствии с законопроектом о стимулах.

Однако заработная плата не может засчитываться в этот кредит и кредит по Разделу 45S на оплачиваемый отпуск по семье и отпуск по болезни. Кредит также не предоставляется налогоплательщикам, берущим ссуды для приостановки малого бизнеса в соответствии с законопроектом о стимулах.

Отсрочка налоговых платежей

Закон CARES позволяет работодателям откладывать депозиты в размере 6,2% работодателя от налога на социальное обеспечение по старости, кормильцу и инвалидности (OASDI) с 27 марта до конца 2020 года. Половина суммы отсроченного платежа подлежит оплате к декабрю. .31 декабря 2021 года, а вторую половину — до 31 декабря 2022 года. Физическим лицам, платящим налог на самозанятость, предоставляется аналогичная льгота в размере 50% налога SECA. Закон CARES не откладывает даты внесения депозита по федеральному подоходному налогу, налогу на медицинское обслуживание или социальному страхованию, удерживаемому из заработной платы работника или доли работодателя в налоге на медицинскую помощь.

Grant Thornton Insight: Сочетание этого законодательного освобождения от обязательств по уплате налога на заработную плату и недавнего административного освобождения IRS в отношении доходов и расчетных налоговых платежей, подлежащих выплате 15 апреля, является почти беспрецедентным и должно обеспечить значительную гибкость движения денежных средств.

Кроме того, многие штаты приняли законы и издали распоряжения о предоставлении бизнес-налогоплательщикам различных налоговых льгот по выплатам, удержанию и заработной плате. Штаты продлили крайние сроки подачи деклараций о заработной плате штата или внесения государственных налогов на заработную плату без штрафных санкций и процентов. Налоги на заработную плату, которые доступны для отсрочки платежа, включают государственные налоги у источника выплаты, а также ежеквартальные налоги штата на страхование от безработицы (UI). Продление уплаты налогов направлено на то, чтобы помочь предприятиям поддерживать немедленный денежный поток, а также предоставить дополнительное время для завершения налоговой отчетности без штрафов, поскольку могут возникнуть проблемы с персоналом из-за закрытия, вызванного пандемией COVID-19. В связи с продленным сроком квартальных выплат работодателя по налогу на заработную плату (в некоторых штатах до 90 дней) компании не испытывают немедленных денежных затрат, что помогает облегчить денежный поток в краткосрочной перспективе.

В связи с продленным сроком квартальных выплат работодателя по налогу на заработную плату (в некоторых штатах до 90 дней) компании не испытывают немедленных денежных затрат, что помогает облегчить денежный поток в краткосрочной перспективе.

Долгосрочные возможности Плата за страхование по безработице Из-за финансовых и экономических последствий COVID-19, вынуждающих к увольнениям, многие сотрудники будут обращаться за пособием по безработице в штат, чтобы помочь пополнить свой доход во время кризиса. Штаты приняли поправки к Закону о страховании по безработице, чтобы временно отменить некоторые положения закона штата о СП, требующие, чтобы пособия по СПП, выплачиваемые в связи с COVID-19, не взимались со счетов работодателя.Плата за пособие по безработице обычно включается в расчет ставки налога на UI работодателя, причем ставка увеличивается по мере увеличения расходов на счете.

Таким образом, отказ от уплаты льгот может помочь предотвратить повышение налоговых ставок и обеспечить работодателям долгосрочную экономию. Отказ от льгот поможет сохранить рейтинг опыта работодателя без увеличения налоговой ставки, что приведет к экономии налогов на ежеквартальных налоговых платежах СП. Что касается ставок налога на ИП, работодатели могут захотеть рассмотреть стратегии снижения своей ставки налога на ИП и добиться экономии и снижения общего налогового бремени ИП за счет добровольных взносов для компенсации сборов за пособия, используемых при расчетах ставок ИП, или путем создания совместного счета. который позволяет двум или более юридическим лицам объединить свои рейтинговые факторы государственного опыта и получить единую благоприятную ставку налога на ИП.

Отказ от льгот поможет сохранить рейтинг опыта работодателя без увеличения налоговой ставки, что приведет к экономии налогов на ежеквартальных налоговых платежах СП. Что касается ставок налога на ИП, работодатели могут захотеть рассмотреть стратегии снижения своей ставки налога на ИП и добиться экономии и снижения общего налогового бремени ИП за счет добровольных взносов для компенсации сборов за пособия, используемых при расчетах ставок ИП, или путем создания совместного счета. который позволяет двум или более юридическим лицам объединить свои рейтинговые факторы государственного опыта и получить единую благоприятную ставку налога на ИП.

Возврат налога на заработную плату

Для предприятий, которые претерпели значительные реорганизации за последние несколько лет, может существовать возможность возмещения налога на заработную плату, особенно в случае слияний, поглощений и дополнительных компаний. Когда работодатель объединяется или приобретает другого работодателя и переводит сотрудников предыдущего работодателя, могут иметь место значительные переплаты налога на заработную плату. Эти переплаты являются результатом заработной платы, уже выплаченной предыдущим работодателем по социальному обеспечению, федеральным налогам по безработице и налогам штата по безработице в течение того же календарного года.

Эти переплаты являются результатом заработной платы, уже выплаченной предыдущим работодателем по социальному обеспечению, федеральным налогам по безработице и налогам штата по безработице в течение того же календарного года.

При определенных обстоятельствах компании-правопреемнику, возможно, не придется перезапускать базу заработной платы и снова платить эти налоги. Он также может снизить стоимость UI на основе рейтинга опыта предыдущего счета страхования от безработицы. Чтобы избежать значительных сбережений, многие компании-покупатели проводят анализ возмещения налога на заработную плату, чтобы количественно оценить возмещения, доступные по этим корпоративным операциям, и начать процесс их требования.

Компании также могут получить благоприятную ставку UI, применяя методы, упомянутые выше, к изменениям в рабочей силе или перемещению сотрудников в результате слияний и поглощений.Для оптимизации экономии в результате определенных корпоративных операций следует провести углубленный анализ затрат и выгод.

Следующие шаги Стратегии и возможности максимизировать немедленный и постоянный денежный поток будут иметь большое значение, поскольку организации лучше понимают свои бизнес-задачи, связанные с COVID-19. Выявление возможностей, которые могут привести к отсрочке уплаты налогов или немедленной экономии налогов, будет основным инструментом, который понадобится компаниям для управления денежными расходами. Компаниям следует тщательно проанализировать свои внутренние процессы, требования и возможности и проконсультироваться с внешними консультантами, чтобы убедиться, что они не оставляют никаких налоговых льгот или экономии на налогах.

За дополнительной информацией обращайтесь:

Эрик Мышка

Старший менеджер

Human Capital Services

Grant Thornton LLP

T +1949 431 9031

Гришма Чудгар

Менеджер

Human Capital Services

Grant Thornton LLP 908199

Чтобы узнать больше, посетите gt. com/tax. Заявление о профессиональных стандартах налогообложения

com/tax. Заявление о профессиональных стандартах налогообложения

Этот контент поддерживает маркетинг профессиональных услуг Grant Thornton LLP и не является письменным налоговым советом, касающимся конкретных фактов и обстоятельств какого-либо лица.Если вас интересуют темы, представленные здесь, мы рекомендуем вам связаться с нами или с независимым налоговым специалистом, чтобы обсудить их возможное применение в вашей конкретной ситуации. Ничто в настоящем документе не может быть истолковано как налагающее ограничение на раскрытие каким-либо лицом налогового режима или налоговой структуры по любому вопросу, рассматриваемому в настоящем документе. В той степени, в которой этот контент может рассматриваться как содержащий письменную налоговую консультацию, любой письменный совет, содержащийся, направленный или приложенный к этому контенту, не предназначен Grant Thornton LLP для использования и не может использоваться любым лицом для целей избежание штрафов, которые могут быть наложены в соответствии с Налоговым кодексом.

Информация, содержащаяся в данном документе, носит общий характер и основана на официальных источниках, которые могут быть изменены. Это не и не должно толковаться как бухгалтерская, юридическая или налоговая консультация, предоставляемая Grant Thornton LLP читателю. Этот материал может быть неприменим или не подходить для конкретных обстоятельств или потребностей читателя и может потребовать рассмотрения налоговых и неналоговых факторов, не описанных в данном документе. Свяжитесь с Grant Thornton LLP или другими налоговыми специалистами, прежде чем предпринимать какие-либо действия на основании этой информации.Изменения налогового законодательства или других факторов могут повлиять на информацию, содержащуюся в настоящем документе, на перспективной или обратной основе; Grant Thornton LLP не берет на себя никаких обязательств по информированию читателя о любых таких изменениях. Все ссылки на «Раздел», «Раздел» или «§» относятся к Налоговому кодексу 1986 года с поправками.

.

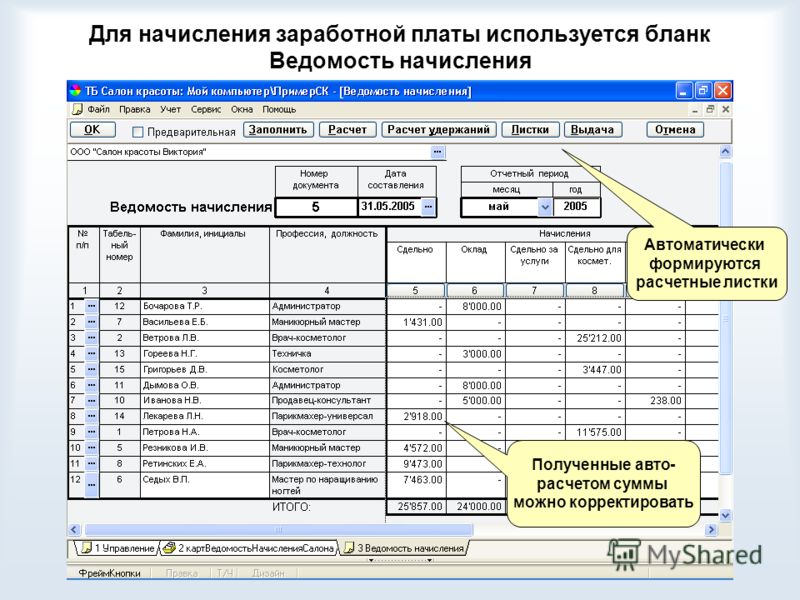

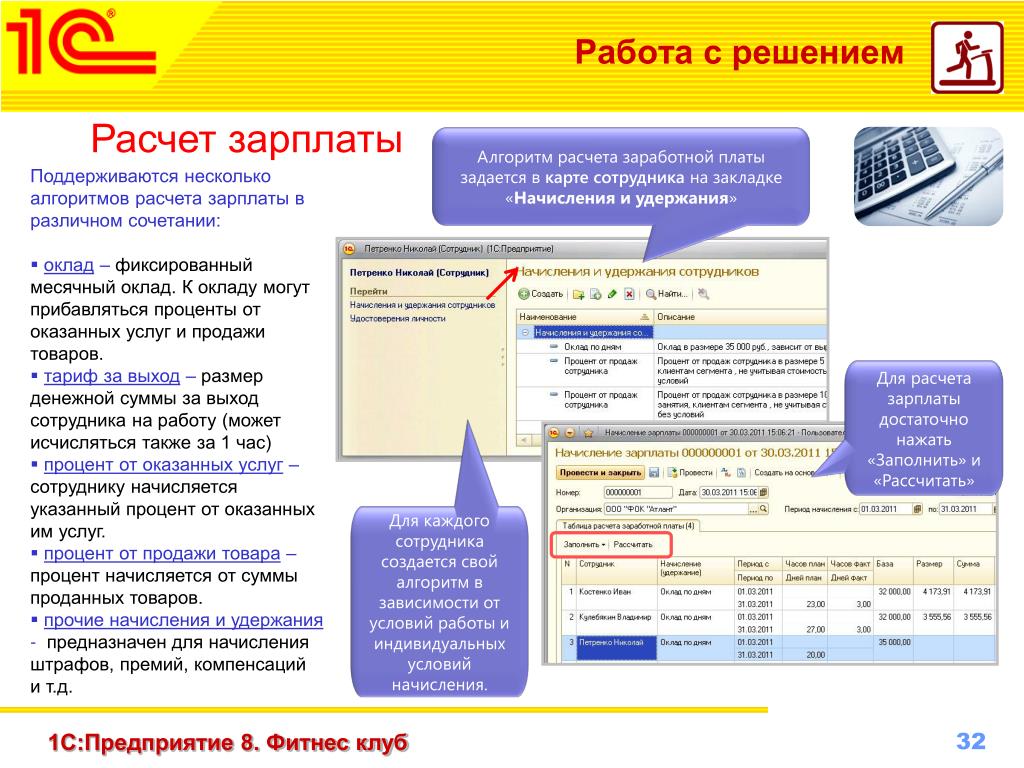

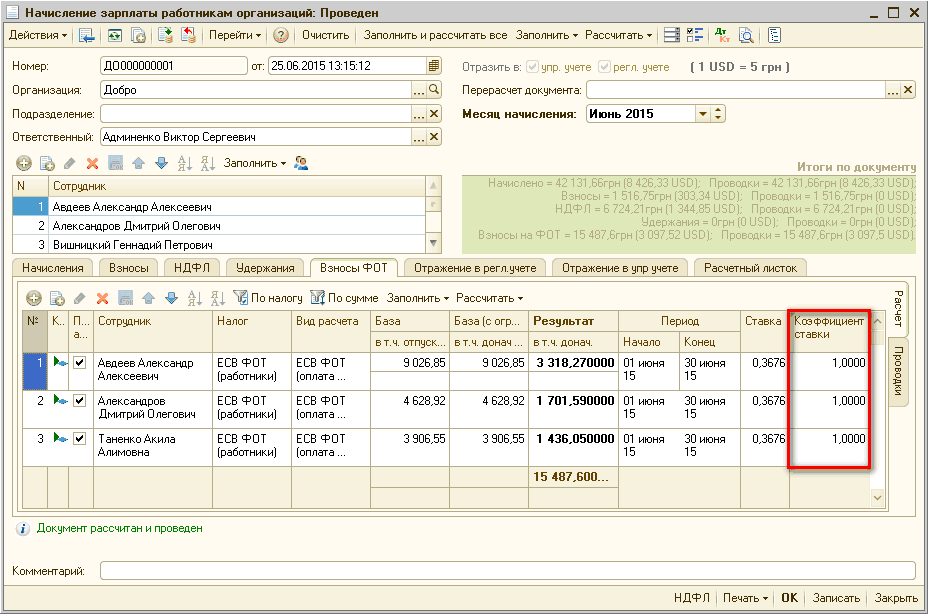

п. При этом все эти документы хранятся в соответствующих журналах, и независимо от отчетного периода существует возможность просмотра, корректировки, создания документов по шаблонам имеющихся и т.п.

п. При этом все эти документы хранятся в соответствующих журналах, и независимо от отчетного периода существует возможность просмотра, корректировки, создания документов по шаблонам имеющихся и т.п.

Влияют на расчет зарплатных удержаний

Влияют на расчет зарплатных удержаний См. вкладку «Переодич. реквизиты» в карточке организации

См. вкладку «Переодич. реквизиты» в карточке организации Основные партнеры по экспорту: Нидерланды, Бразилия, Латвия, Украина, Германия, Россия и Китай.

Основные партнеры по экспорту: Нидерланды, Бразилия, Латвия, Украина, Германия, Россия и Китай. Форма 941 вместо формы 941

Форма 941 вместо формы 941

Добавить комментарий

Комментарий добавить легко