Лимит кассы на 2020 год – примеры расчета

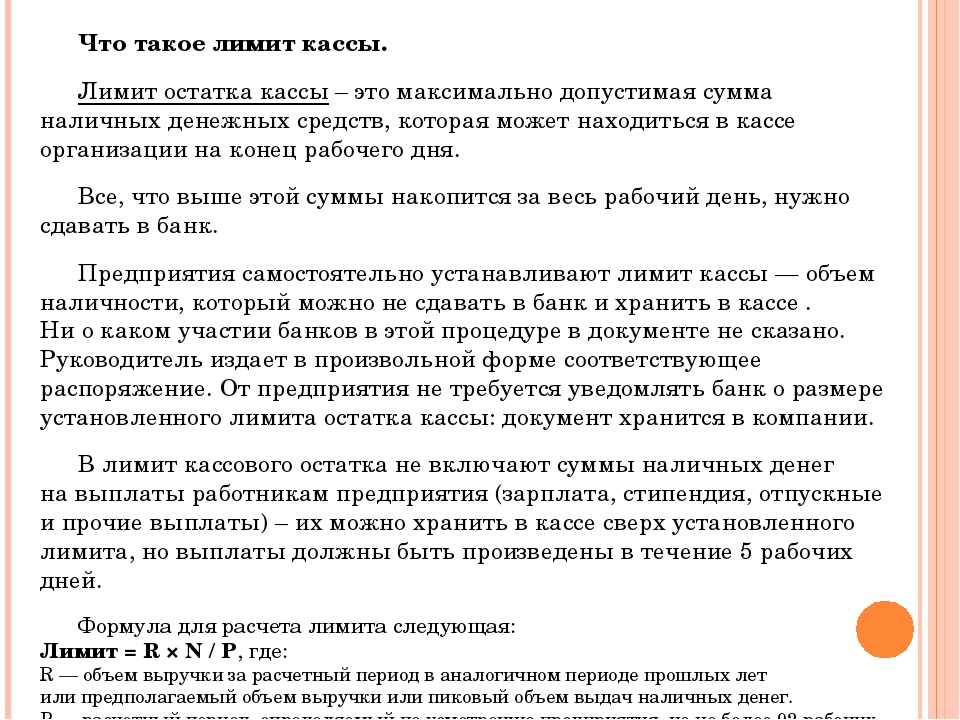

Кассовый лимит – это максимально возможная денежная масса наличных средств, оставшаяся в конце рабочего дня и для сохранности размещенная в кассе. Также лимитированная сумма называется переходящим остатком.

Что делать, если лимит есть, а по факту его нет? Тогда считается, что он равен 0. Если же остаток превышает фиксированный размер, бухгалтеру компании следует задуматься, что делать с деньгами в вечернее время суток, когда кредитно-финансовое учреждение уже закрыто, а оставлять наличные в магазине или офисе опасно.

Все дело в том, что хранить наличные в кассе в сумме, которая превышает лимит, означает нарушать действующее законодательство России, что влечет за собой штрафные санкции.

Кто обязан утвердить лимит кассы?

Итак, если ваша организация производит расчеты наличностью, то соблюдать кассовую дисциплину необходимо.

Утвердить предел обязаны все компании, которые не относятся к малому бизнесу. Никакой привязки (льготы) к видам деятельности и организационно-правовым формам действующим законодательством не предусмотрено.

Какие компании вправе работать без лимита кассы?

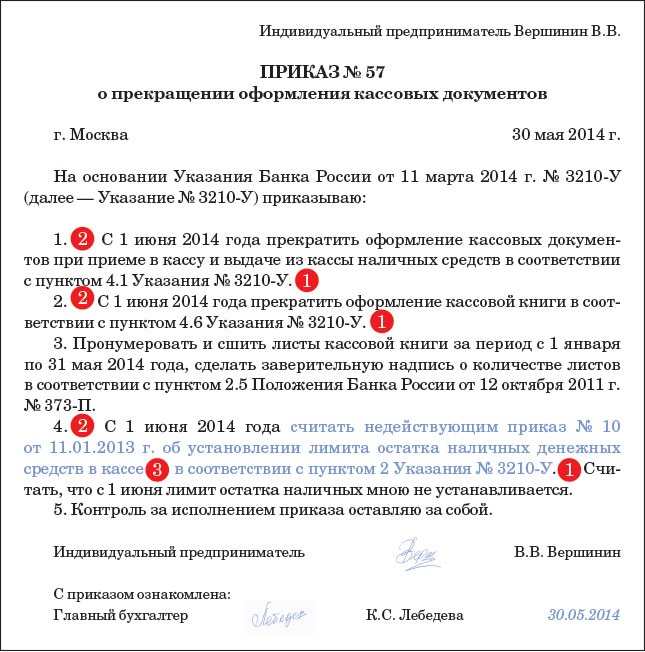

Работать и не устанавливать лимит кассы могут индивидуальные предприниматели и малые предприятия.

Стоит обратить внимание на следующее – если организация относится к субъекту малого предпринимательства и решила установить лимит кассы, то соблюдать его она обязана.

Если компания примет решение работать без лимита кассы на том основании, что относится к малому бизнесу, то она может издать приказ об отмене лимита кассы. Посмотрите пример заполнения такого приказа

Скачать бланк приказа об отмене лимита кассы

Как рассчитать лимит кассы?

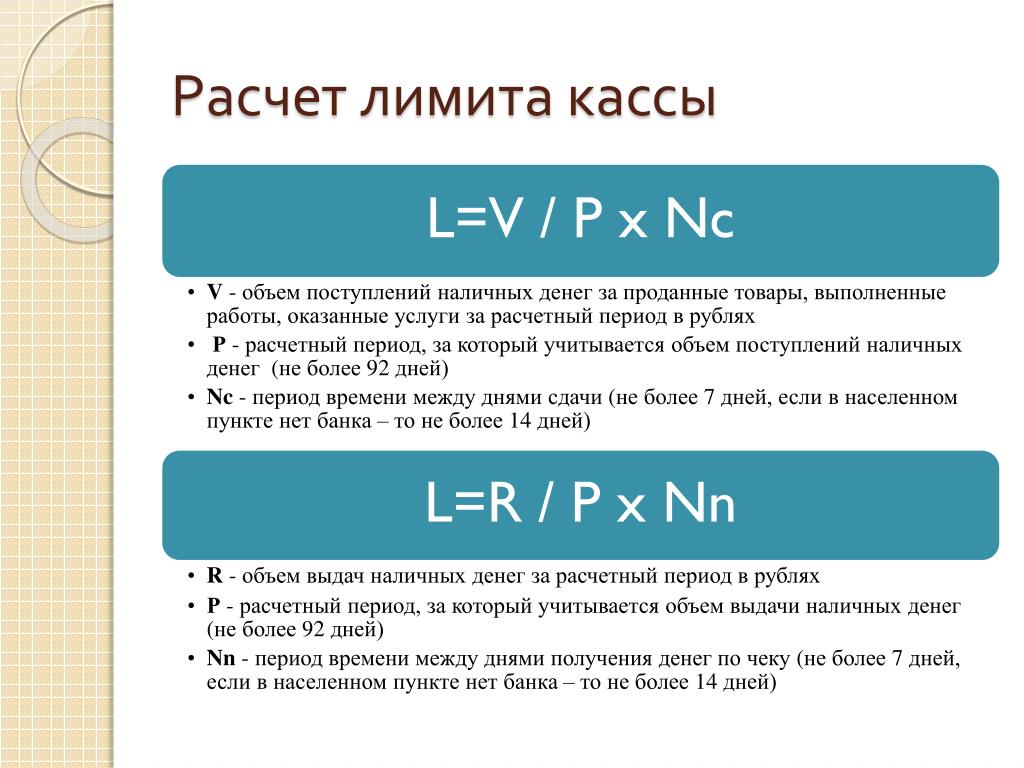

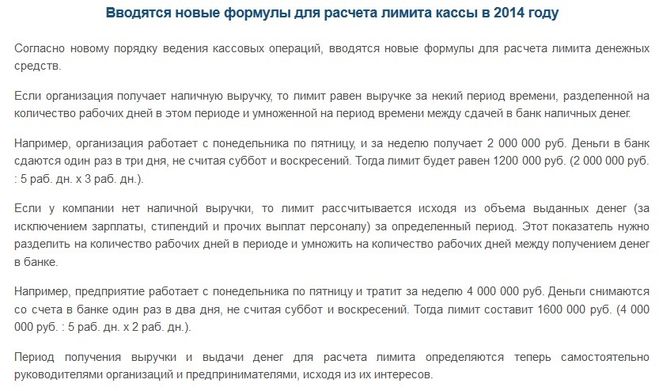

Действующий порядок ведения кассовых операций предусматривает два варианта расчета лимита остатка наличных денежных средств (Приложение к Указанию Банка России от 11. 03.2014 г. № 3210-У):

03.2014 г. № 3210-У):

- по объему поступлений наличных денежных средств;

- по объему выдачи наличных денежных средств.

Первый способ подойдет тем компаниям, у которых идет больше приходных операций (например, торговля и прием наличных денежных средств). А вот второй способ – если предприятие больше тратит, например, идут выплаты на расходы по услугам и работам.

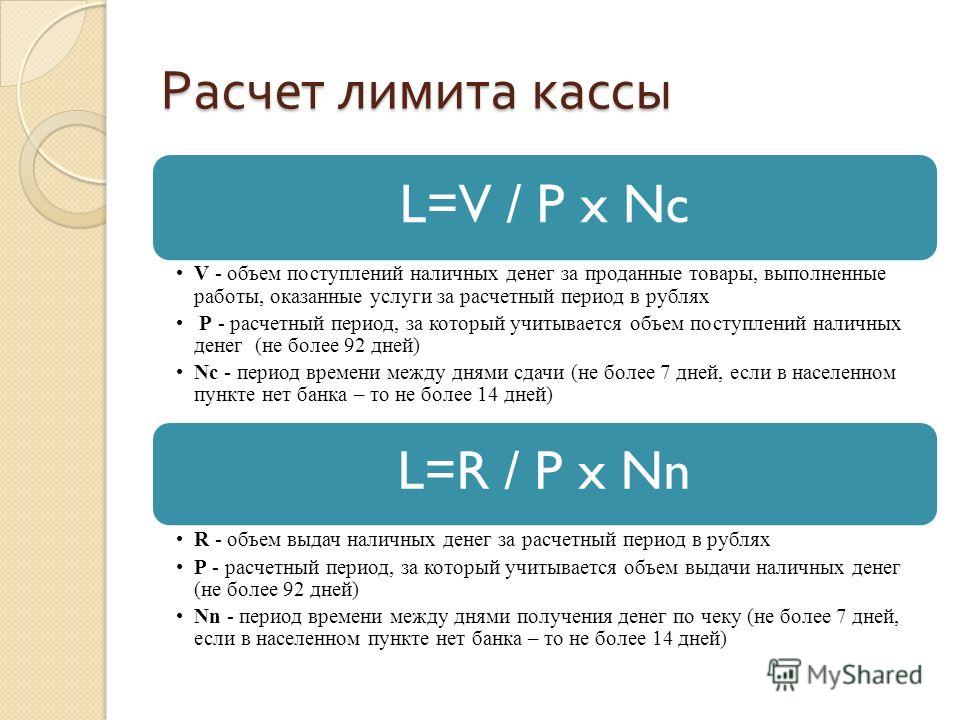

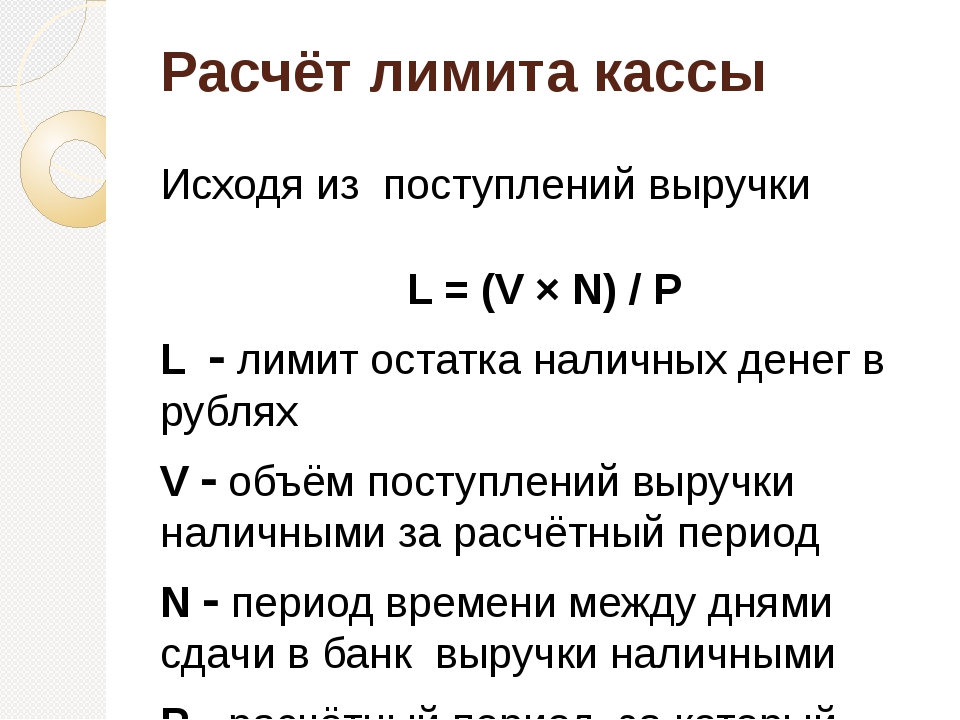

Формулы расчета лимита кассы:

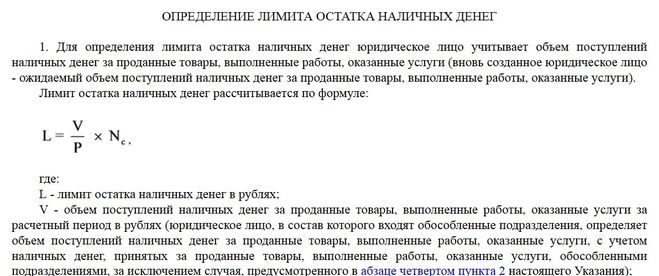

1. Для определения лимита остатка по объему поступлений наличных денежных средств

Компания учитывает объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги (вновь созданное юридическое лицо – ожидаемый объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги).

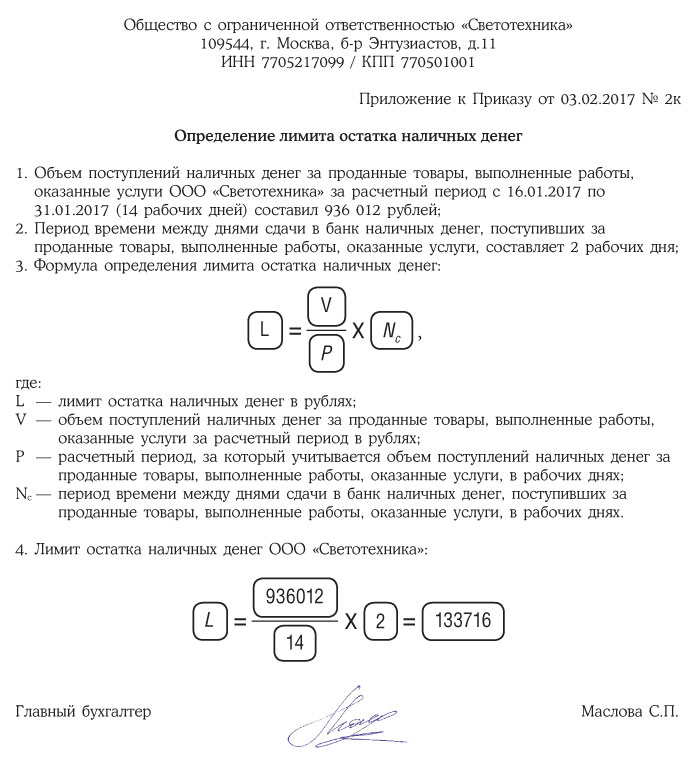

Лимит остатка наличных денег рассчитывается по формуле: L = V/P x N

где:

L – лимит остатка наличных денег в рублях;

V – объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях;

P – расчетный период, определяемый юридическим лицом, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях;

N – период времени между днями сдачи в банк юридическим лицом наличных денег, поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях.

2. Для определения лимита остатка по объему выдачи наличных денежных средств

Компания учитывает объем выдач наличных денег (вновь созданное юридическое лицо – ожидаемый объем выдач наличных денег), за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам.

Лимит остатка наличных денег рассчитывается по формуле:

L = R/P x N

где:

L – лимит остатка наличных денег в рублях;

R – объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы;

P – расчетный период, определяемый юридическим лицом, за который учитывается объем выдач наличных денег в рабочих днях;

N – период времени между днями получения по денежному чеку в банке юридическим лицом наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы.

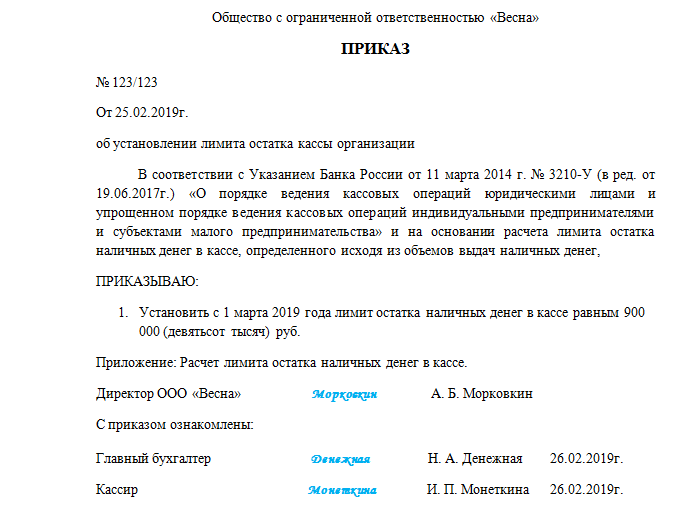

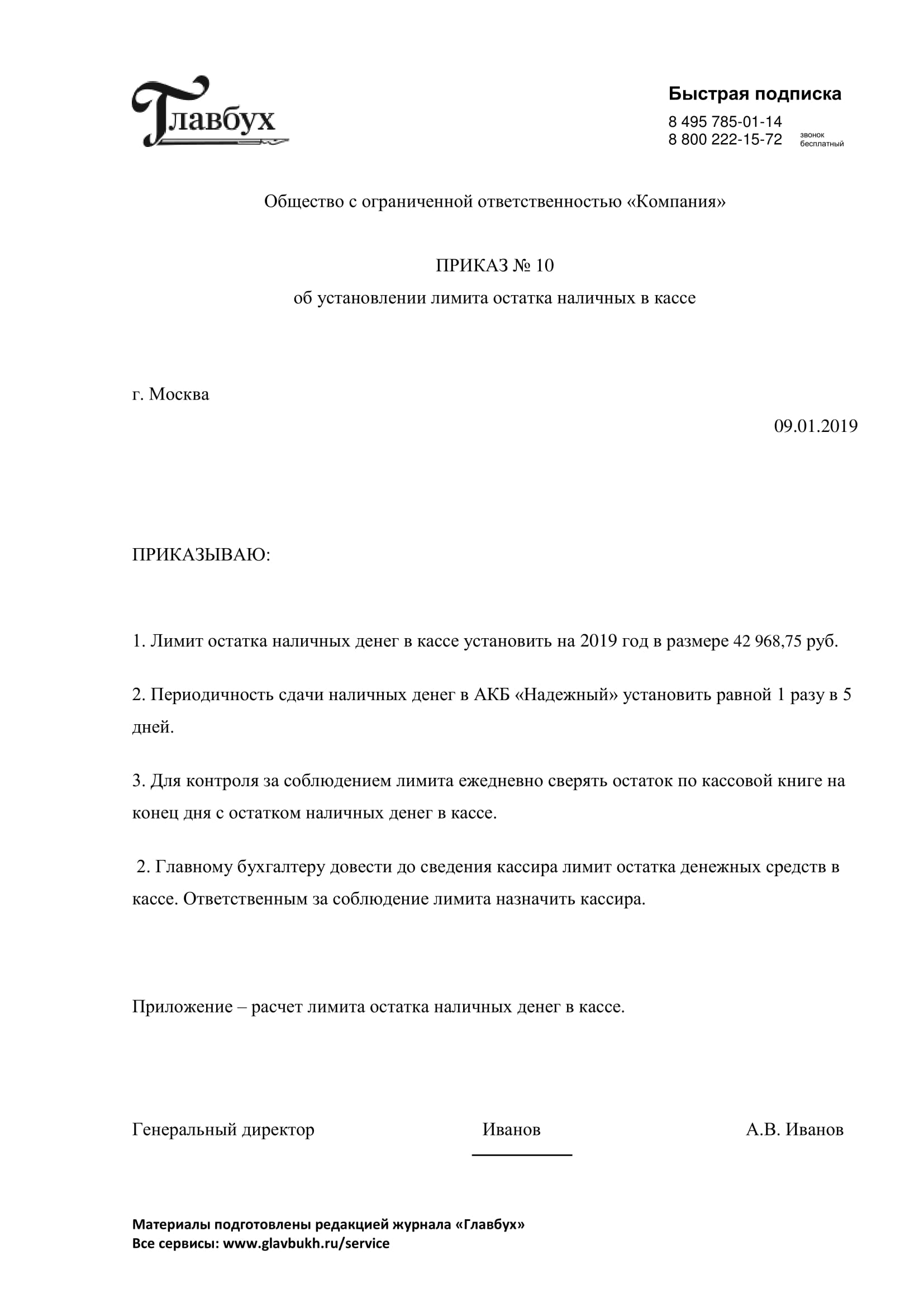

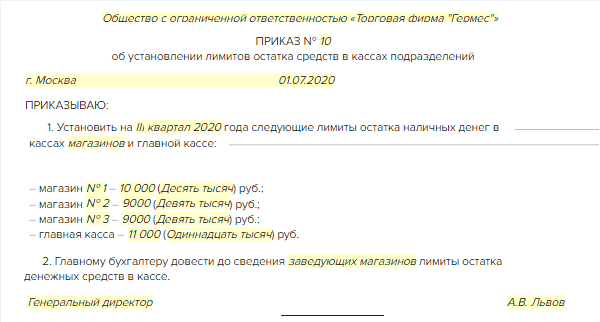

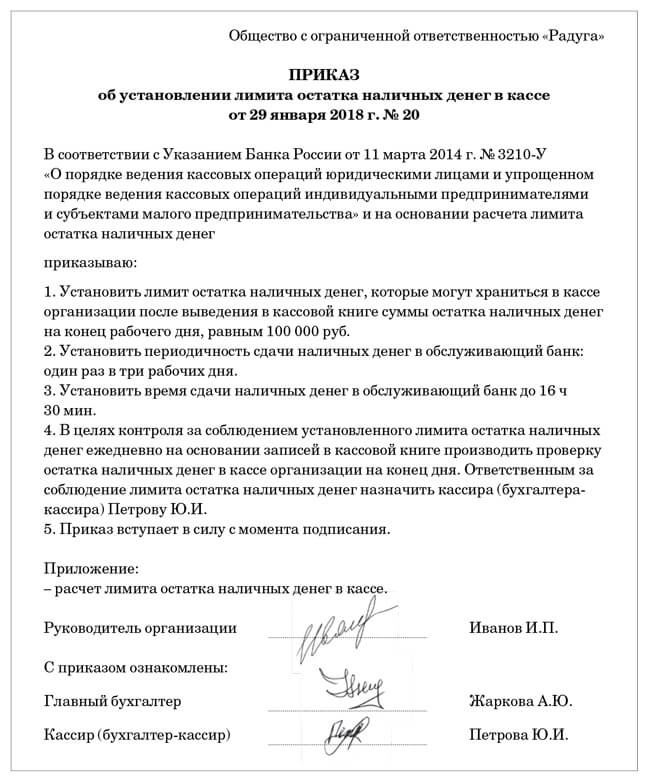

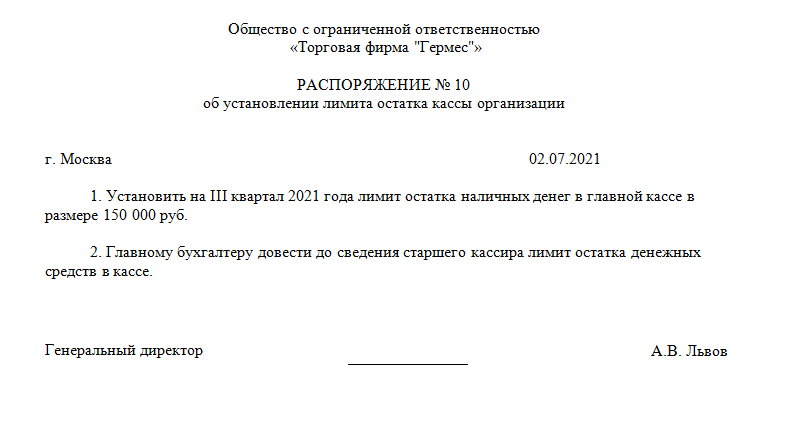

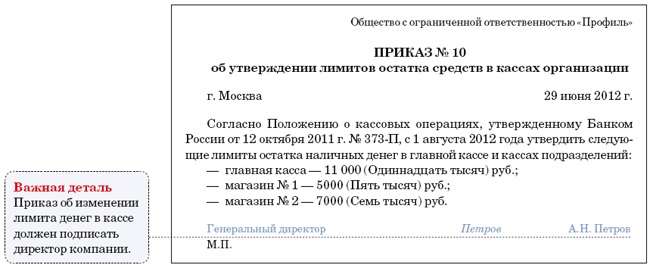

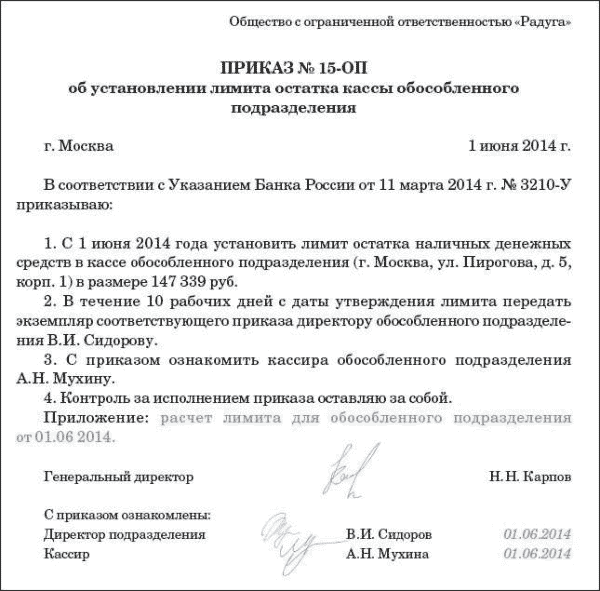

Скачать приказ об устаановлении лимита кассы

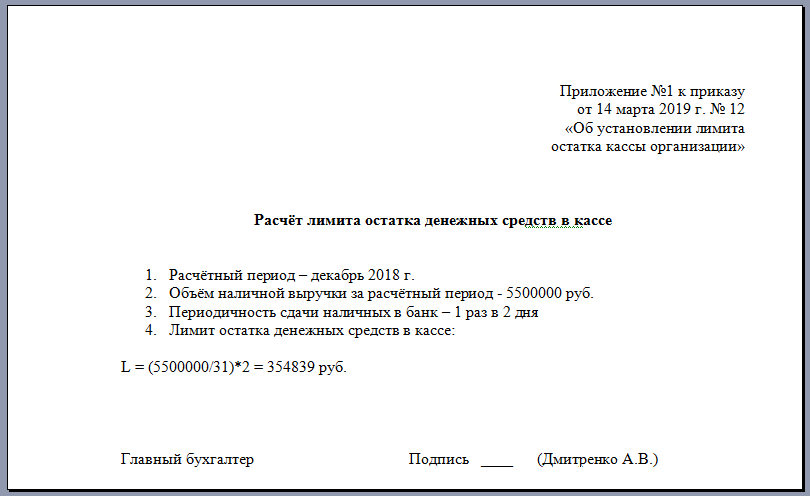

Посмотрите пример расчета лимита кассы по первому способу…

Файлы для скачивания

Что это такое Лимит кассы.

Энциклопедия

ЭнциклопедияПользователи также искали:

для чего нужен лимит кассы,

лимит кассы 2020,

лимит кассы для кпк,

лимит кассы для малых предприятий 2019,

лимит кассы для малых предприятий 2020,

лимит кассы формула,

лимит кассы консультант,

лимит кассы в аптеке,

Лимит,

кассы,

лимит,

Лимит кассы,

предприятий,

малых,

нужен,

чего,

формула,

аптеке,

лимит кассы,

лимит кассы для кпк,

лимит кассы в аптеке,

лимит кассы консультант,

консультант,

лимит кассы формула,

лимит кассы 2020,

лимит кассы для малых предприятий 2020,

лимит кассы для малых предприятий 2019,

для чего нужен лимит кассы,

лимит кассы для малых предприятий,

бухгалтерский учёт.

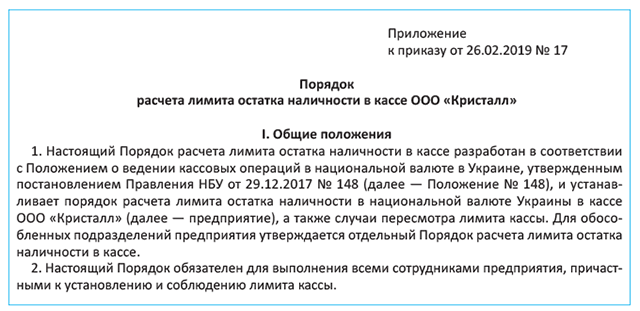

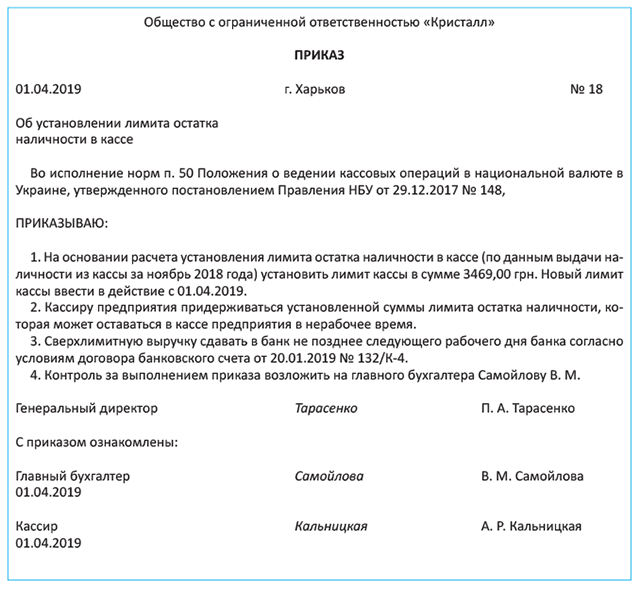

Лимит кассы в 2018 году

Как известно, с 05.01.2018 г. вступило в силу новое Положение о ведении кассовых операций в национальной валюте в Украине, утвержденное Постановлением Правления НБУ от 29.12.2017 г. № 148 (далее – Положение № 148). Положением № 148 предусмотрен, в частности, и новый порядок исчисления и установления лимита кассы на предприятии.

Порядок действий

Лимит остатка наличных в кассе (далее – лимит кассы) – предельный размер суммы наличных, которая может оставаться в кассе в нерабочее время и обеспечивать работу в начале следующего рабочего дня (пп.16 п. 2 Положения № 148).

Однако положение № 148, в отличие от своего «предшественника» (Положения, утвержденного Постановлением Правления НБУ от 15.

- особенности работы предприятия;

- срок сдачи наличности в банк;

- среднедневное поступления наличности или ее среднедневную выдачу.

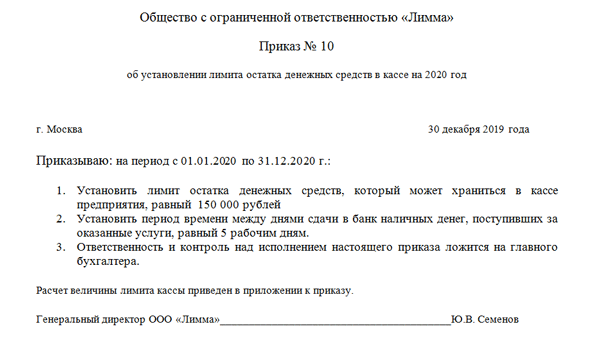

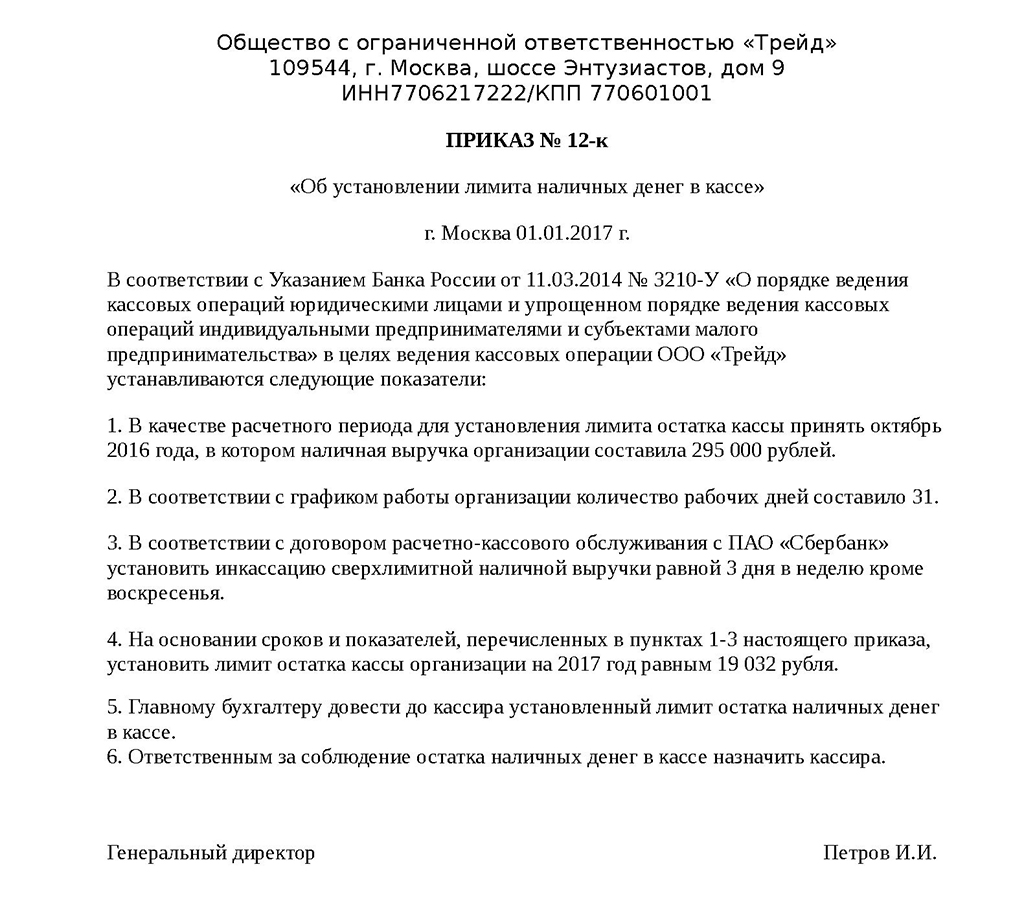

Непосредственно сам лимит кассы предприятие утверждает внутренним документом (приказом). То есть теперь, в отличие от норм Положения № 637, уже не требуется составления Расчета установления лимита остатка наличности в кассе типовой формы (бывшее приложение 8 к Положению № 637). И формы этого документа Положение № 148 не содержит.

Итак, последовательность установления лимита кассы такая:

- Разработка и утверждение Порядка расчета лимита кассы.

- Утверждение лимита кассы.

Способы расчета лимита кассы

По среднедневным поступлениям наличности в кассуЭтот способ подходит тем предприятиям, которые осуществляют реализацию товаров (продукции) и услуг за наличные средства.

Напомним, что ранее (в соответствии с нормами Положения № 637) для расчета лимита кассы этим способом учитывались наличные поступления за любые три месяца подряд из последних двенадцати, однако Положение № 148 не содержит таких ограничений.

Теперь предприятие может в своем Порядке расчета лимита кассы установить любой период для такого расчета. Например, оно может взять наличные поступления за 6 или за все 12 месяцев и на их основании вычислить среднедневной показатель. Однако при этом целесообразно учитывать, в какие именно периоды предприятие получает наибольшие поступления в кассу. Так, если поступления примерно одинаковы в течение года, то можно вычислять лимит кассы на основании показателей всех 12 месяцев года.

Положение № 148 не содержит ограничений относительно вида наличных поступлений, которые включаются в расчет лимита кассы. Следовательно, в такой расчет кроме выручки от реализации продукции (услуг) можно включать:

Следовательно, в такой расчет кроме выручки от реализации продукции (услуг) можно включать:

- суммы, полученные от реализации основных средств и иного имущества;

- суммы погашения дебиторской задолженности;

- возмещение материального ущерба;

- возвращенные подотчетные суммы;

- суммы финансовой помощи (возвратной и безвозвратной) и тому подобное.

Следует обратить внимание, что ранее в расчет лимита кассы не включались суммы, полученные из банков и переданные в кассу. Соответствующее предостережение содержалось в самой форме вышеупомянутого Расчета установления лимита остатка наличности в кассе, который потерял свою силу. Однако в Положении № 148, как отмечалось выше, ни формы этого расчета, ни соответствующей оговорки нет. То есть формально предприятие имеет право и такие суммы вносить в расчет лимита кассы (если примет такое решение и отразит его в Порядке расчета лимита кассы).

Предприятие, расположенное в населенном пункте, где нет банков, должно сдавать наличные в банк не реже, чем раз в 5 дней (пп. 3 п. 48 разд. V Положения № 148), поэтому исчисленный среднедневной показатель поступления наличных денег следует увеличить в 5 раз.

3 п. 48 разд. V Положения № 148), поэтому исчисленный среднедневной показатель поступления наличных денег следует увеличить в 5 раз.

По среднедневной выдаче наличности из кассы

Этот способ целесообразно применять тем предприятиям, которые не осуществляют торговлю за наличные средства и имеют либо нулевые, либо очень незначительные поступления наличных денег в кассу из других источников (см. выше).

Как и при первом способе, нужно выбрать для расчета период года, в котором осуществляется наибольшее количество наличных выплат. Учитывать следует также суммы, выданные из кассы на различные нужды, в частности:

- выдача наличности под отчет, на командировки;

- выплата учредителю доли в уставном капитале;

- выплата (возврат) финансовой помощи;

- деньги, выданные из кассы для сдачи в банк и тому подобное.

Выплаты, связанные с оплатой труда и дивидендов, разрешается хранить в кассе сверх установленного лимита в течение пяти рабочих дней включая день получения наличных в банке (п. 18 Положения № 148). Из этой нормы можно было бы сделать вывод, что такие выплаты не нужно вносить в расчет лимита кассы. Однако Положение № 148 (в отличие от Положения № 637) не содержит прямого предостережения относительно этого, поэтому считаем, что предприятие имеет право включать их в расчет лимита кассы, если это будет предусмотрено в соответствующем порядке.

18 Положения № 148). Из этой нормы можно было бы сделать вывод, что такие выплаты не нужно вносить в расчет лимита кассы. Однако Положение № 148 (в отличие от Положения № 637) не содержит прямого предостережения относительно этого, поэтому считаем, что предприятие имеет право включать их в расчет лимита кассы, если это будет предусмотрено в соответствующем порядке.

Порядок установления лимита кассы по прогнозным расчетам почти не изменился (если сравнивать с Положением № 637). Как и ранее, этот способ могут применять предприятия (п. 50 Порядка № 148):

- которые начинают свою деятельность;

- деятельность которых была связана исключительно с безналичными расчетами и которые получили право на осуществление дополнительного вида деятельности, предусматривающего осуществление наличных расчетов.

Такой способ расчета лимита кассы основывается на ожидаемых объемах поступления наличной выручки, то есть теоретически лимит может быть любого размера. Однако такой лимит устанавливается только на первые три месяца работы, начиная с дня первого наличного расчета (обратите внимание, что Положение № 637 не содержало такого уточнения, поэтому «прогнозный» лимит применялся в течение трех месяцев с даты регистрации предприятия).

Однако такой лимит устанавливается только на первые три месяца работы, начиная с дня первого наличного расчета (обратите внимание, что Положение № 637 не содержало такого уточнения, поэтому «прогнозный» лимит применялся в течение трех месяцев с даты регистрации предприятия).

Как и ранее, в течение двух недель после окончания этого периода «прогнозный» лимит нужно будет пересматривать с учетом фактических показателей деятельности.

Следует обратить внимание, что лимит кассы на уровне 170 грн (то есть в случае отсутствия кассовых оборотов или если они не больше 10 НМДГ), а также «специального» лимита для сельхозпредприятий (то есть в зависимости от сезона производства сельхозпродукции) нормами Положения № 148 не предусмотрен. Хотя, как указано выше, предприятие может выбрать для расчета лимита кассы любой период.

Установленный лимит кассы может пересматриваться в связи с изменениями законодательства Украины или при наличии соответствующих обстоятельств (изменения в поступлениях/расходах наличности, и т. п., п. 55 Положения № 148).

п., п. 55 Положения № 148).

Пример

Предприятие (ООО «Рассвет») осуществляет торговлю свежими овощами, которые закупает у фермеров. Пик торговли приходится на период с июня по сентябрь включительно. Предприятие решило для расчета лимита кассы учитывать весь этот период. Помимо выручки от реализации в расчете будут учитываться также и все прочие поступления, за исключением средств, полученных из банка предприятия. В населенном пункте, где расположено предприятие, есть банковское учреждение.

Приведем образцы составления Порядка расчета лимита кассы, Расчет лимита кассы и Приказа об их утверждении.

ООО «Рассвет»

05.01.2018 г. Киевская обл., м. Бровары

Приказ № 5-в

Об утверждении Порядка расчета лимита кассы и Расчета лимита кассы на 2018 год

В связи со вступлением в силу с 05.01.2018 г. Положения о ведении кассовых операций в национальной валюте в Украине, утвержденного Постановлением Правления НБУ от 29. 12.2017 г. № 148, приказываю:

12.2017 г. № 148, приказываю:

- Утвердить Порядок расчета лимита кассы ООО «Рассвет» (приложение 1).

- Утвердить Расчет лимита кассы на 2018 год (приложение 2).

- Главному бухгалтеру Буряченко А. М. организовать ведение кассовых операций с соблюдением требований утвержденных документов.

Директор ООО «Рассвет» С. П. Иваненко

С приказом ознакомлена О. М. Буряченко

Приложение 1 к Приказу № 5-в от 05.01.2018 г.

Порядок расчета лимита кассы ООО «Рассвет»

(Киевская обл., м. Бровары)

Согласно п. 50 Положения о ведении кассовых операций в национальной валюте в Украине, утвержденного Постановлением Правления НБУ от 29.12.2017 г. № 148, на ООО «Рассвет» устанавливается следующий порядок исчисления лимита кассы:

- Вычисление лимита кассы осуществлять на основании расчета среднедневных поступлений наличности в кассу, к которым следует относить все поступления, кроме средств, полученных с банковского счета.

- Для расчета среднедневных поступлений следует учитывать поступления за период с июня по сентябрь (включительно) предыдущего года. Расчет осуществляется путем деления общей суммы таких поступлений на общее количество рабочих дней в указанном периоде.

- Полученный показатель округляется до целого числа.

- Расчет лимита кассы осуществляется ежегодно на основании показателей прошлого года. Расчет утверждается руководителем предприятия не позднее 5 января текущего года.

Директор С. П. Иваненко

Главный бухгалтер В. М. Буряченко

Приложение 2 к Приказу № 5-в от 05.01.2018 г.

Расчет

лимита кассы ООО «Рассвет» на 2018 год

Месяц 2017 года | Сумма наличной выручки, грн | Другие поступления в кассу (кроме средств, полученных из банка), грн | Всего, грн | Количество рабочих дней |

| Июнь | 150 000 | 5 000 | 155 000 | 20 |

| Июль | 245 000 | 9 000 | 254 000 | 21 |

| Август | 320 000 | — | 320 000 | 22 |

| Сентябрь | 280 000 | 3 500 | 283 500 | 21 |

| Всего | 995 000 | 17 500 | 1 012 500 | 84 |

Среднедневное поступление наличных в кассу: 12 053,57 грн (1 012 500 грн / 84 дня).

Лимит кассы на 2018 год составляет: 12 054 грн.

Директор С. П. Иваненко

Главный бухгалтер В. М. Буряченко

При поддержке: В торговле на финансовых рынках очень важно вовремя получить рекомендации других опытных трейдеров. С помощью сервиса smartinvest.biz вы можете получать рекомендации трейдеров в режиме реального времени. Переходите и бесплатно тестируйте сервис.

Как рассчитать и установить лимит кассы в 2018 году

4.7 (93.33%) 9 votesКак рассчитать лимит по кассе, если организация открылась в конце 2015 года, и выручка в кассу пока не поступала?

Как рассчитать лимит по кассе, если организация открылась в октябре 2015 года. Пока еще выручка в кассу не поступала — планируем через неделю начать розничную торговлю. Какие документы кассир должен передавать главному бухгалтеру?

Пока еще выручка в кассу не поступала — планируем через неделю начать розничную торговлю. Какие документы кассир должен передавать главному бухгалтеру?

Согласно пункту 2 Указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее – Указание № 3210-У), ваша компания имеет право оставить в кассе наличные денежные средства в пределах самостоятельно установленного лимита остатка наличных денег. Он должен быть утвержден в порядке, предусмотренным Приложением к данному Указанию ЦБ РФ.

Приложение к Указанию № 3210-У однозначно требует, чтобы вновь созданная организация для определения остатка наличных денег учитывала ожидаемый объем:

- поступлений наличных денег за проданные товары (п. 1 Приложения) либо

- выдач наличных денег (п. 2 Приложения).

Предполагаем, что в вашем случае следует использовать первый вариант — определение остатка наличных денег в зависимости от ожидаемого объема поступлений. В этом случае лимит рассчитывается по формуле:

В этом случае лимит рассчитывается по формуле:

L = V / P х Nc , где

L — лимит остатка наличных денег в рублях;

V — объем поступлений наличных денег за проданные товары;

P — расчетный период, определяемый юридическим лицом, за который учитывается объем поступлений наличных денег за проданные товары, в рабочих днях. Расчетный период составляет не более 92 рабочих дней юридического лица;

Nc — период времени между днями сдачи в банк наличных денег, поступивших за проданные товары.

Указание № 3210-У не ограничивает организацию никакими временными рамками для использования установленного лимита кассы. То есть вы можете при необходимости (например, когда вы поймете, что ожидавшийся вами объем поступлений значительно отличается от реального) пересмотреть ранее установленный лимит как в сторону увеличения, так и в сторону уменьшения.

По нашему мнению, при первоначальном расчете лимита вам следует указать максимально возможный объем поступлений.

Обратите внимание, субъекты малого предпринимательства лимит остатка наличных денег могут не устанавливать (п. 2 Указания № 3210-У). Для прочих организаций отсутствие лимита кассы означает, что лимит равен нулю, т. е. остатка наличных денег в кассе организации быть не может.

Согласно пункту 2.1 Типовых правил эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением, утв. Минфином России от 30.08.1993 № 104, с лицом (лицами), допущенными к работе с ККТ организация должна заключить договор о полной материальной ответственности.

На каждую кассовую машину необходимо завести Журнал кассира-операциониста по форме № КМ-4, утв. постановлением Госкомстата РФ от 25.12.1998 № 132 (далее — Постановление № 132).

Журнал кассира-операциониста применяется для учета операций по приходу и расходу наличных денег (выручки) по каждой контрольно — кассовой машине организации, а также является контрольно — регистрационным документом показаний счетчиков.

Журнал кассира-операциониста должен быть прошнурован, пронумерован и скреплен подписями налогового инспектора, руководителя и главного (старшего) бухгалтера организации и печатью.

Все записи в журнале ведутся кассиром-операционистом ежедневно в хронологическом порядке чернилами или шариковой ручкой без помарок. Если в журнал вносятся исправления, то они должны оговариваться и заверяться подписями кассира-операциониста, руководителя и главного (старшего) бухгалтера организации.

При совпадении показаний заносят их в журнал за текущий день (смену) на начало работы, и эти данные заверяются подписями кассира и дежурного администратора (графы 7, 8).

В графу 4 журнала записываются суммы, выписанные по возвращенным покупателями (клиентами) чекам, на основании данных «Акта о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам» (по форме № КМ-3, утв. Постановлением № 132), а также количество напечатанных за рабочий день (смену) нулевых чеков. В конце рабочего дня (смены) кассир составляет кассовый отчет (по форме № КМ-6, утв. Постановлением № 132) и вместе с ним сдает выручку по приходному кассовому ордеру в кассу организации.

В конце рабочего дня (смены) кассир составляет кассовый отчет (по форме № КМ-6, утв. Постановлением № 132) и вместе с ним сдает выручку по приходному кассовому ордеру в кассу организации.

После снятия показаний счетчиков (Z -отчет), проверки фактической суммы выручки делается запись в Журнале кассира-операциониста и подтверждается подписями кассира, старшего кассира и администратора организации.

При расхождении результатов сумм на контрольной ленте с выручкой выясняется причина расхождения, а выявленные недостачи или излишки заносятся в соответствующие графы Журнала кассира-операциониста.

Всю информацию о применении ККТ читайте в справочнике «Контрольно-кассовая техника» в разделе «Юридическая поддержка» в ИС 1С:ИТС.

Информационная система 1С:ИТС обновляется каждый день и содержит готовые консультации по бухгалтерскому, налоговому и кадровому учету. Вполне возможно, что ответы на конкретные практические вопросы, которые Вы сейчас ищете, уже есть в разделе «Отвечает аудитор» Информационной системы 1С:ИТС.

О расчете лимита кассы

Лимит кассы: расчет и документальное оформление

Лимит кассы: устанавливаем правильно

Порядок расчета лимита кассы: образец для работы

Нужно ли при расчете предприятием лимита остатка денежных средств в кассе предприятия отдельно выделять внереализационные поступления?

Лимит кассы устанавливается предприятиями самостоятельно на основании расчета лимита остатка наличности в кассе, который подписывается главным (старшим) бухгалтером и руководителем предприятия (или уполномоченным им лицом). К такому расчета принимается срок сдачи предприятием наличной выручки (наличности) для ее зачисления на счета в банках, определенный соответствующим договором банковского счета. Для каждого предприятия и его обособленного подразделения составляется отдельный расчет установления лимита остатка наличности в кассе.

Установленный лимит кассы утверждается внутренними приказами (распоряжениями) предприятия. Для обособленных подразделений лимит кассы устанавливается и доводится до их сведения соответствующими внутренними приказами (распоряжениями) предприятия — юридического лица (п. 5.2 Положения № 637).

Для обособленных подразделений лимит кассы устанавливается и доводится до их сведения соответствующими внутренними приказами (распоряжениями) предприятия — юридического лица (п. 5.2 Положения № 637).

Предприятия, которые начинают свою деятельность, а также предприятия, деятельность которых была связана исключительно с безналичными расчетами и которые в соответствии с установленным законодательством Украины порядке получают право на осуществление дополнительного вида деятельности, предусматривающего осуществление наличных расчетов, на первые три месяца их работы лимит кассы устанавливают согласно прогнозным расчетам. Установленный с учетом прогнозных расчетов лимит кассы в двухнедельный срок по истечении первых трех месяцев их работы пересматривается по фактическим показателям деятельности в соответствии с требованиями вышеуказанного Положения.

Следовательно, при расчете предприятием лимита кассы отдельно выделять внереализационные поступления нормами Положения № 637 не требуется.

cv.sfs.gov.ua

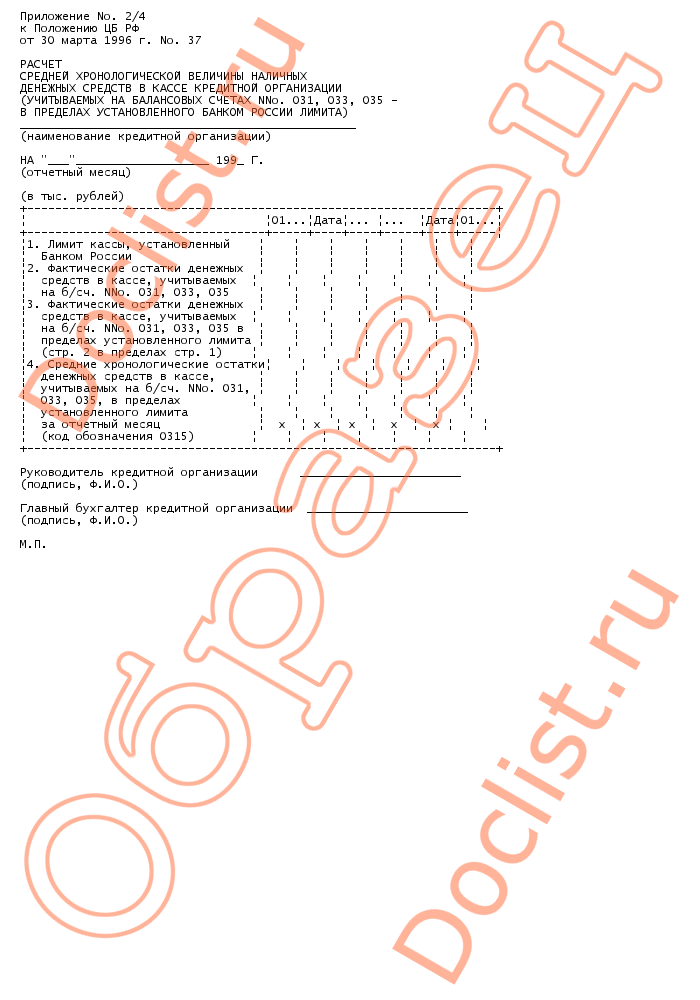

Лимит кассы кредитного кооператива | Саморегулируемая организация (СРО) кредитных кооперативов

- Опубликовано 13.01.2012

Можете ли Вы как-то прокомментировать новый расчет кассового лимита?

Можно ли считать выручкой полученные нами денежные средства (возврат займов и процентов по ним)? Раньше банк у нас не принимал эти средства в расчет.

Ответ:

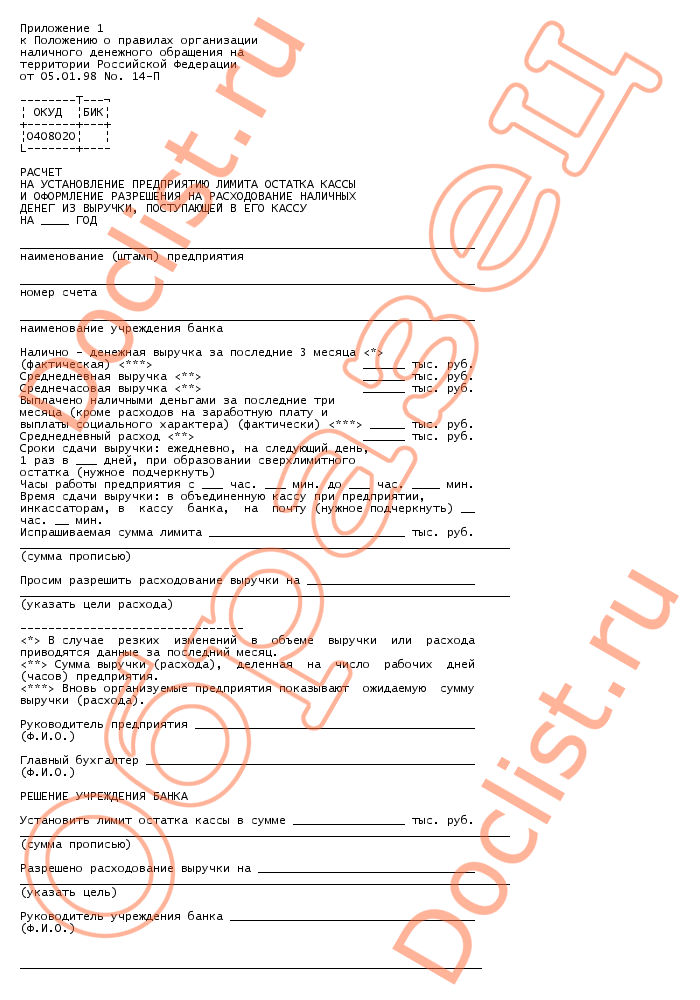

Уточните пожалуйста, о каком расчете речь. Я посмотрел законодательство – как раньше так и сейчас лимиты кассы регламентируются «Положением о правилах организации наличного денежного обращения на территории Российской Федерации» от 05.01.1998 N 14-П (ред. от 31.10.2002) (утв. Советом директоров Банка России 19.12.1997, протокол N 47). Иных изменений в этом документе не было.

Согласно п. 2.5. В кассах предприятий могут храниться наличные деньги в пределах лимитов, устанавливаемых обслуживающими их учреждениями банков по согласованию с руководителями этих предприятий.

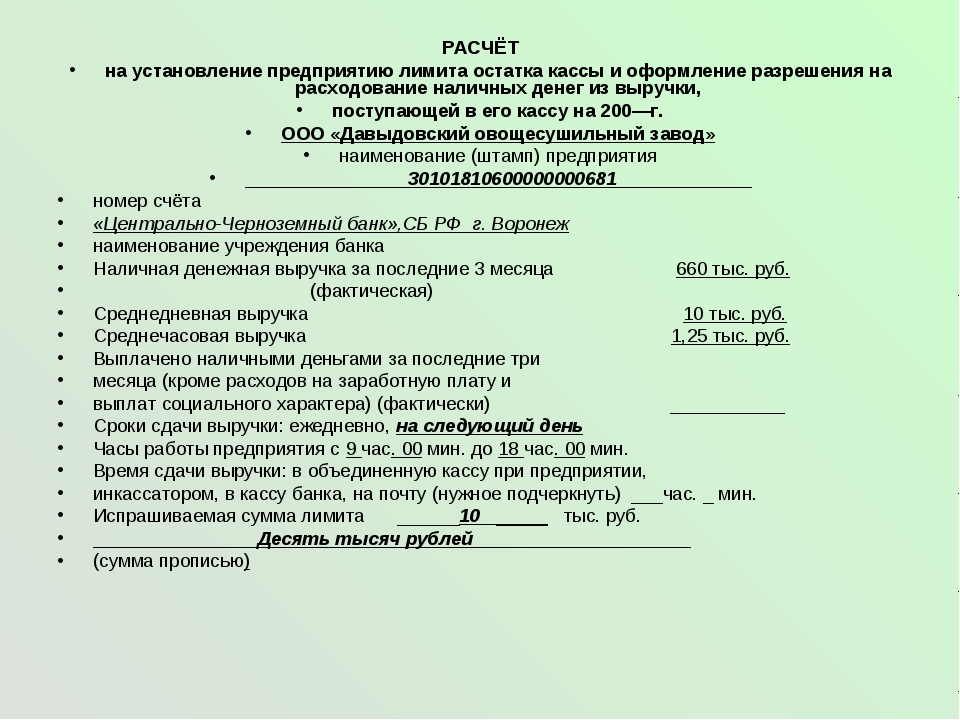

Для установления лимита остатка наличных денег в кассе предприятие представляет в учреждение банка, осуществляющее его расчетно — кассовое обслуживание, расчет по форме N 0408020 «Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу».

По предприятию, не представившему расчет на установление лимита остатка наличных денег в кассе ни в одно из обслуживающих учреждений банка, лимит остатка кассы считается нулевым, а не сданная предприятием в учреждения банков денежная наличность — сверхлимитной.

Лимит остатка кассы определяется исходя из объемов налично — денежного оборота предприятий с учетом особенностей режима его деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности и сокращения встречных перевозок ценностей.

Пунктом 2.7 Правил установлено право предприятия «расходовать поступающую в их кассу денежную выручку на цели, предусмотренные федеральными законами и иными правовыми актами, действующими на территории Российской Федерации, и принятыми в их исполнение нормативными актами Банка России». Выдавая займы и выплачивая сбережения, осуществляя иные операции финансовой взаимопомощи, связанные с выплатой наличных денежных средств, кредитный кооператив осуществляет деятельность, предусмотренную Законом № 190-ФЗ. Иные ограничения по использованию поступающие в кассу кооператива наличные денежные средства, Правилами не установлены.

Выдавая займы и выплачивая сбережения, осуществляя иные операции финансовой взаимопомощи, связанные с выплатой наличных денежных средств, кредитный кооператив осуществляет деятельность, предусмотренную Законом № 190-ФЗ. Иные ограничения по использованию поступающие в кассу кооператива наличные денежные средства, Правилами не установлены.

Здесь есть терминологические несоответствия. В установленной «Положением…» форме расчета фигурирует термин «выручка», под который в терминологии НК не попадают ни проценты (внереализационные доходы), ни платежи в погашение займов, ни вносимые сбережения или паевые и членские взносы. Для того, чтобы отстоять эту норму Вы можете сослаться на п.1 ст.861 ГК, предусматривающий что «Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами без ограничения суммы …». Фактически кооператив осуществляет именно такие расчеты и введение лимитов кассовых остатков, а также привязка их расчета к объему выручки от предпринимательской деятельности не имеет правовых оснований.

С другой стороны, в «Положении …» фигурирует и понятие налично-денежного оборота и возможно есть смысл включить в него все поступающие к Вам средства с тем, чтобы увеличить расчетный лимит кассовых остатков.

В общем, это вопрос компромисса. Мы, например, пользуемся повышенными лимитами кассы, благодаря тому, что рассчитываем их исходя из оборота.

- < Назад

- Вперёд >

В статье «Проверка кассы в 1С Бухгалтерия» я уже рассказывала про то, как можно сделать проверку кассовых операций в программе, сегодня мне бы хотелось остановиться на лимите кассы в 1С Бухгалтерия 8.

Мы разберем, как установить лимит кассы в 1С Бухгалтерия 8 ред. 3.0 (интерфейс «Такси») и посмотрим, как делается его проверка в программе.

Расчет самой суммы лимита в программе не производится, его необходимо рассчитать самостоятельно, а затем внести готовую сумму в программу.

Для этого заходим в раздел «Главное», в настройках выбираем «Реквизиты организации» и в открывшихся реквизитах нажимаем на «Еще» и выбираем «Лимиты остатка кассы».

Далее нажимаем на кнопку «Создать» и вносим дату, с которой будет действовать лимит и сумму лимита кассы.

Теперь мы можем проверять соблюдения лимита кассы в 1С Бухгалтерия 8 ред. 3.0 с помощью экспресс-проверки.

Для этого переходим на закладку «Отчеты» и в еще выбираем «Экспресс-проверка».

В проверке указываем временной промежуток, за который мы хотим проверить соблюдение лимита. Даты можно устанавливать произвольно, либо нажать на три точки и выбрать определенный квартал, месяц, год или другой период.

Далее нажимаем на кнопку «Показать настройки». Снимаем все установленные флажки с помощью пиктограммы «Снять все флажки» и в разделе «Операции по кассе» устанавливаем только один флажок «Соблюдение лимита остатков денег в кассе».

Нажимаем на желтую кнопку «Выполнить проверку».

В результате проверки могут быть не обнаружены ошибки.

Если ошибки обнаружены, то программа предложит варианты исправления ошибок. В этом случае необходимо проверить, почему возникло превышение лимита кассы.

В этом случае необходимо проверить, почему возникло превышение лимита кассы.

Для того, чтобы постоянно не настраивать программу для проверки лимита, можно эту настройку сохранить. Для этого нажимаем на кнопку «Сохранить настройки» и даем название этой настройке, например, «Лимит» или «Проверка лимита».

Когда вы захотите провести проверку лимита кассы в 1С Бухгалтерия 8 ред. 3.0 не нужно будет заново проводить настройку программы, достаточно просто нажать на кнопку «Выбрать настройки» и выбрать ту настройку, которую вы создали для проверки лимита.

Подробнее про занесение лимита кассы в 1С Бухгалтерия 8 ред. 3.0 и его проверку смотрите в видео.

Подписывайтесь на мой канал в telegram, устанавливайте одноименное приложение на свой смартфон и ищите buh2c.

Подписывайтесь на мой аккаунт в Instagram.

Полный курс по ред. 3.0

3.0

Получить бесплатную шпаргалку по ред. 3.0

Проверка стимула: подсчитайте, сколько вы получите от нового пакета стимулов

Правительство США отправляет чеки — или прямые депозиты — большинству американцев, чтобы помочь людям выжить этой зимой в финансовом отношении, пока вакцины от коронавируса не станут более доступными.

Двухпартийная сделка, подписанная президентом Трампом в конце декабря, предусматривала выплату 600 долларов за экономический эффект взрослым с годовым доходом до 75 000 долларов плюс еще 600 долларов на ребенка. В рамках пакета стимулов Трампа некоторые американцы, зарабатывающие более 75000 долларов, также получат деньги, если они соответствуют определенным требованиям, изложенным ниже.

Эти чеки на 600 долларов предшествуют текущим дебатам о проверке стимулов. Президент Байден предложил план на случай чрезвычайной ситуации с коронавирусом на сумму 1,9 триллиона долларов, который охватывает национальную программу вакцинации, направляет стимулирующие выплаты для нуждающихся семей и помощь малым предприятиям и общинам. В рамках этих обсуждений Конгресс обсуждает вопрос о направлении домохозяйствам с умеренным доходом еще одного раунда стимулирующих выплат в размере до 1400 долларов, однако эти детали все еще находятся в процессе изменения.

В рамках этих обсуждений Конгресс обсуждает вопрос о направлении домохозяйствам с умеренным доходом еще одного раунда стимулирующих выплат в размере до 1400 долларов, однако эти детали все еще находятся в процессе изменения.

[Часто задаваемые вопросы о стимулах: последний план Демократической партии по чекам на 1400 долларов]

Кроме того, ведущие демократы в Конгрессе также обсуждают предложение о выплате пособия в размере 3000 долларов на ребенка, которое направит IRS начать отправлять 250 долларов в месяц миллионам семей в этом летом.

[Часто задаваемые вопросы о налоговых льготах на детей: новый план демократов по выплате большинству родителей 250 долларов в месяц]

Используйте калькулятор ниже, чтобы узнать, сколько вы должны получать в рамках пакета мер стимулирования президента Трампа. Под ним вы найдете ответы на часто задаваемые вопросы.

Чем отличается второй тур? Чеки стоят 600 долларов на взрослого, что составляет половину суммы с весны. Дети до 17 лет имеют право на выплату 600 долларов за ребенка (по сравнению с 500 долларами весной).

Дети до 17 лет имеют право на выплату 600 долларов за ребенка (по сравнению с 500 долларами весной).

Другое важное отличие состоит в том, что семьи со смешанным иммиграционным статусом будут иметь право на получение этого платежа и на предыдущий платеж в соответствии с Законом об уходе с весны.Право на выплату будет иметь любой член семьи, который является гражданином США или имеет «действующий идентификационный номер», указанный в их налоговой декларации.

Кто именно имеет право на получение платежа? IRS использует вашу налоговую декларацию за 2019 год, чтобы определить право на получение этого платежа.

Физические лица со скорректированным валовым доходом до 75 000 долларов в год будут иметь право на получение полной выплаты в размере 600 долларов. Льготные чеки будут выплачиваться лицам, зарабатывающим до 87 000 долларов в год (по сравнению с 99 000 долларов весной).

Супружеские пары имеют право на получение чека на 1 200 долларов, если их скорректированный валовой доход не превышает 150 000 долларов в год. Льготные чеки по скользящей шкале будут выплачиваться супружеским парам, которые зарабатывают до 174 000 долларов. Супружеские пары также получат дополнительно 600 долларов за каждого ребенка в возрасте до 17 лет.

Льготные чеки по скользящей шкале будут выплачиваться супружеским парам, которые зарабатывают до 174 000 долларов. Супружеские пары также получат дополнительно 600 долларов за каждого ребенка в возрасте до 17 лет.

Люди, подающие заявление в качестве «главы семьи» (обычно одинокие родители с детьми), имеют право на получение чека на 600 долларов, если их скорректированный валовой доход до 112 500 долларов США в год. год, плюс дополнительно 600 долларов за ребенка до 17 лет.Сниженные чеки по скользящей шкале доступны для глав семей, зарабатывающих до 124 500 долларов в год.

В общей сложности семья из четырех человек может рассчитывать на получение 2400 долларов, если она соответствует требованиям к доходу.

Как правительство США узнает, куда отправлять деньги? Если вы уже получили платеж от первого раунда стимулирующих чеков, то IRS произведет второй платеж таким же образом.

Большинство американцев получат платеж посредством прямого депозита, но IRS отправит вам бумажный чек, если у него нет ваших банковских реквизитов в файле или вы закрыли счет, который IRS имеет.

Когда поступят платежи? Цель состоит в том, чтобы получить деньги как можно быстрее. Мнучин говорит, что IRS сможет начать отправку средств через неделю после подписания законопроекта Трампом, что означает первую полную неделю января. Ожидается, что большая часть прямых депозитов поступит в январе, а затем последуют бумажные чеки.

А как насчет людей, получающих социальное обеспечение? Люди, находящиеся на социальном обеспечении — пенсионеры, лица с инвалидностью и дополнительным доходом — имеют право на получение пособия по борьбе с коронавирусом, если их общий доход не превышает установленный предел.Министерство финансов пояснило, что люди, получающие социальное обеспечение, которые обычно не подают налоговую декларацию, получат платеж автоматически. Больше им ничего подавать не нужно.

Американцы, которые получали регулярные выплаты от Пенсионного совета железных дорог или Департамента по делам ветеранов, также автоматически получают право на выплаты в размере 600 долларов.

Сколько американцев получат эти выплаты? Около 160 миллионов человек получили выплаты в рамках первого раунда стимулирующих чеков.Ожидается, что на этот раз выплату получат около 158 миллионов человек, оценил Кайл Померло, научный сотрудник Американского института предпринимательства, специализирующийся на налоговой политике. Поскольку не так много людей будут иметь право на частичную оплату, на этот раз выплаты получат немного меньше людей.

Померло утверждает, что 84 процента американских домохозяйств получат полную скидку, а 5 процентов получат частичную скидку.

Кто не получит чек? Основными лицами, не получающими выплаты, являются богатые, «иностранцы-нерезиденты» и «совершеннолетние иждивенцы», которые могут быть заявлены в чьей-либо налоговой декларации.Это означает, что некоторые молодые люди в возрасте от 18 до 26 лет не имеют права на получение выплаты.

Облагаются ли чеки налогом? №

Что происходит с людьми, которые заработали слишком много в 2019 году, но потеряли работу в 2020 году? Это действительно сложная ситуация. К сожалению, эти работники не могут сразу получить чеки на 600 долларов. Они получат скидку при подаче налоговой декларации за 2020 год весной 2021 года.

К сожалению, эти работники не могут сразу получить чеки на 600 долларов. Они получат скидку при подаче налоговой декларации за 2020 год весной 2021 года.

Если я буду должен просрочить налоги, уменьшится ли мой чек? №Платежи не могут быть погашены в счет невыплаченных налогов, частными кредиторами или сборщиками долгов. На этот раз выплаты также не могут быть уменьшены для просроченных алиментов.

Что делать, если мой доход в 2020 году будет выше? Вы не обязаны возвращать деньги правительству. Если вы получили платеж и ваш доход в 2020 году окажется выше ожидаемого, деньги не нужно возвращать.

Что делать, если я обычно не подаю налоговую декларацию? Нужно ли мне снова использовать инструмент nonfiler на веб-сайте IRS? Нет, если вы предоставили информацию в IRS на портале нефиллера во время первого раунда проверок стимулов, у вас все готово.

У меня еще много вопросов. Что я должен делать? IRS в последний раз создала веб-сайт с последней информацией. Ожидается, что в ближайшее время он будет обновлен: irs.gov/coronavirus .

Ожидается, что в ближайшее время он будет обновлен: irs.gov/coronavirus .

Кевин Урмахер внес свой вклад в этот отчет.

Об этой истории

Калькулятор, основанный на тексте Закона о консолидированных ассигнованиях от 2021 года. На основании законопроекта калькулятор предполагает поэтапное прекращение использования 5 процентов каждого доллара сверх лимита «полного стимулирования».Все цифры округлены до ближайшего доллара. Требования к доходу для счета измеряются на основе скорректированного валового дохода. Дополнительный анализ от Кайла Померло из Американского института предпринимательства.

Первоначально опубликовано для первого законопроекта о стимулах 26 марта 2020 г., а затем обновлено для второго.

Второй калькулятор проверки стимулов — CASH Act ($ 2000)

Последний раз этот калькулятор обновлялся 6 января 2021 года. Мы будем постоянно обновлять инструмент по мере публикации новой информации.

Этот калькулятор основан на Законе CASH 2020 , который представляет собой предложение изменить второй раунд стимулирующих чеков на 2000 долларов на взрослого и иждивенца вместо 600 долларов . Он был принят Палатой представителей 28 декабря 2020 года и не был принят Сенатом.

Он был принят Палатой представителей 28 декабря 2020 года и не был принят Сенатом.

21 декабря 2020 года Конгресс принял Закон о консолидированных ассигнованиях на 2021 год, который содержал законопроект о помощи в размере 900 миллиардов долларов и чеки на 600 долларов под подзаголовком Закон о налоговых льготах от COVID 2020 года .На следующий день президент Трамп раскритиковал чек на 600 долларов в своем видео в Twitter, заявив: «Я прошу Конгресс внести поправки в этот законопроект и увеличить смехотворно низкие 600 долларов до 2000 долларов, или 4000 долларов за пару ».

Хотя чеки на 600 долларов в «Законе о налоговых льготах 2020 года в связи с COVID» прошли до подписания президентом 27 декабря 2020 года, Палата представителей на прошлой неделе пыталась внести поправку, увеличивающую сумму до 2000 долларов. по новой директиве.

Новый законопроект называется «Закон об уходе за американцами с помощью Закона о дополнительной помощи от 2020 года» или CASH Act от 2020 года . Он изменяет налоговые льготы в размере 600 долларов, предусмотренные в «Законе о налоговых льготах, связанных с COVID от 2020 года», до долларов, 2000 долларов для одиноких получателей и 4000 долларов для супружеских пар . Что еще более удивительно, размер скидки для иждивенцев был увеличен с 600 долларов до 2000 долларов, а также . Возникает вопрос, было ли необходимо увеличение иждивенческой суммы, поскольку это явно не входило в директиву президента и могло поставить под угрозу шансы законопроекта на рассмотрение в Сенате.Законопроект также расширяет критерии отбора иждивенцев, поэтому, хотя первоначальный законопроект ограничивал дополнительные средства для детей младше 17 лет (например, Закон CARES), поправка означала бы, что иждивенцев всех возрастов будут иметь право на дополнительные 2000 долларов США каждый. .

Он изменяет налоговые льготы в размере 600 долларов, предусмотренные в «Законе о налоговых льготах, связанных с COVID от 2020 года», до долларов, 2000 долларов для одиноких получателей и 4000 долларов для супружеских пар . Что еще более удивительно, размер скидки для иждивенцев был увеличен с 600 долларов до 2000 долларов, а также . Возникает вопрос, было ли необходимо увеличение иждивенческой суммы, поскольку это явно не входило в директиву президента и могло поставить под угрозу шансы законопроекта на рассмотрение в Сенате.Законопроект также расширяет критерии отбора иждивенцев, поэтому, хотя первоначальный законопроект ограничивал дополнительные средства для детей младше 17 лет (например, Закон CARES), поправка означала бы, что иждивенцев всех возрастов будут иметь право на дополнительные 2000 долларов США каждый. .

28 декабря 2020 г. Закон о НАЛИЧНЫХ ДЕНЕЖНЫХ СРЕДСТВ 2020 года был принят в Палате представителей с одобрения двух партий 275–134. Для того чтобы он стал законом, он должен пройти в Сенате и подписать его президентом . .Вы можете следить за прогрессом и читать текст H.R.9051 в Библиотеке Конгресса.

Для того чтобы он стал законом, он должен пройти в Сенате и подписать его президентом . .Вы можете следить за прогрессом и читать текст H.R.9051 в Библиотеке Конгресса.

Во время обсуждения законопроекта в Палате представителей представители обеих сторон объяснили, что Закон о денежных средствах от 2020 года не следует рассматривать как «стимулирующую» выплату , а следует рассматривать как законопроект о помощи . Его основная цель — не стимулировать экономику, а помочь всем американцам, которые в настоящее время пытаются свести концы с концами.

Сколько вы можете получить по закону НАЛИЧНЫЕ? — Советник Forbes

От редакции: Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Getty Миллионы американцев получили свои стимулирующие чеки на 600 долларов, но остаются большие надежды на то, что в следующий раз будет разослан стимулирующий чек на 2000 долларов.

После того, как демократы Джон Оссофф и преподобный Рафаэль Варнок выиграли свой второй тур в Сенат в Джорджии, демократы теперь имеют незначительное большинство в Сенате, и эти чеки стимулирования на 2 000 долларов прочно лежат на столе. 10 января Байден написал в Твиттере, что «нам нужны чеки на сумму 2000 долларов», и многие ожидают, что они будут включены в массивный третий пакет стимулов, который, вероятно, будет обнародован, когда Байден вступит в должность в январе.20.

Этот калькулятор можно использовать, чтобы узнать, на какую сумму вы можете претендовать, если Закон о денежных средствах будет принят. Обратите внимание, что в этот последний раунд предлагаемых стимулирующих денежных средств входят взрослые иждивенцы, а также дети.

Рассчитайте стимулирующий платеж в размере 2000 долларов

Подали ли вы налоговую декларацию за 2019 год?

Каков был ваш статус подачи налоговой декларации за 2019 год?

Рассчитать * Расчеты основаны на цифрах из Закона 2020 года об оказании дополнительной помощи американцам (CASH Act), принятого Палатой представителей 10 декабря. 28 февраля 2020 года, но не Сенат. Эти цифры могут быть изменены. Посетите веб-сайт IRS для получения последней информации о стимулирующих выплатах.

28 февраля 2020 года, но не Сенат. Эти цифры могут быть изменены. Посетите веб-сайт IRS для получения последней информации о стимулирующих выплатах. Умные финансовые решения стали проще

Подпишитесь на еженедельную рассылку Forbes Advisor, чтобы получать последние новости о следующем стимулирующем пакете и советы по финансовому управлению в этот период. Мы здесь, чтобы помочь.

Часто задаваемые вопросы (FAQ) О проверках стимулов на сумму 2000 долларов

Сколько получит каждый человек в соответствии с предлагаемым законом НАЛИЧНЫЕ?

- 2000 долларов США для физических лиц

- 4000 долларов для супружеских пар, подающих совместную налоговую декларацию

- 2000 долларов на каждого иждивенца (Пример: семья из четырех человек с соответствующим доходом получит чек на 8000 долларов)

Для одиноких людей выплаты уменьшаются для тех, у кого скорректированный валовой доход (AGI) превышает 75 000 долларов. Для супружеских пар, подающих совместную регистрацию, прекращение использования начинается с AGI в размере 150 000 долларов. Если вы подаете заявление как глава семьи, скидки начинаются с 112 500 долларов. (Примечание: если вы одиноки, вдовы или разведены и заявляете, что ребенок находится на иждивении, вы, вероятно, подавали заявление как глава семьи.)

Для супружеских пар, подающих совместную регистрацию, прекращение использования начинается с AGI в размере 150 000 долларов. Если вы подаете заявление как глава семьи, скидки начинаются с 112 500 долларов. (Примечание: если вы одиноки, вдовы или разведены и заявляете, что ребенок находится на иждивении, вы, вероятно, подавали заявление как глава семьи.)

Выплаты уменьшаются на 5 долларов за каждые 100 долларов в AGI сверх вышеуказанных лимитов. В результате, подающий единый налоговый декларант не получит выплаты, если его AGI составляет 115 000 долларов или выше. Для супружеской пары, не имеющей детей, выплаты будут полностью прекращены с AGI в размере 230 000 долларов.

Получат ли взрослые иждивенцы вторую проверку по стимулам через Закон о денежных средствах?

Да. В отличие от Закона о консолидированных ассигнованиях, в котором не учитывались иждивенцы в возрасте 17 лет и старше, Закон о денежных средствах направляет чеки на сумму 2000 долларов всем соответствующим иждивенцам, независимо от возраста. Применяются те же ограничения дохода семьи, что и выше.

Применяются те же ограничения дохода семьи, что и выше.

Получу ли я новый чек на 2000 долларов? Или это будет 2 000 долларов за вычетом вторых проверок стимулов, которые уже были отправлены?

Это остается неясным.Лидер сенатского меньшинства Чак Шумер сказал, что отправка чеков на сумму 2000 долларов будет главным приоритетом, когда 20 января демократы возьмут под свой контроль Сенат. Однако он отказался сообщить подробности того, что будут включать выплаты и будут ли приняты вторые проверки стимулов. учетная запись.

Какой налоговый год используется для определения права на участие в этом предложении?

Ваша налоговая декларация за 2019 год будет использована для определения того, имеете ли вы право на получение стимулирующей выплаты. Если вы получаете социальное обеспечение (выход на пенсию или инвалидность), но не подали декларацию в 2019 году (потому что вы зарабатываете слишком мало, чтобы вас требовали подавать), вы также получите стимулирующий чек на основе информации, отправленной в IRS. на 2019 формы SSA-1099 и RRB-1099.

на 2019 формы SSA-1099 и RRB-1099.

Повлияет ли моя налоговая декларация за 2020 год на размер стимулирующих платежей?

В некоторых случаях да. Если на основании ваших налоговых деклараций за 2020 год вы будете иметь право на более крупный платеж, чем рассчитано на основе ваших налоговых деклараций за 2019 или 2018 год, вы сможете получить разницу в качестве налогового кредита. Конечно, этот дополнительный платеж будет доступен только весной 2020 года.

Как рассчитать 5% -ный лимит денежных средств для раздела 44AB?

Как рассчитать 5% -ный лимит поступлений и платежей для раздела 44AB?

В этой статье объясняется, как рассчитать Лимит наличных средств в размере 5% от совокупности всех полученных сумм, а также платежей в течение года, с целью проверки применимости Раздела 44AB (пункт а) с поправками, внесенными в Закон о финансах . , 2020 с.e.f FY 2019-2020. Согласно поправке в разделе 44AB, налоговый аудит не применяется в случае лица, ведущего бизнес, с оборотом до 5 крор и максимальным поступлением наличных, т. е. 5% от совокупности всех полученных сумм вместе с лимитом максимального платежа наличными, то есть 5% от суммы совокупность всех выплат за год. Таким образом, assessee необходимо произвести определенные расчеты для проверки применимости налоговой проверки.

е. 5% от совокупности всех полученных сумм вместе с лимитом максимального платежа наличными, то есть 5% от суммы совокупность всех выплат за год. Таким образом, assessee необходимо произвести определенные расчеты для проверки применимости налоговой проверки.

В следующей таблице представлены требования к расчету измененного раздела: —

Расчет неприменимости раздела 44AB| Оборот

| Всего поступлений

| Итого выплат

|

| Лицо, ведущее бизнес, у которого общий объем продаж не превышает 5 крор рупий в предыдущем году | Совокупная сумма всех полученных сумм (т.е. Общая сумма поступлений) , включая сумму, полученную за продажи, оборот или валовую выручку в течение предыдущего года, наличными, не превышает пяти процентов от указанной суммы (то есть общей суммы поступлений) | Совокупная сумма всех произведенных платежей , включая сумму понесенных расходов, наличными, в течение предыдущего года не превышает пяти процентов указанного платежа (то есть Всего платежей) |

Таким образом, для неприменимости налоговой проверки по данному пункту Лицо должно выполнить все 4 условия : —

1. Лицо должно вести Business

Лицо должно вести Business

2. Максимальный оборот в течение года должен составлять

рупий.3. Максимальное поступление денежных средств должно составлять 5% от совокупности всех сумм, полученных в течение года (Всего поступлений)

4. Максимальный лимит платежей наличными должен составлять 5% от суммы всех платежей в течение года (Всего платежей)

Раздел 44AB w.e.f. с поправками ФГ 2019-2020

Текст измененного раздела 44AB (а) воспроизводится ниже: —

44AB.Каждый человек, —

(a) ведение бизнеса должно, если его общие продажи, оборот или валовая выручка, в зависимости от обстоятельств, превышают или превышают один крор рупий за любой предыдущий год

При условии, что в случае лица, чье —

(a) совокупность всех полученных сумм, включая сумму, полученную за продажи, оборот или валовую выручку в течение предыдущего года, в денежной форме, не превышает пяти процентов от указанной суммы; и

(b) совокупность всех произведенных платежей, включая сумму понесенных расходов, наличными в течение предыдущего года, не превышает пяти процентов от указанного платежа,

этот пункт имеет силу, как если бы слова «один крор рупий» были заменены словами «пять крор рупий»; или

Важные четыре условия для проверки применимости раздела 44AB (a)

а) Бизнес: —

Термин «бизнес» определяется в разделе 2 (13) Закона, как в разделе: «Бизнес» включает любую торговлю, коммерцию или производство, или любое предприятие или предприятие, имеющее характер торговли, коммерции или производства.

б) Оборот: —

В «Руководстве по терминам, используемым в финансовой отчетности», опубликованном ICAI, выражение «Оборот продаж» (элемент 15.01) было определено следующим образом: — «Общая сумма, на которую осуществляются продажи или услуги, оказываемые предприятием. . Термины «валовой оборот» и «чистый оборот» (или «валовые продажи» и «чистые продажи») иногда используются для разграничения совокупных продаж до и после вычета доходов и торговых скидок ».

c) Всего поступлений: — (В любом режиме i.е. Наличные / Банк)

Общие поступления для любого бизнеса будут состоять из: —

1. Суммы, полученные от продажи за наличный расчет,

2. Квитанции от дебиторов (реализованные продажи за текущий год или невыплаченные продажи за предыдущий год, реализованные в течение текущего года)

3. Поступления займа / займов в текущем году

4. Суммы, полученные в качестве аванса от клиентов в течение года

5. Сумма, полученная от продажи основных средств

Сумма, полученная от продажи основных средств

6. Суммы, полученные в качестве возмещения / чистого агента

7.Суммы, полученные в качестве выходного налога (т. Е. НДС, полученного вместе с продажами)

8. Суммы, внесенные Партнерами / акционерами.

Таким образом, необходимо вычислить Всего поступлений (Наличные плюс Банк) бизнеса, В двух словах: —

1. Общая сумма кассового аппарата — сторона получения (исключая начальный баланс и контрольные записи, т. Е. Снятие наличных из банка), которое необходимо принять во внимание

2. Общая сумма банковского реестра — сторона квитанции (исключая начальный баланс и контрольные записи i.е. Денежные средства, внесенные в банк, и средства, переведенные с одного нашего счета на другой банковский счет) должны быть приняты во внимание.

Пример расчета общих поступлений

рупий. в тысячах

Все суммы выражены в тысячах рупий, т. е. 10,00,000 было записано как 1,000 е. 10,00,000 было записано как 1,000 | Итого поступления за год | Квитанция об оплате | Банковская расписка |

| Открытие кассы по состоянию на 01.04.2019 — РП. 1 000 | – | – | – |

| Начальный баланс банка на 01.04.2019 — Rs. 1,500 | – | – | – |

| Банковский платеж, полученный в 2019-2020 финансовом году от Должника, непогашенный на 31.03.2019 — Rs. 2 000 | 2 000 | – | 2 000 |

| Продажи за наличный расчет в течение 2019-2020 финансового года — рупий. 2,500 (включая налог на товары и услуги в размере 250 рупий) | 2,500 | 2,500 | – |

| Продажи в кредит в течение 2019-2020 финансового года — рупий.3000 (включая налог на товары и услуги в размере 300 рупий) | – | – | – |

Денежные средства, полученные от продажи в кредит в размере 3000 рупий в течение 2019-2020 финансового года — рупий. 2700 (включая налог на товары и услуги в размере 270 рупий) 2700 (включая налог на товары и услуги в размере 270 рупий) | 2,700 | 2,700 | – |

| Аванс, полученный от Клиента в течение 2019-2020 финансового года для продаж, которые будут произведены в 2020-2021 финансовом году — 3500 рупий (100 наличными + 3400 банк) | 3,500 | 100 | 3 400 |

| Таможенная пошлина, взимаемая с нашего Клиента (вносится на его имя как Чистый агент) — Rs.4 000 | 4 000 | – | 4 000 |

| Срочный заем, санкционированный рупий. 5000, но выплачено рупий. 4500 в течение 2019-2020 финансового года | 4500 | – | 4500 |

| Взятый необеспеченный заем Rs. 5,500 (погашено 500 рупий в том же году) | 5 500 | – | 5 500 |

| Кредитный лимит наличными — Новый / Продление / Расширенный / Использованный / Выплаченный — Rs. 6 000 | – | – | – |

Наличные, внесенные в банк / Снятие наличных в банке- Rs. 6 500 6 500 | – | – | – |

| Средства, переведенные с одного собственного банковского счета на другой банковский счет — Rs. 7 000 | – | – | – |

| Продажа основных средств — Rs. 7 500 | 7 500 | – | 7 500 |

| Всего поступлений | 32 200 | 5,300 | 26900 |

В случае неприменимости налоговой проверки, получение денежных средств может составлять не более 5% от общих поступлений i.е. 5% от 32 200 рупий (т. Е. 1 610 рупий), однако в данном случае денежные поступления составляют 5300 рупий. Следовательно, будет применяться налоговый аудит.

Возможны и другие настройки, например Отметьте Bounced, RTGS Returned или любую другую настройку, которую необходимо принять во внимание.

Капитал, представленный собственником

В случае капитала, внесенного собственником, его не следует принимать во внимание при расчете общей суммы поступлений и денежных поступлений, поскольку для целей расчета подоходного налога и собственник, и его юридическое лицо являются одним и тем же лицом. От самого себя деньги не получить. Однако никаких разъяснений от CBDT по этому поводу нет.

От самого себя деньги не получить. Однако никаких разъяснений от CBDT по этому поводу нет.

Такой взнос не включается по той простой причине, что нельзя совершать сделки с самим собой. Для составления кассового чека должно быть задействовано другое лицо. Эта путаница возникает из-за формы ITR, в которой в таблице указано, что «полученная сумма также будет включать в себя капитальный взнос», это противоречит духу закона, ее нельзя считать получением, потому что должны быть задействованы два разных человека. который отличается от меня.Нельзя получить деньги от самого себя.

d) Общий платеж (любым способом, например, наличными / банком)

Общая сумма платежа для любого бизнеса будет состоять из: —

1. Суммы, уплаченные за покупку / расходы за наличные,

2. Сумма, выплаченная кредиторам (покупка в текущем году или задолженность по предыдущим годам, выплаченная в течение текущего года)

3. Погашение кредита / займов в текущем году

4. Суммы, выплаченные в качестве аванса поставщику в течение года

Суммы, выплаченные в качестве аванса поставщику в течение года

5.Сумма покупки основных средств

6. Суммы, выплаченные в качестве возмещения / чистого агента

7. Суммы, уплаченные в качестве предварительного налога (т. Е. НДС, уплаченный вместе с расходами и покупками)

8. Вывод сумм Партнерами.

Таким образом, необходимо вычислить Всего платежей (наличные плюс банк) предприятия. В двух словах: —

1. Общая сумма кассового аппарата — сторона платежа (за исключением контрольных записей, т.е. наличных денег, внесенных в банк), подлежащих учету

2 Всего банковского реестра — Платежная сторона (за исключением записей Contra i.е. Снятие наличных из банка и перевод денежных средств с одного нашего счета на другой банковский счет).

Возможны и другие настройки, например Отметьте Bounced, RTGS Returned или любую другую настройку, которую необходимо принять во внимание.

В случае неприменимости налогового аудита денежные выплаты могут составлять максимум 5% от общей суммы платежей.

Создание счета приходов и платежей из бухгалтерского программного обеспечения

Если ваше бухгалтерское программное обеспечение создает счет «Квитанция и платежи» , то его можно использовать для простых вычислений.В противном случае придется вручную создавать то же самое из бухгалтерских книг.

Информация должна быть предоставлена в форме ITR-3 относительно раздела 44AB

Обязателен ли расчет 5% кассовых поступлений / платежей? Можем ли мы просто выбрать налоговый аудит без этого расчета ??

1. Дипломированный бухгалтер должен указать конкретный пункт Раздела 44AB в ФОРМЕ 3CD, в соответствии с которым проводится аудит assessee. Этот же пункт необходимо упомянуть при создании UDIN. Следовательно, в случае, если Assessee не несет ответственности за налоговый аудит в соответствии с любым из пунктов раздела 44AB, в связи с преимуществом, доступным в соответствии с этим пунктом. Таким образом, без каких-либо вычислений это не может быть установлено.

Следовательно, в случае, если Assessee не несет ответственности за налоговый аудит в соответствии с любым из пунктов раздела 44AB, в связи с преимуществом, доступным в соответствии с этим пунктом. Таким образом, без каких-либо вычислений это не может быть установлено.

2. Сроки подачи ITR различаются для объектов, подпадающих под действие налогового аудита и неналогового аудита.

3. В случае индивидуального / HUF ответственность за удержание TDS u / s.194C, 194I, 194J и т. Д. Была связана с конкретными пунктами раздела 44AB.

Применимо ли это вычисление 5% денежных поступлений / платежей для Компании, ТОО с оборотом до 5 крор?

Да, раздел 44AB (a) применим ко всем оцениваемым i.е. Частные лица, HUF, Фирмы, ТОО, компании.

Будет ли применяться аудит GST (GSTR 9C) в случае, если аудит по Разделу 44AB неприменим для Оборота до 5 крор?

В обоих законах нет такого исключения.

Читатели могут обратиться к следующей статье для подробного анализа Раздела 44AB и Раздела 44AD, https://taxguru.in/income-tax/tax-audit-section-44ab-vs-section-44ad.html

Заявление об ограничении ответственности: Содержание этой статьи предназначено только для информационных целей и не является советом или юридическим заключением и является личным мнением автора.Он основан на соответствующем законе и / или фактах, доступных на тот момент, и подготовлен с должной точностью и надежностью . Читателям предлагается ознакомиться с соответствующими положениями устава, последними судебными постановлениями, циркулярами, разъяснениями и т. Д., Прежде чем действовать на основании вышеизложенного. Нельзя исключать возможность других взглядов на предмет обсуждения. Используя указанную информацию, вы соглашаетесь с тем, что Author / TaxGuru не несет никакой ответственности за достоверность, точность, полноту, ошибки или любые упущения в этой части информации за любые предпринятые в связи с этим действия. Это не реклама или предложение работы профессионалом.

Это не реклама или предложение работы профессионалом.

Статья Автор:

CA Sagar Gambhir | FCA, DISA (ICAI) | [адрес электронной почты защищен]

С автором можно связаться по адресу [электронная почта] по любым вопросам, вопросам и рекомендациям, касающимся статьи.

советов по благотворительным пожертвованиям: лимиты и налоговые льготы

Подарки на благотворительность — одна из лучших доступных возможностей для экономии налогов.Мало того, что благотворительная организация получает выгоду, но и налогоплательщики получают экономию на налогах, вычитая часть или все свои взносы из своих налоговых деклараций. На 2020 год специальные правила предусматривают более щедрый налоговый режим для соответствующих денежных взносов. Эти временные положения не будут применяться после 2020 года, если Конгресс не внесет поправки в закон.

Ключевые выводы

- Удержание благотворительных взносов позволяет налогоплательщикам вычитать взносы наличными и имуществом в благотворительные организации с учетом определенных ограничений.

- Для того, чтобы благотворительный взнос вычитался из налогооблагаемой базы, получатель благотворительной организации должен быть квалифицированной организацией в соответствии с налоговым законодательством.

- Годовые лимиты ограничивают общую сумму отчислений на благотворительные взносы, а особые правила ограничивают определенные отчисления в зависимости от типа пожертвованного имущества и типа освобожденной от налогов организации, получающей пожертвование.

- В 2020 году денежные взносы получают повышенные льготы: годовой лимит для денежных взносов повышается, и налогоплательщики, не перечисляющие вычеты, могут удерживать до 300 долларов наличными взносами в дополнение к заявлению о стандартном вычете.

Основы удержания благотворительных взносов

Налоговый режим благотворительного взноса зависит от типа внесенного актива и освобождения от налогов организации-получателя. Правила различаются для индивидуальных, деловых и корпоративных доноров. И размер удержания зависит от нормативов и потолков. В 2020 налоговом году специальные временные правила увеличивают допустимые вычеты и, следовательно, налоговые льготы для благотворительных подарков, сделанных в денежной форме.Вот краткое описание правил вычета благотворительных взносов, включая более щедрые пособия на 2020 год.

И размер удержания зависит от нормативов и потолков. В 2020 налоговом году специальные временные правила увеличивают допустимые вычеты и, следовательно, налоговые льготы для благотворительных подарков, сделанных в денежной форме.Вот краткое описание правил вычета благотворительных взносов, включая более щедрые пособия на 2020 год.

Не для всех пожертвований учитываются вычеты

Налоговое законодательство устанавливает требования, гарантирующие, что вычеты разрешены только для взносов, которые служат благотворительной цели. Таким образом, получатель должен иметь право на освобождение от уплаты налогов в соответствии с требованиями налогового кодекса и определением Службы внутренних доходов США (IRS).

Список правомочных организаций включает организации, действующие исключительно в религиозных, благотворительных, научных, литературных или образовательных целях; предотвращение жестокого обращения с животными или детьми; или развитие любительского спорта.Некоммерческие организации ветеранов, братские группы лож, кладбищенские и похоронные компании и некоторые юридические корпорации также могут претендовать на участие, если пожертвования предназначены для соответствующих целей.

Чтобы определить, имеет ли организация право на получение вычитаемых взносов, инструмент поиска освобожденных от налогообложения организаций IRS может помочь проверить статус организации, освобожденной от налогов, и определить ее право на вычитаемые взносы. Пожертвование федеральному правительству, правительству штата или местному самоуправлению может иметь право на участие, если подарок предназначен для общественных целей (например, для содержания общественного парка).Подарки в пользу определенного лица, коммерческого предприятия или других частных интересов не квалифицируются как вычитаемые благотворительные взносы.

Обратите внимание, что специальная мера в Законе CARES (законопроект о помощи в связи с коронавирусом) позволяет налогоплательщикам делать сверхлимитные вычеты на сумму до 300 долларов США в виде благотворительных денежных пожертвований начиная с 2020 года. Это означает, что даже если вы берете стандартный вычет. , вы по-прежнему можете претендовать на пожертвования на сумму до 300 долларов на 2020 год, когда подадите налоговую декларацию в 2021 году.

Правила обращения за вычетом: кто, что и сколько

Чтобы получить потенциальные налоговые льготы, индивидуальные налогоплательщики должны заполнить форму IRS 1040. За исключением специальной льготы, доступной только в 2020 году, благотворительные взносы должны быть заявлены как детализированные вычеты в Приложении A.

В 2020 году налогоплательщики, которые заявляют о стандартном вычете в своих налоговых декларациях, имеют право вычесть до 300 долларов из благотворительных взносов, внесенных наличными «сверх черты», то есть при расчете их скорректированного валового дохода (AGI).Некоторые виды взносов не подлежат вычету в размере 300 долларов, включая (1) подарки неденежной собственности, например, ценные бумаги; (2) взносы в частные неработающие фонды; (3) пожертвования поддерживающим организациям и новые или существующие фонды, рекомендованные донорами; (4) пожертвования в организации ветеранов, братские общества и некоторые кладбищенские и похоронные компании; и (5) перенос взносов прошлых лет. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Вычет сверх черты в 300 долларов принесет пользу многим налогоплательщикам, которые не перечисляют свои расходы.Из-за нынешних высоких уровней стандартных вычетов и потолка государственных и местных налоговых вычетов многие налогоплательщики получают большую экономию на налогах, требуя стандартного вычета, а не перечисляя их. Стандартный вычет на 2020 год составляет 24 800 долларов США для совместного возвращения и 12 400 долларов США для не состоящих в браке лиц с добавлением 1300 долларов США для каждого состоящего в браке лица старше 65 лет или слепого или 1650 долларов США для не состоящих в браке лиц. Максимальный размер налоговых вычетов штата и местных властей составляет 10 000 долларов (5 000 долларов при раздельной регистрации брака).Взаимодействие с другими людьми

Часто налогоплательщикам, чьи общие детализированные отчисления, включая благотворительные отчисления, за год будут меньше, чем стандартный вычет, рекомендуется сгруппировать свои благотворительные взносы в один налоговый год, чтобы максимизировать их налоговую экономию. Они могут подарить в течение одного года подарки, которые они могли бы пожертвовать в течение двух лет, а затем пропустить год. В 2020 году некоторые налогоплательщики, особенно с низким и средним уровнями доходов с небольшими суммами благотворительных взносов, могут обнаружить, что специальный вычет в размере 300 долларов сводит на нет любую выгоду от объединения благотворительных подарков на два или более лет.

Они могут подарить в течение одного года подарки, которые они могли бы пожертвовать в течение двух лет, а затем пропустить год. В 2020 году некоторые налогоплательщики, особенно с низким и средним уровнями доходов с небольшими суммами благотворительных взносов, могут обнаружить, что специальный вычет в размере 300 долларов сводит на нет любую выгоду от объединения благотворительных подарков на два или более лет.

Взносы «Quid-pro-quo» допускаются только частичным вычетом

Для некоторых пожертвований требуется некоторый расчет, чтобы определить сумму, которую можно вычесть. К ним относятся пожертвования «за услугу», за которые даритель получает экономическую выгоду, например товары или услуги, в обмен на подарок. Если даритель получает футболку «по делу» в обмен на взнос, вся сумма вклада не подлежит вычету. Вычет ограничен суммой взноса, превышающей справедливую рыночную стоимость рубашки.

Например, если взнос составляет 40 долларов, а справедливая рыночная стоимость футболки составляет 20 долларов, вычитаемая сумма составит всего 20 долларов (пожертвование 40 долларов — стоимость футболки 20 долларов). То же правило применяется к взносам на такие мероприятия, как благотворительные обеды, когда справедливая рыночная стоимость еды должна быть вычтена из стоимости мероприятия для определения суммы удержания.

То же правило применяется к взносам на такие мероприятия, как благотворительные обеды, когда справедливая рыночная стоимость еды должна быть вычтена из стоимости мероприятия для определения суммы удержания.

Вычет за подаренные товары установлен по справедливой рыночной стоимости

Вычеты из благотворительных взносов разрешены при пожертвовании товаров, включая одежду, предметы домашнего обихода и т. Д., В пользу Goodwill, Армии Спасения и аналогичных благотворительных организаций.Но у этих видов безналичных подарков есть свои правила. Бывшая в употреблении одежда и предметы домашнего обихода должны быть в исправном состоянии; К пожертвованиям автомобилей применяются дополнительные правила. Сумма вычета ограничена справедливой рыночной стоимостью объекта на момент вклада, например, его ценой в комиссионном магазине.

Некоторые программы подготовки налогов включают калькулятор для определения справедливой рыночной стоимости товаров. Когда налогоплательщик требует от налоговых отчислений более 500 долларов, вместе с налоговой декларацией необходимо подать форму IRS 8283. Публикация IRS 561 — это полезный ресурс, который поможет вам определить размер ваших неденежных взносов.

Публикация IRS 561 — это полезный ресурс, который поможет вам определить размер ваших неденежных взносов.

Лимиты пожертвований: Особые правила 2020

Налоговый кодекс устанавливает различные ограничения на размер вычета для определенных благотворительных взносов. На 2020 год увеличены лимиты для определенных денежных взносов.

Пределы вычетов по собранным взносам наличными на 2020 год

На 2020 год повышен потолок отчислений на благотворительные взносы наличными.Ранее вычет денежных взносов в соответствующие организации ограничивался 60% базы взносов индивидуального налогоплательщика, которая обычно равна скорректированной валовой прибыли налогоплательщика, AGI (рассчитанной без переноса чистых операционных убытков). В течение этого одного года налогоплательщики могут вычесть сумму своих денежных благотворительных взносов, превышающую их допустимые неденежные благотворительные взносы, в пределах полной суммы своего AGI. Этот более высокий потолок позволит некоторым налогоплательщикам исключить весь свой налогооблагаемый доход. Если взносы налогоплательщика превышают потолок, неиспользованная сумма может быть перенесена на срок до пяти лет.

Если взносы налогоплательщика превышают потолок, неиспользованная сумма может быть перенесена на срок до пяти лет.

Организации, которые имеют право на повышенный потолок денежных взносов, — это организации, действующие в религиозных, благотворительных, научных, литературных или образовательных целях; предотвращение жестокого обращения с животными или детьми; или развитие любительского спорта; а также частные операционные фонды и определенные правительственные подразделения. Для неквалифицированных организаций, которые включают (1) частные неработающие фонды, (2) поддерживающие организации и существующие или новые фонды, рекомендованные донорами; и (3) организации ветеранов, братские общества и некоторые кладбищенские и похоронные компании, общие вычеты по-прежнему не превышают 30% от AGI налогоплательщика.

Неденежные вклады не имеют права на повышенный потолок. Безналичные взносы в соответствующие организации по-прежнему не превышают 50% от AGI индивидуального донора. Неденежные пожертвования лицам, не отвечающим критериям, по-прежнему не превышают 30% от AGI. Кроме того, взносы в виде имущества, полученного приростом капитала, обычно не превышают 30% AGI, если они вносятся в соответствующие организации, и 20% AGI в случае неквалифицированных организаций, включая частные неработающие фонды.Взаимодействие с другими людьми

Неденежные пожертвования лицам, не отвечающим критериям, по-прежнему не превышают 30% от AGI. Кроме того, взносы в виде имущества, полученного приростом капитала, обычно не превышают 30% AGI, если они вносятся в соответствующие организации, и 20% AGI в случае неквалифицированных организаций, включая частные неработающие фонды.Взаимодействие с другими людьми

Более высокий потолок отчислений на 2020 год предлагает возможность налогового планирования, потенциально привлекательную для налогоплательщиков с высокими ценами, которые делают денежные взносы. Налогоплательщики с высоким уровнем доходов, планирующие внести значительные денежные взносы в 2021 году, могут оценить, приведет ли предоставление таких подарков в 2020 году, чтобы воспользоваться преимуществами временных, более высоких потолков, к большей налоговой экономии, чем при распределении подарков на два или более лет.

2020 преимущества для бизнеса

Компании, делающие благотворительные взносы в 2020 году, также имеют право на некоторые дополнительные льготы. Индивидуальные предприниматели и владельцы «сквозных» хозяйствующих субъектов отчитываются о вычетах по своей собственной налоговой декларации в соответствии с правилами для индивидуальных налогоплательщиков, включая повышенные потолки для денежных подарков. Для корпораций C лимиты взносов увеличены для денежных пожертвований с 10% до 25% налогооблагаемого дохода (с некоторыми корректировками). Особые правила применяются к вкладам предприятий в продовольственные запасы. Максимальный размер таких взносов обычно увеличивается с 15% чистой прибыли для владельцев сквозных предприятий и с 15% налогооблагаемого дохода для корпораций C до 25% в каждом случае.Взаимодействие с другими людьми

Индивидуальные предприниматели и владельцы «сквозных» хозяйствующих субъектов отчитываются о вычетах по своей собственной налоговой декларации в соответствии с правилами для индивидуальных налогоплательщиков, включая повышенные потолки для денежных подарков. Для корпораций C лимиты взносов увеличены для денежных пожертвований с 10% до 25% налогооблагаемого дохода (с некоторыми корректировками). Особые правила применяются к вкладам предприятий в продовольственные запасы. Максимальный размер таких взносов обычно увеличивается с 15% чистой прибыли для владельцев сквозных предприятий и с 15% налогооблагаемого дохода для корпораций C до 25% в каждом случае.Взаимодействие с другими людьми

Льготы при особых обстоятельствах

Время от времени налоговый кодекс устанавливает более высокие потолки, чем те, которые обычно применяются для особых ситуаций, например, для помощи в восстановлении после стихийных бедствий или в интересах определенной отрасли или цели. В настоящее время квалифицированный фермер или владелец ранчо может потребовать квалифицированный природоохранный вычет в размере до 100% скорректированного валового дохода (за вычетом других допустимых благотворительных вычетов) за вклад собственности для сельского хозяйства или животноводства, при условии, что собственность продолжает использоваться или доступны для такого производства. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Для вычетов требуются записи

Налогоплательщики должны вести подробный учет для обоснования своих благотворительных отчислений. Чтобы потребовать вычет наличных денег, у вас должна быть письменная запись, аннулированный чек или дебет банка / платежной ведомости. Каждый взнос на сумму более 250 долларов наличными или имуществом должен быть подтвержден письменным подтверждением от одаряемого с указанием суммы взноса, независимо от того, были ли предоставлены какие-либо товары или услуги вкладчику, а также справедливая рыночная стоимость любых таких товаров или Сервисы. Значительные имущественные взносы также требуют оценки.

Итог

Для получения конкретных указаний о том, что можно, а что нельзя, загрузите копию публикации IRS 526 и формы 8283 (для безналичных благотворительных пожертвований) для удобства. Кроме того, ознакомьтесь с разделом «Отчисления на благотворительные взносы IRS», который обновлен и включает особые правила на 2020 год, чтобы уточнить любые применимые ограничения на отчисления.

Предел взносов в план баланса денежных средств на 2021 год [Таблица] —

Все мы знаем, что планы баланса денежных средств являются одной из лучших стратегий выхода на пенсию на рынке.Но большинство людей не понимают ограничений на размер взносов.

Люди путаются, когда речь идет о минимальном и максимальном взносах. Они также ищут разъяснения по годовым и пожизненным ограничениям.

В этом посте мы ответим на многие из этих вопросов финансирования. Итак, давайте погрузимся в некоторые основные принципы финансирования.

Быстрая навигация- Каковы ограничения плана?

- Взвешиваются ли взносы по возрасту?

- Какой срок службы?

- Какой минимальный взнос?

- Годовые лимиты взносов