КБК налог на прибыль — Контур.Экстерн

Налог на прибыль организаций (за исключением КГН)

Платежи в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01011 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01011 01 2100 110 | Пени по платежу |

| 182 1 01 01011 01 2200 110 | Проценты по платежу |

| 182 1 01 01011 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платежи в бюджеты субъектов РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01012 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01012 02 2100 110 | Пени по платежу |

| 182 1 01 01012 02 2200 110 | Проценты по платежу |

| 182 1 01 01012 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Попробуйте сдать отчетность через систему Контур.

Экстерн.

Экстерн.3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Налог на прибыль организаций КГН

Платежи в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01013 01 1000 110 | Налог на прибыль (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01013 01 2100 110 | Пени по платежу |

| 182 1 01 01013 01 2200 110 | Проценты по платежу |

| 182 1 01 01013 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платежи в бюджеты субъектов РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01014 02 1000 110 | Налог на прибыль (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01014 02 2100 110 | Пени по платежу |

| 182 1 01 01014 02 2200 110 | Проценты по платежу |

| 182 1 01 01014 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций, уплачиваемый международными холдинговыми компаниями

Платеж в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01015 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 1182 1 01 01015 01 2100 110 | Пени по платежу |

| 182 1 01 01015 01 2200 110 | Проценты по платежу |

| 182 1 01 01015 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платеж в бюджет субъекта РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01016 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01016 02 2100 110 | Пени по платежу |

| 182 1 01 01016 02 2200 110 | Проценты по платежу |

| 182 1 01 01016 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль с доходов в виде дивидендов от российских организаций, полученных российскими организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01040 01 2100 110 | |

| 182 1 01 01040 01 2200 110 | Проценты по платежу |

| 182 1 01 01040 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде дивидендов от иностранных организаций, полученных российскими организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01060 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01060 01 2100 110 | Пени по платежу |

| 182 1 01 01060 01 2200 110 | Проценты по платежу |

| 182 1 01 01060 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний

| КБК | Наименование |

|---|---|

| 182 1 01 01080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01080 01 2100 110 | Пени по платежу |

| 182 1 01 01080 01 2200 110 | Проценты по платежу |

| 182 1 01 01080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов в виде процентов по государственным и муниципальным ценным бумагам

| КБК | Наименование |

|---|---|

| 182 1 01 01070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01070 01 2100 110 | Пени по платежу |

| 182 1 01 01070 01 2200 110 | Проценты по платежу |

| 182 1 01 01070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями

| КБК | Наименование |

|---|---|

| 182 1 01 01050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01050 01 2100 110 | Пени по платежу |

| 182 1 01 01050 01 2200 110 | Проценты по платежу |

| 182 1 01 01050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам

| КБК | Наименование |

|---|---|

| 182 1 01 01030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01030 01 2100 110 | Пени по платежу |

| 182 1 01 01030 01 2200 110 | Проценты по платежу |

| 182 1 01 01030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль при выполнении соглашений о разработке месторождений нефти и газа на условиях соглашения о разделе продукции

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (в федеральный бюджет)

| КБК | Наименование |

|---|---|

| 182 1 01 01021 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01021 01 2100 110 | Пени по платежу |

| 182 1 01 01021 01 2200 110 | Проценты по платежу |

| 182 1 01 01021 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (в бюджеты субъектов)

| КБК | Наименование |

|---|---|

| 182 1 01 01022 02 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01022 02 2100 110 | Пени по платежу |

| 182 1 01 01022 02 2200 110 | Проценты по платежу |

| 182 1 01 01022 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке месторождений в Дальневосточном федеральном округе (за исключением налога на прибыль, зачисляемого в федеральный бюджет и бюджеты субъектов Российской Федерации по ставкам, установленным соглашениями о разделе продукции)

| КБК | Наименование |

|---|---|

| 182 1 01 01023 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 01023 01 2100 110 | Пени по платежу |

| 182 1 01 01023 01 2200 110 | Проценты по платежу |

| 182 1 01 01023 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

При выполнении Соглашений о разработке в Северо-Западном федеральном округе

| КБК | Наименование |

|---|---|

| 182 1 01 01024 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01024 01 2100 110 | Пени по платежу |

| 182 1 01 01024 01 2200 110 | Проценты по платежу |

| 182 1 01 01024 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на прибыль организаций с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами Российской Федерации), которые на соответствующие даты признания процентного дохода по ним признаются обращающимися на организованном рынке ценных бумаг, номинированным в рублях и эмитированным в период с 1 января 2017 года по 31 декабря 2021 года включительно, а также по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года».

| КБК | Наименование |

|---|---|

| 182 1 01 01090 01 1000 110 | Сумма платежа, (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 01090 01 2100 110 | Пени по платежу |

| 182 1 01 01090 01 2200 110 | Проценты по платежу |

| 182 1 01 01090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Налог на прибыль — глоссарий КСК ГРУПП

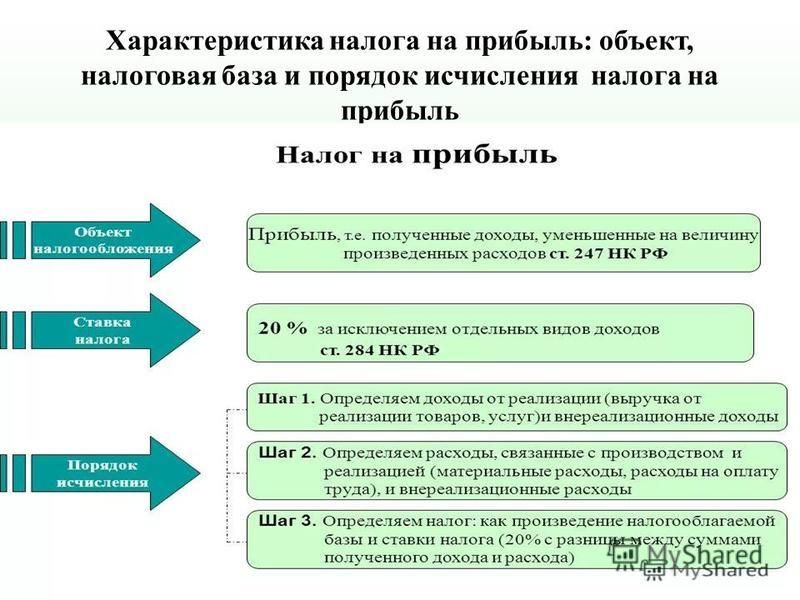

Налог на прибыль представляет собой прямой вид налога, который взимается с юридических лиц. Базой налогообложения является прибыль, полученная по результатам финансово-хозяйственной деятельности.

Плательщиками налога на прибыль являются:

- Юридически лица, зарегистрированные в предусмотренном законом порядке;

- Иностранные компании, которые работают в конкретном государстве через представительства;

- Компании, которые находятся за рубежом, но получают прибыль от доходов на территории страны.

Ставка налога на прибыль налога в В России

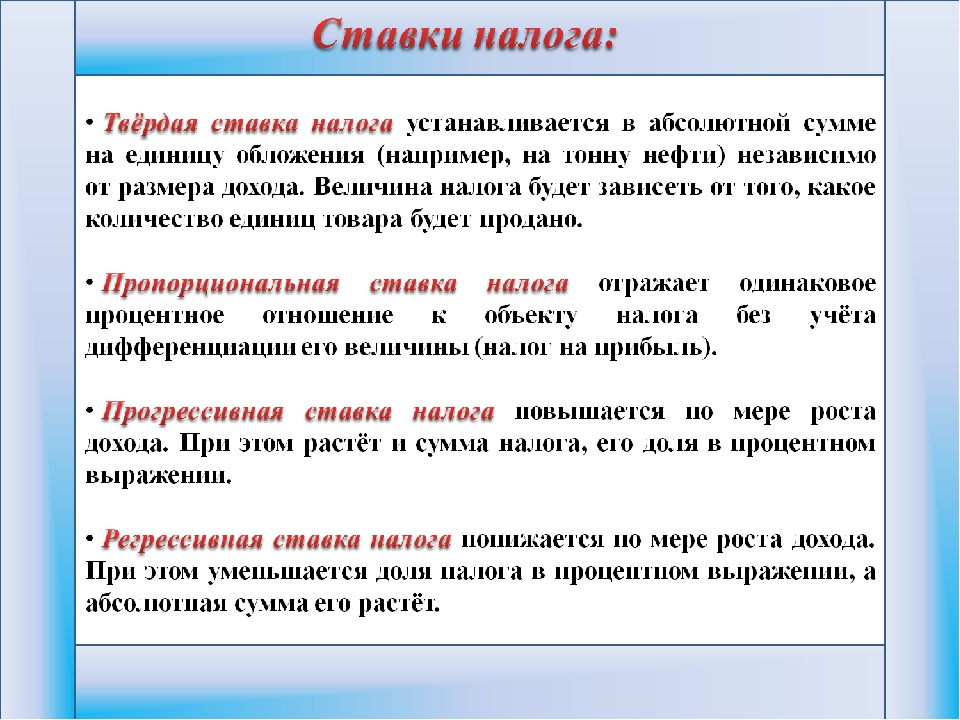

Порядок его начисления и уплаты определяется налоговым кодексом и подзаконными нормативно-правовыми актами. Используется пропорциональная ставка, то есть процент не зависит от объема получаемой прибыли. В некоторых странах мира используется прогрессивная ставка, которая растет по увеличения суммы прибыли.

От налога на прибыль могут освобождаться

Субъекты предпринимательства, которые выбрали иные системы налогообложения.

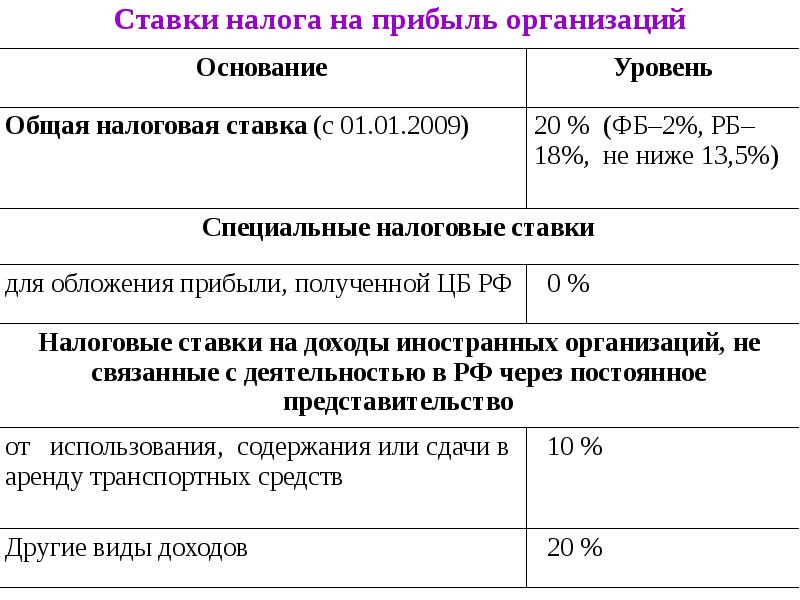

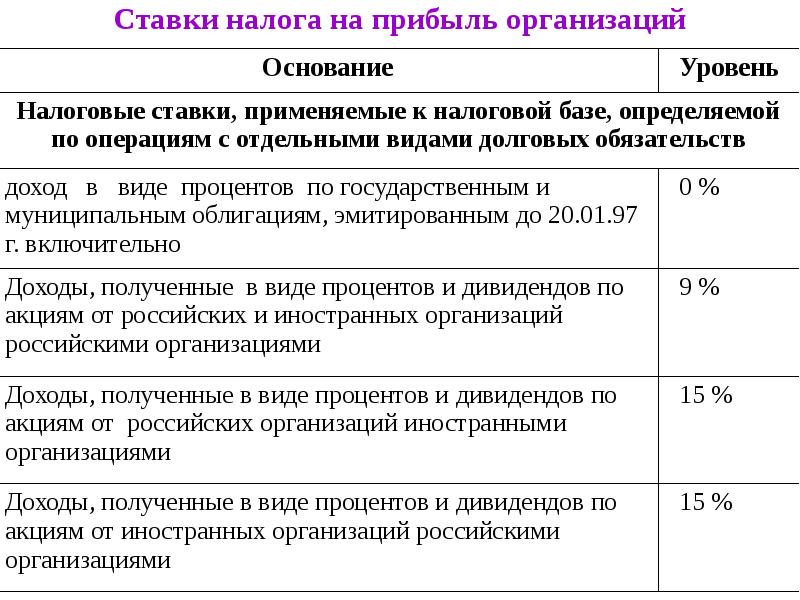

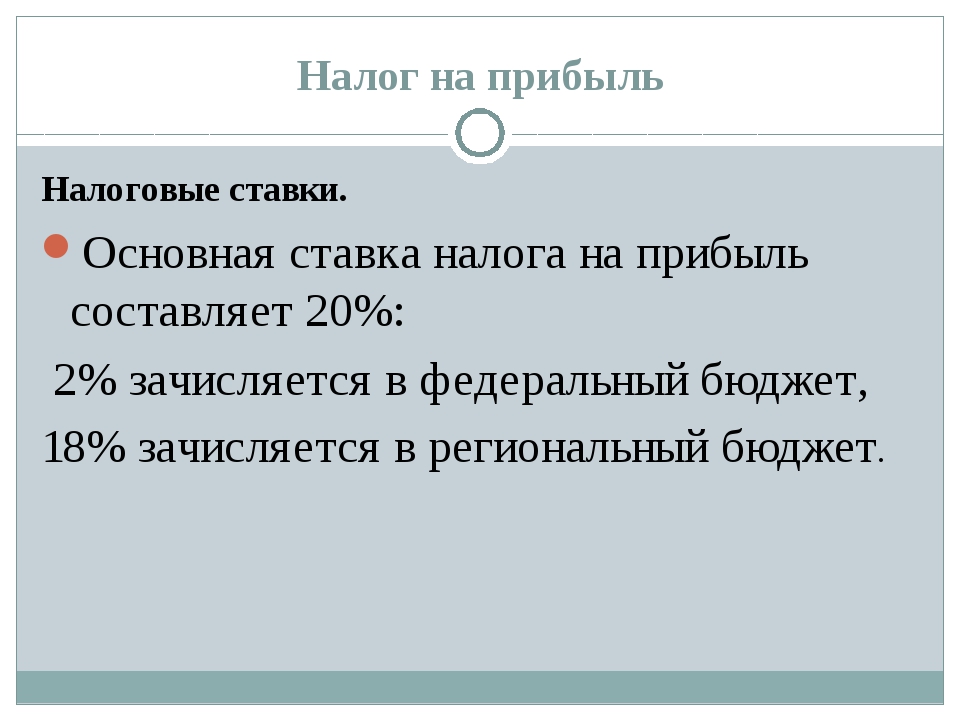

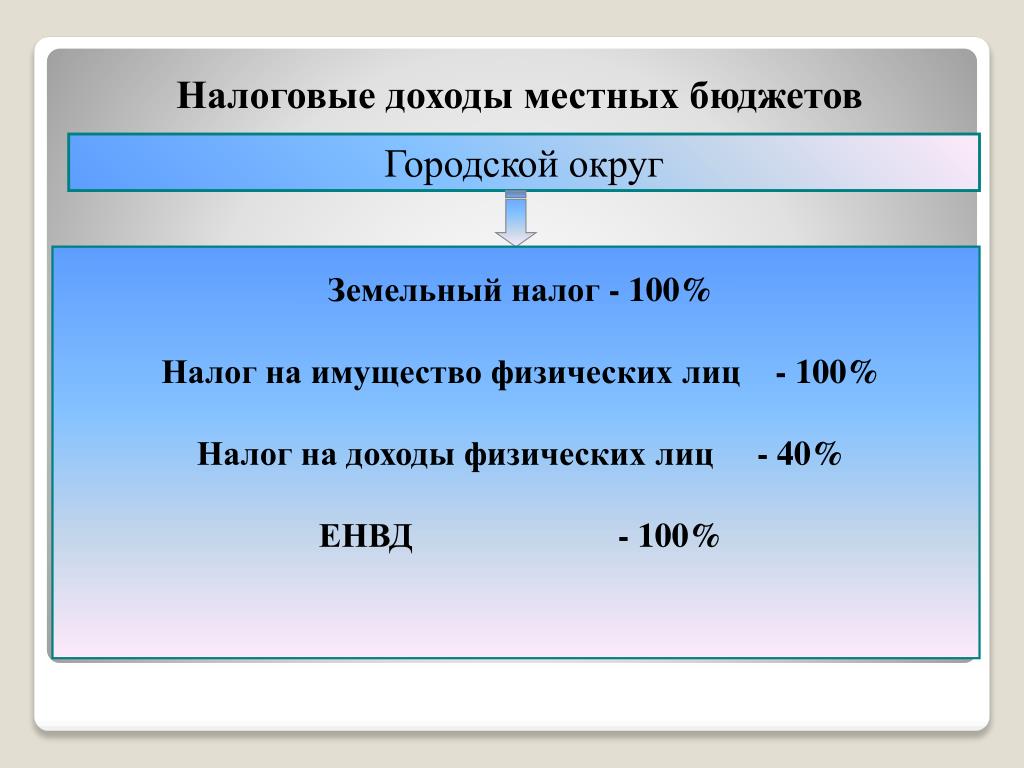

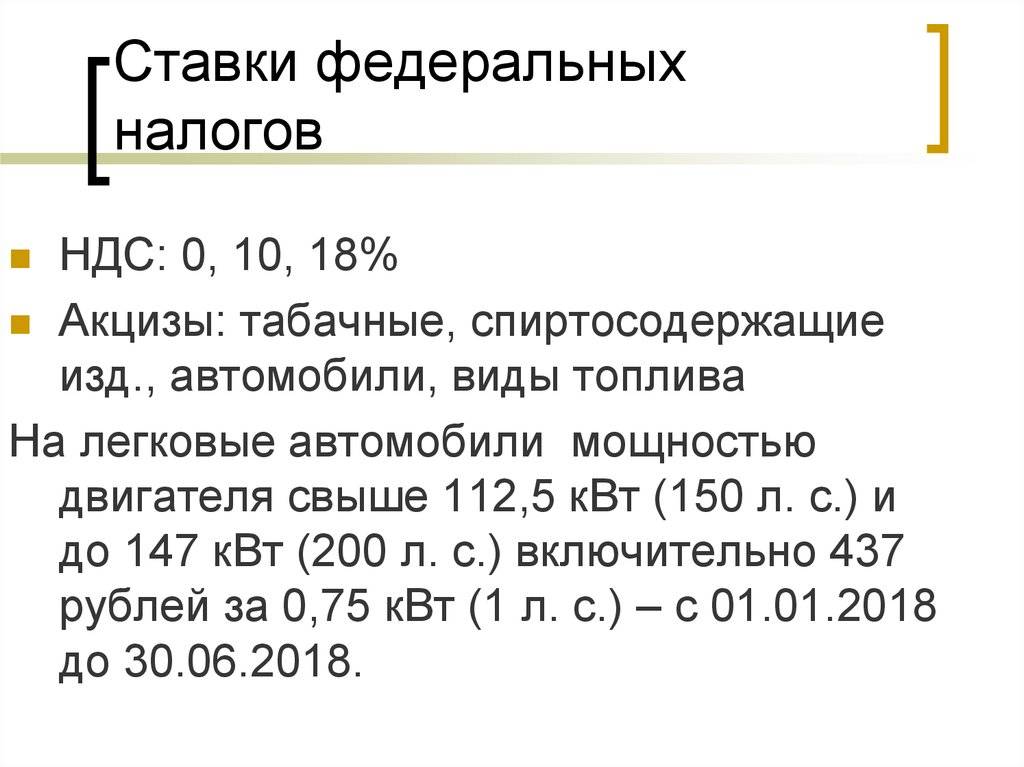

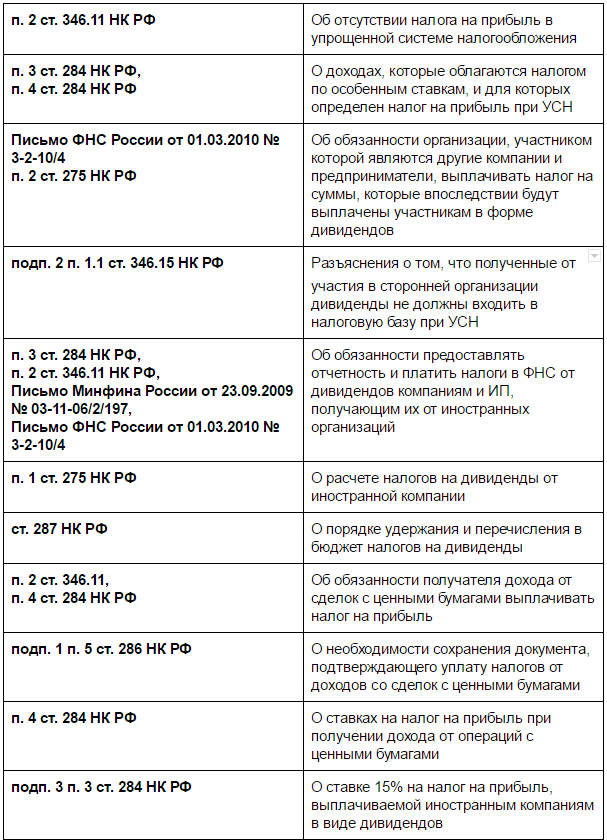

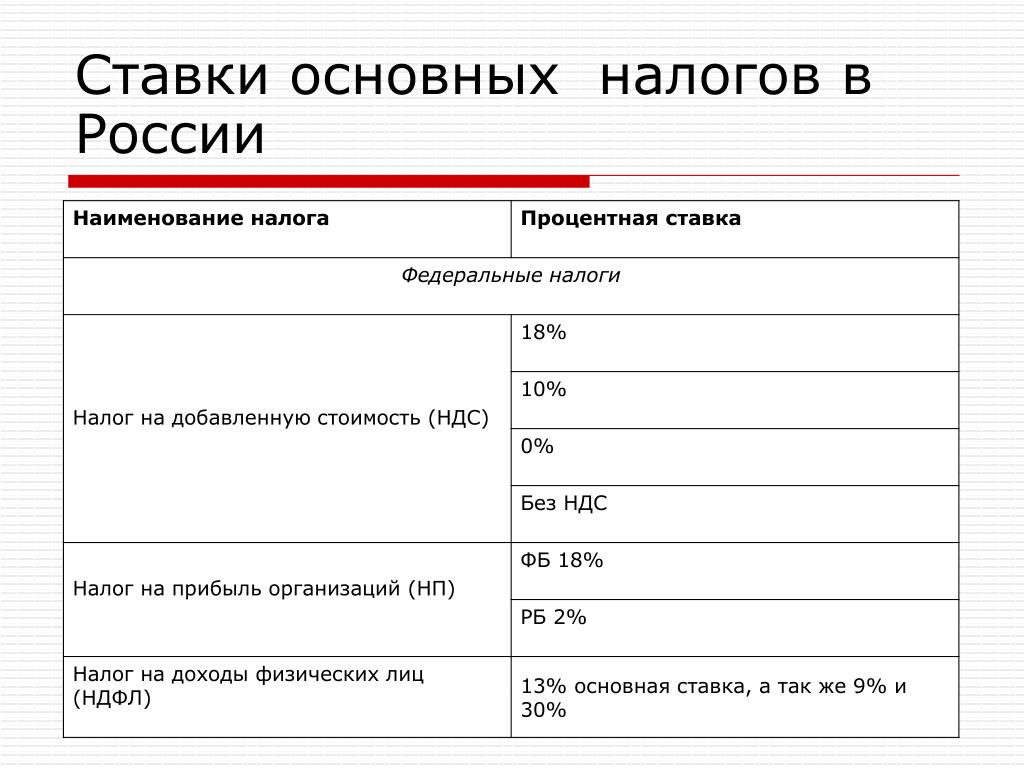

Общий размер отчислений согласно статье 284 НК составляет 20%, из которых 3% перечисляется в общегосударственный бюджет, а остальные 17% — в бюджет субъекта федерации, на территории которого работает компания.

Дифференцированные ставки

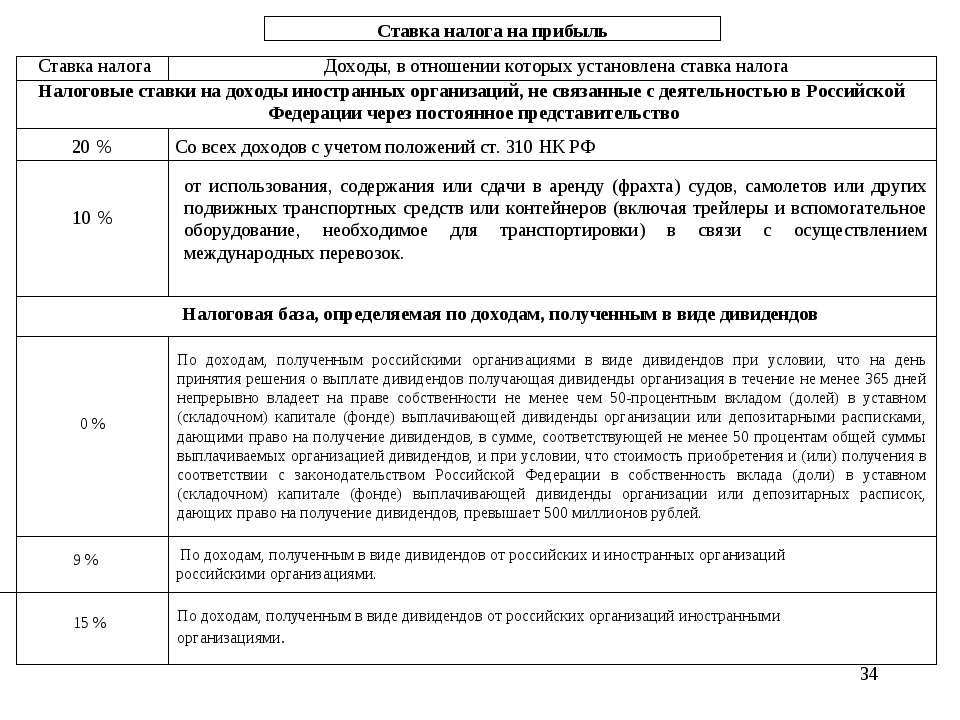

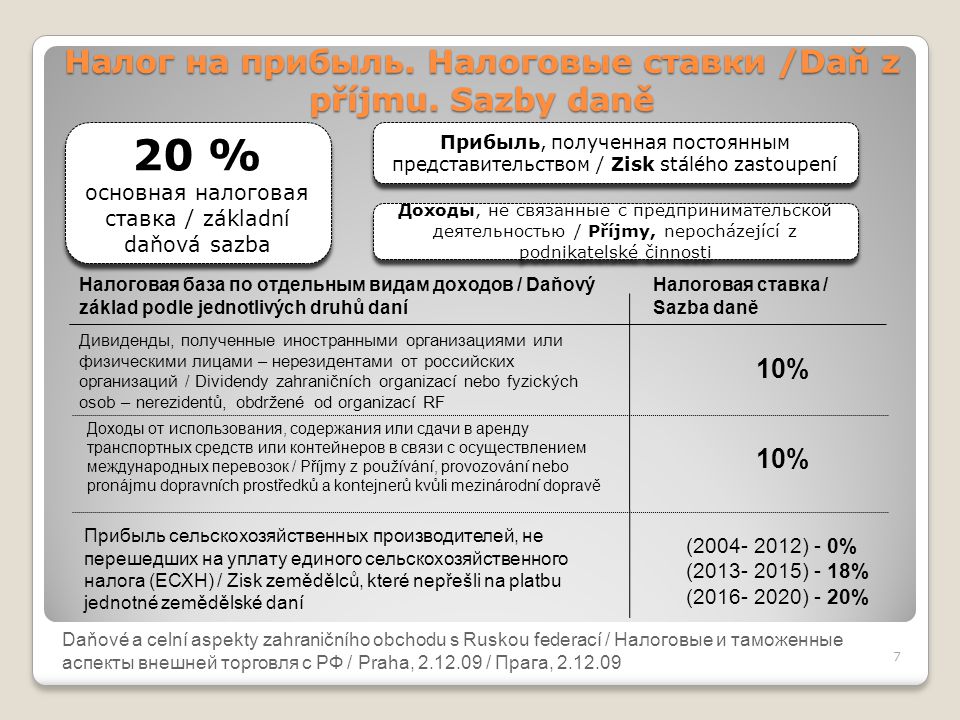

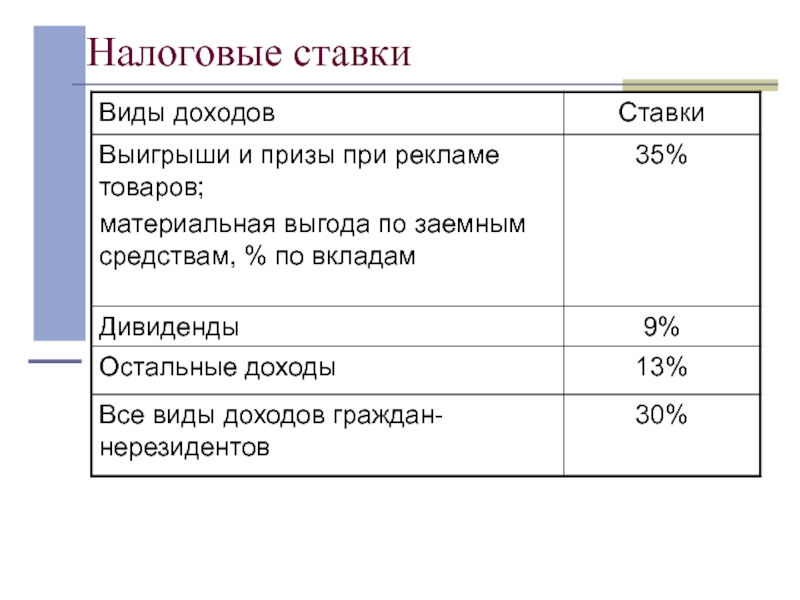

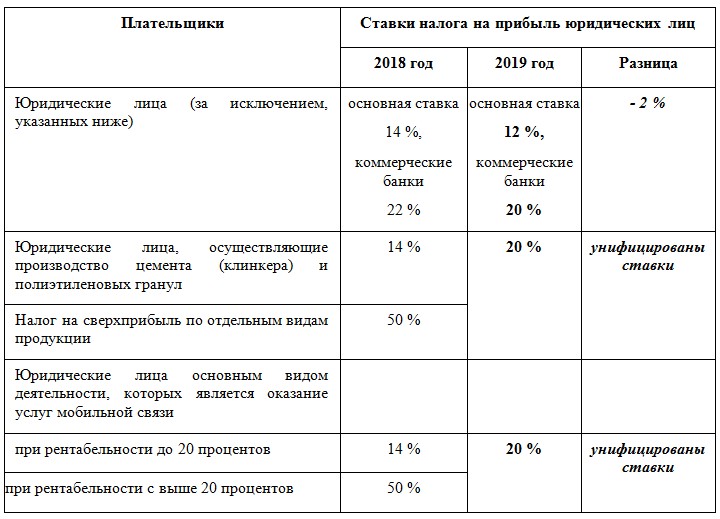

Существуют также так называемые дифференцированные ставки. Ими могут пользоваться отдельные плательщики налогов, которые получают особые виды доходов. Например, если прибыль формируется от дивидендов, то она облагается по ставке 0 или 13% в зависимости от доли предприятия в уставном фонде акционерного общества. Иностранные компании, которые являются держателями ценных бумаг, выплачивают 15%.

Региональные власти могут устанавливать свой размер налога на прибыль

Только в той части, которая остается в ведении субъекта Федерации. Но и при этом минимальная ставка не может быть ниже 12,5%. Делать это местные органы могут только в отношении тех категорий плательщиков, которые прямо указаны в налоговом кодексе.

Необходимо точно определить размер прибыли

При начислении налога необходимо точно определить размер прибыли, от которой отчисляется процент. Она представляет собой весь совокупный доход плательщика, из которого вычтены понесенные затраты. При этом должны быть соблюдены следующие условия:

При этом должны быть соблюдены следующие условия:

- Все расходы должны иметь документальное подтверждение;

- Расходы должны иметь экономическое обоснование;

- Включенных в состав расчета расход должен быть реальным;

- В состав расходов не включаются пункты, перечисленные в ст. 270 НК;

- Суммы некоторых расходов не должны превышать лимиты, установленные в п.4 ст. 264 НК.

Возврат к списку

Российский софт выводят из-под налога на прибыль

Правительство рассматривает предложения по внесению изменений в Налоговый кодекс РФ, предусматривающие включение расходов на внедрение отечественного программного обеспечения (ПО), программно-аппаратных комплексов (ПАК) и компьютерного оборудования, представленных в едином реестре российских программ, а также в едином реестре российской радиоэлектронной продукции, в инвестиционный налоговый вычет по налогу на прибыль. Эта инициатива вошла в проект второго пакета мер поддержит IT-отрасли, поступившего на рассмотрение профильному вице-премьеру Дмитрию Чернышенко.

Введение инструмента налоговых вычетов будет закреплено федеральным законом и потребует внесения изменений в законы субъектов РФ, указано в проекте документа, с которым ознакомились «Ведомости».

Данная мера направлена на стимулирование импортозамещения и приобретение отечественного ПО, ПАК и компьютерного оборудования, пояснил представитель Минцифры.

«Детали применения будут дорабатываться, в том числе в части принятия соответствующих нормативных актов на уровне субъектов РФ, – пояснили в пресс-службе Чернышенко. – В настоящий момент в концепции данного мероприятия не указаны ограничения по потенциальным компаниям-участникам, на которые этот налоговый вычет может распространяться».

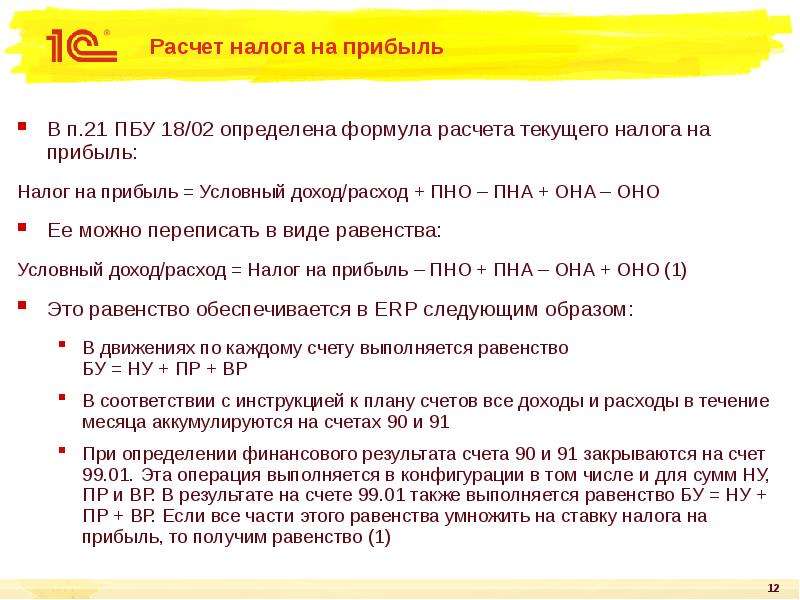

Процент от суммы затрат на покупку отечественных разработок, который компании смогут вычесть, пока не конкретизирован Общая ставка по налогу на прибыль в России составляет 20%. Инвестиционный налоговый вычет – специальный инструмент снижения налоговой нагрузки по налогу на прибыль, смысл которого заключается в том, что исчисленный к уплате налог на прибыль уменьшается на сумму расходов либо (чаще всего) части расходов. То есть данный вид налогового вычета уменьшает не налоговую базу по налогу на прибыль, а сам исчисленный налог.

То есть данный вид налогового вычета уменьшает не налоговую базу по налогу на прибыль, а сам исчисленный налог.

«Учитывая, что минимальный налог, который должен быть уплачен в федеральный бюджет, Налоговый кодекс не устанавливает, в результате применения инвестиционного налогового вычета налог на прибыль может не уплачиваться вовсе, если сумма затрат превысит размер налога на прибыль», – объясняет руководитель направления «Разрешение IT&IP-споров» юридической фирмы «Рустам Курмаев и партнеры» Ярослав Шицле.

«Инвестиционный налоговый вычет вводится законом субъекта РФ, который может не ввести вычет либо ввести, но с рядом ограничений, и в результате круг налогоплательщиков и объем вычета может сильно отличаться от региона к региону», – объясняет директор департамента налогового и юридического консультирования KPMG в России и СНГ Екатерина Бурлянд. Инвестиционный налоговый вычет может быть выгодным инструментом налогового планирования для прибыльных компаний, говорит она.

Теоретически если вычет больше налога, то его можно перенести на следующий налоговый период, но здесь также важно учитывать условия его применения, которые устанавливает каждый конкретный субъект РФ, добавила Бурлянд.

В этой ситуации, скорее всего, как для всех налоговых вычетов, будут действовать определенные ограничения, т. е. налоговый вычет будет предоставляться в пределах какой-то заранее установленной суммы, предполагает заместитель генерального директора Softline по работе с национальными проектами Андрей Шолохов.

«Это налоговая льгота, которая стимулирует не только государственные организации и компании, но и частный сектор к покупке отечественного оборудования и ПО, – рассуждает гендиректор «Базальт СПО» Алексей Смирнов. – Стимулирование через развитие рынка намного более эффективно, чем прямые государственные субсидии, и данная мера как раз направлена на расширение рынка через налоговое стимулирование, в том числе коммерческого сектора, для покупки отечественного оборудования и ПО».

У государства уже есть несколько инструментов поддержки сбыта российского ПО и аппаратного обеспечения, напоминает Шолохов: «Давно работают различные субсидии на закупку отечественного софта и «железа» – например, постановление правительства РФ № 1598 о льготном кредитовании компаний, где одним из условий является то, что расходы на приобретение отечественного оборудования и ПО в сумме должны составлять не менее 60%. Налоговый вычет – более интересный инструмент, чем льготное кредитование, и для части клиентов он, вероятно, станет существенной мотивацией при выборе тех или иных решений».

В рамках налогового маневра уже действуют льготы для разработчиков, вошедшие в первый пакет мер поддержки IT-отрасли, принятый в июне 2020 г. Например, страховые взносы для компаний – разработчиков ПО снижены с 14 до 7,6%, а налог на прибыль – с 20 до 3%.

Меры поддержки, которые обсуждаются в рамках второго пакета, включают, например, создание условий для привлечения и релокации (возврата) специалистов и компаний в области информационных технологий в Россию, запрет на плановые контрольно-надзорные мероприятия в отношении IT-компаний.

В 2019 г. российский рынок IT достиг $5,57 млрд, по оценке IDC. В разных продуктовых категориях соотношение сил между российскими и иностранными продуктами существенно отличается, отмечает Шолохов: «Если мы говорим, например, об антивирусном программном обеспечении или же системах распознавания символов, то здесь российское ПО имеет существенное преимущество в нашей стране. В России действительно есть конкурентные продукты, которые успели зарекомендовать себя не только на отечественном рынке, но и в мире. А если говорить в целом, то в среднем доля российского ПО и оборудования по рынку составляет около 5%».

Доля отечественных программных продуктов и оборудования на российском рынке в ближайшие годы будет повышаться благодаря ряду мер, самой масштабной из которых станет выход указа президента о переходе объектов критической информационной инфраструктуры (это госорганы, сети связи, транспорт, банки и т. д.) на преимущественное использование отечественного ПО и оборудования. Проект данного указа был опубликован на regulation.gov.ru в январе этого года. В нем определен крайний срок перехода на отечественное ПО – до 1 января 2023 г. – и на российское оборудование – до 1 января 2024 г.

Проект данного указа был опубликован на regulation.gov.ru в январе этого года. В нем определен крайний срок перехода на отечественное ПО – до 1 января 2023 г. – и на российское оборудование – до 1 января 2024 г.

Минимальный налог на УСН «Доходы минус расходы» в 2021 году

Организации и предприниматели должны заплатить минимум 1% от доходов

На первых порах бизнеса предприниматели часто работают в ноль, а то и в убыток. Когда расходы превышают доходы или равны им, налог УСН, рассчитанный по общим правилам, оказывается нулевым. Государство решило, что налог не может быть меньше 1% от доходов. Это и есть минимальный налог, который нужно заплатить, если расходы превысили или сравнялись с доходами.

Как рассчитывается минимальный налог

Минимальный налог возникает только по итогам года. Каждый квартал нужно рассчитывать и платить налог как обычно: из доходов с начала года вычитаете расходы, умножаете на налоговую ставку УСН «Доходы — Расходы» в вашем регионе и получаете налог, который нужно заплатить.

Что делать по итогам года:

- Считаете налог как обычно.

- Сравниваете полученную сумму с минимальным налогом — 1% от годовых доходов.

- Если посчитанный как обычно налог больше 1% от дохода или равен этой сумме, вы платите обычный налог УСН. Если налог получился меньше 1% от дохода, тогда платите минимальный налог. Проще всего понять расчет на конкретном примере.

КБК для минимального налога в 2021 году

Не отличается от КБК обычного налога при УСН «Доходы минус расходы» 182 1 05 01021 01 1000 110. Только минимальный налог за 2015 и предыдущие годы платили на отдельный КБК.

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Авансовые платежи учитываются в счёт минимального налога

Весь год вы как обычно перечисляли квартальные авансовые платежи УСН, а по итогам года у вас получился минимальный налог. Авансовые платежи, который вы уже перечислили, учитываются в счёт минимального налога.

Авансовые платежи, который вы уже перечислили, учитываются в счёт минимального налога.

Подавать заявление о зачёте авансовых платежей в счёт минимального налога не нужно. Налоговая поймёт это из вашей декларации по УСН.

С Эльбой вам не нужно разбираться с расчётом налога УСН, сравнивать обычный налог с минимальным. Эльба рассчитает все платежи в соответствии с действующим законодательством и напомнит, когда нужно заплатить и отчитаться.

Расчет налога на прибыль организации, актуальные ставки

Прибыль, которую получает любая фирма в ходе своей деятельности, всегда облагается специальным налогом. Его ставка может разниться в зависимости от субъекта РФ, однако она никогда не составляет менее 13,5%. Рассмотрим расчет налога на прибыль пошагово, его ставки в нынешнем периоде и какой доход и расход принимать во внимание в данном случае.

Какую учитывать прибыль и ставки

Все организации, использующие общую систему налогообложения и оставшиеся при ней отчетный год обязаны платить налог на прибыль. Трактовка данного понятия зависит от того, какого угла зрения придерживаться: экономического или бухгалтерского. Так, экономисты трактуют данный термин как любые изменения в капитале и имуществе в большую сторону.

Трактовка данного понятия зависит от того, какого угла зрения придерживаться: экономического или бухгалтерского. Так, экономисты трактуют данный термин как любые изменения в капитале и имуществе в большую сторону.

Например, если фирма приобретает недвижимость по определенной цене, а затем получает возможность реализовать дороже, то разница и составит финансовый результат от произведенных «махинаций».

С другой стороны, для бухгалтера факт получения прибыли в данном случае не очевиден. Доход признан им лишь тогда, тогда сделка совершится по факту: когда будут подписаны все документы, и товар (услуга) реализована по окончательной цене.

Ставка налога на прибыль согласно статье 284 РФ 20 составляет процентов, из которых 18 отчисляется в региональный бюджет, а 2 для федерального. Местные органы власти могут уменьшить ее, но не ниже порога в 13,5%. Максимальная определена в 30 процентов.

Это налог на какую прибыль организаций?

Итак, как рассчитать налог на прибыль? Для начала разберемся с размером налогооблагаемой базы.

Чтобы понять, какой финансовый результат получило предприятие за отчетный период, необходимо сложить все его доходы и уменьшить их на те расходы, которые, согласно нормам налогового законодательства, могут вычитаться из налогооблагаемой базы.

Расходы можно сгруппировать по статьям, то есть по направлениям их использования:

- амортизация;

- заработная плата работников;

- приобретение сырья и необходимых материалов.

Также можно разбить все затраты компании на группы в зависимости их функциональной направленности:

- общие;

- административные;

- связанные с производственным процессом напрямую.

Расчет налога на прибыль: последовательность шагов

Регулирует правила расчета налога глава 25 НК РФ. Производится это в два этапа:

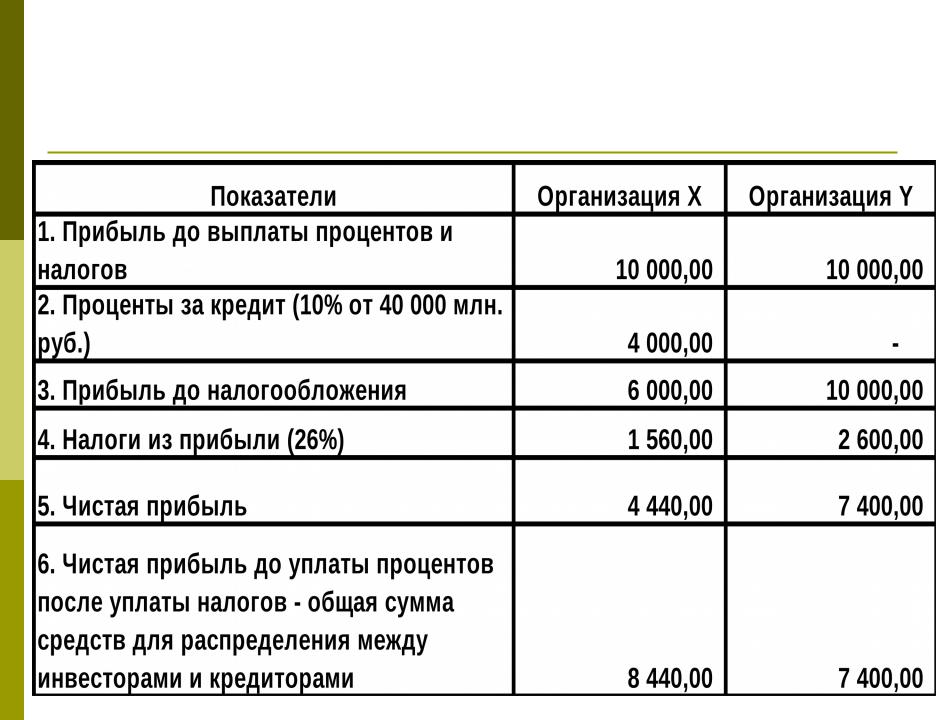

- Вначале из всех доходов за некий период, вычитают расходы, которые составили в итоге себестоимость товара. Полученный показатель называется операционной прибылью. Теперь из данного значения вычитаются суммы иных затрат, например, на рекламу, управленческий персонал, уплату процентов по кредитам и прочее.

Это «очищенный» финансовый результат и прибыль до налогообложения, которая и представляет собой налогооблагаемую базу.

Это «очищенный» финансовый результат и прибыль до налогообложения, которая и представляет собой налогооблагаемую базу. - Второй этап. Чтобы определить, какая сумма перечисляется в госказну, необходимо умножить это значение на ставку налога на прибыль, которая установлена в данном регионе.

Прочие тонкости и детали

Подытожим нюансами, связанными с правилами уплаты и расчета налога на прибыль организаций:

- Налог на прибыль организаций в конкретном периоде, как правило, можно узнать из данных бухгалтерской отчетности. Но при этом важно учитывать, что значение, прописанное в строке Формы 2, не всегда соответствует действительности.

- Бухгалтеры используют такие термины, как «постоянные» и «временные» дельты (разницы). Первые возникают, к примеру, из-за того, что предприятие уплачивает в казну пени и штрафы, а также использует заемные средства в большом объеме. Соответственно, и проценты по ним превышают установленный законодательно лимит. Указанные два направления расходов бухгалтер учтет при построении Формы 2, но это не сделает налоговая инспекция.

Получится дельта, которая может и не «выровняться» в дальнейшем.

Получится дельта, которая может и не «выровняться» в дальнейшем. - Иногда в бюджет нужно выплатить большую сумму, чем ту, что рассчитал бухгалтер. Объясняется нестыковка просто: некоторые затраты, используемые в учете при построении Отчета, на самом деле не уменьшат налогооблагаемую базу. Полученная дельта исчезнет в последующих периодах, но может существовать в дальнейшем постоянно.

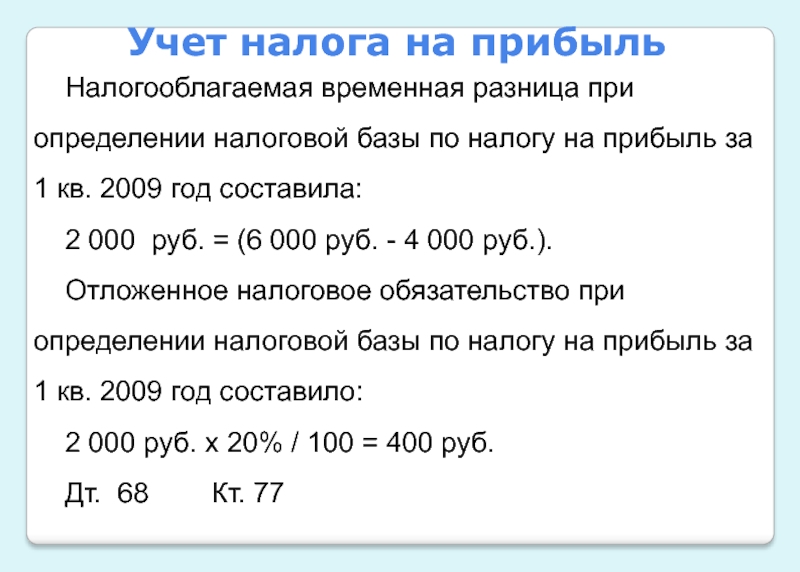

- Временные разницы – причина появления отсроченных налогов. Например, если предприятие рассчитывает амортизацию своего оборудования одним методом для себя, а другим — для налоговой, то возникнет определенная дельта, она должна сравняться к концу года.

- Выплата налога – это обязанность всех фирм, независимо от места их резиденства, которые получают положительный финансовый результат, работая в России.

В Совфеде предлагают увеличить региональную долю налога на прибыль до 18%

Фото: Игорь Самохвалов / ПГ

Возврат к первоначальному распределению налога на прибыль из расчета 18 процентов — регионам ( а не 17%, как сейчас) и 2 процента — в федеральный бюджет на период до 2022 года позволит увеличить доходы региональных бюджетов, пострадавших от пандемии коронавируса. Соответствующее предложение председатель Комитета Совета Федерации по экономической политике Андрей Кутепов планирует направить в письме помощнику президента РФ Максиму Орешкину 18 мая. Документ имеется в распоряжении «Парламентской газеты».

Соответствующее предложение председатель Комитета Совета Федерации по экономической политике Андрей Кутепов планирует направить в письме помощнику президента РФ Максиму Орешкину 18 мая. Документ имеется в распоряжении «Парламентской газеты».

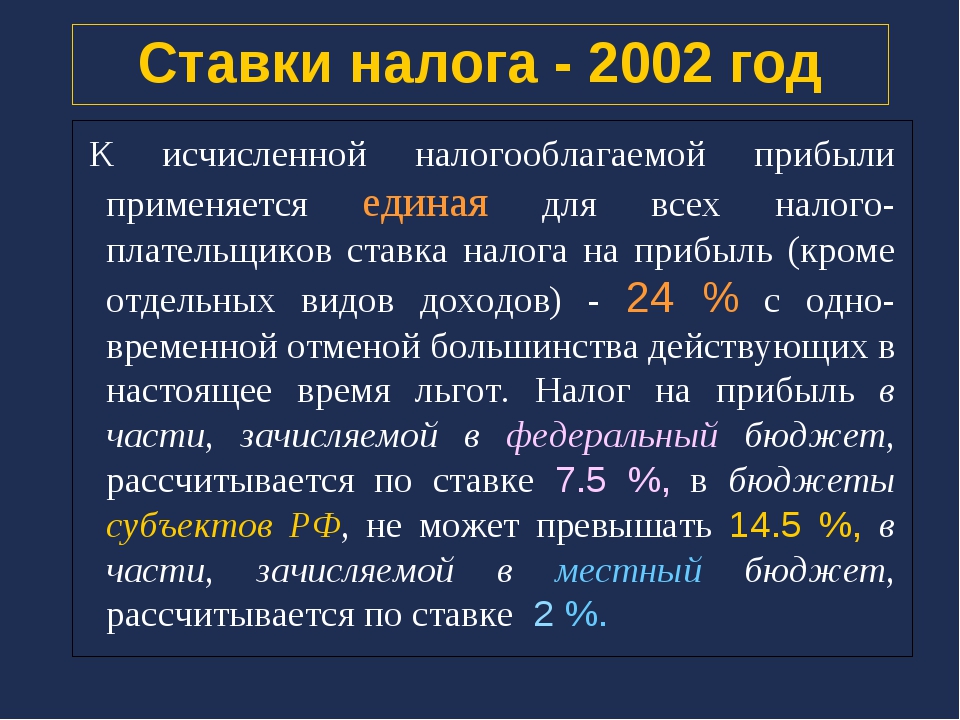

Согласно действующему с 2017 года порядку, ставка налога на прибыль в общем случае составляет 20 процентов, из них в федеральный бюджет компании перечисляют 3 процента, а в региональный бюджет — 17 процентов. При этом в 2016 году и ранее компании перечисляли в федеральный бюджет лишь 2 процента, а 18 процентов уходило в бюджет субъекта РФ.

Как пояснил «Парламентской газете» Андрей Кутепов, изначально такие изменения обосновывались необходимостью сбалансированности бюджетов субъектов, так как полученные таким образом дополнительные доходы федерального бюджета предполагалось направлять на поддержку наименее обеспеченных регионов. Но с экономической точки зрения налоговые доходы субъектов упали за 10 лет в полтора раза. В итоге региональные власти экономят на развитии транспорта, строительстве социальных объектов.

Так, по оценкам сенаторов, 12 регионов смогут увеличить свой бюджет от 2 до 4,5 процента, 19 регионов — от 1 до 2 процентов, бюджет остальных регионов вырастет примерно на 1 процент. Также это позволит уменьшить общую дотационность бюджетной системы РФ на уровне регионов, повысить заинтересованность субъектов РФ в увеличении прибыли работающих на их территории предприятий.

| Вид дохода | Ставка налога | Ссылка на НКУ (IV раздел) |

|---|---|---|

| Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | п.167.1 |

Стипендия, выплачиваемая ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн. ) ) | 18% | п.165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | п.177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | п.170.9 |

| Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду | 18% | п.170.1 |

| Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) | 18% | п. 170.2 170.2 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | п.170.8.2 |

| Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни | 18% | п.170.8.2 |

| Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения | 18% | п.170.8.2 |

Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышения над значением двойного размера прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн. ) ) | 18% | п.165.1.22 |

| Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ | 18% | п.170.7 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | п.164.2.18 |

| Стоимость путевок (на территории Украины) на отдых, оздоровление и лечение, в т.ч. на реабилитацию инвалидов, плательщика налога и/или членов его семьи первой степени родства, предоставляемых его работодателем – плательщиком налога на прибыль – безвозмездно или со скидкой (в размере такой скидки) один раз в год, (при условии, что стоимость путевки или скидки не превышает 5 размеров минимальной зарплаты) | не облагается | п.165.1.35 |

| Выигрыши, призы, подарки | ||

| Выигрыш или приз (кроме выигрышей и призов в лотерею) в пользу резидентов или нерезидентов | 18% | п. 167.1 167.1 |

| Выигрыш или приз в лотерею | 18% | п.167.1 |

| Прочие выигрыши и призы | 18% | п.167.1 |

| Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 25% минимальной зарплаты, за исключением денежных выплат в любой сумме | не облагается | п.165.1.39 |

| Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам – чемпионам Украины, призерам спортивных международных соревнований, в том числе спортсменам-инвалидам, определенных в пп. «б» п.165.1.1 НКУ) | 18% | п.167.1 |

| Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») | 0% 5% 18% | п. 174.6 174.6 |

| Проценты | ||

| Процент на текущий или депозитный банковский счет | 18% | п.167.5.1 |

| Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам | 18% | п.167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | п.167.5.1 |

| Плата (процент), которая распределяется на паевые членские взносы членов кредитного союза | 18% | п.167.5.1 |

| Доход, который выплачивается компанией, управляющей активами института совместного инвестирования | 18% | п.167.5.1 |

| Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) | 18% | п.167.5.1 |

| Доход в виде процентов (дисконта), полученный владельцем облигаций от их эмитента | 18% | п. 167.5.1 167.5.1 |

| Доход по сертификатам фонда операций с недвижимостью и доход, полученный в результате выкупа (погашения) сертификатов фонда операций с недвижимостью | 18% | п.167.5.1 |

| Проценты и дисконтные доходы, начисленные физическим лицам по любым другим основаниям (кроме перечисленных в п.170.4.1 НКУ) | 18% | п.170.4.3 |

| Дивиденды, роялти | ||

| Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов | не облагается | п.165.1.18 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | п. 167.5.2 167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также субъектами хозяйствования – неплательщиками налога на прибыль | 9% | п.167.5.4 |

| Роялти | 18% | п.170.3.1 |

| Продажа недвижимости | ||

| Доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка или объекта незавершенного строительства, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет | не облагается | п.172.1 |

Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п. 172.1 172.1 | 5% | п.172.2 |

| Продажа движимого имущества | ||

| Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) | 5% | п.173.1 |

| Доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), не подлежит налогообложению (как исключение из предыдущего) | не облагается | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года второго объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 5% | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года третьего (и последующих) объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 18% | п. 173.2 173.2 |

| Наследство | ||

| Стоимость собственности, которая наследуется членами семьи первой степени родства | 0% | п.174.2.1 |

| Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом | 0% | п.174.2.1 |

| Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, и денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг., погашение которых не состоялось | 0% | п. 174.2.1 174.2.1 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | п.174.2.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | п.174.2.3 |

| Доходы нерезидентов и иностранные доходы | ||

| Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам | по ставкам, определенным для резидентов | п.170.10.1 |

| Иностранные доходы | 18% | п.170.11.1 |

Подача продления по подоходному налогу: как и когда в 2021 году

Крайний срок подачи федеральной налоговой декларации — 17 мая 2021 года. Если вам нужно больше времени, вы можете автоматически продлить подоходный налог, заполнив форму IRS 4868. Это позволит вам до 15 октября 2021 г., чтобы подать налоговую декларацию.

Вот что можно и чего нельзя делать при продлении налогов.

Как подать налоговую декларацию?

Вы можете получить налоговое продление в электронном виде или по почте. Вам следует запросить продление не позднее крайнего срока 17 мая, чтобы избежать штрафа за просрочку подачи от IRS.

Посмотрите, поддерживает ли ваше налоговое программное обеспечение Форму 4868 для продления налогов. Большинство так и есть. Вы можете просто следовать инструкциям программы и узнать, как таким образом подать налоговую декларацию в электронном виде. IRS отправит вам электронное подтверждение, когда вы отправите форму.

Цены: от 60 до 120 долларов плюс государственные расходы. | |

Цены: от 44,95 до 79,95 долларов плюс государственные расходы. Рекламная акция: получите скидку 25% на подачу документов на федеральном уровне и уровне штата. | |

Цены: от 49,99 до 109,99 долларов, плюс государственные расходы. |

Вы также можете подать заявление о продлении налога, заполнив форму 4868 на бумаге и отправив ее обычной почтой (это меньше страницы), но просто получите подтверждение того, что вы ее отправили.

Если вы не планируете использовать налоговое программное обеспечение или еще не решили, какое программное обеспечение использовать, рассмотрите вариант IRS Free File. IRS сотрудничает с некоммерческой организацией под названием Free File Alliance, чтобы предоставить людям, которые зарабатывают менее 72000 долларов скорректированного валового дохода, доступ к бесплатному программному обеспечению для подготовки налогов от известных брендов.Кто угодно — даже люди с доходом выше установленного порога — может пойти туда и подать онлайн-заявку.

IRS сотрудничает с некоммерческой организацией под названием Free File Alliance, чтобы предоставить людям, которые зарабатывают менее 72000 долларов скорректированного валового дохода, доступ к бесплатному программному обеспечению для подготовки налогов от известных брендов.Кто угодно — даже люди с доходом выше установленного порога — может пойти туда и подать онлайн-заявку.

Как долго длится продление налога?

Налоговое продление дает вам право до 15 октября 2021 года подать налоговую декларацию.

Однако получение продления не дает вам больше времени для оплаты — это только дает вам больше времени для подачи декларации. Если вы не можете подать декларацию к крайнему сроку 17 мая, вам необходимо оценить свой налоговый счет и заплатить как можно больше в это время.

Все, что вы должны после истечения крайнего срока, подлежат начислению процентов и штрафу за просрочку платежа, даже если вы получите отсрочку.

Возможно, вам удастся избежать штрафа за просрочку платежа, если вы заплатите не менее 90% своих фактических налоговых обязательств к крайнему сроку 17 мая, а оставшуюся сумму вы уплатите вместе с декларацией.

Продление налогов для иностранных налогоплательщиков и военнослужащих

Некоторым людям вообще не нужно беспокоиться о подаче заявления на продление налогов.

Если вы являетесь гражданином или резидентом США, которые жили и работали за пределами страны в крайний срок подачи налоговой декларации, вы можете автоматически получить два дополнительных месяца для подачи налоговой декларации и оплаты любой причитающейся суммы без необходимости запрашивать налог. расширение.

Люди, пострадавшие от определенных стихийных бедствий, также могут автоматически получить больше времени (время варьируется; проверьте список соответствующих стихийных бедствий).

Некоторые военнослужащие автоматически получают дополнительное время в зависимости от того, где они находятся и чем занимаются.

Не забудьте подать заявку до крайнего срока в октябре.

Запрос на продление и внесение ориентировочной оплаты — это лишь половина работы. Вам все равно нужно подать окончательный отчет. Если вы не подадите заявку до 15 октября, штрафы могут усугубиться.

Вам все равно нужно подать окончательный отчет. Если вы не подадите заявку до 15 октября, штрафы могут усугубиться.

Какие уровни подоходного налога на 2021 год по сравнению с 2020 годом?

Никогда не рано думать о следующей налоговой декларации. Для большинства американцев это будет ваша федеральная налоговая декларация за 2021 налоговый год, которая, кстати, должна быть подана 18 апреля 2022 года (19 апреля для жителей штата Мэн и Массачусетс).Сами налоговые ставки не изменились с 2020 по 2021 год. На 2021 и 2020 налоговые годы действуют семь налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35% и 37. %. Тем не менее, как и каждый год, налоговая ставка в скобках на 2021 год была скорректирована с учетом инфляции. Это означает, что вы можете оказаться в другой налоговой категории при подаче декларации за 2021 год, чем в ту группу, в которой вы были за 2020 год, что также означает, что вы также можете облагаться другой налоговой ставкой на часть вашего дохода за 2021 год.

Диапазоны налоговых ставок также различаются в зависимости от вашего статуса регистрации. Например, налоговая ставка в размере 22% на 2021 налоговый год составляет от 40 526 долларов США до 86 375 долларов США для налогоплательщиков единого налога, но начинается с 54 201 доллара США и заканчивается 86 350 долларами США для лиц, подающих документы на регистрацию. (В 2020 году налоговая ставка в размере 22% для холостяков увеличилась с 40 126 долларов США до 85 525 долларов США, в то время как та же ставка применялась к подающим заявлениям главы семьи с налогооблагаемым доходом от 53 701 доллара США до 85 500 долларов США.) , вы захотите использовать следующие налоговые категории:

2021 Налоговые категории для одиноких лиц и супружеских пар, подающих совместно

Ставка налога | Налогооблагаемый доход | Налогооблагаемый доход | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

10% | До 9 950 долларов США | До 19 900 долларов США | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

1 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

1 925 | от 19 901 до 81 050 долларов | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

22% | от 40 526 до 86 375 долларов | от 81 051 до 172 750 долларов 9 0003 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

24% | от 86 376 до 164 925 долларов | от 172 751 до 329 850 долларов | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

32% | от 164 926 до 209 425 от 164 926 до 209 425 от 164 926 до 209 425 35% | От 209 426 долларов США до 523 600 долларов США | От 418 851 долларов США до 628 300 долларов США | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

37% | Более 523 600 долларов США | 09002 Супружеские пары, подающие раздельно, и главы домохозяйства

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Это «очищенный» финансовый результат и прибыль до налогообложения, которая и представляет собой налогооблагаемую базу.

Это «очищенный» финансовый результат и прибыль до налогообложения, которая и представляет собой налогооблагаемую базу. Получится дельта, которая может и не «выровняться» в дальнейшем.

Получится дельта, которая может и не «выровняться» в дальнейшем.

Сравнить ставки на микрокредиты онлайн в разных МФО Украины можно в разделе Индексов на Minfin.com.ua.

Сравнить ставки на микрокредиты онлайн в разных МФО Украины можно в разделе Индексов на Minfin.com.ua.

США

США

США до 85 500 долл. США

США до 85 500 долл. США

Если вы одиноки, только ваш доход в 2021 году, превышающий 523 600 долларов, будет облагаться налогом по максимальной ставке (37%). Остальные будут облагаться налогом по более низким ставкам, как описано выше. Так, например, налог на 1 миллион долларов с одного человека в 2021 году составит 334 072 доллара. Это большие деньги, но это все равно на 35 928 долларов меньше, чем если бы ставка 37% применялась в качестве фиксированной ставки для всего 1 миллиона долларов (что привело бы к налоговому счету на 370 000 долларов).

Если вы одиноки, только ваш доход в 2021 году, превышающий 523 600 долларов, будет облагаться налогом по максимальной ставке (37%). Остальные будут облагаться налогом по более низким ставкам, как описано выше. Так, например, налог на 1 миллион долларов с одного человека в 2021 году составит 334 072 доллара. Это большие деньги, но это все равно на 35 928 долларов меньше, чем если бы ставка 37% применялась в качестве фиксированной ставки для всего 1 миллиона долларов (что привело бы к налоговому счету на 370 000 долларов).

Ставка 39,6% будет применяться к индивидуальным подателям налоговых деклараций, подлежащим налогообложению. доход более 452 700 долларов США и совместные декларации с налогооблагаемым доходом, превышающим 509 300 долларов США. Для получения дополнительной информации о повышении налогов, предлагаемых в Плане Байдена для американских семей, см. «7 способов, которыми Байден планирует обложить налогом богатых (и, возможно, некоторых не очень богатых людей)».

Ставка 39,6% будет применяться к индивидуальным подателям налоговых деклараций, подлежащим налогообложению. доход более 452 700 долларов США и совместные декларации с налогооблагаемым доходом, превышающим 509 300 долларов США. Для получения дополнительной информации о повышении налогов, предлагаемых в Плане Байдена для американских семей, см. «7 способов, которыми Байден планирует обложить налогом богатых (и, возможно, некоторых не очень богатых людей)». [1] Однако с Законом о сокращении налогов и занятости от 2017 года IRS теперь использует привязанный индекс потребительских цен (C-CPI) для соответствующей корректировки пороговых значений дохода, сумм вычетов и значений кредита.[2]

[1] Однако с Законом о сокращении налогов и занятости от 2017 года IRS теперь использует привязанный индекс потребительских цен (C-CPI) для соответствующей корректировки пороговых значений дохода, сумм вычетов и значений кредита.[2] США

США

Затем налогоплательщик должен заплатить более высокую из двух.

Затем налогоплательщик должен заплатить более высокую из двух.

Максимальный размер кредита составляет 3 618 долларов на одного ребенка, 5 980 долларов на двоих детей и 6 728 долларов на троих и более детей. Все это относительно небольшое увеличение по сравнению с 2020 годом.

Максимальный размер кредита составляет 3 618 долларов на одного ребенка, 5 980 долларов на двоих детей и 6 728 долларов на троих и более детей. Все это относительно небольшое увеличение по сравнению с 2020 годом. США

США Однако возвращаемая часть детской налоговой скидки скорректирована с учетом инфляции, но в 2021 году останется на уровне 1400 долларов США.

Однако возвращаемая часть детской налоговой скидки скорректирована с учетом инфляции, но в 2021 году останется на уровне 1400 долларов США. США

США Исключение увеличено до 159 000 долларов для подарков супругам, не являющимся гражданами США.

Исключение увеличено до 159 000 долларов для подарков супругам, не являющимся гражданами США. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Не могли бы вы рассказать нам больше о том, как мы можем добиться большего? Наивысшая предельная ставка подоходного налога в размере 37 процентов коснется налогоплательщиков с налогооблагаемым доходом в размере 523 600 долларов США и выше для лиц, подающих индивидуальные документы, и 628 300 долларов США и выше для супружеских пар, подающих совместную регистрацию.

Наивысшая предельная ставка подоходного налога в размере 37 процентов коснется налогоплательщиков с налогооблагаемым доходом в размере 523 600 долларов США и выше для лиц, подающих индивидуальные документы, и 628 300 долларов США и выше для супружеских пар, подающих совместную регистрацию. США до 172 750 долл. США

США до 172 750 долл. США

Затем налогоплательщик должен заплатить более высокую из двух.

Затем налогоплательщик должен заплатить более высокую из двух.

Максимальный размер кредита составляет 3 618 долларов на одного ребенка, 5 980 долларов на двоих детей и 6 728 долларов на троих и более детей. Все это относительно небольшое увеличение по сравнению с 2020 годом.

Максимальный размер кредита составляет 3 618 долларов на одного ребенка, 5 980 долларов на двоих детей и 6 728 долларов на троих и более детей. Все это относительно небольшое увеличение по сравнению с 2020 годом. США

США Однако возвращаемая часть детской налоговой скидки скорректирована с учетом инфляции, но в 2021 году останется на уровне 1400 долларов США.

Однако возвращаемая часть детской налоговой скидки скорректирована с учетом инфляции, но в 2021 году останется на уровне 1400 долларов США. США

США Исключение увеличено до 159 000 долларов для подарков супругам, не являющимся гражданами США.

Исключение увеличено до 159 000 долларов для подарков супругам, не являющимся гражданами США. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Добавить комментарий

Комментарий добавить легко