Отслеживаем 5 главных финансовых показателя бизнеса

Покупатель оформляет заказ и переводит предоплату. Поставщик доставляет товары и, если с ними всё в порядке, в течение двух недель получает полную сумму. Но это всего лишь договорённость о схеме расчётов.

Выручку можно учитывать, когда есть документы, подтверждающие, что право на товар полностью перешло покупателю. Например, если клиент в течение двух недель вправе вернуть продукцию ненадлежащего качества, деньги от поставки можно учитывать после окончания гарантийного срока, а не в момент оплаты.

Самый простой способ понять состояние бизнеса — регулярно

отслеживать продажи. В ретейле или ресторанном бизнесе, чтобы проверить эффективность

работы команды, этот показатель полезно мониторить ежечасно.

Выручку стоит контролировать постоянно. Для анализа показатель можно разложить на два: количество покупателей и средний чек. Это поможет понять, что влияет на рост или спад продаж. Выросли выручка и средний чек, значит, получается продавать более дорогие товары. Снизилась выручка и уменьшилось количество клиентов — пора запускать рекламу и привлекать новую аудиторию.

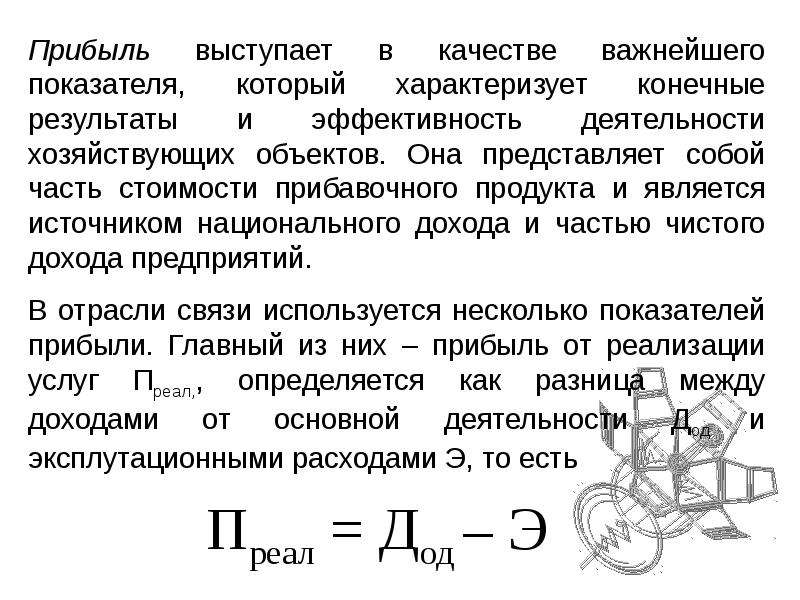

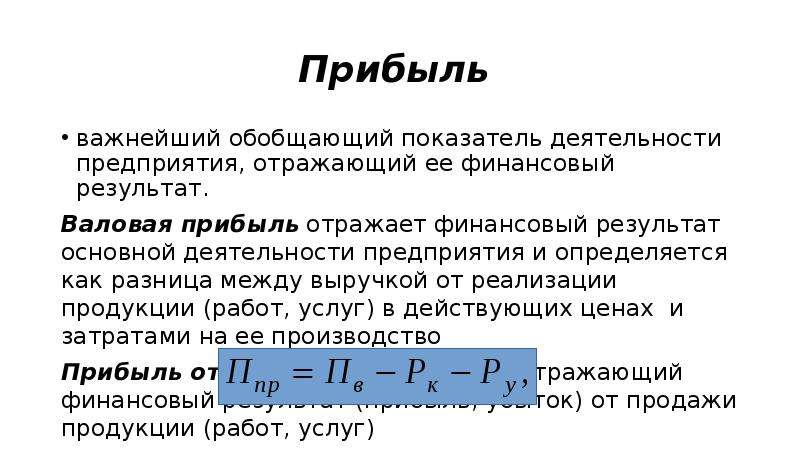

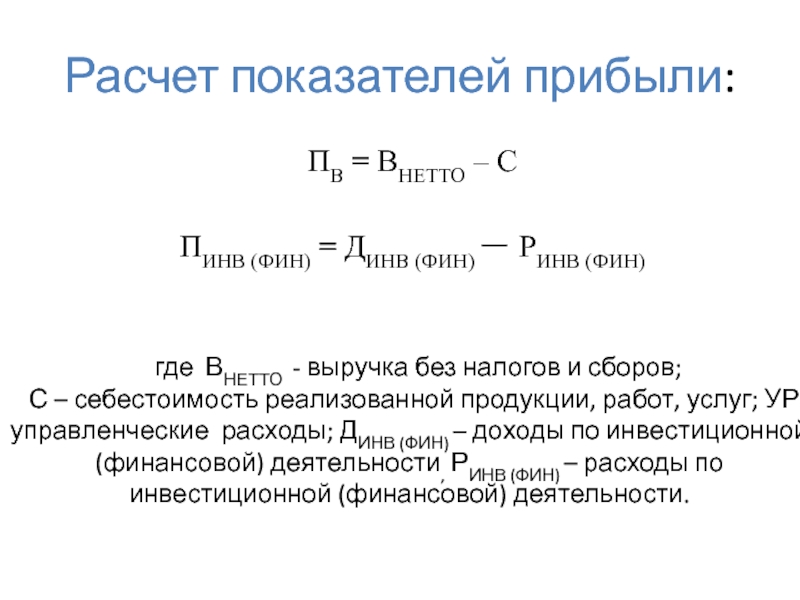

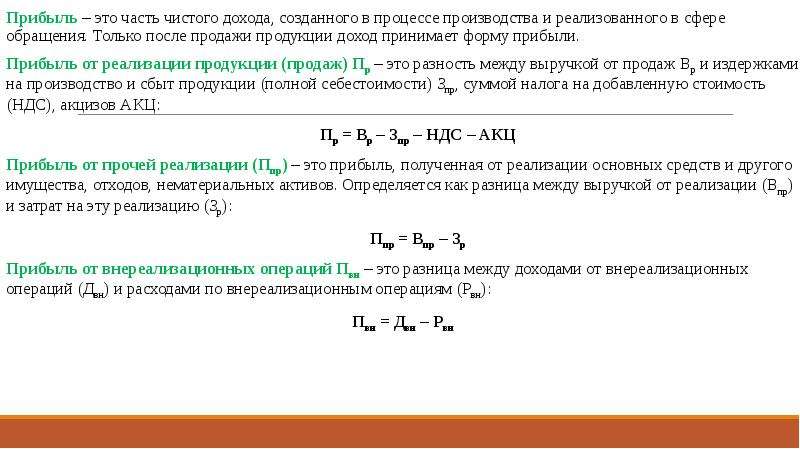

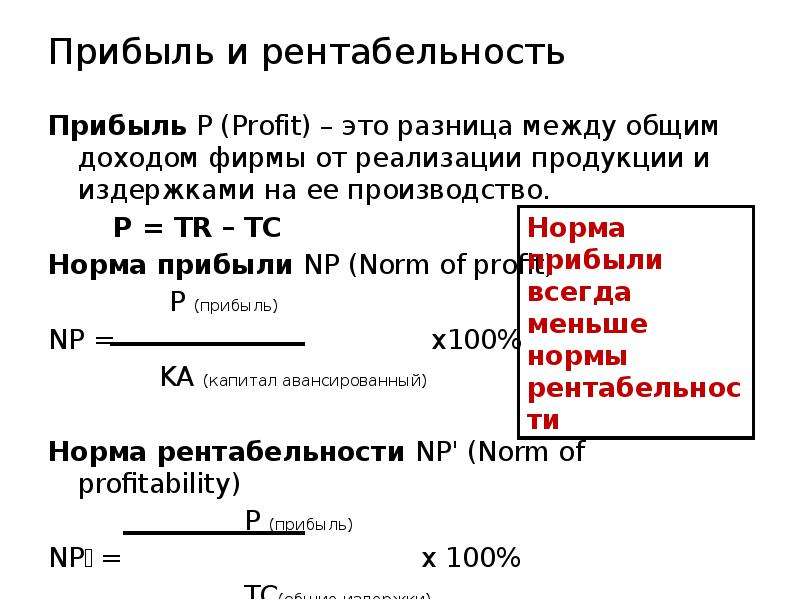

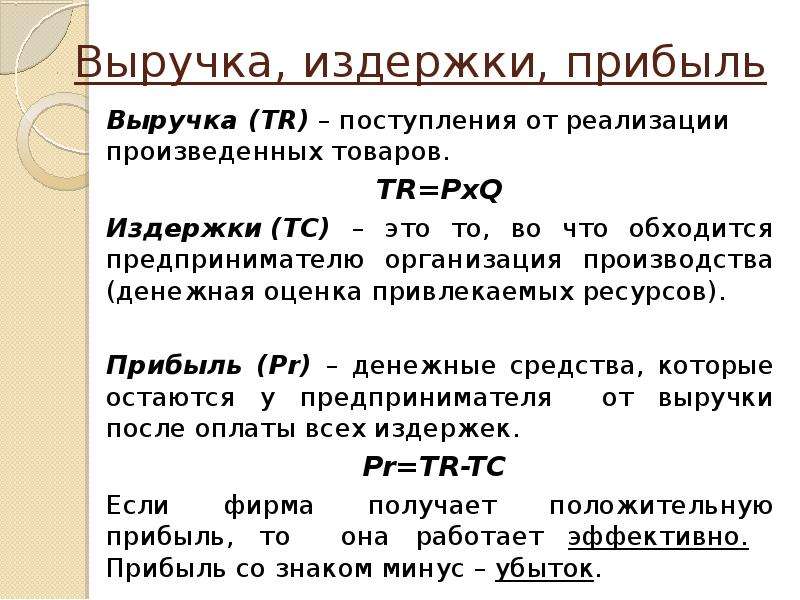

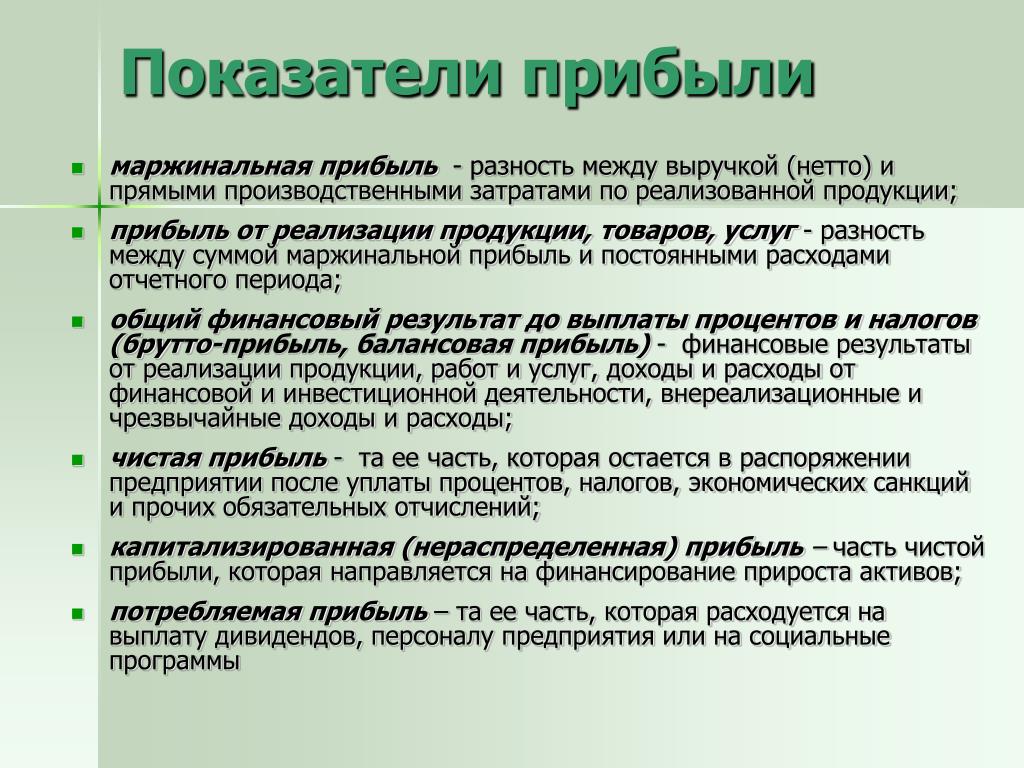

Прибыль — это не деньги на расчётном счёте, а разница между

выручкой

и текущими расходами компании. Ведь из средств, поступающих на счёт, надо заплатить

аренду, отдать долги, закупить товар. Некоторые расходы, например зарплата

сотрудникам,

могут быть уже рассчитаны, но ещё не выплачены — деньги остаются на счёте, но

фактически

уже не принадлежат компании.

Прибыль полезно не только считать, но и планировать, особенно если её пока нет. Когда компания только начинает развиваться, её расходы всегда существенно выше доходов. Это называется плановый убыток. Бизнес просто не может за один день покрыть все затраты на оборудование, закупку товара, раскрутку, обучение, наём персонала. На это потребуется несколько месяцев.

Чтобы понять, когда компания выйдет в плюс, нужно построить финансовую модель развития бизнеса. В ней должно быть чётко прописано, на протяжении какого времени ожидается убыток, когда предприятие достигнет точки безубыточности, а когда заработает первые деньги.

Важно не только постоянно отслеживать

изменение

доходности бизнеса, но и планировать прибыль в соответствии с будущими расходами. Если

растёт выручка, проверьте, не приходится ли тратить больше на поддержание работы

компании и не уменьшается ли прибыль.

Если

растёт выручка, проверьте, не приходится ли тратить больше на поддержание работы

компании и не уменьшается ли прибыль.

Чистый денежный поток — это разница между всеми приходами (положительный денежный поток) и расходами (отрицательный денежный поток) средств за определенный промежуток времени. Благодаря этому показателю понятно, зарабатывает компания деньги или, наоборот, «сливает». Денежный поток, или движение денежных средств (ДДС), важнее для инвесторов, чем прибыль, так как демонстрирует реальное финансовое состояние компании.

В то же время отрицательный денежный поток не всегда говорит о

кризисе. Например, такое может произойти в период перестройки компании, когда нужно

больше средств, чем во время обычной деятельности.

Например, такое может произойти в период перестройки компании, когда нужно

больше средств, чем во время обычной деятельности.

Если не отслеживать денежные потоки, не заниматься планированием, возникает риск кассовых разрывов — ситуаций, когда не хватает денег, чтобы рассчитаться по текущим обязательствам. Например, деньги за товар придут через неделю, а аренду нужно оплатить сегодня.

Грамотное управление денежными потоками

позволит понять, сколько денег остаётся на выполнение обязательств перед

контрагентами,

сколько — на развитие компании, а сколько можно выплатить себе в качестве дивидендов.

Так при нехватке средств появится время, чтобы найти ресурсы или передоговориться с

контрагентами: попросить клиентов пораньше оплатить счета, получить дополнительную

отсрочку у поставщиков или привлечь заём.

Точка безубыточности (ТБУ) — это объём производства и выручки, при котором доходы компании компенсируют все расходы. Каждая следующая копейка после точки безубыточности — прибыль бизнеса. Для подсчёта ТБУ надо знать 3 показателя: выручку, переменные расходы и постоянные расходы.

Постоянные расходы — затраты, уровень

которых

не зависит от объёмов реализованной продукции. В их числе аренда помещений, зарплата

персонала и т. д. Переменные расходы напрямую связаны с объёмом выпускаемой продукции.

Это траты на сырьё, транспортные и коммунальные услуги, которые меняются в зависимости

от масштабов производства, и пр.

Что такое ROAS: формула расчета и примеры

В этой статье вы узнаете, что такое ROAS, зачем он нужен бизнесу, чем отличается от других показателей эффективности рекламных кампаний, и как автоматизировать его расчет с помощью OWOX BI.

Содержание

Что такое ROAS

ROAS (аббревиатура от англ. Return on Ad Spend) — это показатель рентабельности рекламных расходов. Простыми словами, это прибыль, которую вы получаете за каждый доллар, потраченный на рекламу.

Эта метрика используется в основном для оценки эффективности рекламных кампаний, объявлений или ключевых слов. Например, сравнив этот показатель по нескольким кампаниям, вы можете определить, какая из них успешная (ROAS больше 100%), какая убыточная (ROAS меньше 100%), а какая сработала в ноль (ROAS равен 100%).

Например, сравнив этот показатель по нескольким кампаниям, вы можете определить, какая из них успешная (ROAS больше 100%), какая убыточная (ROAS меньше 100%), а какая сработала в ноль (ROAS равен 100%).

Зачем нужен ROAS

Такие параметры, как трафик, показы, клики и конверсии, безусловно полезны при анализе рекламных кампаний. Однако они ничего не говорят об экономической эффективности вашей рекламы. Опираясь лишь на них, вы рискуете сделать ошибочные выводы об окупаемости тех или иных источников, каналов или кампаний. Например, сократить расходы на кампанию, которая приводит меньше всего трафика, а в результате столкнуться с ощутимым падением продаж.

ROAS помогает узнать, какой доход приносит ваша реклама, какие маркетинговые приемы и инструменты эффективны и их можно использовать в дальнейшем, а от каких стоит отказаться. Как перераспределить маркетинговый бюджет так, чтобы увеличить доход, не повышая при этом свои затраты.

Рассмотрим пользу применения показателя рентабельности рекламных расходов на конкретном примере. Допустим, вы запустили три кампании с одинаковым бюджетом:

Если делать выводы, опираясь только на «количественные» показатели, можно решить, что лучше сработала Кампания 1 — она привела больше всего трафика. Но стоит нам добавить в таблицу доход с ROAS — и картина поменяется:

Мы видим, что ROAS выше у Кампании 3, значит, она приносит больше дохода. Зная эту информацию, вы можете внести корректировки в свои кампании, чтобы быстрее достичь поставленных целей. Например, если вы хотите повысить узнаваемость бренда, больше инвестируйте в первую кампанию, а если хотите повысить прибыль — выберите третью кампанию.

Формула расчета ROAS и пример её применения

Чтобы вычислить ROAS, нужно разделить доход от рекламы на ее стоимость и умножить получившееся число на 100%.

Формула для расчета показателя рентабельности рекламных расходов:

Например: вы запустили рекламную кампанию в Google Ads c бюджетом $1000 на месяц. В конце месяца эта кампания принесла вам $4000 дохода.

В конце месяца эта кампания принесла вам $4000 дохода.

Считаем ROAS: $4000 / $1000×100% = 400%

Это значит, что каждый потраченный $1 принес вам $4 прибыли. На первый взгляд, неплохо, но как изменится картина, если мы посчитаем ROMI?

Чем отличаются ROAS, ROMI и ROI

Эти метрики похожи друг на друга и их часто путают. Давайте сравним их формулы и разложим все по полкам.

Главная разница между показателями ROAS и ROMI/ROI заключается в том, что при расчете первого учитываются расходы исключительно на рекламные кампании (без зарплат маркетологов, маржинальности товаров и т. д.)

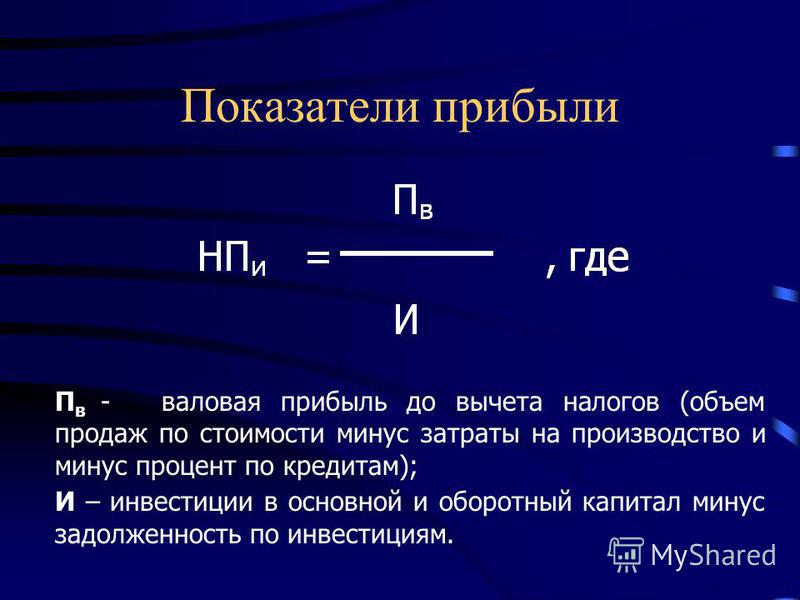

ROI — это показатель возврата инвестиций. Он позволяет понять, насколько доходный или убыточный ваш бизнес с учетом инвестиций, которые вы в него делаете.

Самая простая формула расчета ROI выглядит так:

- Где доход — это общая прибыль, которую вы получили от инвестиций в бизнес.

- А расходы — это все инвестиции: затраты на рекламу, себестоимость товара, зарплаты сотрудникам и другие операционные расходы.

Вернемся к нашему примеру с кампанией в Google Ads (доход $4000, расходы $1000) и посчитаем для нее коэффициент возврата инвестиций.

ROI = ($4000 — $1000) / $1000×100% = 300%

Есть более подробная формула, которая учитывает маржинальность:

Где валовая прибыль — это доход, умноженный на маржу.

Добавляем в наш пример в маржу, допустим, она составляет 30%.

- Считаем валовую прибыль: $5000×0,3 = $1500.

- Вычитаем из валовой прибыли расходы: $1500 — $1000 = $500.

- Получившуюся сумму делим на расходы: $500 / $1000 = 0,5.

- Переводим 0,5 в проценты и получаем ROI = 50%.

Как видите, если учитывать маржу, то результаты будут не такими радужными, зато более точными и реалистичными.

Читайте также: что такое ROI и как с его помощью определить наиболее эффективные каналы для привлечения новых клиентов.

ROMI — это показатель возврата маркетинговых инвестиций. Считается так же, как ROI, только не для всего бизнеса в целом, а отдельно для маркетинга. Поэтому, когда мы говорим об эффективности рекламных кампаний, корректнее сравнивать их ROAS с ROMI, а не ROI.

Считается так же, как ROI, только не для всего бизнеса в целом, а отдельно для маркетинга. Поэтому, когда мы говорим об эффективности рекламных кампаний, корректнее сравнивать их ROAS с ROMI, а не ROI.

Формула расчета ROMI:

- Где доход — это деньги, которые вы получили от запуска рекламы

- А расходы — это стоимость рекламных кампаний и зарплаты маркетологов.

Посчитаем ROMI для нашего примера с кампанией в Google Ads (доход $4000, расходы $1000). Допустим вы заплатили $100 маркетологу, который занимался ее настройкой, и $25 копирайтеру, который написал текст.

ROMI = ($4000 — ($1000 + $100 + $25)) / ($1000 + $100 + $25) х 100% = 255,5%

Как видите, ROI, ROMI и ROAS — это разные показатели, и лучше их не путать. Иначе вы можете принять ошибочное решение. Например, если у вас ROMI равен 100%, значит вы заработали $2 на каждом потраченном $1. А если ROAS равен 100% — вы ничего не заработали сверху, лишь вернули потраченное.

Читайте также: что такое показатель возврата инвестиций в маркетинг, как он считается и почему так важен для бизнеса.

Когда использовать ROAS

На какой показатель ориентироваться? Тут все просто: если вам нужна более объективная и комплексная оценка эффективности маркетинговых усилий, то лучше считать ROMI. Если вам не доступны данные о маржинальности и других расходах помимо бюджета на реклама, а принимать решение надо срочно, то будет полезным ROAS.

Как автоматизировать расчет ROAS

Считать рентабельность рекламных расходов — времязатратное и утомительное занятие. Чтобы этого избежать, вы можете анализировать ROAS в отчетах рекламных кабинетов, например в Google Ads или Facebook. Однако таким способом вы не сможете сравнить рентабельность разных источников и каналов. Для решения этой задачи подойдет отчет «Анализ расходов» в Google Analytics.

Чтобы получить такой отчет, вам нужно импортировать в систему аналитики данные о расходах из рекламных сервисов. Сделать это автоматически вам поможет OWOX BI.

Сделать это автоматически вам поможет OWOX BI.

Узнайте, какие кампании приносят прибыль, а какие не окупаются

Автоматически импортируйте расходы из рекламных сервисов в Google Analytics. Сравнивайте затраты, CPC и ROAS разных кампаний в одном отчете.

Однако в Google Analytic нет информации о возвратах, отмененных заказах, офлайн-покупках, заказах по телефону и т. д. А без этой информации ваши расходы и доход, а следовательно и рассчитанный показатель рентабельности будут неточными. Поэтому мы рекомендуем строить отчеты и считать важные для бизнеса KPI на полных данных.

OWOX BI поможет вам значительно упростить и автоматизировать этот процесс. Сервис соберет и обработает все необходимые данные: действия пользователей на сайте, звонки и заказы из CRM, email-рассылки и расходы на рекламу. Вы сможете делать отчеты с ROAS, ROMI, ROI, LTV, ДРР и другими показателями в пару кликов и без SQL — просто выбирая нужные метрики в конструкторе отчетов OWOX BI Smart Data.

Чтобы получить готовый отчет по рекламным кампаниям в OWOX BI:

- Настройте импорт расходов из рекламных сервисов в Google Analytics и/или сразу в Google BigQuery.

- Настройте сбор сырых данных с сайта в Google BigQuery.

- Настройте модель атрибуции OWOX BI Attribution, которая будет учитывать все шаги пользователя по воронке и взаимное влияние рекламных каналов.

- Получайте отчеты в OWOX BI Smart Data: вы можете использовать готовые шаблоны или создавать собственные с помощью удобного конструктора отчетов.

P. S. Если вам нужна помощь с расчетом ROAS и подготовкой маркетинговых отчетов, запишитесь на демо. Наши специалисты обсудят с вами задачи вашего бизнеса и подберут оптимальное решение.

Наши клиенты

растут на 22%

быстрее

Растите быстрее, анализируя, что лучше сработает в вашем маркетинге

Измеряйте KPI, находите зоны роста и увеличивайте свой ROI

Записаться на демоИспользованные инструменты

Часто задаваемые вопросы

Открыть все Закрыть всеЧто такое ROAS?

ROAS (Return on Ad Spend) — это показатель рентабельности рекламных расходов. Простыми словами, это прибыль, которую вы получаете за каждый доллар, потраченный на рекламу.

По какой формуле считается ROAS?

ROAS = (Доход от рекламы / Расходы на рекламу) х 100%

Зачем нужен ROAS?

ROAS помогает узнать, какой доход приносит ваша реклама, какие маркетинговые приемы и инструменты эффективны и их можно использовать в дальнейшем, а от каких стоит отказаться. Как перераспределить маркетинговый бюджет так, чтобы увеличить доход, не повышая при этом свои затраты.

Как перераспределить маркетинговый бюджет так, чтобы увеличить доход, не повышая при этом свои затраты.

Как автоматизировать расчет ROAS?

OWOX BI поможет вам значительно упростить и автоматизировать расчет ROAS. Сервис соберет и обработает все необходимые данные: действия пользователей на сайте, звонки и заказы из CRM, email-рассылки и расходы на рекламу. Вы сможете делать отчеты в пару кликов и без SQL — просто выбирая нужные метрики в конструкторе отчетов OWOX BI Smart Data.

Сервис соберет и обработает все необходимые данные: действия пользователей на сайте, звонки и заказы из CRM, email-рассылки и расходы на рекламу. Вы сможете делать отчеты в пару кликов и без SQL — просто выбирая нужные метрики в конструкторе отчетов OWOX BI Smart Data.Показатель EBITDA. Что это такое и как его считать

Почти все компании при публикации финансовой отчетности указывают такой показатель, как EBITDA. Понимание принципа расчета и того, для чего он используется, необходимо каждому инвестору.

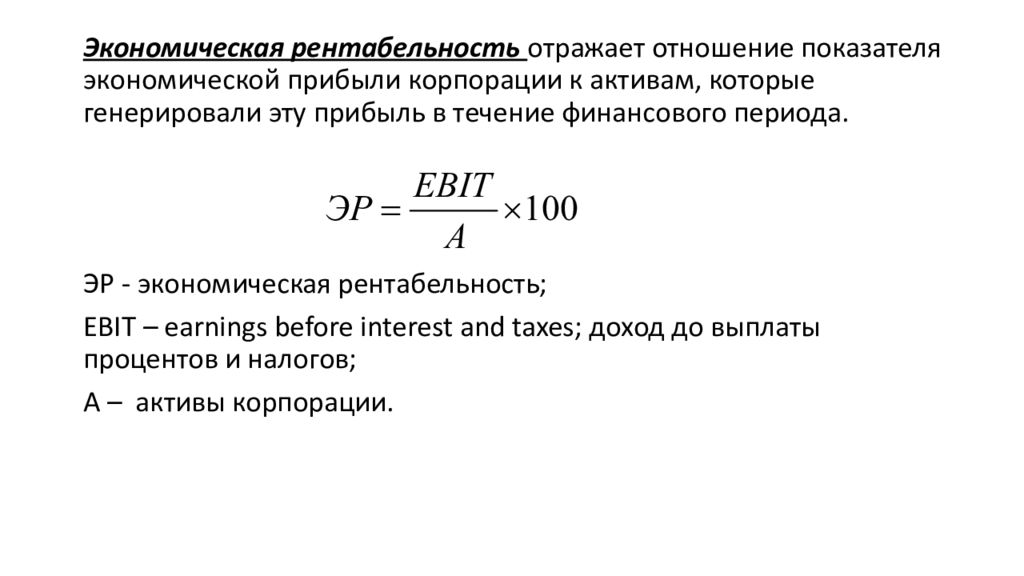

Согласно определению EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль до вычета процентов, налога на прибыль и амортизации активов.

Данный показатель не является стандартизированным бухгалтерским показателем, т. е. вы не сможете найти его в отчетности компании. Менеджмент компании рассчитывает EBITDA отдельно и использует его для наглядности финансового положения компании.

е. вы не сможете найти его в отчетности компании. Менеджмент компании рассчитывает EBITDA отдельно и использует его для наглядности финансового положения компании.

Показатель EBITDA начал использоваться в 1980-х годах для анализа способности компании обслуживать долги. В сочетании с чистой прибылью показатель служил источником информации, например, о том, какую сумму процентных платежей по задолженности может обеспечить компания в ближайшей перспективе. Данный показатель и сейчас продолжает использоваться для анализа кредитоспособности компаний. Многие кредиторы зашивают в ковенанты нормативы по отношению чистого долга к EBITDA. Принято считать нормой данное отношение на уровне не выше 3х.

Существует два основных метода расчета показателя EBITDA:

1. Более простой, но более надежный метод — «Сверху вниз».

EBITDA = Операционная прибыль + Расходы на амортизацию основных средств + Расходы на амортизацию нематериальных активов

Таким образом, мы принимаем тот факт, что операционная прибыль является основным источником дохода фирмы. Разница EBITDA от операционной прибыли заключается только в начисленной амортизации, которую мы возвращаем. Иначе этот показатель называют OIBDA, но, тем не менее, многие компании именно так производят свои расчеты.

Разница EBITDA от операционной прибыли заключается только в начисленной амортизации, которую мы возвращаем. Иначе этот показатель называют OIBDA, но, тем не менее, многие компании именно так производят свои расчеты.

Преимущество данного метода в его простоте: пользователю отчетности при расчете показателя тяжело допустить ошибку, и вместе с этим менеджменту компании крайне трудно ввести в заблуждение акционеров.

2. Более сложный, теоретический метод, который напрямую следует из названия показателя — «Снизу-вверх».

EBITDA = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов

Этот метод означает, что мы начинаем расчет от конечного значения чистой прибыли компании и возвращаем обратно приведенные статьи расходов. Основным недостатком данного метода является то, что любые вторичные или одноразовые статьи отчетности также попадут в конечный результат, что делает анализ показателя в динамике более сложным.

Стоит также отметить, что в данном случае менеджменту легче манипулировать числами, используя различные методы подсчета.

Следует понимать, что при расчете показателя EBITDA вторым способом мы захватываем все строки отчетности, которые находятся между операционной и чистой прибылью. Очень часто в учет заходят одноразовые расходы/доходы, понесенные фирмой.

Чтобы сделать показатель EBITDA более пригодным для анализа в динамике, применяются разнообразные корректировки на одноразовые статьи. Например, исключаются списания и переоценка активов, валютные разницы и т.д. Обычно компании приводят пояснение, на какие строки был скорректирован показатель.

Рассмотрим расчет показателя EBITDA, на примере компании Полюс.

Для начала посмотрим отчет о финансовых результатах компании. Сразу можем заметить, что в нем не указана начисленная амортизация. В таких случаях для расчета показателя EBITDA нам также потребуется отчет о движении денежных средств компании.

Теперь у нас есть все необходимые данные, чтобы посчитать EBITDA двумя методами.

1. EBITDA «Сверху вниз» = Операционная прибыль + амортизация = 1455 + 178 = 1633

2. EBITDA «Снизу-вверх» = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов = 1241 + 200 + 290 + 178 = 1909

Как мы видим, значения, посчитанные двумя способами, довольно сильно расходятся. Производя расчет вторым способом, мы захватили много одноразовых статей, не связанных с основной деятельностью компании. Из чего следует, что мы должны скорректировать наш показатель. Для удобства возьмем пример корректировки, которую провела сама компания.

Как мы видим, были удалены доходы, не связанные с основной деятельностью (курсовые разницы, процентные доходы и т.д.) и обратно восстановлены одноразовые расходы (обесценение активов, благотворительные взносы и т.д.).

После корректировки EBITDA, посчитанные первым и вторым способом, почти совпали.

Самый популярный показатель «грязной прибыли» (так иногда называют EBITDA) имеет массу преимуществ и недостатков:

Преимущества:

— Принято считать, что EBITDA довольно точно отображает «денежную прибыль» от основного вида деятельности компании.

— Удобен для использования при сравнении компаний, работающих в одной отрасли. При этом не имеет значения размер инвестиций (основных средств), размер долговой нагрузки, а также режим налогообложения компаний. Другими словами, при сравнении компаний не учитывается налоговая ставка страны, в которой располагается компания, структура капитала и учетная политика.

— EBITDA используется не только в оценке компаний, но и в кредитном и финансовом анализе.

— Позволяет приблизительно оценить объем долга, который потенциально сможет осилить компания. Также оценить возможности для инвестиций.

— При «добросовестном» подсчете показатель является надежным, т.к. он не допускает манипуляций во внутренних статьях отчетности. Например, если компания решила завысить амортизацию, на одну и ту же величину уменьшится чистая прибыль и увеличится амортизация. Таким образом, поменяется лишь структура показателя, но не конечный результат.

Например, если компания решила завысить амортизацию, на одну и ту же величину уменьшится чистая прибыль и увеличится амортизация. Таким образом, поменяется лишь структура показателя, но не конечный результат.

Недостатки:

— Компании могут менять базу для измерения показателя EBITDA, использовать разные методы расчёта либо корректировки. Тем самым менеджмент может манипулировать финансовыми результатами фирмы. Следовательно, надо более тщательно разбираться, как был собран показатель за весь рассматриваемый период времени.

— Компании с высокой долговой нагрузкой оказываются в более выгодном положение. Если фирма имеет большой долг и платит по нему высокие проценты, показатель EBITDA не отражает этот вклад. Тем не менее, прибыль такой компании будет уступать компании с низким долгом при прочих равных условиях.

— Такая же картина складывается и в случае с амортизацией. EBITDA не отражает потребности в будущих инвестициях компании. Это говорит о том, что при сравнении компаний из разных сфер, например, производства и сферы услуг, в выигрыше будут компании с большей долей основных средств.

Здесь нужно сделать акцент на то, что показатель EBITDA является первичным индикатором для скрининга компаний. После первичного осмотра фирма требует более детального изучения.

Показатель EBITDA для отдельных отраслей

При сравнении компаний из одной отрасли аналитики часто используют модернизированные показатели EBITDA. Например, для добывающей отрасли используется следующий показатель:

EBITDAX = EBITDA + затраты на разведку

Многие добывающие компании используют разную учетную политику для признания затрат на разведку. Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях.

Для ритейла, где сконцентрированы большие арендные площади, принято использовать показатель EBITDAR, скорректированный на величину аренды. Также он используется в авиационной отрасли, т.к. большинство самолетов покупаются в лизинг:

EBITDAR = EBITDA + затраты на аренду и операционный лизинг

Тем самым данный способ позволяет игнорировать разницу в стоимости аренды и обслуживание лизинга для компании. В конечном счете для компаний разного размера и формата он позволяет сравнить исключительно коммерческий успех компании.

В конечном счете для компаний разного размера и формата он позволяет сравнить исключительно коммерческий успех компании.

Открыть счет

БКС Брокер

Назначение вычисляемых столбцов и полей

При первом знакомстве с Power Pivot большинство пользователей осознают, что его мощные возможности заключаются в агрегатных и других вычислениях. Если в ваших данных есть столбец с числовыми значениями, вы можете легко выполнить с ними статистические вычисления, выбрав их в списке полей сводной таблицы или Power View. Для числовых данных будет автоматически определена сумма, среднее значение, количество или другое выбранное вами значение агрегата. Такие поля называются неявными показателями. Неявные показатели удобно использовать для быстрых и простых статистических вычислений, но они имеют ограничения, которые почти всегда можно обойти при использовании явных показателей и вычисляемых столбцов.

Сначала рассмотрим пример, где мы используем вычисляемый столбец, чтобы добавить новое текстовое значение для каждой строки в таблице «Товар». Каждая строка в таблице «Товар» содержит различную информацию о продаваемых нами товарах. В ней есть столбцы «Название товара», «Цвет», «Размер», «Цена посредника» и т. д. У нас также есть другая связанная таблица «Категория товара», которая включает столбец «НазваниеКатегорииТовара». Мы хотим, чтобы для каждого товара в таблице «Товар» было указано название его категории из таблицы «Категория товара». Для этого в таблице «Товар» можно создать вычисляемый столбец «Категория товара»:

Каждая строка в таблице «Товар» содержит различную информацию о продаваемых нами товарах. В ней есть столбцы «Название товара», «Цвет», «Размер», «Цена посредника» и т. д. У нас также есть другая связанная таблица «Категория товара», которая включает столбец «НазваниеКатегорииТовара». Мы хотим, чтобы для каждого товара в таблице «Товар» было указано название его категории из таблицы «Категория товара». Для этого в таблице «Товар» можно создать вычисляемый столбец «Категория товара»:

Новая формула Product Category использует функцию RELATED DAX для получения значений из столбца ProductCategoryName в связанной таблице Product Category, а затем вводит эти значения для каждого товара (каждой строки) в таблице Product.

Это хороший пример того, как можно использовать вычисляемый столбец для добавления фиксированного значения для каждой строки, которое можно затем использовать в области СТРОКИ, СТОЛБЦЫ или ФИЛЬТРЫ сводной таблицы или в отчете Power View.

Создадим еще один пример, где нужно вычислить удельную прибыль для категорий товаров. Это обычный сценарий, который описывается во многих учебниках. В модели данных есть таблица «Продажи» с данными о транзакциях, которая связана с таблицей «Категория товара». В таблице «Продажи» есть столбец, содержащий суммы продаж, и столбец, в котором указаны затраты.

Мы можем создать вычисляемый столбец, который рассчитывает сумма прибыли для каждой строки путем вычитания значений в столбце «Себестоимость» продаж из значений в столбце «ОбъемПродаж»:

Теперь создадим сводную таблицу и перетащим поле «Категория товара» в область СТОЛБЦЫ, а наше новое поле «Прибыль» — в область ЗНАЧЕНИЯ (столбец в таблице PowerPivot — это поле в списке полей сводной таблицы). В результате будет создан неявный показатель с именем Сумма по полю Прибыль. Это агрегат значений в столбце прибыли для каждой из категорий товаров. Результат выглядит так:

Результат выглядит так:

В этом случае поле «Прибыль» имеет смысл добавлять только в область ЗНАЧЕНИЯ. Если поместить его в область СТОЛБЦОВ, сводная таблица будет выглядеть следующим образом:

Поле «Прибыль» не позволяет получить полезные сведения, если оно находится в области ФИЛЬТРЫ, СТРОКИ или СТОЛБЦЫ. Оно имеет смысл только как агрегированное значение в области ЗНАЧЕНИЯ.

Итак, вот что мы сделали: мы создали столбец с названием «Прибыль», который вычисляет удельную прибыль для каждой строки в таблице «Продажи». Затем мы добавили его в область ЗНАЧЕНИЯ в сводной таблице, в результате чего было автоматически создан неявный показатель, в котором результат вычисляется для каждой категории товаров. Если вам кажется, что мы вычислили прибыль по категориям товаров дважды, вы правы. Сначала мы вычислили прибыль для каждой строки в таблице «Продаж», а затем добавили столбец «Прибыль» в область ЗНАЧЕНИЯ, где с ним были выполнены статистические вычисления по категориям товаров. Если вы думаете, что мы могли бы обойтись без вычисляемого столбца «Прибыль», вы опять же правы. Но как вычислить прибыль, не создавая вычисляемый столбец «Прибыль»?

Если вы думаете, что мы могли бы обойтись без вычисляемого столбца «Прибыль», вы опять же правы. Но как вычислить прибыль, не создавая вычисляемый столбец «Прибыль»?

Это лучше делать с помощью явного показателя.

Пока мы оставим вычисляемый столбец «Прибыль» в таблице «Продажи», а также столбцы «Категория товаров» в области СТОЛБЦЫ и «Прибыль» в области ЗНАЧЕНИЯ сводной таблицы, чтоб сравнить результаты.

В области вычислений таблицы «Продажи» создадим показатель с именем Общая прибыль(во избежание конфликтов имен). Это позволит получить те же результаты, что и раньше, но без использования вычисляемого столбца «Прибыль».

Во-первых, в таблице «Продажи» выберем столбец «ОбъемПродаж» и нажмем кнопку «Автосумма» для создания явного показателя Сумма по полю ОбъемПродаж. Явным показателем называется показатель, который создается в области вычислений таблицы в Power Pivot. Сделаем то же самое для столбца «Себестоимость». Переименуем столбцы в Общий объем продажи Общая себестоимость, чтобы их было проще идентифицировать.

Переименуем столбцы в Общий объем продажи Общая себестоимость, чтобы их было проще идентифицировать.

Затем создадим другой показатель с помощью этой формулы:

Общий доход: = [ Общий объем продаж]-[Общая себестоимость]

Примечание: Эту формулу также можно записать как Общий доход: =СУММ([ОбъемПродаж]) — СУММ([Себестоимость]), но создание отдельных показателей «Общий объем продаж» и «Общая себестоимость» позволяет также использовать их в сводной таблице и в качестве аргументов в других различных формулах показателей.

После изменения формата нового показателя «Общая прибыль» на денежный мы можем добавить его в сводную таблицу.

Новый показатель Total Profit возвращает те же результаты, что и при создании вычисляемом столбце «Прибыль» и его размещении в области ЗНАЧЕНИЯ. Разница заключается в том, что показатель «Общая прибыль» гораздо эффективнее и делает модель данных более понятной и понятной, так как мы вычисляем ее только для полей, выбранных для этой стебли. Вычислять столбец «Прибыль» в конце концов не нужно.

Разница заключается в том, что показатель «Общая прибыль» гораздо эффективнее и делает модель данных более понятной и понятной, так как мы вычисляем ее только для полей, выбранных для этой стебли. Вычислять столбец «Прибыль» в конце концов не нужно.

Почему это важно? Вычисляемые столбцы добавляют данные в модель данных, а они занимают память. При обновлении модели данных требуются ресурсы для пересчета всех значений в столбце «Прибыль». Мы не хотели бы занимать ресурсы таким образом, так как в действительности нам нужно вычислять прибыль при выборе в сводной таблице таких полей, как категория товаров, регион или дата.

Рассмотрим другой пример. Столбец, в котором вычисляется столбец, с первого взгляда выглядит правильно, но…

В этом примере необходимо вычислить сумму продаж в процентах от общего объема продаж. Мы создали вычисляемый столбец % продаж в таблице «Продажи»:

В формуле указано: Для каждой строки в таблице «Продажи» нужно разделить значение в столбце «ОбъемПродаж» на сумму значений в столбце «ОбъемПродаж».

Если создать сводную таблицу, добавить столбец «Категория товара» в область СТОЛБЦЫ, а новый столбец % продаж —в область ЗНАЧЕНИЯ, можно получить сумму процентов продаж для каждой из категорий товаров.

Хорошо. Пока все идет замечательно. Но давайте добавим срез. Мы добавляем «Календарный год», а затем выбираем «Год». В этом случае выберем 2007. Вот что мы получим.

На первый взгляд значения опять же кажутся правильными. Но сумма процентов должна равняться 100 %, так как мы хотим знать процент от суммы продаж для каждой из категорий товаров в 2007 г. В чем ошибка?

Столбец «% продаж» вычисляет процент для каждой строки, то есть значение в столбце «ОбъемПродаж», поделенное на общую сумму всех значений в столбце «ОбъемПродаж». Значения в вычисляемом столбце являются фиксированными. Они дают неизменяемый результат для каждой строки в таблице. Когда мы добавили столбец % продаж в сводную таблицу, для него была вычислена сумма всех значений в столбце «ОбъемПродаж». Сумма всех значений в столбце «% продаж» всегда будет равна 100 %.

Когда мы добавили столбец % продаж в сводную таблицу, для него была вычислена сумма всех значений в столбце «ОбъемПродаж». Сумма всех значений в столбце «% продаж» всегда будет равна 100 %.

Совет: Обязательно прочитайте статью Контекст в формулах DAX. В ней понятно объясняется, что такой контекст уровня строки и контекст фильтра (о которых мы сейчас говорим).

Вычисляемый столбец «% от продаж» можно удалить, так как он нам не поможет. Вместо этого мы создадим показатель, который правильно вычисляет процент от суммы продаж независимо от того, применяются ли фильтры или срезы.

Помните показатель «Общий объем продаж», который мы создали ранее (тот, который просто суммирует значения в столбце «ОбъемПродаж»)? Мы использовали его в качестве аргумента для показателя «Общая прибыль», а теперь мы используем его в качестве аргумента для нового вычисляемого поля.

Совет: Явные показатели, такие как «Общий объем продаж» и «Общая себестоимость», удобно использовать не только сами по себе в сводной таблице или отчете, но и как аргументы других показателей. Это делает формулы более эффективными и простыми для понимания. Это хороший прием моделирования данных.

Это делает формулы более эффективными и простыми для понимания. Это хороший прием моделирования данных.

Создадим новый показатель с помощью следующей формулы:

% от суммы продаж: =([Общий объем продаж]) / CALCULATE([Общий объем продаж], ALLSELECTED())

Формула говорит о том, что нужно разделить результат «Общий объем продаж» на сумму значений «ОбъемПродаж» без применения фильтров столбцов и строк (кроме тех, которые определены в сводной таблице).

Теперь при добавлении нового столбца % от суммы продаж в сводную таблицу мы получим следующее:

Так намного лучше. Теперь значение % от суммы продаж для каждой категории товаров вычисляется как процент от суммы продаж в 2007 г. Если в срезе «Календарный год» выбрать другой год или несколько лет, мы получим новые процентные значения для категорий товаров, но общий итог по-прежнему будет составлять 100%. Также можно добавить другие срезы и фильтры. Показатель «% от суммы продаж» всегда будет выдавать процент от суммы продаж независимо от того, какие срезы и фильтры применены. При использовании показателей результат всегда рассчитывается в зависимости от контекста, определяемого полями в областях СТРОКИ и СТОЛБЦЫ, а также всеми примененными фильтрами и срезами. В этом заключается преимущество показателей.

Также можно добавить другие срезы и фильтры. Показатель «% от суммы продаж» всегда будет выдавать процент от суммы продаж независимо от того, какие срезы и фильтры применены. При использовании показателей результат всегда рассчитывается в зависимости от контекста, определяемого полями в областях СТРОКИ и СТОЛБЦЫ, а также всеми примененными фильтрами и срезами. В этом заключается преимущество показателей.

Ниже приведено несколько рекомендаций, которые помогут вам при принятии решений о том, стоит ли использовать вычисляемый столбец или показатель для решения определенной задачи.

Вычисляемые столбцы

-

Если вы хотите, чтобы новые данные появлялись в представлениях СТРОКИ, СТОЛБЦЫ и ФИЛЬТРЫ в pivotTable, а также на оси, ЛЕГЕНДЕ или TILE BY в визуализации Power View, необходимо использовать вычисляемый столбец. Как и обычные столбцы с данными, вычисляемые столбцы можно использовать в качестве поля в любой области, а если они являются числными, их также можно агрегировать в области ЗНАЧЕНИЯ.

-

Используйте их, если вы хотите, чтобы новые данные были фиксированными значениями для строки. Например, допустим, что у вас есть таблица дат со столбцом дата и вы хотите добавить столбец, содержащий номер месяца. Вы можете создать вычисляемый столбец, который вычисляет номер месяца из даты в столбце «Дата». Например, =MONTH(‘Дата'[Дата]).

-

Если вы хотите добавить текстовое значение для каждой строки в таблице, используйте вычисляемый столбец. Поля, содержащие текстовые значения, никогда нельзя вычислять в области ЗНАЧЕНИЯ. Например =FORMAT(‘Дата'[Дата];»ммммм») дает название месяца для каждой даты в столбце «Дата» таблицы «ДАТА».

Показатели

-

Используйте показатели, если результат вычисления всегда будет зависеть от других полей, выбранных в сводной таблице.

-

Если вам нужно выполнять сложные вычисления, например подсчитать количество на основе какого-либо фильтра либо вычислить значение по годам либо дисперсию, используйте вычисляемые поля.

-

Если вы хотите свести к минимуму размер книги и повысить ее эффективность, по возможности используйте для вычислений показатели. Во многих случаях все вычисления можно выполнять с помощью показателей, что значительно уменьшает размер книги и сокращает время обновления.

Помните, что нет ничего неправильного в том, чтобы создать вычисляемый столбец, как мы сделали со столбцом «Прибыль», а затем выполнить с ним статистическое вычисление в сводной таблице или отчете. Это хороший и простой способ создавать собственные вычисления. Когда вы хорошо изучите эти две мощные функции Power Pivot, вы сможете создавать максимально эффективные и точные модели данных. Надеемся, что вы узнали что-то полезное для себя. Существуют и другие замечательные ресурсы, которые могут вам помочь. Вот лишь несколько примеров: Контекст в формулах DAX, Агрегатные функции в Power Pivot и Центр ресурсов по DAX. И, хотя он немного более сложный и касается бухгалтеров и финансовых специалистов, пример моделирования и анализа данных прибылей и убытков с помощью Microsoft Power Pivot в Excel загружается с отличными примерами моделирования данных и формул.

Надеемся, что вы узнали что-то полезное для себя. Существуют и другие замечательные ресурсы, которые могут вам помочь. Вот лишь несколько примеров: Контекст в формулах DAX, Агрегатные функции в Power Pivot и Центр ресурсов по DAX. И, хотя он немного более сложный и касается бухгалтеров и финансовых специалистов, пример моделирования и анализа данных прибылей и убытков с помощью Microsoft Power Pivot в Excel загружается с отличными примерами моделирования данных и формул.

1 финансовый индикатор, на который вы не смотрите

Хотели ли вы когда-нибудь, чтобы существовало волшебное число, которое давало бы вам инсайдерскую информацию о вашей прибыльности? Вы хотите, чтобы был более простой способ следить за финансовым здоровьем вашего бизнеса? Хотели бы вы, чтобы был один финансовый показатель, который вы могли бы использовать, чтобы определить, двигаете ли вы свой бизнес в правильном направлении?

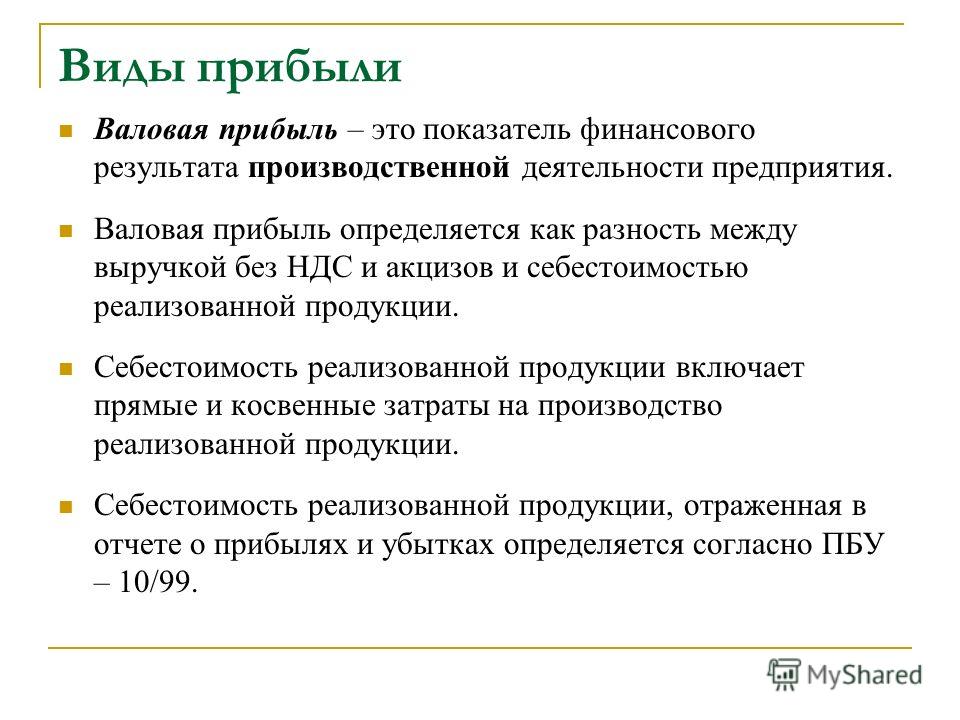

Маржа валовой прибыли

Как бизнес-тренер, я часто сажусь с новыми клиентами и обсуждаю их финансовые основы. Большинство из них могут дать мне базовые сведения о своих финансах, но девять из десяти владельцев бизнеса выглядят немного невежественными, когда я спрашиваю их об их валовой прибыли.

Большинство из них могут дать мне базовые сведения о своих финансах, но девять из десяти владельцев бизнеса выглядят немного невежественными, когда я спрашиваю их об их валовой прибыли.

Итак, давайте сначала рассмотрим, что такое маржа валовой прибыли.

Валовая прибыль = «Общий объем продаж» минус «Себестоимость проданных товаров»

Ваш «Себестоимость проданных товаров» – это ваши прямые затраты на производство или приобретение для перепродажи вашего продукта или услуги. Как правило, она включает в себя стоимость материалов и прямые затраты на оплату труда.

Когда вы выражаете свою валовую прибыль в процентах от общего дохода, вы получаете «маржу валовой прибыли».

Например, если вы являетесь предприятием с объемом продаж 1 миллион долларов (общая выручка) и себестоимостью проданных товаров 250 000 долларов, то ваша валовая прибыль составит 75% (750 000 долларов валовой прибыли, разделенной на 1 миллион долларов общей выручки. )

)

В очень важном смысле ваша маржа валовой прибыли является простой мерой вашей способности быть прибыльным. Если она слишком низкая, это говорит о том, что ваша цена по отношению к затратам на производство вашего продукта или услуги просто слишком низка для того, чтобы вы когда-либо получали прибыль.

Помните, что ваша валовая прибыль учитывает только прямые затраты на производство вашего продукта или услуги, а не какие-либо другие затраты на ведение вашего бизнеса, такие как продажи, маркетинг, операции, администрирование, финансы, не говоря уже о ПРИБЫЛИ владельцев.

Как использовать маржу валовой прибыли в вашем бизнесе

Как только вы вычислите свое магическое число, вы сможете использовать его для принятия действительно важных решений, касающихся вашего бизнеса.

1.Ваши цены:

Если ваша валовая прибыль находится на низком уровне, один из простых способов сбалансировать уравнение – повысить цену. Большинство владельцев бизнеса слишком долго откладывают эту задачу, и она оказывает огромное влияние на вашу способность масштабироваться и расти. Подумайте, когда было последнее повышение цен, вашу ценность на рынке и вашу конкуренцию, а затем соответствующим образом поднимите цены. Мой главный совет: не пытайтесь быть самым дешевым, будьте компанией, которая обеспечивает наибольшую ценность для своих клиентов.

Большинство владельцев бизнеса слишком долго откладывают эту задачу, и она оказывает огромное влияние на вашу способность масштабироваться и расти. Подумайте, когда было последнее повышение цен, вашу ценность на рынке и вашу конкуренцию, а затем соответствующим образом поднимите цены. Мой главный совет: не пытайтесь быть самым дешевым, будьте компанией, которая обеспечивает наибольшую ценность для своих клиентов.

2. Стоимость производства.

Себестоимость производства — еще одна проблемная область, которую может выявить низкий уровень валовой прибыли.Он может предупредить вас о линейках продуктов, выпуск которых необходимо прекратить, или о рынках, которые следует игнорировать. Вы также можете использовать это как инструмент, чтобы обратиться к своим поставщикам и попытаться договориться о более низкой стоимости товаров, чтобы конкурировать.

3. Как вы справляетесь с конкурентами.

Если в вашей отрасли валовая прибыль составляет в среднем 50%, а вы работаете с маржой 60%, значит, вы на правильном пути. Если ваша валовая прибыль меньше, чем в среднем по отрасли, рассмотрите возможность внесения некоторых изменений, чтобы соответствовать отраслевым ориентирам.

Если ваша валовая прибыль меньше, чем в среднем по отрасли, рассмотрите возможность внесения некоторых изменений, чтобы соответствовать отраслевым ориентирам.

В конце концов, ваша валовая прибыль может многое рассказать вам о состоянии вашего бизнеса и дать вам четкий план того, что вам следует улучшить в будущем.

Мнения, выраженные здесь обозревателями Inc.com, являются их собственными, а не мнениями Inc.com.

Увеличение прибыли на основе ключевых показателей эффективности — Pacific Crest Group

Один из лучших способов отслеживать финансовое состояние вашей компании и повышать ее прибыльность — использовать ключевые показатели эффективности (KPI).

Преимущества ключевых показателей эффективности

Акционеры, инвесторы, клиенты и конкуренты используют финансовые данные для измерения прибыльности и устойчивости вашей бизнес-модели. Убедитесь, что ваши ключевые финансовые показатели эффективности работают на вас, а не против вас. Advanced Performance Institute располагает обширной информацией об использовании KPI в управлении вашим бизнесом.

Advanced Performance Institute располагает обширной информацией об использовании KPI в управлении вашим бизнесом.

Проверка коэффициента тока

Коэффициент текущей ликвидности вашей компании — отличный пример очень полезного ключевого финансового показателя эффективности.Коэффициент текущей ликвидности — это ваши текущие активы (например, денежные средства и дебиторская задолженность), разделенные на ваши текущие обязательства (например, кредиторская задолженность, подлежащая оплате в течение тридцати дней или раньше). Этот показатель измеряет способность вашей организации погасить свои текущие долги в течение определенного периода времени, который обычно составляет один год или менее.

Например, если у вашей компании есть 22 500 долларов наличными и 15 000 долларов кредиторской задолженности, подлежащие погашению через тридцать дней, коэффициент текущей ликвидности будет 1,5:1 (22 500 долларов наличными разделить на 15 000 долларов кредиторской задолженности). Высокий коэффициент текущей ликвидности указывает на платежеспособность и устойчивость. Текущее соотношение между 1,5:1 и 3:1 считается здоровым.

Высокий коэффициент текущей ликвидности указывает на платежеспособность и устойчивость. Текущее соотношение между 1,5:1 и 3:1 считается здоровым.

Коэффициент текущей ликвидности меньше единицы означает, что ваша компания не сможет выполнить свои текущие финансовые обязательства в течение следующих тридцати дней. Это может быть связано с проблемой денежных потоков из-за роста финансирования бизнеса за счет сбережений или накопления долга.

Если коэффициент текущей ликвидности превышает три к одному, это может указывать на то, что ваша компания удерживает избыточные денежные средства вместо того, чтобы инвестировать их обратно в ваш бизнес.Это значительно замедлит рост вашей организации.

Коэффициент текущей ликвидности KPI предоставляет собственникам, инвесторам и финансовым специалистам значительный объем информации об эффективности бизнеса вашей компании. Он отвечает на ключевой вопрос: «Сможет ли ваш бизнес генерировать постоянный поток доходов в течение определенного периода времени?»

Клиент удваивает прибыль

«Blue Frog увеличивает прибыль в четыре раза за счет отслеживания ключевых показателей эффективности» — отличный пример того, как Pacific Crest Group использовала стратегию KPI «от выручки к персоналу», чтобы показать клиенту, как лучше управлять своим денежным потоком. Это почти сразу же привело к огромному росту их бизнеса.

Это почти сразу же привело к огромному росту их бизнеса.

Pacific Crest Group (PCG) предоставляет профессиональные услуги, помогающие вашему бизнесу сосредоточиться на решении важнейших задач. Мы предоставляем услуги по стратегическому учету и управлению персоналом, созданные специально для того, чтобы помочь вам в достижении ваших целей. Благодаря образцовому обслуживанию клиентов, четко определенным политикам и процедурам, а также перспективному подходу, мы предоставляем аутсорсинговые решения, которые необходимы вашему бизнесу для роста.Специалист PCG будет рад встретиться с вами, чтобы обсудить решения, отвечающие вашим уникальным требованиям и призванные максимально использовать все возможности вашего бизнеса.

ПОДПИСАТЬСЯ НА НАШУ РАССЫЛКУ

Маржа операционной прибыли: сильный показатель эффективности

Если вы хотите выяснить, эффективно ли работает компания, в которой вы владеете акциями, вам следует рассмотреть рентабельность операционной прибыли . Это считается суммой дохода, которая остается до любых косвенных затрат, таких как налоги и арендная плата, после того, как все переменные расходы, такие как заработная плата и части, были выплачены.Маржа операционной прибыли, также известная как операционная маржа, — это полезный способ узнать, работает ли компания, в которой вы владеете акциями, на максимуме или в ее работе есть проблемы, которые в конечном итоге приведут к финансовым проблемам.

Это считается суммой дохода, которая остается до любых косвенных затрат, таких как налоги и арендная плата, после того, как все переменные расходы, такие как заработная плата и части, были выплачены.Маржа операционной прибыли, также известная как операционная маржа, — это полезный способ узнать, работает ли компания, в которой вы владеете акциями, на максимуме или в ее работе есть проблемы, которые в конечном итоге приведут к финансовым проблемам.

Инвесторы и маржа операционной прибыли

Инвесторы могут подумать о том, чтобы посмотреть на маржу операционной прибыли, чтобы определить, правильную ли компанию они инвестировали. Чтобы правильно понять, является ли это полезным инструментом для расчета маржи, вам сначала нужно выполнить некоторые расчеты и посмотреть на другие компании, которые, как вы знаете, преуспевают.Это может быть полезным сравнением с вашими собственными акциями, поскольку оно позволит вам получить хорошее представление о том, что работает, а что нет. Низкая операционная маржа может означать, что компания работает с очень узкой маржой, что представляет собой риск, когда экономика находится в сложном положении. Те компании с более высокой операционной маржой, вероятно, смогут лучше пережить шторм близкой рецессии и государственных сокращений.

Низкая операционная маржа может означать, что компания работает с очень узкой маржой, что представляет собой риск, когда экономика находится в сложном положении. Те компании с более высокой операционной маржой, вероятно, смогут лучше пережить шторм близкой рецессии и государственных сокращений.

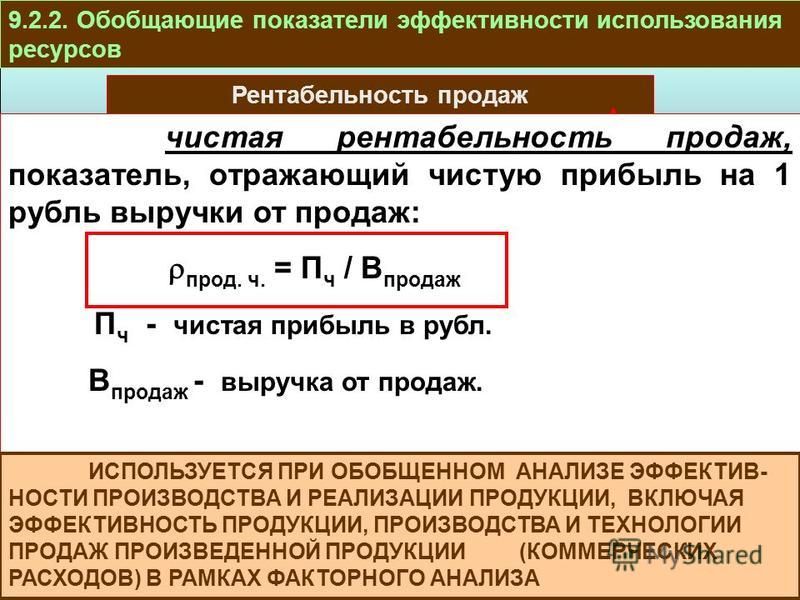

Расчет маржи операционной прибыли

Вы должны быть в состоянии найти операционную маржу в финансовом отчете компании.Ищите столбцы анализа соотношения, обычно выделенные слева от электронных таблиц выписок. Если вы не можете найти их в электронных таблицах, вам нужно будет разработать их самостоятельно, следуя формуле. Наиболее распространенная формула для разработки этой системы: маржа операционной прибыли = чистая операционная прибыль после уплаты налогов/продаж. Это означает, что вы должны разделить свою чистую прибыль на сумму продаж, которые были сделаны.

Расчет маржи по формуле

Начните с компании, чистая прибыль которой составляет 8000 долларов.Они сделали продажи 10000. Их чистая прибыль составит 0,80 доллара, или 80 центов на каждый заработанный доллар. Это неплохой коэффициент, и вы сможете определить, является ли он точным отражением выручки, взглянув на финансовое состояние компании.

Их чистая прибыль составит 0,80 доллара, или 80 центов на каждый заработанный доллар. Это неплохой коэффициент, и вы сможете определить, является ли он точным отражением выручки, взглянув на финансовое состояние компании.

У другой компании дела обстоят не так хорошо. Они получают чистую прибыль в размере 7000 после уплаты налогов, но объем продаж составляет всего 8900 единиц в год. Это дало бы им прибыль в размере 0,79 доллара, или 7,87 процента.

Если вы обнаружите, что у вас есть акции компании с неуклонно падающей прибылью, вам следует подумать о том, чтобы забрать свои деньги и поместить их в более безопасное положение.Вы также можете подумать о том, чтобы сообщить компании, что вы обеспокоены падением их прибыли, поскольку иногда прибыль можно спасти, затянув пояс в бизнесе.

Ключевые показатели эффективности— это не только прибыль — статьи

Представьте себе такой сценарий: сейчас 15-е число месяца.

Вы только что получили финансовые отчеты за предыдущий месяц и сели за стол, чтобы просмотреть результаты.

Листая страницы, цифры кажутся неверными.Прибыль на три пункта ниже ваших ожиданий.

Как финансовый директор, вы передаете результаты владельцу компании, и после быстрого обзора он замечает: «Затраты не должны быть такими высокими! Что случилось с родами в прошлом месяце? Я думал, мы уже выставили счет за этот проект!»

Ваша реакция — ужесточить ситуацию. Таким образом, вы отправляете сообщения бухгалтерии, чтобы ускорить процесс выставления счетов. Вы звоните мастерам и говорите им, чтобы они сократили трудозатраты. Вы предпринимаете действия, чтобы исправить ситуацию. Звучит знакомо?

Есть три ключевых момента, которые вы должны учитывать:

- Исторические цифры по определению оглядываются назад и позволяют вам сделать только одно: реагировать.

- Финансовые показатели не являются полной картиной и дают лишь ограниченное представление о бизнес-операциях.

- Хотя многие подрядчики ведут себя так, спросите себя: «Что делают другие?»

Исторические финансовые показатели важны для управления бизнесом, но чтобы расти и оставаться конкурентоспособными, вам нужен более широкий взгляд.

Генеральные и финансовые директора, которые управляют своим бизнесом в основном на основе финансовой отчетности, могут управлять очень успешными компаниями; однако без предупредительных индикаторов, которые бы информировали их, вполне вероятно, что они проживут всю свою жизнь, управляя через зеркало заднего вида.

Мы считаем, что организации, которым требуется время для определения, измерения и отслеживания решений на основе финансовых, операционных, исторических и прогнозных показателей, имеют наилучшие шансы на достижение своих целей.

В этой статье мы поделимся своими взглядами на эти перспективные меры или ключевые показатели эффективности (KPI). Мы обсудим некоторые традиционные финансовые показатели и предложим некоторые прогнозные ключевые показатели эффективности, которые следует учитывать и внедрять в вашей организации.

Что такое ключевой показатель эффективности?

Эффективные ключевые показатели эффективности являются жизненно важными сигналами, которые помогают определить, работает ли ваш бизнес в соответствии с планом. Давайте разберем это:

Давайте разберем это:

- Ключ — Важный или жизненно важный аспект. Это означает, что вы должны расставить приоритеты. Однако это не означает, что вы можете оставить все в списке и просто изменить порядок приоритетов. Все, что вы измеряете, не может считаться ключевой метрикой. Начните с управляемого числа. Обычно мы видим, что организации эффективно используют 3-7 KPI.

- Производительность — Способ, которым что-то работает, функционирует или ведет себя. Точно так же, как производительность двигателя может быть измерена не только количеством миль на галлон, производительность компании должна выходить за рамки показателей прибыли.

- Индикатор – Знак, дающий информацию о состоянии и привлекающий внимание к нему. Обычно это число, процент или цветовой код, который быстро передает благоприятный или неблагоприятный статус.

Традиционные финансовые индикаторы

Традиционные финансовые индикаторы являются важными показателями для измерения прогресса компании. Эти показатели помогают понять, растет ли бизнес, сокращается или сохраняет свою эффективность, а также могут выявить важные тенденции (например, изменение структуры расходов или доходов).К трем наиболее часто используемым историческим финансовым показателям для подрядчиков относятся:

Эти показатели помогают понять, растет ли бизнес, сокращается или сохраняет свою эффективность, а также могут выявить важные тенденции (например, изменение структуры расходов или доходов).К трем наиболее часто используемым историческим финансовым показателям для подрядчиков относятся:

Прибыль

По мере того, как норма прибыли подрядчика сокращается, уменьшается и его допустимая погрешность. ГК должны внимательно следить за размером прибыли, чтобы выявлять рискованные проекты и портфели проектов. Точно так же субподрядчики должны оценить прибыльность проекта, чтобы определить, следует ли им продолжать работу с генеральным директором.

Доход

Как генеральный директор, так и субподрядчики должны сравнивать свои доходы с бюджетом, чтобы убедиться, что проекты выполняются в соответствии с планом.Сравнение предыдущих лет может быть полезным, но если бизнес зависит от небольшого количества крупных проектов, то это не всегда лучший показатель.

ГК должны внимательно следить за этим индикатором, чтобы определить успех или неудачу возможности приобретения проектов. Мониторинг доходов также важен для субподрядчиков, чтобы помочь оценить, достаточно ли работы приносят отношения с генеральным директором.

Мониторинг доходов также важен для субподрядчиков, чтобы помочь оценить, достаточно ли работы приносят отношения с генеральным директором.

Затраты

Подрядчики работают с небольшой маржой, что делает мониторинг и сдерживание затрат критически важной задачей.При волатильности предложения и цен на рабочую силу и материалы небольшая маржа может быстро исчезнуть или превратиться в убытки.

Управление задним числом

Эти традиционные индикаторы, хотя и ценные, являются ретроспективными мерами, которые позволяют взглянуть только на прошлое и не могут показать, как бизнес, вероятно, будет работать в ближайшие недели, месяцы или годы.

Чтобы добраться до точки, представьте, что вы едете по дороге в кузове пикапа. Вы используете несколько индикаторов, чтобы определить, как проходит поездка:

- Очень ветрено, что указывает на то, что вы движетесь быстро.Это не обязательно плохо.

- Вы видите, что дорога уходит позади вас, значит, вы на верном пути.

- Постоянно слышен громкий шум, мало чем отличающийся от вашего офиса в дневной суете.

- Есть много машин, которые отстают, так что у вас, должно быть, все хорошо по сравнению с конкурентами.

Вы прибываете в пункт назначения, измеряете расход бензина и определяете, что все прошло хорошо. Однако, поскольку вы оглядывались назад, вы не смогли определить ряд KPI:

- Стрелка температуры неуклонно поднималась, подвергая двигатель опасности.

- На дороге было несколько развилок; лучшая навигация могла позволить вам быстрее добраться до пункта назначения.

- Водитель не смог переключиться, несмотря на рев двигателя и красный тахометр, что привело к износу двигателя.

- Вы не заметили машины, которые стартовали впереди вас и увеличили отрыв. Вы думали, что были впереди, но на самом деле вы были позади и теряли позиции.

Аналогичным образом, хотя историческая прибыль, выручка и затраты являются важной частью измерения эффективности бизнеса, они не представляют полной картины. Ваши ключевые показатели эффективности аналогичны датчику температуры или тахометру — они являются прогностическими мерами, которые дают представление о будущих тенденциях, проблемах и возможностях, что позволяет вам принимать упреждающие решения.

Ваши ключевые показатели эффективности аналогичны датчику температуры или тахометру — они являются прогностическими мерами, которые дают представление о будущих тенденциях, проблемах и возможностях, что позволяет вам принимать упреждающие решения.

Пять примеров прогнозных КПЭ

Прогнозные КПЭ ориентированы на будущее; они могут вызывать изменения в поведении и влиять на результаты. Предпочтение отдается стратегическому сбору как финансовых, так и нефинансовых показателей для охвата всех аспектов деятельности вашего бизнеса.Вот пять примеров предиктивных ключевых показателей эффективности, которые следует учитывать:

Разработка предложений

Подрядчики часто описывают воронку развития бизнеса как получение определенного количества заявок в верхней части воронки, чтобы получить желаемый объем работы, чтобы выйти из нижней части. .

Перспективный KPI может быть разработан для отслеживания некоторых из следующих входных данных:

- Отложенные заявки, которые в настоящее время готовятся

- Запланированные и завершенные встречи по развитию бизнеса

- Активные перспективы и вероятность победы в работе существующим и новым GC для получения новой работы

Руководство может установить разумные еженедельные, ежемесячные, ежеквартальные или годовые ожидания этих входных данных и рационально прогнозировать результаты заблаговременно. Это может помочь руководству узнать, снижаются или растут показатели при принятии решений о кадровом обеспечении, закупках и торгах.

Это может помочь руководству узнать, снижаются или растут показатели при принятии решений о кадровом обеспечении, закупках и торгах.

Например, если за последние два квартала деятельность, направленная на получение дохода, увеличилась, то руководство может быть менее склонно «покупать» работу с низкой маржой и с большей вероятностью прибегать к оппортунистическому найму. И наоборот, если деятельность по развитию бизнеса необычно низка, то это может быть признаком того, что руководству необходимо пересмотреть текущую структуру накладных расходов и рассмотреть возможность ужесточения в связи с прогнозируемым снижением доходов.

Процесс выкупа (процент выкупленной работы)

Когда проект выигран, ГК немедленно начинает процесс выкупа. Менеджмент постоянно отслеживает процент выкупа, выявляя потенциальные проблемы. Медленный выкуп часто обвиняют в исчезновении рабочих мест на более позднем этапе проекта, но его можно предсказать и предотвратить, если контролировать.

Хотя может показаться, что это KPI только для генеральных контрактов, субподрядчики могут измерять количество времени между тем, когда генеральные менеджеры выигрывают работу и связываются с субподрядчиком или выкупают соответствующую работу. Чем больше промежуток времени, тем громче сигнал о том, что могут проявиться проблемы с графиком, которые могут повлиять на субподрядчика.

Чем больше промежуток времени, тем громче сигнал о том, что могут проявиться проблемы с графиком, которые могут повлиять на субподрядчика.

Контроль качества

Компании могут использовать перспективные индикаторы для повышения уровня качества выполненных работ. Высокотехнические проекты часто предполагают более активное участие инженеров, определенное количество инспекций владельцев, обновления мониторинга инфраструктуры здания, формализованные утверждения / проверки архитекторов и другие уровни мониторинга.

При выполнении работ с неожиданным качеством часто отсутствуют проверки и соответствующая документация. Менеджеры могут установить ожидание отслеживания ключевых показателей в начале проекта и настаивать на периодической отчетности.

Обычный подход к мониторингу контроля качества заключается в проведении независимой проверки всех работ, которые представляют значительный риск для компании. Внутренний старший комитет часто выполняет их в согласованные этапы, чтобы посмотреть, какие уровни проверки происходят, определить, где могут проводиться дополнительные проверки контроля качества, и обеспечить выполнение любых дополнительных мер контроля качества.

Реестр субподрядчиков

Иногда компании предполагают, что материалы, которые они используют, одинаковы от работы к работе, и существует небольшой риск перекупки. Однако экономический спад выявил накопление как уникальных, так и обычных запасов, намного превышающее будущие потребности в рабочих местах. Когда накапливаются ненужные запасы, драгоценные деньги выводятся из обращения. Кроме того, залоговый кредит редко распространяется на товарно-материальные запасы.

Простая серия опережающих индикаторов может подтвердить проведение периодических инвентаризаций.Это помогает сравнивать ежемесячную закупочную активность с имеющимися запасами, выявляя случаи покупки складских запасов. KPI может быть простым отчетом об исключениях, в котором ежемесячные закупки материалов сравниваются с неизменным запасом тех же товаров в основном местоположении.

С помощью этой информации руководство может выяснить, почему закупаются инвентаризационные товары, и улучшить методы. Использование инвентаризационных материалов вместо двойной закупки может увеличить прибыль на 100 % по товарам, которые нельзя будет использовать повторно, что значительно улучшит денежный поток.

Использование инвентаризационных материалов вместо двойной закупки может увеличить прибыль на 100 % по товарам, которые нельзя будет использовать повторно, что значительно улучшит денежный поток.

Безопасность

В то время как низкий коэффициент модификации опыта (EMR) или большое количество дней без потери работы демонстрируют безопасное прошлое, прогнозный KPI может быть количеством реализованных в настоящее время действий по обеспечению безопасности, включая количество совещаний по вопросам безопасности, сообщений, уведомлений , или награды, которые отмечают, что кто-то делает что-то безопасное. Другие примеры могут включать в себя встречи всей команды на случай потенциальной опасности или самопроверки готовности OSHA.

Когда вы слышите о компании, в которой произошел несчастный случай или со смертельным исходом, как часто вы слышите, как они говорят, что у них образцовая репутация? Отличные показатели безопасности — это, безусловно, хорошо, но не обязательно предсказывает будущий успех.

Как правильно выбрать ключевые показатели эффективности для вашей компании

Все генеральные директора и субподрядчики должны осознавать необходимость разработки собственных ключевых показателей эффективности, но определение того, какие из них выбрать, может быть трудным и занять много времени.

Начните с понимания того, что отличает вашу компанию от конкурентов или делает их лучше. Мы часто празднуем успех как результат отличного вклада и приписываем ошибки плохому вкладу. Однако это не всегда так, и часто из наших успехов и ошибок можно извлечь больше уроков.

Мы рекомендуем управленческим группам следовать двум различным процессам:

Критически оценивать свои успехи

Составьте список своих самых успешных проектов. После заслуженного похлопывания по плечу определите, почему эти проекты оказались успешными. Что отличалось? Было ли больше сотрудничества между оценщиком и проектировщиком, чем обычно? Был ли рост проекта выше ожидаемого (хотя все еще управляемым)? Был ли быстрый выкуп? График был сжат? Работал ли субподрядчик быстрее, чем предполагалось? Было ли больше субподрядчиков, чем ожидалось?

Одно из упражнений, которое стоит попробовать, — «Пять почему». Начните с вопроса: «Почему этот проект удался?» Затем спросите: «Почему?» еще четыре раза за каждый последующий ответ, который вы даете. Цель состоит в том, чтобы получить ответы, которые ранее не были известны, и иметь возможность использовать их для других проектов.

Начните с вопроса: «Почему этот проект удался?» Затем спросите: «Почему?» еще четыре раза за каждый последующий ответ, который вы даете. Цель состоит в том, чтобы получить ответы, которые ранее не были известны, и иметь возможность использовать их для других проектов.

Пойми свои ошибки

Будь смелым. Поработайте со своей управленческой командой, чтобы составить список самых сложных неудачных проектов. Спросите: «Какой информации не хватало? Как мы могли принять другое решение?» Затем определите пробелы, чтобы предоставить вам больше возможностей для отслеживания и прогнозирования.Кроме того, попробуйте упражнение «Пять почему» и начните с вопроса «Почему этот проект не увенчался успехом?»

После того, как это обнаружение произошло, можно создать ключевые показатели эффективности, чтобы опираться на эти успехи и дублировать их, избегая при этом повторения неудач. Отслеживая и наблюдая за этими измерениями, подобные результаты должны стать более вероятными.

Пять важнейших шагов по внедрению KPI в работу

Следующая задача — эффективное использование данных KPI для улучшения процесса принятия решений. Чтобы добиться успеха, данные KPI необходимо измерять, отслеживать и вознаграждать.Хотя сбор этой информации не всегда прост, технологии позволяют более легко собирать и анализировать данные на протяжении всего строительного проекта.

Чтобы добиться успеха, данные KPI необходимо измерять, отслеживать и вознаграждать.Хотя сбор этой информации не всегда прост, технологии позволяют более легко собирать и анализировать данные на протяжении всего строительного проекта.

Следующие пять шагов помогут вам успешно внедрить показатели KPI и улучшить результаты.

1. Заручитесь поддержкой

Заранее привлекайте критически важных людей к определению и выбору ключевых показателей эффективности вашей компании, чтобы значительно повысить свой успех. Если ваша команда не участвовала в этом процессе, то у них может не быть стимула или ответственности для стимулирования участия.Возможно, они не хотят, чтобы новая инициатива KPI потерпела неудачу, но для большинства из нас изменения даются с трудом.

2. Измерение

Почти любой аспект бизнеса можно измерить в долларах, единицах, процентах или времени. Даже менее определенные измерения, такие как удовлетворенность, уверенность или восприятие качества, могут быть определены с помощью опроса и рейтинга. Убедитесь, что на кого-то возложена ответственность за измерение этих факторов.

Убедитесь, что на кого-то возложена ответственность за измерение этих факторов.

3. Отслеживание и распространение

Записывайте и распространяйте измеряемую информацию.Новое поведение исчезнет, если не будет возможности поделиться результатами новых KPI. Кроме того, прогресс в KPI и поведении, которое их поддерживает, более вероятен, если отслеживается в отношении индивидуальных, групповых и проектных целей, а не только в соответствии с выполненными действиями. Простое наблюдение за активностью может стимулировать занятость, а не умную работу.

Эффективность отслеживания наиболее высока при использовании открытой и доступной системы, доступ к которой имеют все сотрудники (или, по крайней мере, те, кто вовлечен). Если доступность является проблемой из-за конфиденциальности или безопасности данных, то частые отзывы о состоянии KPI могут быть переданы сотрудникам, которые важны для успеха работы.

4. Поощрение действий, способствующих достижению ключевых показателей эффективности

Наиболее важным способом достижения результатов является поощрение действий, приводящих к положительным результатам. Человеку свойственно руководствоваться собственными интересами. Это относится к клиентам, сотрудникам и деловым партнерам, и каждая из этих групп должна быть включена. Клиенты должны быть вознаграждены хорошим обслуживанием; сотрудники должны быть вознаграждены хорошей оплатой и возможностями, а руководители предприятий должны вознаграждать организацию финансовыми гарантиями для дальнейшего роста.

Человеку свойственно руководствоваться собственными интересами. Это относится к клиентам, сотрудникам и деловым партнерам, и каждая из этих групп должна быть включена. Клиенты должны быть вознаграждены хорошим обслуживанием; сотрудники должны быть вознаграждены хорошей оплатой и возможностями, а руководители предприятий должны вознаграждать организацию финансовыми гарантиями для дальнейшего роста.

Будьте внимательны к действиям, за которые вы вознаграждаете. Это может показаться очевидным, но многие компании виновны в поощрении неправильного поведения. Рассмотрим широко распространенную противоречивую тенденцию компаний, которые просят руководителей принимать долгосрочные решения на основе ключевых показателей эффективности, но вместо этого вознаграждают их за краткосрочную прибыль. Четко определите, что вы вознаграждаете и что требуется для признания желаемого поведения.

5. Пересмотрите и пересмотрите

Не тратьте слишком много времени на то, чтобы повторно просмотреть выбранные вами ключевые показатели эффективности и убедиться, что они делают то, что вы хотели. Ваши KPI не обязательно должны быть высечены на камне — вы можете изменить или улучшить их. Вы можете попробовать несколько, прежде чем остановиться на тех, которые лучше всего подходят для вашей компании.

Ваши KPI не обязательно должны быть высечены на камне — вы можете изменить или улучшить их. Вы можете попробовать несколько, прежде чем остановиться на тех, которые лучше всего подходят для вашей компании.

Предупреждения о КПЭ

Важно определить КПЭ, которые лучше всего подходят для вашей компании. Те, которые мы упомянули, могут работать или не работать для вашей компании. Вот несколько предостережений, о которых следует помнить:

- Оставайтесь актуальными для своей компании. Наиболее важным фактором при определении ценности нового KPI является его актуальность для конкретной компании и конкретной ситуации.Отрасль, размер компании, портфель проектов и финансы — все это может повлиять на то, какие ключевые показатели эффективности будут наиболее актуальными и полезными.

- Медленно добавляйте ключевые показатели эффективности. Не пытайтесь отслеживать и анализировать слишком много новых ключевых показателей эффективности одновременно. Сбор и отслеживание данных — трудоемкая и дорогостоящая задача.

Прежде чем добавлять слишком много, убедитесь, что ваши усилия разумны и соответствуют вашим целям.

Прежде чем добавлять слишком много, убедитесь, что ваши усилия разумны и соответствуют вашим целям. - Не сбрасывайте все, чем вы уже пользуетесь — Не теряйте из виду полезные индикаторы, которые в данный момент отслеживаются. Как упоминалось ранее, внимательное наблюдение за тенденциями доходов, затрат и прибыли по-прежнему важно для успеха подрядчика.

- Обеспечение точности, своевременности и безопасности данных. Доверие к данным является важной частью определения правильного KPI. Как говорится: «Мусор на входе, мусор на выходе».

- Будьте открыты для новой информации. Если каждое указание в вашем первоначальном обзоре потенциального KPI предполагает изменение операций, будьте открыты для изменений. Это может указывать на то, что конкретный ключевой показатель эффективности вам не подходит, но также может поднять флаг предупреждения, требующий вашего внимания. Игнорирование или отклонение тенденций, выявленных с помощью новых KPI, потому что они не соответствуют предписанным ожиданиям или убеждениям, — это дорожная карта к катастрофе.

- Делайте их простыми. Многие люди часто тратят время на вычисления и обработку данных только для того, чтобы обнаружить, что они не раскрывают ничего ценного. Держите свои индикаторы простыми и действенными.

Заключение

Хотя прибыль, выручка и затраты часто используются для измерения бизнеса, сами по себе они не будут самыми полезными показателями для принятия бизнес-решений. Вспомните наш начальный сценарий: вы только что просмотрели финансовые показатели за предыдущий месяц. Получается, что счета-фактуры выставлялись сразу после получения информации, а мастера распоряжались трудозатратами в пределах своего контроля.

Виновниками были две совершенно разные проблемы: суперинтенданты не заполняли свои отчеты вовремя, и оценки трудозатрат были неверными в первую очередь из-за ошибочных трудовых формул. К сожалению, они не могут быть решены на основе ваших реакций. Прежде чем основные причины будут выявлены и устранены, потребуется некоторое время.

Перспективные ключевые показатели эффективности, адаптированные к отдельным бизнес-операциям, могут предоставить гораздо больше информации о тенденциях, проблемах и препятствиях, снижающих прибыль.

Исходя из нашего опыта, после определения ключевых показателей эффективности для успешного внедрения требуются тщательное измерение, отслеживание и стимулирование надлежащего поведения. С небольшим допуском на ошибку строительная отрасль не может позволить себе игнорировать силу KPI, помогающую достигать и превосходить бизнес-цели.

Благодаря более полному и стратегическому набору индикаторов вы окажетесь за рулем, уверенно глядя в горизонт, а не просто в зеркало заднего вида.Это может быть не неторопливая воскресная поездка, но с правильными показателями и настойчивостью мы верим, что вы получите удовольствие от поездки.

Copyright © 2013 Ассоциация финансового управления строительством (CFMA). Все права защищены. Эта статья впервые появилась в выпуске журнала CFMA Building Profits за март/апрель 2013 года.

Что такое ключевые показатели эффективности (KPI)?

Как понять, что ваш бизнес находится на правильном пути? Ключевые показатели эффективности, или KPI, — это один из способов выяснить это, поскольку их можно использовать в качестве инструмента управления для постановки целей и отслеживания производительности.Посмотрите внимательнее, как это работает.

Значение KPI: что такое ключевые показатели эффективности?

Значение KPI в бизнесе относится к количественным показателям. По сути, они используются для измерения производительности компании с течением времени. Примеры ключевых показателей эффективности могут включать все, от чистой прибыли до уровня удержания сотрудников. Значение KPI часто связано с тем, как бизнес оценивается по сравнению с конкурентами в том же секторе, предлагая количественный инструмент для сравнения.

Ключевые показатели эффективности охватывают большую территорию, и их конкретный состав будет зависеть от отрасли и бизнес-целей вашей компании. Однако эти измерения обычно связаны с финансовыми, операционными и стратегическими целями компании. Например, технологический стартап, ориентированный на быстрый рост, может использовать годовой рост выручки в качестве ключевого показателя эффективности. С другой стороны, розничный бизнес может сосредоточиться на посещаемости в качестве основного показателя KPI.

Однако эти измерения обычно связаны с финансовыми, операционными и стратегическими целями компании. Например, технологический стартап, ориентированный на быстрый рост, может использовать годовой рост выручки в качестве ключевого показателя эффективности. С другой стороны, розничный бизнес может сосредоточиться на посещаемости в качестве основного показателя KPI.

Ключевые финансовые показатели эффективности

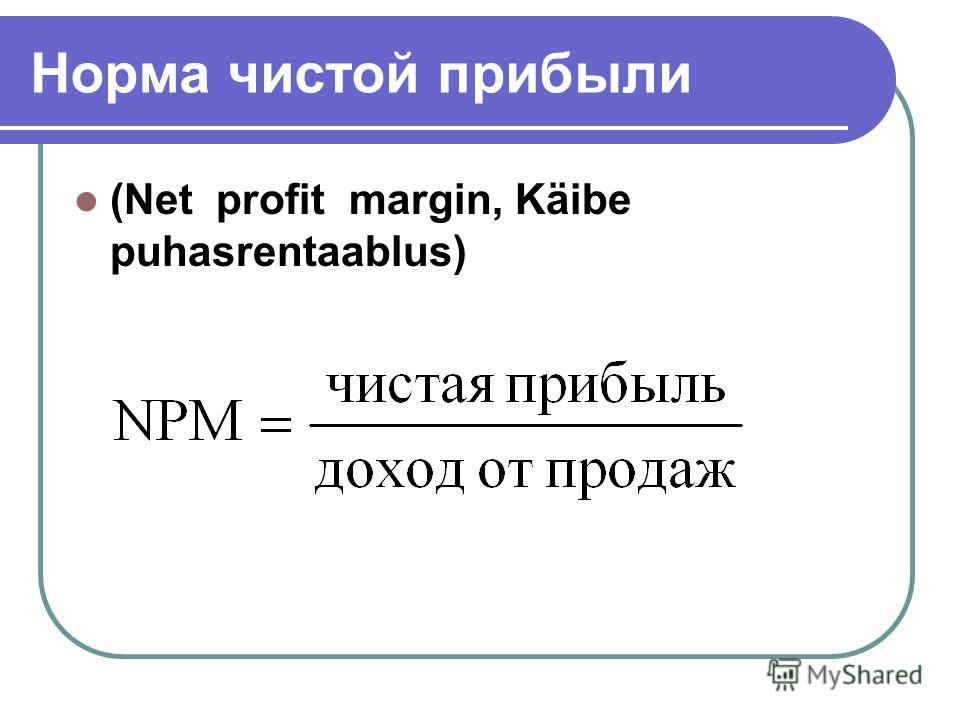

Значение KPI в бизнесе часто связано с финансовой стратегией. Одним из примеров ключевого показателя эффективности является чистая прибыль, измерение, которое взвешивает общий доход бизнеса за определенный период с учетом налогов, процентов и других расходов.Чтобы использовать чистую прибыль в качестве ключевого показателя эффективности, ее конвертируют в процент от дохода, который называется чистой прибылью. Это позволяет использовать его в сравнительном анализе.

Точно так же маржа валовой прибыли является часто используемым KPI. Это измеряет доход после вычитания расходов, непосредственно связанных с производством. В обоих этих случаях новый бизнес может ориентироваться на стандартную отраслевую маржу. Например, средняя норма чистой прибыли в их отрасли может составлять 60%. Тогда компания будет знать, что она должна соответствовать или превышать этот процент, чтобы быть жизнеспособной на рынке.

В обоих этих случаях новый бизнес может ориентироваться на стандартную отраслевую маржу. Например, средняя норма чистой прибыли в их отрасли может составлять 60%. Тогда компания будет знать, что она должна соответствовать или превышать этот процент, чтобы быть жизнеспособной на рынке.

Коэффициент текущей ликвидности — еще один ключевой финансовый показатель эффективности, отражающий ликвидность компании. Для расчета коэффициента текущей ликвидности текущие активы компании делятся на ее долги. Хотя часто рекомендуется, чтобы у компании было достаточно денежных средств для выполнения финансовых обязательств в течение стандартного 12-месячного периода, использование этого показателя в качестве KPI требует межотраслевого сравнения. Пока денежный поток равен или лучше, чем у конкурентов, компания является финансово жизнеспособной.

Нефинансовые ключевые показатели эффективности