Международная научно-практическая конференция «Налоговое администрирование и консультирование: цифровой формат»

ПРОГРАММА МЕЖДУНАРОДНОЙ НАУЧНО-ПРАКТИЧЕСКОЙ КОНФЕРЕНЦИИ

ПЛЕНАРНОЕ ЗАСЕДАНИЕ

10:00 — 11:20 (ауд. 518)

Модераторы:

Кучеров Илья Ильич, руководитель Научно-экспертного совета Союза «Палата налоговых консультантов» (ПНК), заслуженный юрист Российской Федерации, доктор юридических наук, профессор, первый заместитель директора Института законодательства и сравнительного правоведения при Правительстве РФ

Поветкина Наталья Алексеевна, доктор юридических наук, профессор, заведующий отделом финансового, налогового и бюджетного законодательства, заведующий кафедрой правового обеспечения публичных финансов Института законодательства и сравнительного правоведения при Правительстве РФ

Доклады:

Налоговые последствия операций с цифровыми валютами (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 18-29-16062мк «Концепция правового обеспечения цифровизации сферы публичных финансов»)

Кучеров Илья Ильич, заслуженный юрист Российской Федерации, доктор юридических наук, профессор, первый заместитель директора Института законодательства и сравнительного правоведения при Правительстве РФ

Цифровой контур правового статуса субъектов финансового права: возможные векторы развития

Омелёхина Наталья Владимировна, доктор юридических наук, заместитель Председателя Правительства Новосибирской области, министр юстиции Новосибирской области, заведующая кафедрой административного и финансового права Новосибирского национального исследовательского государственного университета

Бюджетно-правовые последствия цифровизации налоговой сферы (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 18-29-16062мк «Концепция правового обеспечения цифровизации сферы публичных финансов»)

Поветкина Наталья Алексеевна, доктор юридических наук, профессор, заведующий отделом финансового, налогового и бюджетного законодательства, заведующий кафедрой правового обеспечения публичных финансов Института законодательства и сравнительного правоведения при Правительстве РФСоглашение о прослеживаемости товаров в Евразийском экономическом союзе

Насута Сергей Викторович, начальник отдела платежей и координации в сфере бюджетной политики Департамента финансовой политики Евразийской экономической комиссии

Цифровые платформы: объект или субъект права

Рыбакова Светлана Викторовна, доктор юридических наук, доцент, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве Российской Федерации, член комиссии по финансовому законодательству Московского отделения Ассоциации юристов России.

Тенденции развития правового регулирования процессов цифровой трансформации

Ефремов Алексей Александрович, кандидат юридических наук, доцент, старший научный сотрудник отдела административного права и процесса Института законодательства и сравнительного правоведения при Правительстве РФ

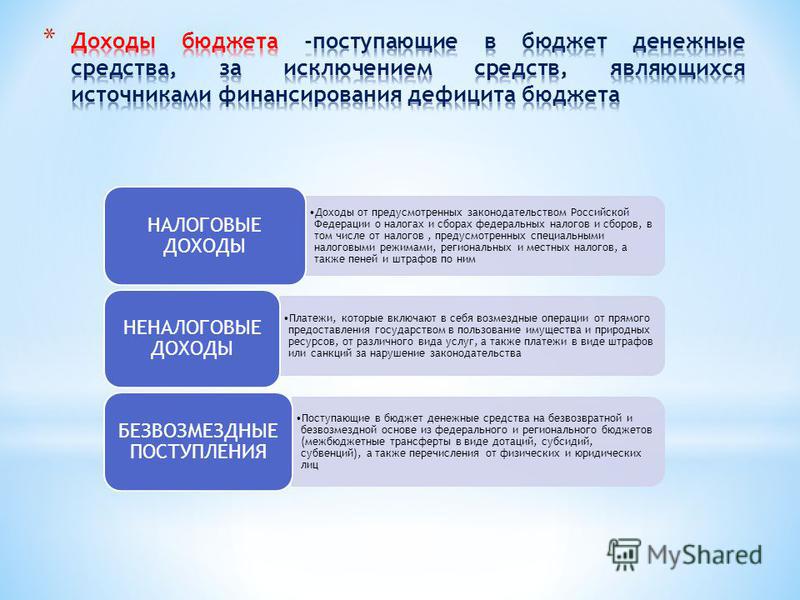

СЕКЦИЯ 1. ПУБЛИЧНЫЕ ДОХОДЫ: ВЗГЛЯД СПУСТЯ СТОЛЕТИЕ

11:30 — 13:00 (ауд. 319а)

Модератор:

Комягин Дмитрий Львович, доктор юридических наук, профессор, профессор департамента публичного права НИУ Высшая школа экономики.

Спикеры:

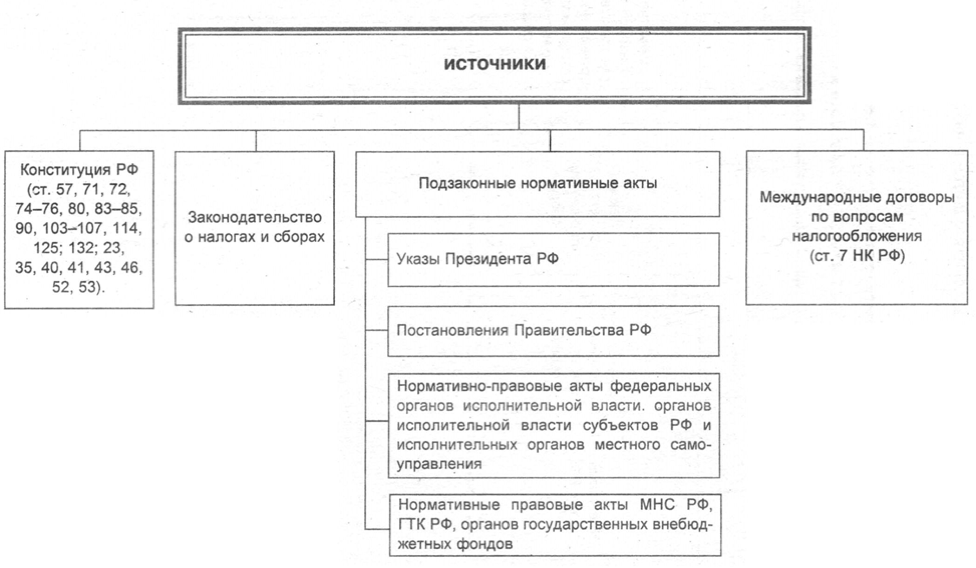

Источники (формы) правового регулирования доходов Российской Империи

Гинзбург Юрий Владимирович, доктор юридических наук, Курский государственный университет, ОЧУ ВО «Институт международного права и экономики имени А.

Влияние налоговой реформы 1930-х годов на формирование государственных доходов

Прокофьева Елена Анатольевна, кандидат исторических наук РХТУ им. Д. И. Менделеева

Доходы государственного бюджета СССР после 1957 года

Комягин Дмитрий Львович, доктор юридических наук, профессор, профессор департамента публичного права НИУ Высшая школа экономики.

Проблемы формирования и исполнения финансовых обязательств в эпоху цифровизации

Васянина Елена Леонидовна, доктор юридических наук, доцент, ведущий научный сотрудник сектора административного права и административного процесса Института государства и права Российской академии наук (ИГП РАН)

Комплекс предложений по обеспечению роста мобилизуемых доходов в бюджеты бюджетной системы Российской Федерации в контексте обеспечения социально-экономического развития государства, регионов и муниципальных образований

Балынин Игорь Викторович, кандидат экономических наук, доцент Департамента общественных финансов Финансового факультета Финансового университета при Правительстве Российской Федерации

Доходы местных бюджетов в современных условиях

Гармаева Мария Александровна, кандидат юридических наук, старший научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве Российской Федерации

Участники дискуссии:

Анисина Карина Талгатовна, Российский государственный университет правосудия

Белогорцева (Пешкова) Христина Александровна, Воронежский государственный университет

Вершило Татьяна Александровна, Российский государственный университет правосудия

Евдокимов Андрей Николаевич, Правительство Москвы

Лагутин Игорь Борисович, Юго-Западный государственный университет

Пономарева Вера Павловна, Брянский государственный университет

Саттарова Нурия Альвановна, Башкирский государственный университет

Цинделиани Имеда Анатольевич, Российский государственный университет правосудия

СЕКЦИЯ 2. ЦИФРОВЫЕ ПЛАТФОРМЫ И НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ: ПРАВОВОЕ ВЗАИМОДЕЙСТВИЕ

ЦИФРОВЫЕ ПЛАТФОРМЫ И НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ: ПРАВОВОЕ ВЗАИМОДЕЙСТВИЕ

11:30 — 13:00 (ауд. 518)

Модератор:

Рыбакова Светлана Викторовна, доктор юридических наук, доцент, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве Российской Федерации, член комиссии по финансовому законодательству Московского отделения Ассоциации юристов России

Доклады:

Налог на цифровые услуги — новый вид доходов государств (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 18-29-16062мк «Концепция правового обеспечения цифровизации сферы публичных финансов»)

Кудряшова Екатерина Валерьевна, доктор юридических наук, доцент, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве РФ

Трансформация налоговых правоотношений под влиянием цифровизации

Изотов Антон Владимирович, главный специалист-эксперт УФНС России по Орловской области

Публично-правовой интерес цифровизации налогового администрирования

Абрамчик Лилия Ярославовна, кандидат юридических наук, доцент, Гродненский государственный университет имени Янки Купалы (Республика Беларусь)

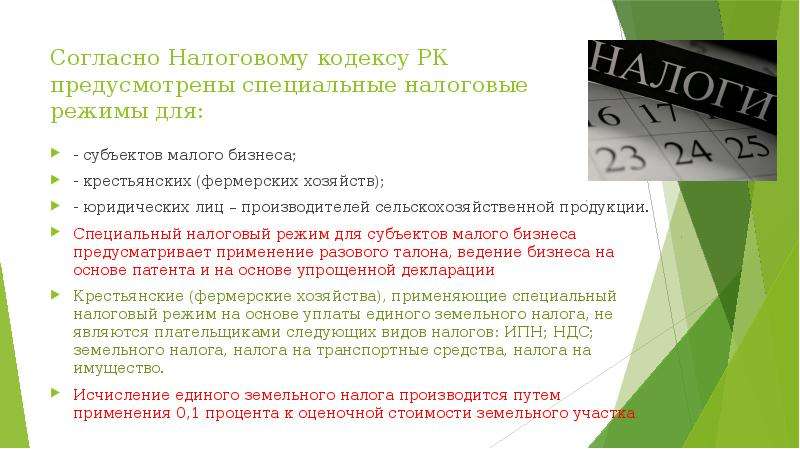

Использование информационных систем в налоговом администрировании Республики Казахстан

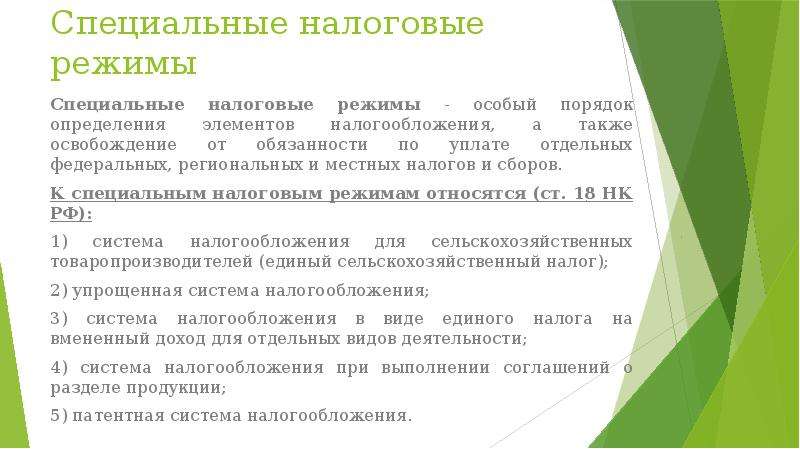

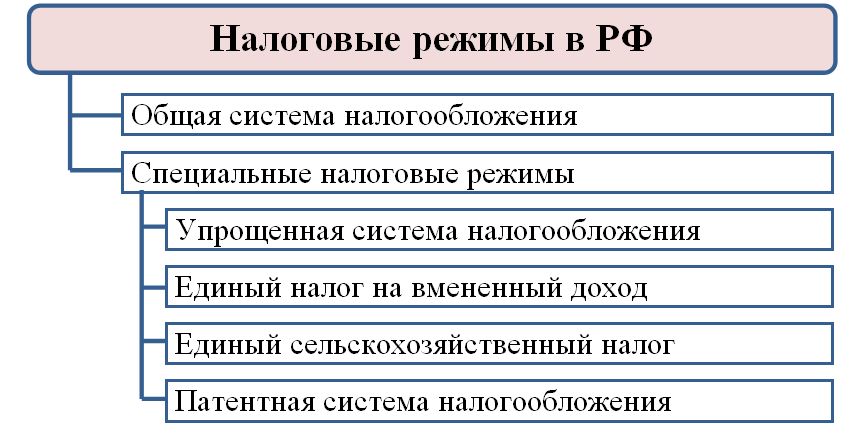

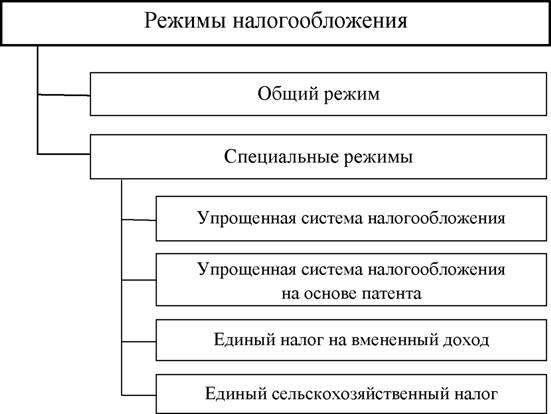

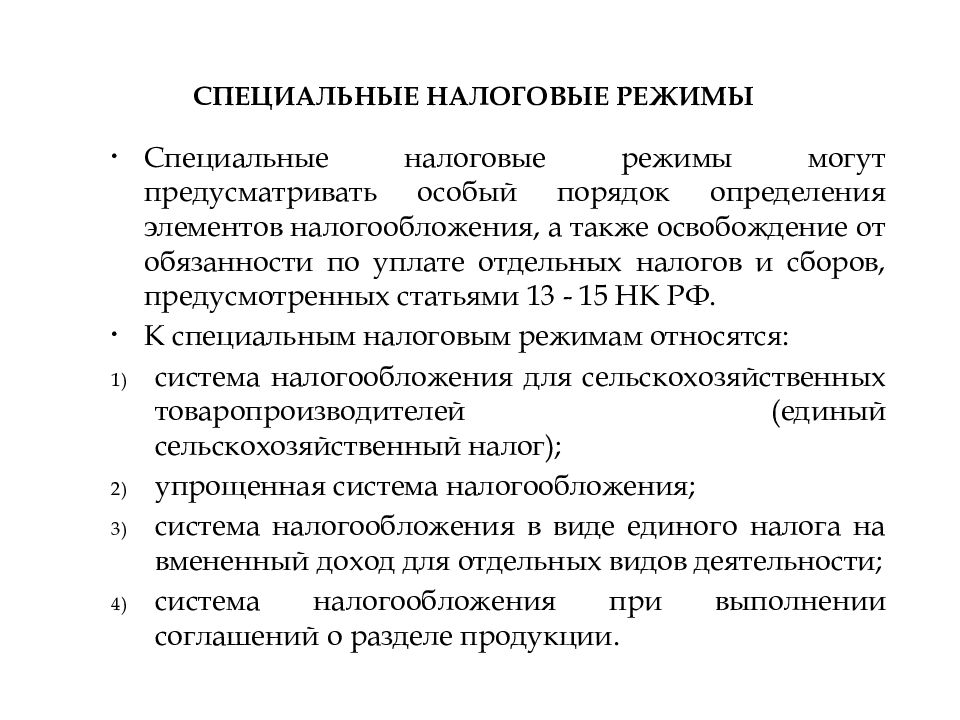

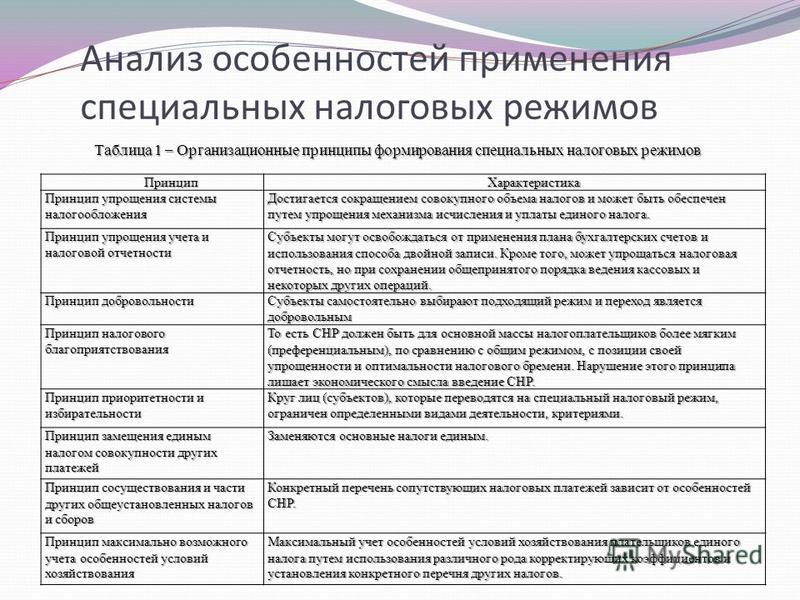

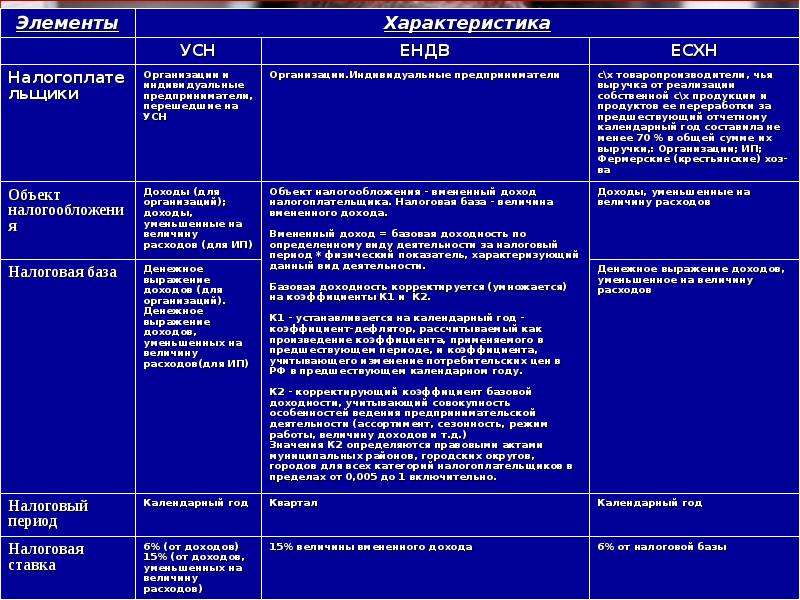

Бекболсынова Алма Сартайкызы, налоговый консультант РК, старший преподаватель кафедры «Государственный аудит» Евразийского национального университета имени Л.

Концепция развития института налогового мониторинга

Липатова Инна Владимировна, кандидат экономических наук, доцент, доцент Финансового университета при Правительстве Российской Федерации

Информирование налогоплательщика: технологии и право (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 18-29-16062мк «Концепция правового обеспечения цифровизации сферы публичных финансов»)

Копина Анна Анатольевна, кандидат юридических наук, доцент, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства, доцент кафедры правового обеспечения публичных финансов Института законодательства и сравнительного правоведения при Правительстве РФ

Влияние цифровизации на правотворчество в налоговой сфере (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 18-29-16062 мк «Концепция правового обеспечения цифровизации сферы публичных финансов»)

Леднева Юлия Викторовна, кандидат юридических наук, доцент, старший научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве Российской Федерации

Цифровые платформы в налоговом администрировании

Ткаченко Дмитрий Геннадьевич, преподаватель Московского Экономического института

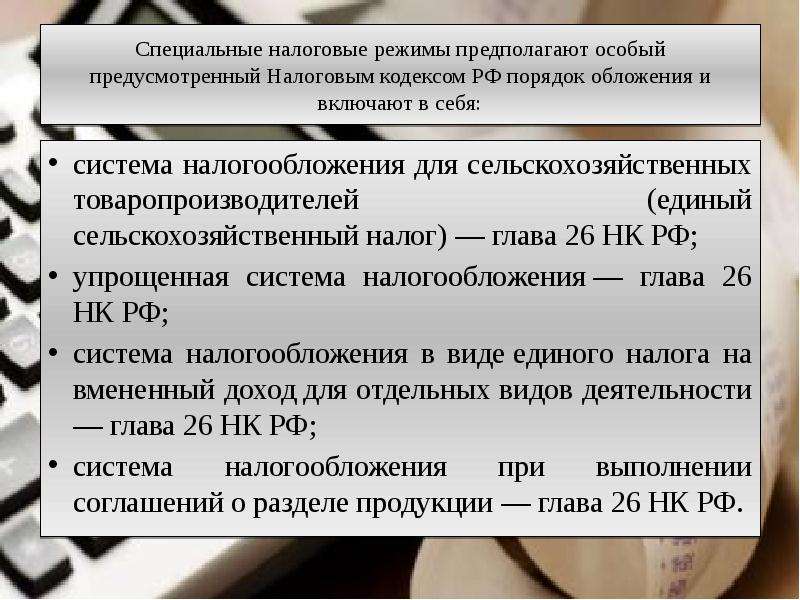

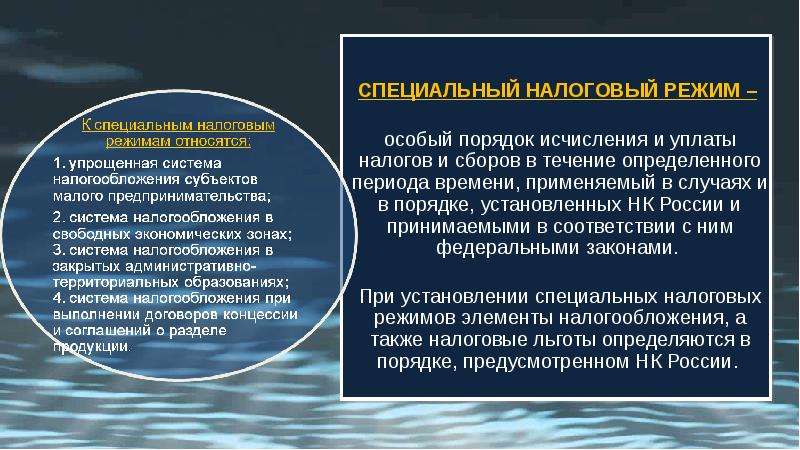

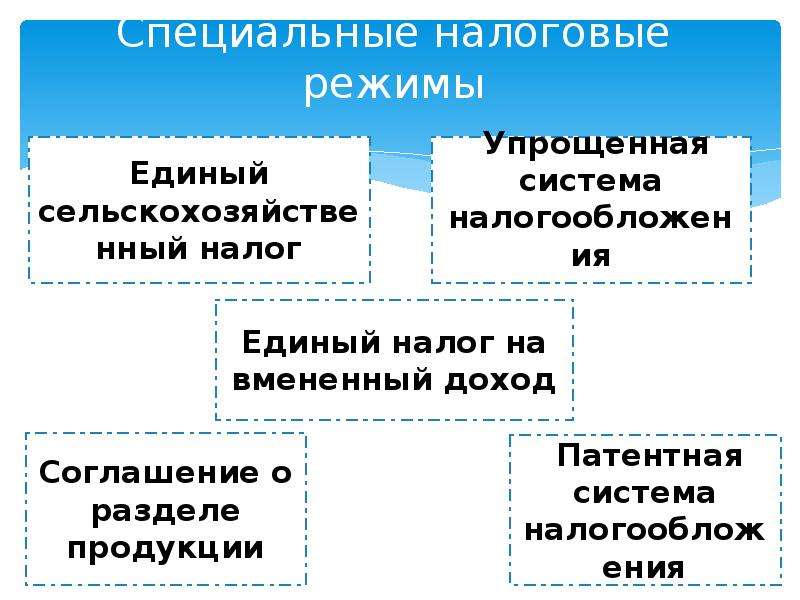

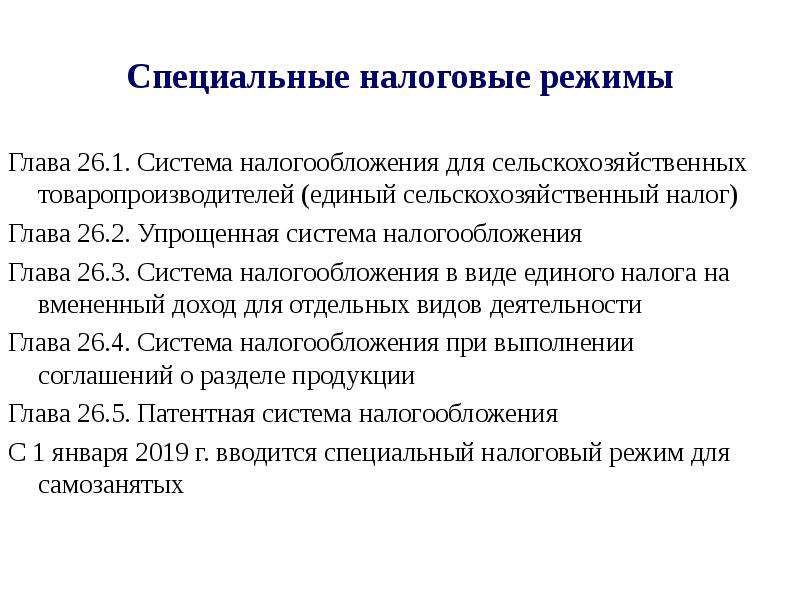

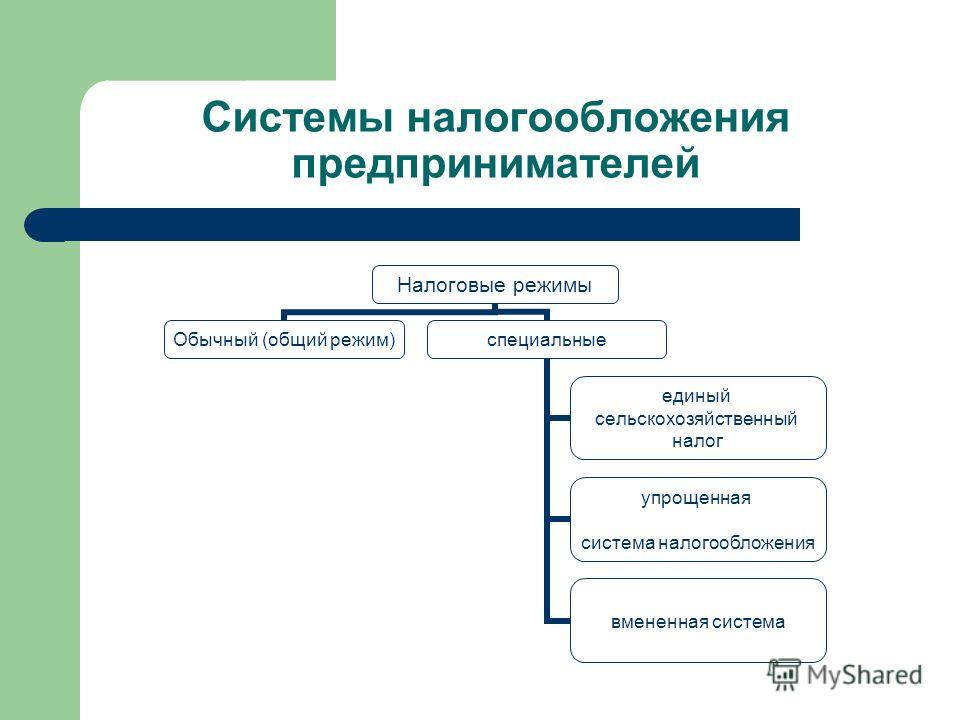

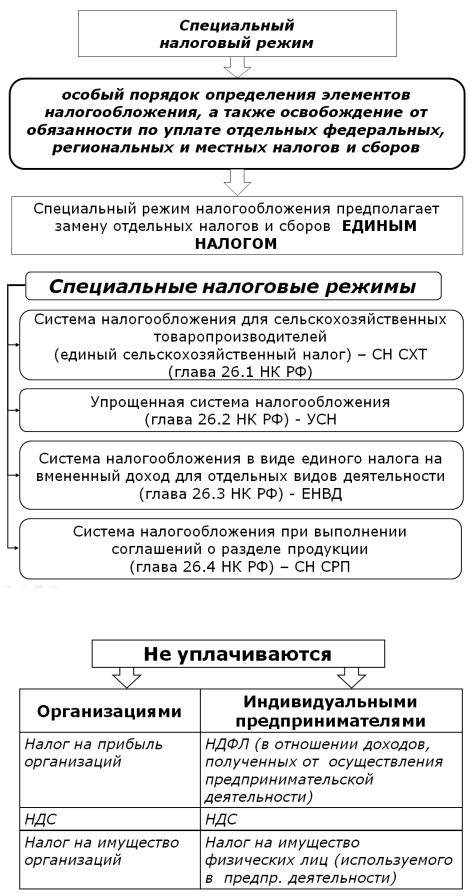

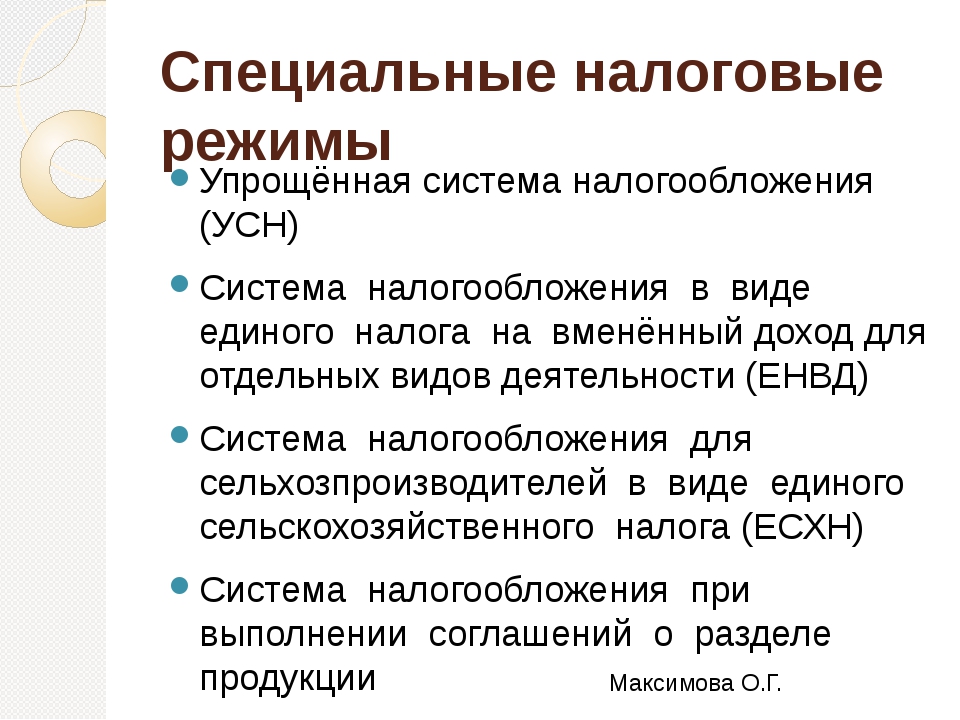

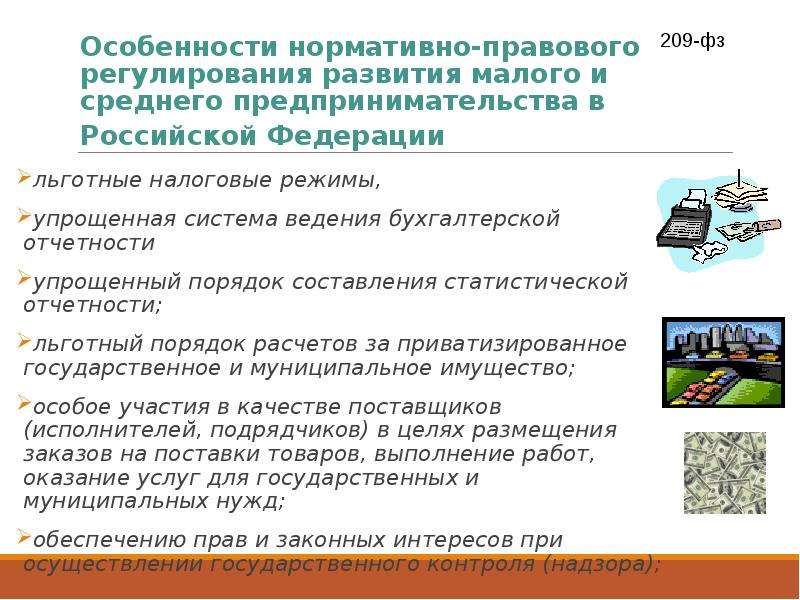

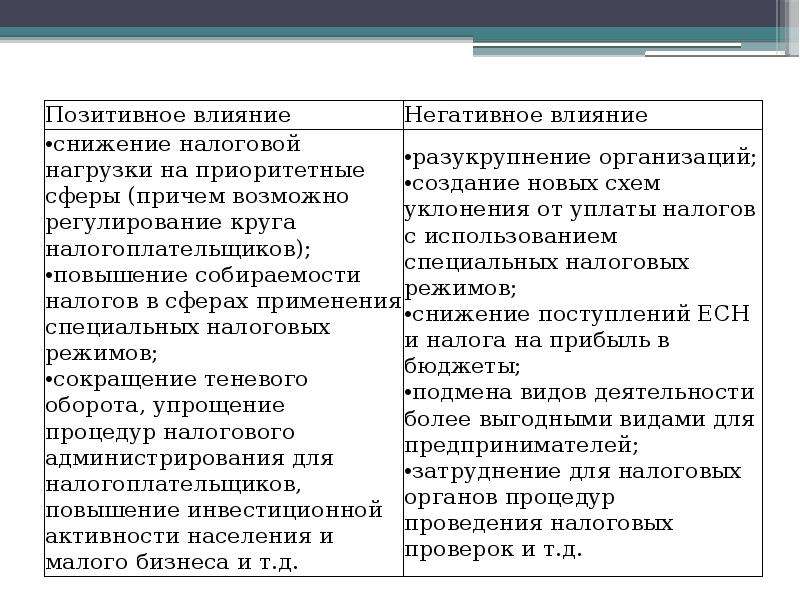

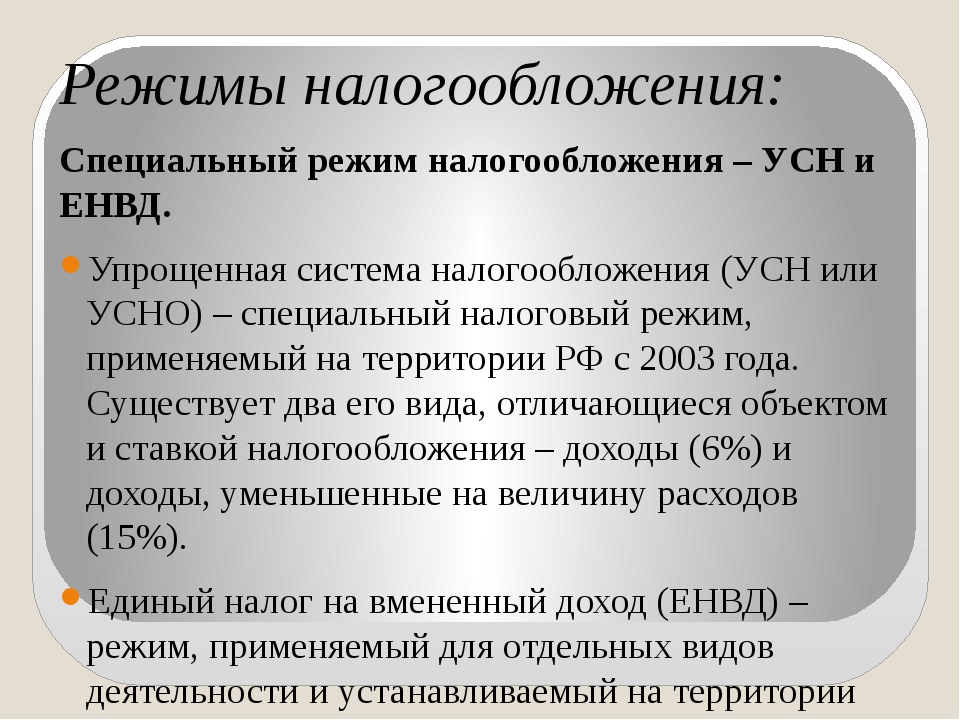

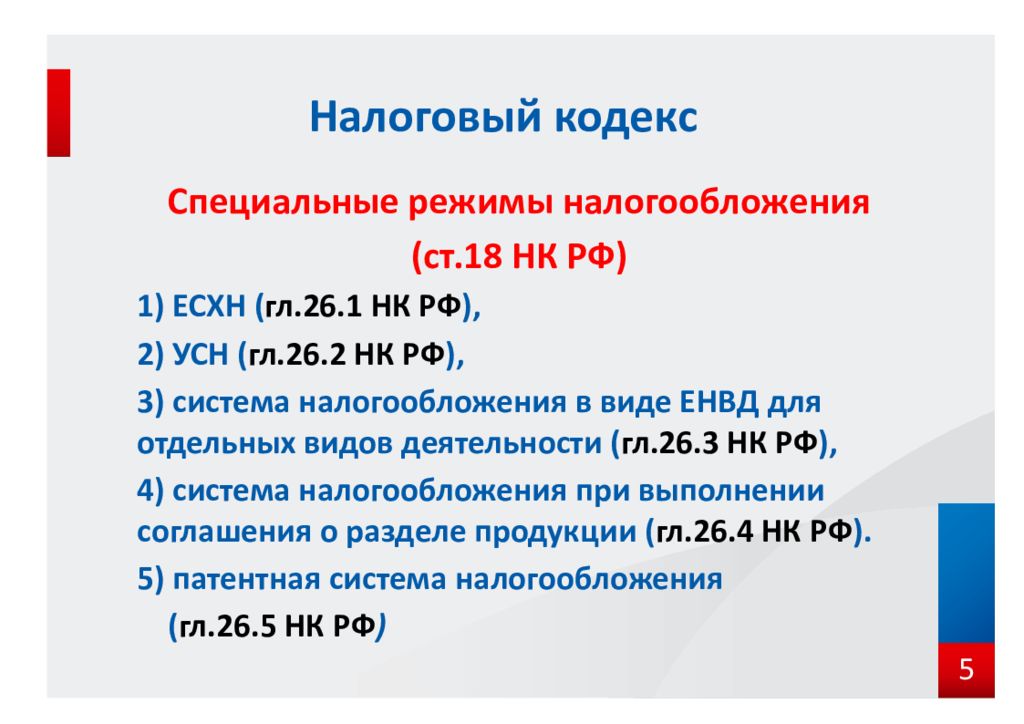

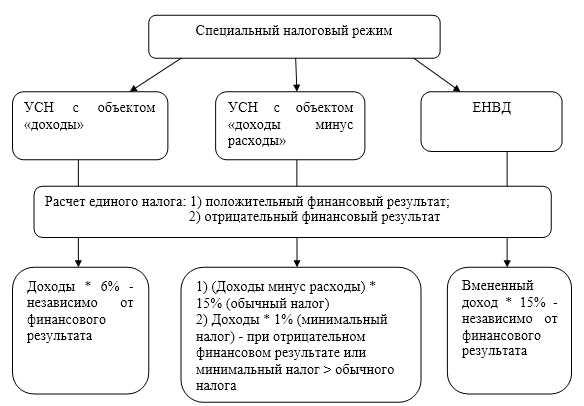

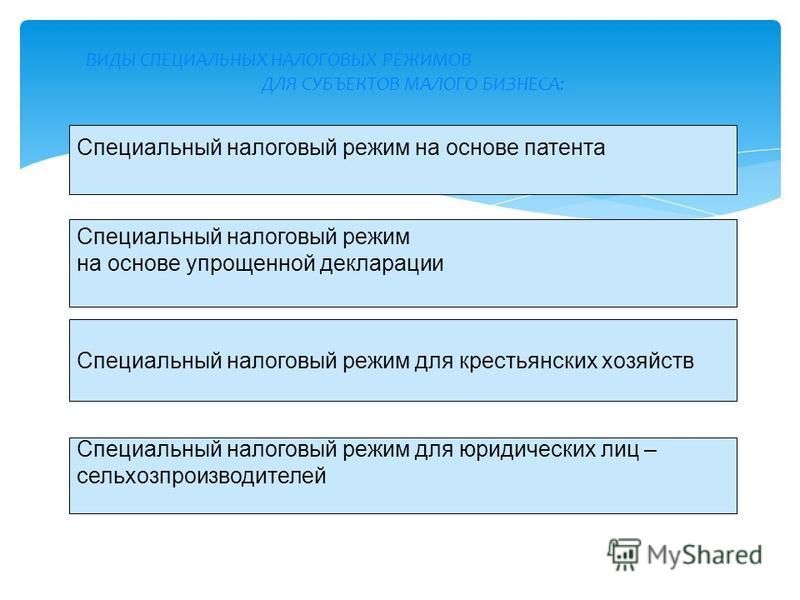

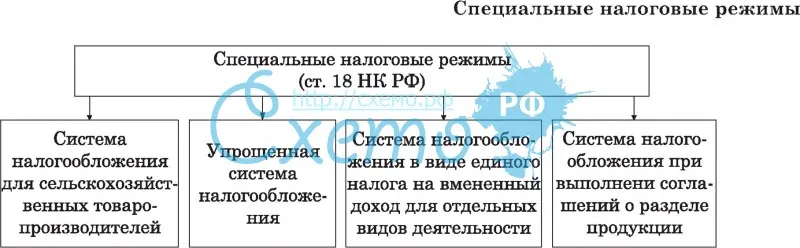

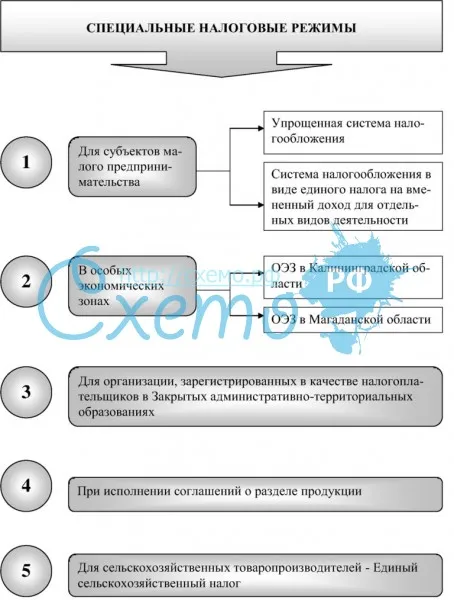

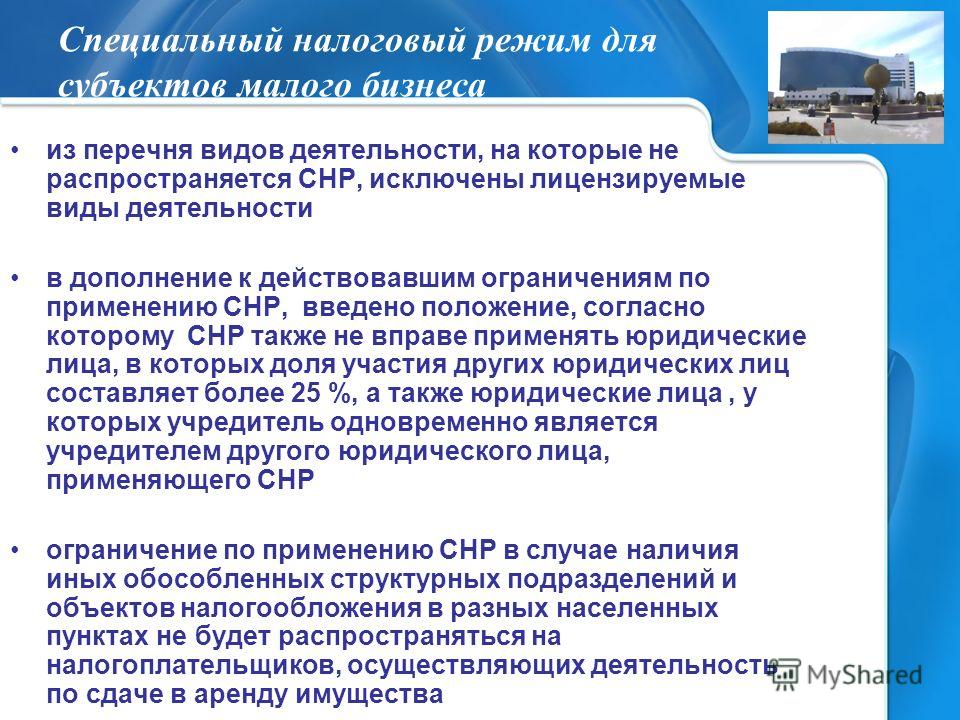

Правовое регулирование специальных налоговых режимов в условиях цифровизации публичных финансов

Андриевский Константин Витальевич, директор Автономной некоммерческой организации «Институт экономико-правовых исследований»

Распределение налоговой базы между юрисдикциями в условиях удалённой работы

Рябова Елена Валерьевна, кандидат юридических наук, доцент, старший научный сотрудник отдела финансового, налогового и бюджетного законодательства, доцент кафедры правового обеспечения публичных финансов Института законодательства и сравнительного правоведения при Правительстве РФ

Правовые основы налогового администрирования в части проведения дистанционного автоматизированного контроля

Абрамова Наталия Евгеньевна, кандидат юридических наук, доцент кафедры правового обеспечения публичных финансов Института законодательства и сравнительного правоведения при Правительстве РФ

Реализация принципа международного сотрудничества в сфере налогового администрирования: цифровой формат

Безикова Екатерина Витальевна, кандидат юридических наук, доцент Российского государственного университета правосудия

Административно-правовые средства обеспечения сферы цифровых финансов (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 18-29-16062 мк «Концепция правового обеспечения цифровизации сферы публичных финансов»)

Печегин Денис Андреевич, кандидат юридических наук, старший научный сотрудник Института законодательства и сравнительного правоведения при Правительстве РФ

Цифровизация налоговой сферы (бигдата в налоговой сфере) как предпосылка совершенствования / развития долгосрочного тарифного регулирования

Башлаков-Николаев Игорь Васильевич, кандидат экономических наук, доцент Институт государственной службы и управления Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации

Проблемы налогообложения доходов участников криптовалютного рынка

Суптело Н. П. к.э.н., доцент, доцент, доцент кафедры экономики городского хозяйства и сферы обслуживания Московского университета им С.Ю. Витте

П. к.э.н., доцент, доцент, доцент кафедры экономики городского хозяйства и сферы обслуживания Московского университета им С.Ю. Витте

Развитие налогового стимулирования внедрения IT-проектов в условиях цифровой экономики (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 20-011-00711 «Существенные налоговые стимулы в области научно-технической и инновационной деятельности»)

Зуева Анна Сергеевна, кандидат экономических наук, доцент, доцент кафедры правового обеспечения публичных финансов Института законодательства и сравнительного правоведения при Правительстве РФ

Принципы налогообложения при реализации регуляторной политики государства в налоговой сфере

Журавлева Оксана Олеговна, кандидат юридических наук, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве Российской Федерации

Трансформация налоговой правосубъектности организаций в условиях новой экономической реальности

Пименов Сергей Дмитриевич, юрисконсульт АО «Концерн «Гранит-Электрон»

Диалог с налогоплательщиком»: новый формат взаимодействия между налоговым органом и налогоплательщиком

Цветкова Елена Алексеевна, старший специалист Института законодательства и сравнительного правоведения при Правительстве РФ

Влияние цифровизации на налоговый контроль за трансфертный ценообразованием

Куприянов Александр Сергеевич, старший преподаватель Забайкальского государственного университета

Правовые ориентиры для использования технологии блокчейн в бюджетных правоотношениях (доклад подготовлен при финансовой поддержке РФФИ в рамках научного проекта № 18-29-16062мк «Концепция правового обеспечения цифровизации сферы публичных финансов»)

Воробьев Никита Сергеевич, младший научный сотрудник Института законодательства и сравнительного правоведения при Правительстве РФ

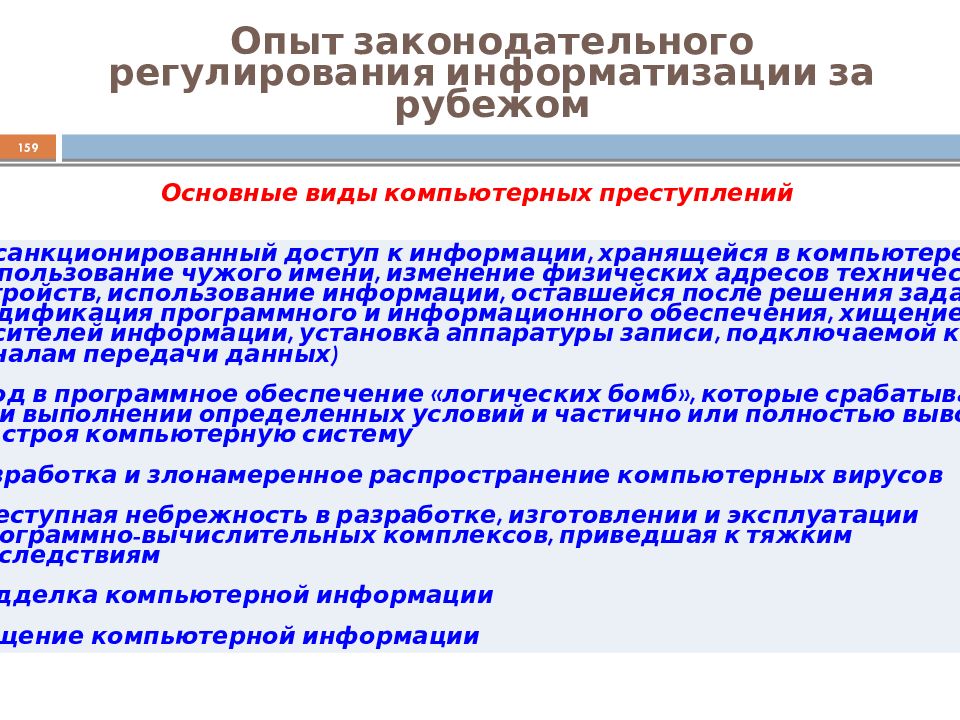

Информационная безопасность в налоговых органах Российской Федерации

Дубень Андрей Кириллович, младший научный сотрудник, Института государства и права Российской академии наук

Информационная безопасность в налоговых органах Российской Федерации

Дубень Андрей Кириллович, младший научный сотрудник, Института государства и права Российской академии наук

СЕКЦИЯ 3. ПРОСЛЕЖИВАНИЕ ТОВАРОВ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ И ДРУГИЕ ИНСТРУМЕНТЫ ЦИФРОВОГО НАЛОГОВОГО КОНТРОЛЯ: КАК ИЗ СОСТОЯНИЯ «ЖЕРТВЫ» ПЕРЕЙТИ В СОСТОЯНИЕ ЭФФЕКТИВНОГО УЧАСТНИКА НОВОГО ЦИФРОВОГО ПРОЦЕССА

ПРОСЛЕЖИВАНИЕ ТОВАРОВ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ И ДРУГИЕ ИНСТРУМЕНТЫ ЦИФРОВОГО НАЛОГОВОГО КОНТРОЛЯ: КАК ИЗ СОСТОЯНИЯ «ЖЕРТВЫ» ПЕРЕЙТИ В СОСТОЯНИЕ ЭФФЕКТИВНОГО УЧАСТНИКА НОВОГО ЦИФРОВОГО ПРОЦЕССА

14:00 — 15:30 (ауд. 518)

Модератор:

Виноградова Ольга Александровна, член Научно-экспертного совета Союза «ПНК», член налогового комитета Евразийской конфедерации налоговых консультантов, до 2019 года — начальник межрегиональной инспекции ФНС по камеральному контролю, государственный советник Российской Федерации 2-го класса

Вопросы для обсуждения:

— Система прослеживаемости товаров: текущая повестка в России и странах ЕАЭС;

— Практические ситуации, вызывающие вопросы. Мнение специалистов и рекомендации;

-

Особенности камерального контроля.

Представление результатов исследования Союза «ПНК» реальных запросов налоговых органов на предмет их правомерности и корректности;

Представление результатов исследования Союза «ПНК» реальных запросов налоговых органов на предмет их правомерности и корректности;

Спикеры:

Насута Сергей Викторович, начальник отдела платежей и координации в сфере бюджетной политики Департамента финансовой политики ЕЭК (участвует дистанционно)

Некрасов Алексей Юрьевич, руководитель направления «Налоговая медиация» в Научно-экспертном совете Союза «ПНК»

Подопрыголов Антон Сергеевич, руководитель проекта компании «Такском»

Раздобреева Елена Николаевна, член Союза «ПНК», директор ООО «Веритас» (г. Новосибирск), представитель ТОО «Todas Company» (Республика Казахстан)

Сабко Сергей Васильевич, председатель налогового комитета Евразийской конфедерации налоговых консультантов, председатель Экспертного Совета ПОО «ПНК Республики Кыргызстан» сертифицированный налоговый консультант (СНК), аудитор, юрист

Семенова Юлия Александровна, заместитель руководителя Научно-экспертного совета Союза «ПНК», автор методик в области налогообложения и бухгалтерского учета. Имеет 24-летний опыт работы в сфере налогообложения, бухучета, аудита. Специализируется на проектной деятельности в области налогового и бухгалтерского консалтинга.

Имеет 24-летний опыт работы в сфере налогообложения, бухучета, аудита. Специализируется на проектной деятельности в области налогового и бухгалтерского консалтинга.

МОЛОДЕЖНАЯ СЕКЦИЯ.

НАЛОГООБЛОЖЕНИЕ IT-ПРОЕКТОВ: КАК ВПИСЫВАЮТСЯ ИННОВАЦИОННЫЕ ПРОДУКТЫ В ДЕЙСТВУЮЩУЮ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ

15:40 — 16:40 (Zoom)

Эксперты:

Рыбакова Светлана Викторовна, доктор юридических наук, доцент, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве Российской Федерации, член комиссии по финансовому законодательству Московского отделения Ассоциации юристов России

Денискин Алексей Витальевич, заместитель начальника Межрегиональной ИФНС России по управлению долгом

Печегин Денис Андреевич, кандидат юридических наук, старший научный сотрудник Института законодательства и сравнительного правоведения при Правительстве РФ

Доклады:

Налогообложение цифровых финансовых активов – российский и зарубежный опыт

Соколовский Станислав Олегович, 2 курс аспирантуры Института законодательства и сравнительного правоведения при Правительстве РФ

Научный руководитель: Кучеров Илья Ильич, доктор юридических наук, профессор, первый заместитель директора Института законодательства и сравнительного правоведения при Правительстве РФ

Неуплата налога в бюджет: последствия для налогоплательщика

Лыскова Карина Андреевна, студентка 5 курса РТУ МИРЭА

Научный руководитель: Лебедева Екатерина Сергеевна, к. э.н., доцент РТУ МИРЭА

э.н., доцент РТУ МИРЭА

Фискальные полномочия субъектов РФ по установлению налоговых льгот: проблемы взаимодействия в цифровую эпоху

Мирзаев Рустам Мирзаевич, 3 курс аспирантуры Института законодательства и сравнительного правоведения при Правительстве РФ, специалист по налогам ООО «Нокиан Шина»

Научный руководитель: Кудряшова Екатерина Валерьевна, доктор юридических наук, доцент, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве РФ

Практические проблемы обложения НДС услуг в электронной форме

Свинцов Михаил Юрьевич, аспирант Института законодательства и сравнительного правоведения при Правительстве РФ

Научный руководитель: Копина Анна Анатольевна, кандидат юридических наук, доцент, ведущий научный сотрудник отдела финансового, налогового и бюджетного законодательства, доцент кафедры правового обеспечения публичных финансов Института законодательства и сравнительного правоведения при Правительстве РФ

Вопросы цифровизации налогового администрирования в контексте повышения собираемости налогов

Крапивенцев Илья Александрович, Кочетков Николай Дмитриевич, студент 4 курса Финансового университета при Правительстве Российской Федерации

Научный руководитель: Липатова Инна Владимировна, кандидат экономических наук, доцент Финансового университета при Правительстве Российской Федерации

Права налогоплательщика и развитие налогового администрирования в цифровую эпоху

Симонов Андрей Олегович, студент НИУ «Высшая школа экономики»

Цифровые технологии в налоговой системе Казахстана

Куаныш Назерке Асеткызы, студентка 3 курса Евразийского национального университета имени Л. Н Гумилева

Н Гумилева

Научный руководитель: Бекболсынова Алма Сартайкызы, налоговый консультант РК, старший преподаватель кафедры «Государственный аудит» Евразийского национального университета имени Л.Н. Гумилева (Республика Казахстан)

Особенности налогово-правового статуса IT-компаний: льготы и преференции

Баранова Екатерина Николаевна, магистр 2 курса Высшей школы государственного аудита МГУ имени М.В. Ломоносова

Научный руководитель: Крохина Юлия Александровна, доктор юридических наук, профессор заведующий кафедрой правовых дисциплин Высшей школы государственного аудита МГУ имени М.В. Ломоносова

Налоговые стимулы внедрения IT-технологий в машиностроительной отрасли России: постановка проблемы

Самойлова Анастасия Сергеевна, студентка 5 курса факультета «Машиностроения», кафедры «Технологии и оборудование машиностроения» Московского политехнического университета

Научный руководитель Бритвина Валентина Валентиновна к. пед.н., доцент Московского политехнического университета, Корячко Марина Валерьевна, кандидат физико-математических наук, доцент Московского политехнического университета

пед.н., доцент Московского политехнического университета, Корячко Марина Валерьевна, кандидат физико-математических наук, доцент Московского политехнического университета

Налоговый контроль IT-компаний в условиях цифровизации экономики

Хамзина Рания Равилевна, студент 1 курса магистратуры Финансового университета при Правительстве Российской Федерации

Научный руководитель: Зуева Анна Сергеевна, кандидат экономических наук, доцент Финансового университета при Правительстве Российской Федерации

Некоторые вопросы налогообложения электронной коммерции

Артюшина Екатерина Сергеевна, студент 1 курса магистратуры Московского городского университета (МГПУ)

Научный руководитель: Зуева Анна Сергеевна, кандидат экономических наук, доцент кафедры информационного и образовательного права Московского городского университета

Налоговое администрирование НДС в Российской Федерации

Михайлова Анастасия Алексеевна, студентка 5 курса РТУ МИРЭА

Научный руководитель: Лебедева Екатерина Сергеевна, кандидат экономических наук, доцент РТУ МИРЭА

Предпосылки цифровизации деятельности налоговых служб на примере новых проектов ФНС России

Сафронов Денис Владимирович, студент 1 курса магистратуры Московского городского университета (МГПУ)

Научный руководитель: Зуева Анна Сергеевна, кандидат экономических наук, доцент кафедры информационного и образовательного права Московского городского университета

Оптимизация процесса налогообложения компаний с гражданами Российской Федерации работающие за рубежом на примере Росатома

Рубцов Артём Михайлович, Студент 1 курса магистратуры Высшая инжиниринговая школа НИЯУ МИФИ

Научный руководитель: Бритвина Валентина Валентиновна, кандидат педагогических наук, доцент Московского политехнического университета

16:40 — 17:00 Подведение итогов. Закрытие (Zoom)

Закрытие (Zoom)

| 1. | Административная и уголовная ответственность за финансовые нарушения | Учебная дисциплина «Административная и уголовная ответственность за финансовые нарушения» состоит в том, чтобы бакалавры овладели знаниями методологического характера, которые могли бы послужить им своего родя ключом (как научно-исследовательского, так и практического характера) при решении задач в сфере защиты прав и законных интересов участников финансовых правоотношений, а также при применении юридических норм об административной и уголовной ответственности за финансовые правонарушения и преступления. |

| 2. | Административная ответственность | Административная ответственность – один из наиболее важных институтов административного права, общественная наука, которая изучает закономерности формирования и изменения административных правоотношений общественных явлений, рассматриваемых в непосредственной связи с их качественным содержанием. |

| 3. | Административная ответственность за нарушения инвестиционного законодательства | Административная ответственность за нарушения инвестиционного законодательства, как раздел правовой наука и отрасли права изучает нормы, регулирующие общественные отношения, возникающие при нарушениях законодательства в сфере инвестиций. Административная ответственность за нарушения инвестиционного законодательства, как учебная дисциплина предусматривает обучение студентов правовому регулированию административной ответственности субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт.

|

| 4. | Административное право | Дисциплина «Административное право» является самостоятельной научной и учебной дисциплиной блока общепрофессиональных дисциплин в системе юридических наук и юридического образования. Это – одна из важнейших правовых дисциплин, предусматривающая изучение общественных отношений в сфере государственного управления, связанных с деятельностью всех звеньев государственной администрации по практическому решению жизненно важных для общества проблем. Курс включает в себя два раздела: «Общую часть» и «Особенную часть». В первом разделе рассматриваются общетеоретические вопросы отрасли административного права, дается представление о системе государственного управления, его основных характеристиках и принципах, сущности, компетенции и основные чертах исполнительной власти. Во втором разделе рассматриваются актуальные темы в области государственного регулирования экономики, образования и науки, а также обеспечения обороны и государственной безопасности, специфики деятельности органов внутренних дел, спецслужб и управления иностранными делами. Курс включает в себя два раздела: «Общую часть» и «Особенную часть». В первом разделе рассматриваются общетеоретические вопросы отрасли административного права, дается представление о системе государственного управления, его основных характеристиках и принципах, сущности, компетенции и основные чертах исполнительной власти. Во втором разделе рассматриваются актуальные темы в области государственного регулирования экономики, образования и науки, а также обеспечения обороны и государственной безопасности, специфики деятельности органов внутренних дел, спецслужб и управления иностранными делами. |

| 5. | Административно-правовое обеспечение финансовых рынков | Учебная дисциплина «Административно-правовое обеспечение финансовых рынков» призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Ее назначение состоит в том, чтобы магистранты овладели знаниями, которые могли бы послужить им своего рода ключом в решении задач на финансовых рынках как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение современных теорий в сфере финансовых рынков, что позволяет сформировать способности выявления магистрами проблем в правовом обеспечении финансовых рынков и применения теоретических знаний в практической деятельности на финансовых рынках. |

| 6. | Административно-правовой статус государственных корпораций | Дисциплина «Административно-правовой статус государственных корпораций» призвана подготовить высококвалифицированных специалистов в области государственного управления предпринимательской деятельностью. Изучение названной дисциплины состоит в освоении правовых основ финансово-хозяйственной деятельности государственной корпорации, полномочий государственных органов надзора, контроля и регулирования предпринимательской деятельностью в целях решения задач научного и практического характера. Данная дисциплина основывается на рассмотрении правовых основ предпринимательской деятельности, порядка государственного управления и надзора в области получения прибыли государственными корпорациями. Правовые основы регулирования предпринимательства в сфере деятельности публичных организаций направлены на обеспечение имущественных интересов государства в современных условиях ускоренного развития рыночных отношений. Правовые основы регулирования предпринимательства в сфере деятельности публичных организаций направлены на обеспечение имущественных интересов государства в современных условиях ускоренного развития рыночных отношений. |

| 7. | Административно-правовые гарантии статуса субъектов предпринимательства | Учебная дисциплина «Административно-правовые гарантии статуса субъектов предпринимательства» призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Ее назначение состоит в том, чтобы магистранты овладели знаниями, которые могли бы послужить им своего рода ключом в решении задач защиты законных прав и интересов субъектов предпринимательской деятельности как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в сфере государственно-правовых гарантий защиты законных прав и интересов субъектов предпринимательской деятельности, что позволяет уяснить виды, способы и механизмы защиты прав и интересов предпринимателей (материально-правовые, процессуальные, специальные) и усвоить досудебные и судебные формы защиты прав и интересов предпринимателей. |

| 8. | Административно-правовые основы взаимодействия государства и бизнеса | «Административно-правовые основы взаимодействия государства и бизнеса» как учебная дисциплина входит в состав дисциплин вариативной части профессионального цикла подготовки специалистов по направлению «Юриспруденция». Особенностью данной дисциплины является рассмотрение актуальных проблем и правовых аспектов регулирования предпринимательства в сфере взаимодействия государства и бизнеса. |

| 9. | Административный контроль и надзор в сфере предпринимательской деятельности | «Административный контроль и надзор в сфере предпринимательской деятельности», как учебная дисциплина относится к базовой части профессионального цикла дисциплин Б.3. В структуру учебной дисциплины «Административный контроль и надзор в сфере предпринимательской деятельности» входят следующие составные части: «Предмет, задачи, система курса «Административный контроль и надзор в сфере предпринимательской деятельности»» и др. |

| 10. | Административный процесс | Учебно-методический комплекс Административный процесс составлен в соответствии с требованиями Государственного образовательного стандарта высшего профессионального образования 030501 «Юриспруденция». Дисциплина входит в цикл дисциплин специализации (гражданско-правовая специализация) и является обязательной для изучения. |

| 11. | Актуальные проблемы административного и финансового права | Дисциплина «Актуальные проблемы административного и финансового права» призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Её назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно – исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями, виды и особенности административных и финансовых правоотношений, что особенно важно в современных условиях развития финансового и административного законодательства. |

| 12. | Актуальные проблемы налогового права и процесса | Дисциплина «Актуальные проблемы налогового права и процесса» входит в состав базовой (обязательной) части профессионального цикла подготовки магистров по направлению 030900.68 – «Юриспруденция», магистерская программа: «Налоговое право и налоговый процесс». Содержание дисциплины определяется социально-экономическими изменениями, происходящими в России, которые требуют совершенствования Законодательства Российской Федерации о налогах и сборах в целях улучшения экономической ситуации в России. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями в сфере правового обеспечения налоговой сферы, обеспечение финансовой устойчивости бюджетной системы в современных условиях развития экономики страны. Дисциплина направлена на формирование следующих компетенций выпускника: способность квалифицированно применять нормативные правовые акты в сфере налогового права и процесса, реализовывать нормы законодательства о налогах и сборах; готовность к выполнению должностных обязанностей по обеспечению законности и правопорядка, безопасности личности, общества, государства, в том числе в сфере реализации налоговых правоотношений; способность осуществлять предупреждение налоговых правонарушений, выявлять и устранять причины и условия, способствующие их совершению; способность выявлять, давать оценку и содействовать пресечению коррупционного поведения в налоговой сфере; способность квалифицированно толковать акты законодательства о налогах и сборах, а также иные нормативные правовые акты, регулирующие налоговые правоотношения; способностью принимать участие в проведении юридической экспертизы проектов нормативных правовых актов, регулирующих налоговые правоотношения, в том числе в целях выявления в них положений, способствующих созданию условий для проявления коррупции, давать квалифицированные юридические заключения и консультации в сфере налогового права и процесса.

|

| 13. | Актуальные проблемы финансового права | Дисциплина «Актуальные проблемы финансового права» призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Ее назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблемв данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений финансового законодательства и разрешение споров в сфере финансовых правоотношений, что особенно важно в современных условиях ускоренного развития рыночных отношений. |

| 14. | Арбитражная практика разрешения налоговых споров | Арбитражная практика разрешения налоговых споров как учебная дисциплина относится к профессиональному циклу блоку дисциплин по выбору вариативной части программы подготовки магистров по направлению 030900 Юриспруденция профиль «Налоговое право и налоговый процесс». Арбитражная практика разрешения налоговых споров, как учебная дисциплина предусматривает обучение студентов современному состоянию арбитражной практики по налоговым спором, складывающейся практике применения налоговых норм, которые в совокупности образуют соответствующий раздел налоговой практики.

|

| 15. | Аудиторское право | Рабочая программа включает организационно-методический раздел, содержание программы, основанное на компетентностном подходе к обучению студентов, тематический план изучения дисциплины, учебно-методическое обеспечение дисциплины и диагностические материалы итогового контроля качества усвоения дисциплины, а также материально-техническое обеспечение преподавания дисциплины «Аудиторское право». |

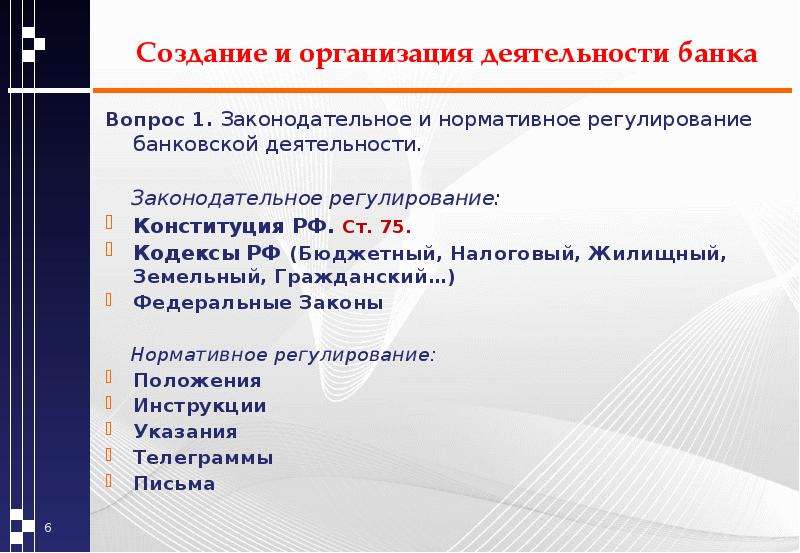

| 16. | Банковское законодательство | «Банковское законодательство» как учебная дисциплина входит в состав дисциплин вариативной части профессионального цикла подготовки бакалавров по направлению «Экономика» и «Финансы». Особенностью данной дисциплины является изучение правового регулирования банковской деятельности, порядок создания и функционирования кредитных организаций, механизмов денежных расчетов, процедуры банковского контроля и надзора. Особенностью данной дисциплины является изучение правового регулирования банковской деятельности, порядок создания и функционирования кредитных организаций, механизмов денежных расчетов, процедуры банковского контроля и надзора. |

| 17. | Банковское право | «Банковское право» как учебная дисциплина входит в состав дисциплин вариативной части профессионального цикла подготовки бакалавров по направлению «Юриспруденция». Особенностью данной дисциплины является изучение правового регулирования банковской деятельности, порядок создания и функционирования кредитных организаций, механизмов денежных расчетов, процедуры банковского контроля и надзора. |

| 18. | Биржевые сделки | Назначение дисциплины «Биржевые сделки» состоит в том, чтобы магистранты могли овладевать знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной правовой сфере, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений гражданского и финансового законодательства и разрешение споров в сфере экономических отношений.

|

| 19. | Бюджетное право | Дисциплина «Бюджетное право» ставит своей целью изучение системы правовых норм, регулирующих общественные отношения, возникающие в процессе бюджетной деятельности государства и органов местного самоуправления. Для успешного освоения дисциплины студент должен обладать общеправовыми знаниями по вопросам теории и истории российского права, а также знать законодательную базу в области финансов и финансовой деятельности, уметь применять нормативно-правовые документы в практической работе. Дисциплина «Бюджетное право» основывается на знании следующих дисциплин: «Теория государства и права», «Конституционное право», «Административное право», «Финансовое право». |

| 20. | Бюджетно-правовые механизмы в инвестиционной деятельности | Дисциплина «Бюджетно-правовые механизмы инвестиционной деятельности» входит в состав обязательных дисциплин вариативной части профессионального цикла подготовки магистров по направлению 030900. Содержание дисциплины определяется социально-экономическими изменениями, происходящими в России, которые требуют совершенствования бюджетно-правовых механизмов в сфере инвестиционной деятельности в целях улучшения экономической ситуации в России. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями в сфере правового обеспечения бюджетно-правовых механизмов в инвестиционной сфере, обеспечения устойчивости инвестиционной среды в современных условиях развития экономики страны.

|

| 21. | Валютное право | Изучение учебной дисциплины «Валютное право» осуществляется после изучения дисциплины «Финансовое право» и призвана закрепить у студента уже полученные навыки применения нормативных правовых актов, реализации норм материального и процессуального права в профессиональной деятельности, подготовки юридических документов. Рабочая программа включает организационно-методический раздел, содержание программы, основанное на компетентностном подходе к обучению студентов, тематический план изучения дисциплины, учебно-методическое обеспечение дисциплины и диагностические материалы итогового контроля качества усвоения дисциплины, а также материально-техническое обеспечение преподавания дисциплины «Валютное право». Рабочая программа включает организационно-методический раздел, содержание программы, основанное на компетентностном подходе к обучению студентов, тематический план изучения дисциплины, учебно-методическое обеспечение дисциплины и диагностические материалы итогового контроля качества усвоения дисциплины, а также материально-техническое обеспечение преподавания дисциплины «Валютное право». |

| 22. | Государственная регистрация субъектов предпринимательской деятельности | Государственная регистрация субъектов предпринимательской деятельности, как учебная дисциплина относится к профессиональному циклу блоку обязательных дисциплин вариативной части программы подготовки магистров по направлению 030900 Юриспруденция профиль «Административно-правовое регулирование экономических отношений».

Государственная регистрация субъектов предпринимательской деятельности, как раздел правовой наука и отрасли права изучает нормы, регулирующие общественные отношения, возникающие при регистрации субъектов предпринимательской деятельности, изучает практику их деятельности, закономерности развития предпринимательской деятельности как части российского права. Правовое обеспечение регистрации субъектов предпринимательской деятельности, как учебная дисциплина предусматривает обучение студентов правовому регулированию взаимодействия субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт.

|

| 23. | Государственное управление в сфере инвестиционной деятельности | Дисциплина «Государственное управление в сфере инвестиционной деятельности» входит в состав дисциплин по выбору вариативной части общенаучного цикла подготовки магистров по направлению 030900.68 – Юриспруденция, магистерская программа: «Правовое обеспечение финансовых услуг». Содержание дисциплины определяется социально-экономическими изменениями, происходящими в России, которые требуют совершенствования государственного управления в сфере инвестиционной деятельности в целях улучшения экономической ситуации в России. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями в сфере правового обеспечения государственного управления в инвестиционной сфере, обеспечения устойчивости инвестиционной среды в современных условиях развития экономики страны.

|

| 24. | Государственно-частное партнерство как форма взаимодействия государства и бизнеса | Государственно-частное партнерство как форма взаимодействия государства и бизнеса, как раздел правовой наука и отрасли права изучает нормы, регулирующие общественные отношения, возникающие при взаимодействии субъектов предпринимательской деятельности, изучает практику их деятельности, закономерности развития предпринимательской деятельности как части российского права. Правовое обеспечение налогообложения субъектов предпринимательской деятельности, как учебная дисциплина предусматривает обучение студентов правовому регулированию взаимодействия субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт. Правовое обеспечение налогообложения субъектов предпринимательской деятельности, как учебная дисциплина предусматривает обучение студентов правовому регулированию взаимодействия субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт. |

| 25. | Законодательное регулирование инвестиционной деятельности в странах Европейского союза | Назначение дисциплины «Законодательное регулирование инвестиционный деятельности в странах Европейского Союза» состоит в том, магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и приватного характера. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, обеспечение финансовой устойчивости организации при инвестиции субъектов предпринимательской деятельности. |

| 26. | Законодательное регулирование инвестиционной деятельности СНГ | Назначение дисциплины «Законодательное регулирование инвестиционный деятельности в СНГ» состоит в том, магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и приватного характера. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, обеспечение финансовой устойчивости организации при инвестиции субъектов предпринимательской деятельности. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, обеспечение финансовой устойчивости организации при инвестиции субъектов предпринимательской деятельности. |

| 27. | Земельное право | «Земельное право» относится к дисциплине базовой части профессионального цикла подготовки бакалавров по направлению «Юриспруденция». Особенностью данной дисциплины является изучение правового регулирования земельных отношений, правового положения земельных участков, особенности гражданского оборота, где объектом выступает земля. |

| 28. | Инвестиционное законодательство зарубежных стран | Дисциплина «Инвестиционное законодательство зарубежных стран» призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Ее назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений инвестиционного и финансового законодательства и разрешение споров в сфере инвестиционных правонарушений, что особенно важно в современных условиях ускоренного развития рыночных отношений.

|

| 29. | Инвестиционное право | «Инвестиционное право» как учебная дисциплина входит в состав дисциплин вариативной части профессионального цикла подготовки специалистов по направлению «Юриспруденция». Особенностью данной дисциплины является рассмотрение актуальных проблем в данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений инвестиционного и финансового законодательства и разрешение споров в сфере инвестиционных правоотношений, что особенно важно в современных условиях ускоренного развития рыночных отношений. |

| 30. | Лицензионно — разрешительная система в сфере предпринимательской деятельности | Рабочая программа включает организационно-методический раздел, содержание программы, основанное на компетентностном подходе к обучению магистров, тематический план изучения дисциплины, учебно-методическое обеспечение дисциплины и диагностические материалы итогового контроля качества усвоения дисциплины, а также материально-техническое обеспечение преподавания дисциплины «Лицензионно-разрешительная система в сфере предпринимательской деятельности».Указаннаяучебная дисциплина относится к вариативной части профессионального цикла дисциплин М.В.2.07.

|

| 31. | Международное налоговое право |

Международное налоговое право как учебная дисциплина относится к профессиональному циклу блоку обязательных дисциплин вариативной части программы подготовки магистров по направлению 030900 Юриспруденция профиль «Налоговое право и налоговый процесс».

Международное налоговое право, как учебная дисциплина предусматривает обучение студентов международному налоговому праву, тем правовым положениям, которые характеризуют налоговое право как составную часть системы глобального взаимодействия.

|

| 32. | Налоговое право | Налоговое право необходимо рассматривать и как науку и как учебную дисциплину. Наука налогового права, как известно, является составной частью науки финансового права. Вместе с тем, наука налогового права имеет свой объект исследования. Это юридические нормы, регулирующие налогообложение, а также практика их применения. С помощью научных методов достигается познание правовых явлений, их влияние на развитие экономических отношений в российском государстве. Преподавание учебной дисциплины «Налогового права», призвано обеспечить глубокое и всестороннее усвоение студентами знаний юридических норм в сфере налоговых отношений. Привить у них (обучающихся) навыки правильно применять на практике юридические нормы. |

| 33. | Налоговое право зарубежных стран | Налоговое право зарубежных стран как учебная дисциплина относится к профессиональному циклу блоку обязательных дисциплин вариативной части программы подготовки магистров по направлению 030900 Юриспруденция профиль «Налоговое право и налоговый процесс».

Налоговое право зарубежных стран, как учебная дисциплина предусматривает обучение студентов налоговому праву зарубежных стран, тем правовым положениям, которые характеризуют налоговое право иностранных государств.

|

| 34. | Налоговый процесс | Налоговый процесс как учебная дисциплина относится к профессиональному циклу блоку обязательных дисциплин вариативной части программы подготовки магистров по направлению 030900 Юриспруденция профиль «Налоговое право и налоговый процесс».

Налоговый процесс, как учебная дисциплина предусматривает обучение студентов международному налоговому праву, тем правовым положениям, которые характеризуют налоговое право как составную часть системы глобального взаимодействия.

|

| 35. | Основы банковского и бюджетного права | Учебная дисциплина «Основы банковского и бюджетного права» состоит в том, чтобы студенты овладели знаниями методологического характера, которые могли бы послужить им своего родя ключом в решении задач в сфере банковской и бюджетной деятельности как научно-исследовательского, так и практического характера. |

| 36. | Особенности правового регулирование финансовых услуг в странах ЕС | Назначение дисциплины «Особенности правового регулирование финансовых услуг в странах ЕС» состоит в том, магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и приватного характера. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, обеспечение финансовой устойчивости организации при инвестиции субъектов предпринимательской деятельности. |

| 37. | Особенности правового регулирование финансовых услуг в странах СНГ | Назначение дисциплины «Особенности правового регулирование финансовых услуг в странах СНГ» состоит в том, магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и приватного характера. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, обеспечение финансовой устойчивости организации при инвестиции субъектов предпринимательской деятельности. |

| 38. | Ответственность в сфере страхования | Страховое право, как правовая наука и подотрасль права изучает нормы, регулирующие общественные отношения, возникающие в страховой сфере, страхового контроля, привлечения к юридической ответственности за нарушение страхового законодательства. «Ответственность в сфере страхования», как учебная дисциплина предусматривает обучение студентов страховому праву, тем правовым нормам, которые в совокупности образуют юридическую ответственность в страховом праве. |

| 39. | Ответственность за нарушение законодательства о налогах и сборах | Ответственность за нарушение законодательства о налогах и сборах, как раздел правовой наука и отрасли права изучает нормы, регулирующие общественные отношения, возникающие при налогообложении субъектов предпринимательской деятельности, изучает практику их применения, закономерности развития налогообложения предпринимательской деятельности как части российского права. Учебная дисциплина предусматривает обучение студентов правовому регулированию налогообложения субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт. |

| 40. | Отражение операций налогообложения в бухгалтерском учете | Дисциплина «Отражение операций налогообложения в бухгалтерском учете» призвана подготовить высококвалифицированных магистров в области государственного управления публичными финансами. Её назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно – исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в сфере операций налогообложения в бухгалтерском учете. Данный курс представляет собой систему общетеоретических и научно-практических знаний и способов приобретения навыков применения знаний о налогообложении в бухгалтерском учете и предполагает систематизированное изложение важнейших категорий науки налогового права, что особенно важно в современных условиях ускоренного развития рыночных отношений |

| 41. | Полномочия органов власти по регистрации объектов недвижимости | Дисциплина «Полномочия органов власти по регистрации объектов недвижимости» призвана подготовить высококвалифицированных специалистов в области государственного управления регистрации имущественных прав. Изучение названной дисциплины состоит в освоении правовых основ регистрационной деятельности и современных тенденций развития законодательства в этой области в целях решения задач научного и практического характера. Данная дисциплина основывается на рассмотрении правовых основ недвижимого имущества, порядка государственной регистрации прав на него, особенностей государственного управления в области регистрации прав на недвижимое имущество. Правовые основы государственной регистрации прав на недвижимое имущество направлены на обеспечение имущественных интересов экономических агентов в современных условиях ускоренного развития рыночных отношений. Данная дисциплина основывается на рассмотрении правовых основ недвижимого имущества, порядка государственной регистрации прав на него, особенностей государственного управления в области регистрации прав на недвижимое имущество. Правовые основы государственной регистрации прав на недвижимое имущество направлены на обеспечение имущественных интересов экономических агентов в современных условиях ускоренного развития рыночных отношений. |

| 42. | Порядок ведения бухгалтерского учета | Дисциплина «Порядок ведения бухгалтерского учета» призвана подготовить высококвалифицированных магистров в области государственного управления публичными финансами. Её назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно – исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в сфере операций налогообложения в бухгалтерском учете.

|

| 43. | Порядок взимания налога на прибыль | Порядок взимания налога на прибыль как учебная дисциплина относится к профессиональному циклу блоку обязательных дисциплин вариативной части программы подготовки магистров по направлению 030900 Юриспруденция профиль «Налоговое право и налоговый процесс».

Порядок взимания налога на прибыль, как учебная дисциплина предусматривает обучение студентов порядку налогообложения налогом на прибыль, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт.

|

| 44. | Порядок взимания НДС | Учебная дисциплина «Порядок взимания НДС» включает юридические нормы налога на добавленную стоимость». Особенностью данной дисциплины является изучение не только юридических норм НДС как правовой категории, но и их взаимосвязь с экономическими категориями. Это особенно важно в современных условиях развития рыночных отношений. Данная образовательная дисциплина предусматривает углублённое изучение налогообложения добавленной стоимости. По сравнению с другими видами налогов, закреплённых в законодательстве о налогах и сборах, взимание НДС характеризуется ведущей ролью в пополнении государственной казны денежными средствами. Поэтому в процессе обучения магистранты должны чётко усвоить особенности порядка взимания налога на добавленную стоимость. В силу этого фактора в рамках настоящей учебной дисциплины предлагается совокупность знаний о налоге на добавленную стоимость и отработка навыков самостоятельного использования магистрантами полученных знаний для анализа правовых ситуаций. Современное состояние практики применения законодательства о налогах и сборах по НДС рассматривается путем анализа актуальных проблем практики применения законодательства о налогах и сборах.

|

| 45. | Порядок заключения договоров с биржами | Назначение дисциплины «Порядок заключения договоров с биржами» состоит в том, чтобы магистранты могли овладевать знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной правовой сфере, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений гражданского и финансового законодательства и разрешение споров в сфере экономических отношений, что особенно важно в современных условиях ускоренного развития рыночных отношений.

|

| 46. | Порядок заключения фьючерсных сделок | Дисциплина «Порядок заключения фьючерсных сделок » призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной сфере отношений, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений гражданского и финансового законодательства и разрешение споров в сфере организации и реализации биржевой торговли, что особенно важно в современных условиях ускоренного развития рыночных отношений

|

| 47. | Порядок обеспечения интересов налогоплательщика в арбитражном суде | Порядок обеспечения интересов налогоплательщика в арбитражном суде как учебная дисциплина относится к профессиональному циклу блоку дисциплин по выбору вариативной части программы подготовки магистров по направлению 030900 Юриспруденция профиль «Налоговое право и налоговый процесс».

Порядок обеспечения интересов налогоплательщика в арбитражном суде, как учебная дисциплина предусматривает обучение студентов современному состоянию арбитражной практики по налоговым спором, складывающейся практике применения налоговых норм, которые в совокупности образуют соответствующий раздел налоговой практики.

|

| 48. | Порядок оформления налоговых документов | Порядок оформления налоговых документов как учебная дисциплина предусматривает обучение студентов порядку оформления налоговых документов, современному состоянию практики по налоговым спорам в части оформления документов, складывающейся практике применения налоговых норм в части оформления документов, которые в совокупности образуют соответствующий раздел налоговой практики.

|

| 49. | Порядок регистрации прав на недвижимое имущество | Дисциплина «Порядок государственной регистрации прав на недвижимое имущество» призвана подготовить высококвалифицированных специалистов в области государственного управления регистрации имущественных прав. Изучение названной дисциплины состоит в освоении правовых основ регистрационной деятельности и современных тенденций развития законодательства в этой области в целях решения задач научного и практического характера. Данная дисциплина основывается на рассмотрении правовых основ недвижимого имущества, порядка государственной регистрации прав на него, особенностей государственного управления в области регистрации прав на недвижимое имущество. Правовые основы государственной регистрации прав на недвижимое имущество направлены на обеспечение имущественных интересов экономических агентов в современных условиях ускоренного развития рыночных отношений. Изучение названной дисциплины состоит в освоении правовых основ регистрационной деятельности и современных тенденций развития законодательства в этой области в целях решения задач научного и практического характера. Данная дисциплина основывается на рассмотрении правовых основ недвижимого имущества, порядка государственной регистрации прав на него, особенностей государственного управления в области регистрации прав на недвижимое имущество. Правовые основы государственной регистрации прав на недвижимое имущество направлены на обеспечение имущественных интересов экономических агентов в современных условиях ускоренного развития рыночных отношений. |

| 50. | Порядок уплаты государственными учреждениями взносов во внебюджетные фонды | Учебная дисциплина «Порядок уплаты государственными учреждениями страховых взносов во внебюджетные фонды» призвана подготовить высококвалифицированных специалистов в области налогового права и налогового процесса. Ее назначение состоит в том, чтобы магистранты овладели знаниями, которые могли бы послужить им своего рода ключом в решении задач в сфере обложения страховыми взносами как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение современных теорий в сфере установления и взыскания страховых взносов в государственные внебюджетные фонды, что позволяет сформировать способности выявления магистрами проблем в сфере социального обеспечения и применения теоретических знаний в практической деятельности.

|

| 51. | Правовое обеспечение земельных вопросов в сфере предпринимательской деятельности | Учебная дисциплина «Правовое обеспечение земельных вопросов в сфере предпринимательской деятельности» включает в себя правовое регулирование аспектов на стыке земельного и инвестиционного права в предпринимательской деятельности. Особенностью данной дисциплины является формирование способности выявления магистрами проблем в предпринимательской деятельности и применения теоретических знаний в практической деятельности. |

| 52. | Правовое обеспечение имущественных налогов | Дисциплина «Правовое обеспечение имущественных налогов» призвана подготовить высококвалифицированных специалистов в области правовых основ взимания имущественных налогов. Её назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно – исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями, последовательный анализ правового регулирования и основных научных взглядов на поимущественное налогообложение, изучение влияния судебной практики на налоговые отношения, связанные с взиманием налогов на имущественные объекты. Её назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно – исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями, последовательный анализ правового регулирования и основных научных взглядов на поимущественное налогообложение, изучение влияния судебной практики на налоговые отношения, связанные с взиманием налогов на имущественные объекты. |

| 53. | Правовое обеспечение контрольно-налогового производства | Правовое обеспечение контрольно-налогового производства как учебная дисциплина предусматривает обучение студентов порядку проведения контрольно-налогового производства, современному состоянию практики его проведения, складывающейся практике применения налоговых норм в части проведения контрольно-налогового производства и оформления налоговых документов, которые в совокупности образуют соответствующий раздел налоговой практики.

|

| 54. | Правовое обеспечение налога на добычу полезных ископаемых | Дисциплина «Правовое обеспечение налога на добычу полезных ископаемых» призвана подготовить высококвалифицированных магистров в области государственного управления публичными финансами. Её назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно – исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в сфере налогообложения добычи полезных ископаемых. Данный курс представляет собой систему общетеоретических и научно-практических знаний и способов приобретения навыков применения знаний о налогообложении добычи полезных ископаемых и предполагает систематизированное изложение важнейших категорий науки налогового права, что особенно важно в современных условиях ускоренного развития рыночных отношений

|

55. | Правовое обеспечение налога на доходы физических лиц | Дисциплина «Правовое обеспечение налога на доходы физических лиц» призвана подготовить высококвалифицированных специалистов в области налогообложения. Её назначение состоит в том, чтобы магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями понятия налога, механизмы определения объекта налога на доходы физических лиц с учетом разных видов деятельности налогоплательщиков, механизмы применения льгот по данному виду налога, что особенно важно в современных условиях исполнения доходной части бюджета. |

| 56. | Правовое обеспечение налогообложения субъектов предпринимательской деятельности | Правовое обеспечение налогообложения субъектов предпринимательской деятельности, как раздел правовой наука и отрасли права изучает нормы, регулирующие общественные отношения, возникающие при налогообложении субъектов предпринимательской деятельности, изучает практику их применения, закономерности развития налогообложения предпринимательской деятельности как части российского права. Правовое обеспечение налогообложения субъектов предпринимательской деятельности, как учебная дисциплина предусматривает обучение студентов правовому регулированию налогообложения субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт. Правовое обеспечение налогообложения субъектов предпринимательской деятельности, как учебная дисциплина предусматривает обучение студентов правовому регулированию налогообложения субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт. |

| 57. | Правовое обеспечение сделок на рынке финансовых услуг | «Правовое обеспечение сделок на рынке финансовых услуг» как учебная дисциплина относится к вариативной части профессионального цикла программы подготовки и включает вопросы изучения юридических особенностей государственного регулирования финансовых услуг. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной отрасли права, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений гражданского и финансового законодательств, разрешение споров в сфере экономических отношений.

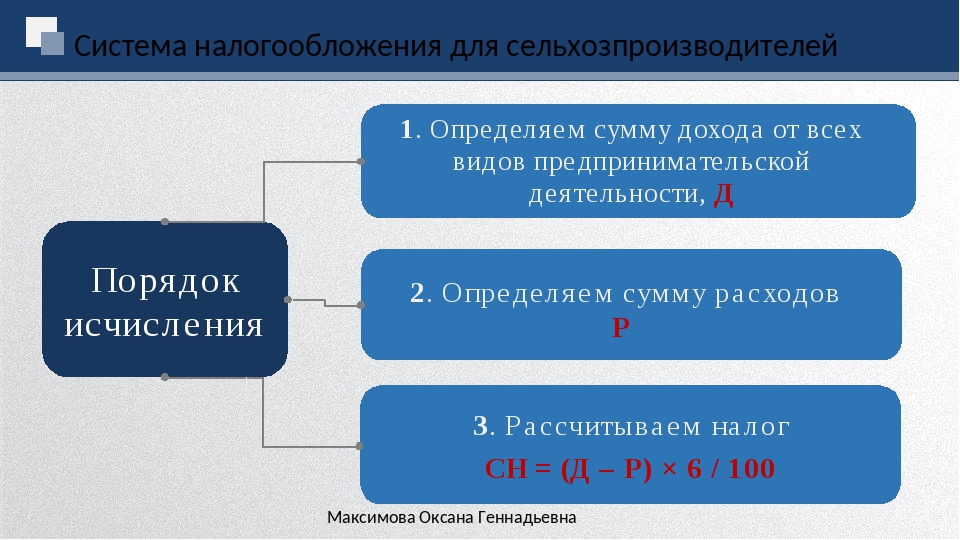

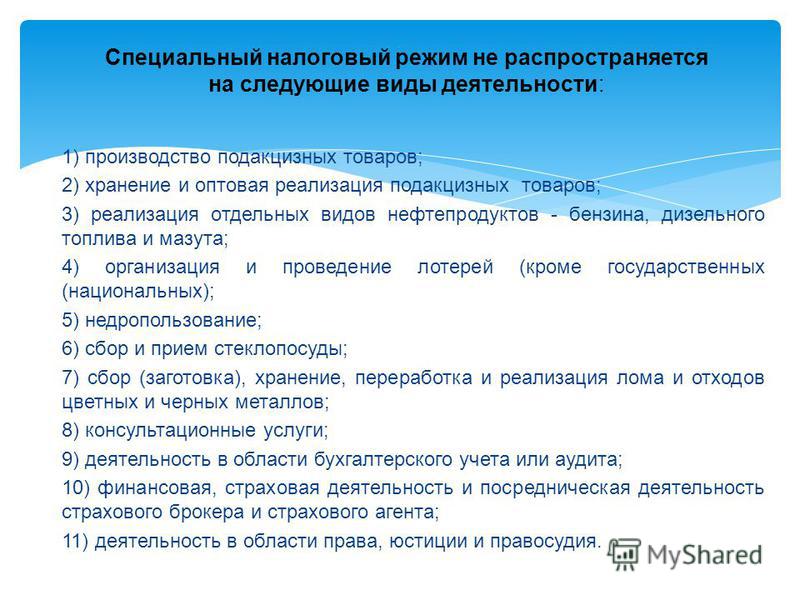

|

| 58. | Правовое обеспечение специальных налоговых режимов | Учебная дисциплина «Правовое обеспечение специальных налоговых режимов» призвана подготовить высококвалифицированных специалистов в области налогового права и налогового процесса. Особенностью данной дисциплины является рассмотрение современных теорий в сфере специальных налоговых режимов, что позволяет сформировать способности выявления магистрами проблем в сфере налогообложения с использованием специальных режимов и применения теоретических знаний в практической деятельности.

|

| 59. | Правовое обеспечение страхования предпринимательской деятельности | «Правовое обеспечение страхования предпринимательских рисков» как учебная дисциплина относится к вариативной части профессионального цикла программы подготовки и включает вопросы деятельности страховщиков, порядок лицензирования, особенности финансовой устойчивости страховщиков, сущность страхования предпринимательских рисков. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, правовая характеристика государственного регулирования страхования предпринимательских рисков, что особенно важно в современных условиях ускоренного развития рыночных отношений. |

| 60. | Правовое обеспечение услуг в банковской сфере | «Правовое обеспечение услуг в банковской сфере» состоит в том, что магистранты могли овладеть знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, определение правового статуса участников правонарушений, возникающих при оказании услуг в банковской сфере.

|

| 61. | Правовое обеспечение услуг в сфере страхования | «Правовое обеспечение услуг в сфере страхования» как учебная дисциплина относится к вариативной части профессионального цикла программы подготовки и включает вопросы изучения юридических особенностей государственного регулирования услуг в сфере страхования, правового обеспечения услуг в сфере страхования.

Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, правового обеспечения личного и имущественного страхования, правовых характеристик государственного регулирования страхования.

|

| 62. | Правовое обеспечение экологических вопросов в инвестиционной деятельности | Рабочая программа включает организационно-методический раздел, содержание программы, основанное на компетентностном подходе к обучению магистров, тематический план изучения дисциплины, учебно-методическое обеспечение дисциплины и диагностические материалы итогового контроля качества усвоения дисциплины, а также материально-техническое обеспечение преподавания дисциплины «Правовое обеспечение экологических вопросов в инвестиционной деятельности». |

| 63. | Правовое регулирование обязательного страхования | Страховое право, как правовая наука и подотрасль права изучает нормы, регулирующие общественные отношения, возникающие в сфере социального страхования, страхового контроля, привлечения к юридической ответственности за нарушение страхового законодательства. «Правовое регулирование обязательного страхования», как учебная дисциплина предусматривает обучение студентов социальному страхованию, тем правовым нормам, которые в совокупности образуют страховое право как подотрасль права. |

| 64. | Правовое регулирование предпринимательства в сфере деятельности публичных организаций | Дисциплина «Правовое регулирование предпринимательства в сфере деятельности публичных организаций» призвана подготовить высококвалифицированных специалистов в области государственного управления предпринимательской деятельностью. Изучение названной дисциплины состоит в освоении правовых основ финансово-хозяйственной деятельности публичного предприятия, полномочий государственных органов надзора, контроля и регулирования предпринимательской деятельностью в целях решения задач научного и практического характера. Данная дисциплина основывается на рассмотрении правовых основ предпринимательской деятельности, порядка государственного управления и надзора в области получения прибыли публичными организации. Правовые основы регулирования предпринимательства в сфере деятельности публичных организаций направлены на обеспечение имущественных интересов государства в современных условиях ускоренного развития рыночных отношений. Правовые основы регулирования предпринимательства в сфере деятельности публичных организаций направлены на обеспечение имущественных интересов государства в современных условиях ускоренного развития рыночных отношений. |

| 65. | Правовое регулирование рынка ценных бумаг | Учебная дисциплина «Правовое регулирование рынка ценных бумаг» призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Ее назначение состоит в том, чтобы магистранты овладели знаниями, которые могли бы послужить им своего рода ключом в решении задач на рынке ценных бумаг как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение современных теорий в сфере рынка ценных бумаг, что позволяет сформировать способности выявления магистрами проблем в правовом регулировании рынка ценных бумаг и применения теоретических знаний в практической деятельности на рынке ценных бумаг.

|

66. | Правовой режим земельных объектов в инвестиционной деятельности | Учебная дисциплина «Правовой режим земельных объектов в инвестиционной деятельности» включает в себя правовое регулирование аспектов на стыке земельного и инвестиционного права в предпринимательской деятельности. Особенностью данной дисциплины является формирование способности выявления магистрами проблем в предпринимательской деятельности и применения теоретических знаний в практической деятельности. |

| 67. | Правовой режим налога на имущество юридических лиц | Правовой режим налога на имущество юридических лиц, как раздел правовой наука и отрасли права изучает нормы, регулирующие общественные отношения, возникающие при налогообложении субъектов предпринимательской деятельности, изучает практику их применения, закономерности развития налогообложения предпринимательской деятельности как части российского права. Правовой режим налога на имущество юридических лиц, как учебная дисциплина предусматривает обучение студентов правовому регулированию налогообложения субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт. |

| 68. | Правовой режим самофинансирования | «Правовой режим самофинансирования» как учебная дисциплина входит в состав дисциплин курсов по выбору студента профессионального цикла подготовки магистров по направлению «Юриспруденция» и включает вопросы о методах, принципах, содержании правовых механизмов самофинансирования субъектов предпринимательской деятельности. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, правовой статус участников правоотношений, осуществляющих самофинансирование субъектов хозяйственной деятельности, юридические характеристики государственного регулирования вопросов самофинансирования субъектов хозяйственной деятельности. |

| 69. | Правовой статус субъектов инвестиционной деятельности негосударственного сектора экономики | Назначение дисциплины «Правовой статус субъектов инвестиционной деятельности негосударственного сектора экономики» состоит в том, чтобы магистранты могли овладевать знаниями методологического характера, которые могли бы послужить им своего рода ключом в решении задач как научно-исследовательского так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в данной правовой сфере, изучение взаимосвязи между экономическими и юридическими категориями, виды правонарушений инвестиционного и финансового законодательства и разрешение споров в сфере инвестиционных правоотношений, что особенно важно в современных условиях ускоренного развития рыночных отношений.

|

| 70. | Правовые аспекты глобализации финансовых рынков | Учебная дисциплина «Правовые аспекты глобализации финансовых рынков» включает основы современных теорий в определении сущности финансовой глобализации и ее влияния на развитие мировой экономики. Особенностью данной дисциплины является формирование способности выявления магистрами проблем в правовом регулировании финансового рынка в условиях его глобализации.

|

| 71. | Правовые механизмы кредитования субъектов предпринимательской деятельности | «Правовые механизмы кредитования субъектов предпринимательской деятельности» как учебная дисциплина входит в состав дисциплин курсов по выбору студента профессионального цикла подготовки магистров по направлению «Юриспруденция» и включает вопросы о методах, принципах, содержании правовых механизмов кредитования субъектов предпринимательской деятельности. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, правовой статус участников правоотношений, осуществляющих кредитования субъектов предпринимательской деятельности, юридические характеристики государственного регулирования вопросов кредитования субъектов хозяйственной деятельности. Особенностью данной дисциплины является изучение взаимосвязи между экономическими и юридическими категориями, правовой статус участников правоотношений, осуществляющих кредитования субъектов предпринимательской деятельности, юридические характеристики государственного регулирования вопросов кредитования субъектов хозяйственной деятельности. |

| 72. | Правовые основы таможенно-тарифного регулирования в сфере предпринимательской деятельности | Учебная дисциплина «Правовые основы таможенно-тарифного регулирования в сфере предпринимательской деятельности» включает в себя правовое регулирование таможенно-тарифных основ предпринимательской деятельности. Особенностью данной дисциплины является формирование способности выявления магистрами проблем в таможенно-тарифных основах предпринимательской деятельности и применения теоретических знаний в практической деятельности. |

| 73. | Правовые режимы страховых взносов в государственные внебюджетные фонды | Учебная дисциплина «Правовые режимы страховых взносов в государственные внебюджетные фонды» призвана подготовить высококвалифицированных специалистов в области налогового права и налогового процесса. Особенностью данной дисциплины является рассмотрение современных теорий в сфере установления и взыскания страховых взносов в государственные внебюджетные фонды, что позволяет сформировать способности выявления магистрами проблем в сфере социального обеспечения и применения теоретических знаний в практической деятельности. |

| 74. | Публично-правовые методы защиты законных прав и интересов субъектов предпринимательской деятельности | Учебная дисциплина «Публично-правовые методы защиты законных прав и интересов субъектов предпринимательской деятельности» призвана подготовить высококвалифицированных специалистов в области государственного управления публичными финансами. Ее назначение состоит в том, чтобы магистранты овладели знаниями, которые могли бы послужить им своего рода ключом в решении задач защиты законных прав и интересов субъектов предпринимательской деятельности как научно-исследовательского, так и практического характера. Особенностью данной дисциплины является рассмотрение актуальных проблем в сфере государственно-правовых гарантий защиты законных прав и интересов субъектов предпринимательской деятельности, что позволяет уяснить виды, способы и механизмы защиты прав и интересов предпринимателей (материально-правовые, процессуальные, специальные) и усвоить досудебные и судебные формы защиты прав и интересов предпринимателей.

|

| 75. | Состав налогового правонарушения и ответственность за его совершение | Состав налогового правонарушения и ответственность за его совершение, как раздел правовой наука и отрасли права изучает нормы, регулирующие общественные отношения, возникающие при налогообложении субъектов предпринимательской деятельности, изучает практику их применения, закономерности развития налогообложения предпринимательской деятельности как части российского права. Учебная дисциплина предусматривает обучение студентов правовому регулированию налогообложения субъектов предпринимательской деятельности, тем правовым нормам, которые в совокупности образуют соответствующий правовой институт. |

| 76. | Страховое право | Дисциплина «Страховое право» входит в состав дисциплин по выбору подготовки бакалавров по направлению «Юриспруденция». Страховое право, как правовая наука и подотрасль права изучает нормы, регулирующие общественные отношения, возникающие в страховой сфере, страхового контроля, привлечения к юридической ответственности за нарушение страхового законодательства. Страховое право, как учебная дисциплина предусматривает обучение студентов страховому праву, тем правовым нормам, которые в совокупности образуют страховое право как подотрасль права. |