Меняется ли КПП при смене юридического адреса организации: письмо, причины, уведомление

Если по каким-либо обстоятельствам предприятию приходится менять юридический адрес, то происходит смена территориального отделения ФНС. Соответственно происходит смена КПП организации, так как этот код, помимо прочего, включает в себя реквизиты отделения ФНС, к которой привязана организация.

Меняется ли КПП при смене юридического адреса

При изменении юридического адреса ИНН менять не нужно, этот номер присваивается навсегда. Не изменяется также ОГРН. Самостоятельно сниматься с налогового учета и становится на учёт на новом месте не нужно. ИНФС и другие организации производят эти действия без участия самого предприятия.

Налоговая служба обязана снять организацию с учёта в течение 5 дней после того, как в ЕГРЮЛ вносятся сведения о новом адресе (ст. 84 НК РФ). Затем вся документация направляется в налоговую по новому адресу. Это также является обязанностью ИФНС. Обычно этот процесс занимает около 1 месяца.

- Чтобы перевод документации не затянулся перед сменой адреса необходимо сделать заблаговременную сверку расчётов по налогам.

- После постановки на учет ФНС обязана в течение 5 дней отправить уведомление об этом в ПФР, ФСС и Росстат (Постановление Правительства № 1092 от 22.12.2011).

- Предприятие также получает уведомление по форме № 1-5-Учёт.

Иногда бывает более одного КПП для одного субъекта, важно уметь его найти.

В каких случаях происходит изменение кода

КПП организации или юридического лица может измениться в следующих случаях:

КПП организации или юридического лица может измениться в следующих случаях:

- Организация получает новое свидетельство КПП.

- Происходит реорганизация ИФНС.

- Изменяется адрес обособленного подразделения организации, если новое место расположения находится на территории, подведомственной другому налоговому органу.

- Организации может быть присвоен новый КПП по месту расположения его недвижимого имущества и транспортных средств.

- Организация принимает решение об изменении учетной политики по отношению к обособленному подразделению в части наделения или лишения его полномочий по уплате налогов, об этом уведомляется соответствующее отделение ФНС с приложением соответствующих документов.

При этом изменяется КПП, ранее присвоенный этому обособленному подразделению. Налоговая служба выдает новое уведомление о постановке на учёт в налоговом органе с присуждением нового кода причины постановки на учёт.

Что делать в этом случае

- В первую очередь следует ликвидировать все задолженности по выплатам налогов. Затем пригласить представителей налоговой инспекции для производства сверки. Это необходимая процедура для выяснения всех случаев переплат, недоимок и осуществлении платежей. Необходимо добиться, чтобы данные в документации предприятия совпадали с показателями налоговой. При полном совпадении документы будут переданы в новую налоговую.

- После смены юридического адреса вносятся изменения в учредительные документы и ЕГРЮЛ. После этого налоговая служба получит уведомление о смене адреса от ЕГРЮЛ вместе с выписками из Госреестра.

- После смены КПП головная организация или самостоятельная организации обращаются в сервисный центр за сертификатом на получение новых реквизитов. После этого следует зайти в специальную программу и там получить новые реквизиты, которые сразу же будут сохранены в электронной документации.

- После смены КПП предприятие должно уведомить все организации, с которыми сотрудничает и с которыми имеет договорные отношения, о том, что организация изменила адрес своего расположения и КПП.

- В обязательном порядке следует сообщить об этом в банки и другие финансовые учреждения. Потребуется поменять банковские карты. Уведомлять пенсионный фонд и ФСС нет необходимости, им будут высланы выписки из ЕГРЮЛ.

- Для обновления кодов статистики нужно отнести документы в Госкомстат, где выдадут новые коды.

Образец уведомления о смене

Отправлять такое уведомление нужно заблаговременно, чтобы не были нарушены условия поставок и выплат, так как доставка письма и внесение изменений занимают некоторое время, что может приостановить деятельность сторон.

Образец заполнения

Почему налоговая не сообщает о смене

- Уведомление об изменении КПП присылается в случае, если предприятию вручается дополнительный КПП: головной крупнейшей организации, обособленному подразделению по новому месту расположения, по месту расположения транспортных средств или имущества.

- Если предприятие переезжает по новому адресу или меняется адрес налоговой инспекции, лицо обязано по старому месту регистрации в ИНФС получить уведомление о снятии с учёта, новая налоговая выдаёт новое свидетельство, в котором содержится прежний ИНН и новый КПП.

Получить уведомление на получение новых реквизитов, получить их и внести изменения можно через Интернет.

Как в 1С поменять код

Для изменения КПП вначале нужно зайти в карточку организации.

- В справочнике «Организации» найти меню «Предприятие».

- В закладке «Основные» найти строку «Регистрация». Нажать на стрелку, направленную вниз.

- Нажать на строчку «добавить сведения о регистрации в ИНФС».

- В открывшееся поле вносятся новые сведения.

- Нажать кнопку ОК, что приведёт к сохранению информации.

Затем вернуться в карточку организации и нажать «ОК».

Как изменить реквизиты организации в программах 1С (на примере 1С:Бухгалтерия 3.0), расскажет это видео:

uriston.com

| « Назад 19.02.2018 08:33 Меняется ли КПП при смене юридического адресаНередко наступают обстоятельства, когда организации предстоит изменить юр. адрес. Соответственно возможны изменения территориального отделения ФНС. В подобных случаях КПП предприятия тоже меняется, ведь данный код вмещает и реквизиты налоговой, к которой привязывается компания. Если вам нужна информация, касающаяся необходимости изменения кодов причин постановки на учет, либо вы не знаете, как правильно зарегистрировать юр. лицо, обращайтесь к нам. Если организация поменяла прописку, и теперь находится в абсолютно другом районе города, этот код подлежит изменению. При этом ИНН и ОГРН остаются неизменными. Руководство не должны заботить вопросы о снятии фирмы с налогового учета и постановке ее на учет с указанием нового места регистрации. ФНС и иные госорганы делают это, не привлекая к процессу предприятия. Все изменения регистрируются за 3-4 недели. Случаи, при которых КПП организации подвергается изменениямЭто происходит, если:

Также смена происходит и тогда, когда учетная политика организации изменена относительно обособленного подразделения: оно наделяется либо лишается полномочий по уплате налогов. Наряду с этим подвергается изменениям КПП, присвоенный этому филиалу ранее. ФНС тогда выдаст новый документ о постановке организации на учет и оформит новый код причин преобразований. КомментарииКомментариев пока нет Пожалуйста, авторизуйтесь, чтобы оставить комментарий. |

pravo-korp.ru

подводные камни для бухгалтера по налогам и отчетности

В настоящее время процесс смены юридического адреса ни у кого не вызывает вопросов и сложностей. Грамотные штатные юристы или юристы консалтинговых компаний, а также подробные пошаговые инструкции на просторах интернета поэтапно помогут провести процедуру подготовки необходимой документации, подачу заявлений в ИФНС, получение документов о постановке на учет в новой налоговой инспекции. Все доведено уже практически до автоматизма, но только с юридической стороны.

У бухгалтера при смене юридического адреса компании, даже если смена адреса происходит в рамках одной территориальной налоговой инспекции и меняется просто ОКТМО — уже проблем достаточно. Ну а если меняется территориальная налоговая, то вопросы из разряда, куда платить налоги, куда сдавать декларации, как зачесть ранее уплаченные в «старую» налоговую платежи и прочие вопросы «куда и как» увеличиваются в разы.

Согласно п. 4 ст. 84 НК РФ в случаях изменения места нахождения организации, снятие с учета осуществляется налоговым органом, в котором организация ранее состояла на учете. При этом снятие с учета и передача дел в ИФНС по месту нового юридического адреса компании должно осуществляться в течение пяти рабочих дней с момента внесения изменений в ЕГРЮЛ. Налоговая инспекция по новому месту учета обязана осуществить постановку на учет на основании документов, полученных от налогового органа по прежнему месту нахождения организации. За этими фразами в теории все понятно, на практике же все не всегда так.

Попробуем разобраться по каждому налогу отдельно сначала в разрезе платежей, затем в разрезе предоставления деклараций.

Для общего примера определим следующие положения:

ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В марте 2019 года организация меняет юридический адрес и переезжает в ИФНС № 4, с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 25 марта 2019 года.Начнем, конечно, с налогов и деклараций для компаний на ОСН.

Налог на прибыль

Согласно п. 1 ст. 288 НК РФ российские организации, имеющие обособленные подразделения, производят исчисление и уплату в федеральный бюджет сумм авансовых платежей, а также сумм налога, исчисленного по итогам налогового периода по месту своего нахождения. Т.е. налоговое законодательство определяет место уплаты налога на прибыль в части федерального бюджета на реквизиты той налоговой инспекции, в которой налогоплательщик числится на дату платежа. В случае, когда происходит смена юридического адреса необходимо обратить внимание на то, внесена ли в ЕГРЮЛ запись о смене места нахождения организации на дату, когда компания уплачивает налог. Если в выписке из ЕГРЮЛ записи о смене юридического адреса еще нет, то платить необходимо в «старую» инспекцию. Если запись в ЕГРЮЛ о смене местонахождения уже внесена, то платить необходимо уже по месту «новой» налоговой, даже если уплата налога производится в тот же день, когда в выписку из ЕГРЮЛ внесены изменения.Согласно п. 1 ст. 289 НК РФ налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять налоговую декларацию в налоговые органы по месту своего нахождения. Место отправки декларации определяется аналогично тому же порядку, по которому производится уплата налога. В декларации указывается КПП организации, присвоенное ей тем налоговым органом по месту которого она находится и по месту которого должна предоставляться декларация. Значит, если отчетность сдается за отчетный или налоговый период до момента внесения записи в ЕГРЮЛ о смене юридического адреса, то декларация предоставляется в «старую» ИФНС, если же запись о внесении изменений в ЕГРЮЛ уже существует, то декларацию необходимо предоставлять в «новую» ИФНС. Обратите внимание, что это правило действует даже тогда, когда отчетность сдается за предыдущие периоды, а организация уже переехала на новый адрес.

Рассмотрим на примере ООО «Ромашка»:

Если бухгалтер предоставляет налоговую декларацию за 2018 год до 24 марта 2019 года включительно, то декларация предоставляется в ИФНС № 17 с указанием в декларации КПП 771701001. С 25 марта 2019 года и в последующие дни, налоговая декларация за 2018 год предоставляется уже в ИФНС № 4 с указанием в декларации КПП 770401001

Обратите внимание и на ОКТМО, в декларации ОКТМО указывается той территории, где организация состоит на налоговом учете в момент, когда подает декларацию. На это обращали внимание специалисты ФНС еще в 2012 году в письме УФНС по г. Москве от 28.08.2012 г № 16-15/080197.

НДС

П. 2 ст. 174 НК РФ предписывает налогоплательщикам уплачивать налог на добавленную стоимость в бюджет по месту учета налогоплательщика в налоговых органах.Таким образом, НДС уплачивается аналогично порядку уплаты налога (авансовых платежей) по налогу на прибыль, т.е. необходимо обращать внимание на дату внесения записи в ЕГРЮЛ о смене юридического адреса. Если записи о внесении изменений в ЕГРЮЛ на дату платежа еще нет, то уплата производится в «старую» инспекцию. Если запись в ЕГРЮЛ о смене местонахождения уже внесена, то платить необходимо уже по месту «новой» налоговой инспекции.

Декларация предоставляется аналогично общему правилу, ориентируясь на дату внесения записи в ЕГРЮЛ.

В теории по месту уплаты платежей и предоставления декларации все понятно.

На практике же может произойти ситуация когда например согласно положений п. 1 ст. 174 НК РФ организация производит уплату НДС не единовременно, а по 1/3 равными долями.

Вернемся к ООО «Ромашка», изменив даты смены юридического адреса. ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В январе 2019 года организация меняет юридический адрес и переезжает в ИФНС № 4, с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 24 января 2019 года. Бухгалтер предоставляет 20 января 2019 г. декларацию по НДС за 4 кв. 2018 года с КПП 771701001 в ИФНС № 17. Первый платеж в размере 1/3. налога производится в тот же день в ИФНС № 17. Последующие платежи по сроку уплаты 25.02.2019 г. и 25.03.2019 г. производятся уже в ИФНС № 4. В платежных поручениях ОКТМО указывается по месту нахождения на новой территории.

Компании, применяющие УСН в более выгодном положении по предоставлению налоговой деклараций относительно компаний на ОСН, т.к. авансовые платежи при УСН уплачиваются ежеквартально, а декларация предоставляется раз в год. Но и здесь есть свои нюансы

П. 6 ст. 346.21 и п. 1 ст. 346.23 НК РФ предписывает налогоплательщикам, применяющим УСН, производить уплату налога и авансовых платежей по налогу, а также предоставлять налоговую декларацию в налоговые органы по месту нахождения организации. Т.е. опять же действует общее правило «ориентир на дату внесения записи в ЕГРЮЛ»

Однако при предоставлении налоговой декларации при УСН при смене юридического адреса обратите внимание на следующие особенности заполнения раздела 1.1 или 1.2 в зависимости от объекта налогообложения. Согласно порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ при смене местонахождения организации в строках 010, 030, 060, 090 указывается код ОКТМО, по которому перечислялись авансовые платежи.

Обратимся к первоначальному примеру с датами смены юридического адреса ООО «Ромашка».

Бухгалтер компании уплачивал авансовые платежи по налогу за 1 — 3 кв. 2018 г. в ИФНС № 17. Предоставление налоговой декларации при УСН производится после 25 марта 2019 года уже в ИФНС № 4. В разделе 1.1 или 1.2 в зависимости от объекта налогообложения в строках 010, 030, 060 указывается ОКТМО по принадлежности к ИФНС № 17. В строке 090 необходимо указать ОКТМО по принадлежности к ИФНС № 4. Уплатить налог необходимо будет также в ИФНС № 4, указав новый ОКТМО.

НДФЛ

Согласно п. 7 ст. 226 НК РФ сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета налогового агента в налоговом органе. Мы отдельно не определяем уплату налога по месту нахождения каждого обособленного подразделения, так как это следует из абз. 2 п. 7 ст. 226 НК РФ и к смене юридического адреса организации в данном ключе отношения не имеет.Итак, порядок перечисления НДФЛ определяется также по общему правилу, ориентируясь на дату внесения записи в ЕГРЮЛ.

Что касается правил предоставления отчетности по формам 2-НДФЛ и 6-НДФЛ, разберемся подробнее. Специалисты ФНС в письме от 27.12.2016 г. № БС-4-11/25114@ разъяснили, что в случае изменения местонахождения организации в течение года необходимо предоставлять справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ в «новую» ИФНС, но в особом порядке.

Берем опять же за основу пример с ООО «Ромашка» изменив даты смены юридического адреса. ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В ноябре 2018 года организация меняет юридический адрес и переезжает в ИФНС № 4 с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 25 ноября 2018 года.

Справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в 2019 году предоставляется в «новую» ИФНС № 4, но с учетом некоторых нюансов, а именно:

- за период нахождения в ИФНС № 17 ООО «Ромашка» в отчетности указывает КПП ИФНС № 4, но ОКТМО указывает по принадлежности к ИФНС № 17;

- за период с момента перехода в ИФНС № 4 ООО «Ромашка» в отчетности указывает КПП и ОКТМО по принадлежности к ИФНС № 4.

Расчет по страховым взносам

Согласно п. 11 ст. 431 НК РФ плательщики страховых взносов обязаны производить уплату и предоставлять расчеты по страховым взносам в ИФНС по месту их нахождения. Т.е. и здесь действует общее правило даты внесения записи в ЕГРЮЛ. Однако в отличие от отчетности по НДФЛ сдавать два расчета с разными ОКТМО не нужно. На это указывается в письме ФНС России от 18.08.2017 г. № ЗН-4-11/16386@. Отчетность по страховым взносам предоставляется в «новую» ИФНС с указанием нового ОКТМО с включением в расчет всех данных нарастающим итогом с начала расчетного периода, т.е. января отчетного года.Что касается страховых взносов, ранее уплаченных в предыдущую инспекцию, то в этом же письме специалисты ФНС указывают на то, что при передаче документов из налоговой инспекции по прежнему месту нахождения в новую инспекцию будут переданы и данные по уплаченным страховым взносам, в том числе карточки «Расчеты с бюджетом».

Налог на имущество

Согласно действующего законодательства с января 2019 года налогом на имущество облагаются только объекты недвижимости. Согласно п. 6 ст. 383, ст. 385, п. 1 ст. 386 НК РФ обязанность по уплате налога и авансовых платежей по налогу, а также предоставлению декларации закреплена по местонахождению каждого из объектов недвижимого имущества. Таким образом, при смене юридического адреса уплата налога, авансовых платежей по налогу и предоставление декларации остается неизменным по месту нахождения недвижимости.Уточненные декларации

Согласно п. 3 ст. 80 НК РФ налоговые декларации (расчеты) предоставляются в налоговые органы по месту учета налогоплательщика. П. 5 ст. 81 НК РФ прямо закрепляет обязанность по предоставлению уточненных налоговых деклараций в налоговые органы по месту учета. Таким образом, если после смены юридического адреса у организации возникла необходимость в предоставлении уточненной декларации, то ее необходимо предоставлять уже в инспекцию по новому местонахождению организации, независимо от того, за какой налоговый (отчетный) период предоставляются уточнения. Однако ОКТМО в уточненной декларации необходимо указывать то же, что было указано в первоначальной декларации, разъяснения по данному вопросы даны еще в письме УФНС России по г. Москве от 30.10. 2008 г. № 20-12/101962, Письме ФНС России от 30.12.2009 г. № ШС-22-3/990@ Разъяснения старые и даны в части ОКАТО, но сути своей в отношении применения к ОКТМО не меняют.Надеемся, что наши разъяснения помогли бухгалтерам разобраться, каким образом сдается отчетность и уплачиваются налоги в случае, когда организация сменила юридический адрес.

Однако хотим обратить внимание, что хотя законодательно и указано, что при смене юридического адреса документы по налогоплательщику передаются из одной налоговой в другую в течение 5 рабочих дней, как показывает практика этот процесс может затянуться до полугода, и в этом случае «новая» налоговая, получив ваши декларации, но, не увидев еще ваших ранее произведенных платежей по реквизитам «старой» налоговой вполне вероятно предложит заплатить еще раз налоги, а затем уже разбираться по факту передачи вашего «личного» дела, в том числе и карточки «расчеты с бюджетом» и здесь уже никакие теоретические разъяснения не помогут, а компания рискует получить требование об уплате налогов. В данной ситуации пожелаем только бухгалтеру быть настойчивым и общаться с обеими налоговыми инспекциями в тесном формате, как говорится в данном ключе теория и практика могут очень сильно различаться.

www.klerk.ru

письмо, причины, уведомление в 2019

Если по каким-либо обстоятельствам предприятию приходится менять юридический адрес, то происходит смена территориального отделения ФНС. Соответственно происходит смена КПП организации, так как этот код, помимо прочего, включает в себя реквизиты отделения ФНС, к которой привязана организация.

В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте. Задайте вопрос прямо сейчас через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Меняется ли КПП при смене юридического адреса

При изменении юридического адреса ИНН менять не нужно, этот номер присваивается навсегда. Не изменяется также ОГРН. Самостоятельно сниматься с налогового учета и становится на учёт на новом месте не нужно. ИНФС и другие организации производят эти действия без участия самого предприятия.

Налоговая служба обязана снять организацию с учёта в течение 5 дней после того, как в ЕГРЮЛ вносятся сведения о новом адресе (ст. 84 НК РФ). Затем вся документация направляется в налоговую по новому адресу. Это также является обязанностью ИФНС. Обычно этот процесс занимает около 1 месяца.

- Чтобы перевод документации не затянулся перед сменой адреса необходимо сделать заблаговременную сверку расчётов по налогам.

- После постановки на учет ФНС обязана в течение 5 дней отправить уведомление об этом в ПФР, ФСС и Росстат (Постановление Правительства № 1092 от 22.12.2019).

- Предприятие также получает уведомление по форме № 1-5-Учёт.

Иногда бывает более одного КПП для одного субъекта, важно уметь его найти.

Не обязятельно искать ответ на свой вопрос в этой длинной статье! Напишите свой вопрос через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

В каких случаях происходит изменение кода в 2019

КПП организации или юридического лица может измениться в следующих случаях:

- Организация получает новое свидетельство КПП.

- Происходит реорганизация ИФНС.

- Изменяется адрес обособленного подразделения организации, если новое место расположения находится на территории, подведомственной другому налоговому органу.

- Организации может быть присвоен новый КПП по месту расположения его недвижимого имущества и транспортных средств.

- Организация принимает решение об изменении учетной политики по отношению к обособленному подразделению в части наделения или лишения его полномочий по уплате налогов, об этом уведомляется соответствующее отделение ФНС с приложением соответствующих документов.

При этом изменяется КПП, ранее присвоенный этому обособленному подразделению. Налоговая служба выдает новое уведомление о постановке на учёт в налоговом органе с присуждением нового кода причины постановки на учёт.

Узнайте, как решить именно вашу проблему. Задайте вопрос прямо сейчас через форму (внизу), и в течение часа профильный специалист перезвонит вам, чтобы оказать бесплатную консультацию.

Что делать в этом случае в 2019

- В первую очередь следует ликвидировать все задолженности по выплатам налогов. Затем пригласить представителей налоговой инспекции для производства сверки. Это необходимая процедура для выяснения всех случаев переплат, недоимок и осуществлении платежей. Необходимо добиться, чтобы данные в документации предприятия совпадали с показателями налоговой. При полном совпадении документы будут переданы в новую налоговую.

- После смены юридического адреса вносятся изменения в учредительные документы и ЕГРЮЛ. После этого налоговая служба получит уведомление о смене адреса от ЕГРЮЛ вместе с выписками из Госреестра.

- После смены КПП головная организация или самостоятельная организации обращаются в сервисный центр за сертификатом на получение новых реквизитов. После этого следует зайти в специальную программу и там получить новые реквизиты, которые сразу же будут сохранены в электронной документации.

- После смены КПП предприятие должно уведомить все организации, с которыми сотрудничает и с которыми имеет договорные отношения, о том, что организация изменила адрес своего расположения и КПП.

- В обязательном порядке следует сообщить об этом в банки и другие финансовые учреждения. Потребуется поменять банковские карты. Уведомлять пенсионный фонд и ФСС нет необходимости, им будут высланы выписки из ЕГРЮЛ.

- Для обновления кодов статистики нужно отнести документы в Госкомстат, где выдадут новые коды.

Все еще ищете ответ? Спросить юриста проще! Задайте вопрос через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Образец уведомления о смене в 2019

Отправлять такое уведомление нужно заблаговременно, чтобы не были нарушены условия поставок и выплат, так как доставка письма и внесение изменений занимают некоторое время, что может приостановить деятельность сторон.

Образец заполнения

Узнайте, как решить именно вашу проблему. Задайте вопрос прямо сейчас через форму (внизу), и в течение часа профильный специалист перезвонит вам, чтобы оказать бесплатную консультацию.

Почему налоговая не сообщает о смене в 2019

- Уведомление об изменении КПП присылается в случае, если предприятию вручается дополнительный КПП: головной крупнейшей организации, обособленному подразделению по новому месту расположения, по месту расположения транспортных средств или имущества.

- Если предприятие переезжает по новому адресу или меняется адрес налоговой инспекции, лицо обязано по старому месту регистрации в ИНФС получить уведомление о снятии с учёта, новая налоговая выдаёт новое свидетельство, в котором содержится прежний ИНН и новый КПП.

Получить уведомление на получение новых реквизитов, получить их и внести изменения можно через Интернет.

Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно ваших проблем. Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты! Задайте вопрос прямо сейчас через форму (внизу), и наши специалисты оперативно подготовят оптимальные варианты решения вашей проблемы и перезвонят вам в день подачи заявки. Это бесплатно!

Как в 1С поменять код

Для изменения КПП вначале нужно зайти в карточку организации.

- В справочнике «Организации» найти меню «Предприятие».

- В закладке «Основные» найти строку «Регистрация». Нажать на стрелку, направленную вниз.

- Нажать на строчку «добавить сведения о регистрации в ИНФС».

- В открывшееся поле вносятся новые сведения.

- Нажать кнопку ОК, что приведёт к сохранению информации.

Затем вернуться в карточку организации и нажать «ОК».

Как изменить реквизиты организации в программах 1С (на примере 1С:Бухгалтерия 3.0), расскажет это видео:

km-tt.ru

Меняется ли кпп при смене юридического адреса

1. Обратиться в сервисный центр для получения сертификата на новые реквизиты.

Абонентам Удмуртии, Брянской области, Тюменской области, Челябинской области и Калининграда! Части организаций 18, 32,72, 74 и 39 регионов менять сертификат не требуется. Вместо первого пункта следует изменить КПП способом, описанным ниже в инструкции, после чего выполнить настройки из пунктов 2 и 3.

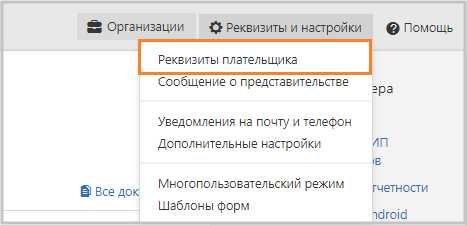

2. После получения нового сертификата зайти в Контур.Экстерн, выбрать пункт «Реквизиты и настройки» > «Реквизиты плательщика».

В открывшемся окне поменять значения в строках «Код ИФНС» и «КПП по месту нахождения организации».

3. Далее нужно войти в раздел « ПФР » > «Регистрационная информация ПФР », сменить сертификат для подписи документов ПФР и заново отправить информацию в ПФР.

Смена КПП у абонентов 18, 32, 39, 74 и 72 регионов

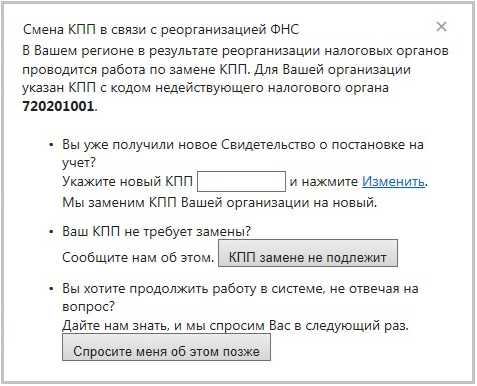

Абонентам Удмуртии, Брянской области, Челябинской области, Тюменской области и некоторым пользователям из Калининграда менять сертификат не требуется. У части пользователей данных регионов произошла смена КПП:

- В 72 регионе меняются только те КПП, которые начинаются на цифры 7202 и 7204.

- В 39 регионе меняются только те КПП, которые начинаются на цифры 3904, 3905 и 3908.

- Полный перечень КПП 18 региона, подлежащих замене, опубликован на сайте ФНС.

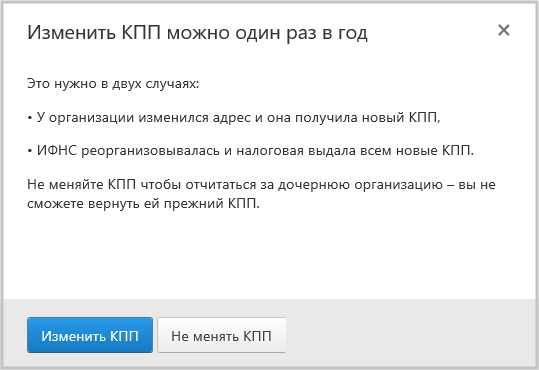

При входе в систему у данных абонентов появится окно для смены КПП.

- Если новый КПП уже присвоен, то следует указать его в соответствующем поле и нажать ссылку «Изменить».

По вопросу получения нового КПП необходимо обратиться в ИФНС. Чтобы временно свернуть окно до момента присвоения нового КПП, следует нажать на кнопку «Спросите позже». В этом случае окно для смены КПП вновь появится при следующем входе в систему.

- Если КПП не менялся, следует нажать на кнопку «КПП замене не подлежит».

- Чтобы ответить на вопрос о смене КПП в следующий раз, следует нажать на кнопку «Спросить меня об этом позже».

Сменить КПП можно в любой момент, нажав на ссылку «Смена КПП в связи с реорганизацией ФНС» в правом верхнем углу главной страницы системы.

После обновления КПП в окне, следует указать новый КПП и в меню «Реквизиты и настройки» > «Реквизиты плательщика».

Смена КПП организаций на обслуживании, которые относятся к 18, 32, 74, 39 и 72 регионам, производится стандартным способом, описанным ниже в инструкции.

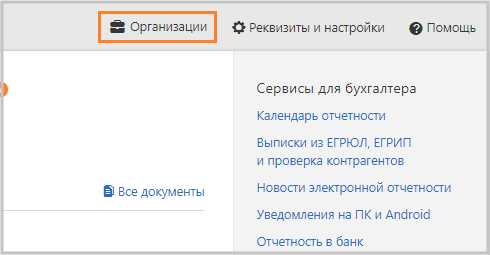

Если организация находится на обслуживании (то есть входит в состав обслуживающей бухгалтерии), необходимо выполнить следующее

1. Зайти в Контур.Экстерн с сертификатом головной организации.

2. Выбрать меню «Организации».

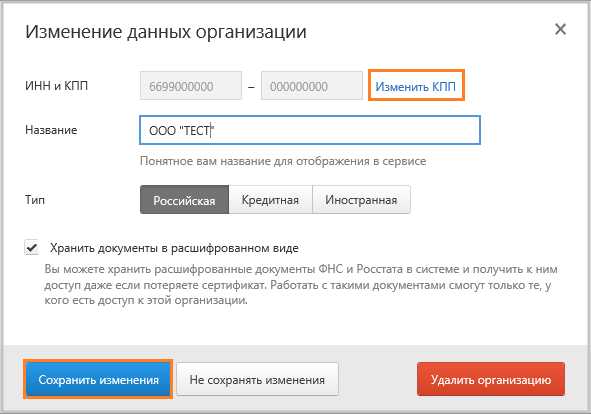

3. В открывшемся окне выбрать нужную организацию, кликнув по ее названию. Откроется страница «Изменение данных организации» .

4. Кликнуть по ссылке «Изменить КПП». Изменить КПП для организации на обслуживании возможно один раз в год. Если ссылка Изменить КПП отсутствует, значит КПП уже был изменен в текущем году.

5. В открывшемся окне нажать «Изменить КПП». .

6. Ввести новый КПП и нажать «Изменить КПП» .

7. На главной странице системы «Контур.Экстерн» выбрать необходимую организацию в качестве текущей и выбрать пункт меню «Реквизиты и настройки» > «Реквизиты плательщика».

8. В открывшемся окне поменять значения в строках «Код ИФНС» и «КПП по месту нахождения организации».

Если у вас есть отдельный сертификат для организации на обслуживании, то получите сертификат на новые реквизиты. Для этого обратитесь в сервисный центр по месту подключения.

Если по каким-либо обстоятельствам предприятию приходится менять юридический адрес, то происходит смена территориального отделения ФНС. Соответственно происходит смена КПП организации, так как этот код, помимо прочего, включает в себя реквизиты отделения ФНС, к которой привязана организация.

Меняется ли КПП при смене юридического адреса

При изменении юридического адреса ИНН менять не нужно, этот номер присваивается навсегда. Не изменяется также ОГРН. Самостоятельно сниматься с налогового учета и становится на учёт на новом месте не нужно. ИНФС и другие организации производят эти действия без участия самого предприятия.

Налоговая служба обязана снять организацию с учёта в течение 5 дней после того, как в ЕГРЮЛ вносятся сведения о новом адресе (ст. 84 НК РФ). Затем вся документация направляется в налоговую по новому адресу. Это также является обязанностью ИФНС. Обычно этот процесс занимает около 1 месяца.

- Чтобы перевод документации не затянулся перед сменой адреса необходимо сделать заблаговременную сверку расчётов по налогам.

- После постановки на учет ФНС обязана в течение 5 дней отправить уведомление об этом в ПФР, ФСС и Росстат (Постановление Правительства № 1092 от 22.12.2011).

- Предприятие также получает уведомление по форме № 1-5-Учёт.

Иногда бывает более одного КПП для одного субъекта, важно уметь его найти.

В каких случаях происходит изменение кода

КПП организации или юридического лица может измениться в следующих случаях:

КПП организации или юридического лица может измениться в следующих случаях:

- Организация получает новое свидетельство КПП.

- Происходит реорганизация ИФНС.

- Изменяется адрес обособленного подразделения организации, если новое место расположения находится на территории, подведомственной другому налоговому органу.

- Организации может быть присвоен новый КПП по месту расположения его недвижимого имущества и транспортных средств.

- Организация принимает решение об изменении учетной политики по отношению к обособленному подразделению в части наделения или лишения его полномочий по уплате налогов, об этом уведомляется соответствующее отделение ФНС с приложением соответствующих документов.

Что делать в этом случае

- В первую очередь следует ликвидировать все задолженности по выплатам налогов. Затем пригласить представителей налоговой инспекции для производства сверки. Это необходимая процедура для выяснения всех случаев переплат, недоимок и осуществлении платежей. Необходимо добиться, чтобы данные в документации предприятия совпадали с показателями налоговой. При полном совпадении документы будут переданы в новую налоговую.

- После смены юридического адреса вносятся изменения в учредительные документы и ЕГРЮЛ. После этого налоговая служба получит уведомление о смене адреса от ЕГРЮЛ вместе с выписками из Госреестра.

- После смены КПП головная организация или самостоятельная организации обращаются в сервисный центр за сертификатом на получение новых реквизитов. После этого следует зайти в специальную программу и там получить новые реквизиты, которые сразу же будут сохранены в электронной документации.

- После смены КПП предприятие должно уведомить все организации, с которыми сотрудничает и с которыми имеет договорные отношения, о том, что организация изменила адрес своего расположения и КПП.

- В обязательном порядке следует сообщить об этом в банки и другие финансовые учреждения. Потребуется поменять банковские карты. Уведомлять пенсионный фонд и ФСС нет необходимости, им будут высланы выписки из ЕГРЮЛ.

- Для обновления кодов статистики нужно отнести документы в Госкомстат, где выдадут новые коды.

Образец уведомления о смене

Отправлять такое уведомление нужно заблаговременно, чтобы не были нарушены условия поставок и выплат, так как доставка письма и внесение изменений занимают некоторое время, что может приостановить деятельность сторон.

Последовательность действий при смене юридического адреса ООО

Если компания переезжает в другой офис, то редко складывается так, что новый адрес подведомственен прежней инспекции. Как правило, вместе с адресом компании приходится менять и ИФНС, а это уже целая история.

Но мы поможем вам в ней разобраться, дав пошаговую инструкцию.

ШАГ 1. Готовим документы для регистрации смены адреса

Адрес (место нахождения) фирмы входит в число сведений, фигурирующих в поэтому в случае его смены следует внести изменения в реестр, подав необходимые документы в инспекцию. Состав документов будет зависеть от того, откуда и куда переезжает компания.

ВАРИАНТ 1. Фирма переезжает из одного населенного пункта (муниципального образования) в другой. Например, из г. Ступина Московской области в г. Коломну. А применительно к Москве и Санкт-Петербургу — из одного района в другой.

Напомним, что муниципальное образование — это городское или сельское поселение, муниципальный район, городской округ либо внутригородская территория города федерального значени

В этом случае новый адрес организации нужно зафиксировать в уставе ООО и зарегистрировать это изменение в налоговой инспекции.

ПРЕДУПРЕЖДАЕМ РУКОВОДИТЕЛЯ

Не надо думать, что можно просто сменить адрес компании, а в оставить все как есть. Узнав, что у фирмы изменилось место нахождения, неуведомленная об этом ИФНС может оштрафовать ее директора на К тому же налоговики вправе всю почту для организации направлять на адрес, указанный в И все риски неполучения таких отправлений несет сама фирм

Для этого подготовьте следующие документ

- решение общего собрания или единственного участника об изменении юридического адреса организации;

- два оригинала устава в новой редакции либо изменений, вносимых в него. Один экземпляр инспекция вернет вам с отметкой, а другой оставит у себя;

- платежный документ об уплате госпошлины на сумму

- заявление по форме В нем нужно заполнить титульный лист, а также листы Б и М. Учтите, что в заявлении должны указываться детальные элементы адреса, являющегося местом нахождения юридического лица (дом (владение и т. п.), корпус (строение и т. п.), квартира (офис и т. п. Подпись руководителя на заявлении должна быть нотариально заверен Поэтому заранее подписывать заявление не нужно, пусть директор сделает это в присутствии нотариуса.

СОВЕТ

Нотариус, который будет заверять подпись, скорее всего, попросит представить ему выписку из со сроком выдачи не позднее 1 месяца. Так что озаботьтесь ее получением заранее.

Кроме перечисленного, инспекция наверняка потребует предъявить ей бумаги, подтверждающие, что компания будет находиться в новом офисе на законных основаниях. Например, копию свидетельства о собственности на занимаемое помещение или копию договора аренды (субаренды) вместе с актом приема-передачи арендуемого помещения, гарантийное письмо от собственника офис Так что во избежание отказа в регистрации изменений приложите соответствующие документы.

ВАРИАНТ 2. Фирма переезжает в пределах одного населенного пункта (муниципального образования). В этом случае изменения в учредительные документы можно не вносить (при условии, что иное не предусмотрено уставом). А подать следует только заявлени по форме заполнив его титульный лист, листы Б и Р и также заверив подпись руководителя у нотариуса. Такие разъяснения своим территориальным органам недавно дала взяв за основу позицию

ШАГ 2. Подаем документы в ИФНС

Подавать их нужно в свою нынешнюю, «родную» инспекцию (либо регистрирующую, если у вас в регионе она занимается вопросами регистрации). Документы нужно сдать в течение 3 рабочих дней с момент

- при варианте 1 — когда были внесены изменения в устав. Ориентируйтесь на число, которым датировано решение общего собрания об изменении юридического адреса;

- при варианте 2 — когда компания фактически переехала.

Обязательно сообщите всем заинтересованным лицам о новом адресе «прописки». Иначе у вашей фирмы могут быть проблемы

Подать документы можно следующими способам

- лично руководитель принесет их в инспекцию. Но в принципе, он может вместо себя прислать любое уполномоченное лицо, предварительно снабдив его соответствующей доверенностью;

- послать по почте — с описью вложения и уведомлением о вручении. В этом случае на конверте целесообразно сделать пометку «Регистрация»;

- через многофункциональный центр;

- через портал госуслуг или через сайт ФНС → раздел «Электронные сервисы» → подраздел «Личный кабинет налогоплательщика юридического лица». Но этот способ доступен только тем компаниям, у которых есть квалифицированная цифровая подпись.

Если у инспекции не будет претензий к представленным документам, то не позднее чем через 6 рабочих дней с даты их представлени она выдаст или направит вам по почте либо в электронном виде лист записи (форма

Внимание

Фирма считается снятой с налогового учета по прежнему адресу и одновременно поставленной на учет по новому адресу с даты внесения в записи об изменении ее места нахождени

Старая ИФНС, сняв фирму со своего учета, самостоятельно известит новую инспекцию и передаст ей все необходимые сведения и документ А та уже, получив бумаги, в течение 1 рабочего дня поставит вас у себя на уче и не позднее 5 календарных дней с даты внесения записи в выдаст или направит вам свидетельство о постановке на уче с новым (ИНН при этом остается прежним).

СОВЕТ

Вы, как только сниметесь с налогового учета по прежнему адресу, должны все налоговые платежи и отчетность направлять в новую инспекцию. Поэтому заранее узнайте все необходимые для этого реквизиты и контакты.

А если вы сдаете отчетность через Интернет, уведомьте вашего оператора о смене ИФНС. Наверняка потребуется перенастройка программы.

ШАГ 3. Проходим финальную сверку со старой ИФНС

При смене налоговой «прописки» вас однозначно ждет сверка расчетов с бюджетом, приглашение на которую вы получите по почт Если вы на нее не придете, то вам пришлют акт сверки, подписанный только со стороны В этом случае по всем имеющимся расхождениям надо обращаться уже в новую налоговую.

СОВЕТ

Лучше всего еще на этапе подготовки документов о смене адреса самим инициировать предварительную сверку и пройти ее (о том, как это сделать, мы подробно писали в 2012, № 21, с. 63). В этом случае финальная сверка займет совсем немного времени, ведь останется сопоставить расчеты лишь с момента последней сверки.

ШАГ 4. Уведомляем банк

Как правило, в договорах банковского счета прописывается обязанность клиента информировать банк о смене своего места нахождения. И в случае нарушения этого условия банк может через суд расторгнуть догово Поэтому уточните в своем банке, как по их внутренним правилам вы должны сообщить о смене адреса — написав уведомление в произвольной форме либо заполнив какой-либо специальный бланк.

СОВЕТ

Многие банки в этом случае просят еще представить им новую выписку из Так что не помешает запастись некоторым количеством выписок с уже новым адресом.

ШАГ 5. Уведомляем контрагентов

Наверное, не нужно объяснять важность этого шага. И так понятно, что неверные данные, например, в счетах-фактурах и первичке — прямая дорога к отказу в вычете НДС или в учете расходов. Так что, когда у вас на руках будет лист записи (форма № Р50007), разошлите всем деловым партнерам фирмы уведомление о смене юридического адреса и КПП.

И главное — потом удостоверьтесь, что эти сведения дошли по назначению — в бухгалтерию контрагента.

Вот примерный образец уведомления.

В бухгалтерию ООО «Стайл»

УВЕДОМЛЕНИЕ

Сообщаем вам, что с 24 февраля 2014 г. изменился юридический адрес (место нахождения) ООО «Контакт». Новый адрес — 107207, г. Москва, ул. Алтайская, д. 8.

В связи с этим с указанной даты код причины постановки (КПП) ООО «Контакт» изменен на 771801001.

Убедительно просим вас с 24 февраля 2014 г. при указании реквизитов ООО «Контакт» в исходящих документах учитывать данные изменения.

Копии документов, подтверждающих изменения в юридическом адресе и КПП, предоставляются по требованию. По всем вопросам, связанным с настоящим уведомлением, просим обращаться в бухгалтерию ООО «Контакт» по телефону:

| ООО «Контакт» |

ШАГ 6. Интересуемся насчет фондов

По-хорошему, у переехавшей фирмы вообще не должна болеть голова насчет ее «перепрописки» в новых отделениях ПФР и ФСС. Ведь инспекция, зарегистрировав смену адреса в в течение 5 рабочих дней должна сама известить об этом изменении фонд А дальше фонды уже сами в течение 5 календарных дней обязаны передать все данные по компании в новые отделени Из ПФР на новый адрес фирмы должно прийти уведомление с новым регистрационным номеро а вот регистрационный номер в ФСС при переезде не меняетс

Но на фонды надейся, а сам не плошай. Ведь процесс перерегистрации по их вине может затянуться, а вам нужно вовремя платить взносы и отчитываться.

Поэтому возьмите инициативу в свои руки. Через несколько дней после того, как получите лист записи позвоните в отделения фондов по новому адресу и поинтересуйтесь, стоит ли уже ваша фирма там на учете.

Кстати, не стоит опасаться выездной налоговой проверки, якобы неизбежной при смене адреса. Действительно, одним из критериев отбора фирмы для ВНП является так называемая миграция между инспекциями, то есть неоднократное (два и более раза с момента создания) снятие с учета и постановка на учет в налоговых органах в связи с изменением места нахождени

Но если у компании это единственный «грех», то сам по себе он вряд ли привлечет внимание налоговиков. Разве что за пару лет своего существования она переезжает уже, к примеру, в пятый раз.

gems-world.com

Меняется ли КПП при смене юридического адреса организации: письмо, причины, уведомление

Если по каким-либо обстоятельствам предприятию приходится менять юридический адрес, то происходит смена территориального отделения ФНС. Соответственно происходит смена КПП организации, так как этот код, помимо прочего, включает в себя реквизиты отделения ФНС, к которой привязана организация.

Меняется ли КПП при смене юридического адреса

При изменении юридического адреса ИНН менять не нужно, этот номер присваивается навсегда. Не изменяется также ОГРН. Самостоятельно сниматься с налогового учета и становится на учёт на новом месте не нужно. ИНФС и другие организации производят эти действия без участия самого предприятия.

Налоговая служба обязана снять организацию с учёта в течение 5 дней после того, как в ЕГРЮЛ вносятся сведения о новом адресе (ст. 84 НК РФ). Затем вся документация направляется в налоговую по новому адресу. Это также является обязанностью ИФНС. Обычно этот процесс занимает около 1 месяца.

- Чтобы перевод документации не затянулся перед сменой адреса необходимо сделать заблаговременную сверку расчётов по налогам.

- После постановки на учет ФНС обязана в течение 5 дней отправить уведомление об этом в ПФР, ФСС и Росстат (Постановление Правительства № 1092 от 22.12.2011).

- Предприятие также получает уведомление по форме № 1-5-Учёт.

Иногда бывает более одного КПП для одного субъекта, важно уметь его найти.

В каких случаях происходит изменение кода

КПП организации или юридического лица может измениться в следующих случаях:

- Организация получает новое свидетельство КПП.

- Происходит реорганизация ИФНС.

- Изменяется адрес обособленного подразделения организации, если новое место расположения находится на территории, подведомственной другому налоговому органу.

- Организации может быть присвоен новый КПП по месту расположения его недвижимого имущества и транспортных средств.

- Организация принимает решение об изменении учетной политики по отношению к обособленному подразделению в части наделения или лишения его полномочий по уплате налогов, об этом уведомляется соответствующее отделение ФНС с приложением соответствующих документов.

При этом изменяется КПП, ранее присвоенный этому обособленному подразделению. Налоговая служба выдает новое уведомление о постановке на учёт в налоговом органе с присуждением нового кода причины постановки на учёт.

Что делать в этом случае

- В первую очередь следует ликвидировать все задолженности по выплатам налогов. Затем пригласить представителей налоговой инспекции для производства сверки. Это необходимая процедура для выяснения всех случаев переплат, недоимок и осуществлении платежей. Необходимо добиться, чтобы данные в документации предприятия совпадали с показателями налоговой. При полном совпадении документы будут переданы в новую налоговую.

- После смены юридического адреса вносятся изменения в учредительные документы и ЕГРЮЛ. После этого налоговая служба получит уведомление о смене адреса от ЕГРЮЛ вместе с выписками из Госреестра.

- После смены КПП головная организация или самостоятельная организации обращаются в сервисный центр за сертификатом на получение новых реквизитов. После этого следует зайти в специальную программу и там получить новые реквизиты, которые сразу же будут сохранены в электронной документации.

- После смены КПП предприятие должно уведомить все организации, с которыми сотрудничает и с которыми имеет договорные отношения, о том, что организация изменила адрес своего расположения и КПП.

- В обязательном порядке следует сообщить об этом в банки и другие финансовые учреждения. Потребуется поменять банковские карты. Уведомлять пенсионный фонд и ФСС нет необходимости, им будут высланы выписки из ЕГРЮЛ.

- Для обновления кодов статистики нужно отнести документы в Госкомстат, где выдадут новые коды.

Образец уведомления о смене

Отправлять такое уведомление нужно заблаговременно, чтобы не были нарушены условия поставок и выплат, так как доставка письма и внесение изменений занимают некоторое время, что может приостановить деятельность сторон.

Образец заполнения

Почему налоговая не сообщает о смене

- Уведомление об изменении КПП присылается в случае, если предприятию вручается дополнительный КПП: головной крупнейшей организации, обособленному подразделению по новому месту расположения, по месту расположения транспортных средств или имущества.

- Если предприятие переезжает по новому адресу или меняется адрес налоговой инспекции, лицо обязано по старому месту регистрации в ИНФС получить уведомление о снятии с учёта, новая налоговая выдаёт новое свидетельство, в котором содержится прежний ИНН и новый КПП.

Получить уведомление на получение новых реквизитов, получить их и внести изменения можно через Интернет.

Как в 1С поменять код

Для изменения КПП вначале нужно зайти в карточку организации.

- В справочнике «Организации» найти меню «Предприятие».

- В закладке «Основные» найти строку «Регистрация». Нажать на стрелку, направленную вниз.

- Нажать на строчку «добавить сведения о регистрации в ИНФС».

- В открывшееся поле вносятся новые сведения.

- Нажать кнопку ОК, что приведёт к сохранению информации.

Затем вернуться в карточку организации и нажать «ОК».

Как изменить реквизиты организации в программах 1С (на примере 1С:Бухгалтерия 3.0), расскажет это видео:

pravo-urfo.ru

Меняется ли КПП при смене юридического адреса организации и в иных случаях? Что такое кпп в реквизитах сбербанка.

При заполнении бухгалтерских и платежных документов нередко возникают ситуации, когда в реквизитах компании требуется указать код КПП.

У большинства предпринимателей эта графа вызывает затруднения, поскольку не каждый хозяйствующий субъект знает свой номер. Что же такое КПП и как его следует заполнять?

Во время регистрирования в налоговых службах каждому бизнесмену присваивается идентификационный код – ИНН. Предприятия дополнительно получают код причины постановки на учет (КПП), состоящий из 9 знаков.

Первые 4 числа в нем – это код налоговой службы, которая поставила юридическое лицо на учет. Если компания меняет свое расположение, соответственно, с переездом в другой регион России меняются и эти цифры.

Следующие 2 символа – это причина регистрации, определяемая согласно справочнику СППУНО. К примеру, 43 означает, что субъект предпринимательской деятельности встал на учет по месту работы его филиала, 44 – по месту расположения его представительства.

Последние 3 цифры – это номер, указывающий на то, какое число раз организация становилась на учет по определенной причине. Так, при регистрации впервые в коде прописываются цифры 001.

Посредством КПП удается определить принадлежность компании к той или другой налоговой инспекции, а также выяснить причину ее регистрирования.

В большинстве случаев без этого кода предприятие не может заключать договора или принимать участие в тендерах. Так, во время подачи заявления на отдельные виды государственных тендеров КПП является обязательным реквизитом. Если его не указать, велика вероятность, что заявление попросту не будет рассмотрено.

Код нужен и в случае заполнения платежных поручений, оформления всевозможной налоговой документации, бухгалтерской отчетности. Если у предприятия есть несколько отделений или представительств в различных городах, то и кодов присваивается несколько.

Новый реквизит появляется при постановке на учет по месту регистрации транспорта либо недвижимости, а также на прочих основаниях, которые прописаны в НК РФ. К примеру, горнодобывающие предприятия получают код по месту расположения природных ресурсов.

Банк является таким же юридическим лицом, как и прочие предприятия, поэтом КПП в его реквизитах – этот тот же код постановки согласно расположению банковских отделений. Он подтверждает, что банк на самом деле состоит на учете в налоговой по месту его юридического адреса.

Обычно КПП нужно указывать при заполнении платежных документов – при оплате товаров и услуг по безналичному расчету, штрафов в ГИБДД, госпошлин и других платежей.

Как правило, КПП прописан в регистрационных документах компании, но если вы не можете получить к ним доступ, достаточно обратиться в налоговую по месту постановки на учет с письменным запросом. Для этого при себе необходимо иметь паспорт и ИНН. Информация о коде доступна и на сайте ФНС в разделе «Сведения о юридических лицах», который содержит данные из .

Кроме этого, номер постановки на учет можно узнать в едином федеральном реестре сведений о деятельности юридических лиц или на неофициальных онлайн-ресурсах, выдающих подобные данные за небольшую плату.

Если вы не знаете КПП банка для заполнения платежных документов, можно позвонить в отделение и уточнить его у банковского сотрудника либо заглянуть на сайт нужной финансовой организации и посмотреть номер в ее реквизитах.

Если у юридических лиц проблем с указанием КПП не возникает, то индивидуальные предприниматели часто попадают в затруднительное положение. Дело в том, что многие контрагенты при оформлении документации требуют у ИП обязательного указания этого кода. Но далеко не каждый из этих контрагентов знает, что физическим лицам КПП не присваивается.

Подобное требование свидетельствует о юридической неграмотности, поскольку ИП по определению не может указывать подобные номера. Как правило, при заполнении официальных бланков, отчетов в налоговую инспекцию

buhof.ru

Добавить комментарий

Комментарий добавить легко