Маржинальная прибыль: что это простыми словами, как рассчитывается, примеры формул | Бизнес.Ру

Маржинальная прибыль простыми словами

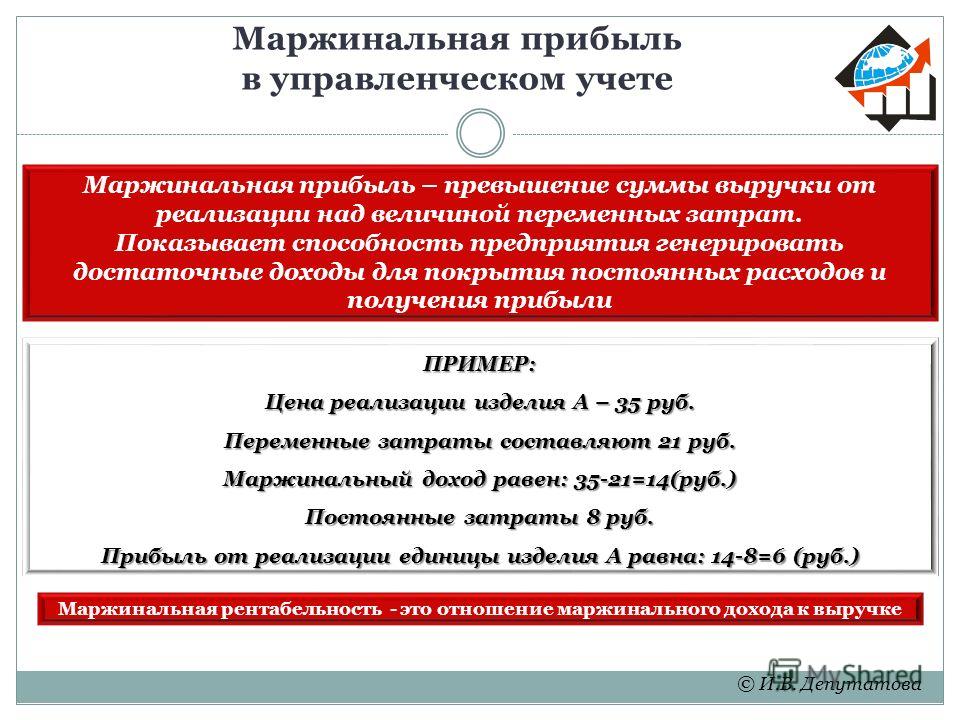

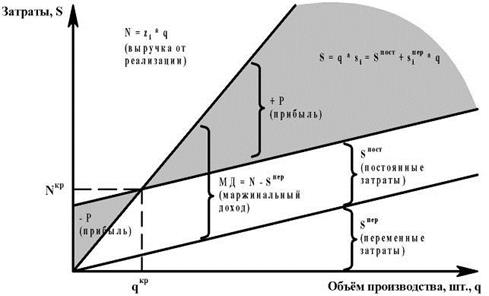

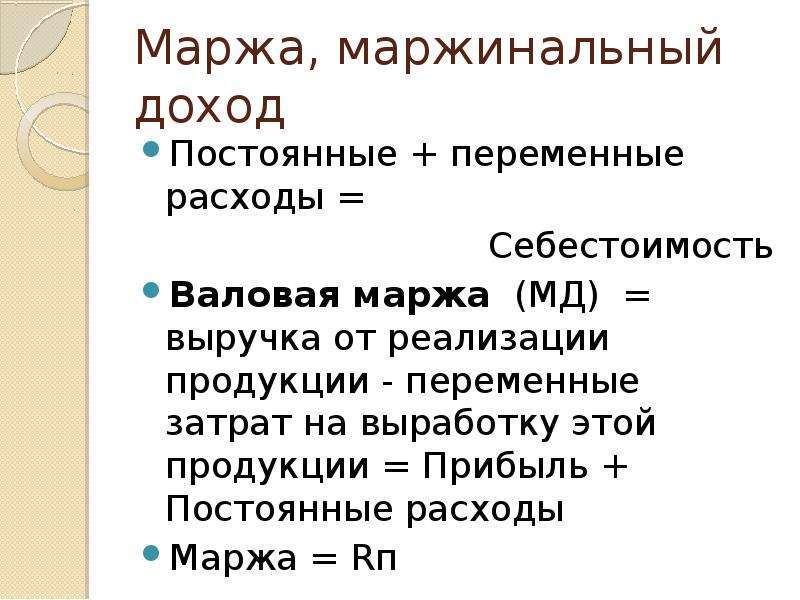

Это определенная часть выручки, которая остается у компании для покрытия постоянных затрат и получения прибыли. Также маржу еще называют «вкладом на покрытие».

Многие путают этот термин с бухгалтерской прибылью, на деле это совсем разные понятия. Во-первых, они по-разному считаются. Во-вторых, бухгалтерскую прибыль рассчитывают сразу по всему предприятию за определенный период времени, а маржинальную – только в отношении конкретного объема продукции, выполненной работы и т.д.

Близкий, но все же отличающийся термин от маржи – валовый доход. Разница в том, что в нем учитываются еще и непроизводственные затраты, и вычисляется он на единицу продукции. Маржинальная прибыль, в свою очередь, учитывает весь ассортимент выпускаемых товаров.

Зачем считать маржинальную прибыль

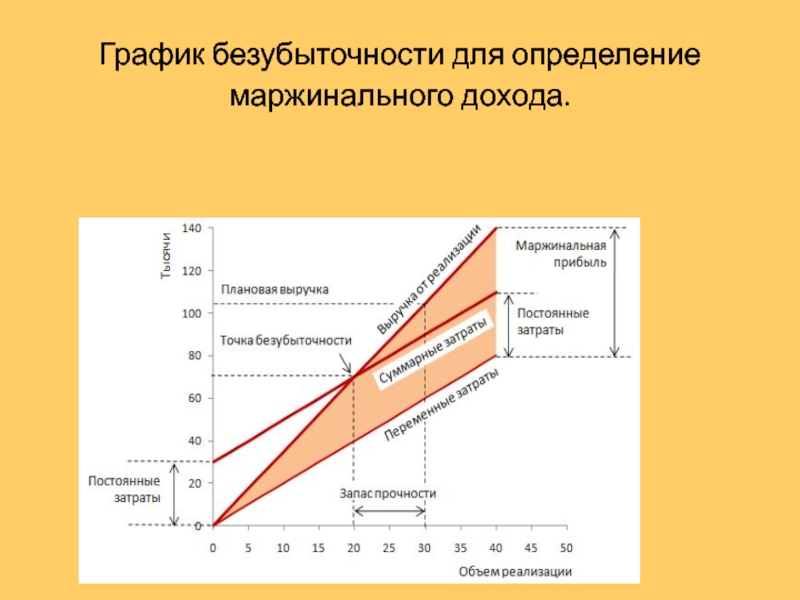

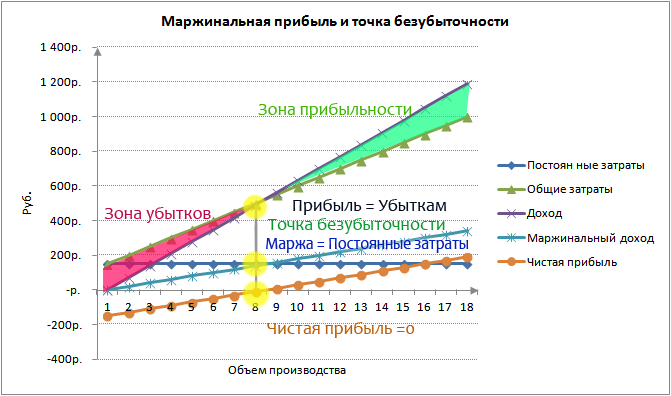

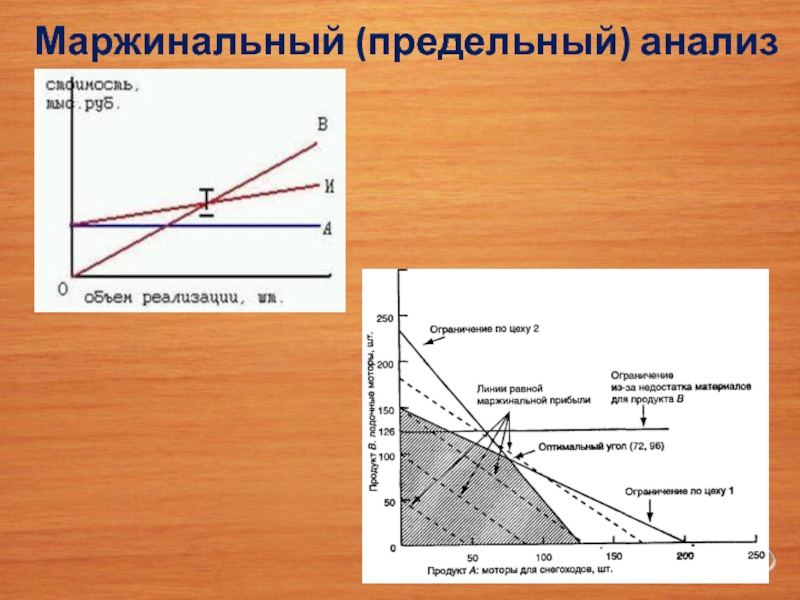

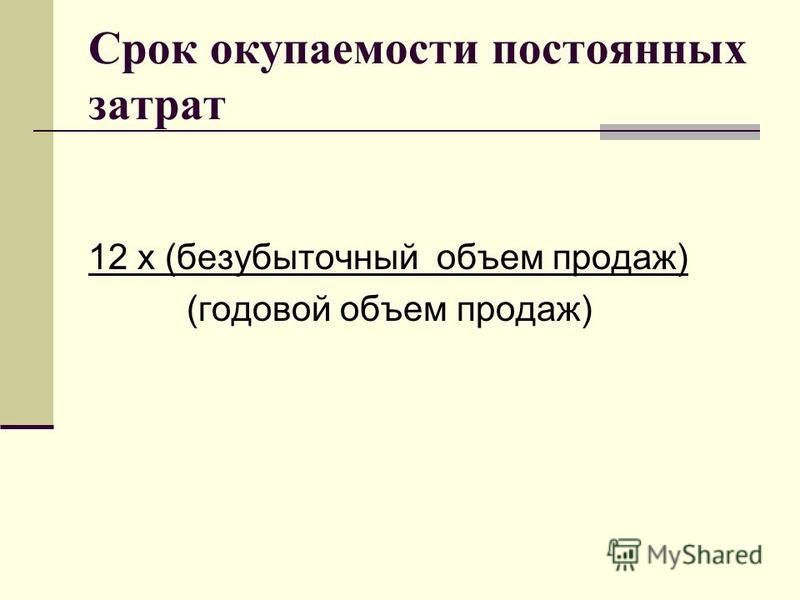

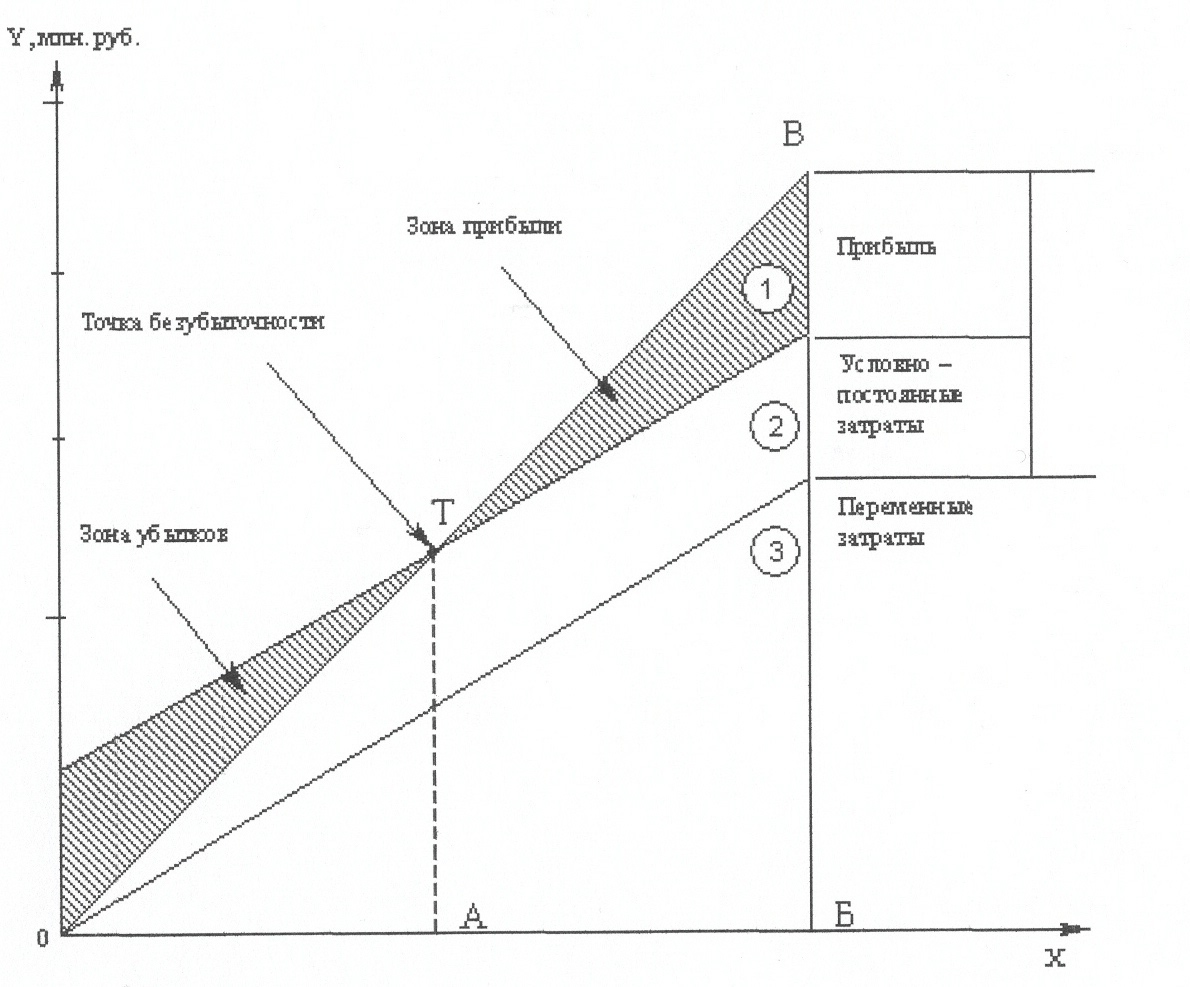

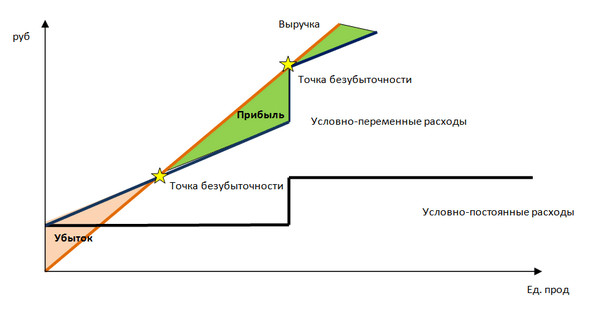

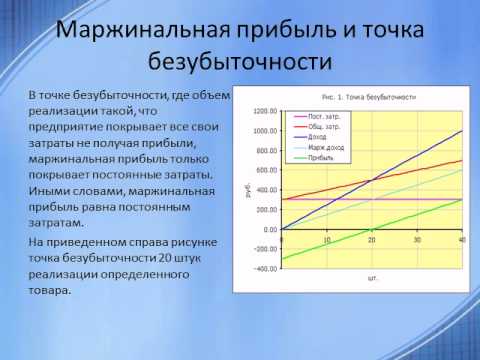

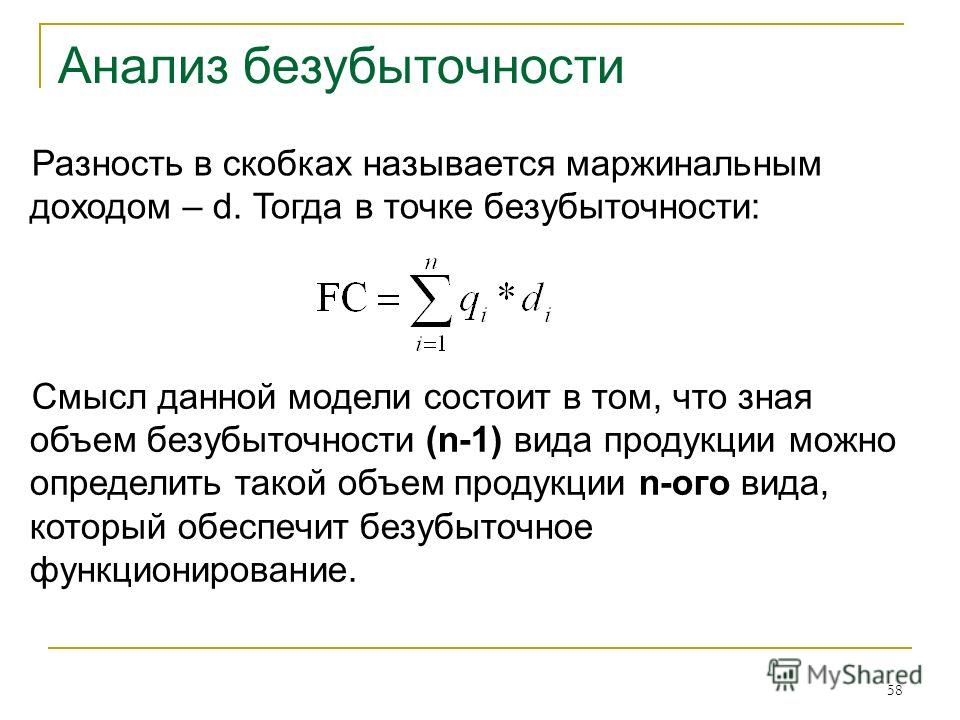

Это едва ли не самый популярный вопрос. А ответ на него прост: чтобы рассчитать точку безубыточности. Она представляет собой объем производства, при котором предприятие покрывает все свои расходы, но еще не получает прибыли. Рассчитывается точка безубыточности так:

Она представляет собой объем производства, при котором предприятие покрывает все свои расходы, но еще не получает прибыли. Рассчитывается точка безубыточности так:

Подобные расчеты особенно важны на этапе становления компании на рынке, а также для планирования доходов и расходов.

Кроме анализа безубыточности, показатель маржи используется при:

- Принятии решений в вопросе ассортимента;

- Прогнозировании дальнейшей деятельности организации;

- Планировании ценовой политики.

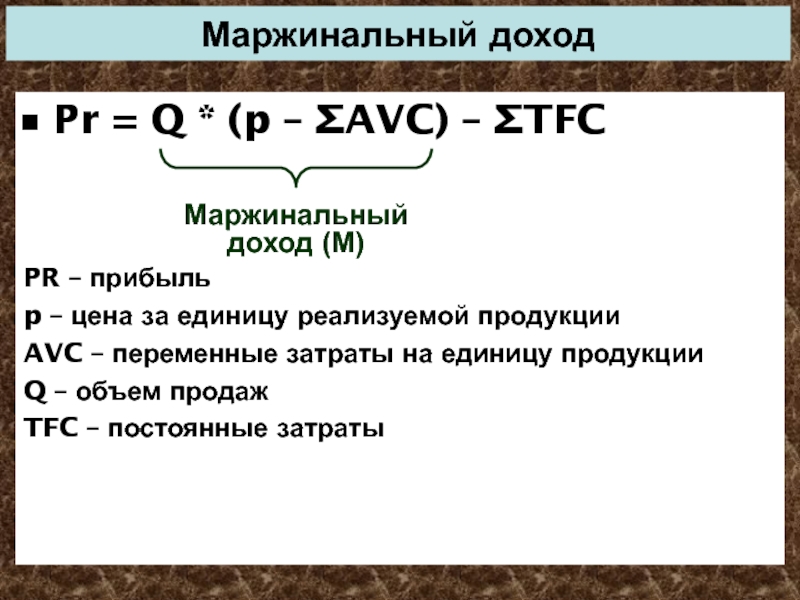

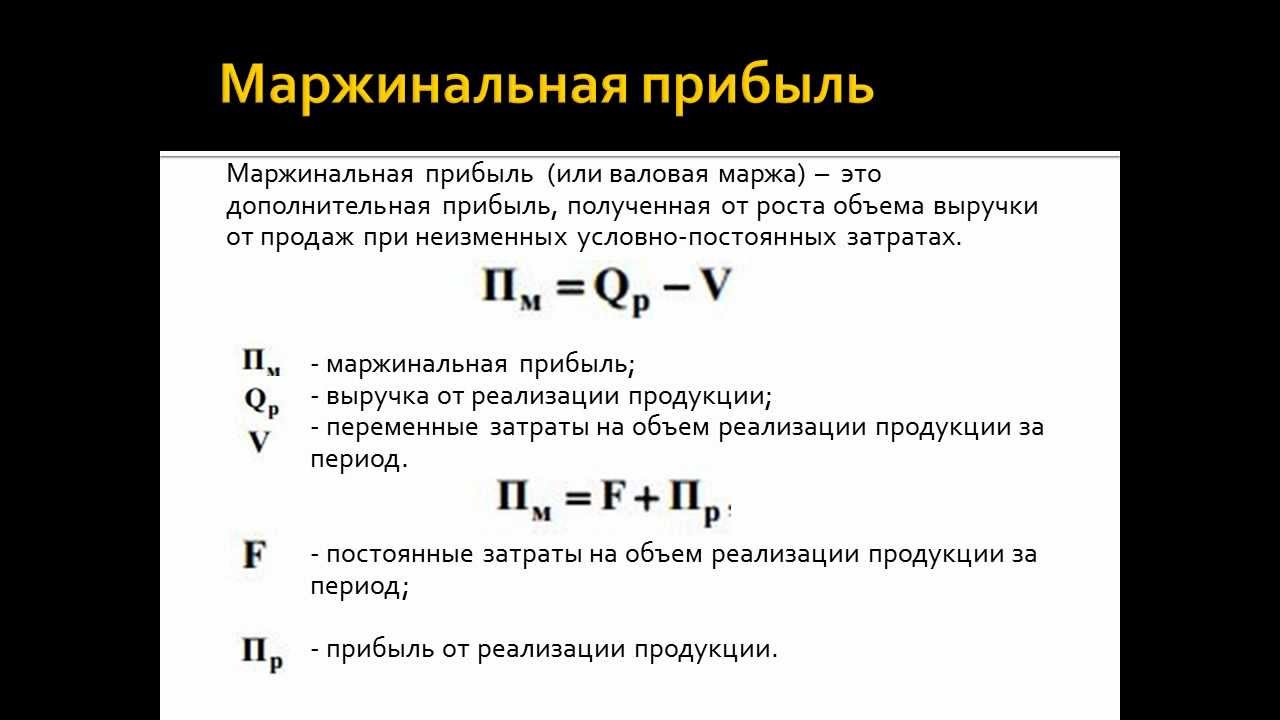

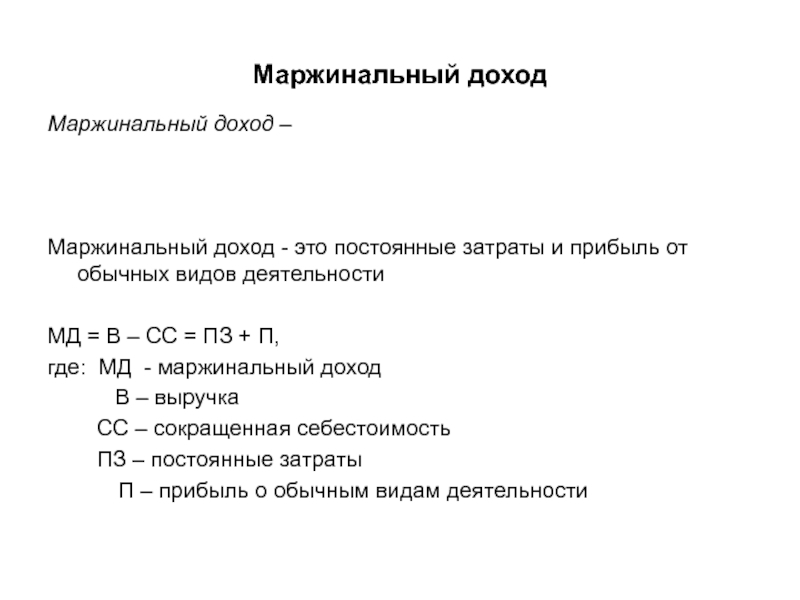

Как рассчитывается маржинальный доход: формулы

Теперь рассмотрим, как же происходит расчет маржинальной прибыли. На самом деле, ничего сложного нет. Необходимо использовать простую формулу:

Пмарж. = Вр – Рпер.

где:

- Пмарж. – маржинальная прибыль;

- Вр – сумма выручки;

- Рпер. – переменные расходы.

Однако при вычислении маржинальной прибыли необходимо также учитывать ряд нюансов:

- Выручка нужна без НДС;

- Переменные расходы – те траты, которые напрямую связаны с объемом выпускаемой продукции и количеством реализованной.

- Если в какой-то учетный период продукция не реализовывалась/производилась, это значит, что в то время организация не несла переменных затрат.

- Переменные расходы никак не реагируют на изменение ценовой политики, расширение ассортимента, технологическую модернизацию и другие факторы.

Прочитать статью полностью >>

что это простыми словами, формула расчета, коэффициент

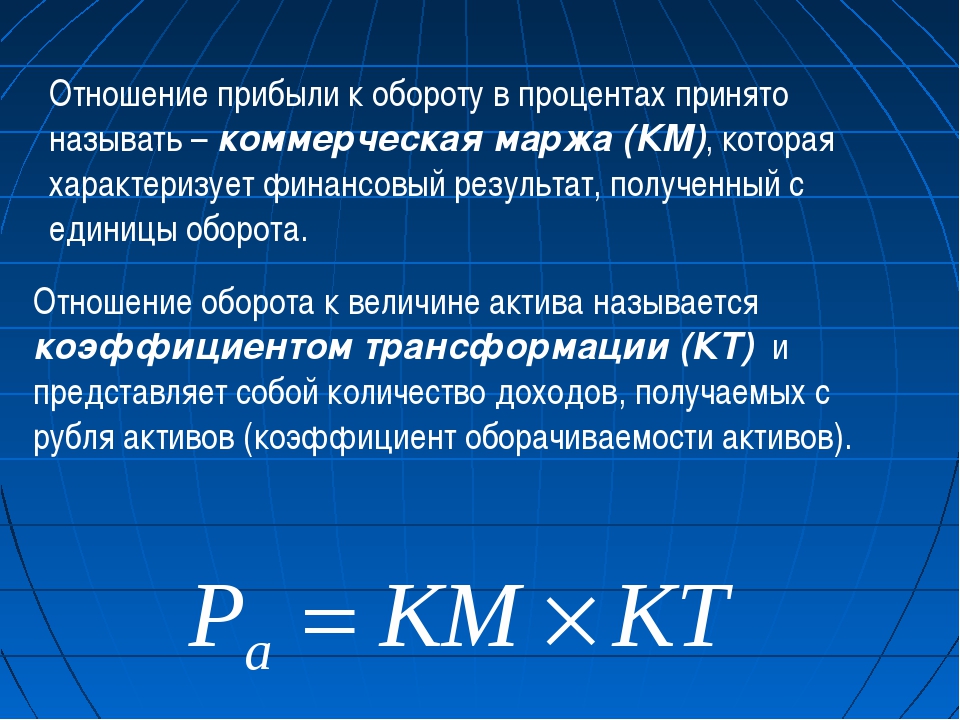

Осуществление предпринимательской деятельности должно сопровождаться полной информированностью администрации обо всех ее сферах. Особое место в перечне обязательных к предоставлению руководству данных отводится такому показателю, как «маржа». Без ее оценки влиять на жизнедеятельность компании опасно ― это может привести к серьезным негативным последствиям. Маржа является составляющей ценообразования, отражает уровень рентабельности издержек, позволяет прогнозировать будущие доходы. С ее помощью производится анализ выгодности операции.

Оглавление: 1.Что такое маржа простыми словами 2. Основные отличия маржи от наценки 3. Формула расчета маржи 4. Трактовка маржи в разных сферах деятельности

Что такое маржа простыми словами

Маржа представляет собой абсолютный показатель, отражающий целесообразность функционирования организации в целом и эффективность продажи конкретного товара в частности.

Основные виды маржи:

- Валовая маржа. Также называют «Гросс Маржа». Представляет собой процент от суммы выручки, которая имеется после вычитания переменных издержек. К подобным издержкам относятся: покупка материалов для изготовления продукции, оплата труда сотрудников, издержки на сбыт и т.

- Операционная маржа. Представляет собой соотношение операционной прибыли и доходов организации. Определяет объем выручки в процентах, остающийся у компании по факту вычета себестоимости произведенной продукции и расходов, которые сопутствуют производственному процессу.

Обратите внимание

Высокие показатели прямо указывают на эффективность работы организации. Поэтому велика вероятность умышленного манипулирования учетным работником цифрами для получения такого результата.

- Чистая маржа. Выражается в отношении чистой прибыли организации к ее выручке. Под чистой маржей подразумевается объем прибыли, который компания получает от единицы выручки. Рассчитав данный показатель, руководителю становится ясно, насколько эффективно фирма может контролировать издержки.

Итоговый показатель зависит от сферы деятельности компании. Так, компании, занятые розничной продажей, зачастую имеют невысокие показатели, а крупные промышленные организации, занимающиеся производством продукции в больших объемах, имеют высокие коэффициенты.

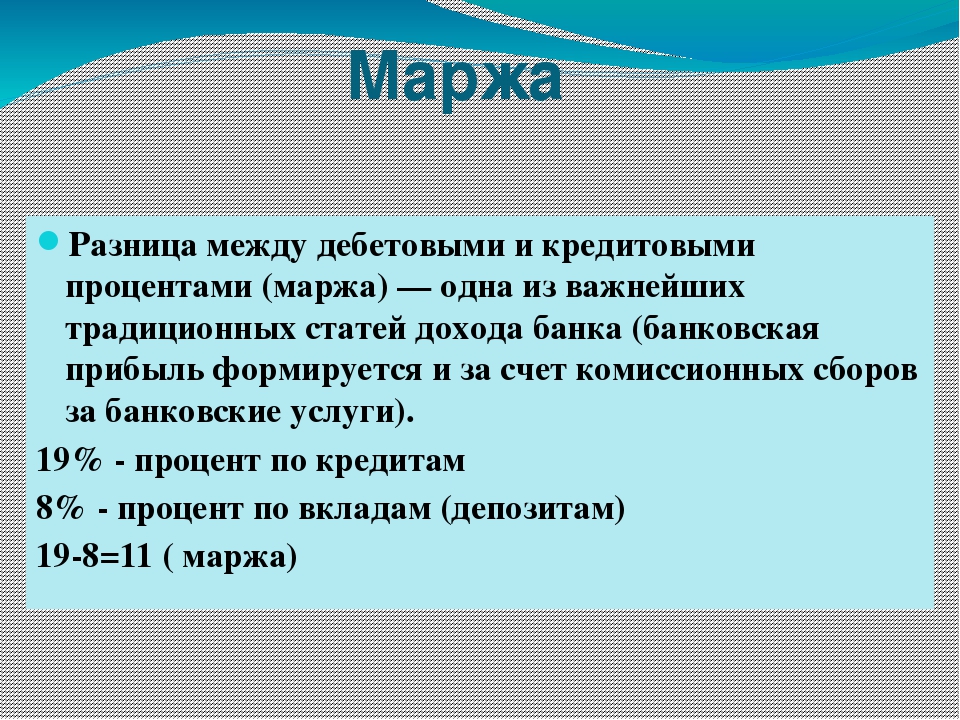

Итоговый показатель зависит от сферы деятельности компании. Так, компании, занятые розничной продажей, зачастую имеют невысокие показатели, а крупные промышленные организации, занимающиеся производством продукции в больших объемах, имеют высокие коэффициенты. - Процентная маржа. Данный показатель характерен для банковских учреждений. Он выражается в отношении доходов и расходов банка. С помощью процентной маржи определяется способность учреждения покрывать свои обязательства. При этом данный вид маржи может быть, как абсолютным, так и относительным.

- Вариационная маржа. Определяется как вероятная прибыль (убыток), как количество средств, которые могут быть получены (израсходованы) в ходе операции по залогам. Такой вид показателя характерен для биржевых сфер, где прогнозы трейдера могут определить, положительным или отрицательным будет результат сделок на бирже.

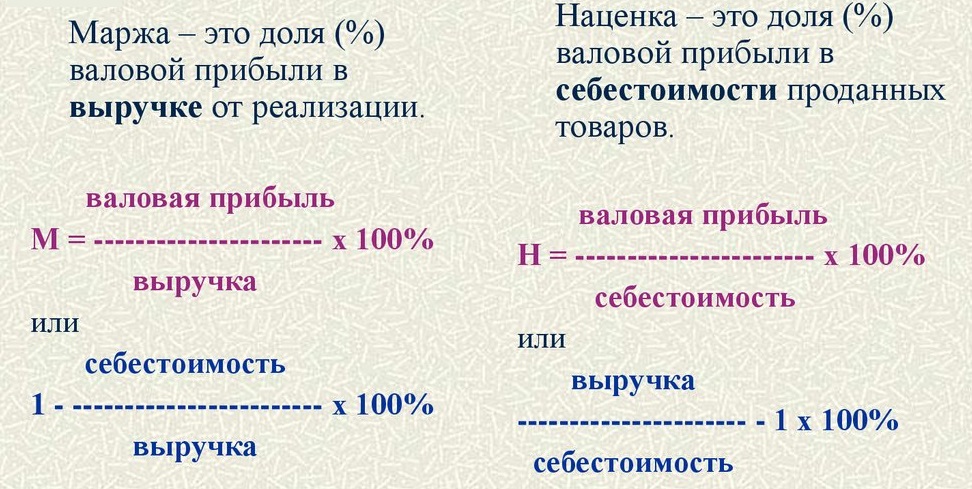

Основные отличия маржи от наценки

Под наценкой подразумевается разница между себестоимостью изготовленной продукции и финальной ценой продукции. Наценка призвана перекрыть суммарные издержки в ходе изготовления продукции (затраты на само производство, на хранение и сбыт).

Наценка призвана перекрыть суммарные издержки в ходе изготовления продукции (затраты на само производство, на хранение и сбыт).

Различия между наценкой и маржой заключаются в следующем:

- При исчислении наценки во внимание принимают разницу между стоимостью закупки благ и их себестоимостью. При расчете маржи учитывают разницу между выручкой организации по факту сбыта и себестоимостью продукции.

- Наценка не имеет ограничений, в то время как маржа не в состоянии достигнуть 100%.

- При исчислении наценки базой выступает себестоимость изготовленного товара. При расчете маржи базой выступает общий доход организации.

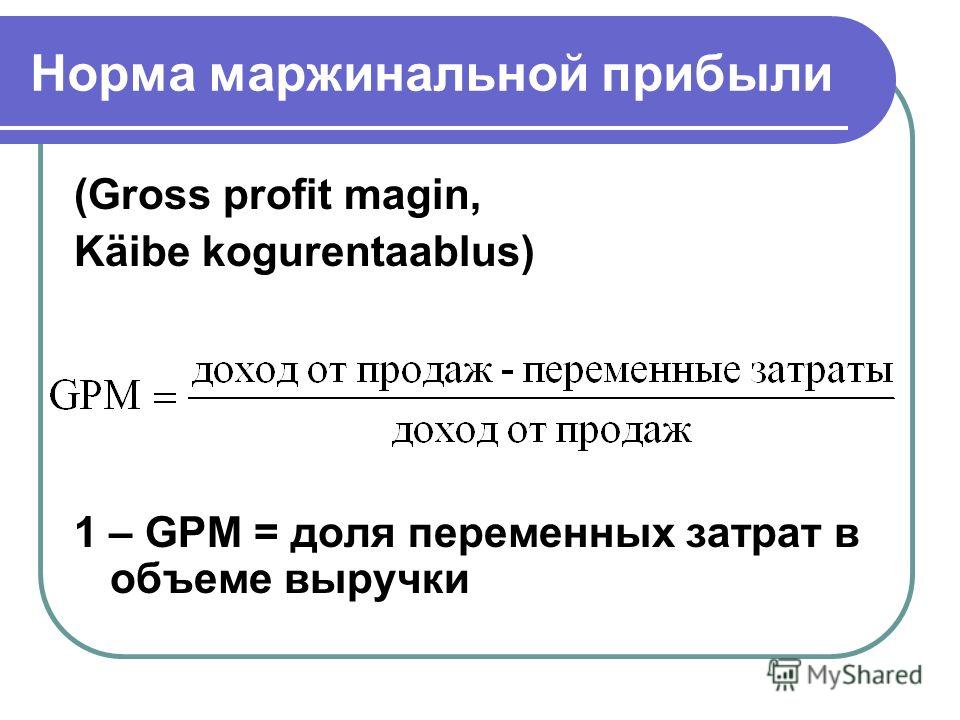

Формула расчета маржи

- Валовая маржа отображает разницу между выручкой и суммарных издержек. Формула имеет следующий вид: GP = TR — TC, где

- GP ― гросс маржа,

- TR ― выручка,

- TC ― суммарные издержки по всем статьям калькуляции.

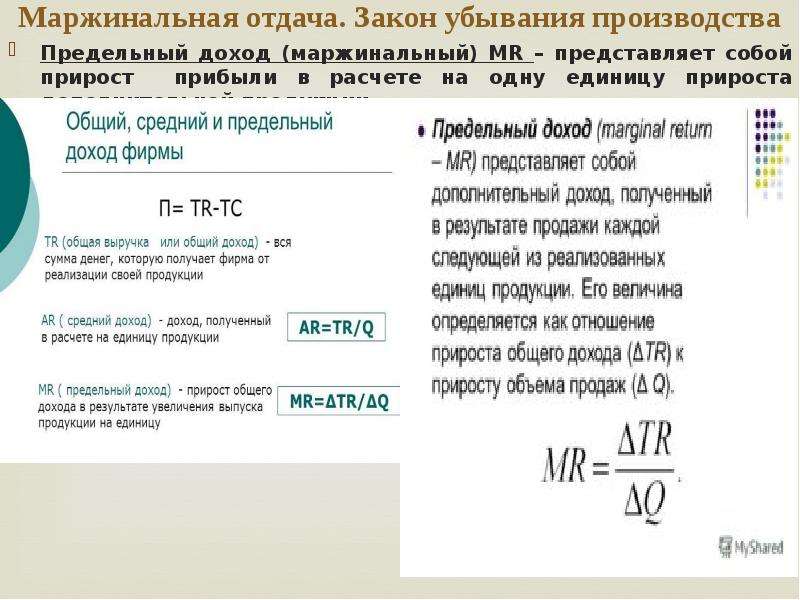

- Маржинальный доход определяется как результат вычитания переменных издержек от выручки.

- CM ― маржинальная прибыль (доход),

- TR ― выручка,

- VC ― переменные издержки.

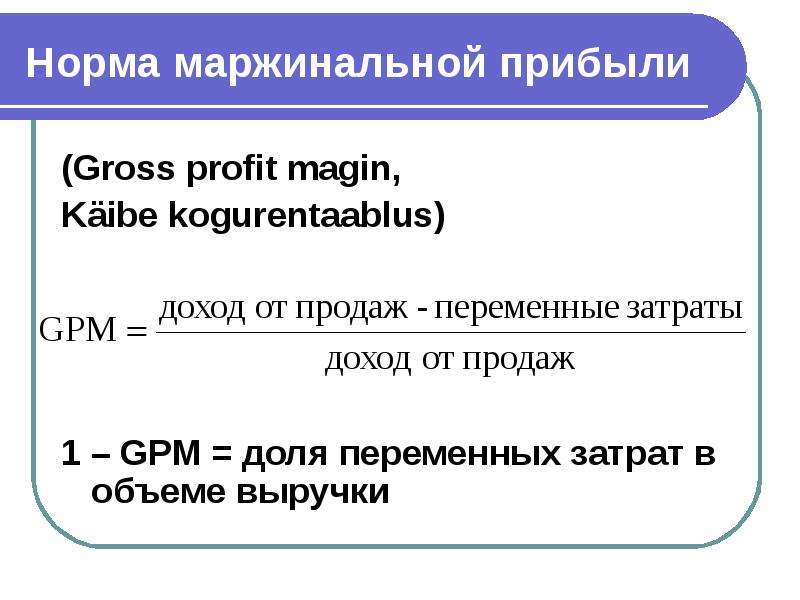

- Коэффициент валовой маржи представляет собой отношение маржинального дохода и выручки. Рассчитывается следующим образом: K = GP / TR.

- Коэффициент маржинального дохода определяется как результат деления маржинального дохода и объема выручки. Выражается в формуле: K = CM / TR.

- Процентная маржа является результатом деления суммарных издержек на доход -GP = TC — TR, или переменных издержек к выручке – CM = VC / TR.

Трактовка маржи в разных сферах деятельности

В финансовой сфере (банковских учреждениях) под кредитной маржой подразумевается разница между суммой, которую прописывают в кредитном договоре, и суммой, которая фактически передается кредитуемому лицу.

Для биржевой сферы характерно использование вариационной маржи. Наиболее частое применение – при торговле фьючерсами. Данный показатель необходим при прогнозировании прибыльности или убыточности торгов.

Загрузка…Юнит-экономика (unit-экономика, unit economics) — как рассчитать

Зачастую руководители бизнеса обладают только поверхностным пониманием юнит-экономики. Они проводят анализ, потому что должны, но не осознают его значимость и цели. Это влечет три основные ошибки:Путаница между реальными фиксированными затратами и переменными

Самая большая ошибка, которую предприниматели совершают при выполнении анализа юнит-экономики. Независимо от того, рассчитываете ли вы просто свою маржинальную прибыль или анализируете CLV/CAC, важной частью уравнения является то, какие расходы имеют место.

Независимо от того, рассчитываете ли вы просто свою маржинальную прибыль или анализируете CLV/CAC, важной частью уравнения является то, какие расходы имеют место.

Правило простое: юнит-экономика рассматривает только переменные, а не постоянные затраты. Но на практике различие между постоянными и переменными затратами часто не так однозначно.

Хрестоматийное определение переменных следующее: переменные затраты напрямую связаны с продажами. Следовательно, переменные затраты варьируются в зависимости от объемов производства. Распространенными примерами переменных затрат являются себестоимость проданных товаров (COGS), стоимость доставки и упаковки и другое.

Тщательное включение всех переменных затрат в анализ экономики единицы жизненно важно, так как имеет существенное значение для правильных расчетов.

Абсолютные числа имеют значение

Следующая распространенная ошибка — пренебрежение абсолютными значениями. Часто возникает соблазн сосредоточиться исключительно на процентной марже или на соотношении CLV и CAC. В случае сомнений предлагаем проявить осторожность. Включите как можно больше затрат в свои расчёты юнит-экономики. Так вы получите только положительные сюрпризы, а не наоборот.

В случае сомнений предлагаем проявить осторожность. Включите как можно больше затрат в свои расчёты юнит-экономики. Так вы получите только положительные сюрпризы, а не наоборот.

Масштабирование убыточного бизнеса = банкротство

Название говорит само за себя, но для лучшего понимания посмотрим на пример. Bento — запущенный в 2015 году стартап, который поставлял адаптивные «боксы бенто» и привлек 2 миллиона долларов стартового капитала в Сан-Франциско. Всего через несколько месяцев после запуска руководители Bento осознали, что они тратят на 30−40% больше денежных ресурсов, чем предполагали изначально. При этом компания росла невероятными темпами — 15% в неделю.

Подробный анализ разрешил загадку: Bento продавал свои коробки по $12, хотя изготовление каждой обходилось в $32. С учетом затрат на кухонный персонал, оборудование, ингредиенты и так далее, Bento терял $20 на каждой продаже. Даже после сокращения расходов, привлечения дополнительных средств, смены бизнес-модели компании удалось достичь только минимальной рентабельности.

Не масштабируйте убыточный бизнес. Изучите экономику своего подразделения, убедитесь, что маржа вклада положительна, и внимательно следите за переменными затратами.

в чем разница, как рассчитать и определить чистую выручку

Содержание статьи:

Новичкам, создающим свой первый бизнес, изучение тонкостей экономических теорий и бухгалтерского учета кажется напрасной тратой времени. Сосредотачиваясь на процессах производства и продаж, они упускают из виду эту часть предпринимательской подготовки и принимают решения, полагаясь преимущественно на интуицию. Между тем, невозможно построить успешное предприятие, не понимая важности значения основных финансовых показателей для анализа эффективности его работы.

Самыми очевидными критериями оценки результативности представляются доход и прибыль: в чем разница между ними, порой не знают даже опытные бизнесмены. Действительно, эти понятия формально описывают один и тот же процесс — увеличение количества находящихся в распоряжении организации материальных благ.

Что такое выручка?

Чтобы понять, чем прибыль отличается от выручки, нужно рассмотреть экономическую сущность этих понятий. Так, выручка представляет собой оплату, полученную предпринимателем за поставленный товар либо оказанную услугу в рамках деятельности, которая в уставе предприятия названа основной. Согласно правилам бухгалтерского учета, все прочие поступления считаются доходами.

Перечень важнейших функций выручки возглавляет компенсация затрат, связанных с производством или закупкой продукции. Благодаря регулярному поступлению денег обеспечивается стабильность и непрерывность работы предприятия, удовлетворение потребностей его работников и собственников. Выручка используется для оплаты счетов поставщиков, начисления заработной платы, покупки сырья и материалов.

Выручка от основной деятельности — это:

В = Ц х ОП + ДЗ, где

- Ц — цена изделия;

- ОП — объем продаж, штук;

- ДЗ — дебиторская задолженность.

В процессе освоения и распределения предприятием полученных средств выручка принимает одну из следующих форм:

Валовая выручка включает абсолютно все деньги, поступившие от продажи товара или оказания услуг. Предпринимателю эта сумма интересна лишь теоретически, поскольку она содержит долю средств, подлежащих возврату в казну государства — НДС, акцизов, пошлин.

Итогом выполнения всех обязательных отчислений становится чистая выручка. Именно этот показатель используют при расчете остальных экономических параметров — доходов, прибыли и рентабельности.

В соответствии с видами деятельности, заявленными компанией в качестве основных, источник появления выручки будет изменяться. Так:

- Выручка производственного предприятия формируется при продаже собственной продукции, выполнении работ;

- Выручка торгового предприятия поступает от перепродажи товаров, оказания платных сопутствующих услуг;

- Выручка компании, зарабатывающей на аренде или лизинге, состоит из соответствующих платежей арендаторов.

Что такое доход?

Понятие дохода выглядит спорным, поскольку в разных источниках встречаются разные толкования этого термина. Одни считают доходом чистую выручку, другие приравнивают его к валовой прибыли. Внести ясность помогает следующее определение: доход — это не деньги, заработанные определенным способом, а величина прироста собственного капитала предприятия.

С финансовой точки зрения, доход от основной деятельности определяют вычитанием из суммы выручки материальных затрат. К таковым относят расходы, сопровождающие приобретение необходимых для изготовления продукта ресурсов, а именно:

- Сырья, материалов, полуфабрикатов, составных частей изделия;

- Необходимых для производства работ, выполняемых подрядчиками;

- Топлива, используемого в технологическом процессе, для выработки энергии или при выполнении транспортных работ;

- Энергии, расходуемой в технологическом цикле.

В некоторых видах бизнеса (например, услуги или посредничество) материальные затраты отсутствуют: следовательно, доход и выручка становятся эквивалентными. Однако чаще они не совпадают, поскольку компании ведут многоплановую деятельность и получают средства из нескольких источников — в виде арендной платы, банковских процентов, инвестиций в чужой капитал. Считать такие поступления выручкой нельзя, так как они не являются результатом обмена товара на деньги. С другой стороны, в итоге происходит прирост активов, вследствие чего можно назвать эти средства доходами.

Однако чаще они не совпадают, поскольку компании ведут многоплановую деятельность и получают средства из нескольких источников — в виде арендной платы, банковских процентов, инвестиций в чужой капитал. Считать такие поступления выручкой нельзя, так как они не являются результатом обмена товара на деньги. С другой стороны, в итоге происходит прирост активов, вследствие чего можно назвать эти средства доходами.

Виды доходов

Следствием получения дохода становится возникновение экономической выгоды, представляющей собой главную цель любого коммерческого предприятия. Потребность в доходе обоснована необходимостью решения таких задач, как:

- Компенсация собственных расходов, сопровождающих ведение деятельности. Так достигается самоокупаемость бизнеса;

- Аккумулирование средств, необходимых для выполнения налоговых платежей. В результате происходит пополнение бюджета;

- Формирование прибыли. Эти средства позволяют компании обходиться своими силами в процессе развития и расширения производства.

Коммерческое предприятие обычно не ограничивается каким-то одним способом получения дохода. Деньги компании может приносить:

- Основная деятельность — сбыт товаров, оказание услуг;

- Инвестиционная деятельность — участие в капитале других компаний, операции с ценными бумагами либо внеоборотными активами;

- Финансовая деятельность — эмиссия собственных акций и облигаций, привлечение акционерного капитала.

Изучая, как сделать производство выгодным, необходимо узнать, из каких источников предприятие может получать доходы.

Выделяют четыре способа заработка:

- Продажа собственной продукции, оказание услуг или перепродажа товаров;

- Прочая операционная деятельность;

- Внереализационные поступления;

- Поступления, обусловленные чрезвычайными событиями.

Поступления от продажи товаров или услуг называют доходом от обычных видов деятельности (основным). Он формируется в момент поступления на счет компании полной оплаты за отгруженную продукцию. В общую сумму основного дохода не включают НДС и акцизные сборы.

В общую сумму основного дохода не включают НДС и акцизные сборы.

Доход от прочей деятельности организации называется операционным — при условии, что эта деятельность не заявлена компанией в качестве основной.

Источником операционного дохода становятся поступления от:

- Предоставления в аренду активов предприятия;

- Передачи прав на использование в коммерческих целях патентов, изобретений и другой интеллектуальной собственности;

- Финансового участия в деятельности других компаний;

- Совместной деятельности согласно договору товарищества;

- Продажи продукции, основных средств либо других активов;

- Начисления процентов от заемщиков, использующих средства предприятия;

- Начисления процентов на остаток на банковском счете.

Появление внереализационных доходов не зависит от деятельности компании, но обусловлено стечением внешних обстоятельств.

Выгоду предприятию приносят:

- Штрафы и неустойки, выплаченные нарушившими условия договоров партнерами;

- Имущество, поступившее в распоряжении компании безвозмездно;

- Компенсация причиненных предприятию убытков;

- Полученные в прошлом доходы, выявленные в настоящее время;

- Кредиторская задолженность, срок взыскания которой истек;

- Разница, полученная при оценке активов в иностранной валюте;

- Увеличение стоимости активов при переоценке;

- Излишки сырья, материалов и имущества, обнаруженные при инвентаризации;

- Материалы, полученные вследствие демонтажа списанного оборудования;

- Благотворительные взносы и иные пожертвования.

Наконец, доход компании может возникнуть в результате наступления чрезвычайных событий — землетрясений, наводнений, политических переворотов, пожаров, прочих стихийных бедствий и катастроф. Чаще всего он имеет вид:

- Страховых выплат;

- Компенсации потерь из бюджета;

- Временных налоговых льгот.

Доходами считают денежные и натуральные поступления, приводящие к появлению экономической выгоды. Соответственно, можно выделить виды активов, не входящих в это определение.

Например, доходами не являются:

- Средства и имущество, полученные в виде залога либо задатка;

- Средства и имущество, полученные агентом в качестве возмещения затрат или для выполнения агентских обязательств по договору;

- Средства, полученные в кредит или в качестве займа;

- Взносы учредителей и акционеров.

Таким образом, доходом является некий положительный финансовый результат, характеризующий деятельность организации в целом. В то же время этот показатель не позволяет судить об эффективности компании: такую функцию выполняет прибыль.

В то же время этот показатель не позволяет судить об эффективности компании: такую функцию выполняет прибыль.

Что такое прибыль?

Ни одна коммерческая компания не сможет работать долго и продуктивно, не выполняя следующие обязательные условия:

- Объем доходов должен быть достаточным для покрытия собственных потребностей предприятия, включая непредвиденные обстоятельства;

- Суммарный денежный поток организации должен быть положительным, что достигается превышением доходов над издержками;

- В условиях конкурентной борьбы компания должна постоянно расширяться и обновлять свою производственную базу.

Таким образом, предприятие должно зарабатывать больше, чем тратит: именно этим способом можно обеспечить ее развитие. Не следует забывать и о людях: работники и владельцы компании также заинтересованы не только в удовлетворении своих базовых экономических интересов, но и в росте собственного благосостояния.

Соответственно, прибыльность является важнейшей характеристикой организации. Прибыль в экономике — это превышение поступлений от реализации продукции или услуг над расходами, необходимыми для их производства. Если соотношение становится обратным, величина прибыли приобретает отрицательные значение, а деятельность признается нерентабельной и нецелесообразной.

Прибыль в экономике — это превышение поступлений от реализации продукции или услуг над расходами, необходимыми для их производства. Если соотношение становится обратным, величина прибыли приобретает отрицательные значение, а деятельность признается нерентабельной и нецелесообразной.

Вследствие большого количества финансовых и товарных операций предприниматели иногда не видят общей картины бизнеса. Поэтому для адекватной оценки эффективности деятельности рекомендуется не только вычислять прибыль в конце каждого периода, но и оценивать динамику изменения этого показателя. Тенденция к снижению прибыльности, не связанная с сезонными колебаниями спроса, сигнализирует о необходимости срочных поисков причины падения продаж и последующей корректировки стратегии.

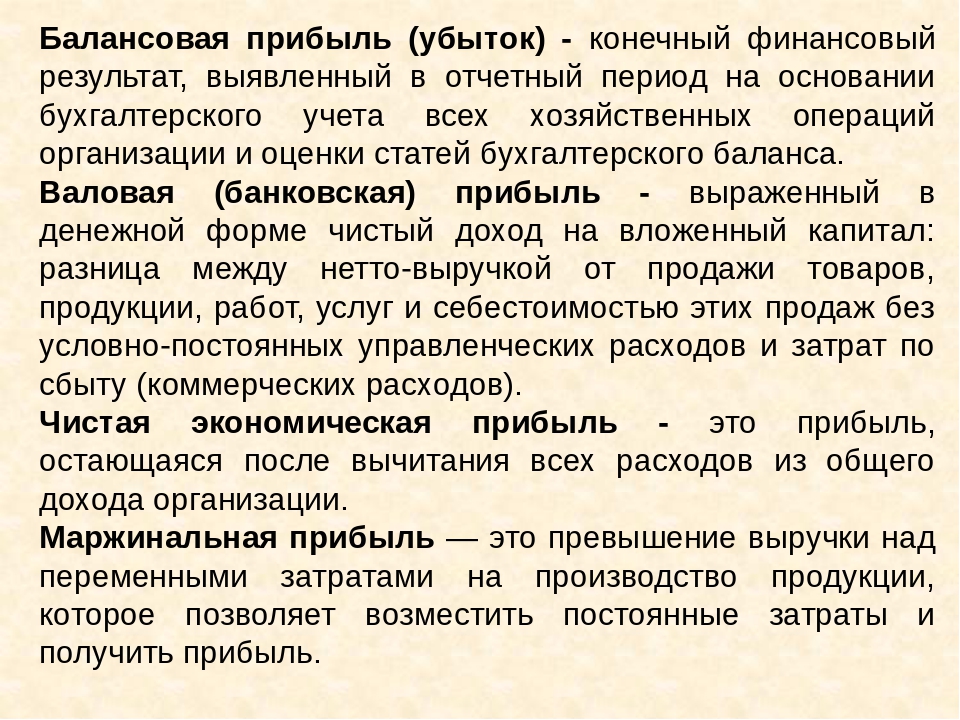

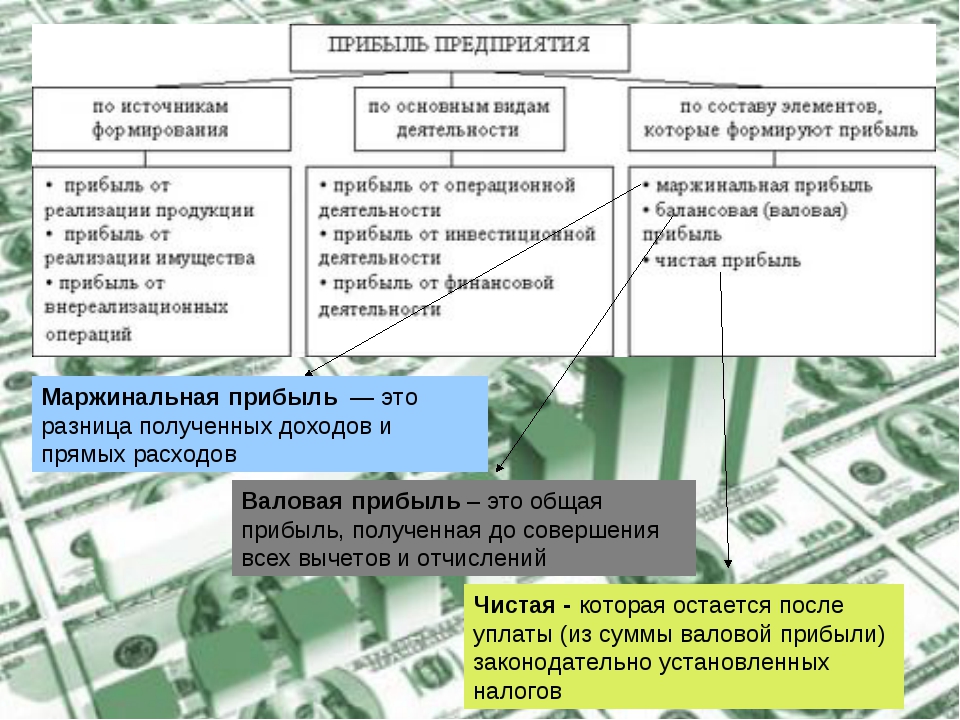

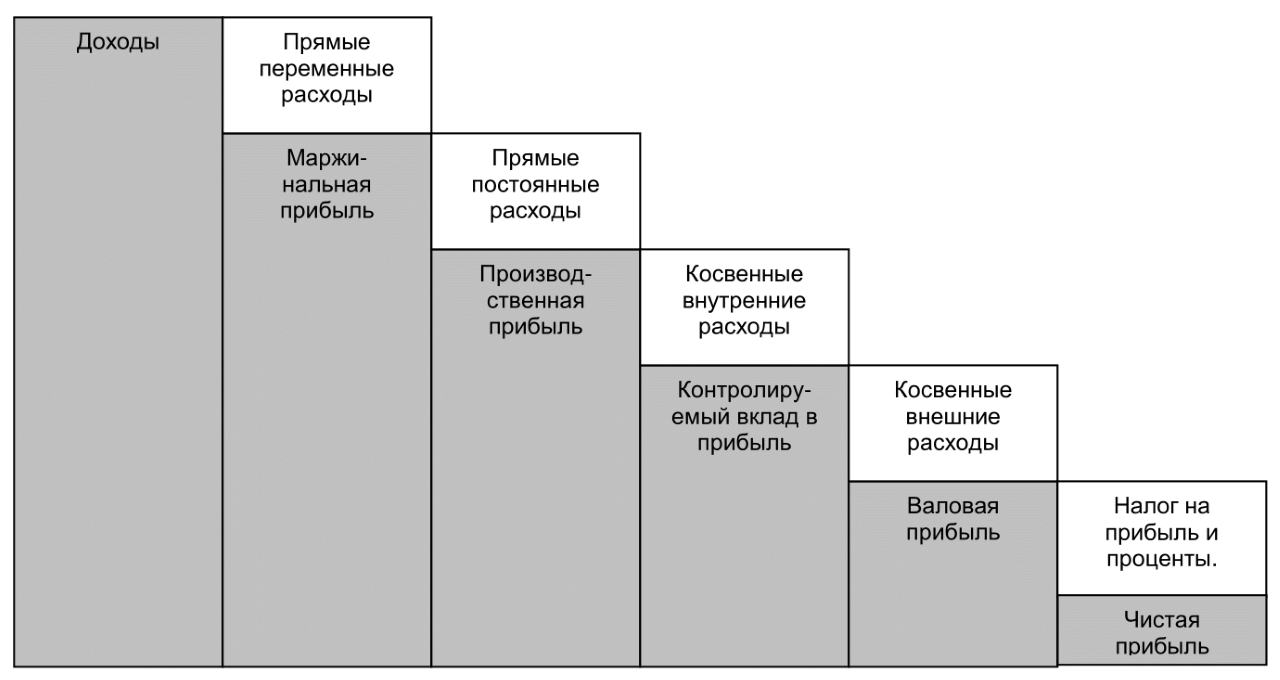

Виды прибыли

Любой начинающий предприниматель знает, как определить чистую прибыль: достаточно сложить все доходы и вычесть из них все расходы. Однако этот показатель характеризует лишь итоговый результат деятельности предприятия.

Для того чтобы провести всесторонний анализ и найти слабые места в управлении финансовыми потоками, необходимо научиться рассчитывать еще несколько видов прибыли.

Для того чтобы провести всесторонний анализ и найти слабые места в управлении финансовыми потоками, необходимо научиться рассчитывать еще несколько видов прибыли.Валовая прибыль

Что такое валовая прибыль простыми словами? Это общая сумма, которую заработало предприятие, занимаясь своей основной деятельностью — изготовлением и продажей товаров либо услуг. При расчетах не учитывают расходы, непосредственного отношения к этому процессу не имеющие, что в итоге позволяет оценить эффективность исключительно производственной цепочки.

Соответственно, валовая прибыль является разницей между общей выручкой и полной себестоимостью проданных товаров, включающей материальные затраты и зарплату сотрудников, задействованных в технологическом процессе. НДС и акцизы в сумме выручки не учитывают.

Как рассчитывается валовая прибыль:

ПрВ = В — Сб, где

- В — чистая выручка, полученная от основной деятельности;

- Сб — производственная себестоимость.

Изучая, что такое валовая прибыль, можно заметить некоторое сходство этого понятия с определением дохода. Однако их нельзя считать идентичными, поскольку при вычислении дохода учитывается лишь материальная себестоимость продукта, тогда как при расчете валовой прибыли — все сопровождающие производство расходы.

Однако их нельзя считать идентичными, поскольку при вычислении дохода учитывается лишь материальная себестоимость продукта, тогда как при расчете валовой прибыли — все сопровождающие производство расходы.

Маржинальная прибыль

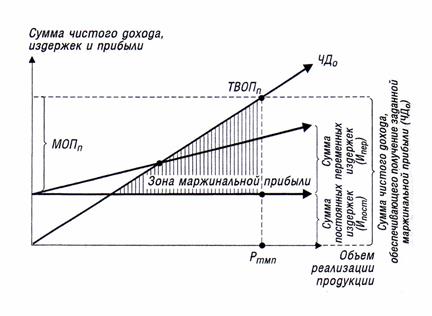

Данный показатель позволяет оценить целесообразность изготовления конкретного вида продукта изолированно от затрат, сопутствующих содержанию производственной базы. Для этого в расчетах используются переменные расходы, прямо пропорциональные количеству выпущенных изделий.

Маржинальная прибыль — это:

ПрМ = В — Рпер, где

- В — чистая выручка, полученная от основной деятельности;

- Рпер — переменные расходы.

Понимая, что такое маржинальная прибыль, можно использовать ее для определения точки безубыточности: эквивалентность этого показателя постоянным расходам означает, что производство работает «в ноль». При отрицательных значениях наблюдается убыток, поскольку выручка не компенсирует даже переменных затрат.

Вычисление маржинальной прибыль особенно актуально в том случае, если компания выпускает или продает широкий ассортимент продукции. Так можно выяснить, на каких товарах предприятие зарабатывает больше всего, а какие являются убыточными.

Так можно выяснить, на каких товарах предприятие зарабатывает больше всего, а какие являются убыточными.

Прибыль от продаж

Очевидно, что главный доход организации должен поступать от деятельности, выбранной в качестве основной. Для того чтобы оценить продуктивность и перспективы работы компании в обозначенном направлении, вычисляют прибыль от продаж.

Прибыль от реализации продукции — это часть валовой прибыли, которая останется в распоряжении предпринимателя после вычета всех затрат, связанных с финансированием производства, сбыта и управления предприятием:

ПрП = ПрВ – Рк – Ру, где

- ПрВ — валовая прибыль;

- Рк — коммерческие расходы;

- Ру — управленческие расходы.

Не следует думать, что данный показатель имеет значение только для отделов сбыта предприятий или для компаний, занимающихся исключительно торговой деятельностью. В бизнесе любая организация независимо от способа заработка имеет своей целью обмен имеющихся у нее ценностей на деньги клиента, что по сути является продажами. Поэтому прибыль от продаж — это универсальный индекс для любых коммерческих структур.

Поэтому прибыль от продаж — это универсальный индекс для любых коммерческих структур.

Операционная прибыль

Изучая финансовые потоки предприятия, можно понять, что такое операционная прибыль и зачем ее вычислять. Этот показатель включает в себя средства, полученные компанией от всех видов коммерческой деятельности, включая не только основную, но и прочую операционную. Поэтому многие банки в процессе кредитования юридических лиц руководствуются именно величиной операционной прибыли заемщика, оценивая тем самым продуктивность его работы и способность вовремя погасить долг.

Кроме того, показатель может стать отправной точкой для анализа эффективности новых проектов компании или дополнительных видов производства. Резкое снижение прибыли означает, что идея была реализована неудачно, а потому следует опасаться уменьшения общей доходности организации в будущем.

Операционная прибыль — это:

ПрО = ПрП + Доп – Роп, где

- ПрП — прибыль от продаж;

- Доп — прочие операционные доходы;

- Роп — прочие операционные расходы.

В некоторых методиках прочую операционную деятельность не включают в перечень основных источников дохода предприятия. Соответственно, операционная прибыль становится эквивалентной прибыли от продаж.

Балансовая прибыль

Балансовая прибыль — это показатель, объединяющий в себе поступления от продаж, заработок от инвестиционной деятельности организации и средства, полученные в результате проведения внереализационных операций. Она характеризует общий доход предприятия с учетом всех организационных затрат. Анализируя балансовую прибыль, можно выявить потенциальные угрозы и слабые места в стратегии управления бизнесом — например, слишком медленный рост объемов сбыта, перерасход ресурсов и повышение их стоимости, снижение спроса на отдельные виды товаров, неэффективность работы отдельных структурных единиц компании.

Как рассчитать прибыль:

ПрБ = ПрП + Дв + ПрцП – ПрцВ + Доп – Роп + Двн – Рвн, где

- ПрП — прибыль от продаж;

- Дв — дивиденды к получению;

- ПрцП — проценты к получению;

- ПрцВ — проценты к выплате;

- Доп — прочие операционные доходы;

- Роп — прочие операционные расходы;

- Двн — внереализационные доходы;

- Рвн — внереализационные расходы.

Данный показатель является исходным для определения налогооблагаемой базы, которую после выполнения всех обязательных отчислений в пользу государства можно посчитать как чистую прибыль. Поэтому при вычислениях важно учесть любые поступления в кассу предприятия, чтобы избежать штрафов и санкций со стороны ФНС.

Прибыль до налогообложения

После погашения всех производственных и сопутствующих затрат у предпринимателя остается сумма, подлежащая начислению налога на прибыль. Если по итогам периода зафиксирован убыток, налогооблагаемая база считается нулевой, вследствие чего налог на прибыль не уплачивается.

Хотя показатель называется «прибыль до налогообложения», его умножение на процент налоговой ставки обычно не соответствует сумме, указанной в декларации. Причина заключается в том, что правила учета формирующих данную сумму доходов и издержек в бухгалтерских операциях отличаются от правил, используемых при расчете налога на прибыль. Предприятия фиксируют эти расхождения на специальных счетах, отражающих сумму постоянных и временных налоговых обязательств и активов.

Соответственно, прибыль до налогообложения — это:

ПрН = ПрБ – НАк + НОб, где

- ПрБ — балансовая прибыль;

- НАк — налоговые активы;

- НОб — налоговые обязательства.

Чистая прибыль

Каждое коммерческое предприятие при оценке эффективности ведения основной деятельности использует собственные критерии. Ими могут быть:

- Суммарный оборот организации;

- Прирост собственного капитала;

- Увеличение чистых активов.

Однако самым наглядным показателем представляется чистая прибыль. Что такое чистая прибыль? Это свободный капитал, который остается в полном распоряжении предпринимателя после погашения всех сопутствующих деятельности предприятия издержек и выполнения налоговых платежей. Данные средства могут быть использованы на любые цели, которые владелец бизнеса посчитает актуальными — от расширения и обновления производства до удовлетворения личных потребностей. В акционерных обществах этот показатель считается исходным для определения суммы дивидендов.

Как рассчитать чистую прибыль предприятия:

- ПрЧ = ПрН – Н, где

- ПрН — прибыль до налогообложения;

- Н — налоговые отчисления.

Разница между прибылью и выручкой

Не следует смешивать понятия выручки и прибыли: разница между ними заключается не только в определениях, но и в выполняемых экономических функциях. Так, выручка представляется основой существования организации, главным источником средств для удовлетворения производственных и социальных потребностей. Получение выручки — это первый этап в цепочке финансовых операций компании, за которым следуют покупка сырья для нового цикла производства, арендные и коммунальные платежи, начисление зарплаты рабочим и руководителям.

С другой стороны, большая сумма выручки совсем не означает, что предприятие работает успешно. Если расходы на содержание производства и обеспечение сбыта столь велики, что полученные от продаж деньги их не покрывают, то компания находится на пути к банкротству. Понять, является ли избранный вид бизнеса целесообразным и выгодным, а бизнес-модель организации оптимальной, можно только путем расчета прибыли — конечного результата в анализе работы организации.

Понять, является ли избранный вид бизнеса целесообразным и выгодным, а бизнес-модель организации оптимальной, можно только путем расчета прибыли — конечного результата в анализе работы организации.

Наконец, появление выручки обусловлено основной деятельностью компании — реализацией товаров, оказанием услуг, проведением работ. В то же время источниками прибыли могут стать и сопутствующие финансовые, инвестиционные или торговые операции, являющиеся для данного предприятия непрофильными.

Чтобы составить более полное представление о том, что такое прибыль и выручка, следует сравнить их по нескольким критериям:

- Выручка всегда положительна, за исключением тех случаев, когда предприятие ничего не продало. В то же время превышение затрат над поступлениями приводит к возникновению отрицательной прибыли;

- Чтобы вычислить выручку, достаточно умножить цену единицы продукции на количество проданных изделий. При расчете прибыли приходится внимательно анализировать все возможные доходы и издержки предприятия;

- Если товар отгружен, а деньги еще не получены, выручка может быть виртуальной.

Прибыль определяется по факту, когда все операции со средствами уже проведены;

Прибыль определяется по факту, когда все операции со средствами уже проведены; - Выручка и прибыль непрерывно превращаются друг в друга в процессе производства. Так, появление выручки приводит к формированию прибыли, а прибыль, в свою очередь, становится основой для роста производства и увеличения выручки.

Разница между прибылью и доходом

Несколько тяжелее сравнивать доход, прибыль и чистую прибыль: разница в этом случае не столь очевидна для начинающего предпринимателя. Образно говоря, доход включает в себя прибыль в качестве одной из составных частей, наряду с полной себестоимостью продукции и другими издержками, в числе которых:

- Арендные и коммунальные платежи;

- Зарплата сотрудников и руководителей;

- Расходы на обеспечение продаж и функционирование компании;

- Затраты на перевозку и хранение продукции;

- Проценты по кредитам;

- Налоговые платежи.

Здесь перечислена лишь основная часть расходов, сопровождающих деятельность предприятия. Тем не менее, эта разница наглядно демонстрирует, чем отличается прибыль от дохода. Кроме того:

Тем не менее, эта разница наглядно демонстрирует, чем отличается прибыль от дохода. Кроме того:

- Итоговый объем доходов всегда превышает сумму прибыли;

- Для вычисления показателей рентабельности важна именно прибыль;

- На основании отдельно взятых показателей дохода нельзя судить об оправданности бизнеса в целом.

Взаимосвязь выручки, дохода и прибыли коммерческой организации представлена на следующей упрощенной схеме:

Соотношение выручки, дохода и прибыли

| Доход предприятия | |||

| Материальные затраты | Оплата труда | Валовая прибыль | |

| Себестоимость | Чистая прибыль | Налог на прибыль | |

| Выручка предприятия | |||

Заключение

Рассматривая разницу между доходом и прибылью, можно заключить, что эти экономические понятия являются взаимосвязанными, но не идентичными. Доход представляет собой прирост собственных активов организации в финансовой либо натуральной форме, а прибыль — сумму, которая остается в собственности компании после погашения всех затрат, связанных с ведением деятельности. Также:

Доход представляет собой прирост собственных активов организации в финансовой либо натуральной форме, а прибыль — сумму, которая остается в собственности компании после погашения всех затрат, связанных с ведением деятельности. Также:

- Доход, формируемый из поступлений на счет предприятия, не может быть меньше нуля, тогда как прибыль при убыточной деятельности становится отрицательной;

- С точки зрения законодательства, прибыль является целью коммерческих компаний. Некоммерческие не имеют права ее получать, а муниципальные субсидируются для достижения безубыточности. В то же время получение дохода допускается для всех.

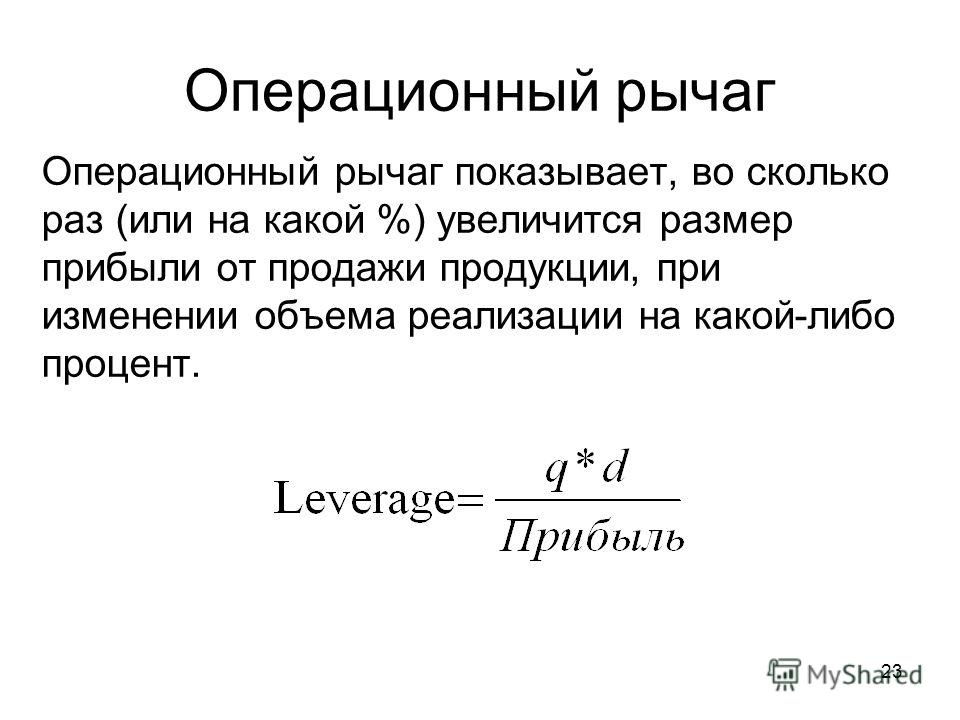

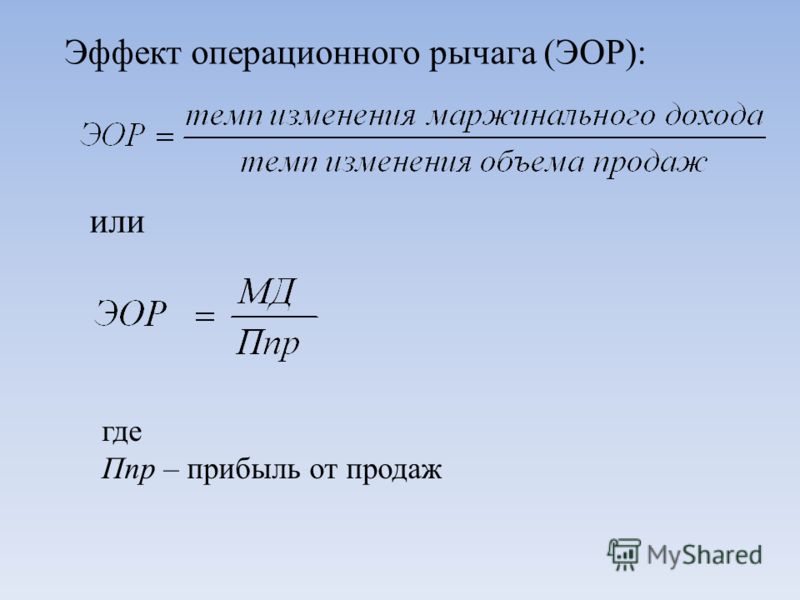

Эффект операционного рычага. Сущность и методы расчета

Операционный рычаг (производственный леверидж) – это потенциальная возможность влиять на прибыль компании, путем изменения структуры себестоимости и объем производства.

Эффект операционного рычага проявляется в том, что любое

изменение выручки от продаж всегда ведет к более сильному изменению

прибыли. Этот эффект вызван различной степенью влияния динамики

переменных затрат и постоянных затрат на финансовый результат при

изменении объема выпуска. Влияя на величину не только переменных, но и

постоянных затрат, можно определить, на сколько процентных пунктов

увеличится прибыль.

Этот эффект вызван различной степенью влияния динамики

переменных затрат и постоянных затрат на финансовый результат при

изменении объема выпуска. Влияя на величину не только переменных, но и

постоянных затрат, можно определить, на сколько процентных пунктов

увеличится прибыль.

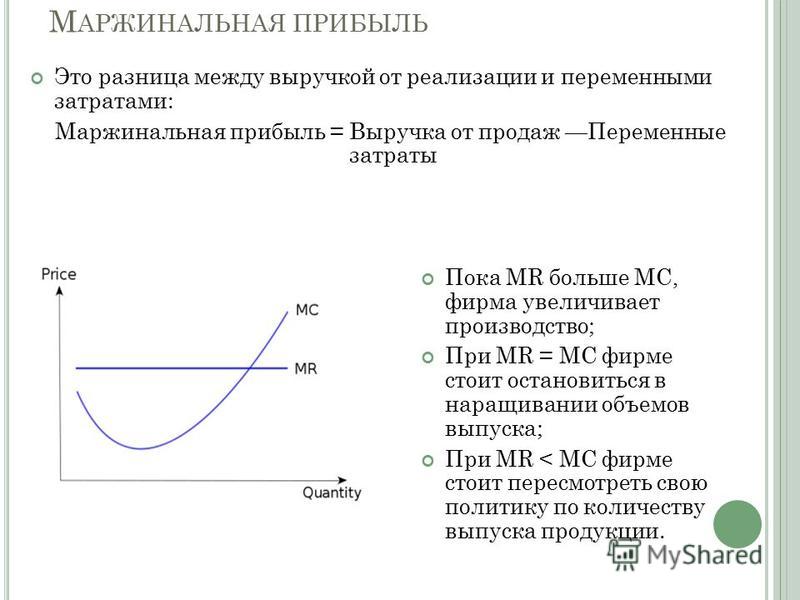

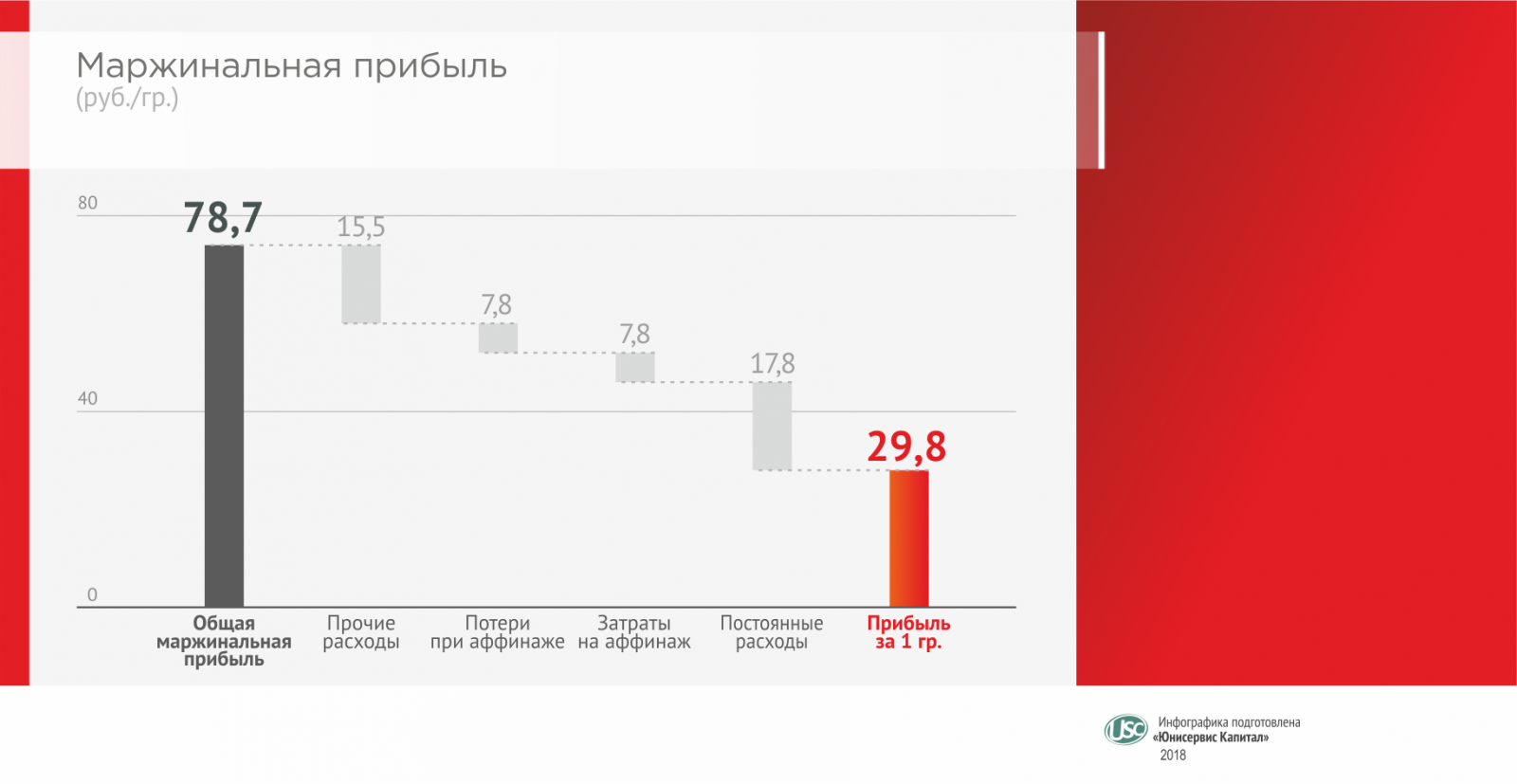

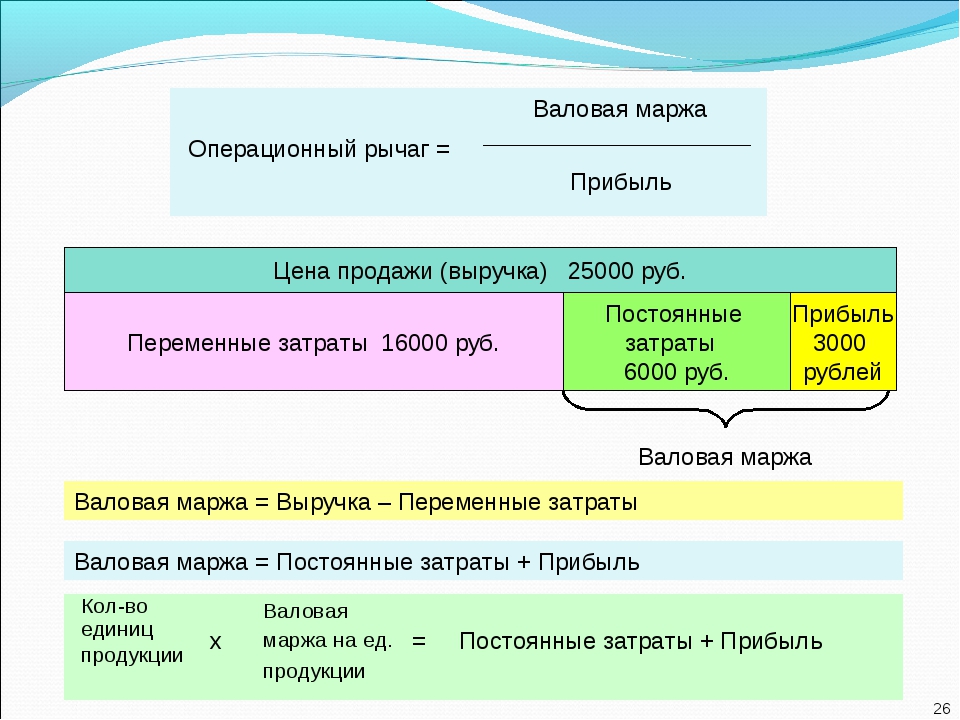

Уровень или силу воздействия операционного рычага (Degree operating leverage, DOL) рассчитываем по формуле:

DOL = MP/EBIT = ((p-v)*Q)/((p-v)*Q-FC)

где,

MP — маржинальная прибыль;

EBIT — прибыль до вычета процентов;

FC — условно-постоянные расходы производственного характера;

Q — объем производства в натуральных показателях;

p — цена за единицу продукции;

v — переменные затраты на единицу продукции.

Уровень операционного рычага позволяет рассчитать величину процентного изменения прибыли в зависимости от динамики объема продаж на один процентный пункт. При этом изменение EBIT составит DOL%.

Чем больше доля постоянных затрат компании в структуре

себестоимости, тем выше уровень операционного рычага, и следовательно,

больше проявляется деловой (производственный) риск.

По мере удаления выручки от точки безубыточности сила воздействия операционного рычага уменьшается, а запас финансовой прочности организации наоборот растет. Данная обратная связь связана с относительным уменьшением постоянных издержек предприятия.

Так как многие предприятия выпускают широкую номенклатуру продукции, уровень операционного рычага удобнее рассчитывать по формуле:

DOL = (S-VC)/(S-VC-FC) = (EBIT+FC)/EBIT

где, S — выручка от реализации; VC — переменные издержки.

Уровень операционного рычага не является постоянной величиной и зависит от

определенного, базового значения реализации. Например, при безубыточном

объеме продаж уровень операционного рычага будет стремиться к

бесконечности. Уровень операционного рычага имеет наибольшее значение в

точке, немного превышающей точку безубыточности. В этом случае даже

незначительное изменение объема продаж приводит к существенному

относительному изменению ЕВIТ. Изменение от нулевой прибыли к

какому-либо ее значению представляет собой бесконечное процентное

увеличение.

На практике большим операционным рычагом обладают те компании, которые имеют большую долю основных фондов и НМА (нематериальных активов) в структуре баланса и большие управленческие расходы. И наоборот, минимальный уровень операционного рычага присущ компаниям, у которых велика доля переменных затрат.

Таким образом, понимание механизма действия производственного левериджа позволяет эффективно управлять соотношением постоянных и переменных затрат в целях повышения рентабельности оперативной деятельности компании.

Маржа и Маржинальная торговля (что это) — Как работает

Большое количество фондовых и биржевых терминов пугает неподготовленных обывателей, заставляя считать биржу темным лесом, куда лучше не соваться. Маржа брокера – одно из таких понятий, навевающее мысли о чем-то сугубо спекулятивном и бессердечном. Между тем, термину «маржа» ближе всего «операционная прибыль», и это – один из самых оправданных в мире финансовых инструментов.

Маржа – это залог за получение несоизмеримо более крупной суммы денег к обороту, отличающаяся внесением на счет кредитора и удерживая им вне зависимости от исхода сделок заемщика.

Маржа отличается от наценки тем, что является разницей между ценой реализуемого товара и прибылью, тогда как наценка – разница между себестоимостью и ценой продажи.

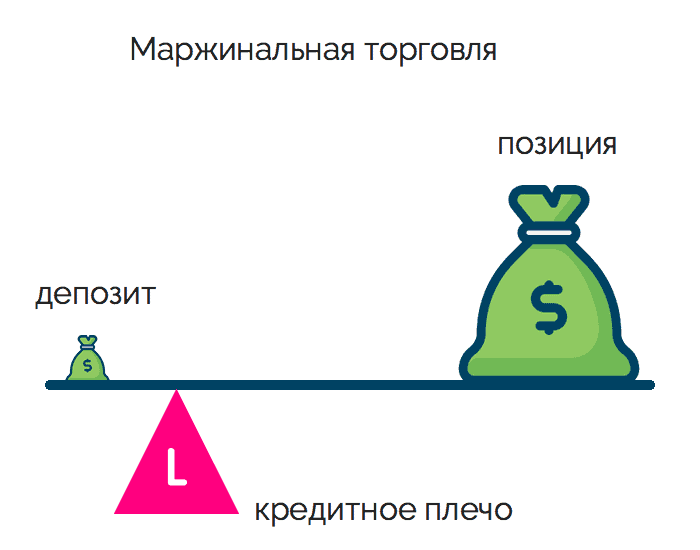

Маржинальная торговля

Многие трейдеры слышали о существовании такого понятия, как маржинальная торговля и знают о том, что благодаря этому феномену, доступ на рынки получили многие трейдеры, обладающие небольшим стартовым капиталом. В этой статье мы детально рассматриваем понятие маржинальной торговли, его суть, преимущества и недостатки, а также риски, связанные с этой деятельностью.

Суть маржинальной торговли заключается в том, что трейдер (клиент компании), получает от брокера определенный кредит для покупки активов. При этом, клиент оставляет определенную сумму залога, которая может быть равна минимальному депозиту у брокера или любой сумме, которая превышает его. Собственно, обеспечением кредита и является депозит трейдера.

Собственно, обеспечением кредита и является депозит трейдера.

Важно понимать, что в качестве кредита могут выступать не только денежные средства, но и активы. В таком случае залог от трейдера также обязателен. Зачастую, вместо термина «маржинальная торговля» используется другой термин – «трейдинг с кредитным плечом».

Маржинальная торговля – понятие, которое включает в себя все операции с так называемым кредитным плечом.

Кредитное плечо – представляет собой заимствование денег или прочих активов, выделяемых при покупке и продаже. Брокеры, предоставляющие выход своего клиента на рынок, могут предоставить ему перманентный кредит (маржу) для покупки большего количества активов, чем он может купить.

Кредитное плечо – это соотношение вашего депозита к выделяемому кредиту. Например, плечо 1:100 означает, что брокер при внесении вами депозита выделит вам сумму в 100 раз больше вашего депозита.

Дело в том, что маржинальная торговля это своего рода соглашение и обязанность трейдера закрыть сделку. Кредит возвращается автоматически, когда купленные позиции окажутся реализованы. Данный метод работы хорош тем, что увеличиваются объемы сделки, несмотря на то, что базовый капитал невелик. Ниже мы поговорим о том, откуда брокеры берут средства на предоставление плеча, а пока посмотрите видео урок про маржу и маржинальную торговлю:

Кредит возвращается автоматически, когда купленные позиции окажутся реализованы. Данный метод работы хорош тем, что увеличиваются объемы сделки, несмотря на то, что базовый капитал невелик. Ниже мы поговорим о том, откуда брокеры берут средства на предоставление плеча, а пока посмотрите видео урок про маржу и маржинальную торговлю:

Видео: Что такое маржа и кредитное плечо

Предпосылки появления маржинальной торговли

Торговля на фондовом рынке происходит в основном без использования кредитного плеча. Дело в том, что стоимость акций делает их доступными для большинства трейдеров. Тем не менее, для того, чтобы получать существенный доход от торговли на фондовом рынке, необходимо иметь большой депозит.

Что касается Форекс, здесь работа без кредитного плеча невозможна.

Дело в том, что минимальный размер позиции на этом рынке составляет от 100 000 евро. Для частных трейдеров такая сумма оказывается неподъемной. Именно по этой причине в свое время и появилась маржинальная торговля.

Для частных трейдеров такая сумма оказывается неподъемной. Именно по этой причине в свое время и появилась маржинальная торговля.

Кредитное плечо различается своими размерами. К примеру, некоторые брокеры предлагают кредитование в размере 1 к 25 (то есть на каждый доллар трейдера предлагается 25 долларов брокера). Многие западные регуляторы (да и азиатские тоже) запрещают подконтрольным брокерам повышать кредитное плечо и устанавливают его предел. Мы не с проста указали в качестве примера именно 1:25. Такое кредитное плечо является максимальным во многих странах.

Маржинальная торговля – это достаточно интересное и выгодное изобретение как для брокеров, так и для трейдеров.

Основные операции с кредитным плечом

Воспользовавшись кредитным плечом, вы можете совершать сделки как на повышение актива, так и на понижение.При открытии длинной позиции (покупке), брокер предоставляет трейдеру определенный кредит (в соответствии с размером кредитного плеча). При этом, часть средств инвестирует сам трейдер (брокер дополняет необходимый объем для открытия позиции). То же самое касается и такой операции, как короткая позиция (продажа).

То же самое касается и такой операции, как короткая позиция (продажа).

Кстати, что касается продажи, на рынке Форекс она условна, как отдельная операция. На самом деле, продажи на Форекс нет. Дело в том, что там идет торговля валютными парами.

- Если вы покупаете, к примеру, такой актив, как EUR/USD, вы приобретаете определенный объем евро за определенную сумму долларов США в соответствии с текущим курсом.

- Когда вы продаете валютную пару EUR/USD, на самом деле, вы совершаете обратную операцию. То есть вы покупаете определенный объем долларов США за определенную сумму евро в соответствии с текущим курсом.

Маржинальная торговля на фондовом рынке

Кредитные требования во многом определяются мобильностью инструментов, предполагающей возможность оплаты в срок краткосрочного займа, способности превращения их в деньги. Оценка производится с помощью коэффициента абсолютной ликвидности (достаточность наиболее ликвидных активов, для быстрого расчета по текущему кредиту, «моментальная» платежеспособность) и коэффициента покрытия (текущие активы, сопоставленные с условиями краткосрочных обязательств).

После проведения сделки, трейдер уже оказывается лишен способности самостоятельно управлять инструментами и приобретенными от их движения деньгами и отдает маржу брокерской компании. Риск-менеджер компании делает прогнозирование и наблюдает за текущими инструментами, включенными в портфель трейдера. При условии, когда потери оказываются слишком велики (1/2 маржи), он может обратиться к торговцу, чтобы тот передал в залог большее количество денежных средств. Эта операция называется «маржин-колл», то есть,требование о марже. Если средств не поступит, а убыток будет увеличиваться, брокер вправе закрыть позицию без поручения клиента. После закрытия позиции вычисляется разница между уровнем покупки и уровнем продажи, высвобождается залоговая сумма денежных средств плюс результат проведенной операции. При положительном результате торговец получит обратно средств на сумму прибыли больше, чем отдал в залог, при отрицательном вернется лишь остаток, либо от залога ничего не останется.

Трейдер не имеет возможности воспрепятствовать закрытию позиций брокером, учитывается только его право подать поручение на покупку или продажу, чего достаточно для проведения сделок.

Пример маржинальной торговли на Форексе

Предположим, трейдер спрогнозировал рост курса евро. Он решает купить валютную пару EUR/USD. Для того, чтобы сделать это, необходимо вложить в сделку 100 000 долларов США. Естественно, для рядового трейдера такая сумма неподъемна. На помощь приходит дилинговый центр, который предоставляет кредитное плечо.

- Если депозит трейдера составляет 200 долларов США, ему для покупки лота необходимо взять плечо размером 1:500. Для покупки 0,1 лота достаточно кредитного плеча в 1:50 при том же депозите.

В чем заключается основной риск маржинальной торговли? Несмотря на то, что брокеры и дилинговые центры кредитуют трейдеров на значительные суммы, они не склонны терять свои деньги. Соответственно, при открытии позиции и движении рынка против прогноза, вся полнота рисков возлагается исключительно на средства трейдера, в то время как средства брокера остаются «замороженными» в сделке.

Соответственно, при открытии позиции и движении рынка против прогноза, вся полнота рисков возлагается исключительно на средства трейдера, в то время как средства брокера остаются «замороженными» в сделке.

Лучшие FOREX брокеры

- FinmaxFX

- Альпари

- FxPro

Профессиональный Форекс брокер FinmaxFX предлагает огромное количество валютных пар из 5-х категорий и лучшие условия для торговли на рынке Форекс. Это не только высокое кредитное плечо и ECN счет, но и узкие спреды, современная торговая платформа MetaTrader 5, обучающие вебинары, во время которых можно зарабатывать деньги вместе с ведущим.

FinmaxFX предоставляет очень низкие комиссии, молниеносную скорость исполнения ордеров, все активы рынка Форекс, кредитное плечо до 1:200. Регулируется VFSC, в России ЦРОФР. Минимальный депозит для открытия счета $250.

Сайт: FinmaxFX

Альпари — самый крупный Форекс брокер в России, работающий с 1998 года, регулируется FSA, TFC. Альпари работает более 20 лет, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

Альпари работает более 20 лет, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

У Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов.

Минимальный депозит для открытия ECN счета на MetaTrader 4 — $300, для последней версии платформы MetaTrader 5 — $500.

Сайт: Альпари

FxPro — один из самых известных брокеров России, успешно работающий более 15 лет, регулируется CySEC, MiFID, FSCA, FCA. Брокер предлагает лучшие условия для торговли на рынке Форекс. Есть возможность торговать криптовалютами, акциями, товарами и индексами.

FxPro имеет более 60 международных наград, является официальным спонсором команды McLaren Formula 1 и Yacht Club de Monaco.

Минимальный депозит для открытия счета $500.

Сайт: FxPro

Кухни и тайны кредитного плеча

Какое кредитное плечо может позволить себе брокер и что является нормой? Эти вопросы вполне нормальны, так как разнообразие велико, некоторые предоставляют плечо 1:3, а кто-то 1:1000.

Всякая логика и здравый смысл говорят что настоящее плечо не может быть большим и на фондовом рынке оно в среднем не бывает более 1:25. Сейчас практически все брокеры предлагают кредитное плечо от 1:100 до 1:500. Но чем больше ваш депозит, тем меньшее кредитное плечо может дать брокер. В этом случае можно предположить, что брокер не выводит на рынок только самых мелких трейдеров и в целом возможно для этого нет необходимости, особенно когда сумма сделки всего 10 долларов. Поэтому кредитное плечо выдается “виртуальное” и сам брокер ни чем не рискует и не должен обеспечивать эту сумму. Для трейдера же сохраняются все реальные условия рынка и работы. Если говорить о крупных клиентах с депозитами свыше 30 тыс. долларов, плечо уже сокращается.

долларов, плечо уже сокращается.

Если задавать такие вопросы в брокерских компаниях, то консультанты будут отвечать шаблонами, так как по сути это некоторая тайна самого брокера, секрет фирмы – от куда она берет деньги, с кем работает и какой процент имеет.

Мы предположим два варианта возникновения сумм для кедитного плеча.

1) Ваш брокер простая кухня, и основываясь на том что трейдеры чаще теряют чем зарабатывают, или на том что чем больше плечо, тем быстрее клиент сольет депозит, или на том что, если первые два “Если” не сработают, можно помочь клиенту слиться с помощью нехитрых дилерских инструментов, ну или просто не платить сильно удачливым парням, просто предоставляет вам это плечо от себя. То есть, умножает ваши деньги на 500. В этом случае, вы получаете виртуальные деньги, и хорошо бы понимать что и ваш депозит в такой конторе тоже уже достаточно виртуальный.2) Ваш брокер реально выводит вас с таким плечом в рынок, то есть, на ликвидити провайдера(ов). Тут становится интереснее, так как в ритейл- форексе есть плечи до 1:1000 (а может и больше), а ликвидити провайдеры, особенно после пересмотра своих рисков в связи с сюрпризом от швейцарского франка, дают 1:50, ну если очень попросить, 1:100 этим самым ритейл брокерам. И тут тоже есть варианты, например такой: Поскольку брокер открывает у ликвидити провайдера один счет, а не тысячу отдельных счетов для каждого клиента, то и рисками внутри этого одного большого счета брокер занимается сам. То есть, у брокера 100 клиентов по 1000$, а у ликвидити провайдера, исходя из такого клиентского пула, у него один счет 100000$ (100*1000$), активных клиентов из этой сотни- человек 20, а остальные, по статистике, просто положили деньги и забыли про них. Это уже дает возможность в моменте торговать оставшимся активным трейдерам с плечом 1:500, просто пользуясь обеспечением, свободным на счете брокера. Ну, и к этому можете добавить что 10 из наших 20 активных не берут плечо больше чем 1:50, так как они консервативны, и у нас получится еще немного свободного обеспечения для свободы маневра.

Тут становится интереснее, так как в ритейл- форексе есть плечи до 1:1000 (а может и больше), а ликвидити провайдеры, особенно после пересмотра своих рисков в связи с сюрпризом от швейцарского франка, дают 1:50, ну если очень попросить, 1:100 этим самым ритейл брокерам. И тут тоже есть варианты, например такой: Поскольку брокер открывает у ликвидити провайдера один счет, а не тысячу отдельных счетов для каждого клиента, то и рисками внутри этого одного большого счета брокер занимается сам. То есть, у брокера 100 клиентов по 1000$, а у ликвидити провайдера, исходя из такого клиентского пула, у него один счет 100000$ (100*1000$), активных клиентов из этой сотни- человек 20, а остальные, по статистике, просто положили деньги и забыли про них. Это уже дает возможность в моменте торговать оставшимся активным трейдерам с плечом 1:500, просто пользуясь обеспечением, свободным на счете брокера. Ну, и к этому можете добавить что 10 из наших 20 активных не берут плечо больше чем 1:50, так как они консервативны, и у нас получится еще немного свободного обеспечения для свободы маневра. Плюс к тому, у брокера обычно есть еще немного своих денег на счете ликвидити провайдера, на всякий случай, особенно, когда брокер только открылся. Вот упрощенная модель что и откуда берется.

Плюс к тому, у брокера обычно есть еще немного своих денег на счете ликвидити провайдера, на всякий случай, особенно, когда брокер только открылся. Вот упрощенная модель что и откуда берется.

Откуда же ликвидити провайдер берет это плечо 1:100?

Эти плечи предоставляет ликвидити провайдеру прайм брокер, через которого ЛП рассчитывается с поставщиками ликвидности (конечными контрагентами по сделкам) и делает это за счет собственных средств и специфики схемы расчетов по сделкам. Размер плеча диктуется тем, что бы при определенной волатильности и ликвидности рынка ваши сделки успели закрыться по стоп-ауту не переходя отметку “0”, то есть, не вгоняя брокера в долги перед ликвидити провайдером. А если даже брокер и окажется должен ликвидити провайдеру, то тут нечего переживать, так как брокер обязан из собственных средств погасить такую задолженность (Или не погасить, как мы видели с тем же франком).

А если даже брокер и окажется должен ликвидити провайдеру, то тут нечего переживать, так как брокер обязан из собственных средств погасить такую задолженность (Или не погасить, как мы видели с тем же франком).

Что такое кредитное плечо?

Принцип рычага в финансах работает так же, как и в физике — с его помощью можно сделать больше и, главное, легче. Финансовый леверидж (рычаг, кредитное плечо) — это соотношение денег трейдера к общему объёму средств, которыми он торгует. По правовой сущности это услуга брокера, предоставляющая средства, превышающие собственные в несколько раз. Использование кредитного плеча позволяет получить больший доход.Термин «кредитное плечо» довольно сложен в понимании, поэтому давайте разберёмся подробно.

Плечо финансового рычага даёт возможность трейдеру (то есть частному инвестору) совершать сделки стоимостью гораздо выше, чем его собственный капитал на счете. Давайте рассмотрим простой пример. Вы начинающий инвестор и решили, что не можете потратить на операции с активами на фондовом рынке больше, чем 1000$. Но внезапно вы обнаруживаете неплохую стратегию и для сделки с портфелем бумаг вам нужно 20 000$. Недостающие деньги вы одалживаете у своего брокера — получаете кредитное плечо 1:20. Конечно, брокер просто обязан защитить свои деньги, и он в автоматизированной торговой системе выставляет порог для убытка по сделке, равный сумме вашего залога / сумме вашего счёта — 1000$. То есть, если в ходе совершения операций на фондовом рынке вы внезапно понесёте убытки, то они никогда не превысят 1000$ — вы потеряете свои деньги, а брокер, ничем не рискуя, вернёт свои. Это вполне справедливо, и такая ситуация называется margin call — убыточная позиция, угрожающая вам убытками, закрывается (иногда даже без предшествующего уведомления). А если операции на рынке приносят прибыль, то вся прибыль останется вам, а брокер получит обратно только свои кредитные средства. Например, вы купили акции на 20 000$, они стали резко расти, и вы получили аж 3000$ прибыли. Все 3000$ (+1000$ залога) — ваши. Брокер просто заберёт свои 19 000$.

Но внезапно вы обнаруживаете неплохую стратегию и для сделки с портфелем бумаг вам нужно 20 000$. Недостающие деньги вы одалживаете у своего брокера — получаете кредитное плечо 1:20. Конечно, брокер просто обязан защитить свои деньги, и он в автоматизированной торговой системе выставляет порог для убытка по сделке, равный сумме вашего залога / сумме вашего счёта — 1000$. То есть, если в ходе совершения операций на фондовом рынке вы внезапно понесёте убытки, то они никогда не превысят 1000$ — вы потеряете свои деньги, а брокер, ничем не рискуя, вернёт свои. Это вполне справедливо, и такая ситуация называется margin call — убыточная позиция, угрожающая вам убытками, закрывается (иногда даже без предшествующего уведомления). А если операции на рынке приносят прибыль, то вся прибыль останется вам, а брокер получит обратно только свои кредитные средства. Например, вы купили акции на 20 000$, они стали резко расти, и вы получили аж 3000$ прибыли. Все 3000$ (+1000$ залога) — ваши. Брокер просто заберёт свои 19 000$. Понятно, что, оперируя своими 1000$, вы бы никогда не смогли получить 3000$ прибыли, в этом и заключается основной смысл кредитного плеча. Будьте внимательны: маржин колл касается не только залога, а всей суммы вашего счёта — именно ею вы рискуете, просто в нашем примере эти суммы равны.

Понятно, что, оперируя своими 1000$, вы бы никогда не смогли получить 3000$ прибыли, в этом и заключается основной смысл кредитного плеча. Будьте внимательны: маржин колл касается не только залога, а всей суммы вашего счёта — именно ею вы рискуете, просто в нашем примере эти суммы равны.

Что такое маржа прибыли? Простое введение

Что такое маржа прибыли?

Маржа прибыли показывает прибыльность продукта, услуги или бизнеса. Это процент дохода, который остается после вычета всех сопутствующих расходов. Чем выше процент, тем прибыльнее бизнес. Маржа прибыли — это наиболее важный финансовый показатель для мониторинга состояния вашего бизнеса.

Два типа нормы прибыли наиболее полезны для владельцев бизнеса: маржа чистой прибыли и маржа валовой прибыли.Сначала мы покроем чистую прибыль.

Допустим, у вас кофейня. Вы хотите знать, какой процент продаж остается после того, как вы оплатили все свои расходы. Эти расходы включают ваши прямые затраты (стоимость проданных товаров), такие как кофейные зерна и чашки, а также косвенные расходы, такие как арендная плата или уплаченные налоги.

Как рассчитать маржу чистой прибыли

Чтобы рассчитать маржу чистой прибыли, вам понадобится чистая прибыль или чистая прибыль вашего бизнеса (это сумма в долларах, оставшаяся после вычета расходов из валового дохода) и ваш общий доход или общий объем продаж:

Коэффициент прибыли = Чистая прибыль / Выручка

Вы можете найти данные о чистой прибыли и валовых продажах в отчете о прибылях и убытках — одном из основных финансовых отчетов, наряду с балансом и отчетом о движении денежных средств.

Мы можем рассчитать маржу прибыли на основании отчета о прибылях и убытках:

129 426,83 долл. США / 308 952,35 долл. США = 0,418 или 42%

Это означает, что 42% этих продаж превращаются в прибыль — не так уж плохо!

Как рассчитать валовую прибыль

Маржа валовой прибыли показывает соотношение между вашим доходом и валовой прибылью. Другими словами, валовая прибыль — это часть каждого доллара, который вы оставляете после оплаты стоимости производства вашего продукта (стоимость проданных товаров или COGS).

Коэффициент маржи валовой прибыли = валовая прибыль / выручка

Если мы применим это уравнение к примеру с кафе, мы получим соотношение 76%, или 0,76 доллара на каждый доллар, который приходит в бизнес.

Маржа чистой прибыли по сравнению с маржой валовой прибыли

Хотя и чистая прибыль, и валовая прибыль показывают прибыльность, они делают это по-разному, и их не следует использовать взаимозаменяемо.

Норма чистой прибыли показывает, насколько прибыльны ваши продукты, услуги или бизнес после вычета прямых и косвенных затрат.Другими словами, маржа чистой прибыли говорит о прибыльности всего вашего бизнеса.

Маржа валовой прибыли показывает, насколько прибыльны ваши продукты / услуги после вычета только прямых затрат. То есть он сообщает вам, насколько хорошо ваша стратегия ценообразования приносит вам деньги , но не то, как ваши внутренние операции влияют на прибыль.

Помните нашу кофейню? Если вы хотите узнать, сколько денег вы зарабатываете на чашке кофе после вычета прямых затрат, таких как кофейные зерна и чашки, вы воспользуетесь расчетом валовой прибыли.

Какая валовая прибыль не учитывается? Любые другие операционные расходы, такие как аренда кофейни или программное обеспечение, которое вы используете для работы своей кассы. Другими словами, маржа чистой прибыли дает более широкую картину того, как ваша компания управляет расходами по сравнению с чистыми продажами.

Как использовать размер прибыли в реальной жизни

Вы знаете, как рассчитать размер прибыли, но что теперь с этим делать?

Если у вас хорошая валовая прибыль (скажем, 42%, как в нашем предыдущем примере), но ваш бизнес теряет деньги, вы знаете, что вам нужно сократить расходы.Ваша продукция прибыльна, но ваши накладные расходы слишком высоки. Вам всегда нужно смотреть на чистую прибыль в связи с валовой прибылью, чтобы понять, является ли проблема убыточной продукцией или чем-то еще в бизнесе.

Но чистая прибыль используется не только для вашей выгоды — она также дает людям за пределами вашей компании более четкое представление о финансовом состоянии вашего бизнеса.

Инвесторы и финансовые консультанты любят сравнивать размер прибыли за год. Зачем? Хорошая маржа прибыли означает, что прибыли достаточно для выплаты дивидендов акционерам.Точно так же кредитор с большей вероятностью одолжит средства владельцу бизнеса, если он будет знать, что у него процветающий бизнес и есть наличные для их выплаты.

Наконец, низкая маржа прибыли — это ранний сигнал для ваших финансов. Когда норма прибыли падает, это означает, что вы несете больше расходов, чем раньше. Новая стоимость сокращает вашу прибыль, и вам необходимо определить ее, чтобы поддерживать денежный поток и поддерживать свой бизнес в нужном русле.

Какова формула расчета рентабельности?

Маржа прибыли — это, пожалуй, один из самых простых и наиболее широко используемых финансовых коэффициентов в корпоративных финансах. Прибыль компании рассчитывается в отчете о прибылях и убытках на трех уровнях, начиная с самого основного — валовой прибыли — и заканчивая наиболее полным — чистой прибылью. Между этими двумя находится операционная прибыль. У всех трех есть соответствующая норма прибыли, рассчитанная путем деления значения прибыли на доход и умножения на 100.

Прибыль компании рассчитывается в отчете о прибылях и убытках на трех уровнях, начиная с самого основного — валовой прибыли — и заканчивая наиболее полным — чистой прибылью. Между этими двумя находится операционная прибыль. У всех трех есть соответствующая норма прибыли, рассчитанная путем деления значения прибыли на доход и умножения на 100.

Ключевые выводы

- Маржа прибыли отражает относительную прибыльность фирмы или коммерческой деятельности путем учета затрат, связанных с производством и продажей товаров.

- Маржа может быть рассчитана на основе валовой прибыли, операционной прибыли или чистой прибыли.

- Чем больше маржа прибыли, тем лучше, но высокая валовая прибыль наряду с небольшой чистой прибылью может указывать на то, что требует дальнейшего изучения.

Маржа валовой прибыли

Валовая прибыль — это простейший показатель рентабельности, поскольку он определяет прибыль как весь доход, который остается после учета себестоимости проданных товаров (COGS). COGS включает только те расходы, которые непосредственно связаны с производством или изготовлением предметов для продажи, включая сырье и заработную плату за труд, необходимый для изготовления или сборки товаров.В эту цифру не входят, среди прочего, любые расходы по долгам, налогам, операционным или накладным расходам, а также единовременные расходы, такие как покупка оборудования. Маржа валовой прибыли сравнивает валовую прибыль с общим доходом, отражая процентную долю каждого доллара дохода, который сохраняется как прибыль после оплаты производственных затрат.

COGS включает только те расходы, которые непосредственно связаны с производством или изготовлением предметов для продажи, включая сырье и заработную плату за труд, необходимый для изготовления или сборки товаров.В эту цифру не входят, среди прочего, любые расходы по долгам, налогам, операционным или накладным расходам, а также единовременные расходы, такие как покупка оборудования. Маржа валовой прибыли сравнивает валовую прибыль с общим доходом, отражая процентную долю каждого доллара дохода, который сохраняется как прибыль после оплаты производственных затрат.

Формула для расчета валовой прибыли:

Формула валовой прибыли. ИнвестопедияМаржа операционной прибыли

Немного более сложная метрика, операционная прибыль, также учитывает все накладные, операционные, административные и коммерческие расходы, необходимые для повседневного ведения бизнеса.Хотя эта цифра по-прежнему не включает долги, налоги и другие неоперационные расходы, она включает амортизацию и износ активов. При делении операционной прибыли на доход этот средний уровень рентабельности отражает процентную долю каждого доллара, который остается после оплаты всех расходов, необходимых для поддержания бизнеса.

При делении операционной прибыли на доход этот средний уровень рентабельности отражает процентную долю каждого доллара, который остается после оплаты всех расходов, необходимых для поддержания бизнеса.

Формула маржи операционной прибыли:

Как рассчитать размер прибыли

Маржа чистой прибыли

Печально известная чистая прибыль отражает общую сумму выручки, оставшуюся после учета всех расходов и дополнительных потоков доходов.Это включает в себя COGS и операционные расходы, как указано выше, но также включает платежи по долгам, налогам, единовременные расходы или платежи, а также любой доход от инвестиций или вторичных операций. Маржа чистой прибыли отражает общую способность компании превращать прибыль в прибыль.

Формулы для расчета чистой прибыли:

Формулы чистой прибыли. ИнвестопедияПример размера прибыли

За финансовый год, закончившийся в октябре 2016 года, выручка Starbucks Corp (SBUX) составила 21 доллар. 32 миллиарда. Валовая прибыль и операционная прибыль достигли хороших показателей: 12,8 млрд долларов и 4,17 млрд долларов соответственно. Чистая прибыль за год составляет 2,82 миллиарда долларов. Таким образом, рентабельность Starbucks будет рассчитана следующим образом:

32 миллиарда. Валовая прибыль и операционная прибыль достигли хороших показателей: 12,8 млрд долларов и 4,17 млрд долларов соответственно. Чистая прибыль за год составляет 2,82 миллиарда долларов. Таким образом, рентабельность Starbucks будет рассчитана следующим образом:

Маржа валовой прибыли = (12,8 млрд долларов ÷ 21,32 млрд долларов США) x 100 = 60,07%.

Маржа операционной прибыли = (4,17 млрд долл. ÷ 21,32 млрд долл. США) x 100 = 19,57%.

Маржа чистой прибыли = (2,82 миллиарда долларов ÷ 21,32 миллиарда долларов) x 100 = 13,22%.

Этот пример иллюстрирует важность наличия сильной валовой и операционной прибыли. Слабость на этих уровнях указывает на то, что деньги теряются на основных операциях, оставляя небольшой доход для других расходов. Хорошая валовая и операционная прибыль в приведенном выше примере позволила Starbucks поддерживать приличную прибыль, при этом выполняя все другие финансовые обязательства.

Итог

Для владельцев бизнеса показатели прибыльности важны, потому что они выявляют слабые места в операционной модели и позволяют сравнивать результаты из года в год. Для инвесторов прибыльность компании имеет важное значение для ее будущего роста и инвестиционного потенциала. Кроме того, этот тип финансового анализа позволяет как руководству, так и инвесторам увидеть, как компания конкурирует с конкурентами.

Для инвесторов прибыльность компании имеет важное значение для ее будущего роста и инвестиционного потенциала. Кроме того, этот тип финансового анализа позволяет как руководству, так и инвесторам увидеть, как компания конкурирует с конкурентами.

Маржа прибыли используется для определения того, насколько хорошо руководство компании генерирует прибыль. Полезно сравнивать размер прибыли за несколько периодов и с компаниями в той же отрасли.

Определение, типы, формулы и влияние

Маржа прибыли — это отношение прибыли компании (продажи за вычетом всех расходов) к ее выручке.Коэффициент рентабельности сравнивает прибыль с продажами и показывает, насколько хорошо компания управляет своими финансами в целом. Всегда выражается в процентах.

Есть три других типа нормы прибыли, которые полезны при оценке бизнеса. Маржа валовой прибыли, маржа чистой прибыли и маржа операционной прибыли.

Маржа чистой прибыли указывает на прибыль, которую можно получить от общих продаж, маржа операционной прибыли показывает прибыль от операционной деятельности, а маржа валовой прибыли — это прибыль, остающаяся после учета затрат на услуги или проданные товары. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Как рассчитать размер прибыли

Формула маржи прибыли просто берет формулу прибыли и делит ее на доход. Формула размера прибыли:

((Продажи — Общие расходы) ÷ Выручка) x 100

Маржа валовой прибыли

Эта маржа сравнивает выручку с переменными затратами. Он сообщает вам, какую прибыль приносит каждый продукт без фиксированных затрат. Переменные затраты — это любые затраты, понесенные во время процесса, которые могут варьироваться в зависимости от производительности (производительности).Фирмы используют его для сравнения продуктовых линеек, таких как модели автомобилей или сотовые телефоны.

Сервисные компании, такие как юридические фирмы, могут использовать стоимость выручки (общую стоимость продажи) вместо стоимости проданных товаров (COGS).

Определите валовую прибыль по:

Выручка — (Прямые материалы + Прямой труд + Заводские накладные расходы)

И чистые продажи с использованием:

Выручка — себестоимость возвратов, надбавок и скидок

Тогда формула валовой прибыли:

(Валовая прибыль ÷ Чистый объем продаж) x 100

Маржа операционной прибыли

Эта маржа включает как стоимость проданных товаров, так и расходы, связанные с продажей и администрированием, и накладные расходы. Формула COGS одинакова для большинства отраслей, но то, что входит в каждый из элементов, может различаться для каждого. Формула:

Формула COGS одинакова для большинства отраслей, но то, что входит в каждый из элементов, может различаться для каждого. Формула:

Начальный инвентарь + Покупки — Конечный инвентарь

Затем вы складываете все свои коммерческие и административные расходы и используете их с COGS и выручкой по следующей формуле:

((Выручка + COGS — Коммерческие и административные расходы) ÷ Выручка) x 100

Маржа чистой прибыли

Коэффициент маржи чистой прибыли — это процент от выручки компании, оставшейся после вычета всех расходов из общих продаж, деленный на чистую прибыль.Чистая прибыль — это общая выручка за вычетом всех расходов:

Общий доход — (себестоимость + амортизация + процентные расходы + налоги + прочие расходы)

Затем вы используете чистую прибыль в уравнении:

Чистая прибыль ÷ Общий доход x 100

Это дает вам чистую прибыль для компании.

Этот коэффициент не является хорошим инструментом для сравнения в разных отраслях из-за разных финансовых структур и затрат, которые используются в разных отраслях.

Как норма прибыли влияет на экономику

Норма прибыли имеет решающее значение для экономики свободного рынка, движимой капитализмом. Маржа должна быть достаточно высокой по сравнению с аналогичными предприятиями, чтобы привлекать инвесторов. В некотором смысле маржа прибыли помогает определить предложение для рыночной экономики. Если продукт или услуга не приносят прибыли, компании не будут их поставлять.

Маржа прибыли — важная причина, по которой компании передают работу на аутсорсинг, потому что рабочие в США дороже, чем рабочие в других странах.Компании хотят продавать свою продукцию по конкурентоспособным ценам и поддерживать разумную прибыль. Чтобы сохранить низкие продажные цены, они должны переводить рабочие места на более дешевых рабочих в Мексику, Китай или другие зарубежные страны.

Эти нормы прибыли могут также помочь компаниям в разработке ценовых стратегий на продукты или услуги. Компании основывают свои цены на затратах на производство своей продукции и сумме прибыли, которую они пытаются получить.

Например, розничным магазинам нужна валовая прибыль в размере 50% для покрытия расходов на распространение и возврата инвестиций.Эта маржа называется ключевой ценой. Каждая организация, участвующая в процессе доставки продукта на полки, удваивает цену, в результате чего розничные торговцы получают 50% валовой прибыли для покрытия расходов.

Определение размера прибыли и пример

Что такое маржа прибыли?

Маржа прибыли обычно означает процент выручки, оставшийся после вычета всех затрат, амортизации, процентов, налогов и других расходов. Формула:

(Общий объем продаж — Общие расходы) / Общий объем продаж = Маржа прибыли

Обратите внимание, что дивиденды по привилегированным акциям обычно включаются в расчет, а дивиденды по обыкновенным акциям — нет.

Как работает маржа прибыли?

Вот некоторая информация о компании XYZ за последний год:

Используя формулу и информацию, приведенную выше, мы можем рассчитать, что маржа прибыли компании XYZ составила:

(1000000 — 500000 долларов — 300000 долларов — 100000 долларов — 5000 долларов + 1000 — 10 000–10 000 долларов США) / 1 000 000 долларов США = 76 000 долларов США / 1 000 000 долларов США = 7,6%

Почему имеет значение маржа прибыли?

Маржа прибыли является одним из наиболее анализируемых показателей, которые может произвести компания, и она играет роль во многих других финансовых показателях.Важно понимать, что маржа прибыли не является показателем того, сколько денег компания заработала за определенный период. Отчет о прибылях и убытках и, следовательно, маржа прибыли обычно включают неденежные расходы, такие как амортизация. Также важно понимать, что изменения в методах учета могут сильно повлиять на размер прибыли, и эти изменения могут иметь мало общего с фактическими операциями компании.

Изменения размера прибыли являются предметом тщательного анализа. В целом, низкая норма прибыли может указывать на множество проблем, от несоответствий в управлении клиентами или расходами до неблагоприятных методов бухгалтерского учета.Однако некоторые компании стремятся минимизировать налоги и поэтому намеренно минимизируют маржу прибыли.

Норма прибыли сильно различается между компаниями и отраслями. Также следует проявлять осторожность при сравнении нормы прибыли с течением времени, поскольку многие компании и отрасли являются цикличными. Вот почему сравнения, как правило, наиболее значимы среди компаний одной отрасли, и определение «высокой» или «низкой» чистой прибыли следует делать в этом контексте.

Маржа прибыли — Руководство, примеры, как рассчитать маржу

Что такое маржа прибыли?

В бухгалтерском учете и финансах маржа прибыли — это показатель дохода (или прибыли) компании по отношению к ее доходам. Выручка от продаж. Выручка от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете используются термины «продажи» и. Три основных показателя маржи прибыли: валовая прибыль (общая выручка минус себестоимость проданных товаров (COGS)), маржа операционной прибыли (выручка минус COGS и операционные расходы) и маржа чистой прибыли (выручка минус все расходы , включая проценты и налоги). В этом руководстве будут рассмотрены формулы и примеры и даже предоставлен шаблон Excel, который вы можете использовать для самостоятельного расчета чисел.

В бухгалтерском учете используются термины «продажи» и. Три основных показателя маржи прибыли: валовая прибыль (общая выручка минус себестоимость проданных товаров (COGS)), маржа операционной прибыли (выручка минус COGS и операционные расходы) и маржа чистой прибыли (выручка минус все расходы , включая проценты и налоги). В этом руководстве будут рассмотрены формулы и примеры и даже предоставлен шаблон Excel, который вы можете использовать для самостоятельного расчета чисел.

Формула прибыли

При оценке прибыльности компании необходимо учитывать три основных коэффициента маржи: валовая, операционная и чистая.Ниже приводится разбивка каждой формулы маржи прибыли.

Маржа валовой прибыли = Валовая прибыль / Выручка x 100

Маржа операционной прибыли = Операционная прибыль / Выручка x 100

Маржа чистой прибыли = Чистая прибыль / Выручка x 100

Как видно из приведенного выше примера, разница между брутто и нетто довольно велика. В 2018 году валовая прибыль составляет 62%, то есть 50 907 долларов, разделенные на 82 108 долларов.Чистая маржа, напротив, составляет всего 14,8%, то есть сумма в 12 124 доллара чистой прибыли, деленная на 82 108 долларов дохода.

В 2018 году валовая прибыль составляет 62%, то есть 50 907 долларов, разделенные на 82 108 долларов.Чистая маржа, напротив, составляет всего 14,8%, то есть сумма в 12 124 доллара чистой прибыли, деленная на 82 108 долларов дохода.Пример прибыли