Кредитный калькулятор

Онлайн заявка на кредит

Оформить онлайн заявку на кредит можно на сайте практически любого банка. Удобство для клиента здесь очевидно — заполнение заявки на сайте без визита в офис экономит ваше время. Банкам это также выгодно, так как это экономит время сотрудников. Собрать всю необходимую информацию о потенциальном заемщике и принять решение по одобрению кредита банк может без посещения клиентом офиса. Документы и справки можно предоставить в электронном виде. Личный визит будет необходим только для предоставления оригиналов документов и подписания договора.

Рассчитайте свой кредит самостоятельно

Кредитный калькулятор с досрочным погашением предназначен для самостоятельного онлайн расчета параметров кредита, таких как сумма ежемесячного платежа и общей переплаты по кредиту на основании желаемой для заемщика суммы и срока кредита, а также процентной ставки. После выполнения расчета вы получите подробный график платежей, содержащий подробную информацию о каждом ежемесячном платеже, а именно: общая сумма платежа, какая часть этой суммы идет на погашение процентов, а какая на погашение основного долга, и остаток основного долга.

Использовать онлайн калькулятор для расчета кредита очень удобно. Можно осуществлять любые расчеты, не прибегая к помощи специалистов.

Процентная ставка

Процентная ставка — это стоимость кредита, которую предлагает банк. Каждый банк имеет свои программы кредитования населения и предлагает разные процентные ставки. Даже в одном банке процентная ставка может сильно отличаться при различных условиях. Она может зависеть от таких факторов, как возраст заемщика, его кредитная история, цель предоставления кредита, сумма кредита, наличие поручителей. Бывает, что банки предоставляют своим постоянным клиентам (например, владельцам дебетовых карт или лицам, которые уже пользовались кредитом) более выгодные условия кредитования, чем клиентам «с улицы». Актуальные процентные ставки банков вы можете узнать на сайтах этих банков.

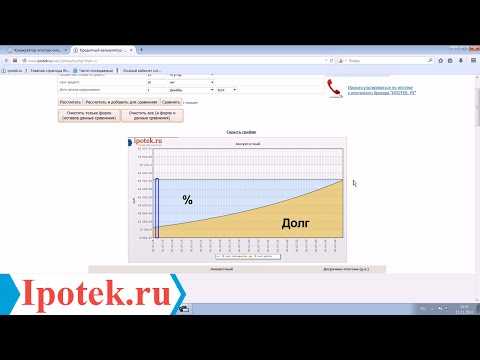

Тип ежемесячного платежа

Ещё один параметр, влияющий на результат расчета — вид платежа. Аннуитетный — это такой платеж, при котором сумма ежемесячного платежа остается неизменной на протяжении всего срока кредита. Дифференцированный — это тип платежа, при котором сумма ежемесячного платежа уменьшается к концу срока кредитования. Происходит это за счет того, что доля основного долга остается неизменной, а доля процентов с каждым месяцем уменьшается, так как уменьшается общая сумма долга. Наиболее распространён первый вид платежа — аннуитетный.

Кредитный калькулятор удобно применять с целью сравнения результатов при различных исходных значениях, таким образом, выбирая для себя оптимальные условия кредита. Возможность сохранять полученные результаты ещё больше упростит этот процесс.

calcus.ru

Обратный крединый калькулятор. Какая процентная ставка по кредиту если известен размер платежа

Обратный кредитный калькулятор позволяет рассчитать ставку по микрозайму или кредиту если кредитный менеджер сообщает Вам только размер периодического платежа по займу или кредиту. С такой ситуацией чаще всего сталкиваются клиенты микрофинансовых организаций при обращении за микрозаймом.

Из-за того, что ставки по микрозаймам наличными во много раз выше ставок по банковским кредитам, встречаются ставки 100%, 200% и даже более 1000% годовых, кредитный менеджер, дабы не испугать реальными ставками заемщика, не сообщает ее, а называет лишь размер периодического платежа.

Для смягчения психологического шока клиента от ставок по предлагаемым займам микрофинансовые организации также практикуют более частые, чем по банковским кредитам, платежи. Микрозаймы чаще всего предлагаются с погашением один раз в две недели или даже один раз в неделю.

Банковские сотрудники также не всегда сообщают размер ставки по кредиту на этапе общения с клиентом — это сложившаяся маркетинговая практика.

Настоящий обратныый кредитный калькулятор позволит сразу узнать то, что пытаются скрыть от Вас кредитные менеджеры и узнать реальную ставку по микрозайму или кредиту, что позволит заемщику принять осознанное решение при получении займа или кредита.

Калькулятор предназначен для расчета ставки по займу или кредиту с аннуитетным способом погашения, когда заемщик делает равные по величине платежи один раз в неделю или один раз в две недели или один раз в месяц.

Принимается, что заемщик получает сумму кредита или займа единовременно наличными или перечислением на пластиковую карту, процентная ставка по кредиту неизменна на все время дейтсвия кредитного договора, по кредиту или займу нет дополнительных комиссий или страховаых платежей.

Обратите внимание, что ставка, рассчитанная настоящим обратным калькулятором приближенная и может несущественно отличаться от фактической ставки по договору из-за различия в способах расчета аннуитета кредитором (банком или МФО).

Точную ставку Вы сможете узнать у менеджера до подписания договора займа или кредитного договора. Банки и МФО обязаны раскрывать клиенту существенные условия договора до его подписания.

Годовая процентная ставка является существенным условием займа и кредита.

Внимание! Никогда не подписывайте договор полностью не ознакомившись с условиями займа.

Для расчета платежей по другим видам кредитов физическим лицам: потребительский с комиссией и/или со страховкой, автокредит со

страхованием залога, ипотека со страхованием залога и здоровья заемщика воспользуйтесь другими кредитными калькуляторами.

bcalc.ru

Как рассчитать остаток по кредиту: калькулятор остатка кредита

Существующие системы кредитования призваны открывать новые возможности. Если на текущий момент нет нужной суммы денег для открытия или развития бизнеса, покупки транспортного средства или жилья, всегда можно обратиться за помощью в банк, который предоставит финансовые средства на определённых условиях. Естественно, за каждый кредит придётся платить. Чтобы свести Ваши финансовые риски к минимуму, постараемся доступно объяснить как рассчитать остаток долга по кредиту.

Из чего состоит долг?

Под суммой задолженности по кредиту на конец расчетного периода подразумеваются:

- сумма, взятая в кредит в банке;

- сумма начисленных процентов;

- штрафы и неустойки за нарушение обязательств по договору;

- страховые взносы;

- возможные комиссионные сборы.

Как рассчитать остаток по кредиту?

Чтобы полностью рассчитаться с банком, необходимо учитывать все перечисленные пункты. Текущий остаток долга можно вычислить самостоятельно, хотя большинство заёмщиков рассчитывают на помощь банка. Обратившись в банк, Вы можете попросить сотрудника показать как рассчитать сколько осталось платить по кредиту, для того чтобы в дальнейшем проделывать это не выходя из дома. Желательно не нарушать график платежей, так как в ином случае рассчитать остаток долга по кредиту без помощи специалиста будет очень затруднительно, придётся учитывать пенни и штрафы за просрочку выплат. В случае же отсутствия просрочек, остаток долга удобнее всего рассчитать используя гаджет или ПК. Достаточно ввести параметры кредита в поля кредитного калькулятора, и он рассчитает всё за Вас. Благо таких сервисов сегодня в сети предостаточно.

Если Вы решили убедиться в правдивости слов банка, то Вам необходимо

Для расчёта остатка по кредиту, Вам лучше воспользоваться нашим кредитным калькулятором на этой странице. Если у Вас есть все значения из договора, то используйте их как исходные данные на первом экране.

Если Вы использовали досрочное погашение, обязательно укажите это в соответствующем блоке кредитного калькулятора. При досрочном погашении кредита при дифференцированной схеме погашения, Вы можете значительно сократить срок кредитования. Если в договоре прописана изменяемая процентная ставка, то нажмите на соответствующую ссылку. Она автоматически будет учтена в результатах расчёта без визуализации и выделения.

Введите ежемесячные комиссии, которые значительно отражаются на Вамем бюджете при условии просрочки выплат по кредиту. Откажитесь от ввода единоразовых комиссий, этот пункт предусмотрен для тех, кто рассчитывает свой кредит изначально, а не его остаток.

При условии правильно введённых данных, Вы получите правильный график платежей. Распечатайте, сохраните или отправьте на электронную почту. Это позволит сохранить адекватную возможность для сравнения графика платежей с графиком, представленным в банке. Задайте дополнительные вопросы менеджеру по кредиту, если Вы заметили расхождения.

Обратите внимание! Мы предоставляем кредитный калькулятор, основанный на алгоритмах ЦБ Российской Федерации. Если Вы столкнулись с расхождениями показателей в графиках платежей с нашего сайта, то скорее всего банк не упомянул о каких-либо дополнительных комиссиях или Вы не смогли учесть всех производных данных. Мы постоянно проверяем алгоритм работы нашего кредитного калькулятора, поэтому ошибки на стороне нашего сайта сведены к минимуму или отсутствуют.

Как рассчитать долг при дифференцированной схеме погашения

Долг по кредиту = Сумма кредита — (Сумма кредита / количество месяцев кредита х количество проделанных выплат).

Как рассчитать долг при аннуитетной схеме погашения

Аннуитетный платёж состоит из двух переменных частей платежа. В структуре выплат изменяется соотношение выплат по остатку кредита и по процентам. В самом начале большую часть составляет долг по проценту. Общая сумма аннуитетного платежа вследствие этого не меняется, что упрощает планирование расходов. Однако стоит отметить, что рассчитывать долг при аннуитетной схеме сложнее, чем при классической.

Для расчёта долга при аннуитетной схеме погашения желательно применить кредитный калькулятор, но возможно также посчитать долг по формулам и самостоятельно составить график изменения остатка задолженности. К сожалению, кредитный калькулятор зачастую не рассчитан на случаи со штрафами и санкциями за несоблюдение условий кредитного договора. Чтобы понять как рассчитать остаток долга по кредиту при аннуитетной схеме, сначала необходимо вычислить сумму ежемесячного платежа на весь срок кредита.

Для этого используем формулу:

Общая сумма платежа = Сумма выданного кредита х (месячный процент/1 — (1 + месячный процент) ^месяцев

где месяцев — срок кредитования, месячный процент — 1/12 годовой ставки по кредиту.

После того, как Вы посчитали сумму ежемесячного платежа, можно рассчитать начисленные проценты для остатка долга на конкретный месяц:

Сумма процентов = Остаток долга х Месячный процент.

Сумма погашения основного долга в данном месяце (уменьшение кредита):

Сумма погашения = сумма платежа — сумма процентов.

Далее, сумма погашения каждый месяц вычитается из основного долга.

Напомним, что при отступлениях от запланированных сроков выплат возможны изменения в сумме платежа. В данном случае нужно ориентироваться от комиссий и пени, взимаемых банком. Вам лучше обратиться в банк за исходными данными и получить новый график платежей.

Для того чтобы посчитать текущий долг, необходимо выстроить график платежей с учётом остатка, поскольку структура выплат каждый раз меняется. При досрочном погашении долга могут применяться другие формулы вычисления задолженности в зависимости от условий договора. В случае, если Вы затрудняетесь рассчитать выплаты самостоятельно, рекомендуем обратиться в банк. Сделать это можно придя в отделение лично (обязательно с паспортом), позвонив по телефону или воспользовавшись онлайн-приложением нашего сайта. Менеджер банка обязательно поможет составить график платежей и объяснит как рассчитать займ, сколько осталось платить по кредиту или посчитает всё за Вас. Нужно помнить, что осведомлённость выгодна. Во-первых, тем, что позволит предотвратить ошибки банковских служащих, во-вторых, значительно подкрепит вашу позицию в случае внезапно возникших судебных разбирательств.

creditcalculator.ru

Как рассчитать проценты по кредиту?

Как производится начисление процентов по кредиту? Понимание этой системы позволит обезопасить себя от переплат и в целом значительно сэкономить. Ведь тогда сотрудникам банка будет непросто ввести вас в заблуждение в надежде «продать подороже». Из этой статьи вы узнаете, от чего зависит процентная ставка, как начисляются проценты и как рассчитать возможную процентную ставку для желаемого кредита.

Что влияет на процентную ставку?

Прежде, чем говорить о подсчете процентов, нужно понимать, из чего складывается ваша процентная ставка. К тому же, зная о том, как начисляются проценты, вы сможете оценить объективность ее формирования. Недобросовестные сотрудники банка в погоне за прибылью и планом могут несправедливо ее завысить. Чтобы избежать этого, нужно знать, что увеличивает стоимость займа, а что наоборот – может ее снизить.

- Сумма кредита: здесь работает принцип оптовых закупок – чем большую сумму вы берете в кредит, тем меньше его стоимость – то есть сама ставка.

- Тот же принцип и со сроком кредитования. Чем он больше, тем ниже ставка.

- Банки предлагают наиболее выгодные условия «своим» людям – зарплатным клиентам. Дело в том, что кредитор уже видит доход потенциального заемщика, а значит, может ему доверять, и потому – снизить ставку.

- Справка о доходах благотворно влияет не только на возможность одобрения кредита, но и на процентную ставку. Дело в том, что банки проверяют всю информацию о доходах потенциальных заемщиков. Если она достоверна, значит и доверие к вам возрастет – а ставка снизится.

- Немаловажен и тип займа. Если вы берете долгосрочный кредит в банке, то ставки будут небольшими. Быстрые займы считаются самыми дорогими – каждый день по ним начисляется до 5%. К слову, банковские кредиты с обеспечением или поручителем еще дешевле, так как дают банку дополнительные гарантии.

- Ваш работодатель состоит в партнерстве с банком – например, в связи с выпуском кобрендовой карты? Это гарантирует вам дополнительные скидки по вашему займу.

Как начисляются проценты?

Настало время поговорить о схемах, которые банки используют для начисления процентов. Официально их две – аннуитетная и дифференцированная. Отличаются они не тем, как быстро вы вернете долг банку, а тем, на сколько переплатите. Далее мы расскажем об этих системах и поможем рассчитать проценты по кредиту для каждой из них.

Аннуитетная система

Эта система наиболее выгодна для банков – а потому и наиболее востребована. Сумма кредита и проценты, начисленные за выбранный клиентом срок, суммируются и разбиваются на равные доли. Поэтому весь срок кредита вы выплачиваете одну и ту же сумму. Это удобно, но при этом – дорого. Дело в том, что по этой системе вы в первую очередь оплачиваете проценты, а не тело кредита. Поэтому выплачивая равные суммы каждый месяц, вы не вернете основной долг, пока не вернете проценты банку. Другими словами, погасить займ быстрее по аннуитетной системе и тем самым снизить стоимость услуги у вас не получится. В любом случае вы заплатите столько, сколько вам подсчитали и прописали в договоре с банком.

Следующая формула расчета процентов по кредиту поможет вам рассчитать ставки по аннуитетной системе:

Sp = (Sk × P × t) ÷ (100 × Y)

В этой формуле:

- Sp – сумма начисленных процентов;

- T – число дней в платежном периоде;

- Sk – остаток займа;

- P – заявленный процент по кредиту;

- Y – количество календарных дней в году.

Дифференцированная система

Эта система тоже предполагает выплату процентов в первую очередь, однако есть важный момент. Ежемесячный платеж меняется в связи с тем, что проценты насчитываются не на весь срок кредита, а на остаток долга. То есть, если договором предусмотрена возможность платить больше минимального платежа, вы можете платить больше и при этом – экономить на процентах. Их начисление будет проводиться на остаток долга, и чем меньше он будет, тем меньше будет капать процентов.

Для того, чтобы рассчитать проценты по кредиту в дифференцированной системе, воспользуйтесь формулой:

Sp = Sk × P ÷ 12

Формула включает:

- Sp – сумма начисленных процентов,

- Sk – остаток займа на период,

- P – годовой процент по кредиту.

Сложные проценты

Начисление сложных процентов – незаконная операция, однако некоторые банки продолжают «баловаться» этой схемой. Такой формат начисления процентов делает кредиты выгодными для банков, но оказывается совершенно грабительским для заемщиков. Суть его в том, что ставка меняется на протяжении всего срока действия кредита. Заметить недобросовестное поведение банка можно только в случае образования просрочки даже в тех случаях, когда вы исправно вносите ежемесячные выплаты.Формула сложных процентов подразумевает, что они начисляются сами на себя. В банковской практике этот феномен так же носит название «двойные проценты». По сути, кредитная организация фиксирует просрочку и плюсует к долгу еще процент. Следующее начисление также будет производиться на процент, насчитанный ранее. Прибыль банка растет в геометрической прогрессии – ровно так же, как и долг заемщика.

Формула расчета процентов по кредиту, представленная далее, поможет вам рассчитать наращенную сумму долга за один период.

FV = PV + % = PV + PV × % = PV × (1 + %),

Где:

- FV – наращенный долг,

- PV – изначальная сумма долга,

- % — ставка на период начисления.

К сожалению, решить проблему с начислением сложных процентов можно разве что через суд. Однако в этом случае судебные органы чаще всего встают на сторону пострадавшей стороны.

Что лучше?

Дифференцированная система выплат позволяет сэкономить в случае, если вы можете погашать кредит досрочно или же платить раньше и больше назначенного срока. В ином случае лучше воспользоваться аннуитетной системой выплат. Однако сказать наверняка, что выбрать, невозможно. Проценты начисляются для каждого индивидуально, и даже если вы можете сэкономить на дифференцированных выплатах, возможно, вы переплатите на других платежах – например, на страховке или комиссиях.

Поэтому стоит внимательно читать договор и обращать внимание на каждую строчку, прописанную мелким шрифтом. Это так же значит, что нельзя опираться лишь на системы расчета.Поэтому прежде, чем обращаться в банк, следует подобрать подходящую кредитную программу. Сделать это можно с Выберу.Ру. На сайте представлены не только потребительские кредиты, но и ипотечные, автокредиты и микрозаймы. Просто задайте нужные параметры, и система автоматически подберет подходящие предложения. Оцените их условия, прочитайте отзывы о программах от реальных пользователей портала – это поможет вам подготовиться к консультации в банке.

www.vbr.ru

Как рассчитать проценты по кредиту самому по формуле

Перед оформлением займа важно правильно оценить собственные финансовые возможности. Сумма переплаты зависит не только от скорости погашения задолженности и установленной ставки, но и от применяемой системы расчета процентов по кредиту.

Статьи по темеФормула расчета процентов по кредиту

В банковском секторе действует 2 системы определения величины платежей: дифференцированная и аннуитетная. Начисление процентов по ним отличается. Банки часто предлагают своим клиентам самостоятельно выбрать схему погашения задолженности. Поэтому важно заранее узнать, какой способ расчета более выгодный.

Аннуитетные платежи

По этой системе размер выплат одинаков на протяжении всего срока действия займа. Аннуитет – равные друг другу платежи. Основная часть потребительских кредитов и микрозаймов погашается таким способом.

При аннуитете сначала все средства идут на выплату процентов банку, т.е. кредитор первые месяцы получает наибольшую прибыль, а затем деньги начинают перечисляться на закрытие основного долга (тела займа).

Алгоритм подсчета размера платежей:

- ВП= (ПК ×ГП/12)/(1-((1/(1+ГП⁄12)))(КП-1), где:

- ВП – величина платежа.

- ПК – первичная сумма кредита.

- ГП – годовая процентная ставка.

- КП – количество взносов по кредиту.

Пример. Клиент оформил ссуду на 65000 р. под 15% годовых сроком на 1 год. Величина платежей за все грядущие месяцы равна (65000*15/12)/(1-((1/(1+15/12)))(12-1)= 5866,79 р. При аннуитете просто посчитать итоговую сумму переплаты за год. Она равна (5866,79*12)-65000=5401,48 р.

Дифференцированные платежи

При этом типе расчета величина ежемесячных траншей постоянно уменьшается. По автокредитам и ипотекам часто устанавливают дифференцированную систему начисления процентов. Платеж состоит из фиксированной суммы, с помощью которой можно равными частями погашать тело займа, и постоянно уменьшающейся суммы начисляемых процентов. Расчет кредита будет проводиться по следующей формуле:

- СП= (ОЗ*СТ*ДМ)/(100*365), где:

- СП – сумма процентов.

- ОЗ – остаток основного займа.

- СТ – процентная ставка.

- ДМ – количество дней в выбранном месяце.

- 365 или 366 – количество дней в году.

- 100 – количество процентов.

Фиксированная сумма равна результату деления суммы кредита на 12 месяцев. Пример. Клиент оформил ссуду на 65000 р. под 15% годовых сроком на 1 год. Фиксированная сумма равна 65000/12=5416, 6 р. В первый месяц платеж составит 5416,6+((65000*15*30)/(100*365))= 5416,6+801,3=6217,9 р. При оплате второго месяца тела кредита уменьшится на 5416,6, а взнос будет равен 5416,6+((59583,4*15*30)/(100*365))= 6151,2 р.

Какой метод начисления процентов более выгодный

Гражданин не может выбрать вид платежей при покупке товара в рассрочку, оформлении микрозайма. Если заемщик решил взять автокредит или получить ипотеку, то ему могут предложить на выбор дифференцированную или аннуитетную схему погашения задолженности. Плюсы и минусы обоих методов расчета процентов:

|

Метод расчета процентов |

Преимущества |

Недостатки |

|

Аннуитетный |

|

|

|

Дифференцированный |

|

|

Критерии выбора процентной ставки

Прежде, чем оформить кредит в выбранном банке, стоит ознакомиться с условиями кредитования. При выборе способа начисления процентов надо учесть:

- Возможность досрочного погашения долга. Некоторые банки запрещают клиентам погашать кредит, пока не пройдет определенный период времени. Например, если ссуда взята на 2 года, то досрочно погасить ее можно будет через год. В некоторых учреждениях закрытие займа задолго до конца срока сопровождается дополнительной комиссией.

- Регулярность и величину собственного ежемесячного дохода.

Дифференцированные платежи выгодны, если заемщик собирается погашать кредит на протяжении всего срока его действия, потому что итоговый размер переплаты будет меньше.

Если же гражданин собирается быстро выплатить долг, то можно выбрать аннуитетную систему, т.к. при досрочном погашении сумма процентов будет меньше.

Способы расчета

Гражданину стоит учесть, что итог самостоятельных вычислений может отличаться от суммы, получившейся у банка. Связано это с тем, что к выплатам прибавляют величину комиссии, расходы на оформление контракта, обязательную страховку. Их величины обязательно указывают в кредитном договоре. Рассчитать кредит можно следующими способами:

|

Способ расчета |

Плюсы |

Минусы |

|

По формуле с составлением графика платежей вручную |

Заемщик полностью поймет алгоритм подсчета процентов. |

|

|

С помощью электронных таблиц Excel |

|

Необходимо хорошо изучить функционал Excel. |

|

Онлайн-калькулятором |

Автоматический расчет. |

|

Видео

Кредитные калькуляторы: как посчитать платежи по ипотеке

Кредитные калькуляторы: как посчитать платежи по ипотеке

sovets.net

Добавить комментарий

Комментарий добавить легко