Куда и как платить налоги и фиксированные взносы ИП за себя в 2019 году

В тот момент, когда вы проходите регистрацию в качестве ИП, нужно понимать, что теперь нужно платить налог, заполнять декларацию и прочие документы для налоговой, фондов и других госорганов. Только вот как платить этот налог и куда его платить некоторым совершенно непонятно.

Сильно облегчить ведение ИП может этот сервис, попробуйте, что бы минимизировать риски и экономить время.

Для тех, кто впервые сталкивается с такой проблемой, надо уяснить, что никто за вас ничего делать не будет. Это вы должны в срок представить декларации и заплатить налоги, иначе – получите дополнительные затраты в виде штрафов и пеней. Поэтому смело идем в бой, не стесняемся общаться с налоговой – вам важно узнать всю информацию.

У ИП как минимум есть обязанность заплатить фиксированные взносы за себя и налог (УСН или ЕНВД – смотря, что выбрали, а выбрать можно ЗДЕСЬ). Как их рассчитывать и как заполнять декларации мы уже рассказывали ранее.

Начнем со взносов. Куда мы их платим

Раньше взносы платили в ПФ, с 2017 года все взносы находятся в ведении налоговой (кроме взносов на травматизм – ими занимается ФСС). Соответственно, по поводу взносов в 2019 году мы общаемся с налоговой, также как по сдаче деклараций и уплате налогов. Поэтому звоним на общую горячую линию или в свою налоговую – и узнаем все, что нам нужно.

Что делать с налогом

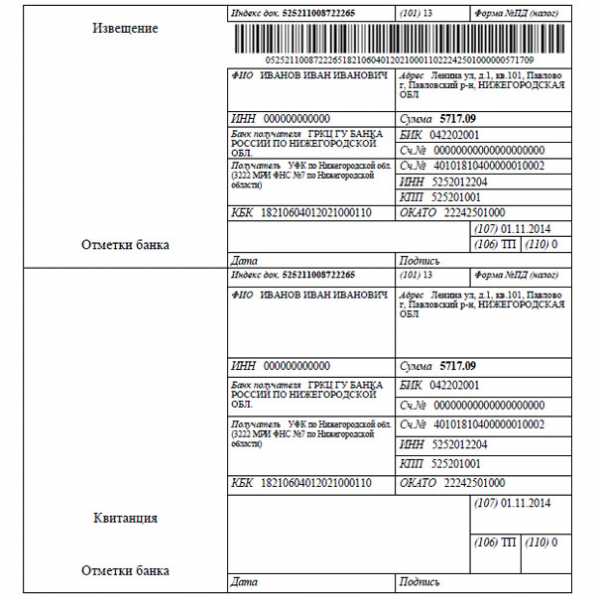

Бланк можно получить в налоговой – обратитесь в информационное окно. Дальше идете с квитанцией в банк и оплачиваете нужную сумму, у вас в качестве подтверждения остается на руках квиток.

Хороший вариант для новичков – использование специальных сервисов типа Мое дело или Эльба.

Новичкам будет полезно прочитать о фиксированных взносах ИП за себя, а также о

kakzarabativat.ru

Как ИП может оплатить налоги без расчетного счета

Содержание страницы

Индивидуальный предприниматель, наравне с хозяйствующими субъектами – юрлицами, обязан уплачивать налоги в бюджет. Получателем и администрирующим органом этих платежей является ИФНС по месту регистрации предпринимателя, а в отдельных случаях – по месту осуществления им деятельности.

Долгое время предприниматель не имел права вести свою деятельность, а значит, и уплачивать налоги без открытия расчетного счета. На сегодняшний день открытие расчетного счета – право, а не обязанность ИП. Во многих случаях иметь расчетный счет для предпринимателя невыгодно из-за сопутствующих его наличию банковских расходов.

Существует несколько способов оплаты налогов ИП без использования расчетного счета.

Об использовании личного счета

Личный счет – это счет физлица в банке. Им может быть и индивидуальный предприниматель. Пользоваться личным счетом можно через:

- сберкнижку;

- пластиковую карту.

В договоре на открытие такого счета не указывается, что он может использоваться в предпринимательской деятельности. Личный счет для бизнес-платежей изначально не предназначен.

Тем не менее использование ИП этого счета для уплаты налогов и других расчетных операций не подвергается санкциям и не находится под законодательным запретом. Имеющиеся ранее законодательные ограничения на использование личного счета в бизнес-платежах ИП на сегодняшний день отсутствуют.

Платежи наличные и безналичные

Для уплаты налогов без открытия расчетного счета ИП может воспользоваться одним из следующих далее вариантов.

Сайт налоговой службы

Сервис «Заплати налоги» позволяет, как видно из наименования, без проблем рассчитаться с бюджетом. Если ИП собирается произвести оплату непосредственно в отделении банка, он должен указать системе, что платит наличными, сформировать квитанцию (платежный документ), а затем распечатать документ на руки.

Если ИП намерен произвести расчеты онлайн через ресурс ФНС, указывается вариант «безналичный расчет» и выбирается способ расчета:

- через один из банков-партнеров, владельцем карты которого является ИП;

- через сайт «Госуслуги».

При формировании платежного документа обратите внимание на обозначенные ниже нюансы:

- Переход на вкладку «заплати налоги» осуществляется через Главную страницу сайта ФНС, далее выбирается вариант «Юрлица и ИП»;

- Налогоплательщиком будет являться ИП, а видом документа (поскольку предприниматель не имеет или не использует расчетный счет) — платежный документ.

- При формировании информации о налоге можно воспользоваться классификатором, выпадающим меню, а можно вбить КБК. Недостающую информацию система определит сама.

- Получателя платежа можно определить по адресу регистрации ИП, введя этот адрес в форму.

Далее вписываются сведения, относящиеся к предпринимателю.

Необходимо установить галку в зависимости от того, является ли ИП налоговым агентом (НДФЛ за сотрудников) или платит собственные налоги; выбрать подходящий тип платежа из выпадающего меню, период, сумму платежа. Собственные реквизиты ИП также необходимо обозначить.

В большинстве случаев ИП платит налоги там же, где он зарегистрирован, значит, объект обложения налогами находится по тому же адресу. Нужно поставить галку в соответствующем окне.

В наименовании плательщика учитывается, с какого счета идет платеж. Если платеж осуществляет физлицо (наличными или с личного счета), указываются его ФИО. Если для оплаты используется расчетный счет предпринимателя, указывается «Индивидуальный предприниматель ФИО». Завершается процедура формирования документа на оплату нажатием кнопки «Оплатить», переходом к вариантам оплаты – наличному и безналичному.

Госуслуги

Как уже отмечалось выше, с сайта ФНС возможен переход на портал госуслуг для погашения налоговых задолженностей. Можно и непосредственно пройти авторизацию на этом ресурсе, а затем заполнить заявку в адрес ФНС на предоставление информации по налогам – картой или распечатав квитанцию, и отправившись с документом в отделение банка.

Сбербанк

Кроме непосредственного обращения кассу отделения банка с распечатанной квитанцией, существуют еще несколько способов оплаты налогов с помощью его сервисов:

- Через Сбербанк Онлайн можно после авторизации в системе отыскать среди переводов и платежей получателя – ФНС. Далее воспользоваться возможностью поиска и оплаты налогов. Можно использовать сформированную ранее квитанцию ФНС и ввести ее реквизиты (индекс), сверить сумму налога и оплатить ее со счета, карты либо отыскать неуплаченный налог через функцию «поиск налогов по ИНН».

- С использованием так называемого QR-кода.Таким образом оплачивать налоги можно при помощи мобильного приложения Сбербанка, сканируя распечатанный ранее документ либо поднеся квитанцию к считывающему устройству банкомата, терминала. Это избавит от необходимости ручного внесения реквизитов через окно терминала.

В настоящее время налоговые платежи принимают практически любые кредитные учреждения, через кассу. Если ни один из способов, указанных выше, предпринимателю не подходит, можно обратиться с квитанцией в любой банк. Допустим и банковский перевод с личного счета ИП, открытого в любом банке.

На заметку! Налоги индивидуального предпринимателя может оплачивать не только он лично, но и другие граждане, организации, ИП (ст. 45-1 НК РФ).

Риски онлайн-платежей

Говоря об удобстве погашения задолженности по налогам через интернет, нельзя не сказать и о сопутствующих рисках. О возможности интернет-мошенничества предупреждает налогоплательщиков ФНС.

Схема незаконных действий проста: предлагается перейти по ссылке из рекламы, баннера, а затем налогоплательщик попадает на страницу формы, где требуется ввести ИНН. Далее предприниматель видит сумму налогов, якобы начисленных ему к уплате, которая является ложной и, как правило, завышенной. Комиссия за осуществление такого платежа может достигать 70%.

Давнее мошенничество, о котором снова напомнила ФНС, – «письма из налоговой» на почту предпринимателя с требованием погашения налогов. Содержащиеся в них ссылки ведут на мошеннические сайты, цель которых – получение личных данных плательщика налогов для незаконного снятия денег. ФНС не занимается рассылкой посланий на личную почту ИП, равно как и других налогоплательщиков.

Итоги

- Индивидуальный предприниматель может оплачивать налоги за себя и как налоговый агент, без открытия расчетного счета. Для этого он может использовать личный счет. Допустимо и погашение налоговой задолженности предпринимателя другими юридическими и физическими лицами.

- Кроме наличных платежей через кассу любого банка по квитанции из налоговой, существует множество вариантов рассчитаться с бюджетом.

- Наиболее удобные – онлайн-платежи через банковское приложение, оплата с карты через сайт ФНС, госуслуг, сканирование квитанции через банковский терминал посредством спецкода, нанесенного на документ. Существуют и другие способы уплаты налога ИП без расчетного счета.

- ФНС предупреждает о появлении мошеннических сайтов, и рекомендует предпринимателям пользоваться официальными адресами ресурсов госструктур и кредитных учреждений.

assistentus.ru

Как платить налоги ИП в 2016

Трудовые будни начинающего бизнесмена проходят в многочисленных заботах и хлопотах, решении финансовых вопросов, поиске контрагентов, налаживании сбыта и т. д. Когда приходит время выполнять налоговые обязательства, многие предприниматели, погрузившиеся в омут организационного процесса, сталкиваются с тем, что не имеют представления, как правильно платить налоги на малый бизнес.

У бизнесменов возникает масса вопросов: сколько платить? Как часто? Нужно ли составлять отчет по налогам? Тонкости налогообложения малого бизнеса новичкам зачастую кажутся непостижимыми. Если вы хотите получить ответы на эти и другие вопросы и в целом пролить свет на процесс уплаты налогов ИП, читайте далее.

Содержание:

Как часто ИП платит налоги

Периодичность внесения налоговых платежей целиком зависит от того, на какой системе налогообложения работает бизнесмен. Общие налогообложение малого бизнеса в России характеризуется наиболее частыми платежами, объемной отчетностью и предполагает уплату сразу нескольких обязательных налогов. Специальные режимы, напротив, позволяют в целом сократить взаимодействие ИП с налоговой службой.

Команда сайта Мир Бизнеса рекомендует всем читателям пройти Курс Ленивого Инвестора, на котором вы узнаете как навести порядок в личных финансах и научиться получать пассивный доход. Никаких заманух, только качественная информация от практикующего инвестора (от недвижимости до криптовалюты). Первая неделя обучения бесплатная! Регистрация на бесплатную неделю обученияЧастота внесения платежей для ИП на ОСНО

Применение в бизнесе общего налогового режима обязывает предпринимателя регулярно платить 3 обязательных налога:

- на доходы;

- на добавленную стоимость;

- на недвижимость, которая используется в бизнесе.

Как часто ИП платит налоги по упрощенке, какое сроки и способы? Чтобы ответить на этот вопрос, обратимся к таблице:

Налог | Периодичность уплаты и крайний срок |

НДФЛ | 1 раз в год — до 15 июля |

НДС | 1 раз в квартал — до 25 числа первого месяца квартала |

Налог на имущество | 1 раз в год — до 1 декабря |

К сведению ИП, НДФЛ платится за предыдущий год, то есть в 2016 необходимо погасить налоги, начисленные за 2015. Это не значит, что зарегистрировав ИП сейчас, можно смело забыть о подоходном налоге до 15 июля 2017 года. Для плательщиков на общем режиме предусмотрен особый порядок исчисления НДФЛ.

За текущий год бизнесмену необходимо трижды внести авансовые платежи по этому налогу:

- до 15 июля 2016;

- до 15 октября 2016;

- до 15 января 2017.

Чтобы сотрудники ФНС могли корректно начислить авансовый платеж, ИП необходимо заполнить соответствующую форму отчетности (Декларация 4-НДФЛ), указав в ней свой предполагаемый годовой доход.

Важно! Если бизнес в текущем месяце принес какие-либо доходы, отчитаться в вышеупомянутой форме необходимо не позднее пяти дней после его окончания. Если по итогам года сумма предполагаемого дохода, с которой платились авансовые платежи, будет отличаться от суммы реального дохода, то итоговый платеж будет скорректирован.

В последующие налоговые периоды ФНС будет производить расчет авансовых платежей исходя из реальных доходов, полученных предпринимателем в истекшем году (в 2017 базой для исчисления авансов станут доходы 2016 и т. д.)

Периодичность налоговых платежей ИП на спецрежимах

Ключевым отличием любой специальной системы налогообложения от классической является то, что ИП необходимо уплачивать только один налог, взимаемый в связи с использованием этой системы. Так, бизнесмен, осуществив переход на один из спецрежимов, избавляется от уплаты налогов, обязательных для ОСНО, за исключением отдельных случаев, установленных Федеральным законодательством.

Оплата налогов для ИП на одной из специальных налоговых систем в 2016 году будет осуществляться с периодичностью, указанной в таблице:

Система | Частота | Максимальный срок |

Упрощенная | 1 раз в год | до 30 апреля |

ЕНВД | 4 раза в год (за каждый квартал) | до 25 числа месяца, наступающего после каждого квартала (апрель, июль, октябрь, январь) |

ЕСХН | 1 раз в год | до 31 марта |

Патентная | 1 раз при покупке патента | · когда срок патента ≤6 месяцам, внести платеж можно в любое время до окончания его действия; · когда срок патента >6 месяцев, внести треть платежа нужно в первые 90 дней его действия, остальную часть – до истечения срока |

Важно! Режимы УСН и ЕСХН предполагают уплату ИП авансовых платежей на протяжении года. Так, бизнесмен на «упрощенке» за год заплатит 3 аванса, приходящихся на срок не позже 25 числа месяца, наступающего после каждого квартала (25 апреля, 25 июля, 25 октября). Авансовый платеж предпринимателю на ЕСХН необходимо внести 1 раз в срок до 25 июля текущего года.

С какой бы системой налогообложения ни работал бизнесмен, если у него в штате есть сотрудники, он обязан удерживать из их заработка НДФЛ по ставке 13% и перечислять в бюджет не позднее следующего после выдачи зарплаты дня.

Как правильно сдавать налоги ИП – порядок предоставления отчетности

Любой доход, полученный бизнесменом в результате предпринимательской деятельности, не только облагается налогом, но и подлежит обязательному декларированию. Исключение составляет только патентная система. Предприниматели на патенте не сдают декларацию, а лишь ведут Книгу учета доходов ИП. Вовремя не уплаченные налоги ведут к штрафам за неуплату.

Для всех остальных ИП предусмотрена специальная форма налоговой отчетности, утвержденная ФНС и размещенная на официальном ресурсе службы www.nalog.ru. Рассмотрим, как правильно сдавать налоги ИП на разных режимах.

Общий налоговый режим ставит перед ИП необходимость в регулярной сдаче в ФНС следующих документов:

- декларация 4-НДФЛ – ее необходимо заполнить и передать не позже пяти дней после истечения месяца, в котором ИП получил доход;

- декларация 3-НДФЛ – оформляется предпринимателем 1 раз в год. В ней указываются реальные доходы за прошедший налоговый период. Сдать документ нужно не позже 30 апреля следующего года;

- декларация по НДС – заполнить и сдать нужно не позже 25 числа месяца, который следует за прошедшим кварталом (25 апреля, 25 июля и т. д.).

Важно! За несвоевременное предоставление указанных документов для индивидуальных предпринимателей предусмотрены штрафные санкции.

Налог на имущество бизнесмен уплачивает при получении уведомления из органа ФНС. Никакой отчетности этот вид платежа не предполагает.

Очевидно, что ведение бизнеса на ОСНО требует от предпринимателя определенных навыков при сдаче отчетов. Если таковых нет, лучше прибегнуть к помощи квалифицированного бухгалтера либо воспользоваться услугами специальных агентств при заполнении декларации.

На специальных режимах налогообложения объем отчетности значительно меньше.

Предприниматели, использующие «упрощенку», подают декларацию по УСН не позже 30 апреля года, следующего за прошедшим налоговым периодом. Так, бизнесмен, зарегистрированный в 2016, обязан за этот год отчитаться в установленной форме до 30.04.2017.

Декларация по ЕСХН также предоставляется 1 раз в год – не позже 31 марта.

Индивидуальные предприниматели, которые являются плательщиками ЕНВД, сдают декларацию соответствующей формы 4 раза в год – не позже 20 числа месяца, который следует за отчетным кварталом.

К сведению ИП, любую из указанных деклараций необходимо подавать только после уплаты налога.

Важно! Если по каким-либо причинам деятельность ИП не ведется, это не освобождает бизнесмена от предоставления отчетности. В данном случае необходимо подавать так называемые нулевые декларации.

Декларацию нужно предоставлять в отделение ФНС по месту регистрации. Для некоторых налогоплательщиков предусмотрена возможность подачи заявления в электронном виде.

Важно! Если ИП является работодателем, ему необходимо отчитываться перед ФНС за налоги, уплаченные ИП с доходов своих сотрудников. Для этого ранее существовала специальная форма отчетности 2-НДФЛ. С 2016 года ситуация изменилась, и на законодательном уровне была введена дополнительная форма 6-НДФЛ.

Тем, кто имеет в штате сотрудников (или планирует нанять), рекомендуем просмотреть следующее видео, в котором говорится об изменениях 2016 года в администрирования НДФЛ, перечисляемого ИП за работников/

Как платить налоги ИП – доступные способы

Для того чтобы исполнить свои обязательства по налогам, у ИП есть 2 способа:

- наличными в кассе банка;

- безналичным перечислением с расчетного счета.

В обоих случаях денежные средства поступят в бюджет в течение одного операционного дня. Взимать комиссию при проведении налоговых платежей не вправе ни один банк.

Как лучше платить налоги ИП? Если бизнесмен владеет расчетным счетом в банке, то ответ однозначный – лучше выбрать второй способ. Это позволить сэкономить время и избежать очередей.

Чтобы не допустить ошибки при заполнении платежных документов, рекомендуем ознакомиться с материалом, изложенным в статье «Как ИП правильно заполнить квитанцию и оплатить налоги онлайн».

Загрузка…

mir-biz.ru

Как оплатить налог ИП через Сбербанк Онлайн: пошаговая инструкция

Все индивидуальные предприниматели периодически сталкиваются с необходимостью оплаты налогов в соответствующую инспекцию. Известно, что ИП нужно оплачивать как обязательные страховые взносы (начиная с 2017 года взносы медицинского и пенсионного страхования оплачиваются не в ПФР, а в налоговой инспекции), так и налог на прибыль исходя из конкретной системы налогообложения. Как же можно оплатить все и при этом не тратить время на простой в очереди?

Сейчас мало людей лично посещают банк, ведь практически все операции совершаются максимально быстро благодаря интернету. В этой статье мы рассмотрим, как оплатить налог ИП через Сбербанк Онлайн и решить данный вопрос в кратчайшие сроки.

Получится ли это сделать?

Многие задаются вопросом, а получится ли это сделать? Ведь Сбербанк Онлайн привязывают к личной карточке. Как же тогда может ИП осуществлять оплату налогов с нее? Разве он не должен делать платежи с собственного расчетного счета?

На этот счет в интернете содержится следующая информация: взносы, а также сборы в бюджетные компании не считаются операциями по предпринимательской деятельности. Именно поэтому у ИП есть возможность их оплаты абсолютно любым способом. Это может быть как касса банка, так и личный счет, расчетный и так далее.

Однако важно, чтобы карта была оформлена на того, кто зарегистрирован в качестве индивидуального предпринимателя. Вывод очевиден: оплата налогов ИП через Сбербанк Онлайн – вполне реальная процедура. Как же она осуществляется?

Процесс оплаты через Сбербанк Онлайн

Если вам ранее приходилось заниматься оплатой коммунальных платежей или иных услуг в данном сервисе, то вы точно быстро разберетесь с тем, как же оплатить налоги. Пользоваться сервисом может любой человек, имеющий карту Сбербанка.

Что бы не ошибиться, на руках должна быть квитанция сбербанка на оплату налога ИП с реквизитами. Для ее получения потребуется связаться с местным отделением налоговой службы или же посетить официальный сайт ФНС и самому распечатать ее. Последний вариант считается более предпочтительным, поскольку занимает минимум времени.

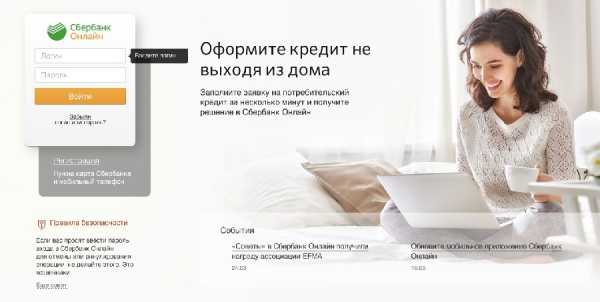

Итак, вы владеете платежными реквизитами. Теперь нужно посетить официальный сайт Сбербанка и войти в онлайн-сервис.

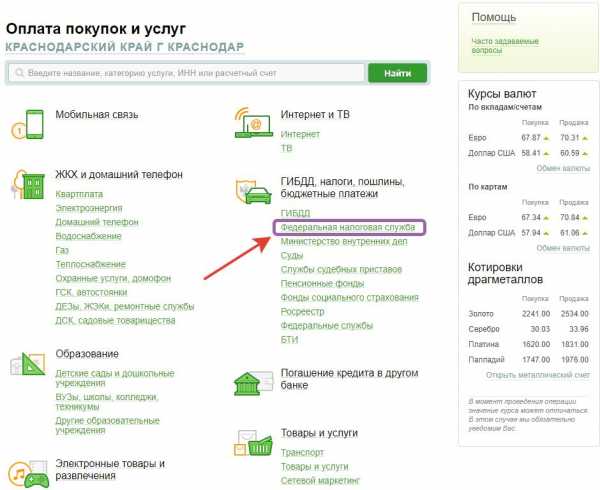

После выполнения входа посетите вкладку «Переводы и платежи», после чего выберите, куда нужно заплатить (для ИФНС необходимо нажать «Федеральная налоговая служба»).

Тут, кстати, можно выбрать Фонд социального страхования и Пенсионный фонд.

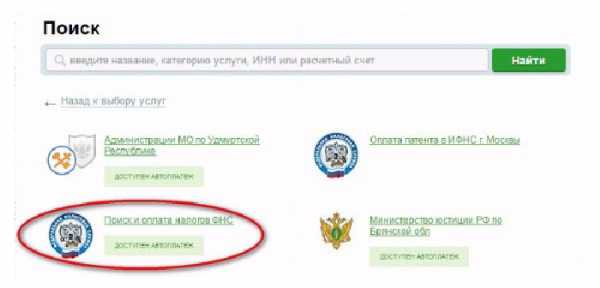

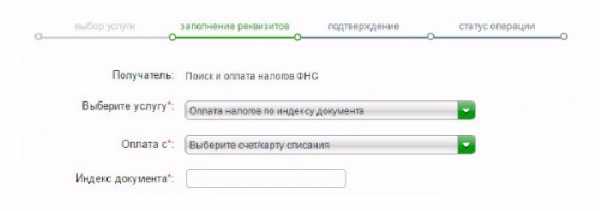

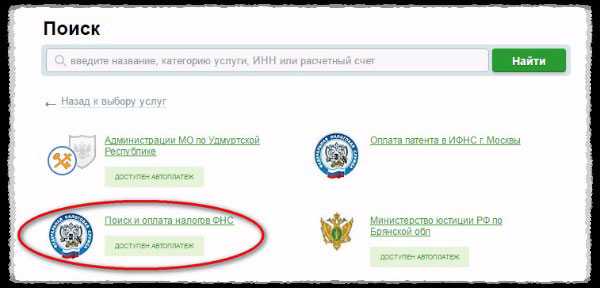

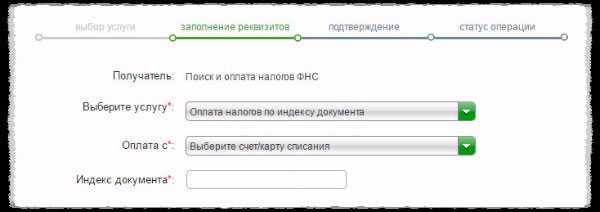

Затем будет открыта страница, содержащая перечень услуг. Нажмите «Поиск и оплата налогов ФНС».

Теперь нужно будет обратить внимание на ту самую квитанцию из налоговой службы. В ней написан индекс документа. Дальше выбираете «Оплата налогов по индексу документа», указываете карту, с которой спишутся средства, а также вносите индекс в обозначенное поле. Лучше оплачивать именно этим способом, поскольку в таком случае отсутствует комиссия.

Теперь нажмите «Продолжить». Система автоматически найдет сформированный документ, а на экране появится форма оплаты. Крайне важно сделать акцент на итоговой сумме, поскольку она должна совпадать с указанной в квитанции. Если все верно, то можно дальше работать с системой.

Обратите внимание! Изначально реквизиты получателя могут отличаться от тех, которые имеются у вас. В этом нет ничего страшного. Далее данное расхождение изменится на корректное.

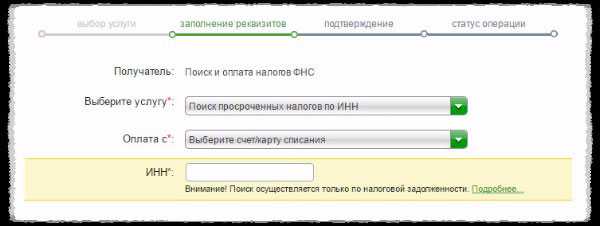

Если у вас отсутствует платежный документ с номером, то можно выбрать и другой путь. Речь идет о нажатии «Поиск просроченных налогов по ИНН», введении своего ИНН. После этого система покажет все долги.

Далее производится оплата налогов ИП Сбербанк Онлайн. На телефон придет СМС и подтверждающий пароль. Все, что нужно сделать – ввести его. Теперь на квитанции будет штамп «Исполнено», а с карты спишется необходимая сумма. Не забудьте распечатать этот чек и сохранить его. Подобное будет свидетельствовать о том, что вы реально все оплатили.

Таким образом, каждый пользователь системы может заплатить налоги ИП через Сбербанк Онлайн. Данный процесс отличается простотой, удобством и существенно экономит время!

creditvsbervbanke.ru

Как оплатить налоги ИП через Сбербанк Онлайн

Здравствуйте, уважаемые читатели! Для всех индивидуальных предпринимателей рано или поздно наступает горячая пора, связанная с платежами в налоговую инспекцию. Как вы знаете, ИП должны платить не только обязательные страховые взносы (с 2017 года взносы на пенсионное и медицинское страхование нужно платить не в ПФР, а в налоговую инспекцию — подробнее об этом читайте ТУТ), но и налог на прибыль в соответствии с выбранной системой налогообложения. Как быстро расплатиться со всеми, не стоя в очередях?

Личное посещение банка уходит в прошлое – теперь почти все процедуры можно выполнять в режиме онлайн через Интернет. В этой статье мы рассмотрим, как оплатить налоги ИП через Сбербанк Онлайн. Способ рабочий, поэтому пользуйтесь в своё удовольствие.

А можно ли так делать?

Этот вопрос задавал себе и я. Ведь если Сбербанк Онлайн привязан к личной карте, то разве может ИП оплачивать с неё налоги? Разве не обязан он осуществлять платежи со своего расчётного счёта, если он у него имеется?

Посидев некоторое время в Интернете, я нашёл следующую информацию.

Сборы и взносы в бюджетные организации не относятся к операциям по предпринимательской деятельности. Поэтому ИП может спокойно их оплачивать любым удобным ему способом: со своего личного счёта, через кассу банка, через расчётный счёт и т.д.

Самое главное при оплате с карты — чтобы она была оформлена на того же человека, кто зарегистрирован как ИП.

Как оплатить через Сбербанк Online?

Если вы хоть раз оплачивали коммунальные платежи или иные услуги посредством данного сервиса, то для вас не составит труда оплатить и налоги. Пользование сервисом доступно всем, у кого имеется карта Cбербанка.

О том, как зарегистрироваться в системе через банкомат, вы можете прочитать ЗДЕСЬ.

Тем, для кого всё это в новинку, помощь окажет следующая пошаговая инструкция.

Для того, чтобы произвести оплату, желательно иметь на руках квитанцию. Чтобы получить её, вам нужно либо обратиться в местное отделение налоговой службы, либо зайти на официальный сайт ФНС и распечатать её самостоятельно. Второй вариант наиболее предпочтителен, так как значительно экономит время, а сделать это совсем просто – надо только следовать подсказкам на сайте в разделе «Заплати налоги».

Итак, платёжные реквизиты у вас есть. Теперь зайдите на официальный сайт Сбербанка и осуществите вход в онлайн-сервис.

После того, как вход будет выполнен, перейдите на вкладку «Переводы и платежи», а затем выберите, куда вам необходимо заплатить. Если в ИФНС — нажимайте «Федеральная налоговая служба».

Здесь же можно выбрать Пенсионный фонд и Фонд социального страхования.

Далее откроется страница с перечнем организаций и услуг. Вам необходимо нажать «Поиск и оплата налогов ФНС».

Затем вам понадобится та самая квитанция из налоговой службы – там указан индекс документа. Выберите «Оплата налогов по индексу документа», укажите карту, с которой будет происходить списание, и внесите индекс в соответствующее поле. Рекомендуется оплачивать именно таким способом – так не взимается комиссия.

Нажмите «Продолжить». Система найдёт уже сформированный документ самостоятельно, и у вас на экране появится уже заполненная форма для оплаты. На этом этапе акцентируем внимание на итоговую сумму – если она совпадает с той, которая указана в квитанции, то смело продолжаем работу с системой.

Внимание! В самом начале реквизиты получателя могут не совпадать с имеющимися у вас. Ничего страшного в этом нет — при продолжении работы это расхождение уйдёт.

Если у вас нет платёжного документа с номером, то вы можете пойти другим путём: выбрать «Поиск просроченных налогов по ИНН», ввести свой ИНН, и система сама выдаст все имеющиеся задолженности.

После того, как вы всё проверите, можете производить оплату. Вам придёт СМС с подтверждающим паролем – осталось только ввести его. На квитанции у вас появится штамп с надписью «Исполнено», а с вашей карты произойдёт списание указанной суммы. Распечатайте этот чек и сохраните его. Это будет доказательством того, что вы всё оплатили.

Посредством сервиса Сбербанк Онлайн можно оплачивать любые взносы, в том числе и налоги за работников. Это очень удобно.

Если у вас остались вопросы — спрашивайте. Отвечу всем.

С уважением, Сергей Чесноков

on-www.ru

Как оплатить налоги ООО или ИП онлайн: способы, сервисы, особенности

Многие предприниматели предпочитают откладывать оплату налогов. Этот процесс занимает много времени. Часто в рабочее время людям приходится стоять в очереди, когда в офисе их ждут партнеры, клиенты и неотложные дела.

В результате просроченных сроков люди могут стать должниками. Это доставляет моральные и практические проблемы. К примеру, сложно получить паспорт для выезда за границу, оформить банковские документы, вести бизнес с международными партнерами и т.д.

В современном мире стало модным оплачивать налоги онлайн без дополнительных потерь. Уровень комиссии минимальный. Нужно просто использовать специальные онлайн-сервисы, которые помогут сэкономить время (например, на сайте госуслуг оплатить налоги онлайн можно в течение нескольких минут). Во многих интернет-сервисах не нужно дополнительно проходить регистрацию.

Как правило, для обработки платежей требуется не больше трех дней. Использовать сервисы для оплаты через Интернет можно в любое удобное время (даже в выходные и праздничные дни). Оплату можно проводить даже с помощью мобильных телефонов. Консультанты на этих сайтах отвечают на вопросы про оплату налогов и погашение штрафов.

Отличие оплаты налогов ИП от юридических лиц

У индивидуальных предпринимателей меньше налогов, если сравнить их с юридическими лицами. Во многих случаях эти налоги имеют более низкие ставки. Сумма налогов определяется налоговым режимом, согласно которому работают предприниматели. К примеру, при наличии патентов сумма налогов составляет около 3%. При наличии декларации немного выше.

Оплата суммы происходит равными частями (и социальный, и подоходный налог). Индивидуальные предприниматели платят отчисления на добавленную стоимость, когда превышается минимальный уровень продаж услуг или продукции. ИП уплачивает обязательные взносы в соответствующие пенсионные фонды.

В отличие от юридических лиц у ИП бухгалтерский учет проще. Благодаря этому ИП может самостоятельно им заниматься. Юридическим лицам в большинстве случаев требуется нанимать дополнительно бухгалтера на работу.

Юридическим лицам приходится оплачивать больше налогов. При этом уровень ставок выше, чем у ИП. Дополнительно юридические лица платят корпоративные подоходные взносы.

Знаете ли Вы, как рассчитать НДС?

Рекомендации по выбору наиболее подходящего вида налогообложения для ООО.

Если юридические лица занимаются малым бизнесом, тогда их доход подвержен ставкам (до девяти процентов). Если не учитывать расходы, то следует платить суммы налогов в равных частях. К примеру, как социальный и корпоративный налог.

Согласно закону, юридические лица должны перечислять индивидуальный налог, который вычитывается из заработанных денег сотрудников. Сумму оплаты в накопительные пенсионные фонды следует брать из зарплаты сотрудников.

Систему бухгалтерского и налогового учета у юридических лиц считают сложнее, чем у ИП. Им требуется сдавать большее количество отчетностей в соответствующие организации. Если ИП достаточно посещать налоговые комитеты, то юридическим лицам требуется проходить серию специальных организаций. Для этого следует подготовить соответствующую документацию. Если юридические лица не относятся к малому бизнесу, то нужно предоставлять документы о месте их пребывания. В последние годы налоговые организации требуют такие документы от всех юридических лиц.

Как оплатить налоги онлайн для ООО и ИП?

Современные онлайн платежи можно осуществлять быстро и практически из разных частей мира. Это очень удобно для людей, которые устали от длинных очередей или часто бывают в командировках.

Согласно закону, частные предприниматели должны оплачивать несколько разновидностей налогов.

У современных ООО есть разные системы налогообложения. На этот фактор влияет число и содержание бухгалтерских отчетов коммерческих компаний. Для выбора оптимального варианта системы налогообложения нужно изучить особенности конкретного ООО. Внесение платежей на сайты Интернета является более упрощенным вариантом системы налогообложения.

Существует три способа оплатить налоги:

- Самостоятельно прийти в налоговую организацию.

- Делегировать оплату доверенным лицам. К примеру, сотрудникам организации.

- Оплатить налоги ФНС онлайн.

Благодаря современным технологиям можно проводить налоговые платежи с помощью сети Интернет. Для выполнения этих платежей требуется расчетный счет юридических либо физических лиц.

Рассмотрим подробнее схемы для совершения этих платежей.

Узнать и оплатить налоги онлайн: быстро и просто

Для этого потребуется использовать компьютер или ноутбук, где есть доступ к сети Интернет. Для совершения платежей важно указывать правильные реквизиты налоговых организаций. Следует быть внимательными при заполнении собственных реквизитов и убедиться в том, что на счету есть достаточная сумма.

Перед выплатами необходимо правильно подсчитать сумму платежей с помощью услуг бухгалтера. Но большинство предпринимателей справляются с этим самостоятельно. Для выполнения платежей требуется указывать точные данные о получателе. Оптимально, если вся нужная информация будет написана рядом. Требуется вводить данные в нужные поля. После заполнения формы следует завершить платеж с использованием электронно-цифровой печати. Затем данные отправляются в банк.

Как получить субсидию на развитие малого бизнеса?

Не забудьте про своевременную оплату налогов! Ключевые моменты начисления и оплаты налога УСН.

Особенности налогообложения ООО по упрощенной схеме: http://svoy-business.com/yuridicheskie-voprosyi/nalogi-i-nalogooblazhenie/uproshhenka-dlya-ooo.html

После выполнения этих шагов процесс оплаты окончен. Далее средства поступают на счет соответствующих организаций. Чтобы убедиться в этом, необходимо зайти в банк, чтобы получить бланк с подтверждением оплаты и печатями соответствующих организаций. Эти платежные документы считаются доказательством того, что все налоги оплачены.

Делать оплату налогов с помощью Интернета удобно и в дневное, и в ночное время без праздников и выходных.

Обратите внимание, что за перечисление средств банк берет определенный процент комиссии. Поступление денег после оплаты происходит только в рабочие дни. Днем проведения оплаты можно считать тот, в который деньги ушли из вашего аккаунта.

Сбербанк: оплатить налоги онлайн

Большинство ИП имеют право на внесение налоговых платежей не только с собственного расчетного счета, но и из остальных банков. Процесс перевода денежных средств с помощью Интернета для ИП во многом похож на ООО.

Если на счету недостаточно денег у ИП, тогда он имеет право на получение талона в налоговой организации и обратиться в любой Сбербанк. Для этого достаточно назвать точную сумму и совершить оплату по соответствующим реквизитам.

У предпринимателей есть возможность оплатить налоги через Сбербанк-онлайн. Для этого достаточно иметь счет в Сбербанке. Человек получает аккаунт, где есть доступ к Интернет-клиенту. Здесь нужно вводить логин и пароль, чтобы совершить оплату. При этом следует назвать назначение платежа. В результате можно значительно сократить процесс оплаты налогов по времени.

Оплата налоговых платежей через Сбербанк-онлайн – это удобный и проверенный временем способ. Оплата надежно перечисляется в соответствующие организации. Благодаря быстрой работе этот сервис считается довольно популярным среди предпринимателей. Сбербанк использует современные технологии, чтобы модернизировать оборудование и разработать новые варианты обслуживания.

Кроме того, через Сбербанк-онлайн можно оплатить огромное количество прочих услуг. К примеру, можно:

- оплатить транспортный налог онлайн,

- оплатить налоги на землю онлайн,

- оплатить налог на имущество онлайн,

- оплатить налог на квартиру онлайн.

Достаточно зайти на официальный сайт Сбербанка и в собственный кабинет. Выбрать способ оплаты «Сбербанк». После ввода данных денежные средства поступают на соответствующий портал банка.

Похожие статьи

Помогла статья? Подписывайтесь в наши сообщества: ВКонтакте, Фейсбуке, Twitter, Одноклассниках или Google Plus.

Будем очень благодарны, если поставите «Лайк» ниже. Спасибо!

Получайте обновления прямо на вашу почту:

svoy-business.com

Как ИП заплатить налоги без расчетного счета в 2019 году: возможные способы

Добавлено в закладки: 0

Открытие учетной записи в финансовом учреждении способствует расширению возможностей ИП. Например, хозяйствующий субъект может рассчитываться с поставщиками, оплачивать налоги и сборы. Однако за движение денежных средств на счету предпринимателю придется уплачивать комиссию. При этом с населением ИП могут рассчитываться наличкой. Что касается юридических лиц, то они работают только по безналу. Поэтому возникает вопрос, как ИП может заплатить налоги без расчетного счета

Юридическая сторона

Физические лица законно осуществляют предпринимательскую деятельность без открытия расчетного счета. Ограничения, которые ранее устанавливал закон, утратили силу. Отпала также надобность уведомлять социальные фонды и ФНС об открытии новой учетной записи в банке.

В году допускается четыре варианта ведения учета денежных средств:

Когда месячный доход превышает 1 000 базовых величин, то проводится перечисление налога ИП на упрощенке. Следовательно, нужно подать документы на открытие расчетного или текущего счета. Правило не действует, если применяется кассовое оборудование. Заботясь о клиентах, ФНС разработало и разместило на своем официальном интернет-ресурсе платежный документ с подсказками по заполнению. Сервис налог.ру не взимает платы за пользование, не требует проходить регистрацию.

Пользователю достаточно:

- Ввести персональную информацию и место регистрации в качестве налогоплательщика.

- Указать какой налог ИП планирует уплатить.

- Прописать назначение платежа (предыдущий период или текущий год).

- Дождаться автоматической загрузки реквизитов налоговой службы.

- Ввести сумму для зачисления.

- Забрать готовый платежный документ.

На видео: Платежка на уплату налогов на сайте nalog.ru

Уплата налогов с лицевого счета

Трудовой кодекс обязывает работодателя переводить в пользу государства платежи по взносам за сотрудника. Обыкновенный лицевой счет частного лица подойдет для перечисления НДФЛ за работника, если нет расчетного счета, открытого на имя индивидуального предпринимателя. Преимущество данного метода – нет ограничений по сумме на обналичивание денежных средств. Отсутствует лимит на не снимаемый остаток. Сальдо может равняться нулю. Нормативные акты не содержат лимитацию в этом вопросе.

Однако банк вправе устанавливать свои требования и придерживаться их. Следовательно, нужно разобраться, как ИП заплатить налоги без расчетного счета не нарушая закон в году. Использование вместо расчетного счета текущего противоречит внутренним правилам финансовых учреждений. Учетные записи открываются с учетом предназначения. С обычных счетов не допускается проведение налоговых транзакций. Поэтому каждый принимает решение о том, какой налог ИП и где оплачивать.

Заключая соглашение с финансовым учреждением на открытие счета на имя частного лица, стоит внимательно прочитать предлагаемую форму документа. Стандартные бланки содержат условие о невозможности проведения через эту учетную запись платежей, связанных с ведением бизнеса. В случае нарушения этого пункта, банк имеет право без предупреждения закрыть счет или прекратить по нему проведение операций.

На видео: Кабинет налогоплательщика – лицевой счет налогоплательщика

Удаленный режим

Совершение денежных переводов через интернет подходит для зачисления налога ИП на УСН и других системах налогообложения. При условии, что нет наемных работников.

Возможные методы оплаты обязательств:

- Яндекс-кошелек и QIWI. Без комиссии деньги вносятся через терминалы самообслуживания на личный счет на сервисе и отправляются по назначению.

- Сбербанк-онлайн. Невозможно зачислить безналичные поступления от коммерческой деятельности. Допускается электронные ресурсы использовать на уплату пошлин.

Перечисление средств в Пенсионный Фонд через Госуслуги экономит время, которое тратилось бы на простаивание в очередях финансовых учреждений. Пользование услугами интернет-банкинга позволяет обойтись без бухгалтера, который мог бы решать финансовые вопросы бизнесмена. Метод позволяет ответить на вопрос, как ИП заплатить налоги через интернет и избежать штрафов за просрочку.

На видео: Переводы на картсчета физических лиц в бизнесе (внимание, опасность!)

Через операционное окно банка

Сотрудники банковских учреждений принимают денежные средства для зачисления на счета государственных организаций. Однако за проведение операции снимается комиссия. Предприниматель, произведя самостоятельно расчет ЕНВД, посещает ближайшее отделение любого банка для перевода денег. Совершая операцию, он должен указать назначение платежа, вид налога.

Важно прописать реквизиты налогоплательщика и данные налоговой инспекции. Чтобы избежать ошибок не стоит доверять выполнение операции другому лицу. В графе «Плательщик» должна стоять подпись бизнесмена.

Как оплатить налоги ИП без расчетного счета в банке? Платежи можно производить через терминал. Стоит быть внимательными с указанием реквизитов. Необходимо ориентироваться на свежие данные, полученные по месту регистрации. Не стоит доверять предложениям автомата. Ошибки приведут к неправильному зачислению денежных средств. В терминале снимается комиссия. Чтобы ее не удержали с перечисляемой суммы, необходимо вносить больше денег в терминал.

Метод подходит физическим лицам, если расчетный счет арестован государственными службами. Это единственный способ уплатить транспортный налог и некоторые другие обязательства.

Получение налогового вычета

Норма налоговых льгот распространяется на бизнесмена, не пользующегося услугами сторонних работников. Физическое лицо должно самостоятельно производить и реализовать товар, предоставлять консультационные, интеллектуальные услуги.

Выводы

Как ИП может оплатить налоги без расчетного счета? Ответ на вопрос определяется выбранной системой налогообложения, размером получаемого дохода, а также используется ли кассовый аппарат.

biznes-prost.ru

Добавить комментарий

Комментарий добавить легко