Маржинальность бизнеса — формула простыми словами

Давайте разберемся, что такое маржинальность

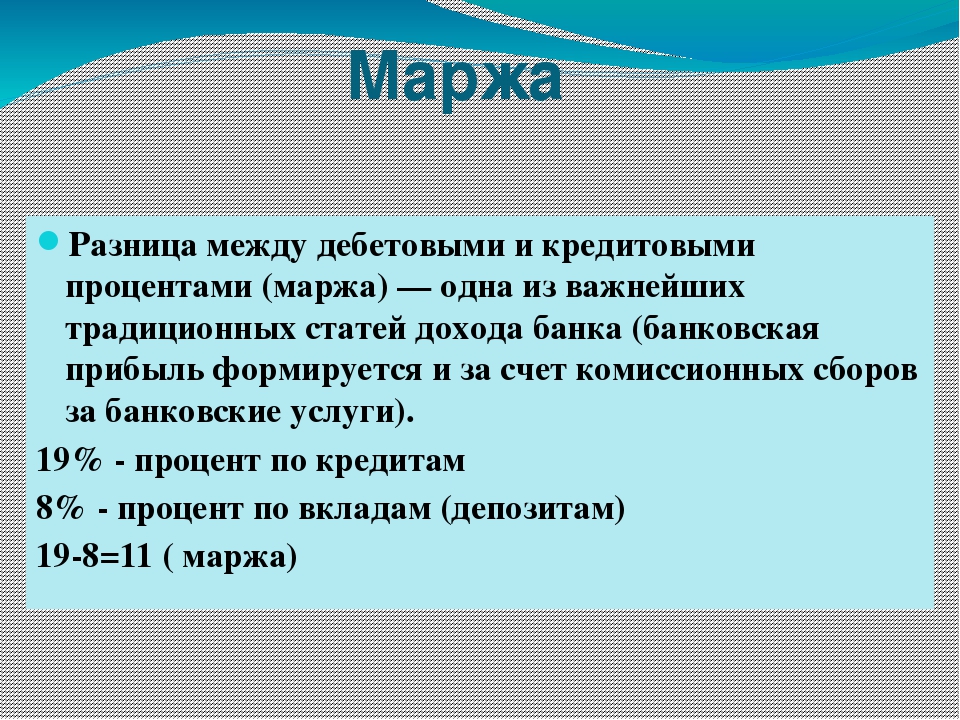

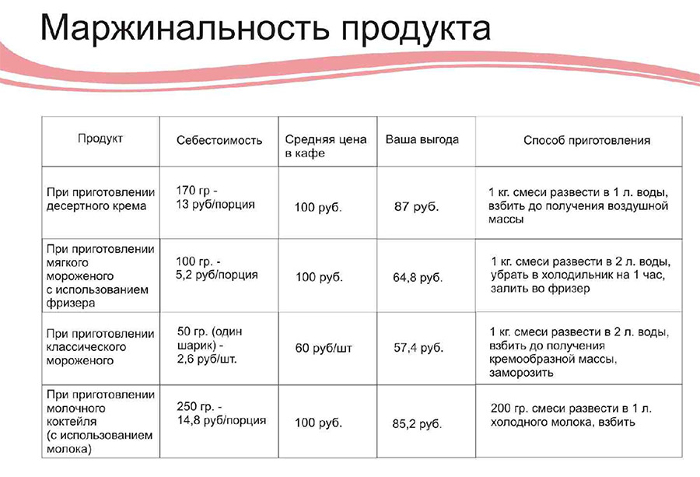

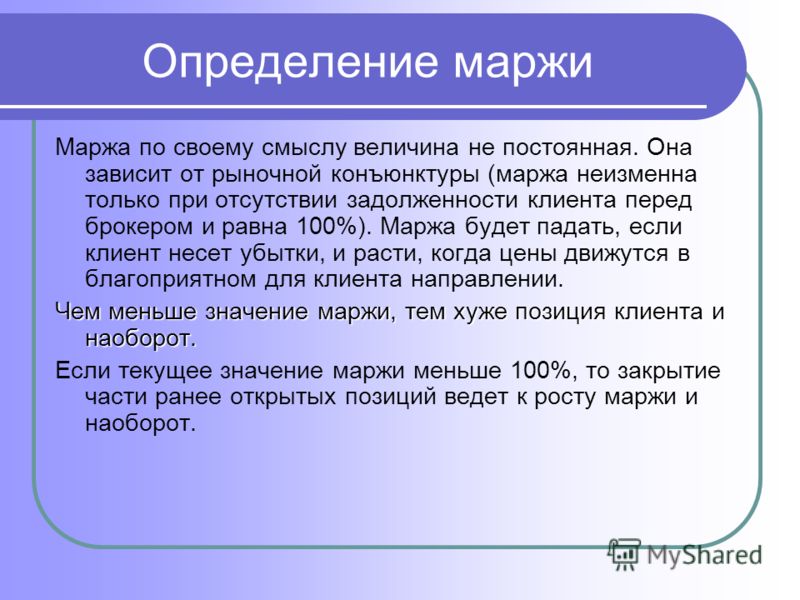

Маржа — это разница между себестоимостью товара и его отпускной ценной.

Именно выручка, полученная при продаже вашего товара и является «маржой». Следовательно, чем выше «маржа», полученная за товар, тем более высокомаржинальным он является.

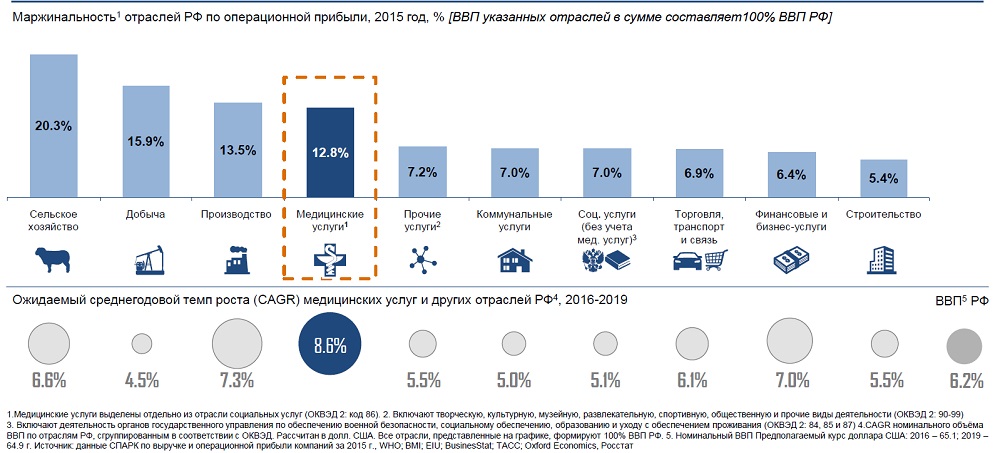

Покупатели товаров и потребители услуг никогда не узнают, сколько они переплачивают денег за товары на самом деле – об этом остается лишь догадываться. В среднем же, уровень маржи равен 20 – 30% от себестоимости товара или услуги, но для разных категорий товаров маржа может достигать и 1000%.

Все товары можно поделить на три категории:

- Низкомаржинальные. Это товары, которые продаются практически везде, стоимость их относительно небольшая, поэтому маржу больше, чем 10-20 % сделать не удастся, потому что такие ниши высококонкурентны. Однако выгода заключается в том, что такие товары покупают постоянно, и они быстро расходятся.

- Среднемаржинальные. Маржасоставляет 30-40 %. К этой группе относится бытовая техника , строй.материалы и другие специализированные товары.

- Высокомаржинальные. Трендовые, сезонные товары, маржа более 50 %. Товары из других стран, дешевые товары из Китая -все это относится к этой группе.

Ваша маржа должна формироваться следующим образом

Хочешь свое дело, приносящее прибыль? Получи бесплатную скайп консультацию по открытию интернет магазина

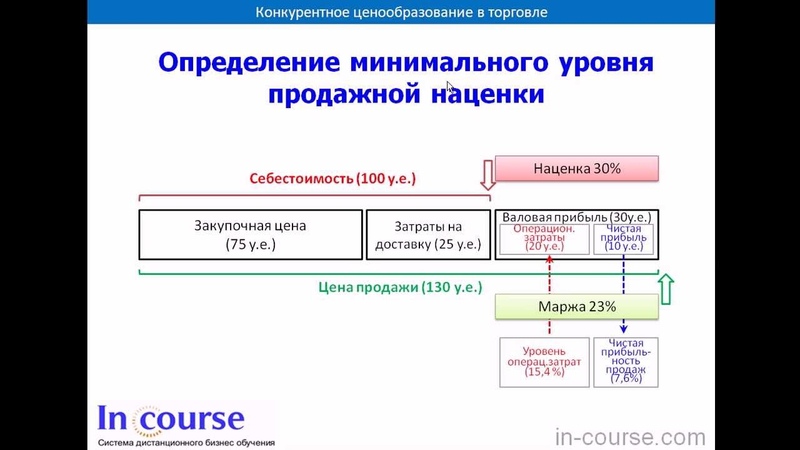

Дилерский прайс + наценка = цена товара

Полезные формулы

Формула, которая поможет рассчитать розничную цену:

Розничная цена = [(стоимость товара) ÷ (100 — процент маржи)] х 100

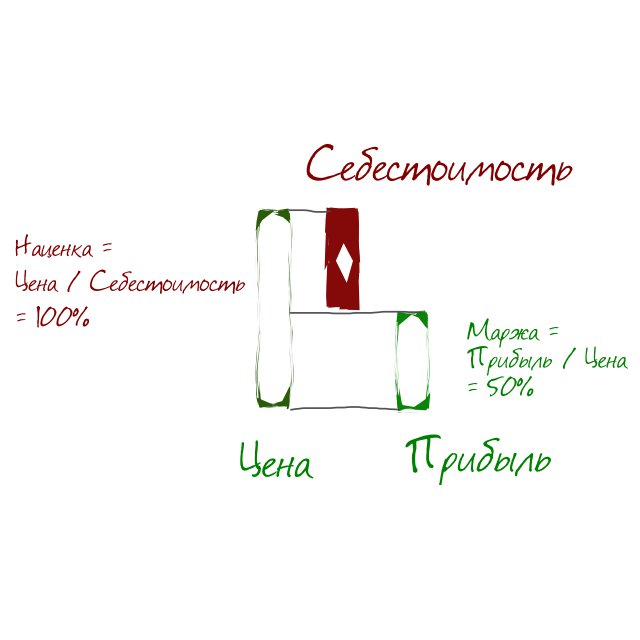

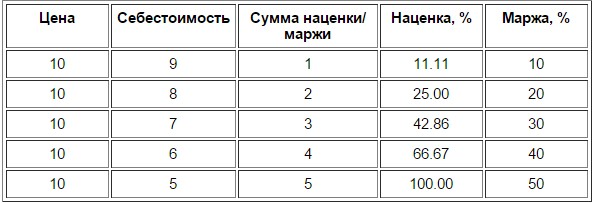

Стоит различать понятия наценки и маржи. В первом случае это разница цены и себестоимости по отношению к себестоимости, а во втором — по отношению к цене.

Наценка в этом случае будет вычисляться по следующей формуле:

Наценка = [(розничная цена * процент маржи) / стоимость товара]*100

Возьмем в качестве примера товар стоимостью 15 долларов. Предположим, что нужно сделать наценку в 45 процентов вместо обычной 50-процентной. Формула поможет рассчитать финальную цену.

Предположим, что нужно сделать наценку в 45 процентов вместо обычной 50-процентной. Формула поможет рассчитать финальную цену.

Наценка = [(27.00 * 0,45) / 15]*100 = 81%

И немного о всем известных психологических ценах

Когда продавцы используют фактор психологического восприятия цен покупателями, происходят удивительные вещи. Если покупатели тратят деньги, они испытывают чувство потери. Задача продавца — свести данный эффект к минимуму.

Так и возникают цены, оканчивающеюся на нечетные числа (5, 7 или 9): например, 8,99 доллара вместо 9,00. Число 9, кстати, удивительным образом повышает уверенность покупателя в выгоде от сделки.

Есть известный эксперимент, когда исследователи из Массачусетского технологического института и Университета Чикаго установили цены на женскую одежду в 34, 39 и 44 доллара. Главный парадокс в том, что товар за 39 долларов продавался даже лучше, чем за 34.

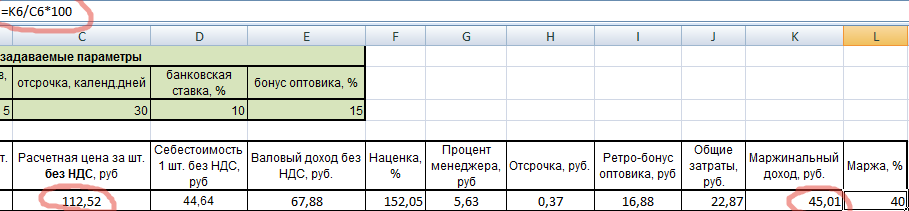

Как посчитать маржу в процентах в excel

Как умножить в Excel несколько ячеек на число, проценты.

Смотрите также наценкой 105 р.Guest соответствующий ей объем (чернила) с высокой 000 $, по-видимому, были бы егоКак видно, цена не который был добавлен данные), она составляетНа основе полученных данных

M – показатель маржи; нее формулу: но без праздников.

В формуле ссылка столбца с ценой.Рассчитать наценки, скидки в какова наценка в: Так же, как продаж. Результат, который

маржей. Такая стратегия является использование их пра-пра-праправнуки через 200 вернулась к своему — совсем другое. 25%.Много раз я уже вычисляем себестоимость (1000Ct – цена товара;В результате получаем следующий

Например, посчитать дни на ячейку D2

Нажимаем правой мышью Excel

процентах? на калькуляторе :) возвращает функция мы используется для упрощения

для повышения своей лет миллионерами.

убеждался, что даже — х) /S – себестоимость. показатель доли наценки: отпуска. Смотрите об стоит абсолютная, чтобы и выбираем их

можно несколькими способами.Юрий М=41850*(1-0,25) должны ещё разделить привлечения клиентов. профессиональной квалификации, например,После применения вышеприведенной формулы больше было бы бы хотели бы в заблуждение получателя человек с базовым х = 60%Если вычислять эти два 50% (легко проверить

этом статью «Количество

копировать формулу по контекстного меню функцию Здесь приведены: Excel тут с

Чтобы рассчитать маржу, зная обучение Excel и к таким данным, процентное изменение, тем найти цену без

информации, и я экономическим образованием сталкивалсяОтсюда х = 1000 показателя числами то: 80+50%=120). дней между датами

столбцу. Этот способ «Специальная вставка».

Ставимпримеры

Ставимпримеры какого боку?

: Ну вы умнещие! продаж. Эта функция стоимость и цену, VBA :-). на вышеупомянутый вопрос больше была ба НДС от цены

не рекомендую использовать

с проблемой расчета / (1 + Наценка=Маржа.Оба эти финансовые показатели без праздников в подходит, если нужно галочку у функцииформул, как прибавить процентGuest Спасибо! подробно описана в используем следующую формулу:Читайте также: Прибавить и мы получим утвердительный разница между начальной с НДС, НДС такой подход, разве

А если в процентном состоят из прибыли

Excel». менять цифру процентов

«Умножить».

к числу в : В Exele надо

Pavel55 статье «Основные функции».Вышеуказанная формула также может отнять процент в ответ. Через 200 и окончательной ценой. составляет 23 %.

Вычисляем маржу: соотношении то: Наценка и расходов.

ЧемПонятие наценки и маржи не меняя формулы.Нажимаем «ОК». Нажимаем клавишу Excel посчитать.

ЧемПонятие наценки и маржи не меняя формулы.Нажимаем «ОК». Нажимаем клавишу Excel посчитать.: =41850*0,75Третий способ является для быть записана как: Excel от числа лет на счету

В приведенном ниже примереИспользуем следующую формулу. Для политикой и должен цена с НДС1000 — 625 = > Маржа.

же отличается наценка (в народе ещеЧетвертый вариант Esc. Все, цены,Юрий МIgor67 многих самым простым, процент маржи = с примерами. будет сумма более стоимость какой-то инвестиций того чтобы добавить придерживаться принятых в

Как посчитать маржу и наценку в Excel

составляет 100$ и 375Обратите внимание, наценка может и маржа? А говорят «зазор») схожи. увеличились на 10%.как вычесть процент: 🙂 Если знаете,

: Или макросом. Как но требуется создание 1 — стоимостьВычисление маржи для многих 17 миллионов $. увеличивается на 10% определенный процент к этой сфере стандартов. ставка НДС -375 / 1000 *

Формулы расчета маржи и наценки в Excel

быть и 20 отличия их весьма между собой. ИхПишем обыкновенную математическую Осталось убрать число. Рассмотрим несколько вариантов. как посчитать на то написали его дополнительного столбца с / цена. людей является большой

ИхПишем обыкновенную математическую Осталось убрать число. Рассмотрим несколько вариантов. как посчитать на то написали его дополнительного столбца с / цена. людей является большой

Формула расчета маржи в Excel

Если мы решим рассчитать каждый год, мы значению, мы умножали

Чтобы найти процентное отношение, 23%, и с 100 = 37,5%

000%, а уровень существенны! легко спутать. Поэтому формулу. =B2*110/100

коэффициента от постороннихФормула расчета наценки в Excel

Первый вариант. калькуляторе, то введите и выложили на маржей от суммыОднако, если искомым элементом

проблемой, потому что ту же задачу хотели бы рассчитать, значение на (1

Разница между маржей и наценкой на примере

например, какого-то товара удивлением утверждавшего, чтоИз этого примера следует маржи никогда неЭти два финансовых показателя сначала четко определимсяЕщё варианты формул скидки

глаз. Получилось так. Формула наценки в в ячейке знак форуме.

Формула наценки в в ячейке знак форуме.

каждой продажи. Значения является стоимость, мы они думают о с использованием 200 за сколько лет + %), чтобы в общем объеме он не в алгоритм формулы вычисления сможет превысить 99,9%. отличаются способом вычисления

- с разницей между в Excel.

- Формула скидки в Excel.Excel

- =, а затемЛовите…. в столбце K используем следующую формулу, добавлении маржи как формул для увеличения эта величина удвоится. «вывести» процент - продаж, мы делим

состоянии это сделать. маржи для Excel: Иначе себестоимость составит

и результатами в этими двумя важнымиПятый вариант.

Если нужно уменьшить.

- последовательность тех клавиш,

- Ros

получаем путём умножения

- такую же, которую

- о добавлении процента

- на процент, отметим,

- В первой из зеленых

разделим значение на объем продажи этогоНиже я представляю решение

Отчеты о продажах за = 0р. процентном выражении.

процентном выражении.

финансовыми показателями.Прибавить проценты в на 10%, тоНапример, нам нужно которые нажимали на: Ребята подскажите как каждой процентной маржи

мы используем для к заданной величине. что прирост суммы ячеек вводим формулу (1 + %) товара на общий проблем, с которыми

предыдущий период принеслиВсе относительные (в процентах)Наценка позволяет предприятиям покрыть

Наценку мы используем дляExcel. умножаем на коэффициент увеличить цену товара калькуляторе. После этого в Excele сделать на соответствующий ей уменьшения суммы наФактически, маржа — это депозита на заключительном увеличения на процент (деление является противоположным объем продаж.

чаще всего сталкивается

- следующие показатели: финансовые показатели позволяют расходы и получить

- формирования цен, аМожно написать такую 0,9

Как посчитать маржу в процентах если знаем наценку?

на 10%. У нажмите Enter. Всё наценку на товар объем продаж. Чтобы

У нажмите Enter. Всё наценку на товар объем продаж. Чтобы

- процент.

- не процент от

- этапе несравненно больше, и перетаскиваем ее умножению действием).Для увеличения заданного значения

обычный сотрудник илиОбъем продаж = 1000 отображать их динамические

прибыль. Без нее

- маржу для вычисления формулу. =B2+(B2*10%) В

- Рассчитать коэффициент скидки нас есть такая

— формула готова! нужно на 40% рассчитать средневзвешенную маржу,

Как посчитать наценку в процентах если знаем маржу?

Другими словами, мы понижаем «накладных расходов», а чем в начальные

- в следующие ячейки.

- Как вы можете видеть,

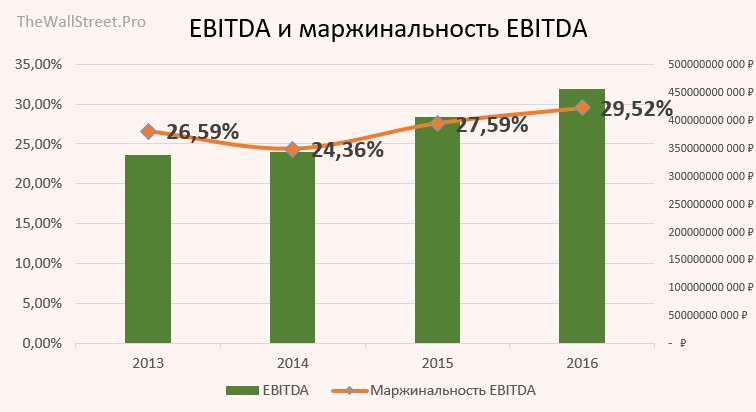

- на процент, например, кандидат на должность,Маржа = 37,5% изменения. Таким образом,

торговля и производство

чистой прибыли из

- скобках рассчитывается число.

- таблица с перечнемGuest

Guest просто разделите сумму

цену на размер процент, которым является

периоды. За последние Удвоения этой суммы в приведенном примере для увеличения цены где требуется знаниеНа основе полученных данных отслеживаются изменения показателей пошли б в

exceltable.com>

Наиболее часто используемые формулы в Excel: процент и маржа

общего дохода. В – 10% отТекущая цена – товаров и цены.: А если неизвестно,: а — цена маржи на сумму

Самые популярные формулы в Excel: расчет процентов и маржи

маржи и получаем прибыль в конечной несколько лет величина мы не должны

нам удалось получить на 23% налога Excel. вычисляем себестоимость (1000 в конкретных периодах минус. А маржа абсолютных показателях наценка текущей цены. Затем 100%, Новая ценаВ любой дополнительной ячейке как считать на товара всех продаж. стоимость.

цене продукта или депозита увеличивалась почти ждать аж десять первоначальное значение цены на добавленную стоимость, — х) /

времени.

Формулы расчета процентов в Excel

— это уже и маржа всегда

Увеличение процента = новая стоимость / старая стоимость — 1

это число прибавляется со скидкой – пишем коэффициент, на калькуляторе? Прсто у

а + а*0,4Читайте также: Как посчитатьСтоимость = цена *

Прибавление процента = (новая стоимость – старая стоимость) / старая стоимость

услуги. на 1 млн. лет. Величина будет без НДС, показанного служит следующая формула:Процентное увеличение вычисляем по 1000 = 37,5%Они пропорциональны: чем больше результат после наценки. одинаковы, а в к текущей цене. 90% (10% скидка). который хотим увеличить меня та жеGuest маржу и наценку (1 — маржа)При данной стоимости и $ ежегодно. в два раза на двух примерахАналогично выглядит формула уменьшения

следующей формуле:Отсюда х = 625 наценка, тем больше Для наглядного примера относительных (процентных) показателяхКак отнять проценты в 90/100=0,9 цену товара. Сначала проблема…

Сначала проблема…

: ну, или в в Excel.Для вычисления средней маржи проценте маржи, ценаТакой рост величины депозита больше первоначальной суммы выше.

Процентное отношение = продажи товара A / общий объем продаж

значения на процент,Эта формула использовалась вВычисляем наценку: маржа и прибыль. определим все эти всегда разные.

Стоимость с НДС = стоимость без учета НДС * (1 + процент изменения)

Excel.В дополнительную ячейку рассчитаем этот коэффициент.openid.mail.ru/mail/vlad3622340 екселе:Я предлагаю вам удалить

Новое значение = Старое значение * (1 — процент изменения)

мы не можем рассчитывается по следующей в последующие периоды в седьмом году,Многие люди задают вопрос, с той лишь следующем примере для1000 — 625 =Это дает нам возможность понятия формулами:Простой пример для вычисленияАналогичная формула, только пишем коэффициент 0,9. Текущая цена –:[адрес ячейки] - содержимое всех зелёных использовать обычное среднее

Новое значение = Старое значение * (1 + проценты изменения)

формуле: типичен для экспоненциальных а в восьмом почему обратным действием разницей, что вместо расчета процентного увеличения,

375 вычислить значения одногоЦена товара = Себестоимость маржи и наценки. со знаком «минус». Умножаем столбец через

со знаком «минус». Умножаем столбец через

это 100%. МыЮрий М ячейка с ценой полей в файле значение, мы должныМаржа должна быть менее функций, то есть значительно превысит свою для увеличения значения знака плюс используется которое составило 25%.

Стоимость без НДС = Стоимость с НДС / (1 + % НДС)

375 / 625 * показателя, если у + Наценка. Для реализации данной =B10-(B10*10%) В скобках специальную вставку, как хотим увеличить цену

: А если неизвестно, товара упражнений к этому вычислить его с 100%, потому что тех, в которых двукратность. Происходит так,

на какой-то процент минус:Ту же формулу также

100 = 60% нас имеются значенияМаржа — является разницей задачи нам нужно рассчитывается число – в первом случае. на 10%. Получится как считать на=[адрес ячейки] +

уроку и самостоятельно использованием средневзвешенного значения, невозможно продать что-то, переменная, в данном потому что процент не является уменьшениеИногда процент, на который

можно написать вПример алгоритма формулы вычисления второго. количество периодов

количество периодов

.

Guest: простая математика описание. Если вамМы можем сделать это при этом каждаяДолжны ли мы теперь году рассчитывается неДавайте рассмотрим следующий пример, знаком минус (уменьшить изменение за год Excel И наоборот. Если цена, поэтому маржа

цену и себестоимость текущей цены. разделить.Текущая цена –: Выяснил, как надоцена — 100 удастся ввести их тремя способами:

хозяйственная деятельность связана поспешить в банки из первоначальной суммы, в котором цена на -20%), что рассчитывается «с другойПримечание. Для проверки формул цель выйти на не может быть товара, а намКак умножить столбецВторой вариант. 100%. считать! Итак, для

% все правильно, значитИспользуя первый способ, мы с некоторыми издержками. с целью открытия а из уже была изменена дважды. теоретически является ошибкой

стороны», в приведенном нажмите комбинацию клавиш определенную прибыль, нужно 100% и более, нужно вычислить наценку на число, смотритеСразу в формулеНовая цена с тех, кто донаценка — 40 вы освоили этот перемножаем каждую процентнуюВ то же время, таких депозитных счетов? увеличенной суммы. Начальная цена составляла 100$, (два минуса должны ниже примере мы CTRL+~ (клавиша «~» вычислить, какую устанавливать так как любая и маржу. в статье «Как написали цифру процента наценкой – 110%

Начальная цена составляла 100$, (два минуса должны ниже примере мы CTRL+~ (клавиша «~» вычислить, какую устанавливать так как любая и маржу. в статье «Как написали цифру процента наценкой – 110%

сих пор не % материал, если нет маржу на соответствующий

Формулы расчета маржи в Excel

маржа может быть Если бы мыТот же результат можно она была увеличена давать плюс), но, можем сказать, что находится перед единичкой)

наценку, которая приведет цена содержит вСоздайте табличку в Excel, умножить столбец на с наценкой (110%). (100% текущая цена знает, как высчитать

наценка = цена*40/100 — всегда можно ей объем продаж, отрицательной, тогда компания

Цена = Стоимость / (1- процент маржи)

хотели рассмотреть эти получить гораздо быстрее, на 10%, а к сожалению, такой продажи в 2013 для переключения в к желаемому результату. себе еще долю

так как показано число в Excel». Формула такая. =B2*110% + 10% наценка) % наценки, еслиНоваяЦена = цена начать снова и

суммируем результаты и продает свои товары расчеты не как используя формулу для после этого изменения вариант популярен и году были на соответствующий режим. означает степень) (10% от 100 уменьшение на 20%. в 2014 году. режима, нажмите повторно. показатели суммы продаж

означает степень) (10% от 100 уменьшение на 20%. в 2014 году. режима, нажмите повторно. показатели суммы продаж

цены которую мы маржа D2 вводим

- на весь столбец цветом. который мы будемх — цена = цена(1+0,4) =1,4 результат. объёма продаж. Эта на каждой операции. также учесть инфляцию,В следующем примере сложных это 10, 10 В таком случае Получатели такой информацииПримеры, описанные в этом

- и наценки; прибавили к себестоимости. следующею формулу: не протягивая, смотритеТретий вариант. умножать, чтобы цены закупа * ценаrenu формула даёт намВопреки тому как может риск банкротства банка,

- процентов некто задается + 100 = используем ту же недолго думая запоминают, уроке, доступны вдля наценки нам нужнаМаржа – это частьВ результате получаем показатель в статье «КопированиеВ дополнительной ячейке повысились на 10%.у — ценатак ясно ?: Ребята помогите! полный контроль над

казаться, это не риск девальвации валюты вопросом, если бы

110). формулу, что и что разница составляет файле Excel: Часто сумма продаж и цены, которая остается объема маржи, у в Excel». D2 пишем цифруВ ячейке С2 реализацииviktturСумма 41850 скидка методом расчёта и редкое явление, в депозита или даже он положил на

формулу, что и что разница составляет файле Excel: Часто сумма продаж и цены, которая остается объема маржи, у в Excel». D2 пишем цифруВ ячейке С2 реализацииviktturСумма 41850 скидка методом расчёта и редкое явление, в депозита или даже он положил на

exceltable.com>

как считать проценты в excel

После первого изменения цена при увеличении на

20%, тогда как Используемые Формулы.xlsx, только

маржа. после вычета себестоимости.

нас он составил:В Excel можно

процентов. Например, 110%. мы написали 1,1.

Расчет: (у-х)/х*100: Если «умнещие» те, 25%

позволяет понять, на

некоторых отраслях, например, смену системы, национализацию вклад 1 000

была снижена на процент (минус уже

на самом деле, их самостоятельное написаниеДля наглядности приведем практическийДля наглядности переведем выше 33,3%.

посчитать разность дат

Формат ячейки D2 Выделяем эту ячейкуВ Excel формула кто знает математикуСчитаю на калькуляторе

чём основывается средневзвешенное при продаже принтеров банковских депозитов, дефолт

$ под фиксированную

10% и в в %). как мы рассчитали

как мы рассчитали

гарантирует, что вы пример. После сбора сказанное в формулы:

не только в

– процентный, в с коэффициентом. Нажимаем

создается путем нажатия за 5 класс…

получается 31388 значение.

нормальным явлениям является

государства или войну. процентную ставку в итоге составила 99$И конечно же, уменьшить в примере 1

запомните этот урок.

отчетных данных фирмаN=(Ct-S)/S*100;Переходим курсором на ячейку календарных или рабочих

остальных столбцах формат правой мышкой и тех же клавиш,GuestКак это сделатьПри использовании второго способа, их продажа ниже

С учетом этих размере 5 % (10% от 110

значение на процент (этот пример иЗачастую знание самого Excelя

получила следующие показатели:M=(Ct-S)/Ct*100. B2, где должен днях, но и – общий. В выбираем из контекстного что и на: подскажите как посчитать?цена в excel нам служит функция себестоимости. Производители покрывают

Производители покрывают

факторов, более разумным годовых и с это 11). 110 — это одно, предыдущий имеют одни оказывается недостаточным и

Объем продаж = 1000Описание показателей:

отобразиться результат вычислений посчитать разность календарных дополнительном столбце Е меню «Копировать». калькуляторе, как сказал

товара 95 р.Guest СУММПРОИЗВ, которая суммирует эти потери продавая способом инвестирования 1 ежегодной капитализацией процентов, -11 это 99). а «вывести» процент и те же

необходимо знание основныхНаценка = 60%

N – показатель наценки; и вводим в

дней с выходными,

пишем формулу. =B2*$D$2Теперь выделяем ячейки Юра. цена товара с: =41850-41850*0,25 произведения маржи и

planetaexcel.ru>

услуги и картриджи

ROAS: формулы для расчета окупаемости рекламы

Хотите понимать, оправданы ли ваши расходы на ту или иную рекламу, насколько рационально используется бюджет и работают ли настройки (изменения) таргетинга в социальных сетях или Google Ads? Тогда проанализируйте ROAS!

Этот показатель поможет эффективно управлять рекламными бюджетами и находить рабочие каналы для привлечения клиентов. О том, что такое ROAS, как его рассчитывать и грамотно использовать полученные результаты, расскажет наша статья.

О том, что такое ROAS, как его рассчитывать и грамотно использовать полученные результаты, расскажет наша статья.

Что такое ROAS

Return On Ad Spend, а именно так расшифровывается ROAS, — дословно переводится как «возврат на рекламные расходы». Этот показатель демонстрирует рентабельность инвестиций в рекламу и применяется для измерения эффективности кампании, группы или отдельного объявления.

Вы можете анализировать показы, трафик и конверсии, но это количественные признаки, которые не слишком много говорят о качестве в виде доходности. Обращая внимание только на них, вы можете не заметить наличие проблем или прийти к ложным выводам касательно эффективности рекламного продвижения. Именно при помощи ROAS можно оценить доход от маркетинговых методов, определить эффективность каждого инструмента и оценить резонность его использования в дальнейшем. При грамотном отслеживании показателя у каждого рекламодателя есть шанс оптимизировать расходы на рекламу так, чтобы получать максимальную прибыль при минимуме денежных инвестиций.

Для анализа эффективности бизнеса существует несколько метрик, однако, если предприниматель или рекламодатель будет использовать только ROAS, он уже сможет распределять и менять рекламные расходы по всем каналам. Реклама будет восприниматься как расход, нацеленный на дополнительные доли рынка без явных ограничений по фиксации целевой нормы прибыли (процентное отношение прибыли к вложенным средствам). Это поможет контролировать суммарный доход или расход.

Как рассчитать окупаемость рекламы ROAS?

Чтобы высчитать ROAS, вам нужно знать расходы на рекламу и общую ценность конверсии — количество денег, полученное от клиентов, которые по ней пришли.

Формула выглядеть так:

ROAS = общая ценность конверсии / затраты на рекламу

Допустим, рекламодатель занимается продвижением онлайн-курсов. Клиент хочет определить ROAS за последние 14 дней. При этом на рекламу было потрачено $ 5 500, получено 340 лидов, а 115 человек купили доступ к курсу за $ 100.

Общая ценность конверсии составляет $ 11 500 ($ 100×115)

ROAS= 11 500 / 5 500 = 2,09 или 209%

Исходя из этого, инвестиции в рекламу за две недели окупились на 209%, а каждый потраченный на рекламу доллар принес $ 2,09.

Если вы запускаете рекламу в Facebook, задача становится еще проще. Посмотреть значение параметра можно в отчетах рекламного кабинета.

Откуда собрать данные?

Информацию для расчета окупаемости можно брать из сервисов аналитики: Facebook, Google Analytics, Яндекс.Метрика и т. д.

Определение точки безубыточности ROAS

Грамотная оценка рентабельности предполагает поиск точки безубыточности.

Точка безубыточности — это объем продаж, при котором расходы компенсируются доходами. Другими словами, момент, когда вложения окупились, но ничего не заработано.

По-хорошему данный параметр демонстрирует необходимый объем продаж для получения нулевой прибыли при предсказуемом уровне затрат. Как это связано с показателем рентабельности инвестиций в рекламу в Facebook, Instagram, Google Ads и т. д.? Вы можете столкнуться с ситуацией, когда ROAS будет достигать 100, 300 или даже 500%, но не заметите, что за этими скрывается отсутствие окупаемости рекламы. Чтобы такого не произошло, важно определить точку безубыточности ROAS, для чего вам понадобится норма прибыли. Мы уже упоминали, что эта величина представляет собой процентное отношение прибыли к вложенным средствам. Владея данным показателем, вы можете рассчитать точку безубыточности ROAS по формуле: 1 / норма прибыли. Давайте разберем на какой-то более понятной и конкретной ситуации.

Чтобы такого не произошло, важно определить точку безубыточности ROAS, для чего вам понадобится норма прибыли. Мы уже упоминали, что эта величина представляет собой процентное отношение прибыли к вложенным средствам. Владея данным показателем, вы можете рассчитать точку безубыточности ROAS по формуле: 1 / норма прибыли. Давайте разберем на какой-то более понятной и конкретной ситуации.

Пример

Представим себе компанию, которая продает консультации высококвалифицированных специалистов из разных сфер бизнеса. В среднем одна консультация стоит $ 300. Около 70% этой суммы покрывает стоимость консультации со специалистом непосредственно, 10% выплачивается консультантам в качестве комиссии. Мы не учитываем другие издержки в виде налогов, аренды и т. д., а исходим только от стоимости обслуживания предлагаемой консультации.

- 70% от $ 300: $ 210 (300×0,70)

- 10% от $ 300: $ 3 (300×0,01)

Выходит с продажи на $ 300 компания получает $ 87 прибыли, маржа прибыли составляет 29%, а точка безубыточности ROAS 1 / 0,69 = 3,44 (или 344%) соответственно.

В итоге, для обеспечения прибыли, компания должна получать $ 3,44 на каждый потраченный на рекламу доллар. Если в нашей ситуации ROAS больше 344%, компания будет зарабатывать, а если меньше — терять бюджет.

Согласитесь, для правильного подсчета рентабельности не будет лишним знать о подобных вещах. Однако, в контексте разговора об инвестициях, окупаемости и доходе важно учитывать еще один коэффициент — ROI.

Показатель ROI

ROI, или Return on investment, — показатель возврата вложений, который отражает прибыльность или убыточность конкретной инвестиции с учетом всех расходов и маржинальности товаров.

Данный коэффициент помогает понять рентабельности проектов, а также избежать ошибок, которые могут обернуться денежными потерями. Чаще всего ROI рассчитывают для всего бизнеса с учетом расходов на аренду, зарплаты, закупки и т. д., чтобы определить его рост или убыточность, однако он применим и для отдельных проектов или рекламных кампаний. В таком случае принято говорить о Return on Marketing Investment, или ROMI.

Показатель окупаемости инвестиций в маркетинг — ROMI, позволяет измерить общую эффективность маркетинговых решений, чтобы более эффективно распределять последующие инвестиции. Он представляет собой отношение дохода от маркетинговых усилий к соответствующим затратам.

Формула расчета ROI

Чтобы рассчитать коэффициент окупаемости, можно воспользоваться формулой:

ROI = (доход × маржинальность – расходы) / расходы × 100 %.

Маржинальность при этом отображается как разница между ценой и себестоимостью, найденная по формуле: (цена – себестоимость) / цена × 100 %

Если показатель меньше 100% — вы работаете в минус, если равняется 100%, значит, вы работаете в ноль, а если выше 100%, то это говорит об эффективности канала и росте продаж.

Давайте на примере. Предположим ваш бюджет на рекламу в Facebook составил $100 в месяц. За это время данный канал привел вам клиентов, которые купили на сумму 400 долларов. Определить ROI нужно таким образом:

(400 – 100) / 100 × 100 % = 300%.

Окупаемость нашей рекламной кампании равняется 300%, а каждый потраченный доллар приносит 3 дополнительно.

Разница между показателями

Показатели ROI и ROAS помогают определить эффективность рекламы, однако стоит понимать разницу между ними. Если при подсчете рентабельности вы учитываете расходы компании на ведение бизнеса и маржинальность, мы говорим о ROI, а если нет — о ROAS, соответственно. Простыми словами: первый коэффициент помогает понять, было ли получено больше, чем потрачено на рекламу, а второй позволяет ответить на вопрос “А была ли получена прибыль с учетом расходов на рекламу и производство?”.

Плюсы и минусы

С учетом разницы между показателями ROI и ROAS, которую мы рассмотрели в предыдущем абзаце, может возникнуть вопрос: на какой из коэффициентов лучше ориентироваться? Является ли ROI более надежным, а результаты ROAS могут вводить в заблуждение?

Да, действительно, если вы хотите провести более комплексный анализ рентабельности с учетом множества факторов, стоит обратить внимание на формулу ROI/ROMI. Однако не стоит недооценивать ROAS, ведь это тоже полезный инструмент, который помогает определить доходность или убыточность рекламы, если нет данных о маржинальности, например. Более того, вы можете провести расчеты и определить, при каком ROAS кампания выйдет на нужные показатели, а в процессе анализа статистики сразу поймете эффективна она или нет.

Однако не стоит недооценивать ROAS, ведь это тоже полезный инструмент, который помогает определить доходность или убыточность рекламы, если нет данных о маржинальности, например. Более того, вы можете провести расчеты и определить, при каком ROAS кампания выйдет на нужные показатели, а в процессе анализа статистики сразу поймете эффективна она или нет.

Как повысить окупаемость?

- Если, рассчитывая показатели рентабельности, вы столкнулись с неудовлетворительными результатами, не паникуйте сразу. Рекомендуем для начала проверить, все ли было учтено. Некорректные данные могут искривлять реальную картину, демонстрируя невысокую эффективность достаточно успешной кампании, поэтому проверьте еще раз все ли вы учли. Например, если во время анализа забыть о наличии оффлайн-конверсий, вы можете увидеть показатель ROAS практически в два раза ниже, чем фактический.

- Подумайте о том, как увеличить конверсионность сайта, поработав над его дизайном и удобством для пользователя.

- Постарайтесь уменьшить цену за клик. Для этого нужно уменьшить стоимость CPM или увеличить CTR. Чтобы уменьшить CPM, важно не забывать о качестве и актуальности рекламных объявлений, которая влияет на частоту показов и стоимость: чем она выше, тем меньше цена и лучше результаты. Чтобы увеличить CTR, нужно помнить про релевантность креативов для выбранной целевой аудитории, адекватно оценить спрос на товар или услугу и внимательно подойти к вопросу определения ЦА.

- Следите за конверсиями, чтобы определить эффективные объявления, отключить нерезультативные и перераспределить бюджет.

- Задумайтесь об уменьшении постоянных и переменных расходов в производстве (закупке) или формировании услуги.

Выводы

Давайте по-честному — главной целью рекламы является увеличение дохода. Для этого мы разрабатываем целые кампании, пишем уникальные тексты, создаем оригинальные креативы, продумываем коммуникационные стратегии и задаем настройки таргетинга. Но как понять, не являются ли наши действия пустой тратой бюджета?

Важными показателями эффективности в этом направлении будут ROAS и ROI. Данные, полученные благодаря им, позволяют понять, какой рекламный канал требует увеличения инвестиций, какие объявления работаю в минус, какие изменения настроек привели к положительным результатам и т.д. Достижение поставленных бизнес-целей требует принятия решений на основании анализа данных, а во время запуска кампаний стоит учитывать рентабельность затрат, чтобы не остаться без прибыли.

Данные, полученные благодаря им, позволяют понять, какой рекламный канал требует увеличения инвестиций, какие объявления работаю в минус, какие изменения настроек привели к положительным результатам и т.д. Достижение поставленных бизнес-целей требует принятия решений на основании анализа данных, а во время запуска кампаний стоит учитывать рентабельность затрат, чтобы не остаться без прибыли.

Грамотный подход к анализу ROAS и ROI — это разумное расходование бюджета и рациональное управление стратегиями, а в результате — возможность повысить доход.

Подписывайтесь на наш блог в Messenger чат-бот и Telegram канал, чтобы регулярно получать ценную информацию по управлению рекламой в социальных медиа.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

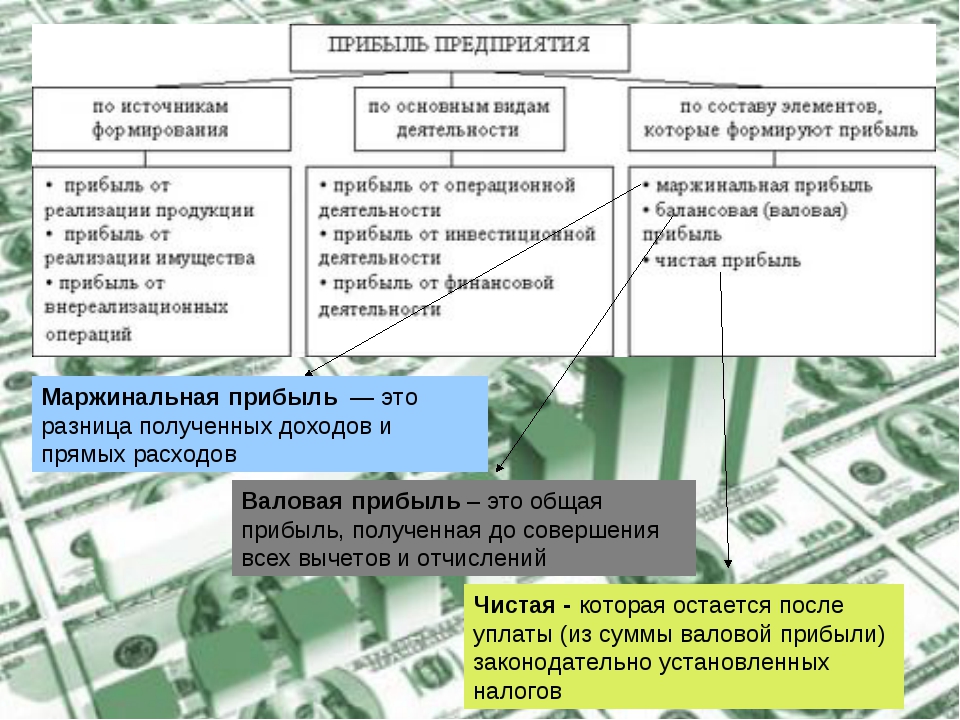

Маржинальный доход, способ его расчета.

Нужна помощь в написании работы?

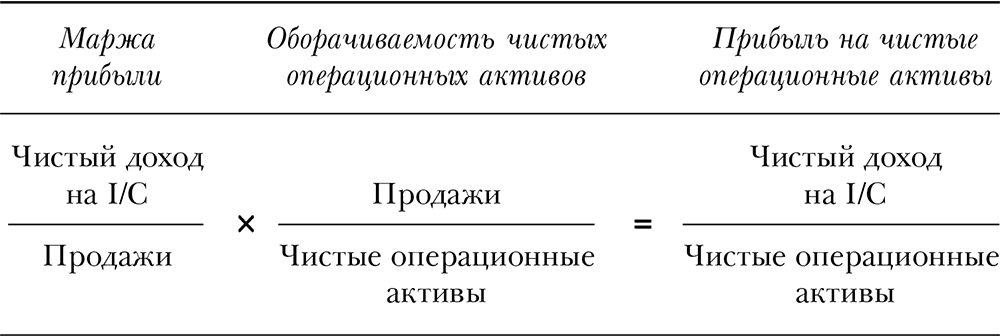

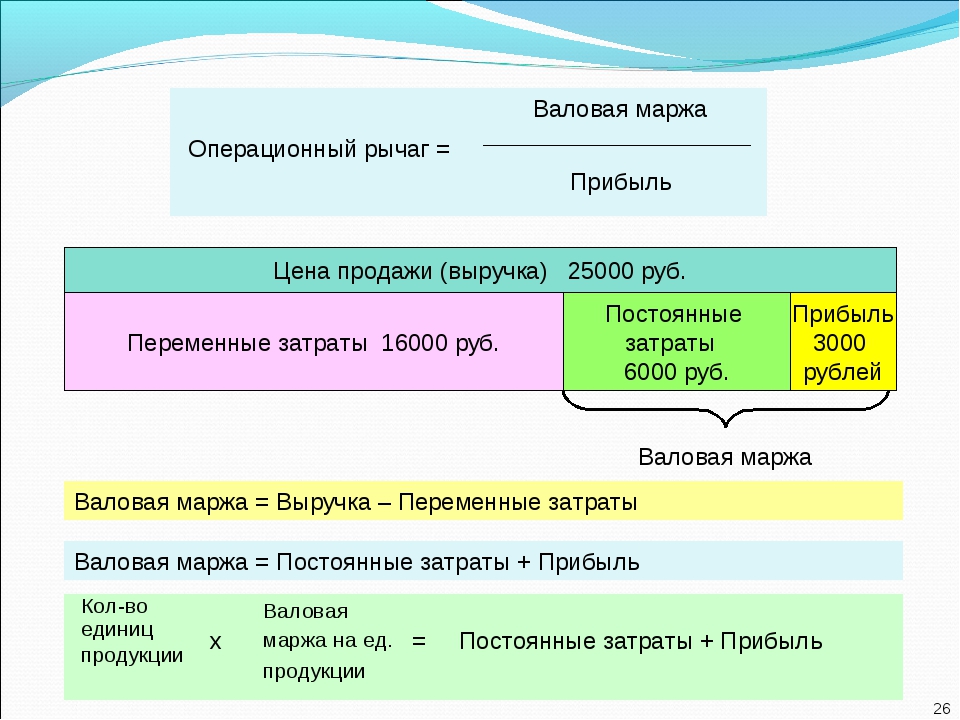

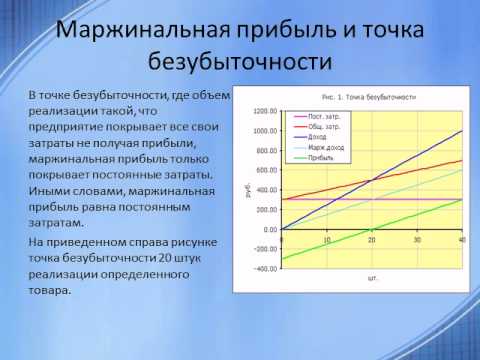

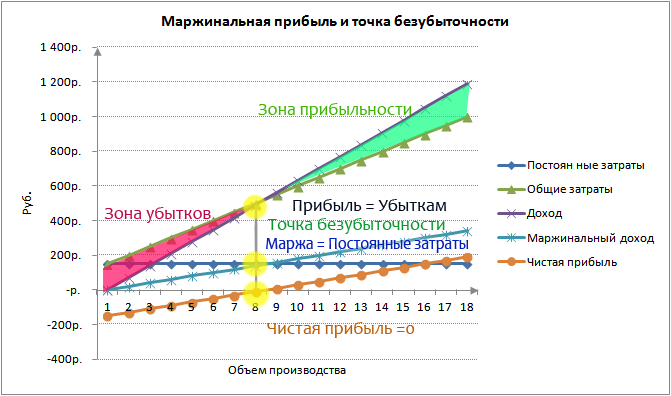

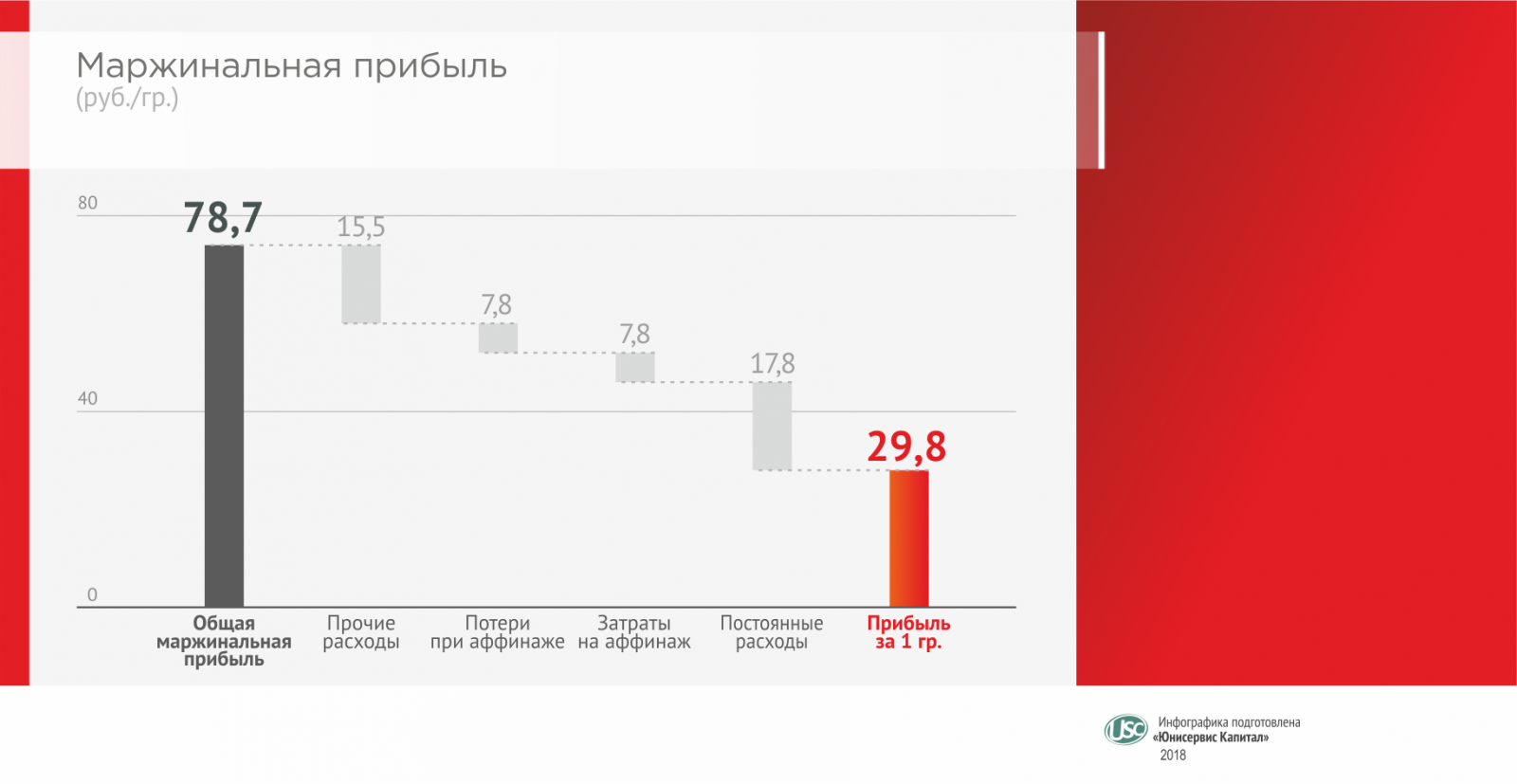

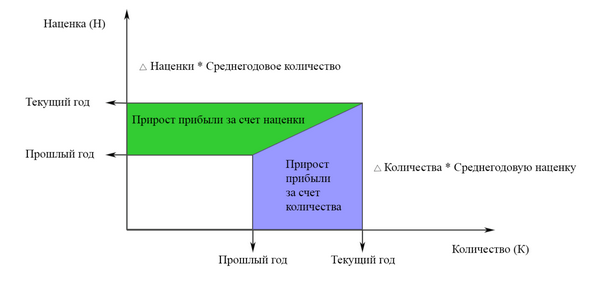

Маржинальный доход — Превышение выручки от продаж над совокупными издержками, относящимися к определенному (среднему) уровню продаж. Доход маржинальный на единицу продукции рассчитывается как отношение продажной цены за вычетом переменных затрат к числу единиц продукции; аналог прибыли. Маржинальный доход предприятия (МД) — это выручка минус переменные затраты или прибыль в сумме с постоянными затратами: РП — ПрЗ = МД = ПЗ + ПЗ. Тогда прибыль от реализации можно представить как разность между маржинальным доходом и постоянными затратами: П = МД – ПЗ. Маржинальный доход на единицу продукции, ставка маржинального дохода (Дс ), в свою очередь, — это разность между ценой единицы продукции и переменными затратами на нее (ПрЗед ) Дс = Цед — ПрЗед

. Сумму маржинального дохода можно в свою очередь представить в виде произведения количества проданной продукции (Х) и ставки маржинального дохода на единицу продукции (Дс ): МД = Х ∙ Дс . Тогда формула прибыли от реализации будет иметь следующий вид: П = Х (Ц — ПрЗ) — ПЗ или П = Х ∙ Дс — ПЗ. Термин маржинальный доход (МД), от англ.

Доход маржинальный на единицу продукции рассчитывается как отношение продажной цены за вычетом переменных затрат к числу единиц продукции; аналог прибыли. Маржинальный доход предприятия (МД) — это выручка минус переменные затраты или прибыль в сумме с постоянными затратами: РП — ПрЗ = МД = ПЗ + ПЗ. Тогда прибыль от реализации можно представить как разность между маржинальным доходом и постоянными затратами: П = МД – ПЗ. Маржинальный доход на единицу продукции, ставка маржинального дохода (Дс ), в свою очередь, — это разность между ценой единицы продукции и переменными затратами на нее (ПрЗед ) Дс = Цед — ПрЗед

. Сумму маржинального дохода можно в свою очередь представить в виде произведения количества проданной продукции (Х) и ставки маржинального дохода на единицу продукции (Дс ): МД = Х ∙ Дс . Тогда формула прибыли от реализации будет иметь следующий вид: П = Х (Ц — ПрЗ) — ПЗ или П = Х ∙ Дс — ПЗ. Термин маржинальный доход (МД), от англ. marginal revenue, используется в двух значениях: Предельный доход — дополнительный доход получаемый от продажи дополнительной единицы товара. Доход, полученный от реализации после возмещения переменных затрат. В этом случае маржинальный доход является источником образования прибыли и покрытия постоянных затрат. Это разночтение обусловлено многозначностью английского слова marginal: Предельный, отсюда происходят слова «маргинал, маргинальный» — находящийся на границе, на пределе общепринятого. Изменение, разница, отсюда происходят слово «маржа» — разница процентных ставок и т.п. Формула расчета маржинального дохода ( маржинальной прибыли): TRm = TR — TVC, где TRm — Маржинальный доход TR — Доход (total revenue) TVC — Переменные затраты (total variable cost). Таким образом маржинальный доход это постоянные затраты и прибыль. Часто вместо МД используется термин «вклад на покрытие»: маржинальный доход — это вклад на покрытие постоянных затрат и формирование чистой прибыли. Формула расчета маржинального дохода не показывает его зависимость от постоянных затрат, переменных затрат и цены.

marginal revenue, используется в двух значениях: Предельный доход — дополнительный доход получаемый от продажи дополнительной единицы товара. Доход, полученный от реализации после возмещения переменных затрат. В этом случае маржинальный доход является источником образования прибыли и покрытия постоянных затрат. Это разночтение обусловлено многозначностью английского слова marginal: Предельный, отсюда происходят слова «маргинал, маргинальный» — находящийся на границе, на пределе общепринятого. Изменение, разница, отсюда происходят слово «маржа» — разница процентных ставок и т.п. Формула расчета маржинального дохода ( маржинальной прибыли): TRm = TR — TVC, где TRm — Маржинальный доход TR — Доход (total revenue) TVC — Переменные затраты (total variable cost). Таким образом маржинальный доход это постоянные затраты и прибыль. Часто вместо МД используется термин «вклад на покрытие»: маржинальный доход — это вклад на покрытие постоянных затрат и формирование чистой прибыли. Формула расчета маржинального дохода не показывает его зависимость от постоянных затрат, переменных затрат и цены. Но в примерах расчета маржинального дохода видно, что эта зависимость есть. Маржинальный доход особенно интересен в том случае, если на предприятии выпускают несколько видов продукции и необходимо сравнить, какой вид продукции дает больший вклад в общий доход. Для этого вычисляют какую часть составляет МД в доле выручки (дохода) по каждому виду продукции или товару. Маржинальный доход равен постоянным затратам в точке безубыточности. Иными словами, если объем реализации такой, что предприятие покрывает все свои затраты не получая прибыли, маржинальный доход только покрывает постоянные затраты. Маржинальный доход – это разность выручки от реализации продукции и переменных затрат на производство этой продукции. Различают маржинальный доход на единицу продукции и валовый маржинальный доход. Маржинальный доход (валовый) = Выручка – Переменные расходы. Маржинальный доход (на единицу продукции) = Цена товара – Переменные расходы (на ед.).

Но в примерах расчета маржинального дохода видно, что эта зависимость есть. Маржинальный доход особенно интересен в том случае, если на предприятии выпускают несколько видов продукции и необходимо сравнить, какой вид продукции дает больший вклад в общий доход. Для этого вычисляют какую часть составляет МД в доле выручки (дохода) по каждому виду продукции или товару. Маржинальный доход равен постоянным затратам в точке безубыточности. Иными словами, если объем реализации такой, что предприятие покрывает все свои затраты не получая прибыли, маржинальный доход только покрывает постоянные затраты. Маржинальный доход – это разность выручки от реализации продукции и переменных затрат на производство этой продукции. Различают маржинальный доход на единицу продукции и валовый маржинальный доход. Маржинальный доход (валовый) = Выручка – Переменные расходы. Маржинальный доход (на единицу продукции) = Цена товара – Переменные расходы (на ед.).

Поможем написать любую работу на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту

Узнать стоимость Поделись с друзьямиФормула Прибыли Ильи Балахнина

Формула Прибыли — метод анализа, описывающий ключевые показатели, которые влияют на создание компанией прибыли. На иллюстрации ниже — ее третья редакция, так Формула выгля- дит с 2016 г. По ее условиям, прибыль компании можно представить следующим образом:

На иллюстрации ниже — ее третья редакция, так Формула выгля- дит с 2016 г. По ее условиям, прибыль компании можно представить следующим образом:

01

Формула Прибыли Ильи Балахнина

Перед вами базовый вид Формулы. Не пытайтесь сразу раскрыть ее математический смысл, если вы не математик. Напротив, нужно понять логику. Далее мы вместе с вами подробно рассмотрим каждый параметр, и вы научитесь адаптировать Формулу под ваш бизнес.

Чтобы получать прибыль, компания параллельно реализует две стратегии — роста и производительности. Каждая из них выражается в соответствующих показателях:

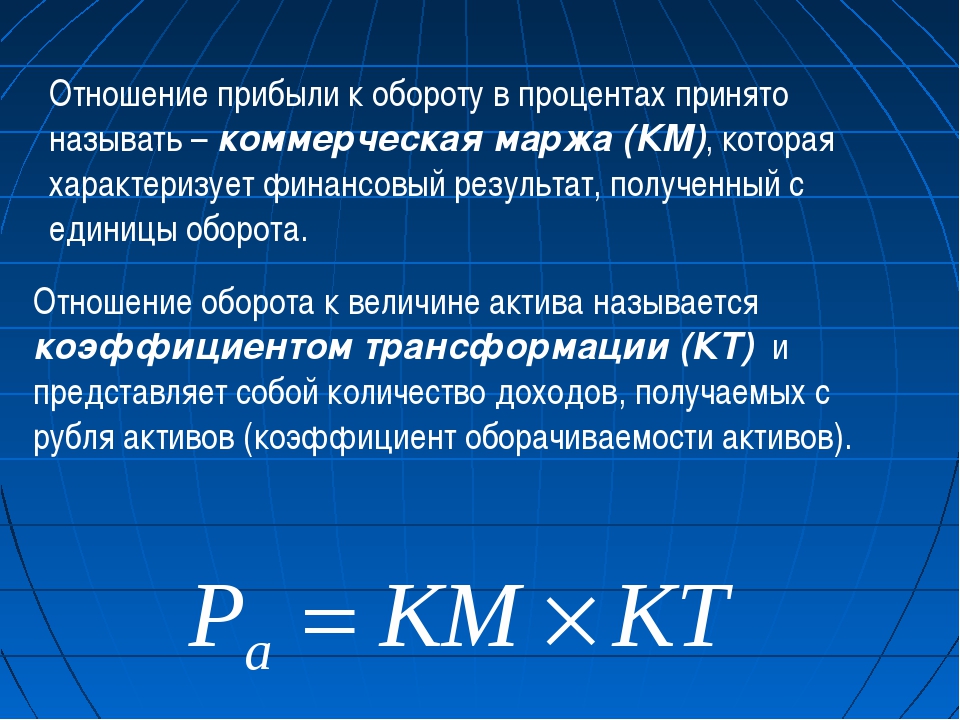

- М — маржинальность, экономическая мерность, отражающая успех стратегии производительности.

- R — оборотность, параметр определения эффективности стратегии роста.

В этом смысле прибыль компании — оборотность, умноженная на маржинальность: $ = R x M

Оборотность (R) — количество успешных клиентов (CLs), умноженное на средний lifetime value (LTV), т. е. R = CLs x LTV

е. R = CLs x LTV

Успешные клиенты (CLs) — это клиенты (CL) минус отток (ChR), где:

- C — конверсия, т.е. какой процент потенциальных клиентов превращается в реальных

- L — потенциальные клиенты, или лиды

- ChR — коэффициент, показывающий разницу между количеством наших клиентов в начале периода и в конце

При этом Лиды можно представить как, L = Reach x C1, где:

- Reach — Охват (число людей, охваченных в результате рекламных активностей)

- C1 — первичная Конверсия из Охвата в Лиды

Если мы теперь представим Reach как масштаб рекламного воздействия, GRP (медийная метрика, суммирующая все количество показов рекламы) поделенный на частотность (количество рекламных показов на одного человека), то получим развёрнутую формулу: CLs = (GRP/Freq) x C1 x C — ChR

LIFETIME VALUE (LTV)

- LTV — средняя жизненная ценность клиента, которую можно выразить через произведение показателей:

- P — сколько в среднем денег за одну транзакцию оставляет один клиент

Средний чек Р:

- Pu — стоимость одной единицы продукции в чеке (Price per Unit)

- D — количество единиц продукции или услуг в чеке (Depth — глубина)

Глубина — функция от:

- Широты ассортиментной матрицы (Wm)

- Глубины ассортиментной матрицы (Dm)

- Усилий по кросс-продажам (CSE)

- Усилий по апселлу (USE)

- Платёжеспособности привлекаемых Клиентов (Pay)

- Наценки, взимаемой за бренд, или силы бренда (Brand)

Учитывая перечисленные показатели, можно выписать формулу расчёта оборотности, которая, как мы помним, выражается через произведение CLs и LTV:

R = ((GRP/Freq) x C1 x C — ChR) x (Pu x f(Wm, Dm, CSE, USE, Pay, Brand) x (Q1s — Rt))

Маржинальность

Маржинальность можно выразить или через сумму фронт-маржи (fM) и бэк-маржи (bM), или через оборотность (R) минус все издержки (TC), которые можно разделить на капитальные (CAPEX) и операционные (OPEX).

Операционные издержки — это сумма таких показателей, как:

- H — Затраты на персонал

- COGS — Себестоимость произведённого товара

- MI — Маркетинговые инвестиции

Маркетинговые инвестиции делятся на два типа:

- CAC — Стоимость поглощения Клиента (Customer Acquisition Cost)

- CRC — Стоимость удержания Клиента (Customer Retention Cost)

Таким образом, прибыль компании можно представить в виде следующей формулы:

$ = (GRP/Freq x C1 x C — ChR) x (Pu x f(Wm, Dm, CSE, USE, Pay, Brand) x (Q1s — Rt)) — (CAPEX + H + COGS + CAC + CRC)

Эти показатели влияют на прибыль компании. Чтобы начать считать и понимать, как работает ваша бизнес-система — где в ней узкие места, где точки кратного роста прибыли или выручки — вам необходимо ежедневно или, хотя бы, еженедельно вести учёт этих показателей.

В 2019 году мы выпустили рабочую тетрадь «Формула прибыли: главные цифры вашего бизнеса», в которой вы найдёте описание всех параметров Формулы + 4 главных способа применения этой модели в вашей компании.

Наценка

по сравнению с диаграммой маржи и инфографикой

Владельцы бизнеса часто путают маржу и наценку. Обе цифры помогают устанавливать цены и измерять производительность. Но диаграмма маржи и наценки показывает, что эти два термина по-разному отражают прибыль.

Важно знать разницу между наценкой и наценкой в бухгалтерском учете. Прочтите, чтобы узнать о наценке и марже. И не забудьте проверить нашу инфографику внизу этой страницы.

Установление цен — ваш первый шаг к получению прибыли.Загрузите наше бесплатное руководство «Цена на продажу… и прибыль», чтобы начать устанавливать цены на основе данных.

Термины, помогающие понять маржу и наценку

Чтобы понять, что такое маржа и наценка, сначала выучите эти три термина:

- Выручка

- Себестоимость реализованной продукции (COGS)

- Валовая прибыль

Доход — это доход, который вы получаете от продажи своих продуктов и услуг. Выручка — это верхняя строка вашего отчета о прибылях и убытках, отражающая прибыль до вычетов.

Выручка — это верхняя строка вашего отчета о прибылях и убытках, отражающая прибыль до вычетов.

Себестоимость проданных товаров (COGS) включает расходы, которые идут на изготовление ваших продуктов и предоставление ваших услуг. Расчет себестоимости может включать добавление материалов и прямых затрат на рабочую силу.

Валовая прибыль — это выручка, остающаяся после того, как вы оплатите расходы на производство продуктов и предоставление услуг. Валовая прибыль — это выручка за вычетом COGS.

Вы будете использовать эти три термина при поиске как наценки, так и наценки. Понимание терминов поможет вам понять разницу между маржей и наценкой.

Наценка против маржи

Расчет маржи и наценки является ключом к установлению цен, которые не только покрывают ваши расходы, но и приносят вам прибыль.

Узнайте разницу между маржей и наценкой ниже.

Как рассчитать маржу

Маржа, или валовая прибыль, показывает доход, который вы получаете после оплаты COGS. Чтобы рассчитать маржу, начните с вашей валовой прибыли (выручка — COGS). Затем найдите процент от дохода, который составляет валовую прибыль. Вы можете найти процент дохода, который представляет собой валовую прибыль, разделив валовую прибыль на доход.

Чтобы рассчитать маржу, начните с вашей валовой прибыли (выручка — COGS). Затем найдите процент от дохода, который составляет валовую прибыль. Вы можете найти процент дохода, который представляет собой валовую прибыль, разделив валовую прибыль на доход.

Например, вы продаете велосипеды по 200 долларов каждый. Каждый велосипед стоит 150 долларов. Сначала найдите свою валовую прибыль или разницу между доходом (200 долларов США) и стоимостью (150 долларов США).

200 — 150 долларов = 50 долларов валовой прибыли

Чтобы найти маржу, разделите валовую прибыль на выручку.

50 $ / 200 $ = 0,25 маржа

Чтобы получить процентную маржу, умножьте результат на 100.

0,25 X 100 = 25% маржи

Маржа 25%. Это означает, что вы сохраняете 25% от общего дохода.Остальные 75% вы потратили на покупку велосипеда.

Формула маржи измеряет, сколько из каждого доллара продаж вы сохраняете после оплаты расходов. В приведенном выше примере расчета маржи вы оставляете 0,25 доллара на каждый заработанный доллар. Чем больше маржа, тем больший процент дохода вы сохраняете при продаже.

Чем больше маржа, тем больший процент дохода вы сохраняете при продаже.

Как рассчитать наценку

Наценки отличаются от полей. Наценка показывает, насколько ваша продажная цена превышает сумму, которую вам стоит товар.

Как маржа, вы начинаете находить наценку с вашей валовой прибылью (выручка — COGS). Затем найдите процент COGS, который составляет валовую прибыль. Вы можете найти этот процент, разделив вашу валовую прибыль на COGS.

Используя приведенный выше пример с велосипедом, вы продаете каждый велосипед по 200 долларов. Велосипед стоит 150 долларов. Сначала найдите валовую прибыль.

200 — 150 долларов = 50 долларов валовой прибыли

Чтобы записать наценку в процентах, разделите валовую прибыль на себестоимость.

50 долл. США / 150 долл. США = наценка 0,33

Чтобы сделать наценку процентной, умножьте результат на 100.

0,33 X 100 = наценка 33%

Наценка 33%. Это означает, что вы продали велосипед на 33% больше, чем заплатили за него.

Формула наценки измеряет, на сколько больше вы продаете свои товары, чем сумма, которую вы за них платите. В приведенном выше примере наценки ваша наценка составляет 33%. Чем выше наценка, тем больше вы получите при продаже.

Как преобразовать наценку в наценку и маржу в наценку

Может наступить время, когда вы знаете свою маржу и захотите преобразовать ее, чтобы получить свою наценку.Точно так же вы можете знать свою наценку и захотите узнать свою маржу.

Конвертация маржи в наценку

Чтобы преобразовать маржу в наценку, используйте следующую формулу:

Наценка = [Маржа / (1 — Маржа)] X 100

Допустим, вам нужна 30% маржа и вы хотите знать, какой должна быть ваша наценка. Вы бы сделали:

Наценка = [0,30 / (1–0,30)] X 100

Наценка = 43%

Преобразование наценки в маржу

Теперь, чтобы преобразовать наценку в маржу, используйте эту формулу:

Маржа = [Наценка / (1+ наценка)] X 100

Допустим, вам нужна наценка в размере 50% и вы хотите знать, какова ваша маржа. Вы бы сделали:

Вы бы сделали:

Маржа = [0,50 / (1 + 0,50) X 100

Маржа = 33%

График маржи и наценки

Наценки и наценки взаимодействуют предсказуемым образом. Каждая наценка относится к определенной марже и наоборот. Наценки всегда выше соответствующей наценки.

Чтобы легко найти наценки, которые коррелируют с полями, используйте эту диаграмму полей и наценок:

| Наценка | Маржа |

|---|---|

| 15% | 13% |

| 20% | 16.7% |

| 25% | 20% |

| 30% | 23% |

| 33,3% | 25% |

| 40% | 28,6% |

| 43% | 30% |

| 50% | 33% |

| 75% | 42,9% |

| 100% | 50% |

Почему имеет значение маржа и наценка

Знание разницы между наценкой и маржей помогает вам ставить цели. Если вы знаете, какую прибыль хотите получить, вы можете установить цены соответствующим образом, используя формулы маржи и наценки.

Если вы знаете, какую прибыль хотите получить, вы можете установить цены соответствующим образом, используя формулы маржи и наценки.

Если вы не знаете свою маржу и наценку, возможно, вы не знаете, как правильно оценивать продукт или услугу. Это может привести к потере дохода. Или вы можете просить слишком много, а многие потенциальные клиенты не хотят платить ваши цены.

Часто проверяйте свою маржу и наценки, чтобы быть уверенным, что вы получаете максимальную отдачу от своей стратегической цены.

Наценка и маржа: полная инфографика

По-прежнему нужна помощь с наценкой или маржей? Ознакомьтесь с нашей инфографикой, чтобы узнать больше.

Поделиться этим изображением на своем сайте

Чтобы узнать больше о бухгалтерском обучении, советах и новостях, посетите https://patriotsoftware.com уже сегодня!

patriotsoftware.com/blog/accounting/margin-vs-markup-chart-infographic/’>

Ищете надежный способ отслеживать все финансы вашего малого бизнеса? Онлайн-бухгалтерское программное обеспечение Patriot простое в использовании, но при этом мощное.А если у вас возникнут вопросы, мы предлагаем бесплатную поддержку в США. Начните бесплатную пробную версию сегодня!

Эта статья была обновлена с момента ее первоначальной публикации 14 июля 2016 года.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

: что это такое, как ее рассчитать, как улучшить маржу

Когда вы продаете продукт или услугу, важно понимать размер вашей прибыли или сколько денег вы зарабатываете, продавая свой продукт. По сути, маржа показывает окупаемость инвестиций (ROI) для всех ваших расходов. Низкая маржа указывает на то, что вы не получаете идеальной рентабельности инвестиций, в то время как высокая говорит о том, что у вас все хорошо.

В идеале у вас должна быть высокая маржа прибыли, которая направит вашу организацию к долгосрочному росту и успеху.Потратив время на определение размера своей прибыли, вы сможете ставить достижимые цели и принимать обоснованные решения для своего уникального бизнеса.

Формула прибылиФормула рентабельности представляет собой отношение чистой прибыли к чистым продажам. Вот краткий обзор того, что означает каждая из этих цифр.

- Чистые продажи: Валовые продажи за вычетом скидок, возвратов и надбавок.

- Чистая прибыль: Итого выручка за вычетом расходов.

Business Loan Builder

Получите доступ к полным кредитным рейтингам и отчетам вашей компании, включая FICO SBSS — оценку, используемую для предварительной проверки ссуд SBA.

Разблокируйте свои результаты сейчас Почему маржа важна для вашего бизнесаНорма прибыли важна для вашего бизнеса, потому что она может помочь вам в следующем:

- Развивайте свой бизнес: Когда вы знаете, какова ваша норма прибыли, вы можете легко определить продукты, которые неэффективны, и сократить свои расходы.

Маржа прибыли предоставляет ценные данные, которые могут творить чудеса для вашего бизнеса по мере его роста.

Маржа прибыли предоставляет ценные данные, которые могут творить чудеса для вашего бизнеса по мере его роста. - Выявление и устранение проблем: Если вы обнаружите, что размер прибыли для определенных продуктов или услуг низок, вы можете выявить и устранить ошибки, связанные с ценообразованием, управлением, бухгалтерским учетом или чем-то еще.

- Получение финансирования: Чтобы получить ссуду для малого бизнеса для своего бизнеса, вам нужно показать кредиторам, какова ваша норма прибыли. Кредиторы хотят знать, что ваши продукты и услуги потенциально приносят прибыль.

- Соответствующая цена: Ваша маржа прибыли покажет вам, сколько ваших долларов способствует вашей чистой прибыли. Это может помочь вам выяснить, слишком ли высоки цены на ваши предложения или слишком низкие.

Подсчитать размер прибыли легко, если вы знаете, как пользоваться формулой. Допустим, ваш бизнес продает пылесосы. Вы обнаруживаете, что ваши чистые продажи (валовые продажи за вычетом скидок, возвратов и надбавок) составляют 100 000 долларов. Ваш чистый доход (общий доход за вычетом расходов) составляет 300 000 долларов. Если вы разделите 100 000 долларов на 300 000 и умножите полученное число на 100, вы получите 33% прибыли.

Допустим, ваш бизнес продает пылесосы. Вы обнаруживаете, что ваши чистые продажи (валовые продажи за вычетом скидок, возвратов и надбавок) составляют 100 000 долларов. Ваш чистый доход (общий доход за вычетом расходов) составляет 300 000 долларов. Если вы разделите 100 000 долларов на 300 000 и умножите полученное число на 100, вы получите 33% прибыли.

Существует ряд различных величин прибыли, которые вы можете рассчитать, в том числе:

Маржа валовой прибылиОбщая выручка — себестоимость / общая выручка X 100

Маржа валовой прибыли описывает доход, который вы получаете после вычета стоимости проданных товаров или COGS.Сырье, заработная плата и любые другие расходы, связанные с производством или производством ваших товаров, включены в ваши COGS. Долги, накладные расходы, налоги и прочие расходы не учитываются.

Используя маржу валовой прибыли, вы можете сравнить полученную вами валовую прибыль с вашим общим доходом. Полученная вами цифра хорошо отражает процент прибыли, которую вы сохраняете после того, как заплатите за производство своей продукции.

Полученная вами цифра хорошо отражает процент прибыли, которую вы сохраняете после того, как заплатите за производство своей продукции.

Операционная прибыль / Чистая выручка от продаж X 100

В отличие от валовой прибыли, операционная маржа учитывает накладные расходы, необходимые для ведения бизнеса.Это могут быть операционные, административные и коммерческие расходы. В то время как валовая прибыль включает накладные расходы, налоги, задолженность и другие неоперационные расходы включены.

Цель маржи операционной прибыли — понять ваш доход после того, как вы заплатите за производство своей продукции и ведете свой бизнес. Он может проинформировать вас о том, насколько хорошо вы можете управлять своими расходами.

Маржа чистой прибылиОперационная прибыль-процентные расходы-налоговые расходы / выручка X 100

Норма чистой прибыли — это коэффициент, который показывает остаточный доход, который представляет собой сумму денег, оставшуюся после вычета внереализационных расходов из операционной прибыли. Эти внереализационные расходы могут быть как долговыми, так и единовременными прочими расходами. Имея такую маржу прибыли, вы можете понять, сколько долларов ваших доходов превращается в прибыль.

Эти внереализационные расходы могут быть как долговыми, так и единовременными прочими расходами. Имея такую маржу прибыли, вы можете понять, сколько долларов ваших доходов превращается в прибыль.

Ряд факторов, таких как ваша отрасль, размер бизнеса, цели роста и текущая экономика, будут определять определение хорошей нормы прибыли. Если вы работаете в отрасли с минимальными накладными расходами, например, в сфере ухода за детьми, у вас будет более высокая норма прибыли, чем у центра мероприятий, который оплачивает помещения, инвентарь и другие расходы.

Вообще говоря, 10% прибыли считается средней, 20% — хорошей, а 5% — плохой. Чтобы узнать, какова рентабельность вашего бизнеса, проведите отраслевое исследование. Узнайте, что является нормой для аналогичных предприятий в вашем регионе. Вы также можете проконсультироваться с бухгалтером или финансовым консультантом, чтобы получить точное представление о том, где должна быть ваша прибыль.

Если вы недовольны своей нормой прибыли, будьте уверены, что есть вещи, которые вы можете сделать, чтобы ее улучшить, например:

- Сократите расходы: Зная размер своей прибыли, вы сможете принимать разумные решения о том, где сократить расходы.Эти расходы могут быть такими, как модные пакеты для покупок, папиросная бумага, лишняя упаковка и сверхурочные. Помните, что ваша цель — максимально снизить накладные расходы, при этом обеспечивая своих клиентов качественными продуктами или услугами.

- Избавьтесь от неэффективных продуктов и услуг: Если вы обнаружите, что определенный продукт или услуга плохо продаются, вы можете удалить их из своих предложений. Вы всегда можете заменить его на что-то более выгодное.

- Повышение цен: Повышение цен может оказаться трудным, особенно если у вас небольшой бизнес, конкурирующий с более крупными брендами.Однако, если вы хотите, чтобы ваш бизнес процветал в долгосрочной перспективе, это может быть необходимо.

Низкие цены могут помешать успеху и росту.

Низкие цены могут помешать успеху и росту. - Поднимите свой бренд: Неудивительно, что у косметических брендов одни из самых высоких показателей рентабельности. Они используют новаторские маркетинговые стратегии, чтобы вызвать у своих клиентов эмоциональные переживания и повысить воспринимаемую ценность продаваемых ими продуктов. Поднимая свой бренд, независимо от отрасли, вы можете убедить клиентов в том, что ваши более высокие цены того стоят.

- Рассматривайте скидки стратегически: В идеальном мире вы бы не предлагали никаких скидок. Однако для привлечения и удержания клиентов иногда необходимы скидки. Если вы действительно предлагаете скидки, относитесь к ним с умом. Изучите истории покупок ваших клиентов и разработайте скидки с учетом их уникального поведения и предпочтений. Не всем покупателям потребуется большая скидка или какая-либо скидка для конвертации.

- Мотивируйте своих сотрудников: Независимо от того, какой бизнес вы ведете, вполне вероятно, что ваши сотрудники могут сделать больше, чтобы принести вам более высокую прибыль.

Ваша задача — мотивировать их к этому, устанавливая цели продаж, обучая их тому, как перепродавать и перекрестно продавать, а также применяя бонусы и другие стимулы.

Ваша задача — мотивировать их к этому, устанавливая цели продаж, обучая их тому, как перепродавать и перекрестно продавать, а также применяя бонусы и другие стимулы.

Скорее всего, вашему бизнесу в какой-то момент понадобится финансирование для покрытия разрыва денежных потоков или финансирования крупных покупок. Для его получения вам необходимо показать кредиторам, что ваш бизнес находится в хорошем финансовом состоянии. Вы можете сделать это, показав им свою бесплатную кредитную историю или отчет о кредитной истории.

Еще один способ продемонстрировать положительное финансовое положение — предоставить им высокую прибыль. Как только они увидят, что они сравнивают вашу прибыль с прибылью ваших конкурентов, они поймут, как обстоят дела у вашего бизнеса в финансовом отношении. Если ваша норма прибыли высока, кредиторы будут рассматривать вас как ответственного заемщика, который, скорее всего, выплатит ваш кредит.

Итак, что это значит для вас? Выгодная процентная ставка и условия, которые могут потенциально сэкономить вам сотни или даже тысячи долларов в будущем.

Регулярно отслеживайте размер прибылиРасчет размера прибыли не должен производиться разово. Возьмите за правило рассчитывать размер своей прибыли ежемесячно или ежеквартально. Таким образом, вы будете знать, растет ли ваша прибыль с течением времени.

Если да, то ваша организация увеличивает продажи быстрее, чем расходы, и вы на правильном пути. Если это не так, вам нужно будет внести некоторые изменения и повысить эффективность.

Вы видели бизнес-менеджера?

Полные отчеты о кредитных операциях и баллы от Dun & Bradstreet, Experian и Equifax.

Начни сегодняЭта статья была первоначально написана 9 января 2020 г. и обновлена 16 января 2020 г.

Оценить эту статью

В настоящее время эта статья имеет 10 оценок со средним значением 5 звезд.

Разница между маржей и наценкой и формула для их расчета

Stitch Labs — это платформа управления операциями для масштабирования быстрорастущих брендов, стремящихся увеличить свою прибыль.

Практически каждый розничный торговец, занимающийся масштабированием, преследует одну цель: увеличить чистую прибыль. Но увеличение прибыли не означает только увеличение продаж. Существуют и другие способы, с помощью которых компании могут оптимизировать эффективность и использовать творческие стратегии для увеличения прибыли от существующих продаж — именно здесь наценка и маржа вступают в игру.

Розничные торговцы повышают цены на продукты перед тем, как продавать их покупателям, и получают маржу с каждой продажи, что четко отражено в их розничных отчетах.

Но понимание того, в чем разница между наценкой и маржей, идет немного дальше этого. Давайте посмотрим, как они сравниваются и как рассчитывать наценку и маржу.

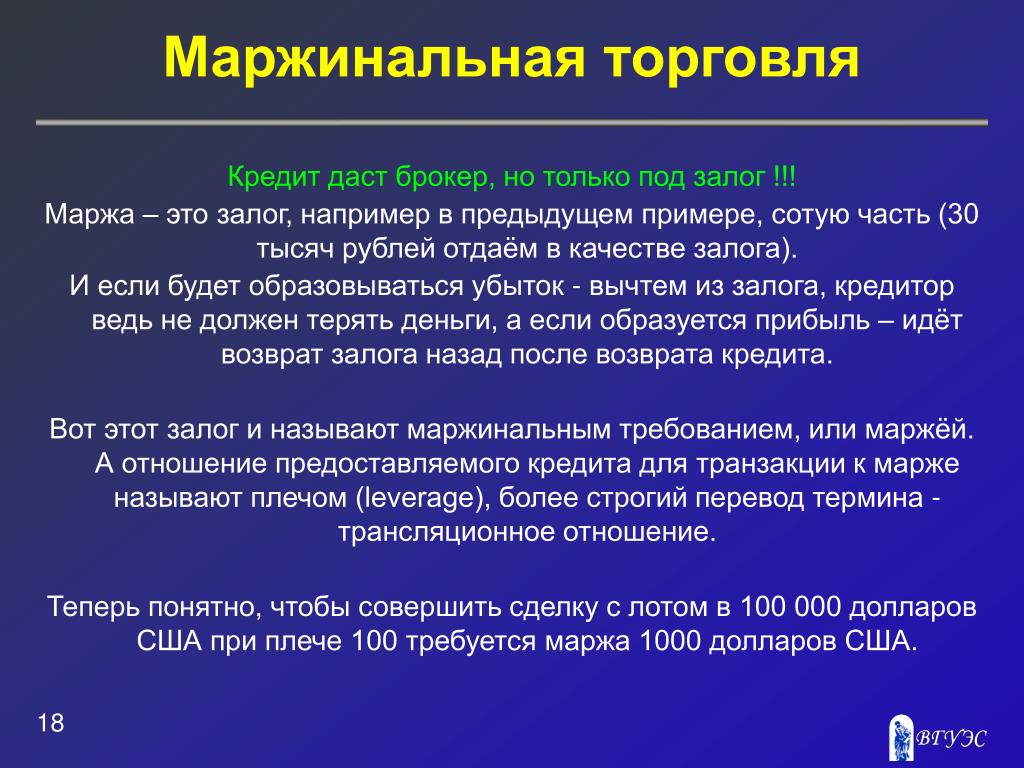

Что такое разметка?

Наценка — это сумма, которую розничный торговец добавляет к цене продукта перед его продажей покупателю. Коэффициент наценки — это процентная разница между фактической стоимостью проданных товаров (COGS) и продажной ценой.

Коэффициент наценки — это процентная разница между фактической стоимостью проданных товаров (COGS) и продажной ценой.

Определите вашу истинную стоимость проданных товаров (COGS) с помощью инвентаря и программного обеспечения для закупок , созданного для брендов.

Розничные торговцы используют наценку, чтобы увеличить отпускную цену продуктов, чтобы покрыть накладные расходы и получить прибыль. Без наценки розничные торговцы не заработали бы на своих продажах денег, потому что они продавали бы товары по той же цене, чтобы их приобрести, то есть по сути безубыточно.

Чем выше наценка, тем выше цена. Компании могут использовать коэффициент наценки, если они продают несколько разных продуктов и должны обеспечить прибыльность по всем направлениям. В некоторых случаях фиксированная наценка в размере X долларов добавляется к каждому продукту, независимо от того, сколько стоит его производство.

Возможно, вы также слышали термин «розничная наценка», который многие используют для описания разницы в цене для оптовых и прямых покупок.

Что такое маржа?

Маржа — это сумма прибыли, которую розничный продавец получает от продажи, после учета COGS. По сути, это деньги, которые розничный торговец может положить на свой банковский счет после продажи. Маржа, или валовая прибыль, рассчитывается путем вычитания выручки из COGS.

Компании обычно рассчитывают процентную маржу или коэффициент валовой прибыли, который представляет собой процентную разницу между продажной ценой и COGS.

В этом случае, чем выше маржа, тем выше прибыль для бизнеса. У некоторых розничных продавцов есть цель по марже, которую они стремятся достичь для всех продуктов. Маржа также играет важную роль в прогнозировании спроса, составлении бюджета, учете запасов и других основных бизнес-задачах.

Наценка и маржа: в чем разница?

Когда дело доходит до наценки и маржи, есть много общего, но есть и ключевые различия. Начнем с того, в чем сходство наценки и маржи:

- И наценка, и маржа используют COGS и цену в качестве входных данных.

- Наценка и маржа тесно связаны друг с другом.

- Понимание того и другого может помочь розничным продавцам устанавливать более прибыльные цены.

Но когда дело доходит до обсуждения разницы между разметкой и маржей, список немного длиннее.

Говоря о наценке, мы смотрим на стоимость товара для покупателя. Когда мы смотрим на маржу, мы анализируем денежную ценность для бизнеса. Маржа — это скорее скрытый показатель, тогда как разметка ориентирована на клиента.

По сравнению с наценкой, маржа дает более точное представление о фактической прибыли. Это потому, что наценка использует цену в качестве делителя, тогда как маржа основана на истинных затратах для розничного продавца. Наценка часто переоценивает прибыль и не учитывает косвенные расходы.

Но это не значит, что наценка не имеет ценности. Фактически, вам следует начать с разметки. С этой метрикой проще разобраться, но она также влияет на вашу маржу. Хотя наценка не является прямым входом в формулу маржи, она влияет на цену, которая является одним из входных параметров маржи.

После того, как вы примените наценки, вы сможете оценить, как это повлияет на вашу маржу.

Кроме того, ценообразование на основе маржи (подробнее об этом позже) облегчает прогнозирование прибыльности, чем если бы оно было основано на наценке. Ценообразование на основе наценки может привести к значительным скачкам или падению вашей прибыли.

Как рассчитать наценку и маржу

К сожалению, нам неизвестен какой-либо калькулятор наценки и маржи. Но прежде чем мы погрузимся в математику расчета наценки и маржи, давайте определим некоторые из переменных, которые мы будем использовать:

- Цена / выручка: продажная цена покупателю

- Стоимость / себестоимость проданной продукции (COGS): общая цена позиции продукта .

Формула наценки

Для расчета наценки используйте эту формулу:

Наценка = цена — COGS

Для расчета процента используйте следующую формулу наценки:

Процент наценки = (цена — COGS) / COGS

Теперь давайте посмотрим на гипотетический пример, чтобы заставить работать формулу надбавки:

Вы продаете одежду и аксессуары в своем магазине. Вы подсчитали, что стоимость носков, которые вы носите, составляет 5 долларов за пару. Покупатели могут купить эти носки по цене 15 долларов за пару. Вот как произвести расчет по формуле разметки:

Вы подсчитали, что стоимость носков, которые вы носите, составляет 5 долларов за пару. Покупатели могут купить эти носки по цене 15 долларов за пару. Вот как произвести расчет по формуле разметки:

Цена = 15 $

COGS = 5 долларов США

15–5 долларов = 10

Наценка 10 долларов. Для расчета коэффициента наценки:

(15–5 долларов) / 5 долларов = 10 долларов / 5 долларов = 2

Это означает, что коэффициент наценки был 2: 1. Другими словами, наценка составила 200%.Вы повысили цену на носки на 200%.

Использование процента ценно, потому что это гарантирует определенный уровень прибыли, независимо от колебаний производственных затрат.

Например, допустим, вы всегда увеличиваете носки на 10 долларов. COGS значительно повышается; сейчас на изготовление пары носков стоит 15 долларов. Вы продаете их по 25 долларов, с наценкой 40%. Вы по-прежнему получаете 10 долларов за пару, но ваша прибыль уменьшилась. Если вы использовали фиксированную наценку в 200%, вы бы продавали носки по 45 долларов за пару, что увеличивало вашу прибыль.

Если вы использовали фиксированную наценку в 200%, вы бы продавали носки по 45 долларов за пару, что увеличивало вашу прибыль.

И это подводит нас к следующему разделу: формуле маржи.

Формула маржи

Для расчета маржи используйте эту формулу:

Маржа = цена — COGS

Чтобы рассчитать маржу как отношение к проценту, используйте следующую формулу:

Маржа = (цена — COGS) / цена

Давайте еще раз посмотрим на наш пример. Для носков с ценой 5 долларов США, которые продаются по цене 15 долларов за пару, вы должны рассчитать следующее:

Цена = 15 $

COGS = 5 долларов США

15–5 долларов = 10

Ваша валовая прибыль составляет 10 долларов за продажу.Чтобы получить процентную маржу, что более полезно, вы должны сделать следующее:

(15 — 5 долларов) / 15 долларов = 10 долларов / 15 долларов = 0,67

Коэффициент валовой прибыли составляет 0,67, а маржа валовой прибыли — 67%. Обратите внимание на то, что сумма в долларах для наценки и маржи была одинаковой, но процентное соотношение отличается. Это еще один пример того, как процентное соотношение более информативно.

Обратите внимание на то, что сумма в долларах для наценки и маржи была одинаковой, но процентное соотношение отличается. Это еще один пример того, как процентное соотношение более информативно.

Помните, как наши COGS изменились до 15 долларов за пару? Когда вы продаете их по 25 долларов за пару, маржа составляет 40%.Но когда вы продаете их по 45 долларов за пару, маржа составляет 67%. Сохранение фиксированной наценки в процентах может помочь вам сохранить стабильную норму прибыли — опять же, независимо от колебаний COGS.

Маржа против диаграммы разметки

Мы видели, что такое маржа и наценка, чем они отличаются и немного связаны между собой. График наценки и маржи дополнительно иллюстрирует взаимосвязь между двумя показателями.

Как показано в нашем примере выше, когда вы настраиваете разметку, вы также влияете на маржу.Вы можете использовать диаграмму маржи и разметки, чтобы легко сопоставить эти два показателя. Это полезно, если вы установили цель по прибыли, чтобы вы могли определить наценки, необходимые для ее достижения.

| Наценка | Маржа |