Цена товара включает ндс \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Цена товара включает ндс (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Цена товара включает ндс Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 424 «Цена» ГК РФ

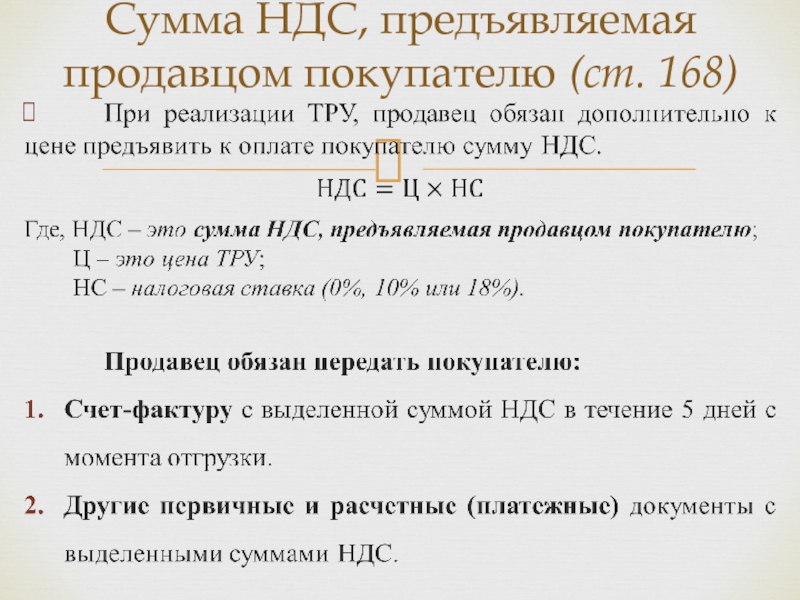

(ООО «Журнал «Налоги и финансовое право»)Как указал суд, признавая позицию заказчика необоснованной, если согласованная сторонами договорная цена товара не включает НДС, то предъявленная подрядчиком к взысканию сумма НДС подлежит взысканию с заказчика на основании прямого указания налогового законодательства. При этом суммы НДС, предъявленные подрядчику, применяющему УСН, его поставщиками и иными контрагентами при приобретении у них соответствующих товаров (работ, услуг), не принимаются к вычету, а учитываются в стоимости таких товаров (работ, услуг).

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ

(ред. от 29.11.2021)4. При получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных статьей 162 настоящего Кодекса, а также при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, предусмотренных пунктами 2 — 4 статьи 155 настоящего Кодекса, при удержании налога налоговыми агентами в соответствии с пунктами 1 — 3 и при исчислении налога налоговыми агентами в соответствии с пунктом 8 статьи 161 настоящего Кодекса, при реализации имущества, приобретенного на стороне и учитываемого с налогом в соответствии с пунктом 3 статьи 154 настоящего Кодекса, при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с пунктом 4 статьи 154 настоящего Кодекса, при реализации электронной, бытовой техники и автомобилей в соответствии с пунктом 5.

Настройка налога на добавленную стоимость — Business Central

- Статья

- Чтение занимает 9 мин

Оцените свои впечатления

Хотите оставить дополнительный отзыв?

Отзывы будут отправляться в корпорацию Майкрософт. Нажав кнопку «Отправить», вы разрешаете использовать свой отзыв для улучшения продуктов и служб Майкрософт. Политика конфиденциальности.

Нажав кнопку «Отправить», вы разрешаете использовать свой отзыв для улучшения продуктов и служб Майкрософт. Политика конфиденциальности.

Отправить

В этой статье

Потребители и организации уплачивают налог на добавленную стоимость (НДС) при покупке товаров или услуг. Сумма НДС к оплате может различаться в зависимости от ряда факторов. В Business Central НДС настраивается для указания ставок для использования при расчете сумм налога на основе следующих параметров:

- Кому осуществляется продажа.

- Лицо, у которого производится покупка.

- Что вы продаете.

- Что вы покупаете.

Можно настроить расчеты НДС вручную, но это может быть сложно и занять много времени. Чтобы облегчить настройку, мы предоставили руководства по сопровождаемой настройке под названием  Рекомендуется использовать руководство по сопровождаемой настройке для настройки НДС.

Рекомендуется использовать руководство по сопровождаемой настройке для настройки НДС.

Примечание

Руководство можно использовать, только если вы создали организацию «Моя организация» и не имеете учтенных транзакций, включающих НДС. В противном случае очень легко использовать неверные ставки НДС по ошибке, что приведет к неточностям в отчетах, связанных с НДС.

Если вы хотите настроить расчеты НДС самостоятельно или желаете лишь ознакомиться с каждым шагом, в этом разделе приводится описание каждого шага.

Совет

Business Central доступно в странах, в которых не применяется НДС. Для получения информации о том, как настроить и сообщить о налогах в вашей конкретной стране, см. статьи в разделе Локальная функциональность.

Использование руководства по сопровождаемой настройке «Настройка НДС» для настройки НДС (рекомендуется)

Рекомендуется использовать руководство по сопровождаемой настройке «Настройка НДС» для настройки НДС в Business Central.

Для запустить руководство по сопровождаемой настройке, выполните следующие действия:

- Выберите значок, введите Мастер настройки

- Выберите Настройка НДС и завершите шаги.

- После завершения мастера настройки откройте страницу Настройка учета НДС и проверьте, нужно ли заполнять дополнительные поля в соответствии с местными требованиями в вашей версии Business Central. Дополнительную информацию см. в разделе Локальная функциональность в Business Central.

Настройка регистрационных номеров НДС для страны или региона

Чтобы гарантировать ввод правильных регистрационных номеров НДС пользователями, можно определить форматы для регистрационных номеров НДС, которые используются в странах или регионах, в которых вы ведете бизнес. Business Central отобразит сообщение об ошибке, если пользователь совершает ошибку или использует формат, который является неверным для данной страны или региона.

Чтобы настроить регистрационные номера НДС, выполните следующие действия:

- Выберите значок, введите Страны/регионы.

- Выберите соответствующую страну или регион, а затем выберите действие Форматы ИНН.

- В поле Форматы определите формат путем ввода одного или несколько следующих символов:

# требуется число, состоящее из одной цифры.

@ требуется буква. Формат без учета регистра.

? Допускаются все символы.

Совет

Можно использовать другие символы, но только если они всегда присутствуют в формате страны или региона. Например, если нужно включить точку или дефис между наборами номеров, можно определить следующий формат: ##.####.### или @@-###-###.

Настройка НДС бизнес-групп

НДС бизнес-группы должны представлять рынки, на которых вы ведете бизнес с клиентами и поставщиками, и определять способ расчета и учета НДС на каждом рынке. Примеры НДС бизнес-групп: Россия и Европейский союз (ЕС).

Используйте коды, которые несложно запомнить и которые описывают бизнес-группу, например

Чтобы настроить НДС бизнес-группу, выполните следующие действия:

- Выберите значок, введите НДС бизнес-группа, а затем выберите связанную ссылку.

- Заполните соответствующим образом поля.

Настройка НДС бизнес-групп по умолчанию производится путем их связи с общими бизнес-группами. Business Central автоматически назначает НДС бизнес-группу при назначении бизнес-группы клиенту, поставщику или , общей или счету главной книги.

Настройка НДС учетных групп

НДС товарные группы представляют товары и ресурсы, которые вы покупаете или продаете, и определяют способ расчета и учета НДС согласно типу товара или ресурса, который вы приобретаете или продаете.

Рекомендуется использовать коды, которые легко запомнить и с помощью которых легко описать ставки, например БЕЗ НДС или Ноль, НДС10 или Сниженный для НДС 10 %, а также НДС25 или Стандартный для 25 %.

Чтобы настроить НДС бизнес-группу, выполните следующие действия:

- Выберите значок, введите НДС товарные группы, а затем выберите связанную ссылку.

- Заполните соответствующим образом поля.

Объединение НДС учетных групп в настройках учета НДС

Business Central рассчитывает суммы НДС в продажах и покупках на основании настроек учета НДС, являющихся комбинациями НДС бизнес-групп и товарных групп. Для каждой комбинации можно указать процент НДС, тип расчета НДС и счета главной книги для учета НДС для продаж, покупок и возврата к зачету. Можно также указать, следует ли выполнять перерасчет НДС при применении или получении скидки по оплате.

Можно настроить любое количество комбинаций. Если требуется сгруппировать комбинации настройки учета НДС с похожими атрибутами, можно указать Идентификатор НДС для каждой группы и назначить идентификатор членам этой группы.

Чтобы объединить настройки учета НДС, выполните следующие действия:

- Выберите значок, введите НДС настройка учета, а затем выберите связанную ссылку.

- Заполните соответствующим образом поля.

Назначение НДС учетных групп по умолчанию нескольким объектам

Если требуется применить те же НДС учетные группы с несколькими объектами, можно настроить Business Central так, чтобы это выполнялось по умолчанию. Существует несколько способов сделать это:

- Можно назначить НДС бизнес-группы общим бизнес-группам или шаблонам клиентов либо поставщиков.

- Можно назначить НДС товарные группы в общих товарных группах.

НДС бизнес-группа или товарная группа назначается при выборе бизнес-группы или товарной группы для клиента, поставщика, товара или ресурса.

Назначение учетных групп НДС организациям, клиентам, поставщикам, товарам и ресурсам

В следующих разделах описываются способы назначения НДС учетных групп отдельным объектам.

Назначение НДС учетных групп отдельным счетам главной книги

- Выберите значок, введите План счетов, а затем выберите связанную ссылку.

- Откройте карточку Счет ГК для счета.

- На экспресс-вкладке Учет в поле Общий тип учета выберите Продажа или Покупка.

- Выберите НДС учетные группы для использования в счете продажи или покупки.

Назначение НДС бизнес-групп клиентам и поставщикам

- Выберите значок, введите Клиент или Поставщик, а затем выберите связанную ссылку.

- В карточке Клиент или Поставщик разверните экспресс-вкладку Счет.

- Выберите НДС бизнес-группу.

Назначение НДС товарных групп отдельным товарам и ресурсам

Выберите значок введите Товар или Ресурс, а затем выберите связанную ссылку.

Выполните одно из следующих действий:

- В карточке Товар разверните экспресс-вкладку Цена и учет и выберите Показать больше для отображения поля НДС товарная группа.

- В карточке Ресурс разверните экспресс-вкладку Выставление счетов.

Выберите НДС товарную группу.

Настройка статей для объяснения освобождения от НДС или нестандартных ставок НДС

Следует настроить предложение НДС, чтобы описать сведения о типе применяемого НДС. Информация может потребоваться для государственных органов. После настройки статьи НДС и связывания ее с настройкой учета НДС статья НДС отображается во всех печатных документах продажи, которые принадлежат к этой группе настройки учета НДС.

При необходимости можно также указать, как переводить статьи НДС на другие языки. Затем при создании и печати документа продажи, в котором содержится идентификатор НДС, в документ будет включена переведенная статья НДС. Код языка, указанный в карточке клиента, определяет язык.

Когда нестандартные ставки НДС используются в различных типах документов, таких как счета-фактуры или кредитовые авизо, компании обычно должны включать текст исключения (статья НДС), указывающий, почему была рассчитана пониженная ставка НДС или нулевая ставка НДС. Вы можете определить различные статьи НДС, которые будут включены в деловые документы для типа документа, такого как счет-фактура или кредитовое авизо. Вы делаете это на странице Условия НДС по типу документа.

Можно изменить или удалить статью НДС, и изменения будут отражены в сгенерированном отчете. Однако Business Central не сохраняет историю изменений. В поле «Отчет» описания статей НДС печатаются и отображаются для всех строк в отчете наряду с суммой НДС и суммой базы НДС. Если предложение НДС не определено для любой из строк продаж документа, во время печати раздела пропускается целый раздел.

Если предложение НДС не определено для любой из строк продаж документа, во время печати раздела пропускается целый раздел.

Настройка статей НДС

- Выберите значок, введите Статьи НДС, а затем выберите связанную ссылку.

- На странице Статьи НДС создайте новую строку.

- В поле Код введите идентификатор для статьи. Этот код используется для назначения статьи НДС учетным группам.

- В поле Описание введите текст исключения по НДС, который требуется отобразить в документах, которые могут включать НДС. В поле Описание 2 введите дополнительный текст, если необходимо. Текст будет отображаться на новых строках документа.

- Выберите действие Описание по типу документа.

- На странице Условия НДС по типу документа заполните поля, чтобы указать, какой текст освобождения от НДС будет отображаться для какого типа документа.

- Необязательно.

Чтобы назначить статью НДС настройке учета НДС сразу же, выберите Настройка, а затем выберите статью. Если требуется подождать, можно назначить статью позже на странице Настройка учета НДС.

Чтобы назначить статью НДС настройке учета НДС сразу же, выберите Настройка, а затем выберите статью. Если требуется подождать, можно назначить статью позже на странице Настройка учета НДС. - Необязательно. Чтобы указать, как переводить статью НДС, выберите действие Переводы.

Назначение статьи НДС настройке учета НДС

- Выберите значок, введите НДС настройка учета, а затем выберите связанную ссылку.

- В столбце Статья НДС выберите статью для использования с каждой настройкой учета НДС, к которой она применяется.

Указание переводов для статей НДС

- Выберите значок, введите Статьи НДС, а затем выберите связанную ссылку.

- Выберите действие Переводы.

- В поле Код языка выберите язык, на который осуществляется перевод.

- В полях Описание и Описание 2 введите переводы описаний.

Этот текст отобразится в переведенных документах отчета по НДС.

Этот текст отобразится в переведенных документах отчета по НДС.

Создание настройки учета НДС для обработки импортного НДС

Функция Импортный НДС используется в случае необходимости учета документа, в котором вся сумма является НДС. Это необходимо, когда налоговыми органами прислан счет НДС за импортированные товары.

Чтобы настроить коды для импортного НДС, выполните следующие действия:

- Выберите значок, введите НДС товарные группы, а затем выберите связанную ссылку.

- На странице «НДС товарные группы» настройте новую НДС товарную группу для импортного НДС.

- Выберите значок, введите НДС настройка учета, а затем выберите связанную ссылку.

- На странице «Настройка учета НДС» создайте новую строку или используйте существующую НДС бизнес-группу в комбинации с новой НДС товарной группой для импортного НДС.

- В поле Тип расчета НДС выберите Полный НДС.

- В поле Счет НДС покупки укажите счет главной книги, который предполагается использовать для учета импортного НДС. Все другие счета необязательны.

Использование обратного НДС при осуществлении торговых операций между странами или регионами ЕС

Для некоторых организаций необходимо использовать параметр «Обратный НДС» при осуществлении торговых операций с другими организациями. Например, это правило распространяется на покупки в странах или регионах ЕС и продажи в страны или регионы ЕС.

Примечание

Это правило действует при ведении торговли с организациями, зарегистрированными в качестве плательщиков НДС в другой стране/регионе ЕС. Если операции ведутся непосредственно с потребителями в других странах/регионах ЕС, необходимо обратиться в налоговые органы для получения информации по действующему законодательству в сфере НДС.

Совет

Можно проверить, что организация зарегистрирована в качестве плательщика НДС в другой стране ЕС, с помощью службы проверки ИНН ЕС. Служба доступна бесплатно в Business Central. Для получения дополнительной информации см. Проверка регистрационных номеров НДС.

Служба доступна бесплатно в Business Central. Для получения дополнительной информации см. Проверка регистрационных номеров НДС.

Продажи в страны или регионы ЕС

НДС на продажи организациями-плательщикам НДС в других странах/регионах ЕС не начисляется. В отчете по НДС сумму таких продаж в страны/регионы ЕС следует указывать отдельно.

Чтобы правильно вычислить НДС для продаж в страны или регионы ЕС, необходимо:

- Создайте строку для продаж с теми же данными, что и для покупок. Если строки уже настроены на странице «Настройка учета НДС» для покупок в странах/регионах ЕС, их можно использовать и для продаж.

- Назначьте бизнес-группы НДС в поле НДС бизнес-группа на экспресс-вкладке Счет карточки каждого клиента из стран ЕС. Необходимо также ввести регистрационный номер НДС клиента в поле НДС на экспресс-вкладке Внешняя торговля.

При учете продажи клиенту в другой стране/регионе ЕС рассчитывается сумма НДС и создается операция НДС с информацией об обратном НДС и базе НДС, то есть сумме, используемой для вычисления суммы НДС. В общем журнале на счетах НДС записи не учитываются.

В общем журнале на счетах НДС записи не учитываются.

Округление НДС для документов

Суммы в еще не учтенных документах округляются и отображаются в соответствии с окончательным округлением фактически учитываемых сумм. НДС рассчитывается для всего документа, что означает, что НДС, рассчитанный на основе суммы всех строк документа с одинаковым идентификатором НДС.

См. также

Настройка шаблонов отчетов НДС и названий отчетов НДС

Настройка нереализованного НДС

Подача отчета об НДС в налоговый орган

Работа с НДС по продажам и покупкам

Работа со средством изменения ставки НДС

Проверка регистрационных номеров НДС

Локальная функциональность в Business Central

Как происходит распределение НДС в 1С Бухгалтерия 8.3

Мария Полосина

редактор Scloud

Для начала дадим определение понятию «Распределение НДС» — это значит разделение суммы НДС на части. При этом одна часть будет принята к возмещению и уменьшает отчисления налога, а вторая часть будет учитываться в затратах. Разберем, каким образом происходит распределение НДС в 1С 8.3 Бухгалтерия.

При этом одна часть будет принята к возмещению и уменьшает отчисления налога, а вторая часть будет учитываться в затратах. Разберем, каким образом происходит распределение НДС в 1С 8.3 Бухгалтерия.

-

Реализация продукции с разными ставками НДС.

-

Использование одних и тех же материалов в продукции с разной ставкой НДС.

Рассмотрим схему для наглядного понимания. Видно, что распределяться будет сумма налога, входящая в стоимость материала «ТМЦ2». На основании того, что данный материал применяется в производстве продукции со ставкой НДС и без ставки НДС. Ни для кого не секрет, что к возмещению принимается исключительно налог по материалам, реализуемым с нулевой ставкой НДС (ТМЦ1). Налог по ТМЦ3 не будет возмещен, так как «Продукция 2» продается без НДС. На этом основании имеются несколько способов учета НДС:

-

К возмещению будет принят (НДС1).

-

К возмещению не будет принят (НДС3).

-

Будет распределяться (НДС2).

Для того чтобы вести правильный учет распределения ставки налога, в программе 1С необходимо провести некоторые настройки. Зайдем в настройку «Учетная политика», «Настройки налогов и отчетов ».

Здесь в разделе НДС проверяем наличие галочек возле пунктов:-

Ведется раздельный учет входящего НДС.

-

Раздельный учет НДС на 19 счете «НДС по приобретенным ценностям».

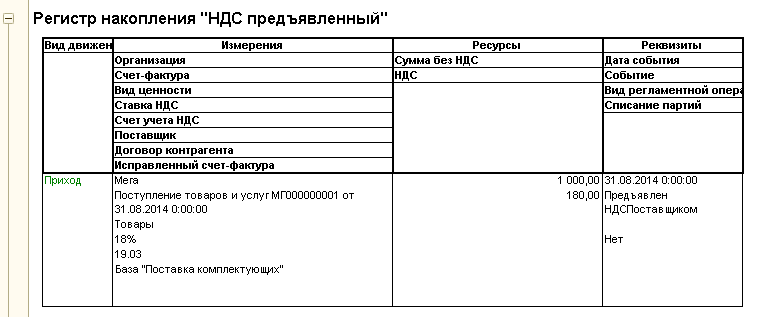

Технология распределения суммы налога простая – для каждого материала указывается необходимый способ, который можно задать прямо в документе поступления в графе «Способ учета НДС». В списке отразится четвертый вариант «Блокируется до подтверждения 0%» — это для экспортных операции, его рассматривать не будем:

Заполнять графу «Способ учета НДС» необходимо во всех документах с номенклатурными позициями в табличной части.

Например, в документе «Отчет производства за смену» можно отразить один материал с указанием разных способов учета НДС:

Все остальные документы заполняются по такому же принципу:

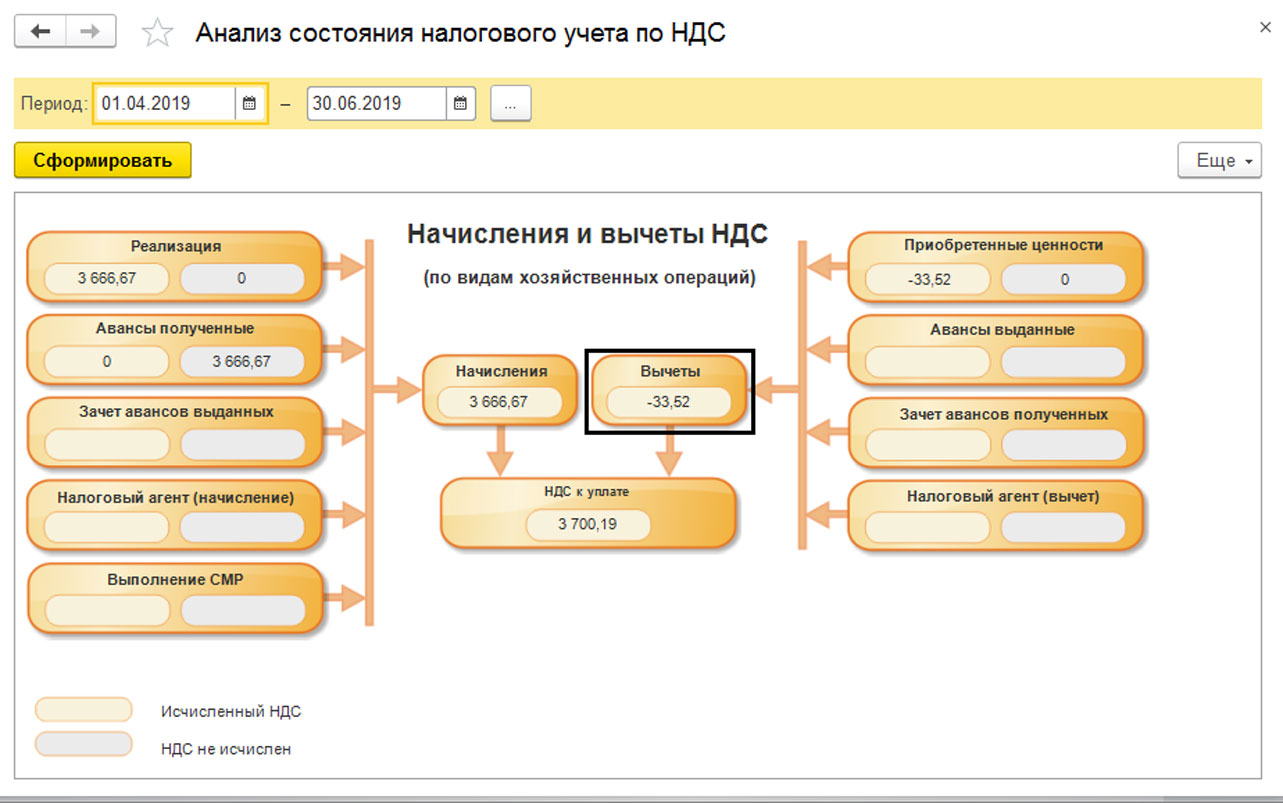

По НДС ведется квартальная отчетность. Для создания отчета переходим на вкладку меню «Операции» и открываем «Помощник по учету НДС».

Основными документами являются «Формирование книги покупок» и «Распределение НДС» — данный пункт отобразится в отчете только при наличии номенклатурных позиций с указанным способом учета НДС «Распределяется»:

Документ «Распределение НДС» оформляется автоматически через нажатие кнопок «Заполнить» и «Распределить». Рассчитаются суммы с реализаций продукции с НДС и без НДС, которые используются как коэффициент при распределении. Также произойдет разделение суммы налога, который подлежит распределению, пропорционально сумме продаж на две части:

Распределение каждой суммы происходит детально, включая первичный документ:

В проводках также можно увидеть разделение сумм НДС по дебетовому 19 счету:

В табличной части документа «Формирование записей книги покупок» отразятся суммы налога, которые будут приняты к вычету:

После чего необходимо проверить 19 счет. Если все выполнено правильно, то остатки на нем будут нулевые:

Если все выполнено правильно, то остатки на нем будут нулевые:

Что такое НДС? | Справка | Вопрос-Ответ

Минфин выступил за реформу страховых взносов с 2017 года и предложил повысить НДС до 20% в 2017 году. 10-процентную льготную ставку поднять до 12%, а с 2019 года начать увеличивать ее на два процентных пункта в год, пока она не сравняется с нельготными 20%.

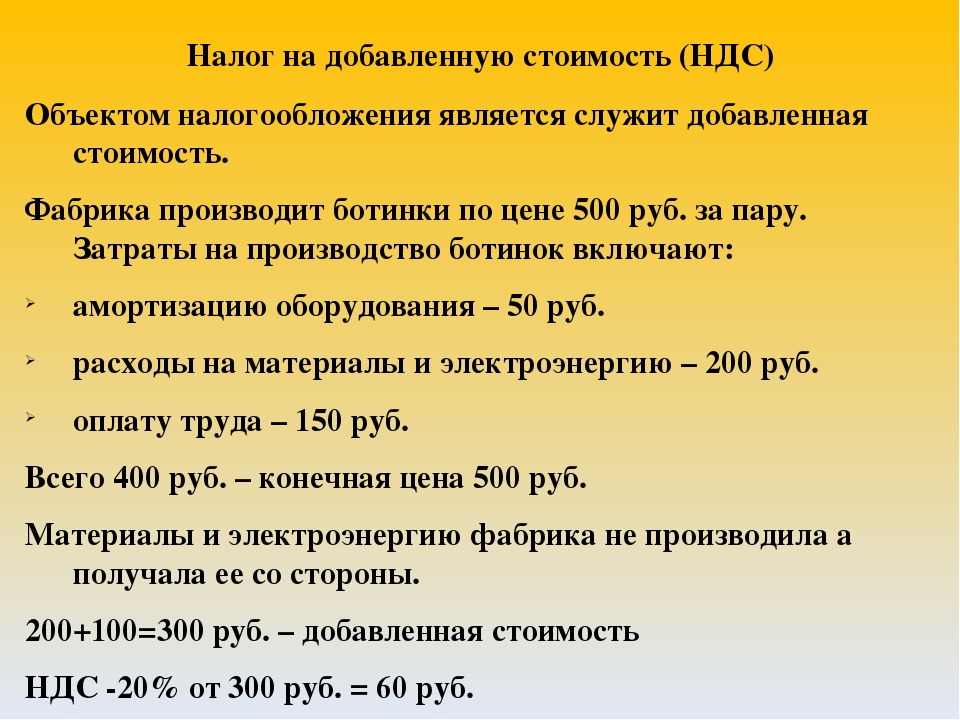

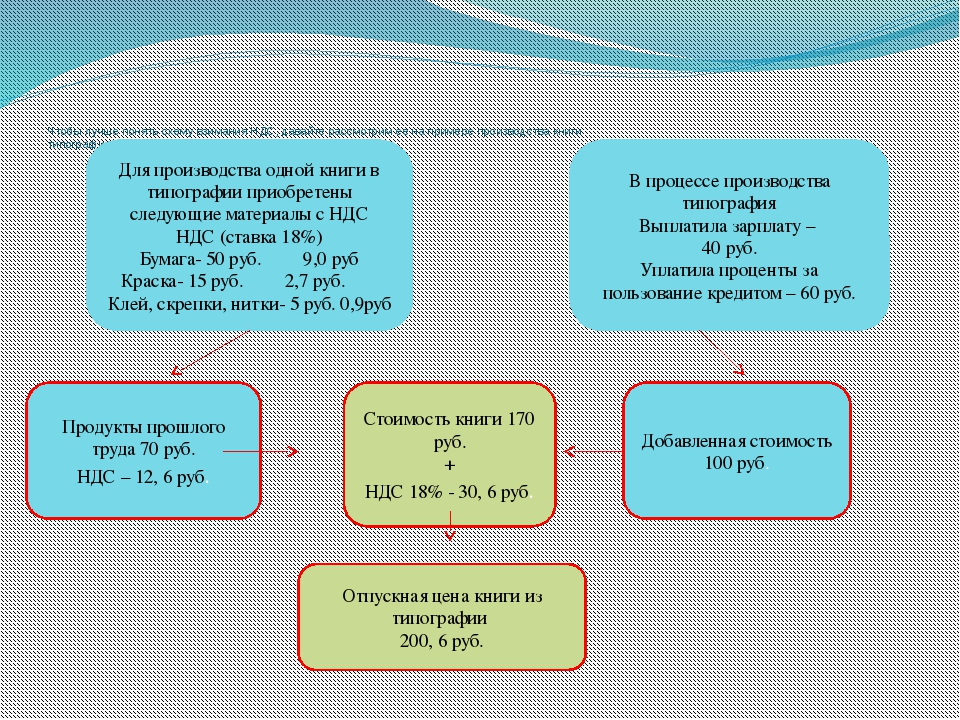

Налог на добавленную стоимость (НДС) — косвенный налог, уплачиваемый в федеральный бюджет, в форме надбавки к стоимости товаров или услуг. Небольшая доля добавленной стоимости возникает при разнице между затратами на производство того или иного изделия и стоимостью данного товара, работы, услуги, по которой они были реализованы позже покупателю.

НДС оплачивается только с тех товаров и услуг, которые продаются и используются внутри страны. В случае их экспорта вся сумма налога на добавленную стоимость подлежит возврату. Таким образом, находясь за границей, турист, покидая страну пребывания, может обратиться за компенсацией налога на то, что он приобрел и вывез.

Впервые такой налог был введен во Франции в 1954 году по предложению экономиста, руководителя дирекции по налогам, сборам Министерства экономики, финансов и промышленности Франции Мориса Лоре.

На сегодняшний день НДС применяется более чем в 120 странах мира. В Великобритании он называется VAT (базовая ставка — 20%), в Германии — MwSt (19%), во Франции — TVA (19,6%).

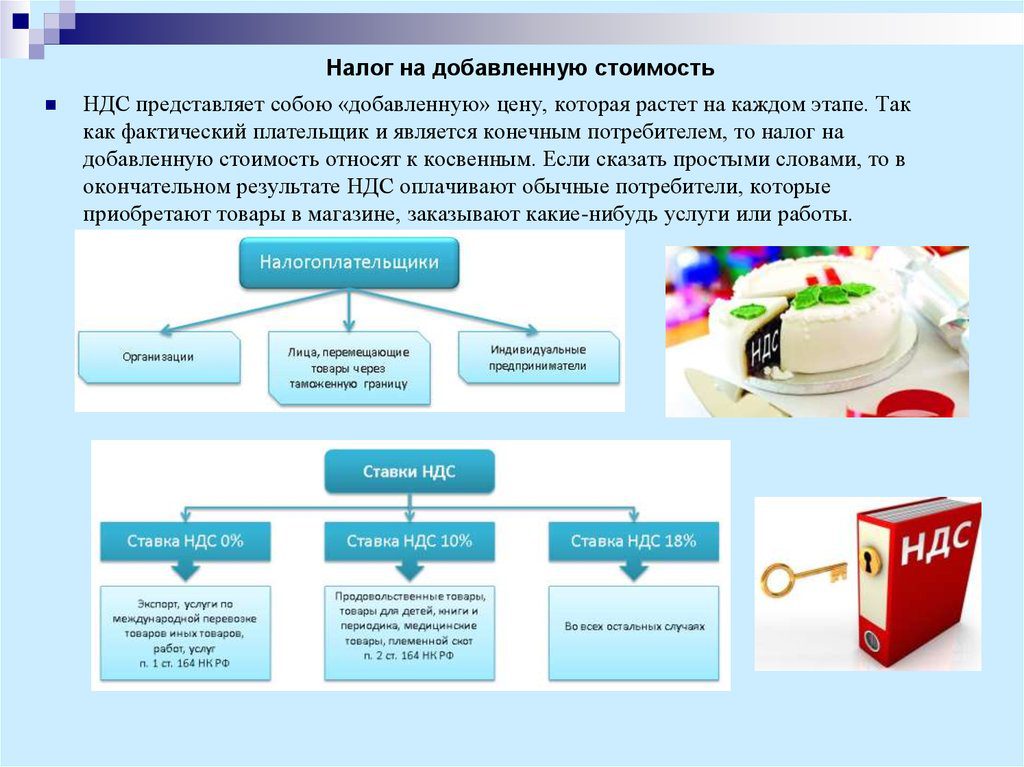

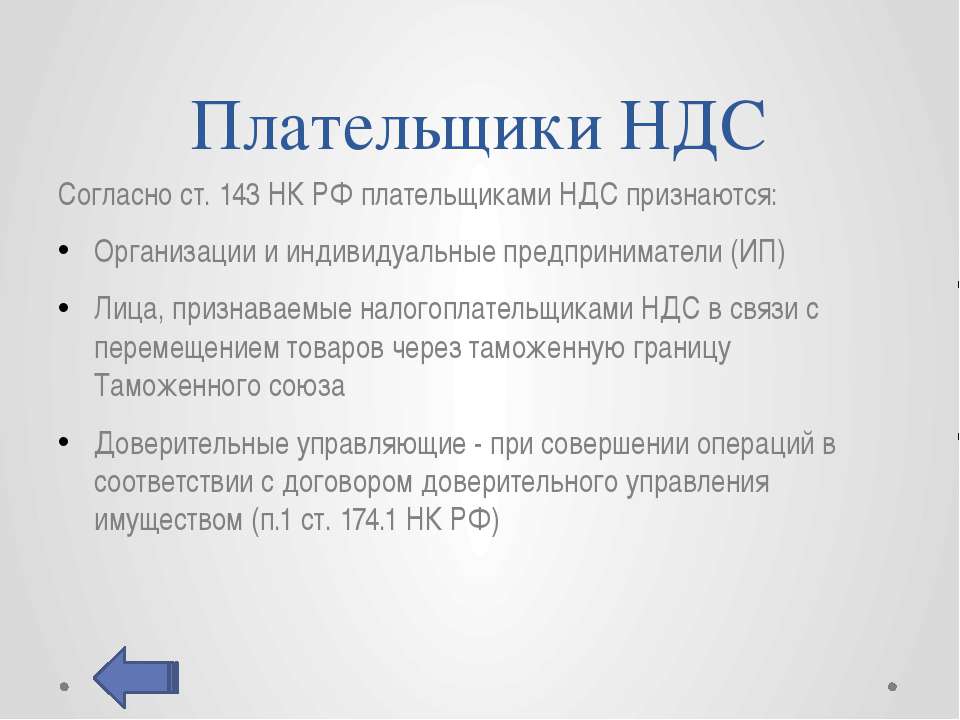

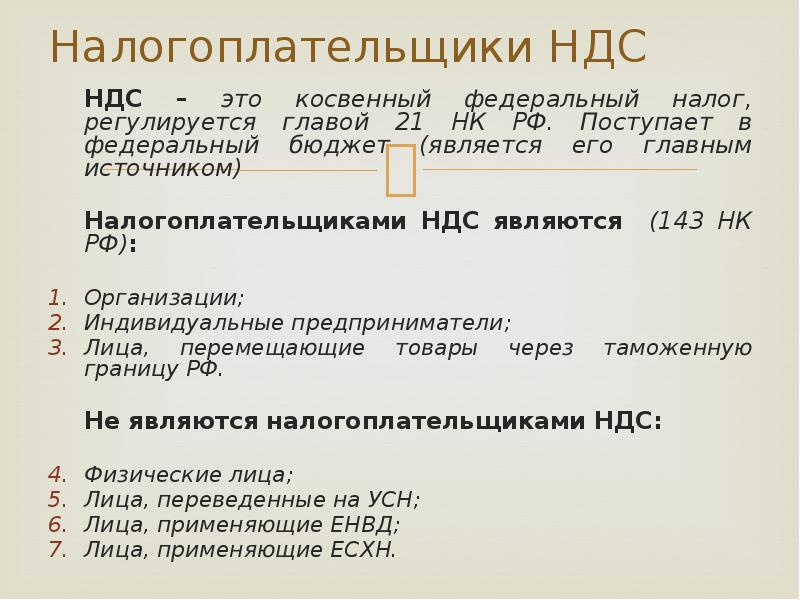

Кто является плательщиком НДС?

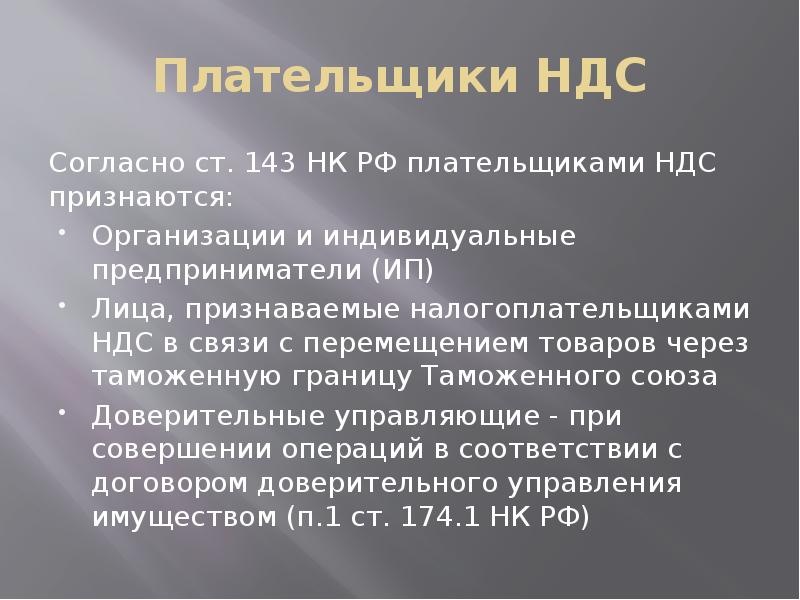

Согласно ст. 143 НК РФ плательщиками данного сбора являются:

- организации;

- индивидуальные предприниматели, то есть лица, которые занимаются частным бизнесом и не оформляют свою деятельность, как юридическое лицо;

- лица, занимающиеся перемещением товаров через таможенную границу Таможенного союза и признаваемые налогоплательщиками НДС согласно таможенному законодательству.

Зачем нужен НДС?

Данный налог является основным источником формирования бюджета РФ.

Какой размер ставки НДС в России?

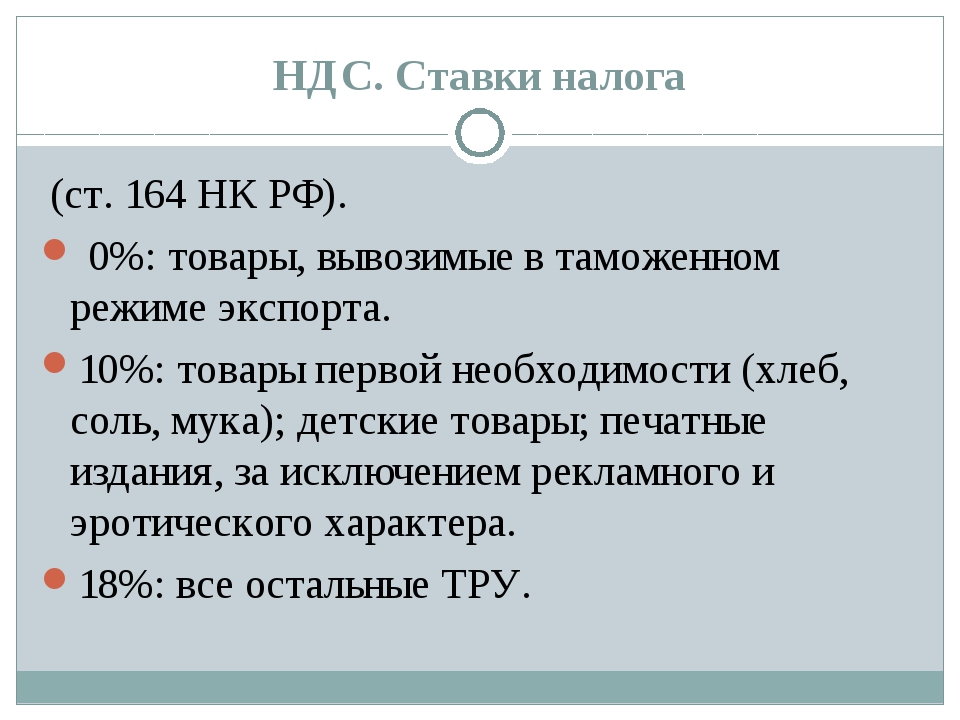

Максимальная ставка налога пока составляет 18%. Она не менялась с 2004 года после принятия Федерального закона от 7 июля 2003 года № 117-ФЗ.

Для некоторых продовольственных товаров, медицинских товаров, книг и товаров для детей в настоящее время действует пониженная ставка 10 %; для экспортируемых товаров — ставка 0 %.

Какие товары не облагаются НДС?

Не облагаемые НДС товары перечислены в ст. 149 Налогового кодекса РФ.

Согласно документу, на территории РФ НДС не облагается реализация следующих товаров:

- медицинское оборудования и медицинские изделия по специальным перечням. С 13 октября 2015 года введен единый перечень медтоваров, не облагаемых НДС;

- технические средства, которые могут применяться для реабилитации инвалидов или профилактики инвалидности;

- продуктов питания, произведенных столовыми медицинских и образовательных учреждений и реализуемых в таких учреждениях;

- товаров магазинов беспошлинной торговли, если такие товары помещены под таможенную процедуру;

- лома и отходов металлов — как черных, так и цветных;

- товаров налогоплательщиков, являющихся российскими маркетинговыми партнерами Международного Олимпийского комитета;

- продукции собственного производства налогоплательщиков, осуществляющих деятельность в сфере производства сельхозпродукции, если удельный вес от ее реализации будет не менее 70%.

В этом случае не облагается НДС продукция, выдаваемая в счет натуральной оплаты труда работникам, занятых в сельскохозяйственных работах;

В этом случае не облагается НДС продукция, выдаваемая в счет натуральной оплаты труда работникам, занятых в сельскохозяйственных работах; - руды и концентратов ценных металлов, а также самих металлов;

- необработанных алмазов;

- товаров, поставляемых в рамках оказания безвозмездной помощи РФ.

в каких странах оптимальные ставки

Сегодняшнюю статью мы посвящаем самому известному налогу – на добавленную стоимость. В странах СНГ за ним закрепился скандальный «имидж», а как обстоит дело со ставками НДС в Европе? Выясняем, в каких странах действуют самые выгодные ставки.

Как начисляют НДС в странах Европы?

Размер НДС в Евросоюзе каждая страна устанавливает отдельно, поэтому единых значений для всего Евросоюза не существует. Однако для бизнесменов именно в этом и заключается основной плюс, ведь для создания компании можно выбрать не свою страну проживания, а юрисдикцию с оптимальной системой налогообложения.

Тем не менее определенные правила начисления НДС в Европе существуют. Стандартная ставка должна быть не менее 15%. Однако есть ряд товаров, на которые распространяются льготные ставки. На некоторые виды продукции даже установлена нулевая ставка.

Стандартная ставка должна быть не менее 15%. Однако есть ряд товаров, на которые распространяются льготные ставки. На некоторые виды продукции даже установлена нулевая ставка.

Как платить НДС в Европейском союзе по сниженным ставкам?

Практически все страны разделяют уплату налогов резидентами и нерезидентами. Разумеется, пользоваться налоговыми льготами и сниженными ставками НДС в странах Евросоюза могут исключительно резиденты, официально зарегистрировавшие свой бизнес в стране и открывшие здесь свой офис.

Причем резидентами считаются не только граждане государства, но и лица, получившие вид на жительство. Таким образом, единственный путь к льготным ставкам – это получение ВНЖ или гражданства. Однако далеко не все страны Европы заинтересованы в притоке иностранных инвестиций и, соответственно, выдаче официальных статусов. А часть государств попросту не готова привлекать инвесторов и снижать налоговые ставки из-за слабости национальных экономик.

Поэтому к выбору страны для регистрации вашего бизнеса необходимо подходить скрупулезно и изучать, кроме самих ставок, еще и возможность простого и быстрого получения ВНЖ или второго паспорта.

Где самые высокие ставки НДС?

Наиболее высокие основные ставки НДС в ЕС составляют 23-25%. Причем наименее всего выгодно вести международный бизнес в Финляндии, Швеции, Ирландии, Норвегии, Дании. В этих странах даже самые низкие льготные ставки составляют 8-10%.

В остальных странах с высоким значением НДС ситуация следующая:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Польша | 23 | 8 | 5 |

| Румыния | 24 | 9 | 5 |

| Исландия | 25,5 | 7 | — |

| Хорватия | 25 | 13 | 5 |

| Греция | 23 | 13 | 6 |

| Португалия | 23 | 13 | 6 |

Что же касается рекордсменов по самым высоким основным и сниженным ставкам НДС в ЕС, то абсолютным европейским лидером с основным показателем 27% остается Венгрия. Сниженные ставки здесь равняются 18 и 5%.

Средние ставки

Среднее значение основной ставки налога на добавленную стоимость в Европе превышает российский показатель и равняется 20-21%. С таким НДС работает бизнес в большинстве государств.

С таким НДС работает бизнес в большинстве государств.

А вот средний размер сниженных ставок отличается. Наиболее высокие (10-12%) – в Австрии, Бельгии, Латвии, Сербии, Словакии, Чехии, Эстонии.

Если же говорить о привлекательных сниженных ставках НДС в странах Евросоюза, то они действуют в следующих государствах:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Великобритания | 20 | 5 | 0 |

| Испания | 21 | 10 | 4 |

| Голландия | 21 | 6 | — |

| Молдавия | 20 | 8 | 5 |

| Литва | 21 | 9 | 5 |

| Франция | 20 | 10 | 5,5 |

| Болгария | 20 | 9 | — |

Безусловно, наиболее привлекательна система налогообложения Великобритании, которая лояльна к резидентам. Тем более что в стране заинтересованы в иностранных инвестициях. В рамках государственной программы состоятельные люди могут получить ВНЖ Великобритании, инвестировав в экономику от 2 до 10 млн. фунтов.

В рамках государственной программы состоятельные люди могут получить ВНЖ Великобритании, инвестировав в экономику от 2 до 10 млн. фунтов.

Привлекательна с точки зрения бизнеса и Испания. Здесь также действует предложение для инвесторов. Получить ВНЖ в Испании можно всего лишь за 1 месяц, причем для этого понадобится от 500 тыс. до 1 млн. евро.

Оптимальные ставки НДС в Европе

В ряде государств созданы прекрасные условия для ведения бизнеса и выстроены лояльные к бизнесменам налоговые системы с основной ставкой на уровне 18-19%. Для резидентов здесь действуют наиболее привлекательные предложения.

К таким странам относятся:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Мальта | 18 | 7 | 5 |

| Турция | 18 | 8 | 1 |

| Германия | 19 | 7 | — |

| Черногория | 19 | 7 | — |

| Кипр | 19 | 9 | 5 |

Оптимальные налоговые условия для международного бизнеса предлагает мальтийское правительство. Бизнес на Мальте в данный момент можно назвать наиболее выгодным и привлекательным в Европе.

Бизнес на Мальте в данный момент можно назвать наиболее выгодным и привлекательным в Европе.

Здесь также действует инвестиционная программа, причем инвесторы получают сразу гражданство Мальты. Инвестиции имеют комбинированный характер: необходимо купить или арендовать недвижимость, приобрести ценные бумаги и сделать благотворительный взнос в Фонд национального развития. В целом на получение паспорта Мальты вы потратите от 1,1 млн. евро. После этого можете пользоваться льготами и оптимизировать налоги своей компании.

Обновление: в 2019 году была запущена программа — гражданство Черногории за инвестиции.

Самые низкие ставки НДС в европейских странах

Есть и государства, предлагающие резидентам максимально выгодные налоговые условия. Однако для этого необходимо получить здесь как минимум вид на жительство. Реально ли это?

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Швейцария | 8 | 3,8 | 2,5 |

| Лихтенштейн | 7,6 | 3,6 | 2,4 |

Мы не случайно вынесли именно Швейцарию на первое место, хотя ставки НДС Лихтенштейна еще ниже. Дело в том, что княжество совершенно не заинтересовано в иностранных инвестициях, прежде всего, в силу микроскопической площади государства. А вот швейцарское правительство может одобрить бизнес-проект, который сочтет полезным для экономики.

Дело в том, что княжество совершенно не заинтересовано в иностранных инвестициях, прежде всего, в силу микроскопической площади государства. А вот швейцарское правительство может одобрить бизнес-проект, который сочтет полезным для экономики.

Получить ВНЖ Швейцарии чрезвычайно сложно, но тем не менее можно. Для этого потребуется инвестировать не менее 1 млн. евро в одобренный правительством бизнес.

Как открыть выгодный бизнес в Европе?

Итак, недостаточно выбрать страну с низким НДС для ведения бизнеса. Следует учесть еще несколько факторов:

- легкость и затраты на получение статуса резидента (ВНЖ, Гражданство)

- простота регистрации предприятия

- возможности для оптимизации налогообложения компании

- получение налоговых каникул, отсрочек платежей

- поездки по различным странам без виз для налаживания партнерских связей

- надежность национальных банков, работающих в стране

Выбор страны остается за вами, однако специалисты нашей компании для ведения международного бизнеса рекомендуют воспользоваться предложением Мальты. За оптимальную сумму инвестиций вы гарантированно получаете европейское гражданство и чрезвычайно широкие бизнес-возможности.

За оптимальную сумму инвестиций вы гарантированно получаете европейское гражданство и чрезвычайно широкие бизнес-возможности.

Следите за обновлениями нашего блога, оставляйте вопросы в комментариях и выбирайте только лучший вариант для своей семьи и бизнеса.

Что такое НДС | НДС Значение

Что такое НДС? Это один из налогов. НДС означает налог на добавленную стоимость и также известен как GST (налог на товары и услуги) в некоторых других странах. Значение НДС – вид налога на товары или услуги, который взимается с любой добавленной стоимости в процессе производства и на заключительном этапе. С дополнительной стоимостью, которая создается в процессе производства, возникает налог на добавленную стоимость, который применяется к большей части продаж товаров и услуг.

Что такое НДС?

Письма НДС

обозначает налог на добавленную стоимость.НДС используется более чем в 140 странах по всему миру.

Мир. Это налог, который применяется к товарам или услугам и уплачивается конечным

потребитель.

Как работает НДС?

Что такое НДС? НДС обычно указывается в процентах от общей стоимости товара или услуги. Допустим, этот товар или услуга стоит 50 евро, а ставка НДС 10%. В этом сценарии конечный потребитель платит продавцу 55 евро. В конечном итоге продавец остается с 50 евро, а собранная сумма НДС в размере 5 евро идет правительству.

Что такое номер НДС и как он выглядит?

номер плательщика НДС также называемый идентификационным номером плательщика НДС (VATIN) состоит из 4-15 цифр. Он начинается с кода страны, состоящего из двух букв, например FR для Франция, NL для Нидерландов и т.д. Далее в зависимости от страны следует от 2 до 13 других символов.

Есть

некоторые расширения, например, в Европейском союзе (ЕС). Иностранные компании, которые

сделки с конечными потребителями и некоммерческими организациями могут облагаться НДС

идентификационный номер, начинающийся с EU, например EU123456789.Один из

примерами могут быть предприятия, подпадающие под действие мини-службы одного окна. (МОСС).

(МОСС).

Какие ставки НДС в Европейском Союзе (ЕС)?

| Страна | Скорость электронных услуг (%) | Рейтинг электронных книг (%) | Стандартный курс (%) |

| Австрия | 20 | 10 | 20 |

| Бельгия | 21 | 6 | 21 |

| Болгария | 20 | 9 | 20 |

| Кипр | 19 | 19 | 19 |

| Чешская Республика | 21 | 10 | 21 |

| Германия | 19 | 7 | 19 |

| Дания | 25 | 25 | 25 |

| Эстония | 20 | 9 | 20 |

| Испания | 21 | 4 | 21 |

| Финляндия | 24 | 10 | 24 |

| Франция | 20 | 5,5 | 20 |

| объединенное Королевство | 20 | 0 | 20 |

| Греция | 24 | 24 | 24 |

| Хорватия | 25 | 5 | 25 |

| Венгрия | 27 | 27 | 27 |

| Ирландия | 23 | 9 | 23 |

| Италия | 22 | 4 | 22 |

| Литва | 21 | 21 | 21 |

| Люксембург | 17 | 3 | 17 |

| Латвия | 21 | 21 | 21 |

| Мальта | 18 | 5 | 18 |

| Нидерланды | 21 | 9 | 21 |

| Польша | 23 | 5 | 23 |

| Португалия | 23 | 6 | 23 |

| Румыния | 19 | 19 | 19 |

| Швеция | 25 | 6 | 25 |

| Словения | 22 | 5 | 22 |

| Словацкая Республика | 20 | 20 | 20 |

Что такое НДС в Великобритании? В Соединенном Королевстве стандартная ставка НДС для товаров и услуг с 2011 года составляет 20%. Пониженная или нулевая ставка применяется для определенного вида товаров и услуг.

Пониженная или нулевая ставка применяется для определенного вида товаров и услуг.

| Стандартный курс | 20% | Все остальные налогооблагаемые товары и Сервисы |

| Сниженная ставка | 5% | Электричество, детские автокресла, некоторые социальные услуги, определенное социальное жилье и т. д. |

| Нулевая ставка | 0% | Большая часть еды, электронные книги, мотоцикл и велосипедные шлемы, снабжение кормами для животных, детской одеждой и т. д. |

Что такое НДС в Германии? Стандартная ставка НДС в Германии составляет 19%. За исключением случаев, применяется пониженная или нулевая ставка НДС.

| Стандартный курс | 19% | Все остальные налогооблагаемые товары и Сервисы |

| Сниженная ставка | 7% | Еда на вынос, электронные книги;

аудиокниги, некоторые продукты питания, запасы воды и т. д. д. |

| Нулевая ставка | 0% | Внутриобщинные и международные транспорт (за исключением автомобильного и железнодорожного транспорта и некоторых видов внутреннего водного транспорта) |

Какой НДС в Дании? В Дании есть только два типа ставок НДС – стандартная и нулевая.

| Стандартная ставка | 25% | Все остальные налогооблагаемые товары и услуги |

| Нулевая ставка | 0% | Внутриобщинные и международные транспорт также ресторанный бизнес на борту паромное сообщение между Дания и другие страны, а также о газетах и журналах (которые издаются чаще одного раза в месяц). |

Что означает НДС для вашего бизнеса?

Для всех предприятий очень важно иметь разъяснения по НДС и понимать местные правила, которым необходимо следовать.НДС применяется в большей или меньшей степени ко всем товарам и услугам, проданным или купленным для использования или потребления. Когда компании продают за границу или хранят товары за пределами своего

Когда компании продают за границу или хранят товары за пределами своего

Что означает нулевая ставка НДС?

4 мин. Читать

- Ступица

- Налоги

- Что означает нулевая ставка НДС?

Если вы являетесь зарегистрированным плательщиком НДС в Великобритании, вы взимаете НДС, когда клиенты приобретают ваши товары или услуги. Но ставка НДС, которую вы взимаете, зависит от нескольких разных факторов, в том числе от конкретных типов товаров или услуг, которые вы предлагаете.Есть также определенные товары и услуги, которые освобождены от НДС или не подпадают под действие системы НДС в Великобритании.

Прежде чем перейти к тому, что означает нулевая ставка НДС и как она работает, также важно понять НДС в целом. Вы также должны знать, что тип товаров и услуг, которые могут приобрести клиенты, будет определять ставку НДС. Давайте посмотрим, как работают разные ставки НДС.

Вот что мы рассмотрим:

Что такое НДС и как он работает?

Что такое нулевая ставка НДС?

Есть ли разница между предметами с нулевым рейтингом и предметами, на которые распространяется освобождение?

Ключевые выводы

Что такое НДС и как он работает?

НДС (налог на добавленную стоимость) взимается с любых продаж товаров или услуг, которые вы производите. По сути, это налог на потребление, но это также своего рода косвенный налог, поскольку он взимается от имени HMRC. Стандартная ставка НДС для предприятий в Великобритании составляет 20%.

По сути, это налог на потребление, но это также своего рода косвенный налог, поскольку он взимается от имени HMRC. Стандартная ставка НДС для предприятий в Великобритании составляет 20%.

Этот тариф взимается с большинства покупок, но есть и другие тарифы, о которых следует знать. Пониженная ставка НДС составляет 5% и включает в себя такие вещи, как меры по энергосбережению, санитарно-гигиенические товары или детские автокресла. Другая ставка — это нулевая ставка, которая взимается по ставке 0%.

Услуги с нулевой ставкой могут включать такие вещи, как книги, газеты и большинство продуктов питания.И хотя НДС не взимается, вам все равно необходимо регистрировать продажу любых товаров и услуг с нулевой ставкой. Вы должны указать эту информацию в своей декларации по НДС.

Кроме того, некоторые товары и услуги не облагаются налогом. Некоторыми освобожденными статьями могут быть финансовые операции или операции с недвижимостью. И так же, как услуги с нулевой ставкой НДС, для некоторых товаров существует освобождение от НДС. Однако вам не нужно включать освобожденные товары в налогооблагаемый оборот.

Однако вам не нужно включать освобожденные товары в налогооблагаемый оборот.

Вы должны зарегистрировать свой бизнес, чтобы платить и взимать НДС с любых продуктов или услуг, которые вы продаете, когда ваш налогооблагаемый оборот превышает 85 000 фунтов стерлингов.Вы можете зарегистрироваться в качестве плательщика НДС, даже если ваш оборот меньше, это просто зависит от потребностей вашего бизнеса.

Что такое нулевая ставка НДС?

Одна из ставок НДС является нулевой ставкой НДС, при которой начисляется 0%. Однако эта ставка применяется только к некоторым налогооблагаемым товарам и услугам. Вот некоторые из наиболее распространенных:

- Некоторые виды продуктов питания и напитков

- Некоторые виды рецептурных лекарств и медицинского оборудования

- Некоторые виды удобрений, семян и растений, используемых для производства продуктов питания

- Некоторые виды детской одежды и обуви

- Любые поставки, облагаемые НДС — зарегистрированы соответствующими предприятиями по схеме нулевой ставки

Например, что-то вроде путешествия, которое будет включать расходы на перелет, поезд или автобус, не облагается НДС. Любые прямые расходы вашего бизнеса, такие как расходы на мобильный телефон или интернет, облагаются стандартной ставкой НДС 20%. А что-то вроде еды, в том числе горячих блюд на вынос, алкогольных или безалкогольных напитков, облагается НДС по нулевой ставке.

Любые прямые расходы вашего бизнеса, такие как расходы на мобильный телефон или интернет, облагаются стандартной ставкой НДС 20%. А что-то вроде еды, в том числе горячих блюд на вынос, алкогольных или безалкогольных напитков, облагается НДС по нулевой ставке.

Есть ли разница между предметами с нулевым рейтингом и предметами, на которые распространяется освобождение?

Существует несколько ключевых различий между предметами с нулевой ставкой и предметами, освобожденными от налогов.

Товары и услуги с нулевым рейтингом:

- Это товары, на которые правительство взимает НДС, но в настоящее время ставка установлена на нуле.Некоторые из предметов, которые могут быть включены в классификацию с нулевым рейтингом, — это вода, основные продукты питания, книги и газеты.

Освобожденные товары и услуги:

- Это товары, за которые вы вообще не платите и не взимаете НДС. Тем не менее, вы все равно должны указать детали в своей декларации по НДС.

Некоторыми из предметов, подлежащих исключению, являются земля, медицинские услуги, игровые и почтовые услуги.

Некоторыми из предметов, подлежащих исключению, являются земля, медицинские услуги, игровые и почтовые услуги.

Основные выводы

Если вы зарегистрированы как плательщик НДС в Великобритании, полезно знать, по какой ставке НДС будут взиматься различные товары и услуги.В зависимости от продуктов, которые вы продаете, это может оказать большое влияние на ваш бизнес. Не обязательно регистрировать свой бизнес в качестве плательщика НДС, пока ваш налогооблагаемый оборот не превысит 85 000 фунтов стерлингов, но вы можете это сделать, если считаете, что это в ваших интересах.

Нулевая ставка НДС применяется к любым товарам или услугам, с которых взимается 0% НДС. Это может включать некоторые продукты питания и напитки, различные виды пероральных лекарств и определенные предметы, которые используются для производства продуктов питания. Взгляните на веб-сайт HMRC для получения полной информации о товарах и услугах, облагаемых НДС по нулевой ставке.Когда дело доходит до возврата налогов, всегда возникают сложные бизнес-задачи, но понимание нулевой ставки НДС может помочь.

Вам понравилось читать это руководство? Загляните в наш ресурсный центр, чтобы узнать больше интересного контента!

РОДСТВЕННЫЕ СТАТЬИ

Каков режим НДС транспортного средства- Что это значит

Вернуться к FAQКаков режим НДС транспортного средства? Что это означает?

На правила, касающиеся налога на добавленную стоимость (более известного как НДС), который вы платите за транспортное средство, влияет ряд факторов.Где вы приобрели автомобиль и где будете его продавать? Вы собираетесь за пределы ЕС? Вы находитесь в стране покупки? Какова квалификация НДС автомобиля, который вы приобрели? Это сложная область.

В таблице ниже мы даем вам обзор правил и норм, с которыми вы столкнетесь, в зависимости от характеристик вашего автомобиля. Наша платформа предлагает транспортные средства по обычным правилам НДС (автомобили с обычным НДС) и транспортные средства по маржинальной схеме (маржинальные транспортные средства). Транспортные средства, подпадающие под обычные правила НДС, обозначены на нашем веб-сайте буквой «D» (D для вычитаемого НДС), а транспортные средства с маржой обозначены буквой «M» (M для маржи).Цены на транспортные средства по обычным правилам НДС не включают НДС, в то время как для маржинальных транспортных средств НДС включен в цену транспортного средства.

Транспортные средства, подпадающие под обычные правила НДС, обозначены на нашем веб-сайте буквой «D» (D для вычитаемого НДС), а транспортные средства с маржой обозначены буквой «M» (M для маржи).Цены на транспортные средства по обычным правилам НДС не включают НДС, в то время как для маржинальных транспортных средств НДС включен в цену транспортного средства.

| Продажа на месте (Пример: зарегистрированный в Германии автомобиль, проданный ADESA Deutschland покупателю с немецким номером плательщика НДС. Автомобиль остается в Германии) (Все автомобили, проданные покупателю с бельгийским номером плательщика НДС, выставляются через ADESA Belgium NV как местная продажа.)

| Транзакция ЕС (Пример: транспортное средство, зарегистрированное в Германии, продано и перевезено в Румынию) | Экспорт (Пример: транспортное средство, зарегистрированное в Германии, экспортируется в Россию) |

Транспортное средство с обычным НДС = НДС не включен в цену, указанную на веб-сайте | • НДС на транспортное средство, включенный в счет-фактуру (вычитаемый) • Затраты(*) вкл. • НДС к вычету | • НДС по транспортному средству исключен из счета-фактуры • Покупатель декларирует НДС в стране назначения • Затраты(*) вкл. НДС (декларация) | • Без учета НДС, НДС не уплачивается на территории ЕС • Покупатель декларирует транспортное средство в стране импорта в соответствии с местными правилами страны • Затраты(*) вкл. НДС |

| См. европейскую директиву EC/2006/112: ст.140 для получения дополнительной информации. | См. европейскую директиву EC/2006/112: ст. 146 для получения дополнительной информации. | |

Маржа автомобиля = НДС включен в цену, указанную на сайте

| • НДС включен в стоимость автомобиля • Затраты(*) с учетом НДС (оплачивает покупатель) • НДС, включенный в стоимость транспортного средства и уплаченный на расходы (*), не подлежит вычету | • НДС включен в стоимость автомобиля • Затраты(*) с учетом НДС (оплачивает покупатель) • НДС, включенный в стоимость транспортного средства и уплаченный на расходы (*), не подлежит вычету | • НДС включен в стоимость автомобиля • Затраты(*) не облагаются европейским НДС |

Пожалуйста, ознакомьтесь с европейской директивой EC/2006/112: ст. 312 для получения дополнительной информации. 312 для получения дополнительной информации. Для всех маржинальных автомобилей Сертификат маржи доступен в виде файла .pdf | |||

(*) Затраты = все затраты (расходы в конкретной стране, аукционные сборы, транспортные расходы, расходы на бумажный счет-фактуру), кроме цены транспортного средства.

Связанные вопросы:

Как и когда оплатить автомобиль?

Как я могу узнать, что вы получили мой платеж?

Какие тарифы в 2022 году?

Что такое сертификат маржи?

Что такое BPM?

Налог на добавленную стоимость | Налоговая служба Южной Африки

Что такое НДС?

Налог на добавленную стоимость широко известен как НДС.НДС является косвенным налогом на потребление товаров и услуг в экономике. Доходы для правительства получают за счет требования, чтобы бизнес, который ведет предприятие (как это определено в разделе 1 (1) Закона о НДС), зарегистрировался для уплаты НДС. При этом предприятие будет взимать НДС с произведенных им поставок товаров и услуг, импорта товаров и импортированных услуг (при соблюдении определенных условий). Предприятие также будет иметь право вычитать любой НДС, взимаемый с него или, при определенных обстоятельствах, с предприятия, не зарегистрированного в качестве плательщика НДС, в отношении произведенной ему поставки.Таким образом, НДС не является кумулятивным, а это означает, что допускается зачет/вычет НДС, уплаченного на предыдущих этапах в рамках цепочки производства и распределения. Предприятие обязано уплатить разницу между взимаемым им НДС и взимаемым с него НДС или потребовать возмещения НДС, если взимаемый с него НДС превышает взимаемый им НДС.

При этом предприятие будет взимать НДС с произведенных им поставок товаров и услуг, импорта товаров и импортированных услуг (при соблюдении определенных условий). Предприятие также будет иметь право вычитать любой НДС, взимаемый с него или, при определенных обстоятельствах, с предприятия, не зарегистрированного в качестве плательщика НДС, в отношении произведенной ему поставки.Таким образом, НДС не является кумулятивным, а это означает, что допускается зачет/вычет НДС, уплаченного на предыдущих этапах в рамках цепочки производства и распределения. Предприятие обязано уплатить разницу между взимаемым им НДС и взимаемым с него НДС или потребовать возмещения НДС, если взимаемый с него НДС превышает взимаемый им НДС.

Таким образом, НДС взимается на каждом этапе процесса производства и распределения и пропорционален цене, взимаемой за товары и услуги.

Стандартная ставка НДС увеличена с 14 % до 15 % с 1 апреля 2018 года. Существует ограниченный перечень товаров и услуг, которые облагаются НДС по нулевой ставке или освобождаются от НДС.

Кто должен стать плательщиком НДС?

Любое лицо, имеющее предприятие, как это определено в разделе 1(1) Закона о НДС, может иметь право на регистрацию в качестве плательщика НДС. Лицо — это определенный термин, который включает компанию, физическое лицо, товарищество, трастовый фонд и муниципалитет. Чтобы зарегистрироваться, следуйте процессу подачи заявки, как подробно описано на нашей странице, как зарегистрироваться для уплаты НДС.

Лицо обязано зарегистрироваться в качестве плательщика НДС, если стоимость налогооблагаемых поставок, произведенных или подлежащих совершению, превышает 1 миллион рандов в любой последующий двенадцатимесячный период.

Лицо также может зарегистрироваться добровольно, если стоимость налогооблагаемых поставок, произведенных или подлежащих осуществлению, не превышает 1 млн. рандов в любой последующий двенадцатимесячный период.

Существует пять категорий добровольной регистрации:

- Первая категория относится к определенному типу лиц, для которых не существует порога стоимости налогооблагаемых поставок.

- Ко второй категории относятся лица, заработавшие 50 000 рандов за последние двенадцать месяцев.

- К третьей категории относятся лица, стоимость налогооблагаемых поставок которых не превышает 50 000 рандов, а условия регистрации указаны в Положении.

- Четвертая категория относится к лицам, которые приобрели действующее предприятие.

- Пятая категория применяется к лицам, которые осуществляют определенный характер деятельности, как указано в Регламенте.Кроме того, существуют и другие общие требования, которые также должны быть соблюдены для добровольной регистрации в качестве плательщика НДС.

Лицо, зарегистрированное (при обязательной или добровольной регистрации) или обязанное зарегистрироваться (при обязательной регистрации) в качестве плательщика НДС, называется продавцом.

Вы можете зарегистрироваться один раз для всех видов налогов, используя информационную систему клиента.

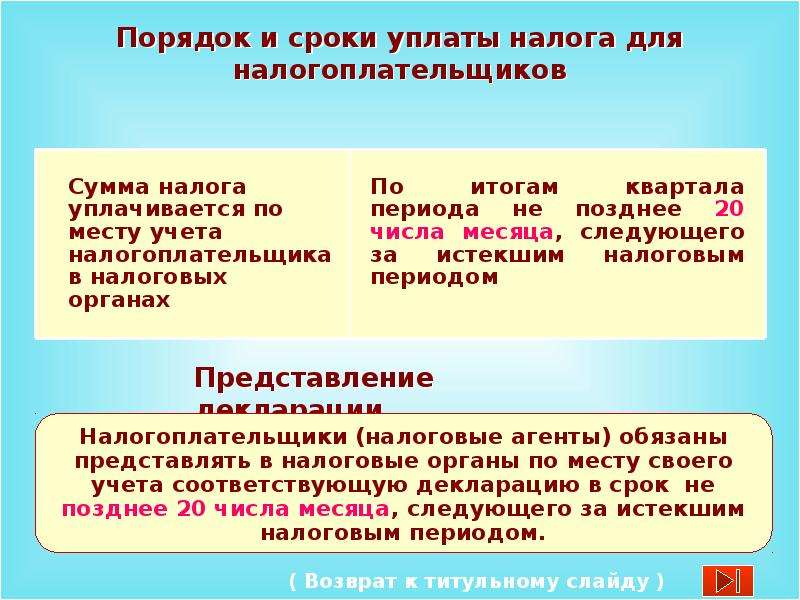

Когда я должен подавать декларации по НДС и производить платежи?

Продавец обязан подавать декларации по НДС и производить платежи по обязательствам по НДС (или требовать возмещения НДС) не позднее 25 числа или последнего рабочего дня месяца, следующего за месяцем, в котором налоговый период продавца заканчивается. Если 25 день не является рабочим днем, днем подачи декларации и осуществления платежа считается рабочий день, предшествующий такому дню. Просроченные платежи по НДС влекут за собой штраф и проценты.

Если 25 день не является рабочим днем, днем подачи декларации и осуществления платежа считается рабочий день, предшествующий такому дню. Просроченные платежи по НДС влекут за собой штраф и проценты.

| Платежи в ABSA, Albaraka Bank Limited, Access Bank (ранее Grobank), FNB, HBZ Bank LTD, Nedbank и Standard Bank. | 25-й | 25-й | 25-й |

| 25-й | 25 | ||

| EFILING от возврата и платежа через лиситель EFILG или электронные средства передачи (интернет-банкинг) | Последний рабочий день |

Как получить доступ к документам по НДС?

На веб-сайте SARS не размещаются старые или отозванные документы, за исключением публикаций Юрисконсульта, таких как опубликованные прокламации, постановления и правительственные уведомления, а также заархивированные VATNews.

Публикации VATNews можно найти в Юридическом и политическом архиве, который доступен для исследовательских и справочных целей.

Чтобы перейти на эту страницу на разных языках, нажмите на ссылки ниже:

Налог на добавленную стоимость (НДС) – краткий обзор самых важных фактов

Здесь вы найдете все по теме НДС: онлайн-декларации, формы, номер НДС, регистрация и аннулирование, продление сроков, основы обязательства по НДС и дополнительную специализированную информацию по НДС.

Поскольку английский не является одним из официальных языков Швейцарии, на английский язык переводится только самая важная информация о Федеральной налоговой службе. Данный перевод предоставлен исключительно в ознакомительных целях и не имеет юридической силы. Пожалуйста, обратитесь к немецкой, французской или итальянской версии.

Данный перевод предоставлен исключительно в ознакомительных целях и не имеет юридической силы. Пожалуйста, обратитесь к немецкой, французской или итальянской версии.

Часто задаваемые вопросы о налоге на добавленную стоимость

Что такое налог на добавленную стоимость?

Налог на добавленную стоимость (НДС) — это общий налог на потребление, взимаемый федеральным правительством.

НДС основан на идее, что те, кто что-то потребляет, вносят финансовый вклад в государство. Однако было бы слишком сложно, если бы каждый гражданин должен был отчитываться за все потребление перед государством. Таким образом, налог взимается с предприятий (производителей, изготовителей, торговцев, ремесленников, поставщиков услуг и т. д.), которые, в свою очередь, обязаны перекладывать НДС на потребителя, включая его в цену или указывая его в качестве отдельной статьи на счет.

Вопросы и ответы о НДС

Если у вас есть дополнительные вопросы об НДС, вы найдете ответы на страницах на немецком, французском и итальянском языках.

Для отображения пресс-релизов требуется сценарий Java. Если вы не можете или не хотите активировать сценарий Java, вы можете использовать приведенную ниже ссылку для доступа к новостному порталу Федеральной администрации, где вы можете прочитать объявления.

На новостной портал Федеральной администрации

MTD по НДС: ответы на часто задаваемые вопросы: ответы на 19 ключевых вопросов Making Tax Digital

Making Tax Digital (MTD) — это инициатива правительства Великобритании по упрощению налогового учета для юридических и физических лиц.

Возможно, вы уже используете онлайн-сервисы HMRC для выполнения таких задач, как подача налоговых деклараций, но MTD требует, чтобы вы использовали программное обеспечение для повседневного учета и ведения бухгалтерских записей в цифровом формате.

Вот некоторые из наиболее часто задаваемых вопросов о MTD для НДС — и ответы на них для вас:

1. Что такое цифровое налогообложение НДС?

2. Когда расширится сфера применения МТД по НДС?

3. Обязательна ли цифровая регистрация НДС?

4.Цифровая налоговая система предназначена только для НДС?

5. Какие записи должны храниться предприятиями в цифровом виде?

6. К кому применяется МТД по НДС?

7. Кто освобождается от МТД по НДС?

8. Если я освобожден от налога, как мне подать декларацию по НДС?

9. Каков график МТД по НДС?

10. Каков крайний срок уплаты НДС?

11. Какой был период мягкой посадки?

12. Что нужно сделать, чтобы подготовиться к MTD по НДС?

13. Как насчет специальных схем НДС?

Как насчет специальных схем НДС?

14. Как зарегистрироваться в МТД для уплаты НДС?

15. Какую информацию необходимо предоставить?

16. Как подать MTD для декларации по НДС?

17. Кто может подать MTD для декларации по НДС?

18. Как мне подать декларацию по НДС, если я нахожусь в MTD для уплаты НДС?

19. Что произойдет, если я не смогу подать декларацию по НДС после регистрации?

Нужна дополнительная информация о подаче MTD для налоговой декларации по НДС?

Руководство по цифровой обработке налогов для НДС

Нужна помощь, чтобы подготовить ваш бизнес к цифровизации налогов? Загрузите это бесплатное руководство и бонусный контрольный список, чтобы узнать о MTD для НДС и подготовиться к изменениям, которые начнутся с апреля 2022 года.

Загрузите бесплатное руководство и контрольный список1. Что такое цифровое налогообложение НДС?

Создание цифрового налога для НДС означает использование программного обеспечения для следующих задач:

- Ведение и ведение учета НДС

- Создание деклараций по НДС

- Отправка декларации по НДС в HMRC.

Это означает, что вы больше не можете подавать декларации по НДС через веб-сайт HMRC. Вместо этого вам нужно будет использовать программное обеспечение.

Ваш бухгалтер по-прежнему может подавать декларации по НДС от вашего имени, но вам все равно потребуется использовать программное обеспечение для учета НДС.

В дополнение к вышеизложенному вы должны хранить учетные записи по НДС не менее шести лет (или дольше для некоторых схем НДС).

2. Когда расширится сфера применения МТД по НДС?

В апреле 2022 года будет введен новый этап.

Введение налога в цифровую форму для НДС будет применяться ко всем предприятиям, зарегистрированным для уплаты НДС, включая те, которые добровольно зарегистрированы для уплаты НДС.

Первоначально MTD для НДС был юридическим требованием только для зарегистрированных по НДС предприятий, превышающих регистрационный порог (в настоящее время 85 000 фунтов стерлингов).

3. Обязательна ли цифровая регистрация НДС?

С 1 апреля 2019 года предприятия должны соблюдать MTD в отношении правил НДС, если оборот превышает порог НДС (в настоящее время 85 000 фунтов стерлингов).

Но с 1 апреля 2022 года MTD для НДС также является юридическим требованием для всех предприятий, зарегистрированных для уплаты НДС, независимо от оборота.

4. Цифровая налоговая система предназначена только для НДС?

№ MTD по налогу на прибыль будет введен в апреле 2024 года, а MTD по налогу на прибыль будет введен не ранее апреля 2026 года (хотя эта дата еще не утверждена правительством).

Вы можете найти более подробную информацию о цифровой системе налогообложения НДС, подоходного налога и корпоративного налога в нашем центре MTD.

5. Какие записи должны храниться предприятиями в цифровом виде?

MTD для НДС требует, чтобы вы вели некоторые записи в цифровом виде:

- Название вашей компании

- Адрес вашего основного места деятельности

- Ваш регистрационный номер плательщика НДС

- Подробная информация о любых схемах учета НДС, которые вы используете

- Большинству предприятий необходимо указывать для каждого счета-фактуры (или «поставки» в терминологии Уведомления об НДС) время и дату поставки (дата налоговой точки), чистую стоимость (без НДС) и ставку НДС, используемую для расчета НДС.

Некоторым предприятиям необходимо хранить больше или меньше информации в зависимости от их схемы НДС и обстоятельств.

Если вы распечатываете или даже пишете от руки счета-фактуры или квитанции, вам нужно будет перенести информацию об учете НДС в свое бухгалтерское программное обеспечение, прежде чем подавать декларацию по НДС.

Не забывайте не уничтожать документы, потому что они могут понадобиться вам для других аспектов вашей бухгалтерии.

6. К кому применяется МТД по НДС?

В настоящее время, если ваш бизнес-оборот превышает порог НДС (в настоящее время 85 000 фунтов стерлингов), вам необходимо соблюдать правила MTD для НДС.

С 1 апреля 2022 года МПД по НДС станет законом для всех предприятий, зарегистрированных по НДС, независимо от оборота.

Если ваш бизнес зарегистрирован в качестве плательщика НДС, MTD для НДС, скорее всего, повлияет на вас, и обычно невозможно отказаться.

7. Кто освобождается от МТД по НДС?

Если вы не можете использовать компьютеры, программное обеспечение или Интернет, вы можете попросить HMRC освободить ваш бизнес от использования цифровых технологий.

Возможные причины:

- Возраст, инвалидность или удаленность

- Религиозные мотивы, препятствующие использованию компьютеров

- Любые другие причины, по которым использование MTD для НДС нецелесообразно.

Вам или вашему бухгалтеру нужно будет позвонить или написать в HMRC, чтобы попросить их предоставить вам цифровое освобождение.

Вы также освобождаетесь от НДС по MTD, если ваш бизнес находится в процедуре банкротства.

8. Если я освобожден от налога, как мне подать декларацию по НДС?

До 1 апреля 2022 года, если вы освобождены от налога на добавленную стоимость в связи с MTD из-за того, что ваш оборот составляет менее 85 000 фунтов стерлингов, вы или ваш бухгалтер должны отправить налоговую декларацию через веб-сайт HMRC.

Если вы освобождены от уплаты НДС в цифровой форме, вы можете подать бумажную декларацию по НДС, но только по усмотрению HMRC.

Вы или ваш бухгалтер должны связаться с HMRC, чтобы запросить эту опцию.

9. Каков график МТД по НДС?

В апреле 2019 года MTD для НДС стал обязательным для предприятий и организаций, зарегистрированных для уплаты НДС (включая индивидуальных предпринимателей, товарищества, компании с ограниченной ответственностью, предприятия за пределами Великобритании, зарегистрированные для уплаты НДС в Великобритании, трасты и благотворительные организации) с оборотом выше порога НДС (в настоящее время 85 000 фунтов стерлингов). ).

Для некоторых более сложных организаций (например, местных органов власти, государственных корпораций, трестов и подразделений и групп по НДС) была отложена дата начала, и они присоединились к MTD для НДС в октябре 2019 года.

С апреля 2022 года к этим предприятиям и организациям присоединятся предприятия, зарегистрированные в качестве плательщика НДС, с пороговым значением НДС.

10. Каков крайний срок уплаты НДС?

Апрель 2022 года — дата, когда MTD для НДС становится обязательным для всех предприятий, зарегистрированных для уплаты НДС, независимо от оборота.

11. Какой был период мягкой посадки?

Когда в апреле 2019 года был запущен MTD для НДС, HMRC предоставила предприятиям период мягкой посадки, что позволило им продолжать копирование и вставку данных для учета НДС без штрафных санкций до апреля 2020 года.Обычно это было запрещено из-за правил цифровой связи MTD.

В начале пандемии коронавируса HMRC решила продлить период мягкой посадки до апреля 2021 года.

Однако этот период закончился, и нет никаких признаков того, что HMRC разрешит аналогичный период с апреля 2022 года.

Таким образом, любой бизнес, переходящий на MTD для уплаты НДС, должен обеспечить использование цифровых ссылок на протяжении всего процесса учета НДС.

Существуют строгие правила определения цифрового канала для MTD.Согласно HMRC, они имеют две характеристики:

- Данные передаются в электронном виде между программами, продуктами или приложениями. Это могут быть связанные ячейки электронной таблицы, например формулы.

- Передача автоматизирована. Он не требует ручного вмешательства, такого как копирование данных вручную или ручное перемещение данных между двумя или более частями программного обеспечения. Но вы можете нажать кнопку, чтобы начать процесс.

12. Что нужно сделать, чтобы подготовиться к MTD по НДС?

Критическое различие между MTD для НДС и тем, как вы, возможно, подавали декларации по НДС раньше, заключается в том, что теперь вы должны использовать программное обеспечение для учета НДС и подачи деклараций по НДС с помощью программного обеспечения.

Возможно, вам придется использовать функцию MTD для НДС в облачном бухгалтерском ПО, где данные надежно хранятся в Интернете.

Если вы не используете программное обеспечение для облачного учета или используете более старое программное обеспечение (или вообще не используете программное обеспечение), вам необходимо спланировать путь обновления, чтобы быть готовым ко времени вашего первого полного периода НДС после апреля 2022 года.

13. Как насчет специальных схем НДС?

MTD для НДС применяется, если вы используете схемы НДС, предлагаемые HMRC, такие как фиксированная ставка, маржа или розничные схемы.

14. Как зарегистрироваться в МТД для уплаты НДС?

Если вы зарегистрированы как плательщик НДС, вы можете зарегистрироваться в MTD для уплаты НДС в любое время. Это верно даже в том случае, если по закону ваш бизнес еще не обязан регистрироваться в качестве плательщика НДС до апреля 2022 года.

РегистрацияMTD происходит автоматически, если вы впервые регистрируетесь в качестве плательщика НДС.

Однако, если вы добровольно зарегистрировались в качестве плательщика НДС, самое позднее, что вы должны зарегистрироваться в MTD для уплаты НДС, — до окончания вашего первого полного периода НДС после апреля 2022 года.

Чтобы избежать проблем с предыдущими платежами по возврату НДС при использовании прямого дебета, вы не должны регистрироваться менее чем:

- За семь дней до даты подачи первой декларации по НДС

- Через пять дней после даты подачи первой декларации по НДС MTD.

Если вы не платите прямым дебетом, вы должны зарегистрироваться как минимум за три дня до подачи декларации по НДС.

Если вы уже зарегистрированы в качестве плательщика НДС, ваш бизнес не будет автоматически зарегистрирован в MTD.

Процесс регистрации включает в себя вход в систему с учетной записью Правительственного шлюза для вашей компании.Возможно, вы использовали это ранее при подаче декларации по НДС через веб-сайт портала.

Если у вас нет учетной записи, создайте ее, указав адрес электронной почты.

Обратите внимание, что после того, как вы зарегистрируетесь в MTD для уплаты НДС, вам, вероятно, потребуется активировать функции MTD в программном обеспечении.

Для этого потребуются данные для входа в MTD.

15. Какую информацию необходимо предоставить?

Чтобы зарегистрироваться в MTD для уплаты НДС в HMRC, вам необходимо ввести следующую информацию при запросе на веб-сайте регистрации MTD для НДС:

- Ваш идентификатор шлюза правительства и пароль

- Номер плательщика НДС вашей компании (который вы найдете в свидетельстве о регистрации плательщика НДС)

- Дата регистрации вашего предприятия в качестве плательщика НДС (опять же, указанная в вашем свидетельстве о регистрации плательщика НДС)

- Почтовый индекс основного места деятельности (место, где ваша компания осуществляет большую часть своей деятельности и/или ведет финансовую и деловую отчетность)

- Сумма в графе 5 из вашей последней декларации по НДС, то есть сумма вашей последней декларации по НДС

- Месяц подачи последней декларации по НДС

Вам нужно будет сообщить HMRC во время регистрации, какое совместимое с MTD программное обеспечение вы используете для учета НДС, поэтому вам нужно будет принять это решение заранее.

16. Как подать MTD для декларации по НДС?

После того, как вы зарегистрируетесь, когда наступит дата вашей декларации по НДС, вам нужно будет подать ее с помощью программного обеспечения для бухгалтерского учета, которое использует ваша компания, или, возможно, с помощью связующего программного обеспечения, если вы рассчитываете свой НДС без использования программного обеспечения для бухгалтерского учета (например, с помощью электронную таблицу).

Ваше программное обеспечение для бухгалтерского учета также должно быть готово к уплате НДС по MTD — и это почти наверняка будет иметь место, если вы используете облачное программное обеспечение для бухгалтерского учета, но вам всегда следует обращаться к своему провайдеру.

Подача декларации по НДС в различных пакетах программного обеспечения для бухгалтерского учета различается, но, как правило, вам следует искать возможность создания отчета по НДС, декларации или чего-то подобного.

В большинстве случаев вам нужно указать программному обеспечению начать отправку с использованием процесса MTD.

Любые корректировки или льготы должны быть применены до того, как вы нажмете, чтобы отправить декларацию по НДС в HMRC.

17. Кто может подать MTD для декларации по НДС?

Вы можете подать декларацию по НДС или ваш бухгалтер может сделать это от вашего имени.

Для этого они будут использовать свою учетную запись HMRC Agent Services и должны будут зарегистрироваться от вашего имени в HMRC, поэтому вам следует заранее обсудить это со своим бухгалтером.

18. Как мне подать декларацию по НДС, если я нахожусь в MTD для уплаты НДС?

Если у вас есть Sage Accounting, вы можете отправить декларацию по НДС с MTD для НДС.

Кроме того, в этом видеоролике показаны шаги, необходимые для подачи MTD для декларации по НДС с помощью Sage Accounting.

19. Что произойдет, если я не смогу подать декларацию по НДС после регистрации?

Для этапа MTD в апреле 2022 года внимательно следуйте указанным выше шагам, чтобы все было правильно с первого дня и чтобы процесс прошел гладко и без штрафных санкций.

введет балльную систему санкций за несвоевременную подачу документов и несвоевременную оплату. Она отличается от существующей системы штрафов.

В целом применимо следующее:

- Если вы пропустите крайний срок подачи, вы получите один балл.

- Как только количество ваших баллов превышает пороговое значение за определенный период, применяется штраф в размере 200 фунтов стерлингов. Этот порог зависит от того, как часто вы подаете декларацию по НДС. Квартальные представления имеют порог в четыре балла, прежде чем будет применен штраф.Ежемесячные заявки имеют порог в пять баллов. Ежегодные представления имеют порог в два балла.

Дополнительную информацию см. в документе о правилах штрафов за несвоевременную подачу документов.

Нужна дополнительная информация о подаче MTD для налоговой декларации по НДС?

Мы вас прикроем. Мы написали статью, содержащую исчерпывающие советы о том, как подать декларацию по налогу на добавленную стоимость в формате Making Tax Digital.

Надеемся, что в этой статье часто задаваемых вопросов вы найдете ответы на некоторые животрепещущие вопросы о MTD для НДС, которые у вас могут возникнуть.

Если у вас есть еще вопросы, не стесняйтесь задавать их в комментариях ниже, и мы свяжемся с вами, как только сможем.

Примечание редактора. Эта статья была впервые опубликована в октябре 2021 г. и обновлена для обеспечения актуальности.

Руководство по цифровой обработке налогов для НДС

Нужна помощь, чтобы подготовить ваш бизнес к цифровизации налогов? Загрузите это бесплатное руководство и бонусный контрольный список, чтобы узнать о MTD для НДС и подготовиться к изменениям, которые начнутся с апреля 2022 года.

Загрузите бесплатное руководство и контрольный списокРегистрация НДС – Что такое регистрация НДС?

Регистрация для уплаты НДС — это процесс внесения вашего бизнеса в список государственных органов как активный в сфере производства и продаж.

После того, как компания зарегистрируется как плательщик НДС, она может вернуть любой НДС, уплаченный за покупки компании, и становится ответственной за:

Взимание НДС с любых проданных товаров или услуг (и взимание правильной суммы!)

Уплата любых НДС, подлежащий уплате в HMRC

Подача деклараций по НДС

Ведение учета НДС и счета НДС

Компаниям, зарегистрированным в качестве плательщиков НДС, будет присвоен уникальный регистрационный номер НДС (VRN).Этот номер должен быть включен во все счета-фактуры вашего бизнеса.

Начать выставление счетов бесплатноНужно ли регистрироваться для уплаты НДС?

В Великобритании компании с оборотом более 85 000 фунтов стерлингов обязаны зарегистрироваться в качестве плательщика НДС. Ваш налогооблагаемый оборот – это общая стоимость всех налогооблагаемых продаж, совершенных вами в течение налогового года. Продажи, освобожденные от НДС, не учитываются в вашем налогооблагаемом обороте.

Большинство предприятий могут зарегистрироваться для уплаты НДС онлайн. Также возможно зарегистрироваться плательщиком НДС через бухгалтера или по почте.

Добровольная регистрация в качестве плательщика НДС

Многие малые предприятия и стартапы имеют оборот менее 85 000 фунтов стерлингов для регистрации в качестве плательщика НДС, но все же решают зарегистрироваться в качестве плательщика НДС. У добровольной регистрации плательщика НДС есть свои плюсы и минусы, и решение о добровольной регистрации во многом зависит от вашего конкретного бизнеса, а также от ваших личных предпочтений.

Преимущества добровольной регистрации плательщика НДС

Преимущества добровольной регистрации плательщика НДС для предпринимателей и малого бизнеса включают:

Вы можете вернуть часть НДС на товары и услуги, приобретенные вашим бизнесом.

По мере роста вашего бизнеса ваш оборот может составить 85 000 фунтов стерлингов. Если вы предварительно зарегистрируетесь в качестве плательщика НДС до достижения этого порога, вы можете сэкономить время и нервы, связанные с корректировкой цен с учетом ставок НДС.

Чтобы назначить статью НДС настройке учета НДС сразу же, выберите Настройка, а затем выберите статью. Если требуется подождать, можно назначить статью позже на странице Настройка учета НДС.

Чтобы назначить статью НДС настройке учета НДС сразу же, выберите Настройка, а затем выберите статью. Если требуется подождать, можно назначить статью позже на странице Настройка учета НДС. Этот текст отобразится в переведенных документах отчета по НДС.

Этот текст отобразится в переведенных документах отчета по НДС.

В этом случае не облагается НДС продукция, выдаваемая в счет натуральной оплаты труда работникам, занятых в сельскохозяйственных работах;

В этом случае не облагается НДС продукция, выдаваемая в счет натуральной оплаты труда работникам, занятых в сельскохозяйственных работах; Некоторыми из предметов, подлежащих исключению, являются земля, медицинские услуги, игровые и почтовые услуги.

Некоторыми из предметов, подлежащих исключению, являются земля, медицинские услуги, игровые и почтовые услуги. НДС

НДС

Добавить комментарий

Комментарий добавить легко