Балансовая стоимость — это остаточная или первоначальная?

Балансовая стоимость активов — это денежная стоимость всего имущества компании, отраженная в балансе. Рассмотрим подробнее, чем отличается балансовая стоимость от остаточной и первоначальной, а также для каких активов должны применяться эти понятия.

Балансовая стоимость – это остаточная или первоначальная?

Любое имущество, принадлежащее организации, может быть как материальным, то есть в натуральной форме, в виде недвижимости, машин, инструментов, различного оборудования, так и в нематериальной форме: вложения в научные разработки, ноу-хау, официально оформленные патенты. Стоимость такого имущества при постановке на учет в компании складывается из:

- расходов на его создание или покупку;

- расходов на погрузку-разгрузку, доставку;

- пуско-наладочные работы;

- затрат на консультационные услуги, необходимые для использования;

- регистрационные, таможенные сборы;

- за минусом косвенных налогов.

Следует различать также амортизируемое имущество, стоимость которого списывается не сразу, а в течение периода полезного использования. Этот срок должен превышать 1 год, и оборотные активы, чья стоимость погашается единовременно. К числу оборотных ресурсов относятся:

- материалы, различные запасы;

- дебиторская задолженность и оставшийся незачтенным НДС;

- предоставленные займы и краткосрочные финансовые вложения;

- наличные и безналичные денежные средства.

Оборотные активы не относятся к амортизируемому имуществу и отражаются в балансе по их фактической стоимости приобретения.

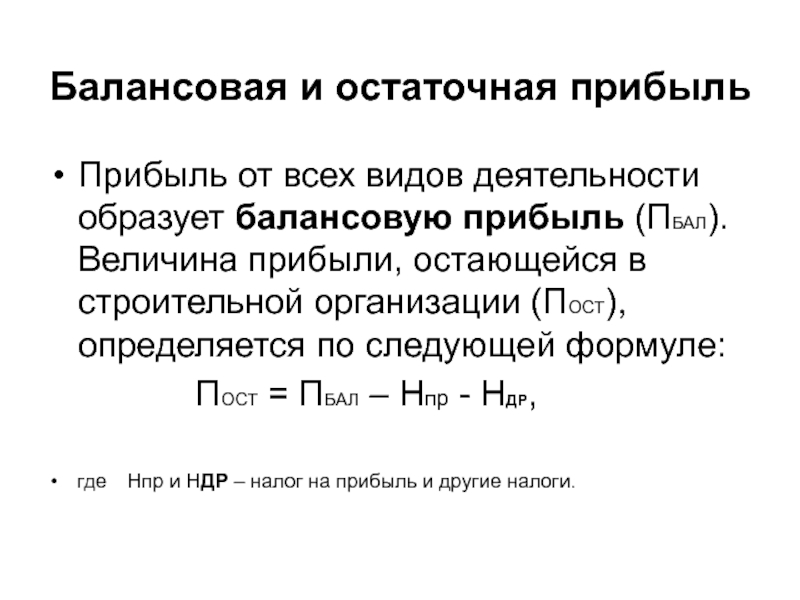

Балансовая и остаточная стоимость: разница

Разница между этими двумя понятиями в сумме начисленной амортизации, так как согласно п. 49 Положению о бухгалтерском учете и отчетности основные фонды отражаются в балансе по остаточной стоимости. То же самое касается и нематериальных активов согласно п. 57 того же Положения. Поэтому у понятий балансовая и остаточная стоимость разница отсутствует, они абсолютно идентичны в российском законодательстве. Того же мнения придерживается налоговое законодательство.

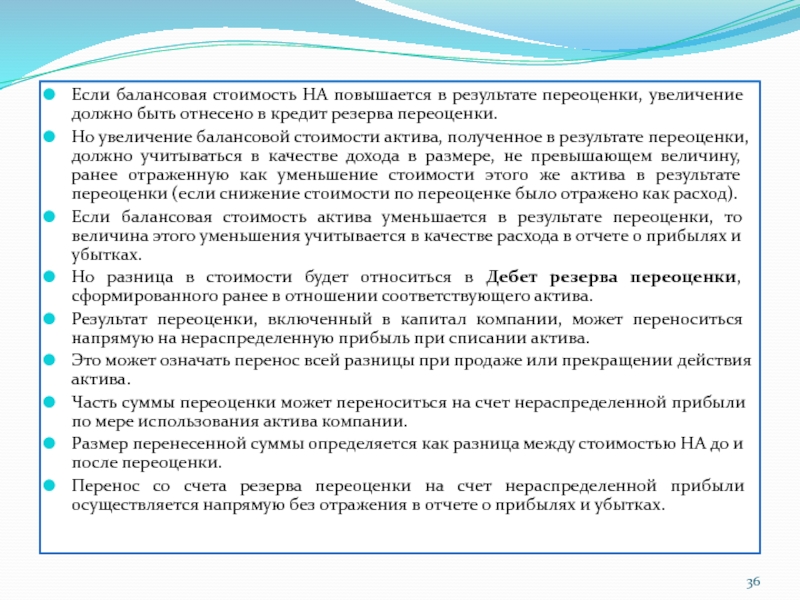

Существует также понятие восстановительной стоимости имущества в виде основных фондов и нематериальных активов. Под этим понимается стоимость имущества по рыночным ценам на текущую дату или рассчитанная при помощи заданных коэффициентов инфляции. Восстановительной может быть также стоимость основных средств, которые были переоценены по решению Правительства РФ. Если амортизируемое имущество подвергалось переоценке, то в балансе оно отражается по восстановительной стоимости за минусом начисленных сумм амортизации.

Чем отличается балансовая стоимость от остаточной и для чего рассчитывается?

Балансовая стоимость активов равна остаточной стоимости внеоборотных ресурсов и сумме остатка оборотных запасов в натуральной и денежной форме по данным регистров бухгалтерского учета. Расчет балансовой стоимости необходим для проведения анализа финансового положения предприятия, определения уровня рентабельности имеющихся активов.

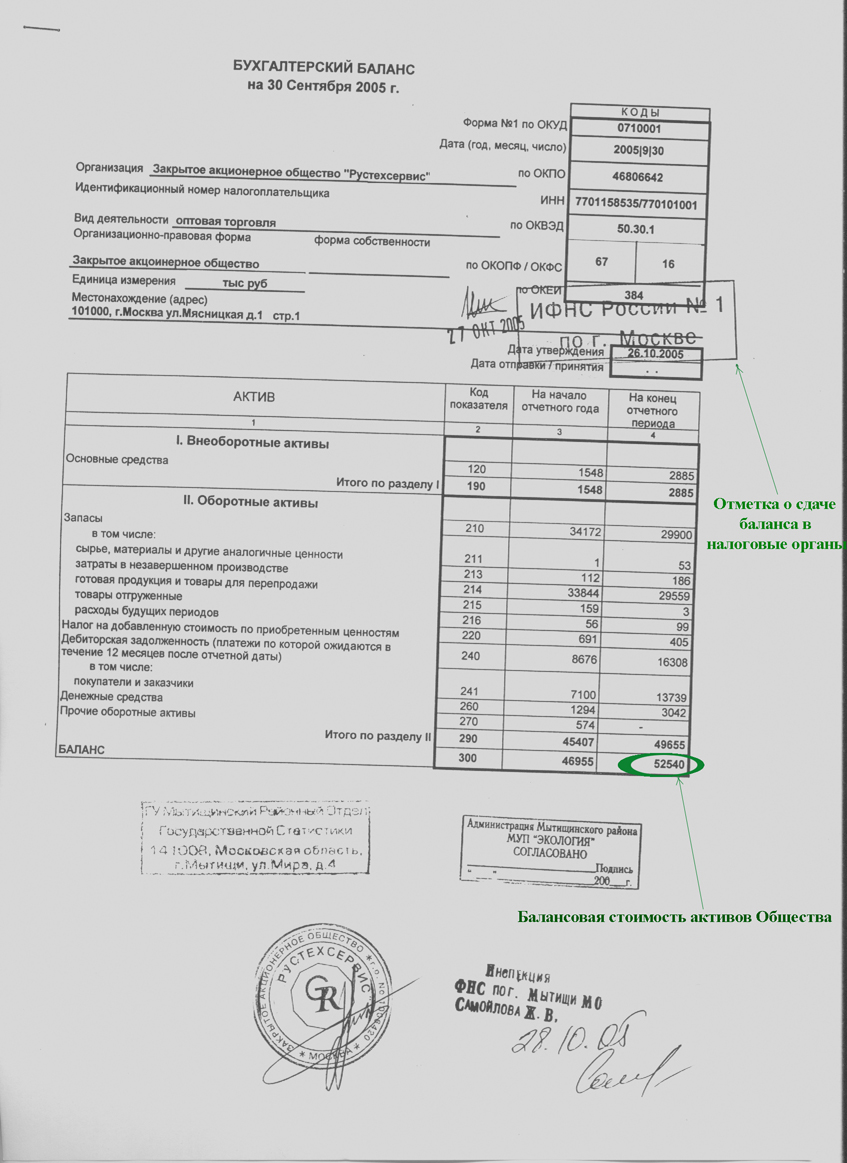

Определение балансовой стоимости активов требуется для расчета крупности заключенной сделки. Совершаемая сделка считается крупной, если ее сумма превышает 25% от балансовой стоимости всех имеющихся активов фирмы. В случае неверного расчета балансовых активов, совершенную сделку могут признать недействительной.

Что такое балансовая стоимость здания, как ее определить? – компания «Апхилл»

Балансовая стоимость здания – это цена, отображаемая в балансе предприятия. В этой статье мы разберем, каким образом формируется данный вид цены и как узнать балансовую стоимость здания.

Балансовая остаточная стоимость здания (сооружения) состоит из первоначальной стоимости недвижимости на момент приобретения (ввода в эксплуатацию), скорректированной с учетом всех произведенных переоценок и уменьшенной на размер накопленной амортизации, а также за вычетом понесенных расходов, связанных с улучшениями здания. Принимая в расчет рост накопленной амортизации, с течением времени остаточная балансовая стоимость здания постоянно уменьшается.

Как определить балансовую стоимость здания?

Рассмотрим, как рассчитать балансовую стоимость здания при строительстве. В данном случае расчет балансовой стоимости здания осуществляется, исходя из его восстановительной стоимости с учетом понесенных затрат, необходимых для начала эксплуатации объекта недвижимости.

Для определения первоначальной стоимости сооружения необходимо определить, что входит в балансовую стоимость здания. Как правило, для этого учитываются все затраты, связанные со строительством объекта недвижимости:

- Прямые:

- стоимость строительных материалов, готовых изделий (окон, дверей и т.

- зарплата рабочих;

- стоимость доставки, горюче-смазочных материалов, используемых для работы машин и механизмов;

- оплата коммунальных услуг.

- стоимость строительных материалов, готовых изделий (окон, дверей и т.

- Косвенные:

- стоимость покупки или аренды земельного участка;

- оплата за проект здания;

- рекламные, страховые и прочие расходы.

Кроме того, нужно помнить, что балансовая стоимость здания, как правило, не совпадает с рыночной стоимостью, из-за чего возникает необходимость переоценки. В данной ситуации производится оценка промышленных зданий и других коммерческих строений, целью которой является определение реальной рыночной стоимости недвижимости.

Согласно действующему законодательству оценка помещения или здания (сооружения) осуществляется по текущей (восстановительной) стоимости – сумме затрат, на воспроизведение (создание) идентичного объекта недвижимости. При этом переоценка может проводиться не чаще одного раза в год. В результате переоценки может произойти как уменьшение, так и увеличение балансовой стоимости здания.

В результате переоценки может произойти как уменьшение, так и увеличение балансовой стоимости здания.

Оценка стоимости коммерческой недвижимости может осуществляться с использованием различных подходов и методов:

- Метод сравнительной единицы

Дынный метод предусматривает определение стоимости строительства 1 м кв. или 1 м куб. аналогичного здания. Расчетная стоимость корректируется в соответствии с существующими отличиями сравниваемых объектов (планировка, год постройки, наличие и состояние инженерных сетей и т.д.). Как правило, для определения затрат на строительство сравнительной единицы используются значения из специальных справочников и нормативных материалов.

- Метод разбивки по компонентам

При использовании данного метода производится расчет стоимости отдельных конструктивных элементов здания: фундамента, несущих стен и перегородок, перекрытий, кровли и т.д. Стоимость каждого элемента определяется, исходя из суммы прямых и косвенных затрат, необходимых на его возведение.

- Метод количественного обследования

Данная методика предполагает детальный расчет стоимости возведения отдельных компонентов здания, оценка оборудования, коммуникаций и цены строительства в целом. Таким образом, учитываются не только прямые и косвенные затраты, но и накладные и прочие расходы, а также составляется полная смета строительства аналогичного объекта недвижимости. Метод количественного обследования является основой для вышеописанных методик и дает максимально точные результаты, однако вместе с тем является наиболее трудоемким.

что это такое, где посмотреть в балансе

Балансовая стоимостью принято называть цену, которая учитывается в балансе предприятия в отношении одного из элементов общих активов. Балансовая цена составляющей общих активов равняется полной стоимости при вычете размера амортизационных выплат.

Под первоначальной ценой понимается общий объем затраченных финансов на покупку или создание элемента активов. Сюда также принято включать средства, которые были потрачены на доставку и установку при исключении размера возместимых налогов.

Сюда также принято включать средства, которые были потрачены на доставку и установку при исключении размера возместимых налогов.

Содержание статьи

Относительно имущества

Балансовая цена основного имущества применяется для получения точной характеристики движения объемов основных фондов предприятия за прошедший календарный год.К подобным активам принято причислять помимо фондов основной работы компании, фонды, принадлежащие к подсобно-вспомогательному производственному процессу, что стоят на балансовом учете предприятий с иных отраслей при наличии у них индивидуальной учетной формы и выделении в отдельную единицу учета.

Процесс формирования остатка основных имущественных фондов основывается на информации, указанной в отчетности бухгалтерии и отдела статистики.

Остаток имущественных средств формируется из полной и остаточной балансовой стоимости.

Стоимость оборудования

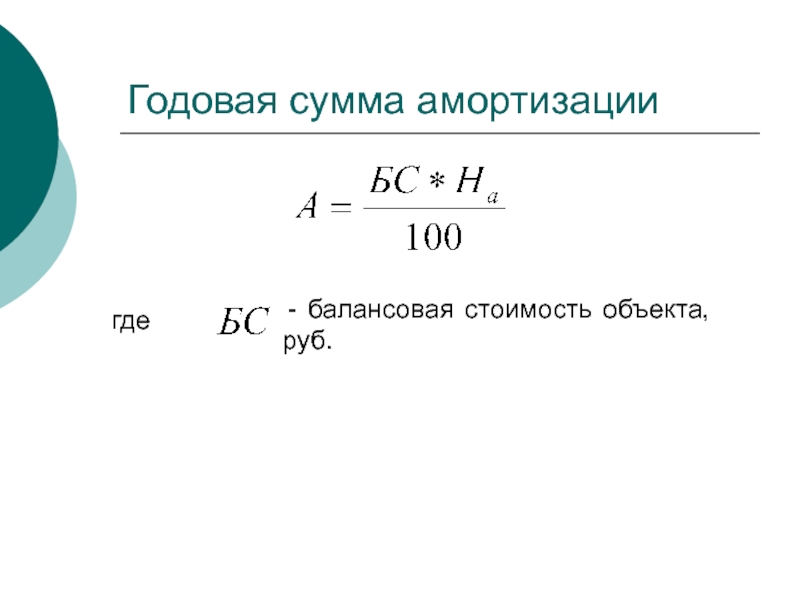

Балансовой ценой оборудования является цена, которая используется при учете оборудования в остатках предприятия. Размер балансовой цены определяется через первичную цену оборудования при вычете объема сформированной амортизации.

Для физических лиц размер балансовой стоимости оборудования определяется через организацию специальной процедуры оценки. Цена купленного оборудования постепенно погашается путем регулярных отчислений в амортизационный фонд.

Амортизация в отношении оборудования, что было расконсервировано, начисляется тем же способом, что и до момента консервации такого оборудования. Длительность полезного применения подобного оборудования должна быть продлена на срок его пребывания в состоянии консервации.

Первичный размер стоимости оборудования определяется в качестве объема затраченных средств на его покупку. Если организация бесплатно получила в свое пользование оборудование, то его отчетное достоинство будет сформировано после проведения оценки его стоимости с учетом затраченных финансовых ресурсов на доставку оборудования и приведения его в рабочее состояние.

Если организация бесплатно получила в свое пользование оборудование, то его отчетное достоинство будет сформировано после проведения оценки его стоимости с учетом затраченных финансовых ресурсов на доставку оборудования и приведения его в рабочее состояние.

Балансовая цена предприятия

Составление документа об отчетной стоимости предприятия призвано оценить эффективность деятельности организации. Такой документ является отражением соотношения имеющихся у компании пассивов и активов. Вместе с этим все фонды делятся на оборотные и основные средства. Процесс учета оборотных средств чаще всего не вызывает особых проблем.Вместе с этим, учет основных активов предприятия весьма затруднителен из-за специфики их использования, что существенно осложняет возможность проведения их точной оценки. Чтоб оценить подобный тип средств принято использовать методику определения остаточной цены основных активов предприятия.

В бухучете этот метод подразумевает определение стоимости имеющихся долгосрочных средств, что были включены в общий отчет и зафиксированы в ведомости остаточных средств организации. Долгосрочные активы — это цена объектов компании.

Долгосрочные активы — это цена объектов компании.

Балансовая цена предприятия представляет собой совокупность чистых активов организации. Иначе говоря, она формируется из стоимости всех имеющихся средств при исключении долговых обязательств компании.

Главные особенности

К основным особенностям определения балансовой стоимости основных средств компании можно отнести:

- Балансовая стоимость основных фондов организации чаще всего определяется путем вычета размера износа из первичной ценности объекта основных фондов.

- Часть основных фондов, что были приобретены или произведены с помощью капиталовложений, учитываются по их инвентаризационной цене.

- В отчетном денежном достоинстве основных средств по их фактической цене принят учитывать различные запчасти, строительные материалы, а также топливо.

Метод подсчета

В связи с тем, что балансовая ценность, по сути, представляет собой остаточную цену, формула для ее определения будет выглядеть таким образом:

Боц = ПЦП – АО, где

Боц— это балансовая цена главных активов, ПЦП — первичная стоимость покупки, АО — размер начисленной амортизации за период использования.

Для налогообложения используется следующая формула, что определяет размер среднегодовой остаточной стоимости:

Боц(срг) = (ОЦоа на 01.0. + ОЦоа на 01.02+ … + ОЦа на 01.12 + ОЦоа на 31.12) / 13, где

ОЦоа на … — остаточная цена на определенную дату.

Цель вычисления

Главным образом данная процедура проводится для финансовой аналитики, что выступает в качестве основного инструмента определения экономического состояния организации.Остаточная цена активов компании является одним из главных индикаторов, что используется в процессе проведения анализа эффективности деятельности организации.

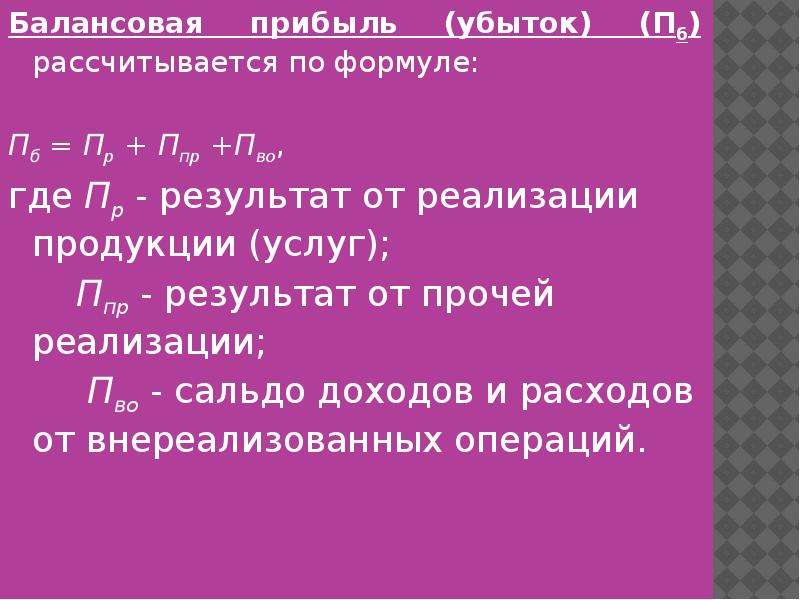

Так, балансовая цена применяется для таких расчетов, как:

- уровень рентабельности имеющихся фондов, что демонстрирует размер прибыли, извлекаемой компанией за счет вложенных средств в оборудование;

- размер коэффициента оборачиваемости оборотных средств, что демонстрирует эффективность их применения.

Размер оборачиваемости и рентабельности имеющихся активов используется организацией в собственных целях. В то же время, размер балансовой стоимости имеющихся активов в определенных ситуациях рассчитывается согласно действующему законодательству.

В то же время, размер балансовой стоимости имеющихся активов в определенных ситуациях рассчитывается согласно действующему законодательству.

Исходя из этого, балансовая стоимость имеющихся у предприятия активов является главным показателем, что определяет крупность сделок, совершаемых компанией.

Так, ряд сделок при продаже компанией собственных фондов могут быть признаны в качестве крупных в том случае если размер проданных средств достигает 25% общей остаточной стоимости всех активов предприятия.

По этой причине, процесс определения крупности сделки должен сопровождаться предварительной оценкой размера остаточной стоимости собственных активов организации с последующим определением стоимости продаваемого имущества. В подобных ситуациях необходимо организовать сбор акционеров или собственников компании.

Сделка может приобрести статус недействительной если процедура определения балансовой стоимости была проведена с какими-то нарушениями или вовсе не проводилась.

Отличия от рыночной

Есть две главных причины, которые определяют отличия рыночной стоимости от балансовой:

- балансовая стоимость может включать в себя далеко не все имеющиеся фонды и обязательства предприятия;

- все активы и обязательства компании чаще всего учитываются не по их реальной стоимости, а по первичной при вычете амортизационных отчислений.

Справка о размере стоимости активов

Параметр размера стоимости основных средств несет в себе массу ценной информации. Любая заинтересовавшаяся организация имеет возможность сделать запрос на получение подобных данных. Чаще всего, такие организаторы являются возможными инвесторами, партнерами или же покупателями.

При наличии требований от сторонних лиц о размере остаточной стоимости, предприятие занимается составлением соответствующей справки. Не существует установленного формата составления такой справки, но чаще всего она имеет вид старого остатка. Справка в каждой строке вмещает цену каждой группы фондов сначала и до конца отчетного периода.

Документы для скачивания (бесплатно)

Если существует необходимость, то в справке может быть более подробное описание каждого из средств предприятия. Основным требованием является соответствие изложенной информации действительности. Содержание справки допускается в формате таблицы или же в форме сплошного текста. Какой бы формат составления справки не был использован, в ней необходимо указать остаточный объем средств организации в денежном выражении на начало и конец года.

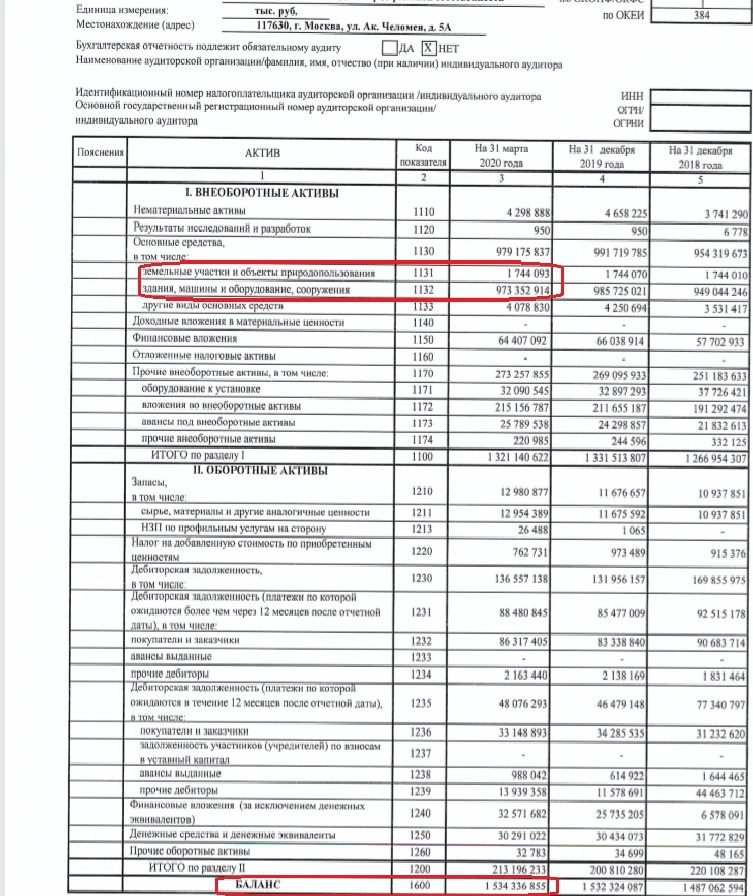

Строки в балансе

Каждый год все организации проводят процедуру оценки имеющихся активов. Подобный процесс инициируется для того, чтобы информация в отчетах бухгалтерской отчетности сохраняла свою актуальность и правдивость.Основные средства в процессе старения и эксплуатации теряют свою первичную цену. Все обнаруженные в ходе инвентаризации изменения вносятся в общий бухгалтерский отчет компании.

Само балансовое достоинство имеющихся активов предприятия располагается в 1600 строке баланса. Данная строка остатка бухгалтерского учета, позволяет увидеть реальный размер оборотных, а также внеоборотных активов, что принадлежат конкретному предприятию, занимающемуся коммерческой деятельностью.

Данная строка остатка бухгалтерского учета, позволяет увидеть реальный размер оборотных, а также внеоборотных активов, что принадлежат конкретному предприятию, занимающемуся коммерческой деятельностью.

Итог

В конечном итоге можно говорить о том, что балансовая цена фондов предприятия представляет собой цену всего имущества, что принадлежит компании, указанного в отчетах бухгалтерского учета коммерческой организации.

Все ключевые данные о балансовой цене можно отыскать в 1600 строке баланса предприятия. Данный показатель является одним из важнейших при анализе деятельности коммерческой фирмы и определения ее экономической успешности.

Какова первоначальная стоимость основных средств? Подробности — на данном видео.

Балансовая стоимость компании — это.

.. Что такое Балансовая стоимость компании?

.. Что такое Балансовая стоимость компании?- Балансовая стоимость компании

Балансовая стоимость компании или нетто-стоимость компании (Book value или Carrying value (англ.)) — это суммарные активы компании за вычетом нематериальных активов и обязательств, как они показаны на балансе компании, т.е. по исторической стоимости. Балансовая стоимость компании может (вернее, практически всегда) отличаться от её рыночной стоимости.

Категории:- Бухгалтерский учёт

- Фундаментальный анализ

Wikimedia Foundation. 2010.

- Волжанин

- Синтаксис (журнал)

Смотреть что такое «Балансовая стоимость компании» в других словарях:

БАЛАНСОВАЯ СТОИМОСТЬ — (book value) Стоимость активов, указанная в отчетности (accounts) фирмы.

Эта стоимость может быть первоначальной (в ценах приобретения) либо установленной по итогам периодической переоценки активов. Учету активов по балансовой стоимости… … Экономический словарь

Эта стоимость может быть первоначальной (в ценах приобретения) либо установленной по итогам периодической переоценки активов. Учету активов по балансовой стоимости… … Экономический словарьБалансовая стоимость — компании определяется следующим образом: суммарные активы минус нематериальные активы и обязательства, такие как задолженность. Балансовая стоимость компании может быть ниже или выше ее рыночной стоимости … Инвестиционный словарь

Стоимость компании — (Enterprise value (EV), Total enterprise value (TEV) или Firm value (FV)) аналитический показатель, представляющий собою оценку стоимости компании с учётом всех источников её финансирования: долговых обязательств, привилегированных акций,… … Википедия

Балансовая стоимость — – стоимость долгосрочных активов (объекта, основных средств предприятия, фирмы), внесенных в баланс и зафиксированных в балансовой ведомости. Исчисляется как первоначальная стоимость приобретения, создания объекта, по которой он был занесен в… … Коммерческая электроэнергетика.

Словарь-справочник

Словарь-справочникбалансовая стоимость — стоимость объекта, основных средств предприятия, фирмы (долгосрочных активов), внесенных в ее баланс, зафиксированных в балансовой ведомости. Исчисляется как первоначальная стоимость приобретения, создания объекта, по которой он был занесен в… … Словарь экономических терминов

БАЛАНСОВАЯ СТОИМОСТЬ — (book value) Стоимость актива по данным бухгалтерских книг организации. Обычно это первоначальная стоимость приобретения актива за вычетом суммы, списанной на амортизацию (depreciation). Если стоимость актива когда либо подвергалась переоценке,… … Финансовый словарь

Балансовая стоимость — (англ. balance cost) 1} Б.с. актива (реже обязательств и статей собственного капитала) как первоначальная стоимость долгосрочного актива за вычетом накопленного износа; в более широком смысле стоимость данного актива с учетом уменьшения остатка… … Энциклопедия права

балансовая стоимость; стоимость чистых активов, учетная стоимость — (основных средств, фондов) (1) Балансовая стоимость активов, указанная в балансовой ведомости в соответствии с их ценой на момент покупки.

Стоимость, например, производственного оборудования снижается каждый год, по мере вычета амортизации из… … Финансово-инвестиционный толковый словарь

Стоимость, например, производственного оборудования снижается каждый год, по мере вычета амортизации из… … Финансово-инвестиционный толковый словарьБАЛАНСОВАЯ СТОИМОСТЬ — стоимость долгосрочных активов (объекта, основных средств предприятия, фирмы), внесенных в ее баланс, зафиксированных в балансовой ведомости. Исчисляется как первоначальная стоимость приобретения, создания объекта, по которой он был занесен в… … Энциклопедический словарь экономики и права

Балансовая стоимость — (англ. balance cost) 1} Б.с. актива (реже обязательств и статей собственного капитала) как первоначальная стоимость долгосрочного актива за вычетом накопленного износа; в более широком смысле стоимость данного актива с учетом уменьшения остатка… … Большой юридический словарь

Балансовая стоимость капитала на акцию (BVPS) – Финансовая энциклопедия

Что такое Балансовая стоимость капитала на акцию (BVPS)?

Балансовая стоимость капитала на акцию (BVPS) – это отношение капитала, имеющегося в распоряжении держателей обыкновенных акций, к количеству акций в обращении . Эта цифра представляет собой минимальную стоимость капитала компании и измеряет балансовую стоимость фирмы в расчете на акцию.

Эта цифра представляет собой минимальную стоимость капитала компании и измеряет балансовую стоимость фирмы в расчете на акцию.

Ключевые моменты

- Балансовая стоимость на акцию (BVPS) рассчитывается как отношение обыкновенного капитала фирмы к количеству акций в обращении.

- Балансовая стоимость капитала на акцию фактически указывает на чистую стоимость активов фирмы (общие активы – общие обязательства) на основе расчета на акцию.

- Когда акция недооценена, она будет иметь более высокую балансовую стоимость на акцию по сравнению с ее текущей ценой акции на рынке.

- Этот показатель используется в основном инвесторами в акции для оценки стоимости акций компании.

Формула BVPS – это

BVпS знак равно Тотал Equity – Преферред EquityТотлSчREсеквыводаутстпдянг BVPS \ = \ \ frac {\ text {Общий капитал} \ – \ \ text {Привилегированный капитал}} {\ text {Общее количество акций в обращении}}БВПС знак равно Всего акций в обращении

О чем вам говорит балансовая стоимость капитала на акцию?

Балансовая стоимость собственного капитала на акцию (BVPS) может использоваться инвесторами для оценки того, недооценена ли цена акции, сравнивая ее с рыночной стоимостью компании на акцию. Если BVPS компании выше, чем ее рыночная стоимость за акцию – ее текущая цена акций, – то акция считается недооцененной. Если BVPS фирмы увеличивается, акции должны восприниматься как более ценные, и цена акций должна расти.

Если BVPS компании выше, чем ее рыночная стоимость за акцию – ее текущая цена акций, – то акция считается недооцененной. Если BVPS фирмы увеличивается, акции должны восприниматься как более ценные, и цена акций должна расти.

Теоретически BVPS – это сумма, которую акционеры получат в случае ликвидации фирмы, продажи всех материальных активов и выплаты всех обязательств. Однако, поскольку активы будут продаваться по рыночным ценам, а в балансовой стоимости используется историческая стоимость активов, рыночная стоимость считается лучшей минимальной ценой, чем балансовая стоимость для компании.

Если цена акций компании упадет ниже ее BVPS, корпоративный рейдер может получить безрисковую прибыль, купив компанию и ликвидировав ее. Если балансовая стоимость отрицательна, когда обязательства компании превышают ее активы, это называется несостоятельностью баланса.

Краткая справка

Поскольку держатели привилегированных акций имеют более высокие права на активы и прибыль, чем держатели обыкновенных акций, привилегированные акции вычитаются из собственного капитала, чтобы получить капитал, доступный для простых акционеров.

Акционерный капитал – это остаточное право собственности владельцев на компанию после выплаты долгов. Он равен совокупным активам фирмы за вычетом совокупных обязательств, которые представляют собой чистую стоимость активов или балансовую стоимость компании в целом.

Пример использования балансовой стоимости капитала на акцию

Предположим, например, что баланс обыкновенных акций XYZ Manufacturing составляет 10 миллионов долларов и что 1 миллион обыкновенных акций находится в обращении, что означает, что BVPS составляет (10 миллионов долларов на 1 миллион акций), или 10 долларов на акцию. Если XYZ сможет генерировать более высокую прибыль и использовать эту прибыль для покупки большего количества активов или сокращения обязательств, общий капитал фирмы увеличивается.

Если, например, компания приносит 500 000 долларов прибыли и использует 200 000 долларов прибыли для покупки активов, общий капитал увеличивается вместе с BVPS. С другой стороны, если XYZ использует 300 000 долларов из прибыли для сокращения обязательств, общий капитал также увеличивается.

Факторинг выкупа обыкновенных акций

Еще один способ увеличить BVPS – это выкуп обыкновенных акций у акционеров. Многие компании используют прибыль для выкупа акций. Используя пример XYZ, предположим, что фирма выкупает 200 000 акций, а 800 000 акций остаются в обращении. Если обыкновенный капитал составляет 10 миллионов долларов, BVPS увеличивается до 12,50 долларов на акцию. Помимо обратного выкупа акций, компания также может увеличить BVPS, приняв меры по увеличению баланса активов и сокращению обязательств.

Рыночная стоимость на акцию против балансовой стоимости на акцию

В то время как BVPS рассчитывается с использованием исторических затрат, рыночная стоимость на акцию является прогнозным показателем, который учитывает будущую доходность компании. Увеличение потенциальной прибыльности компании или ожидаемых темпов роста должно привести к увеличению рыночной стоимости одной акции.

Например, маркетинговая кампания снизит BVPS за счет увеличения затрат. Однако, если это повысит стоимость бренда и компания сможет назначать более высокие цены или свою продукцию, цена ее акций может вырасти намного выше ее BVPS.

Однако, если это повысит стоимость бренда и компания сможет назначать более высокие цены или свою продукцию, цена ее акций может вырасти намного выше ее BVPS.

ЕМИСС

Единая межведомственная информационно-статистическая система (ЕМИСС) разрабатывалась в рамках реализации федеральной целевой программы «Развитие государственной статистики России в 2007-2011 годах».

Целью создания Системы является обеспечение доступа

с использованием сети Интернет государственных органов,

органов местного самоуправления, юридических и физических

лиц к официальной статистической информации, включая

метаданные, формируемой в соответствии с федеральным

планом статистических работ.

ЕМИСС представляет собой государственный информационный ресурс, объединяющий официальные государственные информационные статистические ресурсы, формируемые субъектами официального статистического учета в рамках реализации федерального плана статистических работ.

Доступ к официальной статистической информации, включенной в состав статистических ресурсов, входящих в межведомственную систему, осуществляется на безвозмездной и недискриминационной основе.

Система введена в эксплуатацию совместным приказом

Минкомсвязи России и Росстата от 16 ноября 2011 года

№318/461.

Координатором ЕМИСС является Федеральная служба государственной статистики.

Оператором ЕМИСС является Министерство связи и массовых коммуникаций РФ».

Контактная информация

В случае возникновения проблем при работе с системой пишите нам:

[email protected]

или звоните:

Что такое балансовая стоимость — акции, объекта или остаточная

Добавлено в закладки: 0

Что такое балансовая стоимость (иначе — нетто-стоимостью) компании – совокупность всех активов предприятия, кроме нематериальных активов и обязательств компании. Балансовую стоимость определяют по стоимости активов, которые показаны в балансе. Эту стоимость иначе называют исторической.

Балансовую стоимость определяют по стоимости активов, которые показаны в балансе. Эту стоимость иначе называют исторической.

Долгосрочные активы ( компании, основные средства предприятия, объекты) вносят в баланс, фиксируя стоимость их создания или приобретения в балансовой ведомости. Из стоимости приобретения объекта вычитают суммы накопленного износа. Балансовая стоимость компании по экономической сути — ее собственный капитал, чистые активы, то есть — совокупность всех активов, кроме обязательств и долгов. Балансовая стоимость может, а по факту практически всегда отличается от рыночной стоимости компании.

Отличия рыночной и балансовой стоимости

Отличия в рыночной и балансовой стоимости зависят от влияния факторов рынка. Капитализацию компании определяют, как произведение числа акций компании на их рыночную стоимость.

Рыночная стоимость акций — цена последней на текущий момент сделки с данными акциями. Котировки акций изменяются, и вместе с ними изменяется показатель капитализации компании.

В отличие от рыночной — бухгалтерская оценка стоимости предприятия. Капитализация компании обычно намного больше ее балансовой стоимости.

Балансовая стоимость компании или нетто-стоимость компании (Book value или Carrying value (англ.)) — суммарные активы компании, кроме обязательств и нематериальных активов, как они показаны на балансе компании, то естьпо исторической стоимости. Балансовая стоимость компании обычно (или почти всегда) отличается от её рыночной стоимости. Балансовая стоимость может быть остаточной.

Рассмотрим, более детально, что значит балансовая стоимость. Для оценки эффективности деятельности компании (предприятия) составляют документ, называемый балансом. Он отображает отношение пассивов и активов предприятия. Активы, в свою очередь, делятся на оборотные и основные средства. Учет оборотных средств не вызывает обычно проблем, но основные, многократно используемые в течение ряда лет, бывает иногда трудно оценить. Для процедуры их оценки применяется понятие балансовой стоимости. Что это такое? В бухгалтерском учете этим термином обозначают стоимость долгосрочных активов, которые вносятся в баланс и фиксируются в балансовой ведомости предприятия. Под долгосрочными активами подразумевается стоимость объекта компании.

Что это такое? В бухгалтерском учете этим термином обозначают стоимость долгосрочных активов, которые вносятся в баланс и фиксируются в балансовой ведомости предприятия. Под долгосрочными активами подразумевается стоимость объекта компании.

Особенности балансовой стоимости

Балансовая стоимость компании равняется стоимости ее чистых активов или стоимости совокупных активов после вычета совокупных обязательств (долгов). Для оценки ее применяются понятия восстановительной, первоначальной, инвентарной стоимости. Балансовая стоимость главных средств отражается обычно по начальной стоимости, из которой вычитают накопленный износ. Изначальная стоимость складывается из затрат на сооружение или возведение данных средств и расходов на установку и доставку. Восстановительная стоимость используется при учете основных средств, для которых проводилась переоценка по состоянию на 1.01.1960 г. Именно данная стоимость, которая определена при переоценке, вносится в баланс.

Основные фонды, сооружение или приобретение которых проводилось за счет капиталовложений, учитывают по инвентарной стоимости. Безвозмездно поступившие объекты учитывают по документам передающей стороны (в том числе расходы получателя на установку, при необходимости). По фактической стоимости отражают в балансе топливо, сырье, готовая продукция, запчасти. Быстроизнашивающиеся, малоценные предметы – по изначальной стоимости (их износ – в пассиве отдельная статья).

Безвозмездно поступившие объекты учитывают по документам передающей стороны (в том числе расходы получателя на установку, при необходимости). По фактической стоимости отражают в балансе топливо, сырье, готовая продукция, запчасти. Быстроизнашивающиеся, малоценные предметы – по изначальной стоимости (их износ – в пассиве отдельная статья).

Порядок определения балансовой стоимости

Порядок определения изначальной стоимости определяют законодательно и зависит от способа получения данных средств (изготовление, сооружение, бартерный обмен, дарение, паевой взнос, передачу в доверительное управление). Балансовая стоимость средств, только что поступивших на предприятие равняется обычно их изначальной стоимости. Зачастую она складывается из расходов на покупку объекта и его ввод в эксплуатацию. Во всех следующих отчетных периодах балансовая стоимость снижается на величину понесенных убытков и амортизации, которая накопилась. Помимо этого, когда для получения основного средства применялись заемные средства, необходимо учесть выплату процентов по кредиту за отчетный период. Каждый год производится обязательная переоценка основных средств. Их балансовая стоимость может изменяться в процессе эксплуатации под воздействием множества различных факторов: затрат на ремонт, изменение рыночной стоимости, техническое обслуживание, реконструкцию и так далее. На стоимость средств оказывают влияние и условия эксплуатации – агрессивность окружающей среды, продолжительность срока использования, число рабочих смен, инфляционные процессы. Все это порой делает определение балансовой стоимости задачей, которая посильна только для высококвалифицированных специалистов.

Каждый год производится обязательная переоценка основных средств. Их балансовая стоимость может изменяться в процессе эксплуатации под воздействием множества различных факторов: затрат на ремонт, изменение рыночной стоимости, техническое обслуживание, реконструкцию и так далее. На стоимость средств оказывают влияние и условия эксплуатации – агрессивность окружающей среды, продолжительность срока использования, число рабочих смен, инфляционные процессы. Все это порой делает определение балансовой стоимости задачей, которая посильна только для высококвалифицированных специалистов.

Номинальная стоимость, которая заявлена при выпуске акций, определяется размером доли акционера в уставном капитале. Номинальная стоимость акций практически не применяется, так как непосредственно после выпуска они продаются по эмиссионной цене (цене выпуска), которая больше, чем номинальная. В бухгалтерской отчетности предприятия фигурирует балансовая стоимость акции. Она равняется соотношению стоимости чистых активов к количеству выпущенных акций. Стоимость активов определяется в едином порядке для всех в согласии с инструкциями Министерства финансов. При этом возможно несовпадение норм и фактической рыночной стоимости, которые рассчитаны по инструкции. Более реальным показателем является рыночная стоимость акции, которая равняется рыночной стоимости активов, которая поделена на количество акций. Помимо этого, есть ликвидационная стоимость акций – при ее определении учитывают ликвидационную стоимость активов, то есть та стоимость, за которую можно продать активы предприятия пир банкротстве. Оценка такой стоимости – нужный шаг при планировании больших инвестиций для прогнозирования вероятного риска.

Стоимость активов определяется в едином порядке для всех в согласии с инструкциями Министерства финансов. При этом возможно несовпадение норм и фактической рыночной стоимости, которые рассчитаны по инструкции. Более реальным показателем является рыночная стоимость акции, которая равняется рыночной стоимости активов, которая поделена на количество акций. Помимо этого, есть ликвидационная стоимость акций – при ее определении учитывают ликвидационную стоимость активов, то есть та стоимость, за которую можно продать активы предприятия пир банкротстве. Оценка такой стоимости – нужный шаг при планировании больших инвестиций для прогнозирования вероятного риска.

Мы постарались дать наиболее полное определение и понятие термина балансовая стоимость, раскрыть его особенности

Определение баланса

Что такое баланс?

Балансовый отчет — это финансовый отчет, в котором отражены активы, обязательства и собственный капитал компании на определенный момент времени и который обеспечивает основу для расчета нормы прибыли и оценки структуры ее капитала. Это финансовый отчет, который дает представление о том, чем компания владеет и что она должна, а также о суммах, вложенных акционерами.

Балансовый отчет используется вместе с другими важными финансовыми отчетами, такими как отчет о прибылях и убытках и отчет о движении денежных средств, при проведении фундаментального анализа или расчета финансовых коэффициентов.

Ключевые выводы

- Бухгалтерский баланс — это финансовый отчет, в котором отражены активы, обязательства и собственный капитал компании.

- Балансовый отчет — это один из трех (два других — отчет о прибылях и убытках и отчет о движении денежных средств) основных финансовых отчетов, используемых для оценки бизнеса.

- Балансовый отчет — это моментальный снимок, отражающий состояние финансов компании (то, что ей принадлежит и что она задолжала) на дату публикации.

- Фундаментальные аналитики используют балансы вместе с другими финансовыми отчетами для расчета финансовых коэффициентов.

Введение в бухгалтерский баланс

Формула, используемая для бухгалтерского баланса

Баланс соответствует следующему уравнению бухгалтерского учета, в котором активы, с одной стороны, и обязательства плюс собственный капитал, с другой стороны, уравновешиваются:

Взаимодействие с другими людьми Ресурсы знак равно Пассивы + Собственный капитал \ text {Активы} = \ text {Обязательства} + \ text {Акционерный капитал} Активы = Обязательства + Акционерный капитал

Эта формула интуитивно понятна: компания должна платить за все, чем она владеет (активы), либо занимая деньги (принимая обязательства), либо забирая их у инвесторов (выпуская акционерный капитал).

Например, если компания берет в банке ссуду на пять лет в размере 4000 долларов, ее активы (в частности, денежный счет) увеличиваются на 4000 долларов. Его обязательства (в частности, счет долгосрочной задолженности) также увеличатся на 4000 долларов, уравновешивая две стороны уравнения. Если компания возьмет у инвесторов 8000 долларов, ее активы увеличатся на эту сумму, как и собственный капитал. Все доходы, которые компания генерирует сверх своих расходов, поступают на счет акционерного капитала.Эти доходы будут сбалансированы со стороны активов, представленных в виде денежных средств, инвестиций, запасов или какого-либо другого актива.

Активы, пассивы и акционерный капитал состоят из нескольких счетов меньшего размера, которые раскрывают специфику финансов компании. Эти счета сильно различаются в зависимости от отрасли, и одни и те же термины могут иметь различное значение в зависимости от характера бизнеса. Однако в целом инвесторы могут встретить несколько общих компонентов.

Что на балансе?

Тереза Чиечи {Copyright} Investopedia, 2019.Баланс — это моментальный снимок, отражающий состояние финансов компании в определенный момент времени. Сам по себе он не может дать представление о тенденциях, которые проявляются в течение длительного периода. По этой причине бухгалтерский баланс следует сравнивать с балансовыми отчетами предыдущих периодов. Его также следует сравнивать с аналогичными показателями других предприятий той же отрасли, поскольку в разных отраслях используются уникальные подходы к финансированию.

Ряд коэффициентов может быть выведен из баланса, помогая инвесторам понять, насколько здорова компания.К ним относятся отношение долга к собственному капиталу и коэффициент кислотной проверки, а также многие другие. Отчет о прибылях и убытках и отчет о движении денежных средств также предоставляют ценный контекст для оценки финансов компании, как и любые примечания или дополнения к отчету о прибылях и убытках, которые могут относиться к балансу.

Активы

В сегменте активов счета перечислены сверху вниз в порядке их ликвидности, то есть легкости, с которой они могут быть конвертированы в наличные. Они делятся на оборотные активы, которые могут быть конвертированы в денежные средства в течение одного года или менее; и внеоборотные или долгосрочные активы, чего нельзя.

Вот общий порядок счетов в составе оборотных средств:

- Денежные средства и их эквиваленты являются наиболее ликвидными активами и могут включать казначейские векселя и краткосрочные депозитные сертификаты, а также твердую валюту.

- Рыночные ценные бумаги — это долевые и долговые ценные бумаги, для которых существует ликвидный рынок.

- Дебиторская задолженность — это деньги, которые клиенты должны компании, возможно, включая резерв на сомнительные счета, поскольку можно ожидать, что определенная часть клиентов не заплатит.

- Товарно-материальные запасы — это товары, имеющиеся в наличии для продажи, оцененные по наименьшей из себестоимости или рыночной цены.

- Предоплаченные расходы представляют собой уже оплаченную стоимость, такую как страхование, рекламные контракты или аренда.

К долгосрочным активам относятся:

- Долгосрочные вложения — это ценные бумаги, которые не будут или не могут быть ликвидированы в следующем году.

- Основные средства включают землю, машины, оборудование, здания и другие долговечные, как правило, капиталоемкие активы.

- Нематериальные активы включают нефизические (но все же ценные) активы, такие как интеллектуальная собственность и гудвил. Как правило, нематериальные активы указываются в балансе только в том случае, если они приобретаются, а не разрабатываются собственными силами. Таким образом, их ценность может быть сильно занижена — например, из-за отсутствия всемирно признанного логотипа — или столь же сильно преувеличена.

Обязательства

Обязательства — это деньги, которые компания должна внешним сторонам, от счетов, которые она должна заплатить поставщикам, до процентов по облигациям, которые она выпустила кредиторам для аренды, коммунальных услуг и заработной платы.Краткосрочные обязательства — это те, которые подлежат погашению в течение одного года и перечислены в порядке их погашения. Долгосрочные обязательства подлежат погашению в любой момент по истечении одного года.

Счета текущих обязательств могут включать:

- текущая часть долгосрочной задолженности

- Банковская задолженность

- проценты к уплате

- к выплате заработной платы

- предоплата клиентов

- к выплате дивидендов и прочие

- заработанных и незаработанных премий

- кредиторская задолженность

Долгосрочные обязательства могут включать:

- Долгосрочная задолженность : проценты и основная сумма по выпущенным облигациям

- Обязательства пенсионного фонда : деньги, которые компания должна перечислить на пенсионные счета своих сотрудников

- Отложенное налоговое обязательство : налоги, которые были начислены, но не будут уплачены в течение следующего года (помимо времени, этот показатель выверяет различия между требованиями к финансовой отчетности и способом оценки налога, например расчетами амортизации.)

Некоторые обязательства считаются вне баланса, что означает, что они не будут отображаться в балансе.

Собственный капитал

Акционерный капитал — это деньги, причитающиеся владельцам бизнеса, то есть его акционерам. Он также известен как «чистые активы», поскольку он эквивалентен совокупным активам компании за вычетом ее обязательств, то есть долга, который она имеет перед неакционерами.

Нераспределенная прибыль — это чистая прибыль, которую компания либо реинвестирует в бизнес, либо использует для выплаты долга; остальное распределяется между акционерами в виде дивидендов.

Собственные казначейские акции — это акции, выкупленные компанией. Его можно продать позже, чтобы собрать наличные, или зарезервировать для отражения враждебного поглощения.

Некоторые компании выпускают привилегированные акции, которые будут котироваться отдельно от обыкновенных акций в составе собственного капитала. Привилегированным акциям присваивается произвольная номинальная стоимость — как и обыкновенным акциям в некоторых случаях — которая не влияет на рыночную стоимость акций (часто номинальная стоимость составляет всего 0,01 доллара США). Счета «простых акций» и «привилегированных акций» рассчитываются путем умножения номинальной стоимости на количество выпущенных акций.

Дополнительный оплаченный капитал или излишек капитала представляет собой сумму, которую акционеры инвестировали сверх счетов «обыкновенных акций» или «привилегированных акций», которые основаны на номинальной стоимости, а не на рыночной цене. Собственный капитал не связан напрямую с рыночной капитализацией компании: последняя основана на текущей цене акций, а оплаченный капитал — это сумма капитала, который был приобретен по любой цене.

Пример бухгалтерского баланса

Изображение Сабрины Цзян © Investopedia 2020Ограничения балансов

Баланс — бесценная информация для инвесторов и аналитиков; однако у него есть некоторые недостатки.Поскольку это всего лишь моментальный снимок во времени, он может использовать только разницу между этим моментом времени и другим единственным моментом времени в прошлом. Поскольку они статичны, многие финансовые коэффициенты основываются на данных, включенных как в баланс, так и в более динамичный отчет о прибылях и убытках и отчет о движении денежных средств, чтобы составить более полную картину того, что происходит с бизнесом компании.

Различные системы бухгалтерского учета и способы работы с амортизацией и запасами также изменят цифры, внесенные в баланс.Из-за этого у менеджеров есть возможность играть в цифры, чтобы выглядеть более благоприятно. Обратите внимание на сноски к балансовому отчету, чтобы определить, какие системы используются в их бухгалтерском учете, и следить за появлением красных флажков.

Подробнее о балансах

Баланс является важным документом как для инвесторов, так и для аналитиков.

Чтобы получить соответствующее представление о балансах, узнайте больше о том, как читать балансы, всегда ли балансы сбалансированы и как оценивать балансовый отчет компании.

Часто задаваемые вопросы

Для чего используется баланс?

Баланс — это важный инструмент, используемый руководителями, инвесторами, аналитиками и регулирующими органами для понимания текущего финансового состояния бизнеса. Обычно он используется вместе с двумя другими типами финансовых отчетов: отчетом о прибылях и убытках и отчетом о движении денежных средств. Балансовые отчеты позволяют пользователю быстро получить представление об активах и пассивах компании. Баланс может помочь пользователям ответить на такие вопросы, как положительная чистая стоимость компании, достаточно ли денежных средств и краткосрочных активов для покрытия своих обязательств и имеет ли компания большую задолженность по сравнению с аналогами.

Что входит в баланс?

Бухгалтерский баланс включает информацию об активах и обязательствах компании. В зависимости от компании это может включать краткосрочные активы, такие как денежные средства и дебиторская задолженность; или долгосрочные активы, такие как основные средства. Аналогичным образом, его обязательства могут включать краткосрочные обязательства, такие как кредиторская задолженность и задолженность по заработной плате, или долгосрочные обязательства, такие как банковские ссуды и другие долговые обязательства.

Кто составляет бухгалтерский баланс?

В зависимости от компании разные стороны могут нести ответственность за подготовку баланса. Для малых частных предприятий бухгалтерский баланс может быть подготовлен владельцем или бухгалтером компании. Для частных компаний среднего размера они могут быть подготовлены внутри компании, а затем проверены внешним бухгалтером. С другой стороны, публичные компании должны получать внешний аудит со стороны государственных бухгалтеров, а также должны обеспечивать, чтобы их бухгалтерские книги велись на гораздо более высоком уровне.Балансы публичных компаний и другие финансовые отчеты должны быть подготовлены в соответствии с Общепринятыми принципами бухгалтерского учета (GAAP) и должны регулярно подаваться в Комиссию по ценным бумагам и биржам (SEC).

Чтение баланса

Баланс компании, также известный как «отчет о финансовом положении», показывает активы, обязательства и собственный капитал (чистую стоимость) компании. Балансовый отчет вместе с отчетом о прибылях и убытках и отчетом о движении денежных средств составляет краеугольный камень финансовой отчетности любой компании.

Если вы являетесь акционером компании или потенциальным инвестором, важно понимать, как структурирован баланс, как его анализировать и как читать.

Как работает бухгалтерский баланс

Балансовый отчет разделен на две части, которые, согласно следующему уравнению, должны равняться или уравновешивать друг друга. Основная формула баланса:

Активы = Обязательства + Собственный капитал

Это означает, что активы или средства, используемые для управления компанией, уравновешиваются финансовыми обязательствами компании, а также вложениями в акционерный капитал компании и ее нераспределенной прибылью.

Активы — это то, что компания использует для ведения своего бизнеса, а ее обязательства и собственный капитал — два источника, которые поддерживают эти активы. Собственный капитал, называемый собственным капиталом, в публично торгуемой компании — это сумма денег, первоначально вложенная в компанию, плюс нераспределенная прибыль, и она представляет собой источник финансирования для бизнеса.

Важно отметить, что баланс — это снимок финансового положения компании в определенный момент времени.

Введение в бухгалтерский баланс

Знать типы активов

Оборотные активы

Текущие активы имеют срок службы один год или меньше, что означает, что их можно легко конвертировать в наличные. Такие классы активов включают денежные средства и их эквиваленты, дебиторскую задолженность и запасы.

Денежные средства, наиболее важный из оборотных активов, также включают неограниченные банковские счета и чеки. Эквиваленты денежных средств — это очень безопасные активы, которые можно легко конвертировать в наличные деньги; U.S. Treasuries — один из таких примеров.

Дебиторская задолженность состоит из краткосрочных обязательств клиентов перед компанией. Компании часто продают товары или услуги клиентам в кредит; эти обязательства хранятся на счете текущих активов до тех пор, пока они не будут погашены клиентами.

Наконец, запасы представляют собой сырье, незавершенное производство и готовую продукцию компании. В зависимости от компании точный состав инвентарного учета будет отличаться.Например, производственная фирма будет перевозить большое количество сырья, в то время как розничная фирма не имеет его. Товарно-материальные запасы розничного торговца обычно состоят из товаров, приобретаемых у производителей и оптовых торговцев.

Внеоборотные активы

Внеоборотные активы — это активы, которые нелегко превратить в денежные средства, которые, как ожидается, будут превращены в денежные средства в течение года и / или имеют срок службы более года. Они могут относиться к материальным активам, таким как машины, компьютеры, здания и земля.Внеоборотные активы также могут быть нематериальными активами, такими как гудвил, патенты или авторские права. Хотя эти активы не являются физическими по своей природе, они часто являются ресурсами, которые могут создать или разрушить компанию. — , например, не следует недооценивать ценность торговой марки.

Амортизация рассчитывается и вычитается из большинства этих активов, что представляет собой экономическую стоимость актива в течение срока его полезного использования.

Узнайте о различных обязательствах

На другой стороне баланса — пассивы.Это финансовые обязательства компании перед внешними сторонами. Как и активы, они могут быть как текущими, так и долгосрочными.

Долгосрочные обязательства — это долги и другие недолговые финансовые обязательства, срок погашения которых составляет не менее одного года с даты составления баланса. Краткосрочные обязательства — это обязательства компании, которые должны быть погашены в течение одного года. Сюда входят как краткосрочные заимствования, такие как кредиторская задолженность, так и текущая часть более долгосрочных заимствований, например, последняя выплата процентов по 10-летнему кредиту.

Собственный капитал

Акционерный капитал — это первоначальная сумма денег, вложенная в бизнес. Если в конце финансового года компания решает реинвестировать свою чистую прибыль в компанию (после уплаты налогов), эта нераспределенная прибыль будет перенесена из отчета о прибылях и убытках на баланс и на счет собственного капитала акционера. Этот счет представляет собой общую чистую стоимость компании. Чтобы баланс был сбалансированным, общие активы с одной стороны должны равняться общей сумме обязательств плюс акционерного капитала с другой стороны.

Читать бухгалтерский баланс

Ниже приведен пример корпоративного баланса Walmart за 2016 год:

Источник: Walmart.

Как видно из приведенного выше баланса, он разбит на две основные части. Сверху находятся активы, а под ними — обязательства и акционерный капитал компании. Также ясно, что этот баланс находится в балансе, где стоимость активов равна совокупной стоимости обязательств и собственного капитала.

Еще один интересный аспект баланса — то, как он организован. Разделы активов и пассивов баланса организованы по текущему счету. Таким образом, что касается активов, счета обычно классифицируются от наиболее ликвидных до наименее ликвидных. Что касается пассивов, счета организованы от краткосрочных до долгосрочных займов и прочих обязательств.

Анализ баланса с коэффициентами

Обладая более глубоким пониманием баланса и того, как он построен, мы можем рассмотреть некоторые методы, используемые для анализа информации, содержащейся в балансе.Основная методика — анализ финансового соотношения.

Анализ финансовых коэффициентов использует формулы, чтобы получить представление о компании и ее операциях. Для баланса использование финансовых коэффициентов (например, отношения долга к собственному капиталу) может дать хорошее представление о финансовом состоянии компании, а также ее операционной эффективности. Важно отметить, что для некоторых коэффициентов потребуется информация из более чем одного финансового отчета, например, из баланса и отчета о прибылях и убытках.

Основными типами коэффициентов, использующих информацию из баланса, являются коэффициенты финансовой устойчивости и коэффициенты активности.Коэффициенты финансовой устойчивости, такие как отношение оборотного капитала и отношения долга к собственному капиталу, предоставляют информацию о том, насколько хорошо компания может выполнять свои обязательства и как эти обязательства используются.

Это может дать инвесторам представление о том, насколько финансово стабильна компания и как она финансирует себя. Коэффициенты активности в основном сосредоточены на текущих счетах, чтобы показать, насколько хорошо компания управляет своим операционным циклом (который включает дебиторскую, товарно-материальную и кредиторскую задолженность). Эти коэффициенты могут дать представление об операционной эффективности компании.

(См. Также: Учебное пособие по соотношению)

Итог

Баланс, наряду с отчетом о доходах и движении денежных средств, является важным инструментом для инвесторов, позволяющим получить представление о компании и ее операциях. Это моментальный снимок счетов компании – за определенный момент времени, охватывающий ее активы, обязательства и собственный капитал.

Цель баланса — дать заинтересованным сторонам представление о финансовом положении компании в дополнение к отображению того, чем компания владеет и чем должна.Важно, чтобы все инвесторы знали, как пользоваться, анализировать и читать баланс. Балансовый отчет может дать представление или причину инвестировать в акции.

(Инвестиции не могут быть осуществлены без предварительного открытия инвестиционного счета у брокера.)

Определение отчета о прибылях и убытках

Что такое отчет о доходах?

Отчет о прибылях и убытках — это один из трех важных финансовых отчетов, используемых для представления финансовых результатов компании за определенный отчетный период, при этом двумя другими ключевыми отчетами являются баланс и отчет о движении денежных средств.

Отчет о прибылях и убытках, также известный как отчет о прибылях и убытках или отчет о прибылях и убытках, в основном фокусируется на доходах и расходах компании за определенный период.

Ключевые выводы

- Отчет о прибылях и убытках — это одна из трех (наряду с балансом и отчетом о движении денежных средств) основных финансовых отчетов, в которых отражены финансовые результаты компании за определенный отчетный период.

- Чистая прибыль = (Общий доход + прибыль) — (Общие расходы + убытки)

- Общая выручка — это сумма операционных и внереализационных доходов, в то время как общие расходы включают расходы, понесенные по основным и дополнительным видам деятельности.

- Доходы не являются поступлениями. Доход получен и отражен в отчете о прибылях и убытках. Квитанции (полученные или выплаченные наличные) — нет.

- Отчет о прибылях и убытках дает ценную информацию о деятельности компании, эффективности ее управления, неэффективных секторах и ее результатах по сравнению с отраслевыми аналогами.

Введение в отчет о прибылях и убытках

Отчет о прибылях и убытках

Отчет о прибылях и убытках является важной частью отчетов о деятельности компании, которые необходимо подавать в Комиссию по ценным бумагам и биржам (SEC).В то время как баланс представляет собой моментальный снимок финансовых показателей компании на определенную дату, в отчете о прибылях и убытках указывается доход за определенный период времени, а в заголовке указывается продолжительность, которая может читаться как « За (финансовый) год / квартал, закончившийся в сентябре. 30, 2018. ”

Тереза Чиечи {Copyright} Investopedia, 2019.Отчет о прибылях и убытках фокусируется на четырех ключевых статьях: выручке, расходах, прибылях и убытках. Он не делает различий между наличными и безналичными поступлениями (продажи наличными по сравнению с продажами в кредит) или наличными и безналичными платежами / выплатами (покупки наличными по сравнению с покупками в кредит).Он начинается с деталей продаж, а затем переходит к вычислению чистой прибыли и, в конечном итоге, прибыли на акцию (EPS). По сути, он дает отчет о том, как чистый доход, полученный компанией, трансформируется в чистую прибыль (прибыль или убыток).

Выручка и прибыль

В отчете о прибылях и убытках отражается следующее, хотя его формат может варьироваться в зависимости от местных нормативных требований, диверсифицированного объема бизнеса и связанной с ним операционной деятельности:

Операционная выручка

Выручка, полученная от основной деятельности, часто называется операционной выручкой.Для компании, производящей продукт, или для оптовика, дистрибьютора или розничного торговца, занимающегося продажей этого продукта, выручка от основной деятельности относится к выручке, полученной от продажи продукта. Аналогичным образом, для компании (или ее получателей франшизы), занимающейся предложением услуг, выручка от основной деятельности относится к доходам или гонорарам, полученным в обмен на предложение этих услуг.

Внеоперационная выручка

Доходы от вторичной непрофильной деятельности часто называют внереализационными повторяющимися доходами.Эти доходы поступают из доходов, которые не связаны с покупкой и продажей товаров и услуг, и могут включать доход от процентов, полученных на коммерческий капитал, лежащий в банке, доход от аренды коммерческой собственности, доход от стратегических партнерств, таких как поступления от выплаты роялти или доход. с рекламного дисплея, размещенного на коммерческой недвижимости.

Прибыли

Прибыль, также называемая прочим доходом, означает чистые деньги, полученные от других видов деятельности, например от продажи долгосрочных активов.Сюда входит чистая прибыль, полученная от единовременной некоммерческой деятельности, такой как продажа компанией своего старого автофургона, неиспользуемой земли или дочерней компании.

Не следует путать выручку с квитанциями. Выручка обычно учитывается в период, когда осуществляются продажи или оказываются услуги. Квитанции — это полученные денежные средства, которые учитываются по факту получения денег. Например, клиент может получить товары / услуги у компании 28 сентября, в результате чего выручка будет учтена в сентябре.Благодаря хорошей репутации покупателю может быть предоставлено 30-дневное окно оплаты. У него будет время произвести оплату до 28 октября, когда будут учтены квитанции.

Расходы и убытки

Затраты на продолжение работы и получение прибыли для бизнеса известны как расходы. Некоторые из этих расходов могут быть списаны в налоговой декларации, если они соответствуют требованиям IRS.

Расходы по основной деятельности

Все расходы, понесенные для получения обычной операционной выручки, связанной с основной деятельностью компании.Они включают стоимость проданных товаров (COGS), коммерческие, общие и административные расходы (SG&A), износ или амортизацию, а также расходы на исследования и разработки (R&D). Типичные элементы, составляющие список, — это заработная плата сотрудников, комиссионные с продаж и расходы на коммунальные услуги, такие как электричество и транспорт.

Расходы на вторичную деятельность

Все расходы, связанные с непрофильной деятельностью, например, проценты по ссуде.

Убытки как расходы

Все расходы, которые идут на убыточную продажу долгосрочных активов, единовременные или любые другие необычные расходы или расходы на судебные процессы.

В то время как первичные доходы и расходы дают представление о том, насколько хорошо работает основной бизнес компании, вторичные доходы и расходы учитывают участие компании и ее опыт в управлении специальной, неосновной деятельностью. По сравнению с доходом от продажи промышленных товаров, существенно высокий процентный доход от денег, лежащих в банке, указывает на то, что предприятие может не использовать имеющиеся денежные средства в полной мере за счет расширения производственных мощностей или сталкивается с проблемами в увеличение доли рынка в условиях конкуренции.Периодический доход от аренды, полученный за счет размещения рекламных щитов на заводе компании, расположенном вдоль шоссе, указывает на то, что руководство извлекает выгоду из имеющихся ресурсов и активов для получения дополнительной прибыли.

Структура отчета о прибылях и убытках

Математически чистый доход рассчитывается на основе следующего:

Чистая прибыль = (выручка + прибыль) — (расходы + убытки)

Чтобы понять приведенные выше детали с некоторыми реальными цифрами, предположим, что фиктивный бизнес по продаже спортивных товаров, который дополнительно предоставляет обучение, представляет отчет о прибылях и убытках за последний квартал.

Изображение Сабрины Цзян © Investopedia 2020Он получил 25 800 долларов от продажи спортивных товаров и 5 000 долларов от услуг по обучению. Он потратил различные суммы, перечисленные на данные мероприятия, на общую сумму 10 650 долларов. Компания получила чистую прибыль в размере 2000 долларов от продажи старого фургона и понесла убытки в размере 800 долларов от урегулирования спора, поднятого потребителем. Чистая прибыль за квартал составила 21 350 долларов. Приведенный выше пример представляет собой простейшую форму отчета о прибылях и убытках, которую может создать любой стандартный бизнес.Он называется пошаговым отчетом о доходах, поскольку основан на простом расчете, в котором суммируются доходы и прибыли и вычитаются расходы и убытки.

Однако реальные компании часто работают в глобальном масштабе, имеют диверсифицированные бизнес-сегменты, предлагая сочетание продуктов и услуг, и часто участвуют в слияниях, поглощениях и стратегических партнерствах. Такой широкий спектр операций, диверсифицированный набор расходов, различные виды коммерческой деятельности и необходимость представления отчетности в стандартном формате в соответствии с нормативными требованиями приводят к многочисленным и сложным учетным записям в отчете о прибылях и убытках.

Котирующиеся на бирже компании следуют Многоступенчатому отчету о прибылях и убытках , в котором операционная выручка, операционные расходы и прибыль отделяются от внереализационных доходов, внереализационных расходов и убытков, а также предлагается множество дополнительных деталей в отчете о прибылях и убытках. По сути, различные показатели рентабельности в многоэтапном отчете о прибылях и убытках отражаются на четырех различных уровнях деятельности предприятия — валовом, операционном, до налогообложения и после налогообложения. Как мы вскоре увидим в следующем примере, это разделение помогает определить, как доход и прибыльность перемещаются / меняются с одного уровня на другой.Например, высокая валовая прибыль, но более низкая операционная прибыль указывает на более высокие расходы, в то время как более высокая прибыль до налогообложения и более низкая прибыль после налогообложения указывает на потерю прибыли из-за налогов и других разовых необычных расходов.

Давайте посмотрим на последние годовые отчеты о доходах двух крупных транснациональных компаний, акции которых котируются на бирже, из различных секторов технологий (Microsoft) и розничной торговли (Walmart).

Пример отчета о прибылях и убытках

Изображение Сабрины Цзян © Investopedia 2020Чтение стандартных отчетов о доходах

Основное внимание в этом стандартном формате уделяется расчету прибыли / дохода по каждой подзаголовке выручки и операционных расходов, а затем учету обязательных налогов, процентов и других единовременных единовременных событий для получения чистой прибыли, применимой к обыкновенные акции.Хотя вычисления включают в себя простые сложения и вычитания, порядок, в котором различные записи появляются в операторе, и их отношения часто повторяются и усложняются. Давайте углубимся в эти цифры, чтобы лучше понять.

Доходная часть

В первом разделе, озаглавленном «Выручка», указано, что валовая (годовая) прибыль Microsoft за финансовый год, закончившийся 30 июня 2018 года, составила 72,007 миллиарда долларов. Он был получен за вычетом стоимости выручки (38 долларов.353 миллиарда) от общей выручки (110 360 миллиардов долларов), полученной технологическим гигантом в течение финансового года. Около 35% общих продаж Microsoft пошло на расходы на получение дохода, в то время как аналогичный показатель для Walmart составил около 75% (373,396 долл. США / 500,343 долл. США). Это указывает на то, что Walmart понес гораздо более высокие затраты по сравнению с Microsoft для создания эквивалентных продаж. .

Операционные расходы

В следующем разделе под названием «Операционные расходы» снова учитывается стоимость выручки ($ 38.353 миллиарда) и общий доход (110 360 миллиардов долларов), чтобы прийти к заявленным цифрам. Поскольку Microsoft потратила 14,726 миллиарда долларов на исследования и разработки (R&D) и 22,223 миллиарда долларов на коммерческие общие и административные расходы (SG&A), общие операционные расходы рассчитываются путем суммирования всех этих цифр (38,353 доллара + 14,726 доллара + 22,223 доллара) = 75,302 миллиарда долларов.

Уменьшение общих операционных расходов из общей выручки приводит к операционному доходу (или убытку) как (110,360 долларов — 75,302 долларов) = 35,058 миллиардов долларов.Эта цифра представляет собой прибыль до уплаты процентов и налогов (EBIT) по его основной деятельности и снова используется позже для получения чистой прибыли.

Сравнение позиций показывает, что Walmart ничего не тратил на НИОКР и имел более высокие SGA и общие операционные расходы по сравнению с Microsoft.

Доход от непрерывной деятельности

В следующем разделе, озаглавленном «Доход от продолжающейся деятельности», добавляются чистые прочие доходы или расходы (например, единовременные доходы), процентные расходы и применимые налоги, чтобы получить чистый доход от продолжающейся деятельности (16 долларов.571 миллиард) для Microsoft, что на 60% выше, чем у Walmart (10,523 миллиарда долларов).

После дисконтирования любых разовых событий рассчитывается значение чистой прибыли, применимой к обыкновенным акциям. Чистая прибыль Microsoft на 68% выше — 16,571 млрд долларов по сравнению с 9,862 млрд долларов у Walmart.

Прибыль на акцию рассчитывается путем деления показателя чистой прибыли на количество средневзвешенных акций в обращении. С 7,7 миллиардами выпущенных акций Microsoft ее прибыль на акцию составляет 16 долларов.571 миллиард / 7,7 миллиарда = 2,15 доллара на акцию. При том, что Walmart имеет 2,995 миллиарда акций в обращении, его чистая прибыль на акцию составляет 3,29 доллара на акцию.

Хотя розничный гигант превосходит технологического лидера с точки зрения годовой прибыли на акцию, у Microsoft были более низкие затраты на получение эквивалентной выручки, более высокая чистая прибыль от продолжающейся деятельности и более высокая чистая прибыль, применимая к обыкновенным акциям, по сравнению с Walmart.

Использование отчетов о прибылях и убытках

Хотя основная цель отчета о прибылях и убытках состоит в том, чтобы донести до заинтересованных лиц подробную информацию о прибыльности и коммерческой деятельности компании, он также предоставляет подробные сведения о внутренней структуре компании для сравнения между различными предприятиями и секторами.Такие отчеты также чаще готовятся на уровне отделов и сегментов, чтобы руководство компании получило более глубокое представление о ходе выполнения различных операций в течение года, хотя такие промежуточные отчеты могут оставаться внутренними для компании.

На основе отчетов о прибылях и убытках руководство может принимать решения, например, о расширении географического охвата, увеличении продаж, увеличении производственных мощностей, увеличении использования или прямой продаже активов или закрытии отдела или линейки продуктов.Конкуренты могут также использовать их, чтобы получить представление о параметрах успеха компании и основных направлениях увеличения расходов на НИОКР.

Кредиторы могут ограниченно использовать отчеты о прибылях и убытках, поскольку они больше озабочены будущими денежными потоками компании, а не ее прошлой прибыльностью. Аналитики-исследователи используют отчет о прибылях и убытках для сравнения результатов за год и за квартал. Можно сделать вывод, помогли ли усилия компании по снижению себестоимости продаж увеличить прибыль с течением времени, или же менеджменту удавалось следить за операционными расходами без ущерба для прибыльности.

Итог

Отчет о прибылях и убытках дает ценную информацию о различных аспектах бизнеса. Он включает в себя операции компании, эффективность ее управления, возможные утечки, которые могут снизить прибыль, а также то, насколько компания работает в соответствии с отраслевыми аналогами.

Определение структуры капитала

Что такое структура капитала?

Структура капитала — это особая комбинация долга и собственного капитала, используемая компанией для финансирования своей общей деятельности и роста.

Собственный капитал возникает из долей владения в компании и претендует на ее будущие денежные потоки и прибыль. Задолженность возникает в форме выпуска облигаций или займов, тогда как капитал может иметь форму обыкновенных акций, привилегированных акций или нераспределенной прибыли. Краткосрочная задолженность также считается частью структуры капитала.

Ключевые выводы

- Структура капитала — это то, как компания финансирует свою деятельность и рост.

- Долг состоит из заемных денег, которые подлежат возврату кредитору, обычно с уплатой процентов.

- Акционерный капитал состоит из прав собственности на компанию без необходимости возвращать какие-либо инвестиции.

- Отношение долга к собственному капиталу (D / E) полезно при определении рискованности практики заимствования компании.

Понимание структуры капитала

И заемный, и собственный капитал можно найти в балансе. Активы компании, также указанные в балансе, покупаются за счет этого долга и капитала. Структура капитала может представлять собой смесь долгосрочного долга компании, краткосрочного долга, обыкновенных акций и привилегированных акций.При анализе структуры капитала учитывается соотношение краткосрочной и долгосрочной задолженности компании.

Когда аналитики ссылаются на структуру капитала, они, скорее всего, имеют в виду отношение долга к собственному капиталу (D / E) фирмы, которое дает представление о том, насколько рискованна практика заимствования компании. Обычно компания, которая в значительной степени финансируется за счет долга, имеет более агрессивную структуру капитала и, следовательно, представляет больший риск для инвесторов. Однако этот риск может быть основным источником роста фирмы.

Долг — один из двух основных способов привлечения денег на рынках капитала. Компании получают выгоду от долга из-за его налоговых преимуществ; процентные платежи, произведенные в результате заимствования средств, могут подлежать вычету из налогооблагаемой базы. Долг также позволяет компании или бизнесу сохранять право собственности, в отличие от капитала. Кроме того, в периоды низких процентных ставок долг становится большим, и к нему легко получить доступ.

Акционерный капитал позволяет внешним инвесторам частично владеть компанией. Акции дороже долга, особенно при низких процентных ставках.Однако, в отличие от долга, возврат капитала не требуется. Это выгода для компании в случае снижения прибыли. С другой стороны, собственный капитал представляет собой требование владельца о будущих доходах компании.

Показатели структуры капитала

Компании, которые используют больше заемных средств, чем собственных средств для финансирования своих активов и операционной деятельности, имеют высокий коэффициент левериджа и агрессивную структуру капитала. Компания, которая платит за активы с большим капиталом, чем заемным, имеет низкий коэффициент левериджа и консервативную структуру капитала.При этом высокий коэффициент левериджа и агрессивная структура капитала также могут привести к более высоким темпам роста, тогда как консервативная структура капитала может привести к более низким темпам роста.

Важно

Цель руководства компании — найти идеальное сочетание заемных и собственных средств, также называемое оптимальной структурой капитала, для финансирования операций.

Аналитики используют отношение долга к собственному капиталу (D / E) для сравнения структуры капитала. Он рассчитывается путем деления общей суммы обязательств на общую сумму собственного капитала.Опытные компании научились включать в свои корпоративные стратегии как заемный, так и акционерный капитал. Однако иногда компании могут слишком сильно полагаться на внешнее финансирование, в частности на долг. Инвесторы могут отслеживать структуру капитала фирмы, отслеживая соотношение D / E и сравнивая его с отраслевыми аналогами компании.

Часто задаваемые вопросы

Почему у разных компаний разная структура капитала?

Структура капитала относится к соотношению собственного капитала и капитала.долговое финансирование, которое фирма использует для осуществления своей деятельности и роста. Менеджерам необходимо взвесить затраты и выгоды от увеличения каждого типа капитала, а также их способность увеличить любой из них. Акционерный капитал включает в себя размывание части прав собственности и голоса компании, но предполагает меньшие обязательства перед инвесторами с точки зрения погашения. Долг, как правило, является более дешевым капиталом (плюс у него есть налоговые преимущества), но он связан с серьезными обязанностями с точки зрения выплаты процентов и выплаты основного долга, что может привести к дефолту или банкротству, если оно не будет выполнено.Фирмы в разных отраслях будут использовать структуры капитала, более подходящие для их типа бизнеса. Капиталоемкие отрасли, такие как автомобилестроение, могут использовать больше заемных средств, в то время как трудоемкие или ориентированные на услуги фирмы, такие как компании-разработчики программного обеспечения, могут отдавать приоритет акционерному капиталу.

Как менеджеры принимают решение о структуре капитала?

Предполагая, что у компании есть доступ к капиталу (например, инвесторам и кредиторам), они захотят минимизировать стоимость капитала. Это можно сделать с помощью расчета средневзвешенной стоимости капитала (WACC).Для расчета WACC менеджер или аналитик умножит стоимость каждого компонента капитала на его пропорциональный вес. Компании необходимо будет взвесить абсолютную стоимость капитала и риск дефолта, чтобы оптимальная структура капитала включала как заемные, так и собственные средства.

Как аналитики и инвесторы используют структуру капитала?

По мнению экономистов Франко Модильяни и Мертона Миллера, при отсутствии налогов, издержек банкротства, агентских издержек и асимметричной информации на эффективном рынке стоимость фирмы полностью не зависит от ее структуры капитала.Однако, если у компании слишком большой долг, инвесторы часто видят в этом кредитный риск. Слишком большой капитал, и они могут подумать, что компания слишком сильно ослабила свою собственность. К сожалению, не существует волшебного отношения долга к собственному капиталу, которое можно было бы использовать в качестве руководства для достижения реальной оптимальной структуры капитала. Что определяет здоровое сочетание долга и капитала, зависит от вовлеченных отраслей, направления деятельности и стадии развития фирмы, а также может меняться со временем из-за внешних изменений процентных ставок и нормативной среды.Однако, поскольку инвесторам лучше вкладывать деньги в компании с сильными балансами, имеет смысл, что оптимальный баланс обычно должен отражать более низкий уровень долга и более высокий уровень собственного капитала.

Какие меры используют аналитики и инвесторы для оценки структуры капитала?

Помимо WACC, есть несколько показателей, которые можно использовать для оценки качества структуры капитала компании. Коэффициенты левериджа — это одна группа показателей, которые используются для соотнесения долга с капиталом.Отношение долга к собственному капиталу (D / E) является одним из распространенных примеров наряду со степенью финансового рычага (DoL).