РОЛЬ ИНФЛЯЦИИ В СОВРЕМЕННОЙ ЭКОНОМИКЕ

РОЛЬ ИНФЛЯЦИИ В СОВРЕМЕННОЙ ЭКОНОМИКЕ

Газизова Чулпан Флюровна

Загирова Альбина Айдаровна

студенты 3 курса, экономико-математический факультет, ФГБОУ ВПО «Башкирский Государственный Университет», РФ, г. Нефтекамск

E —mail: zvezda.7794@mail.ru

Шакирова Альфия Фаритовна

научный руководитель, старший преподаватель, экономико-математический факультет/ кафедра государственного управления и финансов, ФГБОУ ВПО «Башкирский Государственный Университет», РФ, г. Нефтекамск

Инфляция — это одна из наиболее острых проблем развития экономики, отрицательно влияющая на все стороны жизни общества.

При инфляции происходит обесценивание (частичная потеря ценности) денег, в результате чего снижается покупательная способность населения. Так, согласно данным Росстата, индекс потребительских цен в начале 2014 года составил 102,6 %. Это значительно выше, чем за аналогичный период 2013 года — 100,5 %. Учитывая, что инфляция прошлого года оказалась выше прогнозируемой и составила 11,4 %, то в текущем году можно ожидать, что темп инфляции не снизится. Только за два первых месяца (январь-февраль) 2015 года, ИПЦ составил 106,2 %, что на 5,5 % больше, по сравнению с аналогичным периодом прошлого года (рисунок 1) [3].

Основными мерами, применяемыми в рамках работы антиинфляционной политики в России, являются:

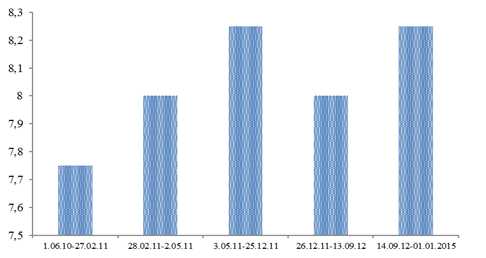

Регулирование ставки рефинансирования. Ставка рефинансирования позволяет влиять на инфляцию в стране. Для снижения уровня инфляции, ЦБ РФ повышает ставку рефинансирования. В результате спрос людей на кредит уменьшается. В итоге падает покупательная способность людей, у них становится меньше денег и они покупают только необходимые товары. Продукция с более высокими ценами становится невостребованной, и поэтому продавцам приходится снижать цены. В результате инфляция в стране падает. Из представленного рисунка 2 видно, что за последний трехлетний период ставка рефинансирования в РФ имеет динамику роста. Так с 2011 года она увеличилась на 0,5 %, и на текущий период составляет 8,25 % [4].

Рисунок 2. Динамика изменения ставки рефинансирования за 2010—2015 гг., %

Регулирование обязательных резервов. Банк России для изменения антиинфляционной политики применяет нормативы обязательных резервов, которые в текущем периоде составляют 4,25 % по всем категориям резервируемых обязательств. С ростом объемов денежной массы и увеличением темпов инфляции Центральный банк Российской Федерации принимает решения о повышении показателей нормы обязательных резервов в 2011 году. В результате показатели нормы обязательных резервов по обязательствам кредитных организаций перед юридическими лицами — нерезидентами были увеличены на 2 % с 01.02.11 по 28.02.13, (чуть позже нормативы были уменьшены на 1,25 % и составили 4,25 %). Что касается нормативов по обязательствам перед физическими лицами и иных обязательств кредитных организаций, то эти показатели были повышены на 1,25 % (таблица 1) [2].

Таблица 1.

Нормативы обязательных резервов за 2011—2015 гг., %

Дата действия | обязательства перед юридическими лицами-нерезидентами | обязательства перед физическими лицами | иные обязательства кредитных организаций |

01.02.11 -28.02.11 | 3 | 3 | |

01.03.11 -31.03.11 | 4,5 | 3,5 | 3,5 |

01.04.11 -28.02.13 | 5,5 | 4 | 4 |

01.03.13 -01.01.15 | 4,25 | 4,25 | 4,25 |

Нагрузка на бюджет Российской Федерации достаточно тяжелая, инфляция за последние три года выросла. На фоне этого становится очевидным, что какое-либо колебание ставок может лишь усугубить экономическую ситуацию в стране, не говоря уже о положительных эффектах. Таким образом, решение Центрального банка Российской Федерации оставить размер ставки рефинансирования без изменений выглядит как наиболее адекватное и нейтральное решение для финансовой политики Российской Федерации.

Рост норматива обязательных резервов приводит к уменьшению денежного мультипликатора и ведет к сокращению денежной массы. Таким образом, изменяя норму резервов, Банк России воздействует на динамику денежного предложения, тем самым, изменяя уровень инфляции, увеличивая или уменьшая его.

Проанализируем динамику инфляции в Российской Федерации. Целью анализа является наблюдение за изменением уровня инфляции в 2011—2014 гг., которое можно представить в виде таблицы 2, выявление факторов, влияющих на его рост и прогнозирование на ближайший период.

Таблица 2.

Динамика инфляции в Российской Федерации за 2011—2014 гг., % [1]

Год | 2011 | 2013 | 2014 | |

Инфляция | 6,1 | 6,6 | 6,5 | 11,4 |

Стоит отметить, что наименьший уровень инфляции в новейшей истории РФ был зафиксирован в 2011 году на уровне 6,1 %. В январе 2015 года рост потребительских цен в РФ в годовом выражении ускорился до 15 % с 11,4 % по итогам 2014 года. Всплеск инфляции был вызван сильными проинфляционными факторами, прежде всего, значительным ослаблением курса рубля. По прогнозам ЦБ, пик инфляции будет во втором квартале этого года. «Инфляция может быть чуть даже выше нынешних уровней. И после второго квартала инфляция начнет снижаться», — ожидает председатель ЦБ. Прекращение роста цен на данный момент задача, стоящая на первом месте у правительства и ЦБ. В планы правительства, по решению роста инфляции, входит импортозамещение, т. е. замещение импортных товаров, на товары отечественного производства. Таким образом, Россия станет менее зависима от роста курса доллара.

Таким образом, можно сделать вывод, что главным приоритетом в денежно-кредитной политике должен стать контроль за инфляционными процессами. Основными мерами, применяемыми в рамках работы антиинфляционной политики в России, являются: регулирование ставки рефинансирования, регулирование обязательных резервов. Однако следует отметить, что современная экономика инфляционная по своей сути. Поэтому роль антиинфляционной политики заключается в том, чтобы сделать инфляцию управляемой, а ее уровень достаточно умеренным.

Список литературы:

1.Инфляция на потребительском рынке // Официальный сайт Банка России. — [Электронный ресурс]. — Режим доступа. — URL: http://www.cbr.ru/statistics/?PrtId=macro_sub (дата обращения 02.04.2015 г.).

3.Потребительские цены // Официальный сайт Федеральной службы государственной статистики. — [Электронный ресурс]. — Режим доступа. — URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/tariffs/# (дата обращения 02.04.2015 г.).

4.Ставка рефинансирования Центрального банка Российской Федерации // Официальный сайт Банка России. — [Электронный ресурс]. — Режим доступа. — URL: http://www.cbr.ru/print.asp?file=/statistics/credit_statistics/refinancing_rates.htm (дата обращения 12.04.2015 г.).

sibac.info

РОЛЬ ИНФЛЯЦИИ В СИСТЕМЕ МИРОВЫХ ФИНАНСОВ

Ванаева, О. Е. Роль инфляции в системе мировых финансов / О. Е. Ванаева, Н. А. Кутейников. // Экономика и бизнес: теория и практика. – 2017. – 12. – С. 55-58.

РОЛЬ ИНФЛЯЦИИ В СИСТЕМЕ МИРОВЫХ ФИНАНСОВ

О.Е. Ванаева, магистрант

Н.А. Кутейников, магистрант

Санкт-Петербургский государственный университет аэрокосмического приборостроения

(Россия, г. Санкт-Петербург)

Аннотация. В статье рассмотрено влияние инфляции на ведущие страны мира. Представлены макроэкономические показатели по странам на 2016 год и уровень инфляции с 2011 года по прогнозный 2017 год. Также рассмотрены методы регулирования инфляционных процессов в мировой практике.

Ключевые слова: инфляция, мировые финансы, экономика, ценовой рост, индексы потребительских цен, методы регулирования инфляционных процессов.

На сегодняшний день, инфляция имеет сильное влияние на мировые финансы, т.к. лишает мировые деньги способности выполнять присущие им функции [1].

Некоторые экономисты считают инфляцию опаснейшим экономическим явлением. Так, по мнению В.Д. Андрианова: «Инфляция отрицательно влияет на капитал, денежные потоки и на экономику страны в целом. Этот процесс происходит тогда, когда денежной массы в обороте больше, чем товаров, услуг, так как деньги обесцениваются, а цены повышаются. Инфляция даёт искажённую картину финансовых результатов, уровня и динамики потребления, мешает рассчитывать и взимать налоги, делать оценку имущества, устанавливать величины доходов и расходов» [2].

Вместе с тем современная инфляция имеет ряд особенностей:

– носит мировой характер в связи с глобализацией мировой экономики и ростом уровня производства;

– в разных странах протекает неодинаково в зависимости от внутренних факторов и принимаемых мер в стране;

– имеет непрерывный характер, хотя в прошлом периоды роста цен сменяли периоды их снижения;

– в условиях нестабильности приводит к разорению слабых, нежизнеспособных предприятий, тем самым оздоравливая рынок;

– повышение цен снижает склонность населения к сбережениям, активизирует платежеспособный спрос и, как следствие, экономический рост;

– повышение цен способствует увеличению рентабельности продукции, что в свою очередь приводит к повышению активности бизнеса, приводя к росту ВВП и уровня занятости населения.

Инфляция тесно связана с системой мировых финансов, которая представляет собой объединенную совокупность звеньев исторически сложившихся национальных финансовых систем, а также наднациональных (межгосударственных) организаций и учреждений, транснациональных банков (ТНБ) и финансовой деятельности транснациональных компаний (ТНК), участвующих в международном движении ссудного капитала и иных перемещениях финансовых ресурсов, осуществляющих регулирование указанных перемещений на базе согласованных международных правил (договоров, соглашений и т.д.), в результате чего достигается относительное равновесие на мировых рынках и в системе мировой экономики [3].

По мнению Р.И. Хасбулатова мировые финансы:

1. Дают представление о финансовой сфере в мировом масштабе, охватывая международные финансовые рынки, международную банковскую деятельность, международные финансы корпораций, управление портфелями ценных бумаг и связи между ними.

2. Объясняют взаимодействие финансовых операций на мировом уровне.

3. Полностью анализируют финансовую деятельность на макро- и микроуровне. На микроуровне особое внимание уделяется детальному изучению финансов корпораций, финансовых рынков, банковских операций, управления портфелями ценных бумаг. В то же время внимательно изучается финансовая деятельность на макроуровне, так как для понимания сущности управления мировой финансовой деятельностью и финансовыми рынками необходимо составить более общее представление.

4. Предполагают непрерывность процесса международных финансовых операций и его постоянные изменения. В последние годы международные финансовые операции стали силой, преобразующей финансовые системы отдельных стран и связи между финансовыми системами этих стран. Сфера мировых финансов стала важным источником разработки новых финансовых концепций. В свою очередь это способствовало интеграции региональных финансовых рынков. Например, развитие рынка еврооблигаций повлияло не только на европейские рынки ценных бумаг, но и на внутренние финансовые рынки США и Японии [3].

По нашему мнению, инфляция нарушает и дестабилизирует весь хозяйственный механизм общества начиная с микроуровня заканчивая макроуровнем.

Самое главное для мирового финансового рынка и экономики в целом заключается в том, что инфляция значительно повышает риски и неуверенность в будущем. Капитал из производства бежит в сферу обращения, торговлю, валютные спекуляции, рынок ценных бумаг и в государственные бумаги, процентная ставка по которым, как правило, во много раз превышает норму прибыли в промышленности. В результате инфляции происходит перераспределение денежных доходов, национального дохода (или ВВП), имущества и собственности на все элементы национального благополучия общества [3].

В таблице 1, рассмотрены показатели темпа роста валового внутреннего продукта (ВВП), номинальный ВВП, ВВП по паритету покупательной способности, темпы роста объема промышленного производства и внешняя торговля ведущих стран. Данные по показателям для России взяты из Росстата [4], а данные по другим странам взяты с Центрального разведывательного управления [5].

Таблица 1. Макроэкономические показатели по странам на 2016 год

Страна | Темпы роста ВВП, % | Номинальный ВВП, млрд. дол. | ВВП по ППС, млрд. дол. | Темпы роста объема промышленного производства, % | Внешняя торговля, млрд. дол. | |

Экспорт | Импорт | |||||

США | 1.6 | 18560 | 18560 | 2.1 | 1471 | 2205 |

КНР | 6.6 | 11390 | 21270 | 6.1 | 2011 | 1437 |

Япония | 0.5 | 4730 | 4932 | 0.5 | 641.4 | 629.8 |

Германия | 1.7 | 3495 | 3979 | 1.5 | 1283 | 987.6 |

Великобритания | 1.8 | 2650 | 2788 | 0.3 | 412.1 | 581.6 |

Франция | 1.3 | 2488 | 2737 | 1.0 | 505.4 | 525.4 |

Индия | 7.6 | 2251 | 8721 | 7.4 | 271.6 | 402.4 |

Италия | 0.8 | 1852 | 2221 | 0.8 | 436.3 | 372.2 |

Бразилия | -3.3 | 1770 | 3135 | -3.0 | 189.7 | 143.9 |

Россия | -0.8 | 1268 | 3745 | 0.7 | 259.3 | 165.1 |

Из таблицы 2 видно, что номинальный ВВП у России очень мал, по сравнению с США и КНР, но ВВП по паритету покупательной способности Россия обогнала такие страны как: Бразилия, Италия, Франция и Великобритания.

По темпам роста промышленного производства Россия уступает большинству стран, но обгоняет такие страны как: Бразилия, Великобритания и Япония.

По обороту внешней торговли на 2016 год у России положительное сальдо в отличие от Индии, Франции, Великобритании и США.

Инфляция негативно влияет на динамику ВВП страны, т.к. чем выше уровень инфляции, тем ниже реальный доход населения, соответственно ниже и реальный ВВП (рассчитанный по базовым ценам заданного момента времени).

Теперь рассмотрим уровень инфляции, по странам (табл. 2). В 2016 г. её уровень в России составлял 5,40%, что на 0,89% меньше чем в Бразилии и на 0,20% меньше чем в Индии, но уровень инфляции у ведущих стран в 2,5 раза меньше.

Из прогноза на 2017 год, темпы инфляции у России самые высокие, а самые низкие у Японии и Германии -0,40% (дефляция).

Резкое уменьшение инфляции с 12,9% до 5,4% в 2016 году в Российской Федерации связанно с жесткой политикой Центрального Банка по таргетированию инфляции, но даже с учетом этого она остается высокой.

Таблица 2. Уровень инфляции по странам с 2011 по 2017 год, в %

Страна | Год | ||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | Прогноз 2017 | |

США | 2.90 | 1.70 | 1.50 | 0.80 | 0.70 | 2.10 | ≈ 0.90 |

КНР | 4.10 | 2.40 | 2.50 | 1.60 | 1.70 | 2.10 | ≈ 0.70 |

Япония | -0.20 | -0.10 | 1.60 | 2.40 | 0.20 | 0.20 | ≈ -0.40 |

Германия | 2.80 | 2.30 | 0.90 | -0.30 | 0.80 | 0.90 | ≈ -0.40 |

Великобритания | 4.20 | 2.71 | 2.00 | 0.55 | 0.23 | 1.60 | ≈ 0.59 |

Франция | 2.30 | 2.20 | 1.00 | 0.60 | 0.10 | 0.30 | ≈ 0.68 |

Индия | 8.90 | 9.70 | 10.00 | 6.70 | 4.90 | 5.60 | ≈ 3.64 |

Италия | 2.90 | 3.00 | 1.30 | 0.20 | 0.10 | -0.20 | ≈ 1.10 |

Бразилия | 6.60 | 5.40 | 5.90 | 6.30 | 9.00 | 6.29 | ≈ 1.78 |

Россия | 6.10 | 6.60 | 6.50 | 11.40 | 12.90 | 5.40 | ≈ 3.90 |

Для снижения влияния инфляционных процессов на мировые финансы, в мировой практике, в зависимости от объектов применения, существуют прямые и косвенные методы ее регулирования.

Прямые методы включают государственный контроль цен и заработной платы, самостоятельное установление курсов валют, координацию объемов внешней торговли.

К косвенным методам относят контроль над денежной массой посредством центрального банка, управление размером обязательных банковских резервов, регулирование ссудного процента в стране. Прямые методы используются в жесткой административной экономике, а косвенные – в рыночной. Чаще используют сочетание тех и других [2].

Комплекс этих методов реализуется в антиинфляционной политике страны и денежных реформах.

По мнению С.А. Умрихина, важным направлением в антиинфляционной политике является развитие и государственное регулирование валютного и финансового рынков, а также совершенствование механизма формирования валютного курса [6].

Большое значение для сдерживания инфляции может иметь перестройка экспорта и импорта. Речь идет о переходе с сырьевой ориентации экспорта на технологические виды продукции, а также отказ от бросовых цен, по которым реализуется сырье и теряется экспортная выручка.

В заключении стоит отметить, что инфляция отрицательно влияет на международные экономические отношения. Обесценение денег подрывает конкурентоспособность национальных фирм-экспортеров, поощряет ввоз товаров из-за границы, где их покупают по относительно низким ценам, а продают на внутреннем рынке по более высоким ценам. При усилении инфляции национальные капиталы устремляются за границу в поисках более прибыльного и надежного убежища; вслед за этим начинается отлив иностранных капиталов. В результате может резко ухудшиться баланс международных расчетов страны.

Нарушается функционирование денежно-кредитной системы. Обесценение денег подрывает стимулы к денежным накоплениям. Поэтому происходит сокращение ресурсов кредитно-финансовых учреждений. При сильной инфляции становится невыгодным предоставлять кредиты в товарной и денежной форме, так как кредиторы несут потери, получая долги в обесцененных деньгах. В связи с этим свертывается коммерческий и банковский кредит. В условиях «гиперинфляции» деньги оказываются непригодными для выполнения своих функций. Это ведет к замене денежного оборота натуральным, т.е. обмену товара на товар.

Таким образом, инфляция оказывает существенное влияние на систему мировых финансов, т.к. является одним из факторов валютного кризиса, создает условия для несоответствия между официальным и рыночным курсом валюты, отрицательно влияет на мировые цены и конкурентоспособность фирм, поощряет спекулятивное движение «горячих денег» [3].

Библиографический список

1. Молодежный научный форум: Общественные и экономические науки: электр. сб. ст. по материалам XXIV студ. междунар. заочной науч.-практ. конф. – М.: «МЦНО». – 2015. – №5 (24).

2. Андрианов В.Д. Инфляция: причины возникновения и методы регулирования // Экономика. – 2010. – С. 38-65.

3. Хасбулатов Р.И. Международные финансы: учебник для магистров. – М.: Юрайт. – 2017.

4. Федеральная служба статистики РФ [Электронный ресурс] – http://www.gks.ru

5. Центрального Разведывательного Управления [Электронный ресурс] – https://www.cia.gov/ru

6. Умрихин С.А., Ильина Ю.В. Применение // Гросс Медиа. – 2015. – С. 40-43.

THE ROLE OF INFLATION IN THE SYSTEM OF WORLD FINANCE

O.E. Vanaeva, graduate student

N.A. Kuteinikov, graduate student

Saint-Petersburg state university of aerospace instrumentation

(Russia, St. Petersburg)

Abstract. The article examines the impact of inflation on the world’s leading countries. The macroeconomic indicators for the countries for 2016 and the inflation rate from 2011 to the forecasted 2017 are presented. Methods for regulating inflation processes in world practice are also considered.

Keywords: inflation, world finance, economy, price growth, consumer price indices, methods of inflationary processes regulation.

economyandbusiness.ru

Инфляция в рыночной экономике

Характерные особенности рыночной экономики

Известно несколько типов экономических систем. Первая — это традиционная экономика. Она возникла еще в условиях общинной собственности и базируется на исторически сложившихся обычаях и традициях. Помимо этого выделяют плановую (административно-командную) экономику. Она была характерна для социалистического общественно-экономического уклада, основываясь на государственной собственности и монопольном праве государства в сфере управления экономикой.

На основе частной собственности возникла рыночная экономическая система (рыночная экономика). Ее характерными чертами являются:

- преобладание частной формы собственности в экономике во всем ее разнообразии;

- наличие других форм собственности;

- формирование свободных цен на товары и услуги предпринимателями;

- рыночные механизмы регулирования ценообразования;

- свобода предпринимательства и конкуренции;

- получение личной выгоды является главным стимулом предпринимательской деятельности;

- минимализация участия государства в регулировании экономики.

Замечание 1

Благодаря деятельности предпринимателей, происходит быстрое насыщение рынка товарами. Конкурентная борьба стимулирует поиск новых технологий и борьбу за качество продукции. Взаимодействие потребительского спроса и рыночного предложения является одним из главных ценообразующих факторов и факторов регулирования производства.

Но рыночное производство развивается стихийно и неравномерно. Рост производства через некоторое время сменяется застоем, а затем – спадом. Это объясняется перенасыщением рынка определенным видом товара. Несогласованность действий производителей и неравномерность развития производства могут вызвать кризисные явления в экономике и в обществе. Это является одним из главных недостатков рыночной экономики.

Для избежания кризисных явлений как в экономике, так и в обществе, были разработаны варианты смешанной экономики. Некоторые экономисты рассматривают их как самостоятельный тип экономической системы. Но целый ряд специалистов считают смешанную экономику просто продолжением развития рыночной экономики в современных условиях. Главной чертой этих моделей является расширение участия государства в управлении экономикой, внедрение в практику хозяйствования перспективных планов экономического развития предприятий, отраслей и государства в целом.

Сущность и виды инфляции

Как уже упоминалось выше, одним из существенных недостатков рыночной экономики являются экономические кризисы. Одной из характерных особенностей этих явлений выступают инфляционные процессы. Существует несколько вариантов определения термина «инфляция».

Определение 1

Инфляцией называется процесс непрерывного роста уровня цен и снижения покупательной способности населения.

Определение 2

Инфляцией называют явление обесценивания денег из-за снижения их покупательской способности.

В мировой истории выделяют несколько эпох проявления инфляции. Первое существенное падение покупательной способности денег отмечали период завоеваний Александра Македонского. После завоевания им Персии в Элладу хлынул поток золота и драгоценностей. Это обесценило бывшие тогда в ходу в Древней Греции серебряные деньги.

Следующая крупная инфляция была связана с массовым притоком в Европу золота из завоеванных Испанией колоний в Новом Свете. После открытия месторождений золота в Северной Америке и в Австралии в $ХІХ$ веке («золотая лихорадка») произошло еще одно крупное обесценивание денег. Процессы обесценивания денег наблюдались и в случаях попыток правительств различных стран заменить монеты из драгоценных металлов (серебра и золота) на медные монеты или бумажные банкноты.

В период рыночной экономики выделяют инфляцию спроса и инфляцию предложения.

Определение 3

Инфляцией спроса называют ситуацию, при которой возросшие запросы потребителей, вызванные увеличившимися доходами населения (из-за увеличения заработной платы) не удовлетворяются объемом произведенного товара.

Данная ситуация может возникнуть при спада производства или при выпуске товаров государственного заказа (например, оборонного назначения). Кроме того обесценивание денег может произойти, если средства для повышения выплат населению поступают не за счет наращивания производства, а за счет дополнительного выпуска денег (денежной эмиссии), не подтвержденного выпуском объема товаров.

Определение 4

Инфляцией предложения называют ситуацию, вызванную уменьшением объемов рыночного предложения.

Это может произойти в период спада производства. Данная инфляция означает рост цен за счет увеличения издержек производства, вызванных нерациональным и неполным использованием неявных производственных ресурсов.

Таким образом, можно сделать вывод, что причинами инфляционных процессов могут стать:

- просчеты в монетарной политике государства;

- неуправляемый приток ценностей на рынок;

- нарушения соотношений спроса и предложения.

По темпам роста цен выделяют умеренную инфляцию, галопирующую инфляцию и гиперинфляцию. По формам проявления выделяют открытую и подавленную (скрытую) инфляцию.

Роль инфляции в рыночной экономике

Инфляция оказывает существенное влияние как на развитие экономики, так и на общественную жизнь. По оказываемому эффекту, последствия инфляции могут быть:

- нулевыми;

- отрицательными;

- положительными.

Нулевые последствия очень редко случаются в мировой практике. Такой вариант возможен в случае, если убытки от роста цен будут компенсироваться увеличением доходов. Это возможно при введении автоматической индексации доходов «на инфляцию».

Отрицательные последствия проявляются в снижении покупательной способности населения из-за роста цен в магазинах и роста тарифов. Это обесценивает доходы и сбережения населения, к обнищанию населения. Подобная ситуация чревата появлением социальной конфронтации.

Положительные последствия инфляции проявляются в повышении доходов государства. В случае дополнительной эмиссии денег государство покрывает дефицит государственного бюджета. Рост цен стимулирует скорость обращения денег. Искусственный дефицит товаров создает спрос на них и. соответственно, увеличивает цены на данные товары и услуги.

spravochnick.ru

Что такое инфляция в экономике простым языком. На что влияет инфляция, в чем ее суть

Дарья Пенькова

Редактор

Процесс инфляции представляет собой обесценивание денег, которое постепенно приводит к снижению покупательской способности потребителей. Частичная утрата реальной стоимости национальной валюты в перспективе способна привести к разрушению экономической модели страны. Темпы развития процесса определяются текущим состоянием рынка. Инфляция отличается от сезонного скачка курса выраженной протяжённостью во времени.

Рядовой потребитель товаров и услуг отслеживает течение инфляции по непрерывному росту цен на рынке, при сохранении производителями качества поставляемой продукции на прежнем уровне. В странах с развивающейся экономикой такие процессы присутствуют всегда.

Виды и особенности

Специалисты разделяют инфляционный процесс на несколько характерных групп по определяющему признаку.

Причины возникновения

- Конфликт спроса и предложения: увеличение одного из этих показателей приводит к нарушению равновесия на рынке. В зависимости от особенностей протекания инфляция сопровождается резким ростом безработицы, снижением инвестиций и государственных закупок.

- Издержки: повышение расходов производственного цикла. В частности, увеличивается цена электроэнергии, бензина и используемого сырья, расширяется зарплатный фонд рабочего персонала и т.д. Следствием этого становится повышение итоговой стоимости поставляемых товаров и услуг.

- Ошибки построения экономической системы: выпуск в обращение большого количества денег, не подкреплённых реальной стоимостью.

Особенности протекания

- Скрытая инфляция предполагает, что государство контролирует уровень цен. Это происходит в условиях роста доходов граждан и развития «чёрного рынка».

- Открытая инфляция характерна для стран с развитой рыночной экономикой при отсутствии ограничений со стороны государства.

- Шоковая инфляция показывает, что происходит резкий и неконтролируемый скачок цен. Это чревато девальвацией.

Ожидания в макроэкономике

Прогнозируемая инфляция: субъекты рынка имеют всю необходимую информацию о росте цен для дальнейшего выстраивания экономической стратегии.

Непрогнозируемая инфляция: тенденция развития инфляции не позволяет вовремя подстраиваться и принимать выгодные экономические решения.

Темп роста цен на товары и услуги

- Ползучая инфляция означает, что рост цен происходит с небольшой скоростью, до 10%. Процесс протекает с незначительными колебаниями рынка и сохранением курса национальной валюты на стабильно высоком уровне. В таких случаях государство играет роль основного регулятора рынка.

- Галопирующая инфляция подразумевает ежегодный рост цен в диапазоне от 10 до 200%. При долгосрочном планировании на рынке учитываются финансовые потери в соответствии с процентом обесценивания национальной валюты. Оптимальным решением в такой ситуации считается грамотная денежная реформа.

- Гиперинфляция сопровождается ростом цен от 50 до 70% в месяц. В пересчёте на год денежные потери составляют 100% и более. Результатом неконтролируемого обесценивания национальной валюты становится стагнация экономики, рост безработицы и обнищание населения.

Особенности роста цен

- Сбалансированная инфляция: цены на продукцию меняются синхронно на один и тот же уровень.

- Несбалансированная инфляция: цены на продукцию растут с большим расхождением.

Что приводит к инфляции?

К развитию инфляции приводит совокупность причин политического, экономического и социального характера. От степени их вовлечённости в процесс экономического кризиса напрямую зависит темп обесценивания национальной валюты. Различают внешние и внутренние причины возникновения инфляции. К последним относятся:

- политика Центрального банка: выпуск избыточного количества денежных средств в оборот. Такие кратковременные вливания способны дать толчок производственному сектору, но неконтролируемая эмиссия приводит к нарушению глобального баланса в экономике;

- монополизм: установка цен несколькими крупными компаниями, которые контролируют большую часть товарооборота в своём сегменте;

- дефицит бюджета: отсутствие поддержки важных направлений в экономике со стороны государства;

- налоги: рост доли косвенных налогов с продаж в итоговой цене товаров или услуг;

- инвестиции: вложения большого количества средств в неэффективные отраслевые направления.

Внешние причины, которые оказывают основное влияние на протекание инфляции:

- мировая тенденция: рост цен на импортируемые товары и ресурсы;

- растущий государственный долг: опустошение валютных резервов для покрытия накапливающихся процентов по долгу;

- падающий курс национальной валюты: выпуск дополнительных объёмов валюты для сохранения импорта на прежнем уровне.

Методы расчёта уровня инфляции

Индексы инфляции определяются в зависимости от характерных особенностей экономических процессов в каждом конкретном случае. При подавленной (скрытой) инфляции её уровень принято оценивать по ряду косвенных признаков, в их число входят: процентное соотношение товаров и ресурсной базы, увеличение сбережений, совокупное количество сделок по бартеру и т.д. Для расчёта инфляции открытого типа используют несколько показателей.

- Индекс потребительских цен (CPI) позволяет отслеживать изменения стоимости потребительской корзины, состав которой периодически пересматривается соответствующими службами. Формула рассчитывается с учётом поправочных коэффициентов, которые вводятся для корректировки данных.

- Паритет покупательной способности учитывает колебания курса национальной валюты.

- Индекс цен производителей (PPI) позволяет рассчитывать текущую себестоимость процесса производства. При этом в расчётной формуле не учитываются налоги на добавленную стоимость и процент с продаж.

- Дефлятор уровня ВВП отслеживает общий уровень изменения цен на различные группы товаров и услуг.

- Индекс стоимости активов позволяет фиксировать стоимостные тенденции на ценные бумаги, объекты недвижимого имущества и заёмный капитал.

- Индекс Пааше показывает разность, существующую между доходами потребителей за текущий и более ранний расчётный период времени.

Способы анализа инфляции

Для рассмотрения и адекватного прогнозирования инфляции специалисты собрали типовые признаки в несколько функциональных групп.

- Модель Фридмана предложена известным американским экономистом Милтоном Фридманом в 1971 году. В модели такого типа основным рабочим инструментом считаются деньги, которые выступают функцией ожидаемой инфляции и уровня реального дохода. Граничным условием при этом выступает минимально возможный уровень инфляции.

- Модель Кейгана предложена в 1956 году. В её рамках описывается гиперинфляция такого уровня, при которой отсутствует рост ВВП, а определяющим фактором для экономики становятся ожидания потребителей. Система выстроена так, чтобы на основании исходных данных рассчитывать основные риски в долгосрочной перспективе.

- Модель Бруно-Фишера возникла в 1990 году. Её суть заключается в определении удельного спроса по отношению к существующему уровню инфляции. На её основе можно с высокой точностью рассчитать дефицит бюджета и найти подходящий способ его финансирования. В качестве рабочих показателей используются темп роста денежной массы, находящейся в обороте, и показатели ВВП. Благодаря этому результаты монетарного анализа получаются приближёнными к реальным условиям.

- Модель Саржента-Уоллеса сформулирована математиками Н. Уоллесом и Т. Сарджентом. Концепция модели базируется на утверждении, что инфляция подвержена влиянию текущей и будущей денежной политики государства. Расчёты показывают, что уровень инфляции при сдерживающей политике намного выше, чем при жёстком контроле со стороны государства.

На что влияет уровень инфляции?

Последствия инфляции индивидуальны в каждом конкретном случае. В первую очередь «издержки», как называют их специалисты, определяются долей экономики, которая затронута.

- В производственной сфере: закрытие большей части производств, рост безработицы, обесценивание кредитных обязательств.

- В банковском секторе: потеря ценовой функции, рост денежных спекуляций, появление бартерных сделок.

- В социальной сфере: снижение реальных доходов населения, падение покупательской способности и, как следствие, падение спроса.

- В экономике: снижение конкурентоспособности отечественных товаров, увеличение государственного дефицита, искажение важных показателей: ВВП, рентабельности и т.д.

Основные методы борьбы с инфляцией

Для снижения вероятности развития процесса до гиперинфляции принято использовать различные меры воздействия на экономику. Денежная реформа считается одним из действенных методов борьбы с обесцениванием национальной валюты. Она подразумевает внесение изменений в базовую часть экономики страны:

- девальвация — снижение обменного курса или золотого содержания;

- деноминация — увеличение обменного курса;

- нуллификация — замена старых денежных знаков на новые.

В том случае, если реальный уровень инфляции находится на стабильно низком уровне, используется комплекс экономических мер, который включает:

- Контроль доходов: устанавливаются предельные границы оплаты труда и социального обеспечения. Параллельно происходит замораживание цен на социально необходимую группу товаров.

- Меры дефляционного характера подразумевают ограничение спроса на денежные средства при помощи налоговых рычагов давления и проведение антикризисной политики Центрального банка. Важную роль при этом играет сбалансированность подхода, в противном случае есть риск обрушения всей экономической модели.

Для тех, кто хочет защититься от негативных последствий инфляции, экономисты советуют вкладывать средства в собственный инвестиционный портфель. Специалисты компании «Открытие Брокер» готовы оказать профессиональную помощь для сохранения и приумножения вашего капитала.

journal.open-broker.ru

виды, темпы, причины, уровень инфляции в России

Это общий прирост цен в стране в течение длительного периода. Когда говорят об инфляции, часто подразумевают обесценивание денег: за одну и ту же сумму спустя какое-то время можно купить меньше товаров. При инфляции не обязательно повышается стоимость всех товаров, некоторые могут даже подешеветь, но в целом уровень цен в стране растет.

Виды

В зависимости от роли, которую играет государство в экономике, выделяют два вида инфляции.

Открытая инфляция бывает в странах с рыночной экономикой. Деньги обесцениваются, цены растут, а уровень жизни падает. Государство регулирует инфляцию и снижает доступность денег для экономики — повышает налоги, ключевую ставку и т. д.

Скрытая инфляция возникает, когда государство жестко регулирует цены. Такие запреты приводят к дефициту товаров, так как издержки производителей растут и они вынуждены снижать объемы производства. Из-за увеличения себестоимости и невозможности компенсировать растущие затраты страдает качество товаров.

Существует классификация, которая привязана к темпу прироста стоимости.

Умеренная инфляция — до 10% в год. Низкие темпы прироста благотворно сказываются на экономике: растет оборот денежной массы, дешевеют кредиты, инвесторы вкладывают в новые производства. Деньги быстро обесцениваются, их выгоднее тратить, а не копить.

Например, в 2018 году инфляция в США составила 1,9%. Американская экономика считается в этом плане одной из самых стабильных в мире: правительство жестко контролирует бюджетные расходы, цены практически не растут, а производство ориентировано не только на покупателей внутри страны, но и на экспорт.

Галопирующая инфляция — до 50% в год. Кризисная ситуация для экономики: деньги обесцениваются быстро, банкам становится невыгодно выдавать кредиты. Хранить деньги на депозитах и вовсе нет смысла, поэтому население предпочитает тратить накопления. Спрос растет, а это снова приводит к повышению цен.

С инфляцией в десятки процентов столкнулись россияне после кризиса 1998 года. В 1999 цены выросли на 36,5%, в 2000 — на 20,2%, в 2001 — на 18,5%. В то время производство практически не развивалось: сырье и оборудование резко подорожали, а банки давали кредиты бизнесу в лучшем случае под 40—50% годовых.

Гиперинфляция — до десятков тысяч процентов в год. Такое происходит, когда объем импорта превышает объем экспорта и государство печатает все новые деньги, пытаясь остановить отток капитала. Население и предприятия переходят к натуральному обмену, так как цены даже за один день могут вырасти в разы.

Самый известный пример — кризис в Германии в 1921—1923 годах. В среднем цены росли на 25% в день. Деньги обесценивались очень быстро, поэтому люди старались тратить всю зарплату сразу. В стране процветал бартер, появились суррогатные деньги — нотгельды. Их выпускали в виде жетонов, которые приравнивались к конкретному продукту: килограмму сахара, киловатт-часу электричества или даже грамму золота.

Причины

Большинство причин так или иначе связано с количеством и доступностью денег для экономики. Такие факторы называют монетарными. Инфляция ускоряется, когда свободных денег в экономике становится больше.

Вот почему это может происходить:

- снижаются проценты по кредитам;

- снижаются налоги;

- падают объемы производства;

- растут бюджетные расходы;

- растет зарплата.

На обесценивание денег влияют и немонетарные факторы — не связанные с их количеством в обороте:

- погода, от которой зависит урожай, а значит, и цены на продукты;

- конкуренция — если она усиливается, предприниматели начинают снижать цены в борьбе за клиентов;

- тарифы монополий на перевозки и энергоносители, заложенные в стоимость любого товара;

- курсы валют, если конечная цена продукта зависит от зарубежных поставок оборудования или программного обеспечения.

Таких немонетарных факторов тоже много.

Цены зависят даже от того, как сами граждане оценивают инфляцию. Экономисты используют термин инфляционные ожидания — когда покупатели постоянно ждут роста цен, закупаются впрок и создают ажиотажный спрос, из-за которого действительно увеличивается стоимость товаров. Тогда производители прогнозируют высокую инфляцию, начинают заранее поднимать цены, чтобы компенсировать будущие издержки.

Составляющие

Обесценивание денег происходит по двум причинам: из-за инфляции спроса и издержек.

Инфляция спроса появляется, когда объем зарабатываемых населением денег выше стоимости произведенных всеми этими людьми товаров и услуг. Доходы растут, но тратить заработанное не на что, так как товаров попросту не хватает. В результате цены начинают расти, чтобы сбалансировать спрос и предложение.

Инфляция предложения начинается, когда увеличивается себестоимость товаров и услуг — например, из-за роста тарифов. Чтобы сохранить рентабельность, производители повышают цены.

Измерение

В России инфляцию считает Росстат. Для этого каждый месяц статистики смотрят, как меняются цены на товары и услуги, которые входят в потребительскую корзину. Потребительская корзина — это набор из примерно 700 товаров и услуг, начиная от продуктов питания и заканчивая смартфонами и автомобилями.

Методология расчета инфляции РосстатаDOCX, 307 КБ

Структура потребительской корзины россиян, РосстатXLSX, 16 КБ

Изменение цен наблюдают во всех регионах, а потом высчитывают средний показатель инфляции по стране. Похожую методику расчета используют и статистики в других странах.

Последствия

Умеренная инфляция нужна для развития экономики: если цены не растут или даже падают, производить новые товары становится невыгодно.

Экономисты называют приемлемым ежегодный прирост цен на 1—2%. Когда этот показатель превышает 10% в год, а инфляция из умеренной превращается в галопирующую, это негативно влияет на экономику.

Инфляция в России

СССР был государством с административной экономикой, инфляция в стране проявлялась в дефиците товаров, в том числе и первой необходимости. Официально данные об инфляции власти не публиковали, а независимых оценок не было. Например, величину прироста цен в конце восьмидесятых в СССР разные исследователи оценивают от 0,9 до 13%. Официальную информацию о динамике цен в России начали публиковать с 1991 года.

Инфляция в СССР: оценки и мнения, газета «Коммерсантъ», 1990 год

Какой уровень инфляции в России

Сильнее всего цены росли в начале девяностых. Пикового значения инфляция достигла в 1992 году — 2600%. В 2009 году, впервые в истории современной России статистики зафиксировали инфляцию в стране ниже 10% — она составила 8,8%. Самый низкий показатель за последние 30 лет наблюдался в 2017 году — 2,5%. В 2018 году, по данным Росстата, цены выросли на 4,3%.

Динамика цен в России в 1991—2019 годах, РосстатXLSX, 16 КБ

Какой должна быть инфляция в России

В Центробанке ставят цель достигнуть уровня инфляции 4% в год. Экономисты считают, что это позволит промышленности развиваться, не будет мешать банкам выдавать дешевые кредиты, а людям и предприятиям — брать их.

Чем опасна высокая инфляция

Высокая инфляция мешает планировать расходы: проще сразу все тратить, чем копить. Государство не может обеспечивать малоимущих и пенсионеров достойными социальными выплатами, потому что индексация пособий не успевает за ростом цен. Усиливается социальное расслоение общества.

Владельцы предприятий не могут прогнозировать продажи, поэтому объемы производства падают. Растут процентные ставки по кредитам. Торговать становится выгоднее, чем производить: оборот капитала в посредничестве выше, а значит, и прибыль тоже. Экономика не развивается.

Можно ли заморозить цены, чтобы они не росли

Если заставить предприятия и магазины не повышать цены, но разрешить расти массе денег в стране, возникнет скрытая инфляция. Население начнет активно тратить, а это приведет к дефициту. Снизится качество товаров: чтобы удерживать невыгодные для себя цены, производители будут жертвовать качеством.

Кто и как сдерживает цены

Государство пытается регулировать инфляцию. Если нужно ее ускорить, Гознак печатает больше денег. Одновременно с этим Центробанк снижает ключевую ставку — процент, под который государство дает займы коммерческим банкам. Они, в свою очередь, могут кредитовать по низкой ставке население и предпринимателей.

Доклад о денежно-кредитной политике в России, ЦентробанкPDF, 3,7 МБ

В это же время снижаются и ставки по вкладам: банкам выгоднее занимать у государства, чем привлекать вклады у населения. Люди перестают копить и начинают тратить. Оборот денег растет, а вместе с ним — спрос и цены на товары.

Если нужно замедлить инфляцию, Гознак печатает меньше денег, а ЦБ повышает ключевую ставку. Банки занимают не у государства, а привлекают граждан открывать вклады. Люди перестают тратить и несут деньги на депозиты. Ставки по кредитам растут. Оборот денег снижается, падают цены и спрос на товары.

journal.tinkoff.ru

Инфляция и её роль в экономике страны

Управление инфляцией представляет важнейшую проблему экономической политики. Необходимо учитывать при этом многосложный, многофакторный характер инфляции. При всей значимости сокращения государственных расходов, постепенного сжатия денежной эмиссии требуется проведение широкого комплекса антиинфляционных мероприятий. Среди них – стабилизация и стимулирование производства, совершенствование налоговой системы, создание рыночной инфраструктуры, изменение обменного курса рубля, проведение определенных мер по регулированию цен и доходов.

Нормализация денежного обращения и противодействие инфляции требует выверенных решений, настойчиво и целеустремленно проводимых в жизнь. Рядовой потребитель не имеет ни малейшего отношения к истокам инфляции, бесконечно далек от организации предложения денег, бюджетного дефицита и др.

Населения всегда является пострадавшей стороной, жертвой инфляции. Виновник инфляции – государство, должно взять на себя ответственность за антиинфляционное регулирование.

2) Теория спроса и предложения

Введение:

Спрос и предложение – два важнейших понятия, с помощью которых описывается взаимодействие продавцов и покупателей, каждый из которых стремится к максимально полному удовлетворению своих потребностей.

Спрос и предложение товаров являются подлинными регуляторами рыночной экономики. В основе жизни рыночной экономике лежит взаимодействие спроса и предложения. Именно от этого взаимодействия зависит ответ, что производить, для кого производить и по какой цене продавать произведенную продукцию, чтобы извлечь необходимую прибыль для дальнейшего развития. Именно соотношение между спросом и предложением порождает колебания рыночных цен. Через эти колебания устанавливается тот уровень цен, при котором обеспечивается равновесие спроса и предложения, а в итоге — равновесие производства и потребления.

Всем известно что, одним из главных вопросов, который пытались решить не только продавцы и покупатели, но и экономисты всех времен является – что определяет цены на продукты? И из выше сказанного появляется наиболее краткий ответ на него: цену определяет соотношение спроса и предложения.

Спрос.

Спросом называется количество товара или услуги, которое будет куплено по определенной цене за определенный период. Бесполезно пытаться определить спрос без цены, так как он изменяется именно в зависимости от нее.

Покупатель предлагает цену спроса — предельно максимальную цену, за которую он согласен купить товар. Выше эта цена подняться не может, так как у покупателя нет больше денег. Следовательно, при неизменности всех других факторов у покупателя существует определенное соотношение между рыночной ценой товара и величиной спроса на него. Это соотношение называется кривой спроса . Ее графическое изображение представлено на графике

Спрос характеризуется количеством товаров определенного вида, которые потребитель хочет и в состоянии купить при определенной цене на них в течение определенного периода времени. Именно спрос определяет, что покупать на рынке и в каком количестве. Спрос- это важнейший ориентир для предложения. И наоборот, предложение на рынке выступает с такими товарами, которые пользуются спросом.

Соотношение спроса и предложения, в конечном счете, определяет цены на рынке потребительских товаров, средств производства, ценных бумаг, рабочей силы и других товаров.

Величиной спроса называется количество товара, которое покупатели готовы (т.е. хотят, могут) купить при данной цене в течение определенного периода: дня, недели и т.п.

Величина спроса находится в обратной зависимости от цены: чем выше цена товара, тем меньшее его количество люди готовы купить, и наоборот, чем ниже цена, тем большее количество товара люди готовы купить. Это соотношение называется законом спроса .

На изменение спроса влияют и неценовые факторы:

а) изменения в денежных доходах населения. Например, рост доходов увеличивает спрос на разные виды товаров (мебель, бытовую технику, высококачественные продукты питания и др.) при всех возможных ценах на них;

б) изменения в структуре населения. Например, старение населения, увеличение количества пенсионеров увеличивает спрос на лекарства, медицинское обслуживание;

в) изменение цен на другие товары, особенно на товары (субституты). Так рост цен на сливочное масло вызовет повышение спроса на маргарин;

г)экономическая политика правительства. Денежные пособия, выплачиваемые государством малоимущим слоям населения, увеличивает спрос на товары, потребляемые этой группой населения;

д) изменение потребительских предпочтений под воздействием рекламы, моды и др. Было связано с тем, что среди молодежи стало модно носить эту обувь каждый день

Предложение.

Предложением называется количество товара или услуг, которое производители готовы продать по определенной цене за определенный период. Зависимость между ценой и предложением уже не обратная, а прямая.

Как связано предложение с ценой? Производители стремятся продать товар подороже. Продавцы назначают свой товар предельно минимальную цену, так как более низкая цена сделает их производство нерентабельным. Соотношение между рыночными ценами предложения и количеством товара называется кривой предложения . График предложения представлен на рисунке.

Если для покупателей цена определяет величину спроса на товар или услугу, то для производителей она определяет величину предложения. Величиной предложения называется количество товара, которое будет предложено для продажи при данной цене в данный период.

Закон предложения состоит в следующем: чем выше цена, тем больше величина предложения; чем ниже цена, тем меньше величина предложения. Другими словами, по мере роста цен производители предлагают к продаже большие количества товаров, а по мере их падения — меньше.

Предложение, так же как и спрос, может изменяться под влиянием неценовых факторов:

а) изменения издержек производства в результате технических нововведений, изменения источников ресурсов, налоговой политики, стоимости факторов производства. Повышение издержек сдвинет кривую предложения влево, снижение — вправо;

б) выхода на рынок новых фирм, что увеличивает предложение вне зависимости от цен;

в) изменения цен на другие товары, приводящего к переливу ресурсов (уход фирм из отраслей), что уменьшит предложение;

г) природных катастроф, политических действий, войн, разрушающих экономику, что вызовет сокращение предложения.

Равновесная цена.

Если государство не вмешивается в рыночный механизм, т.е. не вводит контроль за ценами, то спрос и предложение на конкурентом рынке придут в равновесие и установится рыночная цена товара и его общий объем производства.

Равновесие возникает при таких ценах и при таких количествах товаров, при которых конкурентные силы сбалансированы, т.е. когда количество товаров, которое хотят купить покупатели, соответствует количеству товаров, которое продавцы хотят продать. В результате образуется равновесная цена — цена такого уровня, когда объем предложения, соответствует объему спроса.

Взаимодействие между спросом и предложением лучше всего можно понять, если совместно рассматривать кривые спроса и предложения. Спрос растет, когда цена понижается, а предложение увеличивается с ростом цены. Взаимодействие спроса и предложения можно представить путем совмещения графиков этих кривых (см. рисунок). Кривые спроса и предложения пересекаются в точке Е, которую называют точкой равновесия . Она характеризует такое состояние рыночных цен, когда объем спроса на товар равен объему его предложения. Если предложение превысит спрос, то товар перестанут покупать, и поэтому продавцы вынуждены снижать цены. Когда спрос превысит предложение, то цена повысится.

профицит

дефицит

Колебания спроса и предложения изменяют равновесную цену и равновесие количества товаров на рынке.

Таким образом, на рынке спрос и предложение не всегда уравновешены, но рынок тяготеет к равновесию. В рыночной экономике действует закон спроса и предложения, согласно которому любое изменение спроса и предложения автоматически включает стихийные механизм поиска равновесных цен, т.е. равновесия производства и потребления, что и создает сбалансированность экономики.

Заключение:

Рыночный процесс состоит из множества актов обмена товарами и услугами. В каждом таком акте участвует продавец, на стороне которого выступает предложение товара, и покупатель, представляемый спросом на товары. Спрос и предложение являются тесно связанными и непрерывно взаимодействующими категориями и служат связующим механизмом между производством и потреблением. На величину спроса, как индивидуального, так и совокупного, влияют ценовые и неценовые факторы, которые должны четко отслеживаться на постоянной основе специальными отделами.

Результатом взаимодействия спроса и предложения выступает рыночная цена, которая также называется равновесной ценой. Она характеризует состояние рынка, при котором величина спроса равна предложению.

Надо также отметить, что спрос выступает одним из самых важнейших факторов при формировании экономической стратегии предприятия, так как только производство “нужных”, пользующихся спросом у покупателей товаров целесообразно и выгодно с экономической точки зрения.

mirznanii.com

сущность, формы, виды и роль в условиях рыночной экономики. Направления антиинфляционной политики в России в текущем финансовом году — Мегаобучалка

Инфляция – это чрезмерное увеличение кол-ва обращающихся в стране бумажных денег вызывающее их обесценивание.

Инфляционные причины:

1)несбалансированность государственных расходов и доходов, выражающаяся в дефиците госбюджета. Если этот дефицит финансируется за счет займов в Центральном эмиссионном банке страны, другими словами, за счет активного использования «печатного станка», это приводит к росту массы денег в обращении.

2)инфляционный рост цен может происходить, если финансирование инвестиций осуществляется аналогичными методами.

3)общее повышение уровня цен. Современный рынок — это в значительной степени олигополистический рынок. И если даже олигополии не первыми начинают «гонку цен», они заинтересованы в ее поддержании и усилении.

4)с ростом «открытости» экономики той или иной страны, все большим втягиванием ее в мирохозяйственные связи увеличивается опасность «импортируемой» инфляции через рост цен на импортное сырье, через потоки спекулятивных капиталов и т. д.

5)инфляция приобретает самоподдерживающийся характер в результате инфляционных ожиданий. Инфляция может воспроизводиться и из-за политической нестабильности.

Классификация инфляции:

I. В зависимости от формы проявления различают: открытую и скрытую инфляцию.

–Открытая инфл-я проявляется непосредственно в росте офиц-х цен, она измеряется индексом роста цен;

—Скрытая (подавленная) инфляция возникает в следствие товарного дефицита и стремления гос-х органов удержать цены на прежнем уровне. Происходит «вымывание» товаров на открытых рынках и их перетекание на «теневые, черные» рынки, где цены растут.

II. В зависимости от темпов роста цен различают инфляцию: умеренную или ползучую, галопирующую и гиперинфляцию.

–Умеренная или ползучая инфл-я проявл-ся в длит-м, постепенном росте цен, когда он не превышает 10% в год.

–Галопирующая инфляция характеризуется скачкообразным ростом цен от 10%-в до 100% в год. В этих условиях трудно контролировать не только рост цен, но и развитие эк-ки ы целом.

–Гиперинфляция – это исключительно быстрый рост цен и денежной массы в обращении, ведущей к резкому обесцениванию денежной единицы. Гиперинфляция обычно связана с действием чрезвычайных, политических и эк-ких факторов – войной, эк-кой разрухой, потерей доверия к нац-й денеж-й ед-це из-за пол-ки прав-ва. На опред-й стадии гиперинфляция приобретает черты самоподдерживающегося процесса: рост цен требует доп-й эмиссии денег, а их обесценение вызывает новую волну роста цен.

III. В зависимости от факторов возникновения инфл-я подраздел-ся на: инфл-ю спроса, инфл-ю издержек произв-ва и импортируемую инфляцию.

—Инфляция спроса возникает в рез-те резкого превышения совокупного спроса над предложением.

—Инфл-я издержек произв-ва имеет место в случаях:

-роста издержек, связанных с резким повышением з/п;

-снижения общего объема произв-ва и роста доли постоянных затрат и общего уровня издержек произв-ва на ед-цу выпускаемой продукции.

–Импортируемая инфл-я проявляется в более высоком уровне цен на импортируемые товары, превышении экспорта из страны над импортом и притоки в страну ин-ой валюты.

Роль инфляции в условиях рыночной экономики сравнима со значением повышенной температуры для человеческого организма, больного гриппом. Если высокая температура приводит к гибели вирусов, то в результате инфляции ликвидируются экономические диспропорции (эк-кие диспропорции – э. нарушение пропорций в общественном производстве и воспроизводстве, в результате которых возникают перебои в экономике в целом или ее отдельных секторах).

Антиинфляционная политика представляет собой совокупность инструментов государственного регулирования, направленных на снижение инфляции.

Антиинфляционная политика в России за 2013 год. Для снижения инфляции уже принимаются меры, направленные на стабилизацию продовольственных рынков:

-снижение импортных пошлин и повышение экспортных пошлин на ряд инфляционно опасных товаров;

-меры по стимулированию конкуренции;

-временно вводились ограничения на рост цен на ряд социально значимых товаров и др.

-таргетирование инфляции (регулирование темпа прироста денежной массы в определенных пределах).

На снижение инфляции в среднесрочной перспективе нацелена комплексная программа, реализуемая Правительством РФ, включающая в себя две группы мер:

1)меры по стимулированию предложения товаров и развитию конкуренции (особенно на продовольственных и сельскохозяйственных рынках), развитию инфраструктуры торговли, созданию новых рыночных инструментов сдерживания роста тарифов естественных монополий в условиях дерегулирования.

2)меры бюджетной и денежной политики, направленные на снижение монетарной составляющей инфляции и стимулирование сбережений населения, а тем самым и ограничение избыточного спроса населения.

megaobuchalka.ru

Добавить комментарий

Комментарий добавить легко