Валовая рентабельность: что это, формула

На чтение 7 мин. Просмотров 163 Опубликовано

Каждый процесс производства товарной продукции требует денежных, трудовых и материальных затрат. Траты, понесенные предприятием во время производственного процесса, ложатся в основу расчета себестоимости изделий. Этот показатель имеет столь же высокую важность как размер дохода компании. Эти показатели применяются при оценке эффективности бизнеса и его экономической успешности. В данной статье мы предлагаем рассмотреть вопрос о том, как рассчитывается рентабельность продаж по валовой прибыли.

Валовая рентабельность — отражает величину валовой прибыли, приходящейся на каждый рубль выручки от продаж

Валовая рентабельность — отражает величину валовой прибыли, приходящейся на каждый рубль выручки от продажЧто такое валовая рентабельность

Уровень валовой рентабельности фирмы относится к категории экономических индикаторов, обладающих относительным характером. Величина этого показателя выражается в процентном соотношении величины дохода фирмы к общему объему ресурсов, потраченных во время технологического процесса. Проведение подобных вычислений позволяет узнать, насколько эффективно компания использует принадлежащие ей имущественные активы.

Точные расчеты с учетом всех факторов позволяют определить размер валового дохода, полученного с каждого рубля, инвестированного в производственный процесс.

Во время проведения глубокого экономического анализа с целью определения уровня рентабельности бизнеса необходимо учитывать множество различных факторов. К таким факторам можно отнести:

- Структуру активов и источники формирования основных фондов.

- Количество ресурсов, использующихся в производственном процессе.

- Стоимость оборотных фондов и общий объем дохода компании.

Тщательный финансовый анализ компании позволяет определить уровень рентабельности по валовой прибыли. Рентабельность по валовой прибыли является инструментом макроэкономического анализа, позволяющим наглядно продемонстрировать доходность бизнеса. Подобные инструменты используются в ходе сравнительной оценки хозяйственной деятельности крупной организации и результатов, характерных для той отрасли, в которой работает предприятие. Необходимость в данном анализе возникает в тех ситуациях, когда размер чистого дохода не позволяет определить материальное положение компании.

Где используется показатель

Рассматриваемый показатель используется не только для общей оценки бизнеса, но и во время анализа эффективности деятельности конкретного подразделения коммерческой компании. Довольно часто этот инструмент применяется во время расчета величины чистой прибыли. Сама рентабельность бизнеса является соотношением между чистой прибылью и доходом предприятия. Коэффициент валовой рентабельности довольно часто применяется при анализе результатов инвестиционной деятельности. Для этого направления бизнеса характеры сложности в составлении прогнозов и расчетов успешности будущего проекта.

Каждая крупная производственная компания систематически проводит подобные мероприятия. Составление расчетов позволяет выявить те направления бизнеса, что приносят максимальный доход. Помимо этого, в ходе подобной оценки выявляются сферы, способствующие возникновению убытков. Результаты анализа ложатся в основу стратегии, которая используется для дальнейшего развития компании.

Чем выше этот показатель, тем лучше

Чем выше этот показатель, тем лучшеДля небольших фирм с малым штатом наемных сотрудников характерны некрупные денежные обороты. Руководство подобных компаний должно анализировать не только валовую форму рентабельности, но и другие виды этого показателя. Точный расчет рентабельности производства и активов, записанных на баланс, позволяет определить проблемные участки конкретного бизнеса. Своевременное проведение такой оценки позволяет устранить те факторы, что могут оказать влияние на доходность бизнеса. Важно отметить, что составление краткосрочного анализа не всегда позволяет увидеть полную картину.

Как рассчитать валовую рентабельность

Исходя из всего вышесказанного, можно сделать вывод, что составление подобных расчетов позволяет руководству компании своевременно отреагировать на растущие риски. Для расчета валовой рентабельности используется специальная формула. Следует отметить, что для получения максимально подробной картины необходимо учитывать динамику изменений коэффициента.

Нормативное значение коэффициента

Коэффициент валовой рентабельности не имеет единого норматива и стандартных значений. Этот факт объясняется сложностью расчета отдачи инвестиций в различных экономических сферах. По мнению специалистов, уровень рентабельности по валовой прибыли имеет прямую связь со спецификой деятельности компании и выбранным сегментом рынка.

Увеличение уровня рентабельности свидетельствует об увеличении эффективности производственного процесса за счет снижения затрат на изготовление товаров. Обратная динамика этого показателя демонстрирует рост производственных затрат. Это означает, что стратегия, выбранная руководством компании, не приносит должного результата и препятствует дальнейшему развитию бизнеса. Показатель, находящийся на отметке, превышающей среднюю норму по конкретной отрасли, свидетельствует о том, что эффективность деятельности конкретной компании значительно выше результатов работы конкурентов.

Валовая рентабельность – показатель финансового анализа, отражающий эффективность деятельность предприятия

Валовая рентабельность – показатель финансового анализа, отражающий эффективность деятельность предприятияФормула расчета

Коэффициент валовой рентабельности используется для отображения размера прибыли, полученной с каждого рубля, вложенного в производственный процесс. Составление подобных расчетов позволяет определить величину валовой прибыли в структуре общих продаж. При проведении подобного анализа используется формула: «Объем валовой прибыли / величину выручки, полученной благодаря реализации товаров». Для того чтобы определить объем валовой прибыли, необходимо вычесть из размера выручки затраты на производство.

Однако вышеописанная формула является не единственным способом расчета валовой рентабельности. В некоторых случаях более целесообразно использовать сведения, взятые из бухгалтерского баланса. В данном случае, коэффициент валовой рентабельности рассчитывается по следующей формуле «СТР.029 / СТР.010».

Образец

Для того чтобы лучше понимать порядок составления расчетов, необходимо рассмотреть практический пример. Давайте оценим результаты работы компании, сравнив ее эффективность в различных отчетных периодах.

Показатель | Код | Первый квартал | Второй квартал | Третий квартал | Четвертый квартал |

Выручка | 2110 | 5 634 147 936 | 7 866 670 626 | 2 378 128 282 | 4 223 211 270 |

Себестоимость | 2120 | 2 806 238 824 | 3 854 674 178 | 1 021 473 220 | 1 959 972 262 |

Валовая прибыль | 2100 | 2 827 909 112 | 4 011 996 448 | 1 356 655 062 | 2 263 239 008 |

Валовая рентабельность | — | 50% | 51% | 57% | 54% |

Где брать показатели суммарной выручки и валовой прибыли

При составлении расчетов используется бухгалтерская отчетность, известная как форма под номером «2». В этом документе содержится информация обо всей прибыли и убытках, понесенных фирмой. При проведении оценки применяются следующие данные:

- Объем валовой прибыли – строка 029.

- Величина выручки от продажи продукции – строка 10.

Валовая рентабельность – это соотношение объема выручки к количеству денежных средств, полученных путем продажи товарной продукции. Данный экономический индикатор имеет высокую важность для людей, занимающихся инвестиционной деятельностью. Составление подобных расчетов позволяет исключить факт мошенничества со стороны руководства компании, путем завышения показателей, демонстрирующих эффективность бизнеса.

Анализ рентабельности и прибыли

Проводить подобные показатели следует в несколько этапов. Полученные результаты сравниваются со значениями за прошлые периоды. Такой подход позволяет выявить фактическое отклонение от выбранной стратегии развития бизнеса. Проводить данные мероприятия рекомендуется по окончании каждого квартала. В результате их проведения, специалисты получают возможность выявить различные риски, оказывающие влияние на объемы поступающей прибыли. Важно понимать, что объемы текущей прибыли, не всегда отражают реального положения дел. Две компании, получающие одинаковый доход, могут отличаться друг от друга количеством проданных товаров и затратами на производство. Именно поэтому при оценке эффективности работы компании учитывается несколько разных показателей.

На следующем этапе рассматриваемого процесса изучаются все факторы, оказавшие непосредственное влияние на величину дохода. При подобном анализе важно учитывать не только основной, но и дополнительные источники дохода. При составлении расчетов необходимо учитывать совокупность всех факторов, несмотря на их характер.

Чем выше рентабельность валовой прибыли, тем выше доля валовой прибыли в структуре выручки от продаж

Чем выше рентабельность валовой прибыли, тем выше доля валовой прибыли в структуре выручки от продажЧто означает повышение показателей

Выше мы уже отмечали тот факт, что для рассматриваемого показателя отсутствуют усредненные нормативы. Главной задачей каждой коммерческой структуры является получение максимально возможной прибыли. Разработка стратегии увеличения бизнеса возлагается на высшее звено управления компании.

Для того чтобы достигнуть нужного результата, некоторые компании увеличивают товарооборот. Другие компании предпочитают работать с элитными товарами, выпуская в год всего несколько экземпляров эксклюзивных изделий. При оценке эффективности бизнеса нужно учитывать не только доходность компании, но и валовую рентабельность. Положительная динамика этого индикатора свидетельствует об улучшении результатов работы компании.

Выводы (+ видео)

В данной статье мы рассмотрели вопрос о том, как используется формула валовой рентабельности. Расчет этого показателя позволяет определить реальное финансовое положение бизнеса. Этот показатель имеет значимую роль для людей, которые хотят вложить собственные деньги в развитие стороннего бизнес-проекта. Проведение подобных мероприятий позволяет узнать о том, как скоро вернутся вложенные ресурсы.

Вконтакте

Одноклассники

Google+

ktovbiznese.ru

Формула рентабельности: валовая, чистая, операционная

Руководители предпринимательских проектов заинтересованы в прибыльности своего бизнеса, поскольку изначально целью его создания является обогащение. Соответствие выраженных в денежном измерении затраченных ресурсов на обеспечение производства и полученного результата определяет эффективность функционирования субъекта. Основным индикатором, позволяющим принять решение о целесообразности дальнейшей работы в прежнем режиме, или в необходимости его корректировки, является рентабельность предприятия. В экономических расчетах параметр отображается в виде коэффициентов.

Параметры рентабельности

О параметре эффективности предприятия

Рентабельность является индикатором, позволяющим оценить экономическую эффективность субъекта предпринимательской деятельности. Она определяет степень результативности использования ресурсов компании. Для анализа необходимо отдельно учитывать вложения в бизнес за выделенный период, имеющие характер:

- трудовых;

- производственных;

- материальных;

- денежных.

Валовая рентабельность

Эффективность продаж позволяет оценить удельный вес прибыли в полученной от реализации результатов труда выручке.

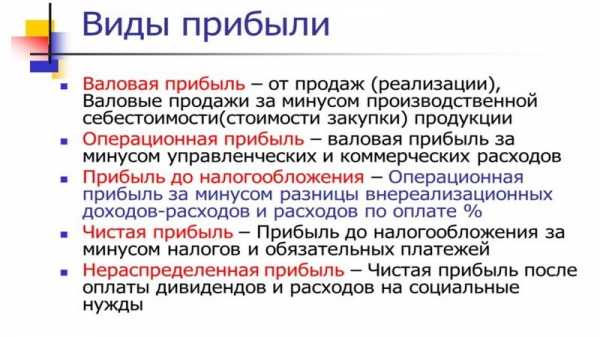

Другое название индикатора известно как норма прибыли. Согласно стандартным методикам, параметр определяется посредством расчета исходя из чистой доходности в выручке. В случае необходимости определения слабых мест бизнеса, рекомендуется разделять доход на валовые, балансовые и операционные составляющие.

Виды рентабельности

Валовая рентабельность – это коэффициент эффективности работы предприятия, рассчитанный с применением параметра валовой доходности. Он позволяет определить рентабельность продаж по валовой прибыли. Параметр определяется частным валовой прибыли и выручки. Он позволяет определить количество копеек валовой прибыли, находящихся в рубле выручки.

Валовая рентабельность, формула учитывает специфический характер доходности, позволяет определить показатель валовой прибыли, отображаемой в финансовых отчетах о результатах деятельности. Ее величина соответствует разнице выручки и полной себестоимости. Выручка в данной формуле интерпретируется как произведение объема продаж на реализационную цену.

Рентабельность по операционной прибыли

Операционная прибыль позиционируется промежуточной величиной доходности от продаж и чистой прибыли. Она позволяет определить коэффициент Return on Sales как частное параметра и выручки.

Виды прибыли

Операционная рентабельность – это второе название индикатора рентабельность продаж по операционной прибыли. Он отражает число копеек в рубле, отнесенных к рублю выручки. Данные составляющих формулы определяются на основании статей, отраженных в финансовом отчете.

Анализ параметра

Снижение экономического индикатора свидетельствует о падении спроса на результат труда субъекта предпринимательства и на снижении конкурентоспособности его продукции. Для стабилизации ситуации, руководителю предприятия необходимо инициировать проведение мероприятий, стимулирующих спрос и повышение качества производимого товара. В качестве альтернативного варианта возможно рассмотрение варианта заняться деятельности из новой рыночной ниши.

Тенденция изменения индикатора эффективности продаж оценивается в динамике базисного и отчетного периодов. За базисный период принимается прошлый временной период, в который индикатор показывал высокие отметки. Он необходим для обеспечения возможности сравнения параметра с индикатором, принятым за эталон.

Формула рентабельности по чистой прибыли

Определяемый по отношению к чистому доходу экономический индикатор эффективности деятельности субъекта рассчитывается частным чистой прибыли и выручки, определяемой объемом продаж в денежном эквиваленте. Чистая прибыль рассчитывается как произведение цены за единицу продукции на объем производства, выраженный в единицах продукции. Рентабельность чистой прибыли показывает, сколько копеек чистой прибыли в выручке, полученной от продажи результатов труда.

Коэффициент рентабельности

Анализ параметров прибыльности и рентабельности позволяют определить эффективность ведения руководителем хозяйственной деятельности компании. Их оценка позволяет выявить сдерживающие развитие факторы и принять меры для их корректировки с целью улучшения финансового результата. Выявление проблем функционирования бизнеса позволит грамотно определить вид мероприятия, реализация которого позволит увеличить прибыльность организации.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Расчет рентабельности – виды, формулы, предназначение.

Как рассчитать рентабельность?

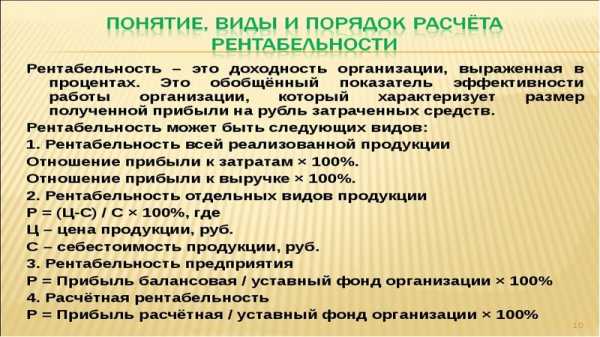

Анализ эффективности деятельности организации невозможен без учета показателей рентабельности. Показатель, характеризующий доходность деятельности или, по-другому, экономическую эффективность – это и есть понятие рентабельности.

Данный параметр демонстрирует то, насколько эффективно в компании используются имеющиеся экономические, трудовые, денежные и природные ресурсы.

Для некоммерческих структур рентабельность и является основным показателем эффективность работы, а в коммерческих подразделениях важны количественные характеристики, просчитанные с большей точностью.

Поэтому существует множество видов рентабельности: рентабельность производства, рентабельность продукции, рентабельность активов и т.д.

Ответить однозначно на вопрос как посчитать рентабельность невозможно, так как для каждого из видов существуют свои формулы.

Но, в общих словах, эти показатели можно сравнивать с показателями КПД, соотношением между понесенными затратами и полученной в итоге прибылью (отношением расходов к доходам). Бизнес, приносящий по итогам отчетных периодов прибыль, является рентабельным.

Показатели рентабельности необходимы для осуществления финансового анализа деятельности, выявления ее слабых сторон, планирования и проведения мер по увеличению эффективности производства.

Виды рентабельности разделяются на те, которые базируются на затратном подходе, подходе ресурсном или на подходе, характеризующим прибыльность продаж.

Различные виды расчета рентабельности преследуют собственные задачи и используют множество разных бухгалтерских показателей (чистую прибыль, себестоимость продукции, коммерческих или управленческих расходов, прибыль от реализации и т.д.).

Рентабельность основной деятельности.

Относится к затратным показателям, характеризует эффективность не только основной деятельности компании, но и работ, связанных со сбытом продукции. Позволяет провести оценку получаемого на 1 затраченный рубль объема прибыли.

При этом учитываются затраты, связанные с непосредственным производством и реализацией профильной продукции.

Рассчитывается как соотношение между прибылью от реализации и суммой себестоимости продукции, в которую входят:

- себестоимость проданных товаров, работ, продукции или услуг;

- себестоимость коммерческих расходов;

- себестоимость управленческих расходов.

Характеризует способность организации к самостоятельному покрытию расходов прибылью. Расчет рентабельности предприятия применяется для оценки эффективности его работы и высчитывается по формуле:

Род = Прп /З,

Где З – затраты, а Прп — прибыль, полученная от реализации.

При подсчетах не учитывается время, прошедшее между производством и реализацией.

Рентабельность оборотных активов.

Рентабельность оборотных (иначе – мобильных, текущих) активов показывает прибыль, получаемую организацией с каждого, вложенного в оборотные активы, рубля и отражает эффективность использования этих активов.

Определяется как соотношение между чистой прибылью (т.е. оставшейся после налогообложения) и оборотными активами. Этот показатель предназначен для отражения возможностей организации по обеспечению достаточного объема прибыли в отношении к используемым оборотным средствам.

Чем данное значение выше, тем оборотные средства используются эффективнее.

Вычисляется по формуле:

Робщ = Чп/Оа, где

Робщ – общая рентабельность, чистая прибыль — Чп, а Оа – стоимость оборотных активов.

Внутренняя норма рентабельности.

Критерий, используемый для вычисления эффективности инвестиций. Этот показатель позволяет оценить целесообразность вложения средств в инвестиционные проекты и демонстрирует определенную ставку дисконта, с которой чистая стоимость средств, предполагаемых в будущем, будет равна нулю.

Под этим понимается минимальная норма рентабельности, когда исследуемый инвестиционный проект предполагает, что желаемая по минимуму норма прибыли или стоимость капитала компании будет превышать меньший показатель внутренней рентабельности.

Данный метод вычисления очень не прост и связан с тщательными расчетами. При этом неточности, допущенные во время расчета, могут привести к окончательным неверным результатам.

К тому же при рассмотрении инвестиционных проектов учитываются и другие факторы, к примеру, валовая рентабельность. Но именно на основании расчета внутренней нормы рентабельности предприятие принимает решения инвестиционного характера.

Рентабельность основных средств.

Процесс работы некоторых предприятий зависит т определенных основных средств, поэтому для общего повышения эффективности деятельности, необходимо вычислять и рентабельность основных средств.

Подсчет проводится по формуле:

Рос = Чп/Ос, где

Рос – рентабельность основных средств, Чп- чистая прибыль, Ос — стоимость основных средств.

Этот показатель позволяет получить представление о том, какая часть чистой прибыли приходится на единицу стоимости основных средств организации.

Расчет рентабельности продаж.

Показатель, отражающий чистую прибыль в общей выручке, демонстрирует финансовую результативность деятельности. Финансовым результатом в расчетах могут выступать различные показатели прибыли, это приводит к существованию нескольких вариаций показателя. Чаще всего это: рентабельность реализации по валовой прибыли, по чистой прибыли и операционная рентабельность.

что такое формула рентабельности продаж. Найдите ответ в этой статье.Как рассчитать формулу рентабельности вы узнаете здесь: https://www.russtartup.ru/kak-sozdat-svoj-biznes/buhgalteriya-2/formula-rentabelnosti-vse-chto-nuzhno-znat.html

Как определить формулу рентабельности производства можно узнать из статьи >>

Формулы расчетов рентабельности продаж.

По валовой прибыли: Рпвп = Вп/В, где Вп – валовая прибыль, а В – выручка.

Валовая прибыль – это разница между выручкой, полученной от продаж и себестоимостью продаж.

По чистой прибыли: Рчп = Чп/В, где Чп – чистая прибыль, а В – выручка.

Операционная рентабельность: Ор = EBIT/В, где EBIT – подсчитанная до налогов и вычетов прибыль, а В – выручка.

Оптимальное значение рентабельности продаж зависит от отраслевых и других особенностей предприятия.

Так в организациях, использующих длительный цикл производства, такая рентабельность будет выше тех компаний, которые работают с высоким оборотом, хотя их эффективность может быть одинаковой.

Эффективность реализации так же может показать рентабельность реализованной продукции, хотя она учитывает другие факторы.

Порог рентабельности.

Имеет и другие названия: критический объем производства или реализации, критическая точка, точка безубыточности. Обозначает такой уровень деловой активности организации, при котором суммарные затраты и суммарные доходы равны друг другу. Позволяет определить запас финансовой прочности организации.

Вычисляется последующей формуле:

Пр = Зп/Квм, где

Пр – порог рентабельности, Зп – постоянные затраты, а Квм — коэффициент валовой маржи.

В свою очередь коэффициент валовой маржи высчитывается другой формулой:

Вм = В – Зпр, где Вм –валовая маржа, В – выручка, а Зпр – переменные затраты,

Квм = Вм/В.

Предприятие несет убытки при объеме продаж ниже порога рентабельности и получает прибыль, если этот показатель выше порога. Стоит отметить, что при повышении объема продаж постоянные затраты на единицу продукции уменьшаются, а переменные остаются прежними. Порог рентабельности может подсчитываться и для отдельных видов услуг или продукции.

Рентабельность затрат.

Характеризует окупаемость затрачиваемых на производство средств, показывает прибыль, получаемую с каждого вложенного в производство и реализацию рубля. Используется для оценки эффективности трат.

Рассчитывается как соотношение между величиной прибыли и суммой расходов, принесших эту прибыль. Такие расходы считаются декапитализированными, списанными с актива баланса, представленными в отчете.

Показатель рентабельности затрат высчитывается следующим образом:

Рз = П/Др, где П – прибыль, а Др — декапитализированные расходы.

Надо отметить, что расчет показателей рентабельности затрат демонстрирует только степень окупаемости расходов, затраченных на конкретные направления, но не отражает отдачи от вложенных ресурсов. Эту задачу выполняют показатели рентабельности активов.

Факторный анализ рентабельности.

Сущность построения таких моделей – создание математической зависимости между всеми исследуемыми факторами.

Аддитивные применяются в случаях, когда показатель будет получен как разность или сумма результирующих факторов, мультипликативные – как их произведение, а кратные – когда для получения результата факторы делятся друг на друга.

Комбинации этих моделей дают комбинированные или смешанные модели. Для полноценного факторного анализа рентабельности создаются многофакторные модели, в которых используются различные показатели рентабельности.

www.russtartup.ru

формула, расчет на примере ОАО «Аэрофлот»

Рассмотрим коэффициент рентабельности продаж (ROS). Данный показатель отражает эффективность деятельности предприятия и показывает долю (в процентах) чистой прибыли в общей выручке предприятия. В западных источниках коэффициент рентабельности продаж называют – ROS (return on sales). Ниже рассмотрю формулу расчета данного коэффициента, приведу пример с его расчетом для отечественного предприятия, опишу норматив и его экономический смысл.

Рентабельность продаж. Экономический смысл показателя

Изучение любого коэффициента целесообразно начинать с его экономического смысла. Для чего нужен данный коэффициент? Он отражает деловую активность предприятия и определяет то, насколько предприятие эффективно работает. Коэффициент рентабельности продаж показывает, сколько денежных средств от проданной продукции является прибылью предприятия. Важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало чистых денег с этих продаж.

Коэффициент рентабельности продаж описывает эффективность реализации основной продукции предприятия, а также позволяет определить долю себестоимости в продажах.

Коэффициент рентабельности продаж. Как рассчитывается рентабельность? Формула расчета по балансу и МСФО

Формула рентабельности продаж по российской системе бухгалтерской отчетности выглядит следующим образом:

Коэффициент рентабельности продаж = Чистая прибыль/ Выручка= стр.2400/стр.2110

Следует уточнить, что при расчете коэффициента вместо чистой прибыли в числителе может использоваться: валовая прибыль, прибыль до налогов и процентов (EBIT), прибыль до налогов (EBI). Соответственно будут появляться следующие коэффициенты:

Коэффициент рентабельности продаж по валовой прибыли = Валовая прибыль/Выручка

Коэффициент операционной рентабельности = EBIT/Выручка

Коэффициент рентабельности продаж по прибыли до налогов = EBI/Выручка

Рекомендую, чтобы избежать путаницы, использовать формулу, где в числителе стоит чистая прибыль (NI, Net Income), т.к. показатель EBIT рассчитывается по отечественной отчетности некорректно. Получается следующая формула для российской отчетности:

В зарубежных источниках коэффициент рентабельности продаж – ROS вычисляется по следующей формуле:

Видео-урок: “Рентабельность продаж: формула расчета, пример и анализ”

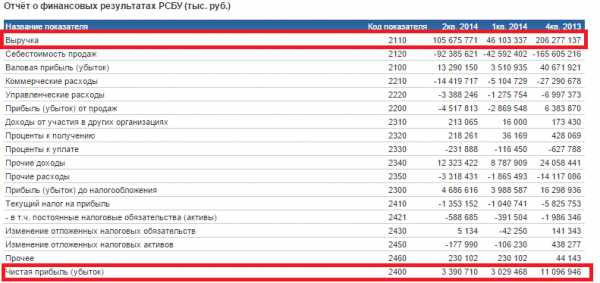

Рентабельности продаж. Пример расчета по балансу для ОАО “Аэрофлот”

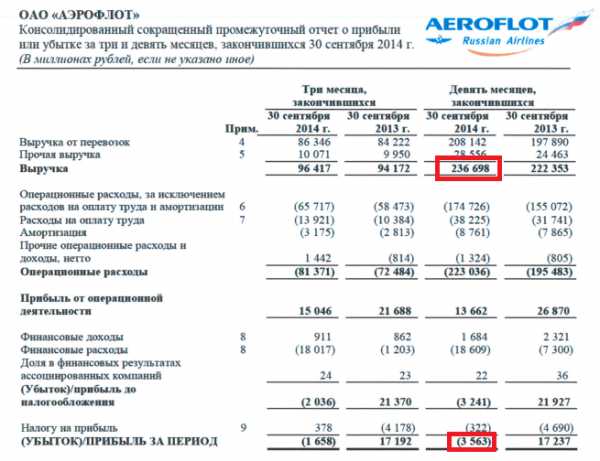

Пример расчета коэффициента рентабельности продаж (ROS) для Аэрофлота

Давайте рассчитаем рентабельность продаж для российской компании ОАО «Аэрофлот». Для этого воспользуюсь сервисом InvestFunds, который позволяет получить финансовую отчетность предприятия по кварталам. Ниже представлен импорт данных с сервиса.

Отчет о прибылях и убытках ОАО “Аэрофлот”. Расчет коэффициента рентабельности продаж

Итак, рассчитаем рентабельность продаж за четыре периода.

Коэффициент рентабельности продаж 2013-4 =11096946/206277137= 0,05 (5%)

Коэффициент рентабельности продаж 2014-1 = 3029468/46103337 = 0,06 (6%)

Коэффициент рентабельности продаж 2014-2 =3390710/105675771 = 0,03 (3%)

Как видно, рентабельность продаж незначительно увеличилась до 6% в первом квартале 2014 года, а во втором она снизилась в два раза до 3%. Тем не менее, рентабельность больше нуля.

Посчитаем данный коэффициент по МСФО. Для этого возьмем с официального сайта компании данные по финансовой отчетности.

Отчет по МСФО ОАО “Аэрофлот”. Расчет коэффициента рентабельности продаж

За девять месяцев 2014 года коэффициент рентабельности продаж ОАО «Аэрофлот» был равен: ROS=3563/236698 =0,01 (1%).

Давайте рассчитаем ROS за 9 месяцев 2013 года.

ROS=17237/222353 =0,07 (7%)

Как видно, за год коэффициент ухудшился на 6% с 7% в 2013 до 1% в 2014.

Коэффициент рентабельности продаж. Норматив

Значение нормативного значения для данного коэффициента Крп>0. Если рентабельность продаж оказалась меньше нуля, то стоит серьезно задуматься над эффективностью управления предприятием.

Какой уровень коэффициента рентабельности продаж является приемлемым для России?

По данным РИА-рейтинг (за 2013 год) средние значения коэффициента рентабельности продаж по отраслям были следующие:

– добыча полезных ископаемых – 26%

– сельское хозяйство – 11%

– строительство – 7%

– оптовая и розничная торговля – 8%

Если у вас низкое значение коэффициента, то вам следует повысить эффективность управления предприятием через увеличение клиентской базы, роста оборачиваемости товаров, снижение стоимости товаров/услуг от субподрядчиков.

Автор: Жданов Василий, к.э.н.

finzz.ru

Profitability Ratios (Показатели рентабельности)

Основным критерием оценки эффективности деятельности любой коммерческий организации являются показатели прибыли и рентабельности (profitability ratios). Дадее рассмотрим методику расчета указанных показателей.

Показатель рентабельности акционерного капитала (ROCE).

Рентабельность инвестированного капитала (ROIC).

Рентабельность суммарных активов (ROTA).

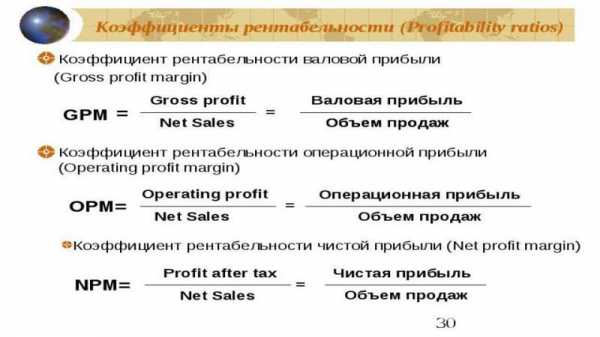

Рентабельность валовой прибыли GPM).

Рентабельность операционной прибыли (OPM).

Рентабельность чистой прибыли (NPM).

Рентабельность оборотных активов (RCA).

Рентабельность внеоборотных активов (RFA)

Показатель рентабельности обыкновенного акционерного капитала (Return on Capital Employed, ROCE)

Коэффициент вычисляется как отношение чистой прибыли за вычетом дивидендов по привилегированным акциям к обыкновенному акционерному капиталу. Формула расчета показателя выглядит следующим образом:

ROCE = Earnings before interest and tax (EBIT) / Сapital employed

ROCE = (Чистая прибыль — Дивиденды по привилегированным акциям) / Средняя за год величина обыкновенного акционерного капитала

Среднегодовая величина активов рассчитывается на базе баланса предприятия как полусумма величины активов на начало и на конец года или как среднеарифметическое величин баланса на конец кварталов, входящих в отчетный год.

Показатель Return on capital employed используется финансистами как мера доходности, которую приносит компания на вложенный капитал. Обычно это необходимо для сравнения эффективности работы в различных видах бизнеса и для оценки того, генерирует ли компания достаточно прибыли, чтобы оправдать стоимость привлечения капитала.

Если предприятие не имеет привилегированных акций и не связано обязательствами по обязательной выплате дивидендов, то значение данного показателя эквивалентно Return on equity (ROE).

Рентабельность инвестированного капитала (Return on Invested Capital, ROIC)

Данный коэффициент рассчитывается как отношение чистой операционной прибыли компании к среднегодовой суммарного инвестированного капитала. Формула расчета показателя выглядит следующим образом:

ROIC = (Net operating profit — adjusted taxes) / Invested capital

ROIC = NOPLAT / Инвестированный капитал * 100%

где, NOPLAT — чистая операционная прибыль за вычетом скорректированных налогов.

Инвестированный капитал – капитал, инвестированный в основную деятельность компании. В качестве инвестированного капитала должен учитываться только капитал, вложенный в основную деятельность компании, так же, как и рассматриваемая прибыль является прибылью от основной деятельности. В общем виде, инвестированный капитал можно вычислить как сумму оборотных средств в основной деятельности, чистых основных средств и чистых прочих активов (за вычетом беспроцентных обязательств). Другой вариант расчета – инвестированными средствами считают сумму собственного капитала и долгосрочных обязательств. Детали определения величины инвестированного капитала будут зависеть от особенностей ведения учета и структуры бизнеса.

Главное условие, которое должно быть при этом достигнуто, это то, что при анализе должен быть учтен тот и только тот капитал, который использован для получения прибыли, включенной в расчет. На практике часто прибегают к упрощенному подходу, при котором не выделяется основная деятельность компании, а анализ ведется по всем инвестициям и всем доходам. Погрешность этого допущения будет зависеть от того, какой будет величина не операционной прибыли компании в рассматриваемом периоде и насколько велики инвестиции в неосновную деятельность. Учитывая возможные допущения, формула ROIC может записываться и в других видах:

ROIC = ((Чистая прибыль + Проценты * (1 — Ставка налога)) / (Долгосрочные кредиты + Собственный капитал)) * 100%

или

ROIC = (EBIT * (1 — Ставка налога) / (Долгосрочные кредиты + Собственный капитал)) * 100%

Показатели величины инвестиций берутся по среднегодовому значению (определяется как сумма на начало и на конец года, деленная пополам). Во всех случаях при расчете данного коэффициента предполагается использование данных из годовых отчетов о прибылях и убытках. Если при расчете используется квартальная или другая отчетность, то коэффициент должен быть умножен на число периодов отчетности в году.

Рентабельность суммарных активов (Return on Total Assets, ROTA)

Рентабельность суммарных активов (ROTA) рассчитывается, как правило, как отношение чистой прибыли к средней величине активов. Достоинства применения данного коэффициента понятны: максимизация ROTA заставляет менеджеров увеличивать выручку, снижать себестоимость и непроизводственные расходы (относимые на прибыль), уменьшать величину активов (за счет избавления от непроизводственных активов, снижения дебиторской и кредиторской задолженности). Рассчитывается по формуле:

ROTA = EBIT / Total net assets

ROTA = EBIT / Aктивы предприятия

где EBIT — прибыль за вычетом налогов и процентов (операционная прибыль).

Показатель ROTA похож на ROA лишь с тем отличием, что при вычислении ROTA используется операционная, а не чистая прибыль.

Один из незаметных на первый взгляд, но существенных недостатков ROTA – ухудшение этого показателя в результате привлечения заемного капитала. Кроме того, ориентация на этот показатель не способствует оптимизации структуры активов и не учитывает сезонную специфику конкретного виды деятельности.

Показатель ROTA особенно полезно применять в качестве дополнительного для сравнения оценки эффективности использования активов холдингов с разнообразным ассортиментом или вертикальной интеграцией. В таком случае можно оценить, приносят ли вложения в данный актив (станки, помещения, запасы сырья на складе) для производства определенной продукции нужную отдачу, и сформировать оптимальный набор активов для производства оптимального ассортимента.

Рентабельность валовой прибыли (Gross Margin Ratio, GPM)

Другое название этого коэффициента – Gross margin ratio. Демонстрирует долю валовой прибыли в объеме продаж предприятия. Рассчитывается по формуле:

GPM = Gross profit / Revenue

GPM = (Revenue — cost of goods sold) / Revenue

GPM = Валовая прибыль / Суммарная выручка

Расчет производится для различных периодов времени, при этом используются суммарные величины за период.

Рентабельность операционной прибыли (Operating Margin, ОPM)

Показатель демонстрирует долю операционной прибыли в объеме продаж. Рассчитывается по формуле:

OPM = Operating income / Revenue

OPM = Oперационная прибыль / Cуммарная выручка

Рентабельность чистой прибыли (Net Profit Margin, NPM)

Демонстрирует долю чистой прибыли в объеме продаж. Рассчитывается по формуле:

NPM = Net income / Revenue

NPM = Чистая прибыль / Суммарная выручка

Коэффициенты, оценивающие рентабельность капитала, вложенного в предприятие. Расчет производится для годового периода с использованием среднего значения соответствующих статей активов и пассивов. Для расчета за период менее одного года, значение прибыли умножается на соответствующий коэффициент (12, 4, 2), и используется среднее за период значение оборотных активов. Для получения значений в процентах, также как и в предыдущих случаях, необходимо умножить значение коэффициента на 100%.

Рентабельность чистых активов (Return on Net Assets, RONA)

Рентабельность чистых активов демонстрирует отношение чистой прибыли к среднегодовой величине внеоборотных активов и чистого оборотного капитала.

RONA = Net income / (Fixed assets + (Current assets — Current liabilities))

RONA = Чистая прибыль / Чистые активы

Для промпредприятий формула расчета рентабельности чистых активов будет иметь следующий вид:

RONA = (Plant revenue — Сosts) / Net assets

Расчет показателя рентабельности чистых активов аналогичен расчету рентабельности активов (ROA), но в отличие от RОА, RONA неучитывает связанных с ними обязательств компании.

Отметим что, показатель рентабельности чистых активов не оценивает непосредственно капитальные расходы, RONA напоминает менеджерам, что существуют затраты на приобретение и содержание активов.

Рентабельность оборотных активов (Return on Current Assets, RCA)

Показатель RCA демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства. Рассчитывается по формуле:

RCA = Net income / Current assets

RCA = Чистая прибыль / Оборотные средства

Рентабельность внеоборотных активов (Return on Fixed Assets, RFA)

Данный коэффициент рентабельности демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства. Рассчитывается по формуле:

RFA = Net income / Fixed assets

RFA = Чистая прибыль / Внеоборотные активы

afdanalyse.ru

Как рассчитать рентабельность продукции? — nalog-nalog.ru

Рентабельность продукции входит в систему показателей рентабельности. В чем сущность этого показателя, как его посчитать и о чем он может рассказать налоговикам, читайте в данной статье.

Для чего считают рентабельность

Рентабельность продукции — что это?

Как рассчитать рентабельность продукции

Формула рентабельности продукции по балансу

Низкая рентабельность продукции — маячок для налоговиков

Итоги

Для чего считают рентабельность

Каждый собственник предприятия, его потенциальный или реальный инвестор заинтересованы в получении информации о том, насколько эффективно оно функционирует. Оценить эффективность бизнеса нам помогает финансовый анализ. С его помощью можно составить представление о текущей деятельности компании, а можно сделать прогноз. Также финанализ используют перед стартом, например для разработки бизнес-планов или стратегий развития. При этом важное место занимает анализ рентабельности.

Рентабельность — это относительный показатель прибыльности. Это не единый показатель, а целая система, совокупность показателей. Основные из них — рентабельность продаж, активов, собственного капитала, а также рентабельность продукции. О последней мы и поговорим в этой статье.

О рентабельности собственного капитала читайте в статье «Определяем рентабельность собственного капитала (формула)».

Рентабельность продукции — что это?

Рентабельность продукции — это отношение прибыли к себестоимости, то есть к затратам на производство и реализацию продукции. Она снабжает заинтересованных лиц информацией о том, сколько прибыли дает каждый рубль, затраченный на производство, то есть показывает отдачу от понесенных расходов.

Как рассчитать рентабельность продукции

Рассчитывают как рентабельность продукции в целом по компании, так и рентабельность отдельных видов изделий.

Общая формула ее расчета выглядит так:

Rпр = Пр / Сс × 100,

где:

Rпр — рентабельность продукции;

Пр — прибыль;

Сс — себестоимость.

Однако с учетом целей анализа рентабельность продукции можно считать:

- по чистой прибыли или по прибыли от продаж;

- полной себестоимости продукции или только по производственной.

В зависимости от этого будет различаться и итоговая формула расчета.

Формула рентабельности продукции по балансу

Для расчета рентабельности продукции форма 1 бухгалтерского баланса не потребуется. Вся необходимая для расчета информация есть в отчете о финансовых результатах (форма 2).

Подробнее о бухгалтерском балансе см. в статье «Заполнение формы 1 бухгалтерского баланса (образец)», а о форме 2 — «Заполнение формы 2 бухгалтерского баланса (образец)».

Приведем возможные формулы расчета.

- Формул рентабельности продукции по чистой прибыли и полной себестоимости такова:

Rпр = Строка 2400 формы 2 / Сумма строк 2120, 2210 и 2220 формы 2 × 100.

- Рентабельность продукции по чистой прибыли и производственной себестоимости считают по формуле:

Rпр = Строка 2400 формы 2 / Строка 2120 формы 2 × 100.

- Для рентабельности продукции по прибыли от продаж и полной себестоимости используют такую формулу:

Rпр = Строка 2200 формы 2 / Сумма строк 2120, 2210 и 2220 формы 2 × 100.

- А для рентабельности продукции по прибыли от продаж и производственной себестоимости — формулу:

Rпр = Строка 2200 формы 2 / Строка 2120 формы 2 × 100.

Рентабельность продаж, рассчитанная как соотношение прибыли от продаж и полной себестоимости (см. формулу расчета № 3 в данном разделе) в среднем по стране по итогам 2016 года находится на уровне 8%. Однако она сильно различается по отраслям. Поэтому сравнивать свою рентабельность следует со среднеотраслевой.

Низкая рентабельность продукции — маячок для налоговиков

В заключение отметим, что рентабельность продукции является одним из критериев оценки риска попадания в план налоговых проверок, предусмотренных приказом ФНС России от 30.05.2007 № ММ-3-06/333@. Критическим считается отклонение рентабельности от средней по отрасли на 10 и более процентов. Это своеобразный сигнал налоговикам для постановки организации на контроль. Среднеотраслевые значения рентабельности продукции с 2006 года приведены в приложении 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@. Рекомендуем сверять свою рентабельность с этими значениями. Посмотреть среднеотраслевую рентабельность (скачать приложение 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@) можно на сайте налоговой службы.

Итоги

Расчет рентабельности продукции необходим как для оценки эффективности функционирования производства, так и для планирования взаимодействия с налоговыми органами. Если показатели рентабельности организации будут меньше, чем среднеотраслевые, на 10 и более процентов, это означает, что она попадает в зону риска и может быть включена в план выездных налоговых проверок.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Добавить комментарий

Комментарий добавить легко