Проверь себя и контрагента | ФНС России

Дата публикации: 07.08.2017 05:11 (архив)

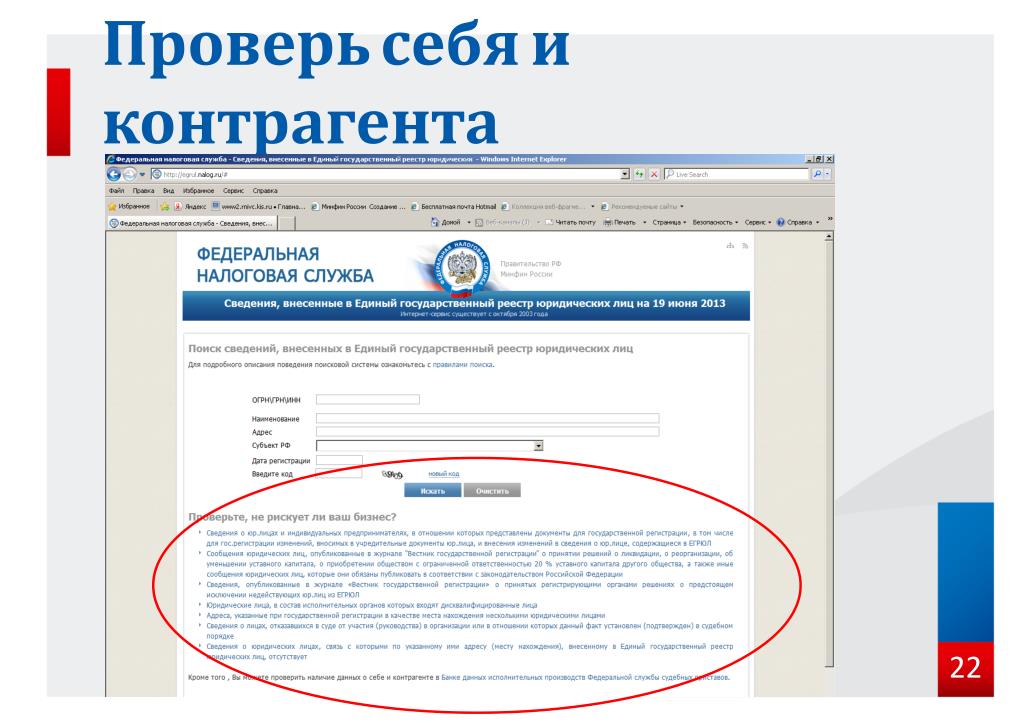

Снизить риски, связанные с недобросовестностью контрагентов, поможет электронный сервис ФНС России «Риски бизнеса: проверь себя и контрагента».

Перед тем как заключить договор с контрагентом (поставщики, подрядчики, исполнители, заказчики), налоговая служба рекомендует тщательно его проверить. В настоящее время для этого существует огромное количество средств, начиная от самостоятельной оценки деятельности бизнес-партнера (проверка деловой репутации, изучение сайта контрагента и отзывов лиц, сотрудничавших с ним) до получения достоверной информации через различные электронные сервисы.

«Риски бизнеса: проверь себя и контрагента», размещённый на официальном Интернет-сайте Федеральной налоговой службы (www.nalog.ru), является одним из основных, удобных в пользовании электронных сервисов. Этот информационный ресурс предоставляет возможность получить сведения о государственной регистрации юридических лиц; лицах, в отношении которых факт невозможности участия (осуществления руководства) в организации установлен (подтвержден) в судебном порядке; юридических лицах, имеющих задолженность по уплате налогов и (или) не представляющих налоговую отчетность более года и другую полезную информацию.

Чтобы обезопасить себя, при заключении сделок тщательно изучите учредительные документы, убедитесь в наличии у контрагента статуса юридического лица. Также удостоверьтесь в личности лиц, действующих от имени контрагента, наличии у них соответствующих полномочий; проверьте платежеспособность и деловую репутацию будущего бизнес-партнёра, наличие у него лицензии для производства выполняемых работ, необходимых ресурсов и соответствующего опыта.

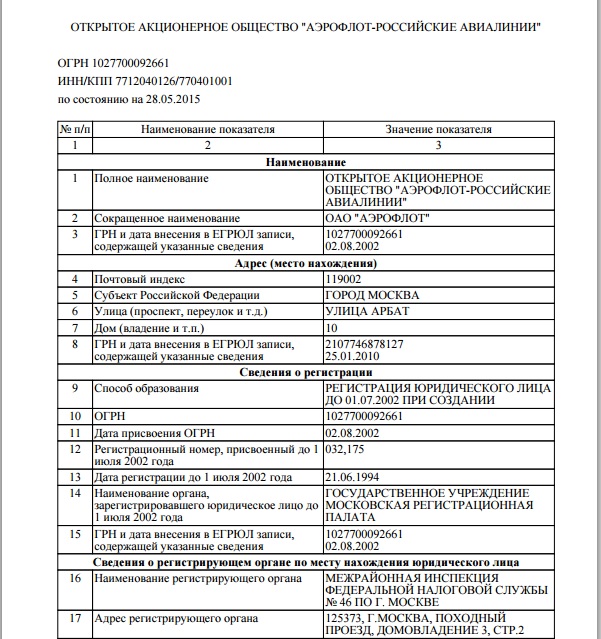

Налоговые органы предупреждают: сведения о регистрации контрагента и постановке его на учет, в том числе выписка из ЕГРЮЛ, свидетельствуют лишь о его наличии в системе государственной регистрации лиц, но не характеризуют организацию как добросовестного налогоплательщика, имеющего деловую репутацию на рынке товаров (работ, услуг) и действующего через уполномоченного представителя.

Обращаем внимание: сотрудничество с непроверенными бизнес-партнерами может стать причиной признания расходов необоснованными, а налоговых вычетов – неподтвержденными, а также грозить предпринимателю риском попасть под внеплановую выездную налоговую проверку.

Налоговая проверка контрагента, проверка на сайте ФНС по ИНН

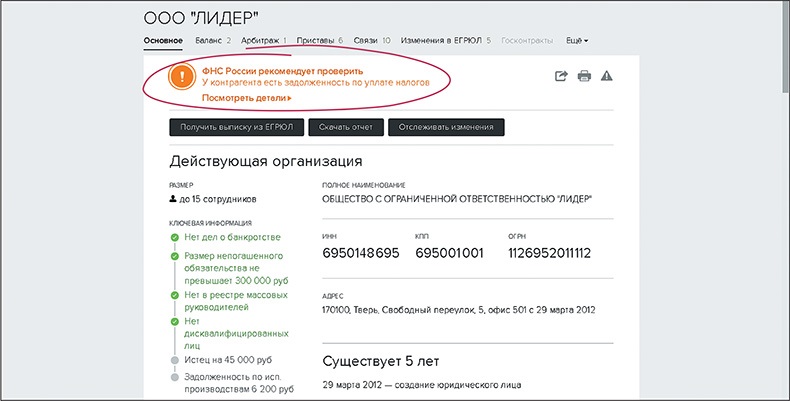

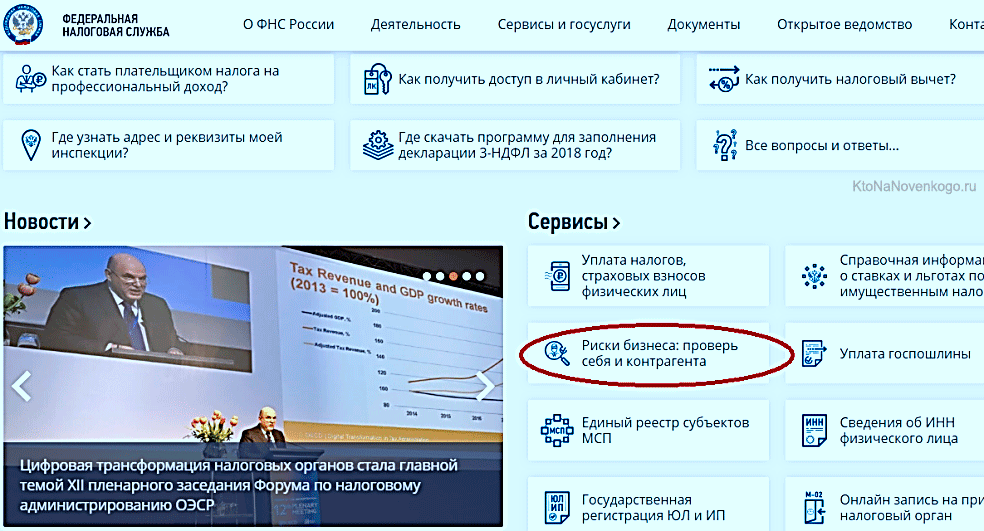

Проверка контрагента убережет от недобросовестных партнеров, которые не будут выполнять свои обязательства в рамках заключенных договоров и соглашений, а также способ лишний раз не привлекать к себе внимание ФНС. Сами налоговики предлагают собирать досье на потенциального партнера на их сайте www.nalog.ru

Запретив налоговые схемы, внеся в Налоговый кодекс изменения законом №163-ФЗ от 18.07.2017 г., Федеральная налоговая служба демонстрирует свою заинтересованность в предоставлении собственнику всех возможностей обезопасить свой бизнес от недобросовестных партнеров. Кроме сервиса «Риски бизнеса: проверь себя и контрагента», налоговая служба рассекретила сведения о задолженностях по уплате налогов и о факте не представления отчетности более года на сервисе https://service.

«Берите – пользуйтесь, только не пытайтесь оптимизировать нагрузку с помощью сотрудничества с фирмами-однодневками. Это уже недейственно, все равно узнаем», – как бы говорят нам сотрудники ФНС через свои действия. Однако, если в исполнение своих обязанностей по налоговому контролю они вкладывают всю душу, то к формированию базы рассекреченной информации отнеслись не так трепетно.

Налоговая проверка контрагентов в условиях ужесточения налогового контроля в 2018 году

Зато проявленная небрежность в проверке контрагента перед вступлением в сделку теперь является для ИФНС поводом предъявить компании претензию. Наученные опытом инспекторы уделяют больше внимания реальности сделки, а не пробелам в «первичке». В упомянутом законе №163-ФЗ налоговики четко предупреждают, что не будут препятствовать уменьшению налоговой базы предусмотренными Налоговым кодексом способами, если «основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога».

На налогоплательщика, не проявившего должной осмотрительности при выборе партнера, может быть возложена ответственность за необоснованное получение налоговой выгоды (п. 10 постановления пленума ВАС РФ от 12.10.2006 г. № 53). Согласно этому же нормативному акту, в уходе от налогов компанию могут обвинить, если инспекторы докажут, что деятельность организации направлена «на совершение операций, связанных с налоговой выгодой», и в которых участвуют контрагенты с не самой лучшей «налоговой историей».

Если существующая налоговая нагрузка без использования фиктивных схем является разорительной для бизнеса, разработать законные способы реанимации бюджета помогут консалтинговые услуги экспертов 1С-WiseAdvice. Мы знаем, как соблюсти интересы вашего бюджета, не прибегая к топорным схемам вывода финансовых средств, за которыми налоговики сегодня устроили настоящую охоту.

Контрагент с сомнительной репутацией способен доставить бизнесу массу проблем. Проблемы могут быть связаны как с невыполнением партнером своих обязательств (отказ платить за поставленные товары или услуги, или, наоборот, оплаченные товары и услуги можете не получить вы), так и со случайным участием в мошеннических схемах.

Инспекторы могут нагрянуть в компанию с выездной налоговой проверкой, в том числе с внеплановой, контролируя деятельность вашего партнера, оказавшегося неблагонадежным, и выйдя на вас просто по цепочке. Кроме того, полученные от контрагента сомнительные документы могут стать причиной доначисления налога на прибыль и НДС.

ФНС владеет внушительным объемом достоверных данных об организациях и ИП, внесенных в госреестр. Некоторые из этих данных представлены в сервисе «Риски бизнеса: проверь себя и контрагента»

Что можно узнать о деятельности потенциального контрагента на данном сервисе:

- Числится ли он в ЕГРЮЛ и встал ли на налоговый учет, а также не находится ли он на текущий момент в стадии ликвидации, реорганизации, присоединения или банкротства;

Наличие контрагента в реестре свидетельствует о том, что организация ведет свою деятельность.

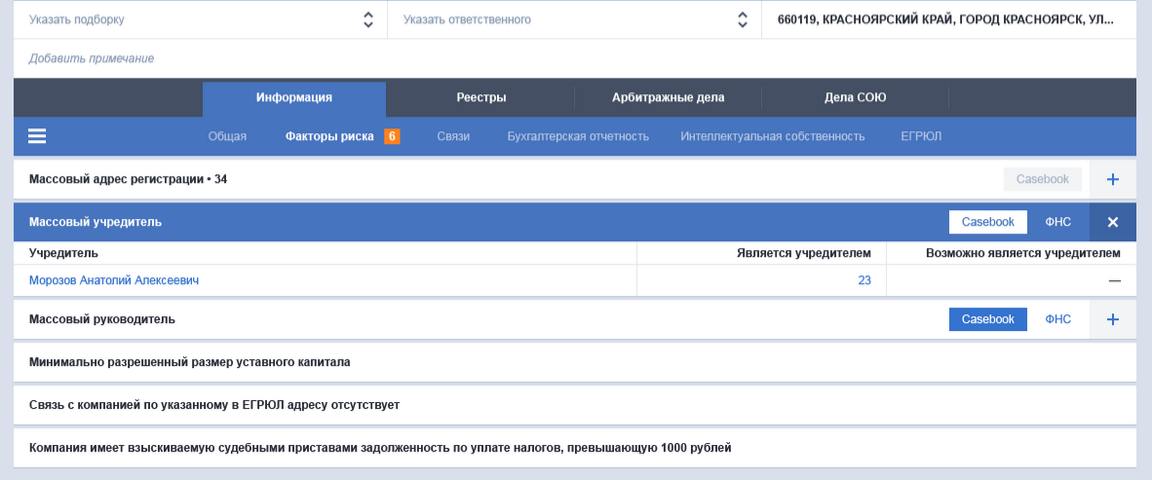

- Является ли юридический адрес контрагента массовым или нет, достоверен ли он;

Если налоговики заподозрили вашего контрагента в предоставлении недостоверных сведений, то в графе вы увидите отметку, свидетельствующую о неподтвержденности юр. адреса:

- В какой ИФНС контрагент стоит на учете.

- Сведения об учредителях (участниках) юридического лица.

- Основные и дополнительные виды экономической деятельности

Дополнительную информацию о потенциальном контрагенте, которая не содержится в выписке ЕГРЮЛ, можно получить из смежных сервисов, представленных тут же, по адресу https://egrul. nalog.ru/

nalog.ru/

Летом 2018 года ФНС громко и пафосно заявила о рассекречивании информации, которая поможет исключить недомолвки и мошеннические действия со стороны контрагентов. Своеобразные «истории болезни» налоговики собрали на своем сайте в разделе «Открытые данные» – всего в нем 80 «открытых наборов данных».

Отчасти информация перекликается с сервисами в разделе «Риски бизнеса…». Например, дублируются сведения о юридических лицах, о дисквалифицированных руководителях, или о массовых юридических адресах.

Естественно, объемами собранной информации «Открытые данные» затмевают «Риски бизнеса», но по факту воспользоваться всеми «собраниями откровений» очень непросто. И если на https://egrul.nalog.ru, чтобы получить данные, нужно всего лишь вбить в соответствующие графы реквизиты проверяемого контрагента, то в рассекреченных сведениях, представленных в формате XML и CSV, все придется искать вручную.

За многообещающими названиями разделов (самые интересные наборы данных посвящены налоговым задолженностям, штрафам, специальным режимам, применяемым компаниями и даже результатам контрольной работы налоговиков по конкретным регионам) – скрываются файлы с разрозненной информацией, которые невозможно прочесть без специалиста.

Чтобы перевести данные в читабельный вид, их можно конвертировать в Excel и объединить в книгу. Но объем материала огромный, одних только файлов с указанием массовых юрлиц 45750! Рабочему компьютеру вряд ли хватит ресурсов, чтобы обработать все эти данные.

Инструкции, как пользоваться разделом «Открытые данные», ФНС не дает, зато настойчиво, при каждом клике, предупреждает: «ФНС России не несет ответственности за использование Открытых данных». Тогда каким образом налогоплательщик в случае возникновения проблемной ситуации с контрагентом сможет доказать, что проявил эту самую должную осмотрительность?

Кроме того, новый раздел предлагает сообщить об ошибке с помощью интерактивного сервиса «Обратиться в ФНС России». Значит, налоговики не ручаются за сведения, на которые сами же предлагают ссылаться в процессе проверки партнера. Более того, указывая на то, что сервис стартовал в авральном режиме, дата запуска раздела переносилась несколько раз, сотрудники ФНС сами подтверждают, что в файлах могут быть ошибочные сведения.

Если в результате аврального запуска сервиса последовала ошибка в данных о численности сотрудников и, к примеру, там указано их некоторое количество, а по факту их нет или один генеральный директор, то налоговая может иметь претензии, т.к. фактически у фирмы не было ресурсов для выполнения работ/оказания услуг или др. моментов, а вы с ними сотрудничаете.

На данный момент Бизнес-справка на контрагента из Премиального Контур.Фокус, в отличие от проверки по ИНН на сайте налоговой, является хорошим способом оперативно получить всю необходимую достоверную информацию о потенциальном партнере. По запросу клиентов, которые находятся на комплексном бухгалтерском обслуживании в нашей компании, эксперты 1С-WiseAdvice в качестве дополнительной услуги подготовят такую справку.

Образец справки в формате pdf

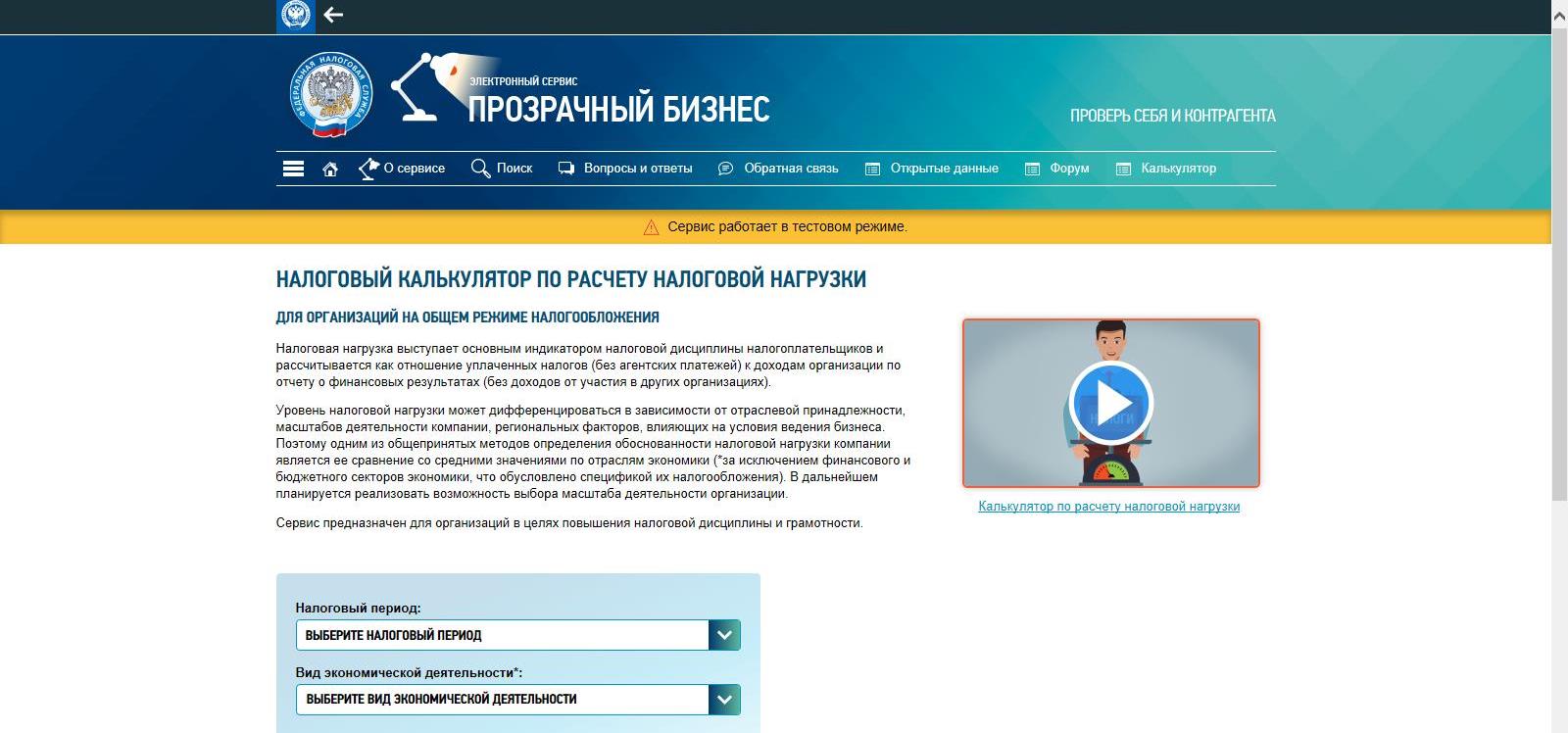

Чем еще пытаются помочь инспекторы налогоплательщикам в необходимости уйти от сомнительных сделок и схем? Обещанный сервис «Прозрачный бизнес» работает пока в тестовом режиме. По сути все хаотичные сведения, собранные налоговиками на быструю руку под громким названием «Открытые данные», являются частью, статистической базой долгожданного сервиса. Первоначально ФНС обещала запустить «Прозрачный бизнес» 25 июля 2017 года. Данных о том, что его можно полноценно использовать на этапе тестирования, пока нет.

По сути все хаотичные сведения, собранные налоговиками на быструю руку под громким названием «Открытые данные», являются частью, статистической базой долгожданного сервиса. Первоначально ФНС обещала запустить «Прозрачный бизнес» 25 июля 2017 года. Данных о том, что его можно полноценно использовать на этапе тестирования, пока нет.

«Прозрачный бизнес»: в 2018 году у налоговиков появится новое оружие против компаний на проверках

В то же время отсроченный запуск «Прозрачного бизнеса» может свидетельствовать о том, что налоговики очень тщательно готовятся к старту программы, которая позволит контролировать налогоплательщиков и выявлять нарушителей в автоматическом режиме. Своеобразный «кнут и пряник» от ФНС в виде рассекреченных данных и новых онлайн-сервисов вынуждает собственников основательно готовиться к обоснованию выбора контрагента и сделок, которые инспекторы могут расценить, как попытку минимизировать налоги.

Как проверить контрагента и обезопасить свою компанию при выборе поставщиков, подрядчиков

Новый полезный сервис от ФНС

На сайте nalog. ru заработал новый сервис – подписка на изменения в ЕГРЮЛ по компании или ИП. Вместо поиска вручную теперь можно оформить подписку на интересующую вас компанию или ИП и получать уведомления об изменениях на электронную почту. Письмо прилетит вам на электронную почту, если:

ru заработал новый сервис – подписка на изменения в ЕГРЮЛ по компании или ИП. Вместо поиска вручную теперь можно оформить подписку на интересующую вас компанию или ИП и получать уведомления об изменениях на электронную почту. Письмо прилетит вам на электронную почту, если:

- сменился директор или состав участников;

- компания сменила адрес;

- компания проводит процедуру реорганизации.

Налоговики обещают скидывать новости по регистрационным изменениям на следующий же рабочий день после поступления в ИФНС документов на соответствующее регистрационное действие. С помощью данного сервиса очень удобно следить за важными изменениями ваших контрагентов. Подписаться на рассылку просто. Для этого надо:

- Зарегистрироваться на сайте налоговой через почту.

- Пройти по ссылке и авторизоваться https://service.nalog.ru/regmon/sign-in.html.

- Нажать на кнопку «Подать новый запрос».

- Ввести ОГРН интересующей вас компании.

- Подождать.

- Подтвердить, что это именно та, компания, которую вы искали.

- Получать уведомления.

Эксперты 1С-WiseAdvice обладают богатым опытом в сопровождении сложных сделок и во главу угла ставят безопасность бизнеса клиента.

Мы можем проконсультировать в рамках бухгалтерского сопровождения на счет того, как подтвердить благонадежность контрагента, а также реальность и деловую цель сделки. Выполнять ли эти рекомендации или нет – решение клиента. Если клиент не соблюдал рекомендации и инспекция требует пояснений по конкретным сделкам, то опять же в рамках экспертной поддержки мы можем проконсультировать клиента, как себя вести, а также подготовить документы, запрашиваемые ИНФС и дать ответ на запрос или требование.

Все риски, связанные с работой с неблагонадежными контрагентами, лежат на клиенте. 1С-WiseAdvice рекомендует изначально соблюдать должную осмотрительность при выборе партнеров, так как в настоящий момент благодаря системе АСК НДС-3 прослеживается вся цепочка контрагентов, а соответственно, работать с ненадежными контрагентами очень опасно.

Инспекция ФНС России № 47

ИФНС 48

Начальник Инспекция ФНС России № 47:

Мостова Галина Геннадиевна

Фактический адрес:

127006, г. Москва, ул. Долгоруковская, д.33, стр.1

Юридический адрес:

127006, г. Москва, ул. Долгоруковская, д.33, стр.1

Адрес для почтовых отправлений:

127006, г. Москва, ул. Долгоруковская, д.33, стр.1

Схема проезда до налоговой инспекции:

Cпособ проезда:

Станция метро Новослободская.

Телефоны:

Контакт-центр: 8-800-222-22-22

Приемная начальника Инспекции: 8 (495) 400-00-47;

Для справок: 8 (495) 400-33-39;

Факс: 8 (495) 400-33-03;

Отдел | |

|---|---|

Отдел работы с налогоплательщиками | |

Отдел регистрации и учета налогоплательщиков | |

Отдел камеральных проверок №1 (по вопросам порядка предоставления социальных вычетов, 3-НДФЛ, индивидуальные предприниматели) | |

Отдел заказа выписки | |

Отдел камеральных проверок №2 (по вопросам исчисления транспортного налога физических лиц, налога на имущество физических лиц) | |

Отдел урегулирования задолженности |

Реквизиты

ИНН 7710326120

КПП 773301001

Код налогового органа в ФНС 47: 7747

Получатель: Управление Федерального казначейства по г. Москве (ИФНС России №47 по г. Москве)

Москве (ИФНС России №47 по г. Москве)

Наименование банка: ГУ Банка России по ЦФО

Номер счета: 40101810045250010041

БИК банка: 044525000

Номер корреспондентского счета или субсчет банка в котором открыт счет УФК России по г. Москве – нет

| Время pa6oты ИФНС: | Пepepыв: | |

пн: | 9.00-18.00 | 13.00-13.45 |

вт: | 9.00-18.00 | 13.00-13.45 |

cp: | 9.00-18.00 | 13.00-13.45 |

чт: | 9. 00-18.00 00-18.00 | 13.00-13.45 |

пт: | 9.00-16.45 | 13.00-13.45 |

Прием налогоплательщиков в операционном зале осуществляется без перерыва на обед понедельник, среда с 9.00 до 18.00; | ||

Прием запросов на предоставление выписок из ЕГРЮЛ/ЕГРИП осуществляется через форму заказа выписки на сайте http://na46.ru/ | ||

Выдача готовых выписок из ЕГРЮЛ/ЕГРИП При доставке выписки из ЕГРЮЛ/ЕГРИП, время согласовывается отдельно. | ||

<< Назад к списку ИФНС Москвы

Если Вы заметили на сайте опечатку или неточность, выделите её |

Федеральная налоговая служба проверь себя и контрагента

Каждый опытный предприниматель рано или поздно прибегает к заключению договоров с другими юридическими лицами. При этом всегда возникает вопрос, можно ли доверять таким людям. Как обезопасить себя? Как защитить свой бизнес?

Когда этот вопрос вставал десятки лет назад, тогда полагаться можно было только на свою интуицию и умение правильно провести переговоры. Ведь понять истинное лицо можно только тогда, когда хорошо разбираешься в психологии человека. Но сегодня данный метод даже не приходит на ум. Почему? Благодаря новым технологиям и разработкам Федеральная налоговая служба позволяет проверить себя и контрагента.

Особенности ФНС

В 1573 году в России началась эпоха по сбору информации о всех доходах подчиненных. Создавались палаты, коллегии и многие другие системы, позволяющие отслеживать неблагоприятных предпринимателей. Прошли десятилетия и уже в 2002 году происходило предоставление налоговых деклараций в электронном виде. Со временем свою работу начал официальный сайт Федеральной Налоговой Службы (ФНС), предоставляя доступ в личный кабинет. С 2013 года все жители России могут наблюдать за обновленной и усовершенствованной версией данного проекта.

Со временем свою работу начал официальный сайт Федеральной Налоговой Службы (ФНС), предоставляя доступ в личный кабинет. С 2013 года все жители России могут наблюдать за обновленной и усовершенствованной версией данного проекта.

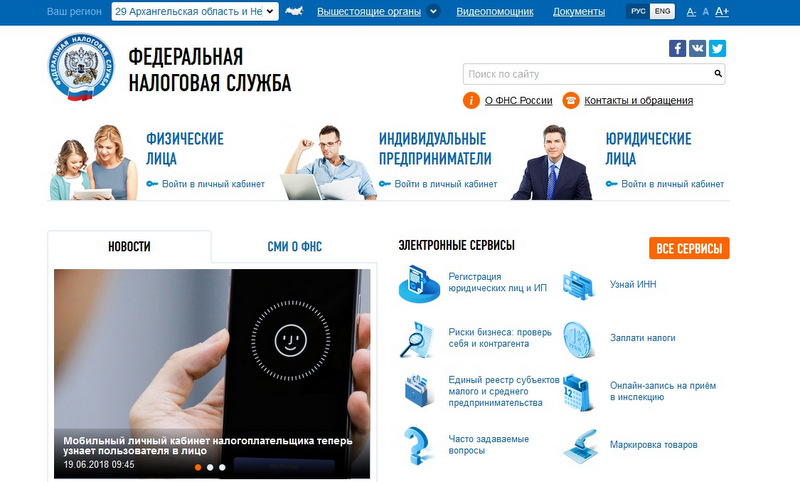

Теперь на странице nalog.ru находится достаточно много разной информации, которая позволяет отследить добросовестных налогоплательщиков. Индивидуальные предприниматели и юридические лица могут пользоваться личным кабинетом. Здесь пользователь сможет познакомиться с тем, какой пакет документов необходим для регистрации, какие налоги требуется уплачивать и когда это важно сделать. Но особым достижением Федеральной налоговой службы является новый раздел: «Проверь себя и контрагента».

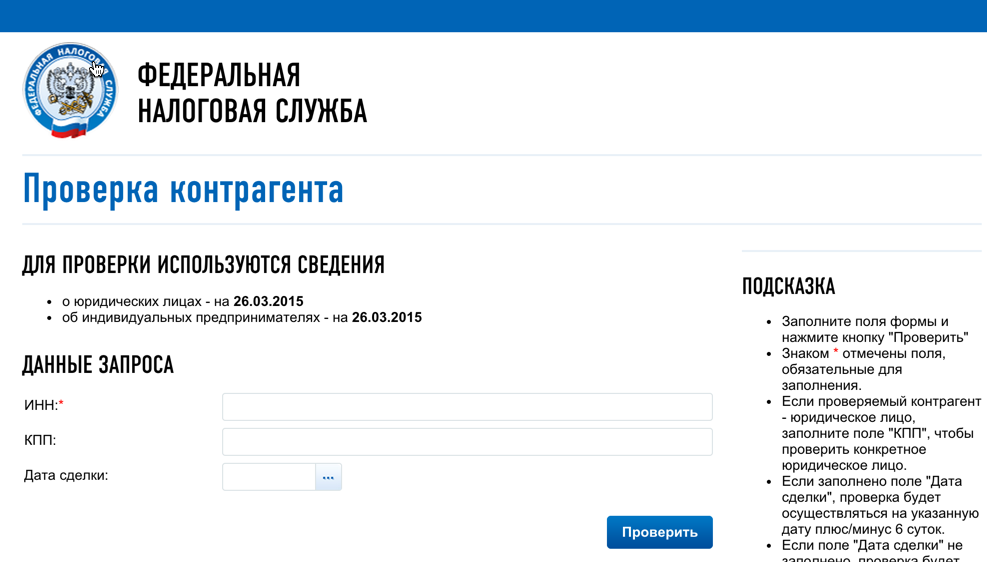

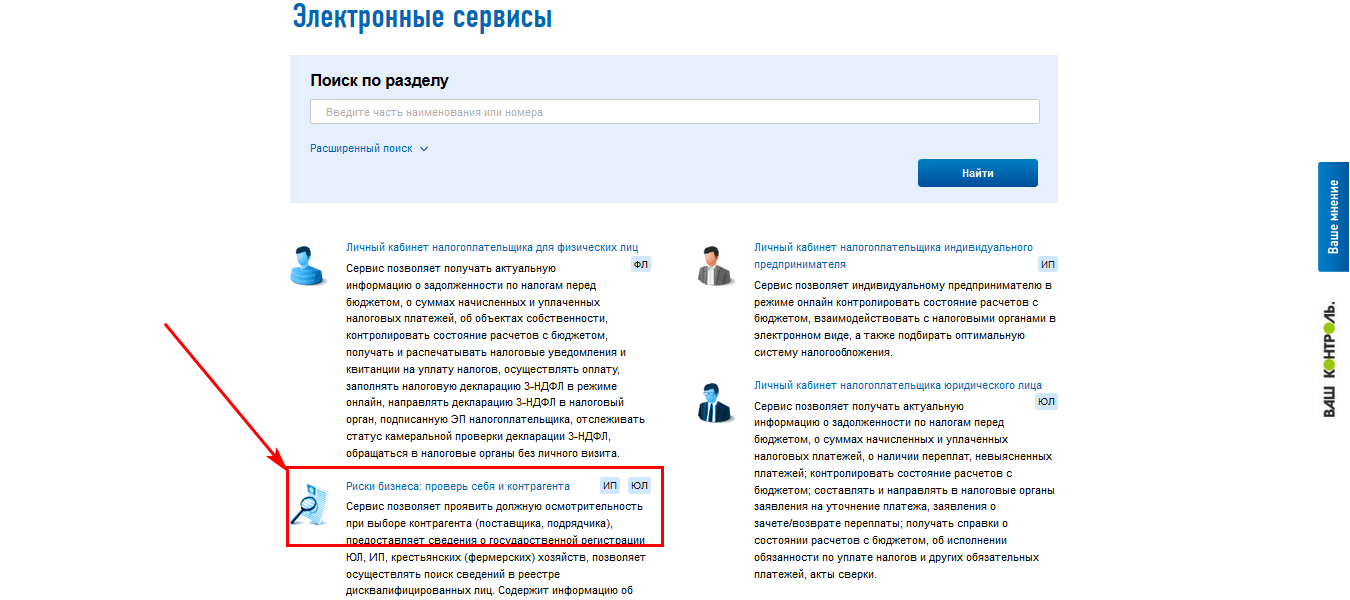

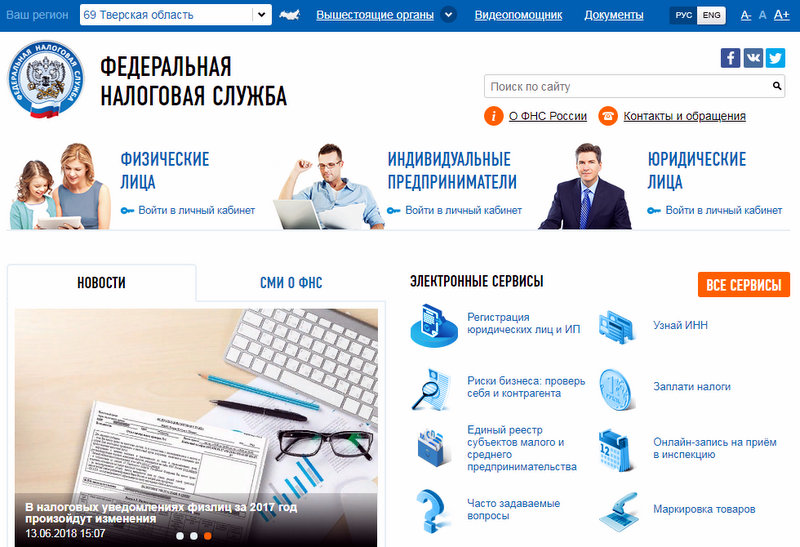

Месторасположение нового раздела

Для того чтобы найти на странице, посвященной Федеральной налоговой службе, раздел «Проверь себя и контрагента», необходимо перейти на главную страницу nalog.ru. Далее каждый пользователь может выбрать регион, в котором он проживает, воспользоваться видеопомщником для навигации по сайту, выбрать русский или английский язык, увеличить шрифт текста. Сервис отвечает всем международным стандартам, заявляет о высоком уровне надежности и защищенности. Он заботится о предоставлении честной информации о предпринимателях и делает эту работу легкой, доступной для всех. Ниже расположено 3 вкладки: «Новости», «СМИ о ФНС» и «Электронные сервисы». «Проверь себя и контрагента» находится во вкладке «Все сервисы». Необходимо нажать на эту надпись. Далее можно воспользоваться строкой поиска по сайту или, пролистав немного ниже, найти следующий заголовок: «Риски бизнеса: проверь себя и контрагента».

Сервис отвечает всем международным стандартам, заявляет о высоком уровне надежности и защищенности. Он заботится о предоставлении честной информации о предпринимателях и делает эту работу легкой, доступной для всех. Ниже расположено 3 вкладки: «Новости», «СМИ о ФНС» и «Электронные сервисы». «Проверь себя и контрагента» находится во вкладке «Все сервисы». Необходимо нажать на эту надпись. Далее можно воспользоваться строкой поиска по сайту или, пролистав немного ниже, найти следующий заголовок: «Риски бизнеса: проверь себя и контрагента».

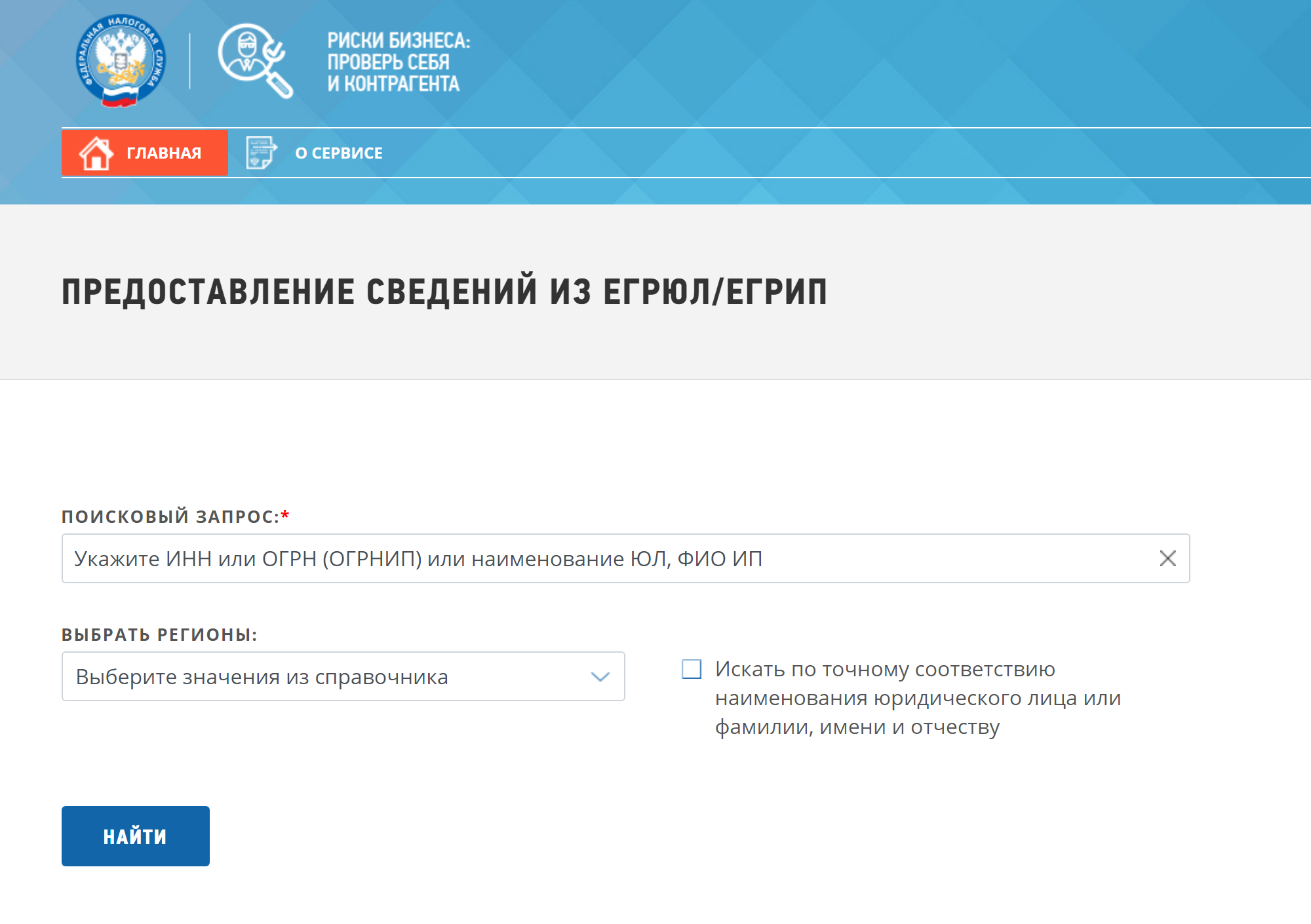

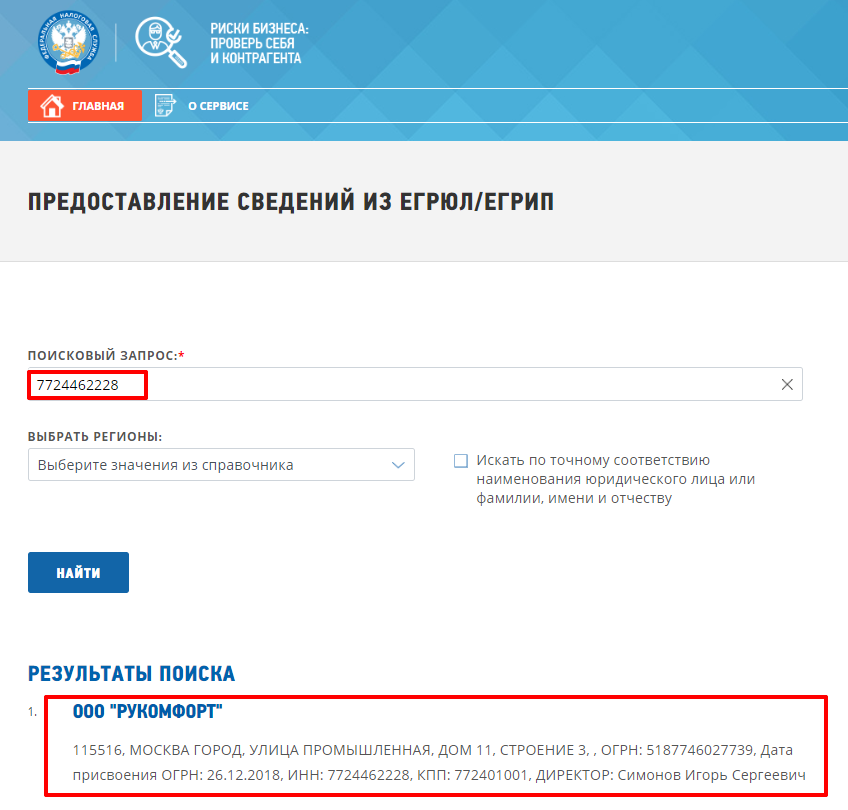

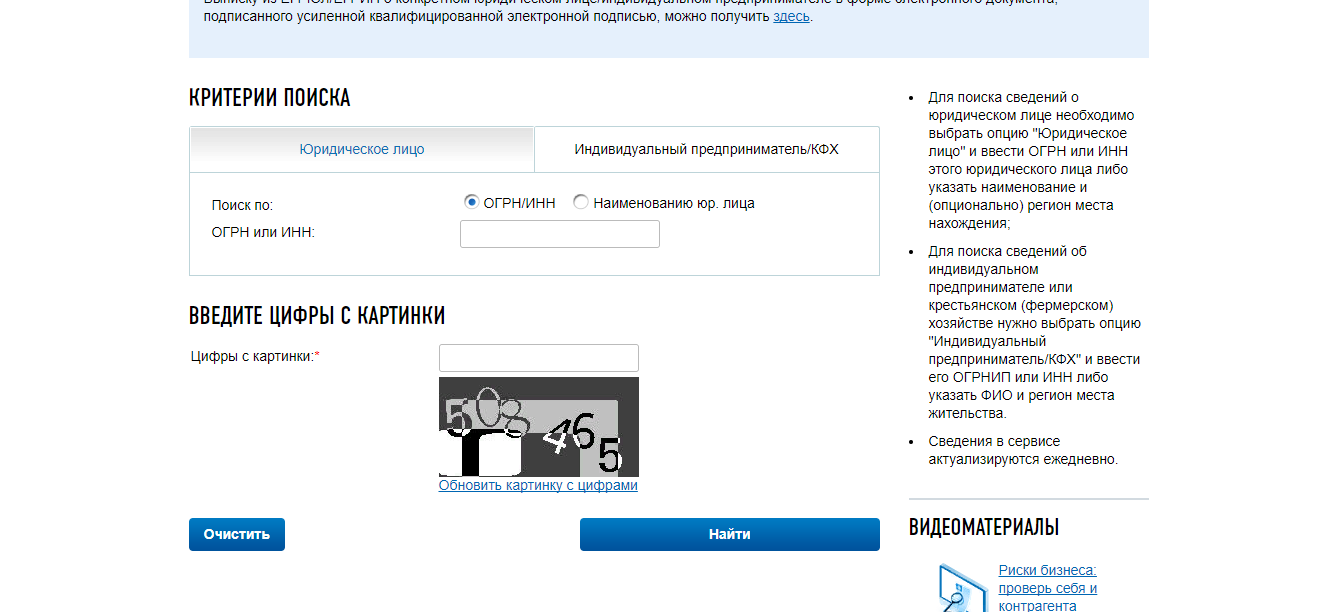

Как произвести проверку

Эта база данных поможет ответить на множество вопросов об индивидуальном предпринимателе или юридическом лице. Сведения на ней обновляются ежедневно. Проверить себя или контрагента (лицо, которое рассматривается как будущий сотрудник-фирма или другой предприниматель) можно по основному государственному регистрационному номеру (ОГРН), Идентификационному номеру (ИНН), ФИО и региону места жительства или основному государственному регистрационному номеру индивидуального предпринимателя (ОГРНИП). Далее необходимо ввести цифры с картинки и нажать «Найти». После этого откроется список зарегистрированных предпринимателей (если искать по названию) или определенное лицо (если поиск по ИНН, ОГРН, ОГРНИП). На сайте появится таблица, в которой будет указано точное место нахождение, номера (ИНН, ОГРН, КПП), дата присвоение номера и дата, когда предприниматель окончил свою деятельность. Также для внимания предоставляется PDF-документ. В нем будет находиться информации побольше: кто является соучредителями, когда прошел регистрацию, не имеет ли задолженностей и многое другое. Данный документ также имеет электронную подпись. Она приравнивается к собственноручно поставленной и доступ предоставляется только в том случае, если имеется особое программное обеспечение. Для этой цели на сайте ФНС находится ссылка на страницу, на которой пользователь сможет познакомиться с требованиями для получения права доступа к документу и его хранению.

Далее необходимо ввести цифры с картинки и нажать «Найти». После этого откроется список зарегистрированных предпринимателей (если искать по названию) или определенное лицо (если поиск по ИНН, ОГРН, ОГРНИП). На сайте появится таблица, в которой будет указано точное место нахождение, номера (ИНН, ОГРН, КПП), дата присвоение номера и дата, когда предприниматель окончил свою деятельность. Также для внимания предоставляется PDF-документ. В нем будет находиться информации побольше: кто является соучредителями, когда прошел регистрацию, не имеет ли задолженностей и многое другое. Данный документ также имеет электронную подпись. Она приравнивается к собственноручно поставленной и доступ предоставляется только в том случае, если имеется особое программное обеспечение. Для этой цели на сайте ФНС находится ссылка на страницу, на которой пользователь сможет познакомиться с требованиями для получения права доступа к документу и его хранению.

Дополнительные способы проверки контрагента

Каждый предприниматель перед подписанием договора с другой фирмой обязательно должен собрать ряд документов. При этом они все должны быть заверены и действительны. Это поможет обезопасить себя в случае нежданной налоговой проверки. Поэтому важно получить все копии учредительных органов, паспорта, ИНН, ОГРН(ИП). Также в Интернете присутствуют дополнительные базы данных, которые позволяют проверить себя и контрагента. Все выписки необходимо иметь в наличии и заверить до момента, когда происходит подписание договора о сотрудничестве. Ознакомившись с полученными документами в ФНС, предпринимателю советуется по возможности отправиться на место регистрации фирмы и проверить ее наличие на самом деле.

При этом они все должны быть заверены и действительны. Это поможет обезопасить себя в случае нежданной налоговой проверки. Поэтому важно получить все копии учредительных органов, паспорта, ИНН, ОГРН(ИП). Также в Интернете присутствуют дополнительные базы данных, которые позволяют проверить себя и контрагента. Все выписки необходимо иметь в наличии и заверить до момента, когда происходит подписание договора о сотрудничестве. Ознакомившись с полученными документами в ФНС, предпринимателю советуется по возможности отправиться на место регистрации фирмы и проверить ее наличие на самом деле.

Федеральная налоговая служба предоставляет помощь и в следующем деле: юридическое лицо может отправить письменный запрос. Он составляется в свободной форме. Документ позволит запросить информацию о том, является ли определенный человек добросовестным налогоплательщиком, не нарушал ли он законы.

Некоторые предприниматели отказывают в предоставлении нужных документов для поверки. Но юристы помогут познакомиться со статьями и законами налогового права В нём ясно указывается, что может называться коммерческой тайной, а что нет. Поэтому пользуйтесь Федеральной налоговой службой, официальным сайтом инспекции, проверяя себя и контрагента на наличие задолженностей. Это поможет обезопасить себя и заключить договор с честными лицами.

Поэтому пользуйтесь Федеральной налоговой службой, официальным сайтом инспекции, проверяя себя и контрагента на наличие задолженностей. Это поможет обезопасить себя и заключить договор с честными лицами.

Бизнес-портал investtalk.ru предоставляет информацию о налогах. Так, на странице https://investtalk.ru/nalogi/nalog-na-zemlyu-v-2017-godu-ukraina рассказывается о налоге на землю. А здесь можно прочитать о налогах в Беларуси на покупки на Алиэкспресс. Эта и другая информация поможет быть «чистыми» в глазах налоговых служб и снизить фискальные расходы.

Другие статьи на нашем сайте

API сервис ФНС nalog.ru

Автоматизация работы с ФНС (nalog.ru), парсер и API сервисФедеральная налоговая служба. API доступ к базе данных ФНС.

— Проверь себя и контрагента. Доступ к ЕГРЮЛ и ЕГРИП. Сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств (получение сведений из ЕГРЮЛ и ЕГРИП в электронном виде)

— Узнать ИНН. Сведения об ИНН физических лиц

Сведения об ИНН физических лиц

— Сведения о действительных ИНН юридических лиц, недействительных свидетельствах ИНН, недействительных ИНН физических и юридических лиц

— Единый реестр субъектов малого и среднего предпринимательства

— Открытые и общедоступные сведения ЕГРН об иностранных организациях

— Поиск сведений в реестре дисквалифицированных лиц

— Система информирования банков о состоянии обработки электронных документов (311-П, 440-П)

— Сведения о физических лицах, являющихся руководителями или учредителями (участниками) нескольких юридических лиц

— Адреса, указанные при государственной регистрации в качестве места нахождения несколькими юридическими лицами

— Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года

— Сведения о юридических лицах и индивидуальных предпринимателях, в отношении которых представлены документы для государственной регистрации

— Запрос о направлении информации о факте представления в налоговый орган документов при государственной регистрации юридического лица или индивидуального предпринимателя

— Сведения о лицах, в отношении которых факт невозможности участия (осуществления руководства) в организации установлен (подтвержден) в судебном порядке

— Юридические лица, в состав исполнительных органов которых входят дисквалифицированные лица

На данной странице вы можете протестировать работу сервиса API для получения информации с nalog. ru (https://www.nalog.ru/rn77/about_fts/el_usl/). Сервис работает через http запросы, без капчи. В ответ на каждый запрос вы получаете JSON с нужной информацией.

ru (https://www.nalog.ru/rn77/about_fts/el_usl/). Сервис работает через http запросы, без капчи. В ответ на каждый запрос вы получаете JSON с нужной информацией.

Сервис предоставляет вам более удобный способ взаимодействия с информацией, находящей в открытом доступе, автоматически обрабатывая запросы к nalog.ru.

Для подключения к API сервису nalog.ru, пишите на [email protected] или заполните форму обратной связи.

Черный список фирм-однодневок на сайте Федеральной налоговой службы

Налоговая служба продолжает выявлять фирмы, которые не получают направляемые в их адрес официальные письма. ФНС обнародует на своем сайте собранную информацию посредством нового информационного сервиса: фактически он представляет собой черный список фирм, с которыми нет почтовой связи. Как формировалась база данных, не раскрывается, но можно предположить, что она составлена из фирм, не получающих официальные письма из налоговой службы. То есть если письмо, направленное из налоговой по юридическому адресу предприятия, вернется обратно, ФНС может внести организацию в данный черный список.

То есть если письмо, направленное из налоговой по юридическому адресу предприятия, вернется обратно, ФНС может внести организацию в данный черный список.

Проверь себя и контрагента…

ФНС, выявив по всей стране некоторое количество фирм (изначально список содержал порядка 60 тыс. компаний), до которых не доходят официальные депеши, опубликовала данные о них в специальном сервисе. Страничка официального сайта ФНС, называющаяся «Сведения о юридических лицах, связь с которыми по указанному ими адресу (месту нахождения), внесенному в Единый государственный реестр юридических лиц, отсутствует», позволяет определить соответствующие фирмы.

Варианты использования данной информации в дальнейшем нам пока не известны. Но думаем, что применение этим «черным спискам» найдется.

Как ловить однодневок?

#FEEDBACK#

Пользоваться данным сервисом нетрудно: достаточно ввести хотя бы один

известный реквизит – ОГРН, ИНН или полное наименование фирмы, а также вписать контрольные цифры для защиты от спама, и вот уже доступ к списку «подозрительных лиц» получен.

Если организация числится в нем, то в результатах поиска будут отображены следующие данные:

- ОГРН юридического лица,

- его ИНН,

- полное наименование фирмы,

- адрес (место нахождения) юридического лица.

Также вы сможете увидеть дату формирования сведений.

Если же у налоговой пока нет претензий к юридическому адресу искомой компании, то внизу окошка появится надпись: «Информация по указанному юридическому лицу не найдена».

Еще раз о важности получения почты

О важности получения официальных писем говорилось много раз. Однако не все руководители предприятий уделяют этому вопросу должное значение. Ведь создание подобного сервиса говорит о намерении налоговой службы всерьез бороться с «неполучателями». К сожалению, борьба против фирм-однодневок ведет к тому, что как обычно больше всего страдают добросовестные налогоплательщики. Немало фирм, ведущих честную деятельность, производящих товары, оказывающих услуги, к сожалению, по каким-то причинам не получают письма по юридическому адресу. Причин неполучения писем может быть много – плохо поставленный документооборот, несовпадение юридического и фактического адресов, плохая работа почтового отделения.

Немало фирм, ведущих честную деятельность, производящих товары, оказывающих услуги, к сожалению, по каким-то причинам не получают письма по юридическому адресу. Причин неполучения писем может быть много – плохо поставленный документооборот, несовпадение юридического и фактического адресов, плохая работа почтового отделения.

Не попадайтесь!

Чтобы фирма не попала в указанный список и ее не приняли за однодневку, руководителю необходимо организовать сбор поступающих писем. Как это сделать? Можно договориться с собственником помещения о получении корреспонденции — обычно в таких случаях заключается договор почтового обслуживания, сумма которого невелика, зато и проблем будет гораздо меньше. Также можно договориться на почте о том, чтобы в почтовом отделении сохранялась поступающая в адрес данного юрлица корреспонденция, а курьер будет ее забирать. Можно прибегнуть и к другим способам – к примеру, заинтересовать почтальона в том, чтобы он сообщал о поступивших письмах по телефону.

Не будьте легкомысленны в этом вопросе – своевременно получайте корреспонденцию от государственных органов.

Федеральная налоговая служба — Государственные организации информируют

1. СОЗДАЙ СВОЙ БИЗНЕС https://www.nalog.ru/create_business/. Сервис представляет собой пошаговую инструкцию для начинающих предпринимателей: выбор формы регистрации и режима налогообложения, осуществление государственной регистрации, правила применения контрольно-кассовой техники, информация о процедуре проведения налоговых проверок.

2. РИСКИ БИЗНЕСА: ПРОВЕРЬ СЕБЯ И КОНТРАГЕНТА https://egrul.nalog.ru/. Сервис позволяет проявить должную осмотрительность при выборе контрагента (поставщика, подрядчика), предоставляет сведения о государственной регистрации ЮЛ, ИП, крестьянских (фермерских) хозяйств, позволяет осуществлять поиск сведений в реестре дисквалифицированных лиц. Содержит информацию об адресах массовой регистрации; сведения о лицах, в отношении которых факт невозможности участия в организации установлен в судебном порядке.

3. Предоставление сведений из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа https://service.nalog.ru/vyp/.Сервис предоставляет возможность бесплатно получить сведения из ЕГРЮЛ / ЕГРИП о конкретном юридическом лице / индивидуальном предпринимателе в виде выписки из соответствующего реестра / справки об отсутствии запрашиваемой информации в форме электронного документа, подписанного электронной подписью.

4. Регистрацияюридических лиц и ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ https://service.nalog.ru/gosreg/.

Сервис «Подача заявки на государственную регистрацию индивидуальных предпринимателей и юридических лиц»позволяет подготовить заявление и направить заявку для государственной регистрации в регистрирующий орган. По результатам рассмотрения документов заявителю поступит приглашение в регистрирующий орган. При себе он должен иметь паспорт и установленный перечень документов.

Сервис «Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателей» предоставляет возможность направить пакет документов в налоговый орган при осуществлении государственной регистрации ЮЛ и ИП без посещения налогового органа.

При данном способе подачи документов требуется наличие электронной подписи и установка специальной программы подготовки пакета документов.

Подача документов на государственную регистрацию имеет ряд преимуществ:

1. Экономия времени. На заполнение формы заявления в электронном виде потребуется всего несколько минут.

2. Экономия денежных средств. Теперь нет необходимости платить деньги за услуги регистраторам, юристам, прибегать к помощи платных интернет-сервисов.

3. Программа подготовки документов разработана с учетом требований к заполнению форм заявлений по государственной регистрации, что снижает риски отказа в государственной регистрации по причине неправильного заполнения полей в форме заявления.

4. Отсутствует необходимость обращения к услугам нотариуса.

5. Оплатить госпошлину можно непосредственно на сайте, без посещения банков.

При этом в случае подачи заявления и уплаты госпошлины с использованием учетной записи портала госуслуг размер госпошлины в отношении индивидуальных предпринимателей применяются с учетом коэффициента 0,7.

Внимание! С 01.01.2019 вступает в силу Федеральный закон от 29.07.2018 N 234-ФЗ «О внесении изменения в статью 333.35 части второй Налогового кодекса Российской Федерации», отменяющий уплату государственной пошлины в случае направления в регистрирующий орган документов на государственную регистрацию в электронном виде.

Бычий IFN-альфа-A, самостоятельный ELISA, ≤10 планшетов

Размещение заказовНам требуются номер телефона и адрес электронной почты как для конечного пользователя заказанного продукта, так и для представителя вашей организации по работе с клиентами. Эта информация используется только для решения технических проблем и проблем с выставлением счетов.

По телефону

Пожалуйста, позвоните нам по телефону 651-646-0089 с 8:30 до 17:30. CST пн — пт.

По факсу

Заказы можно отправлять по факсу 24 часа в сутки по номеру 651-646-0095.

По электронной почте

Присылайте заказы по электронной почте orders@KingfisherBiotech. com.

com.

По почте

Отправьте свой заказ по адресу:

Запись заказа на продажу

Kingfisher Biotech, Inc.

1000 Вестгейт Драйв

Люкс 123

Сент-Пол, MN 55114

США

Гарантия на продукцию

Компания Kingfisher Biotech, Inc. гарантирует, что продукты марки Kingfisher Biotech соответствуют заявленным спецификациям и описаниям на этикетках при использовании, обращении и хранении в соответствии с инструкциями.Если не указано иное, настоящая гарантия ограничена одним годом с даты продажи. Единственная ответственность Kingfisher Biotech за продукт ограничивается заменой продукта или возмещением покупной цены. Продукция марки Kingfisher Biotech предназначена для исследовательских целей. Они не предназначены для использования в медицинских, диагностических или терапевтических целях. Продукты нельзя перепродавать, модифицировать для перепродажи или использовать для производства коммерческих продуктов без предварительного письменного разрешения Kingfisher Biotech.

Условия оплаты

Все цены могут быть изменены без предварительного уведомления.Срок оплаты составляет 30 (тридцать) дней с момента получения счета. Плата за обслуживание в размере 1,5% в месяц добавляется к счетам, просроченным более 30 дней. Цены указаны в долларах США. Покупатель принимает на себя ответственность по уплате всех применимых налогов. Вы будете платить только за отправленные товары. Товары, размещенные на обратном заказе, будут оплачиваться при отправке. Если вы разместите заказ и не выполните условия оплаты, Kingfisher Biotech, Inc. может без ущерба для любого другого законного средства правовой защиты отложить дальнейшие поставки и / или отменить любой заказ.Вы несете ответственность перед Kingfisher Biotech, Inc. за все расходы и сборы, включая гонорары адвокатам, которые Kingfisher Biotech, Inc. может разумно понести при любых действиях по взысканию с вашего просроченного счета. Kingfisher Biotech, Inc. не соглашается и не связана никакими другими положениями или условиями, такими как условия заказа на поставку, которые не были прямо согласованы в письменной форме, подписанными должным образом уполномоченным должностным лицом Kingfisher Biotech, Inc.

Доставка

Затраты на доставку и транспортировку оплачиваются заранее и добавляются к счету.Затраты на доставку и транспортировку будут начислены только на первую отгрузку в ситуациях, когда заказ содержит обратно заказанные товары. Kingfisher Biotech, Inc. оставляет за собой право выбрать упаковку и способ доставки для вашего заказа, которые обеспечат стабильность продукта, а также эффективное отслеживание. Внутренние заказы обычно доставляются в ночное время. На повреждения во время транспортировки распространяется гарантия, предусмотренная настоящими условиями. Для международных заказов право собственности на товары переходит в Соединенных Штатах, когда товары размещены у грузоотправителя.Для всех заказов риск потери товара переходит в момент передачи товара отправителю.

Возврат

Пожалуйста, позвоните в службу поддержки клиентов перед возвратом любых продуктов для возврата, кредита или замены. Никакие возвраты не принимаются без предварительного письменного разрешения. При возврате взимается комиссия за возврат в размере 20%.

При возврате взимается комиссия за возврат в размере 20%.

Информационное письмо 26.2 7 получить. Образец письма-заявки для контрагента. Образец запроса в IFNS

«Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2010, N 6

С 13 апреля 2010 года вступили в силу новые документы по применению УССС; Федеральная налоговая служба издала приказ №13 ММВ-7-3 от 13.04.2010 / [email защищен] «Об утверждении форм документов для применения упрощенной системы налогообложения» (далее — Приказ ФНС России от 13.04.2010).

Старые формы документов, утвержденные приказом МНС России от 19 сентября 2002 г. N ВГ-3-22 / 495 «Об утверждении форм документов для применения упрощенной системы налогообложения» (далее — в качестве приказа Министерства по налогам и сборам Российской Федерации от 19 сентября 2001 г.), который действовал с 2003 г. и последний раз обновлялся в 2005 г., в настоящее время утратил силу.

Рассмотрим новые документы более подробно и сравним их со знакомыми старыми формами. На что в первую очередь следует обратить внимание «упрощенцам»?

На что в первую очередь следует обратить внимание «упрощенцам»?

В таблице представлены новые и старые формы документов для применения упрощенной системы налогообложения. Если сравнить новые документы со старыми, то можно заметить, что они принципиально различаются как по количеству, так и по составу. Если раньше было всего пять форм документов, то теперь их семь. Но принципиальное отличие состоит в том, что из семи форм документов рекомендуется четыре.То есть налогоплательщик может подать документ любой формы, отражающий необходимые данные.

| Новые формы (Приказ ФНС России от 13 апреля 2010 г.) | Старые формы (Приказ МНС России от 19 сентября 2001 г.) | ||||

| Рекомендуемая форма 26.2-1 «Упрощенная система налогообложения » | Форма 26.2-1 «Заявление о переходе на упрощенную систему налогообложения » | ||||

| Рекомендуемая форма 26.2-2 «Отчет об утрате права на применение упрощенной системы налогообложение» | Форма 26. 2-2 «Уведомление о возможности применения упрощенной системы 2-2 «Уведомление о возможности применения упрощенной системы налоговые системы» | ||||

| Рекомендуемая форма 26.2-3 Заявление об отказе от ответственности упрощенная система налогообложения « | Форма 26.2-3″ Уведомление о невозможности применения упрощенной системы налогообложения « | ||||

| Форма 26.2-4 «Отчетность несоответствие Упрощенная система приложений налогообложения» | Форма 26.2-4 «Уведомление об отказе от использования упрощенной системы налогообложения » | ||||

| Форма 26.2-5 «Отчетность о невозможности рассмотрения заявления о переходе на упрощенную систему налогообложения» | Форма 26.2-5 «Отчет об убытках упрощенная заявка прав налоговой системы» | ||||

| Рекомендуемая форма 26.2-6 «Уведомление об изменении объекта налогообложение» | |||||

Форма 26. 2-7 «Информационное письмо» 2-7 «Информационное письмо» | |||||

Из старых форм с тем же наименованием и номером осталась только форма 26.2-1 «Заявление о переходе на упрощенную систему налогообложения», но она стала рекомендованной. Еще была форма 26.2-5 «Сообщение об утрате права применения упрощенной системы налогообложения», но теперь ее стали рекомендовать под другим номером — 26.2-2.

Форма 26.2-4 «Уведомление об отказе в использовании упрощенной системы налогообложения» претерпела аналогичные изменения: она стала рекомендована под другим номером — 26.2-3.

В списке новых форм у «упрощенного» больше не будет формы 26.2-2 «Уведомление о возможности применения упрощенной системы налогообложения» и формы 26.2-3 «Уведомление о невозможности применения упрощенной системы налогообложения». . Об этих формах сказано много. Поскольку переход на CSS является чисто добровольным, с учетом ограничений, наложенных гл. 26.2 Налогового кодекса Российской Федерации организация или индивидуальный предприниматель могут выбрать этот режим налогообложения и работать в соответствии с ним. Разрешения контролирующих органов, в частности налоговой, не требуются. Заявление о переходе на упрощенную систему налогообложения носит уведомительный характер. Положения гл. 26.2 НК РФ не предусматривает принятия налоговым органом каких-либо решений по указанному заявлению. Но исторически (с помощью налоговых органов) так сложилось, что налоговые органы выполняли контролирующие функции в этом вопросе.Они выпустили уведомление как о возможности, так и о невозможности использования CSS. А без такого уведомления право на использование УПДФ пришлось защищать в суде. Хотя арбитражная практика развивалась исключительно в пользу налогоплательщиков, налоговые органы считали своим долгом не только оформлять такое уведомление, но и контролировали его наличие. Таким образом, процедура уведомления была заменена разрешительной. И мало-помалу все возвращается на свои места.

26.2 Налогового кодекса Российской Федерации организация или индивидуальный предприниматель могут выбрать этот режим налогообложения и работать в соответствии с ним. Разрешения контролирующих органов, в частности налоговой, не требуются. Заявление о переходе на упрощенную систему налогообложения носит уведомительный характер. Положения гл. 26.2 НК РФ не предусматривает принятия налоговым органом каких-либо решений по указанному заявлению. Но исторически (с помощью налоговых органов) так сложилось, что налоговые органы выполняли контролирующие функции в этом вопросе.Они выпустили уведомление как о возможности, так и о невозможности использования CSS. А без такого уведомления право на использование УПДФ пришлось защищать в суде. Хотя арбитражная практика развивалась исключительно в пользу налогоплательщиков, налоговые органы считали своим долгом не только оформлять такое уведомление, но и контролировали его наличие. Таким образом, процедура уведомления была заменена разрешительной. И мало-помалу все возвращается на свои места. Еще в 2009 году налоговые органы пришли к новому прочтению налогового законодательства, а именно гл.26.2 Налогового кодекса. Федеральная налоговая служба совместно с финансистами в связи с многочисленными обращениями и жалобами налогоплательщиков по поводу незаконного направления им уведомлений о невозможности применения упрощенной системы налогообложения выдало Письмо от 21.09.2009 № ШС-22-3. / [email protected] «О порядке перехода налогоплательщиков на упрощенную систему налогообложения». В нем регулирующие органы признали, что заявление о переходе на упрощенную систему налогообложения носит уведомительный характер и положения гл.26.2 НК РФ не предусматривает принятия налоговым органом каких-либо решений по данному заявлению. Из этого был сделан вывод о том, что у налогового органа нет оснований направлять налогоплательщику уведомление о невозможности применения упрощенной системы налогообложения.

Еще в 2009 году налоговые органы пришли к новому прочтению налогового законодательства, а именно гл.26.2 Налогового кодекса. Федеральная налоговая служба совместно с финансистами в связи с многочисленными обращениями и жалобами налогоплательщиков по поводу незаконного направления им уведомлений о невозможности применения упрощенной системы налогообложения выдало Письмо от 21.09.2009 № ШС-22-3. / [email protected] «О порядке перехода налогоплательщиков на упрощенную систему налогообложения». В нем регулирующие органы признали, что заявление о переходе на упрощенную систему налогообложения носит уведомительный характер и положения гл.26.2 НК РФ не предусматривает принятия налоговым органом каких-либо решений по данному заявлению. Из этого был сделан вывод о том, что у налогового органа нет оснований направлять налогоплательщику уведомление о невозможности применения упрощенной системы налогообложения.

Казалось бы, все встало на свои места: налоговые органы перестали выдавать разрешения на использование упрощенной системы налогообложения, но возникли другие проблемы. Теперь на руках у «упрощенцев» не оказалось документа, подтверждающего применение особого налогового режима.Уплата налога по упрощенной системе налогообложения заменяет в том числе уплату НДС, соответственно «упрощенная» не выставляет счета-фактуры. Это важно для контрагентов: ранее, по сложившейся практике, «упрощенцы» выдавали своим коллегам копию уведомления о возможности использования упрощенной системы перевода. Теперь ничто не могло подтвердить их право на использование специального режима.

Теперь на руках у «упрощенцев» не оказалось документа, подтверждающего применение особого налогового режима.Уплата налога по упрощенной системе налогообложения заменяет в том числе уплату НДС, соответственно «упрощенная» не выставляет счета-фактуры. Это важно для контрагентов: ранее, по сложившейся практике, «упрощенцы» выдавали своим коллегам копию уведомления о возможности использования упрощенной системы перевода. Теперь ничто не могло подтвердить их право на использование специального режима.

Кроме того, с 2009 года «упрощенцы» имеют право ежегодно менять объект налогообложения.Но особой формы для этого не было.

Все эти проблемы решены с принятием Приказа ФНС России от 13.04.2010.

Рассмотрим новые формы отдельно.

Форма 26.2-1 «Заявление о переходе на упрощенную систему налогообложения»

Использование «упрощения» является добровольным выбором налогоплательщика. Если организация создается вновь (индивидуальный предприниматель перерегистрирован), она вправе подать заявление о переходе на упрощенную систему налогообложения в течение пяти дней с даты регистрации в налоговом органе, указанной в соответствующем свидетельстве. В этом случае организация и индивидуальный предприниматель вправе применить упрощенную систему налогообложения с момента их постановки на учет в налоговом органе, указанном в справке.

В этом случае организация и индивидуальный предприниматель вправе применить упрощенную систему налогообложения с момента их постановки на учет в налоговом органе, указанном в справке.

Если организация (индивидуальный предприниматель) уже работает, она может перейти на упрощенную систему налогообложения только с начала налогового периода (календарного года). Для этого необходимо подать заявление в налоговый орган по месту нахождения (месту жительства) с 1 октября по 30 ноября года, предшествующего году, с которого налогоплательщики переходят на упрощенную систему налогообложения.

При этом организации в заявке на переход на упрощенную систему налогообложения информируют о размере дохода за девять месяцев текущего года, а также среднесписочной численности работников за указанный период и остаточной стоимости основных средств и нематериальные активы по состоянию на 1 октября текущего года (ст. 346.13 Налогового кодекса Российской Федерации).

Новая форма соответствует требованиям налогового законодательства: в ней указаны те критерии, которые предусмотрены ст. 346.13 Налогового кодекса Российской Федерации. По сравнению со старой формой заявки, она не содержит таких строк, как «Участие в соглашениях о разделе продукции», «Иные условия и ограничения, предусмотренные статьей 346.12 Налогового кодекса Российской Федерации, соблюдаются», «Ранее упрощенная система налогообложения, предусмотренная Глава 26.2 Налогового кодекса РФ применялась в ___ году. «

346.13 Налогового кодекса Российской Федерации. По сравнению со старой формой заявки, она не содержит таких строк, как «Участие в соглашениях о разделе продукции», «Иные условия и ограничения, предусмотренные статьей 346.12 Налогового кодекса Российской Федерации, соблюдаются», «Ранее упрощенная система налогообложения, предусмотренная Глава 26.2 Налогового кодекса РФ применялась в ___ году. «

При заполнении данной формы следует внимательно прочитать сноски внизу формы, тогда никаких трудностей возникнуть не должно.Напомним, что эта форма рекомендуется.

Форма 26.2-2 «Отчет об утрате права применения упрощенной системы налогообложения»

В случае несоблюдения критериев, установленных пп. 3 и 4 ст. 346.12 Налогового кодекса РФ, а также п. 4.1 ст. 346.13 Налогового кодекса Российской Федерации налогоплательщик считается утратившим право применения упрощенной системы налогообложения с начала квартала, в котором допускается превышение и (или) несоблюдение указанных требований.

Согласно п. 5 ст. 346.13 Налогового кодекса РФ в этом случае налогоплательщик обязан сообщить налоговому органу о переходе на иной режим налогообложения в течение 15 календарных дней после окончания отчетного (налогового) периода.

Теперь для этих целей предусмотрена рекомендованная форма 26.2-2 «Отчет об утрате права пользования упрощенной системой налогообложения». В принципе, она повторяет свою предшественницу с той лишь разницей, что п. 3 ст.346.14 Налогового кодекса РФ как требование, в случае несоблюдения которого «упрощенец» обязан перейти на другой режим налогообложения.

п. 3 ст. 346.14 НК РФ устанавливает объект налогообложения для налогоплательщиков, являющихся сторонами договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом: они используют в качестве объекта налогообложения прибыль, уменьшенную на сумму расходов. Если «упрощенное лицо» становится стороной договора простого товарищества (соглашения о совместном предприятии) или договора доверительного управления и применяет объект налогообложения «доход за вычетом расходов», проблем не возникает. «Упрощенный», являющийся стороной договора простого товарищества, при соблюдении всех условий, установленных гл. 26.2 НК РФ, имеет право применять упрощенную систему налогообложения с объектом налогообложения в виде дохода, уменьшенного на сумму расходов (Письмо Минфина России от 15.06.2009 № 03 -11-09 / 212).

«Упрощенный», являющийся стороной договора простого товарищества, при соблюдении всех условий, установленных гл. 26.2 НК РФ, имеет право применять упрощенную систему налогообложения с объектом налогообложения в виде дохода, уменьшенного на сумму расходов (Письмо Минфина России от 15.06.2009 № 03 -11-09 / 212).

Проблема возникает, если «упрощенец» применяет объект налогообложения «доход» и становится стороной договора простого товарищества.По мнению финансистов, если налогоплательщик упрощенной системы налогообложения с объектом налогообложения в виде дохода стал стороной договора простого товарищества (договора совместной деятельности) или договора доверительного управления активами в течение налогового периода, исходя из положений п.4 ст. 346.13 Налогового кодекса Российской Федерации считается утратившим право использования данного особого режима с начала квартала, в котором допущено несоответствие указанным требованиям.Согласно п. 2 ст. 346.14 Налогового кодекса Российской Федерации объект налогообложения может быть изменен с начала налогового периода. В течение налогового периода налогоплательщик не может изменить объект налогообложения.

В течение налогового периода налогоплательщик не может изменить объект налогообложения.

Право изменить в течение налогового периода объект налогообложения «доход» на объект «доход, уменьшенный на сумму расходов» в связи с заключением налогоплательщиком договора простого товарищества (договора совместной деятельности) гл. 26.2 НК РФ не предусматривает (Письмо Минфина России от 11.06.2009 N 03-11-09 / 206).

Форма 26.2-3 «Уведомление об отказе от использования упрощенной системы налогообложения»

Поскольку выбор «упрощения» является делом добровольным, возврат в случае выполнения всех требований гл. 26.2 НК РФ для общего режима налогообложения также производится по желанию. Но согласно п.3 ст. 346.13 Налогового кодекса Российской Федерации, налогоплательщики, применяющие упрощенную систему налогообложения, не вправе переходить на другой режим налогообложения до окончания налогового периода, если иное не предусмотрено настоящей статьей.Поэтому при желании вы можете выйти из специального режима только с начала календарного года, в связи с чем в новой форме устанавливается дата — с 1 января соответствующего года.

Форма 26.2-4 «Отчет о несоблюдении требований по применению упрощенной системы налогообложения»

Форма новая. Выдается налоговым органом налогоплательщику при несоблюдении требований, установленных гл. 26.2 Налогового кодекса. Документ заполняется в двух экземплярах, один из которых выдается налогоплательщику (по почте или в электронном виде через ТКС) или уполномоченному представителю.

Форма 26.2-5 «Отчет о невозможности рассмотрения заявления о переходе на упрощенную систему налогообложения»

Согласно п. 1 ст. 346.13 Налогового кодекса Российской Федерации, организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, подают заявление в налоговый орган по месту нахождения (месту жительства) с 1 октября по 30 ноября. года, предшествующего году, из которого они переходят в этот специальный режим.

В соответствии с п. 2 ст. 346.13 Налогового кодекса Российской Федерации вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе подать заявление о переходе на упрощенную систему налогообложения в течение пяти дней с даты постановки на учет в налоговом органе, указанной в соответствующем сертификат выдан в соответствии с п. 2 шт. 2 Статья 84 Налогового кодекса Российской Федерации.

2 шт. 2 Статья 84 Налогового кодекса Российской Федерации.

В случае пропуска указанных сроков налоговый орган направит налогоплательщику сообщение о невозможности рассмотрения его заявления в связи с нарушением сроков, установленных ст.346.13 Налогового кодекса Российской Федерации.

Форма 26.2-6 «Извещение об изменении объекта налогообложения»

Выбор объекта налогообложения осуществляется самим налогоплательщиком, за исключением случая, предусмотренного п. 3 ст. 346.14 НК РФ (договор простого товарищества).

В соответствии со ст. 346.14 НК РФ объект налогообложения может быть изменен налогоплательщиком ежегодно. Объект налогообложения может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 20 декабря года, предшествующего году, в котором он предлагает изменить объект налогообложения.В течение налогового периода налогоплательщик не может изменить объект налогообложения.

В оригинальной версии гл. 26.2 НК РФ объект налогообложения не может быть изменен налогоплательщиком в течение всего периода применения упрощенной системы налогообложения. Тогда его разрешили изменить, но в течение трех лет с начала применения особого режима налогоплательщик не мог изменить объект налогообложения. И только с 2009 года объект налогообложения можно менять ежегодно.Теперь появилась рекомендуемая форма такого уведомления.

26.2 НК РФ объект налогообложения не может быть изменен налогоплательщиком в течение всего периода применения упрощенной системы налогообложения. Тогда его разрешили изменить, но в течение трех лет с начала применения особого режима налогоплательщик не мог изменить объект налогообложения. И только с 2009 года объект налогообложения можно менять ежегодно.Теперь появилась рекомендуемая форма такого уведомления.

Форма 26.2-7 «Информационное письмо»

Данная форма является ответом налогового органа на вопрос «упрощенцов»: как подтвердить, что они «упрощенцы»? Информационный бюллетень заменяет уведомление о возможности использования CSS, о котором мы говорили выше.

Важной особенностью документа является то, что он выдается налоговым органом по запросу налогоплательщика.

В информационном письме указывается, что налогоплательщик подал заявление о переходе на упрощенную систему налогообложения с определенной даты, а также представил или не представил налоговые декларации по упрощенной системе налогообложения в установленный срок их подачи.

E.P. Зобова

Главный редактор

«Упрощенная налоговая система:

Бухгалтерский учет и налогообложение»

Письмо о заявке в США для контрагента — важная часть деловой жизни предпринимателя. Таким образом, он имеет право информировать делового партнера о причинах, по которым он не включает НДС в стоимость своих товаров или услуг.

ФАЙЛОВ

Сложность заключается в том, что каждый руководитель имеет право сам выбирать форму налогообложения, переходить с одной на другую.А контрагенты, с которыми он работает, не всегда готовы изменить условия. Они могут не знать об изменениях в форме налогообложения организации, с которой они взаимодействуют, или сотрудничество между сторонами только налаживается.

По этим причинам письмо о применении упрощенной системы налогообложения для контрагента является полезной бумагой для организации плодотворного делового общения.

Обязательно ли использовать такую форму письма?

Данная форма не унифицирована. Согласно действующему законодательству, таких форм для написания заявления о применении упрощенной системы налогообложения для контрагента не существует вообще. Есть формулировка «произвольная форма» и ряд прилагаемых требований. Чтобы им соответствовать, удобнее ориентироваться на данные формы, они удобны, соответствуют деловому стилю изложения, все детали указаны.

Согласно действующему законодательству, таких форм для написания заявления о применении упрощенной системы налогообложения для контрагента не существует вообще. Есть формулировка «произвольная форма» и ряд прилагаемых требований. Чтобы им соответствовать, удобнее ориентироваться на данные формы, они удобны, соответствуют деловому стилю изложения, все детали указаны.

Компоненты

Письмо чаще всего состоит из заголовка, вводной части, основной и завершения документа.В шапке информация про:

- Полное наименование организации. Тот, который отправляет письмо своему контрагенту.

- Основные подробности. В крупных компаниях выдаются специальные бланки с указанием адреса, номера телефона, ИНН, ОГРН, КПП. Имеет смысл размещать на них письма делового содержания.

- Запрос сделан. Имеет смысл в самом начале сослаться на номер и дату запроса, полученного организацией. Это считается хорошим тоном в деловом общении — напоминать, что контрагент запросил данные и в какой день он это сделал.

Кроме того, это защищает обе стороны от путаницы из-за большого потока входящей документации.

Кроме того, это защищает обе стороны от путаницы из-за большого потока входящей документации. - Номер и дата текущего документа. Естественно, если в организации принята такая нумерация для удобства.

В основной части обычно есть введение в виде ссылки на запрос, полученный от контрагента. После мотивации идет сообщение основных данных, а именно:

- Где и когда зарегистрирована компания, какую налоговую систему она использовала с момента своего основания.

- В случае изменения налоговой системы — когда это изменение произошло.

- Ссылка на подтверждающие документы. Их копии прилагаются к письму. Заявлениями могут быть налоговая декларация, уведомление о прекращении деятельности по одной из систем налогообложения.

- Документ будет более достоверным, если копии уведомлений будут заверены ИФНС России.

Обязательным содержанием заключительной части является подпись руководителя учреждения (например, генерального директора) или его доверенное лицо с указанием должности и расшифровкой подписи.

Налоговые режимы

В Российской Федерации, помимо основного налогового режима, по которому уплачивается НДС, существует ряд специальных режимов. К ним относятся:

- СТС Это означает «упрощенная система налогообложения».

- Единый сельскохозяйственный налог.

- Система налогообложения патентов.

- Единый налог на вмененный доход по отдельным видам деятельности.

- CH при реализации соглашений о разделе продукции.

Налоговый кодекс точно описывает каждую из них.В то же время сказано, что «Упрощающие» не платят НДС (статья 366.11).

Информационная почта

Как известно, для перехода на упрощенную систему налогообложения предпринимателю достаточно обратиться в налоговую инспекцию по месту нахождения. Она не имеет права отказаться от перехода.

Для запроса информации о поданном заявлении на переход, а также для выяснения того, была ли подана декларация от его имени, налогоплательщик (ИП, ООО, ОАО) может направить свой запрос в налоговую инспекцию. И она должна ему ответить, используя специально предусмотренную для этого форму 26.2-7 «Информационное письмо».

И она должна ему ответить, используя специально предусмотренную для этого форму 26.2-7 «Информационное письмо».

То, что оно является основным из приложений к письму о применении упрощенной системы налогообложения для контрагента. Однако для его получения организациям или индивидуальному предпринимателю стоит самостоятельно создать запрос в налоговую инспекцию.

Важно! Налогоплательщик не обязан запрашивать информационную почту в налоговой инспекции. Однако для полноценного делового общения в некоторых случаях это необходимо.

В случае отказа налоговых органов в предоставлении информации

Если налоговая инспекция отказывает юридическому лицу в предоставлении информации, это нарушает положения статьи 21 Налогового кодекса. Информировать каждого о правах, обязанностях и других нюансах налогообложения — прямая обязанность его сотрудников. В том числе эти пояснения могут быть оформлены в письменной форме, в данном случае информационное письмо о системе налогообложения, используемой организацией.

Способы взаимодействия

Что касается переписки с контрагентом, то здесь ситуация довольно щекотливая.Некоторые организации довольны минимальным составом представленной документации, другие — более обширным. Есть такие участники хозяйственного оборота, которые формулируют запросы на документы, которых нет в природе. Таким образом, у организации есть три способа взаимодействия с контрагентом, что предъявляет повышенные требования на основании приложений к письму-заявлению по упрощенной системе налогообложения:

- Прекратить сотрудничество.

- Предоставьте все документы, указанные контрагентом в своем запросе.

- Согласитесь, убедив делового партнера сократить перечень необходимых документов до возможного.

Загружаемый образец письма о применении упрощенной системы налогообложения для контрагента можно найти в верхней части этой статьи.

Здравствуйте Антон! Нет, налоговый орган не выдает никаких документов при уведомлении о переходе (заявлении) в ГНС. Но если вам необходим документ, подтверждающий применение упрощенной системы налогообложения, вы имеете право направить письменный запрос в налоговый орган, в ответ на который налоговый орган выдает налогоплательщику информационное письмо с указанием даты подачи налогоплательщиком заявление о переходе на упрощенную систему налогообложения, а также сведения о подаче (непредставлении) их налоговых деклараций в связи с применением упрощенной системы налогообложения за налоговые периоды, в которых налогоплательщик применял упрощенную систему налогообложения.

Но если вам необходим документ, подтверждающий применение упрощенной системы налогообложения, вы имеете право направить письменный запрос в налоговый орган, в ответ на который налоговый орган выдает налогоплательщику информационное письмо с указанием даты подачи налогоплательщиком заявление о переходе на упрощенную систему налогообложения, а также сведения о подаче (непредставлении) их налоговых деклараций в связи с применением упрощенной системы налогообложения за налоговые периоды, в которых налогоплательщик применял упрощенную систему налогообложения.

Вот разъяснения ФНС РФ по данной теме.

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 4 июля 2011 г. N ЭД-4-3 / [адрес электронной почты защищен]

Федеральная налоговая служба рассмотрела запрос ООО об уведомлении о переводе ООО на упрощенную систему налогообложения (далее — СТС) и сообщает следующее. В соответствии с п. 4 Приказа ФНС России от 13.04.2010 N ММВ-7-3 / [email protected] «Об утверждении форм документов для применения упрощенной системы налогообложения» (далее — Приказ ФНС России № ММВ-7-3 / [email protected]) Приказ Министерства Российской Федерации по налогам и сборам от 19 сентября 2002 г.N ВГ-3-22 / 495 «Об утверждении. форм документов для применения упрощенной системы налогообложения »признан утратившим силу.

В связи с этим Уведомление о возможности применения упрощенной системы налогообложения (форма N 26.2-2) не используется налоговыми органами . Применение (переход) к упрощенной системе налогообложения, установленной гл. 26.2 НК РФ (далее — Кодекс), предусматривает, что налогоплательщик самостоятельно принимает решение о применении (переходе) на упрощенную систему налогообложения . Заявление налогоплательщика о применении упрощенной системы налогообложения носит уведомительный характер , , и положения гл.26.2 Кодекса не предусматривает принятия налоговым органом каких-либо решений по указанному заявлению . В связи с этим у налогового органа нет оснований для направления налогоплательщику уведомления о возможности или невозможности применения упрощенной системы налогообложения .

Приказом ФНС России № ММВ-7-3 / [email protected] утвержденные формы документов для применения упрощенной системы налогообложения, в том числе рекомендуемые формы (пп.1 — 1.3 и п. 1.6 Порядка), которые предназначены для налогоплательщиков. Формы документов для применения упрощенной системы налогообложения, утвержденные указанным приказом ФНС России и предназначенные для налоговых органов, являются обязательными для использования налоговыми органами в порядке, установленном соответствующим правовым актом ФНС России. Россия, регулирующая действия налоговых органов по учету документов, связанных с применением упрощенной системы налогообложения.К этим документам относится форма № 26.2-7 «Информационное письмо».

Таким образом, при подаче письменного запроса налогоплательщика в инспекцию ФНС России с просьбой подтвердить факт применения упрощенной системы налогообложения налоговый орган выдает налогоплательщику информационное письмо ( форма № 26.2-7 — Приложение №7 к приказу ФНС России от 13.

04.2010 № ММВ-7-3 / [email protected]), в котором указывается дата подачи налогоплательщиком заявления о переходе на упрощенная система налогообложения, а также информация о сдаче (непредставлении) налоговых деклараций в связи с применением упрощенной системы налогообложения за налоговые периоды, в которых налогоплательщик использовал упрощенную систему налогообложения.

Ваш контрагент предоставляет документы с пометкой «без НДС», объясняя это тем, что он находится на упрощении. Но так ли это на самом деле? Попросите его подтвердить использование им специального режима. Как ваш контрагент может подтвердить, что он не облагает разумными налогами свои операции?

Требовать или спрашивать?

Действующее налоговое законодательство не предусматривает обязанности упрощенного лица представлять своим контрагентам какие-либо доказательства применения упрощенной системы налогообложения.Следовательно, такие документы нельзя запросить у упрощенного. Однако его могут попросить предоставить доказательства того, что он использует специальный режим. Более того, некоторые упрощают сами вместе с комплектом документов, например, счет-фактуру или договор, подают письмо о применении упрощенной системы налогообложения для контрагента. Ведь подать такие документы проще, чем испортить отношения с партнерами.

Однако его могут попросить предоставить доказательства того, что он использует специальный режим. Более того, некоторые упрощают сами вместе с комплектом документов, например, счет-фактуру или договор, подают письмо о применении упрощенной системы налогообложения для контрагента. Ведь подать такие документы проще, чем испортить отношения с партнерами.

Как подтвердить применение упрощенной системы налогообложения

Напомним, что при переходе на УСН организация или индивидуальные предприниматели должны подать в свою налоговую инспекцию Уведомление о переходе на упрощенную систему налогообложения (форма №26.2-1, утвержден приказом ФНС от 02.11.2012 № ММВ-7-3 / [email protected]) В общем случае это необходимо сделать не позднее 31 декабря прошлого года (п. 1 , Ст. 346.13 Налогового кодекса РФ) для того, чтобы стать плательщиком ГНС с 1 января нового года.

Однако налоговая инспекция не обязана подтверждать переход организации (ИП) на упрощенную систему налогообложения, налоговая инспекция не отправляет ни разрешение, ни уведомление о применении упрощенной системы налогообложения.

Еще один вариант проверить, использует ли контрагент УСН, — это просмотреть выписку из Единого государственного реестра юридических лиц (ЕГРИП) через сервис налоговой службы «Бизнес-риски: проверьте себя и контрагента». В отдельных случаях (но не всегда) в заявлении отражается, подавало ли лицо уведомление об использовании упрощения.

Заявление на USN: Образец

Если упрощающий считает необходимым подтвердить свой статус плательщика USN, к копии информационного письма или титульного листа налоговой декларации по упрощенной системе налогообложения может быть приложено письмо с уведомлением. контрагентов.Например, письмо может выглядеть так.

Вопрос:

Организация была зарегистрирована в 2009 году и сразу начала пользоваться упрощенной системой налогообложения. Уведомление о возможности применения упрощенной системы налогообложения поступило 1 октября 2009 года. В связи со вступлением в силу отменяющего приказ Министерства по налогам и сборам Российской Федерации от 19 сентября 2002 года N ВГ-3- 22/495, подрядчик при подписании договора требует от нас подтвердить право на использование упрощенной системы налогообложения, предоставив информационное письмо по форме N 26. 2-7, отказавшись принять ранее выданное уведомление от 01.10.2009. Является ли уведомление о возможности применения УСН с 01.10.2009 к действующему документу, и нужно ли организации получать информационное письмо по форме N 26.2-7?

2-7, отказавшись принять ранее выданное уведомление от 01.10.2009. Является ли уведомление о возможности применения УСН с 01.10.2009 к действующему документу, и нужно ли организации получать информационное письмо по форме N 26.2-7?

Ответ:

ОТДЕЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО МОСКВЕ

[О действии уведомления о возможности применения ГНС]

В соответствии с п. 2 ст. 346.13 НК РФ, вновь созданная организация вправе подать заявление о переходе на упрощенную систему налогообложения в течение пяти дней со дня постановки на учет в налоговом органе, что указано в соответствующей справке, выданной в в порядке, предусмотренном абзацем вторым пункта 2 статьи 84 Налогового кодекса. В этом случае организация вправе применить упрощенную систему налогообложения с момента постановки на налоговый учет.

До апреля 2010 г. приказ МНС России от 19.09.2002 вступил в силу N ВГ-3-22 / 495 «О порядке введения новых форм документов для применения упрощенной системы налогообложения», согласно которому налогоплательщик в ответ на обращение в налоговый орган с целью перехода в упрощенную систему налогообложения поступило уведомление о возможности применения упрощенной системы налогообложения по форме N 26. 2-2. Приказом ФНС России от 13.04.2010 N ММВ-7-3 / 182 «Об утверждении форм документов для применения упрощенной системы налогообложения» данный документ аннулирован.

2-2. Приказом ФНС России от 13.04.2010 N ММВ-7-3 / 182 «Об утверждении форм документов для применения упрощенной системы налогообложения» данный документ аннулирован.

При этом указанным приказом форма уведомления о возможности использования упрощенной системы налогообложения не предусмотрена. Положения главы 26.2 Налогового кодекса Российской Федерации не предусматривают принятие налоговым органом каких-либо решений по заявлению налогоплательщика. Таким образом, у налоговых органов нет оснований для направления уведомления о возможности или невозможности применения упрощенной системы налогообложения (письмо ФНС России от 04.12.2009 № ШС-22-3 / [электронная почта защищена]).

При этом, если налогоплательщик обратится в налоговый орган в письменной форме с просьбой подтвердить факт применения им упрощенной системы налогообложения, он получит информационное письмо, в котором налоговый орган подтвердит факт получения заявление о переходе на упрощенную систему налогообложения.

Уведомление о возможности применения упрощенной системы налогообложения, выданное налоговым органом, распространяется на весь период применения упрощенной системы налогообложения с учетом ограничений, предусмотренных статьей 346.13 Налогового кодекса.

Таким образом, для налогоплательщиков, перешедших на упрощенную систему налогообложения до выдачи приказа ФНС России от 13.04.2010 N ММВ-7-3 / [адрес электронной почты защищен], подтверждающий документ о возможности применения упрощенная система налогообложения — уведомление по форме N 26.2-2.

Заместитель

начальника Управления

Государственный советник

Госслужба 2-го класса

Н.В. Михайлова

Электронный текст документа

подготовлен ЗАО «Кодекс» и сверен по:

почтовый ящик

Проверь себя | Национальные дела

Кевин Льюис 3 сентября 2016 г.

Утрата контроля и саморегулирования: роль детских уроков

Ной ВанБерген и Джулиано Ларан

Journal of Consumer Research , готовится к печати

Abstract:

В данной статье показано, что потеря личного контроля приводит к усилению саморегулирующего поведения.Это происходит из-за того, что потеря контроля ставит потребителей в затруднительное положение по сравнению с одним из основных уроков, которые они усвоили в детстве, а именно: иметь контроль над результатами своих действий. Этот дефицит запускает компенсирующий процесс, сосредоточенный на следовании другим урокам, которые, по мнению потребителей, они усвоили в детстве. Поскольку саморегулирование — еще один важный урок, который родители подчеркивают, потребители принимают участие в саморегулировании, чтобы компенсировать потерю личного контроля. Однако, когда потребители считают, что их родители в детстве уделяли меньше внимания саморегулированию (т. д., они считают, что их родители придерживаются более снисходительного стиля), потеря контроля может снизить саморегулирующее поведение. Эти результаты имеют значение для того, что мы знаем о влиянии детского опыта на поведение взрослых потребителей, о важности убеждений людей о детском опыте в определении поведения взрослых, о последствиях низкого личного контроля и предшественниках саморегулирующегося поведения.

д., они считают, что их родители придерживаются более снисходительного стиля), потеря контроля может снизить саморегулирующее поведение. Эти результаты имеют значение для того, что мы знаем о влиянии детского опыта на поведение взрослых потребителей, о важности убеждений людей о детском опыте в определении поведения взрослых, о последствиях низкого личного контроля и предшественниках саморегулирующегося поведения.

———————

Роль социальных новинок в поиске рисков и исследовательском поведении: последствия для зависимости

Саймон Митчелл и др.

PLoS ONE , июль 2016

Abstract: