Как устроены бухгалтерские счета: дебет, кредит, сальдо, обороты | Переводчик с бухгалтерского

Продолжаю наполнять новую рубрику #план счетов. В прошлый раз рассказывал о том, зачем нужны бухгалтерские счета. Сегодня разберемся с их структурой. Она универсальна для всех бухгалтерских счетов, независимо от их предназначения. Понимание структуры счета нужно для того, чтобы представить механизм его работы.

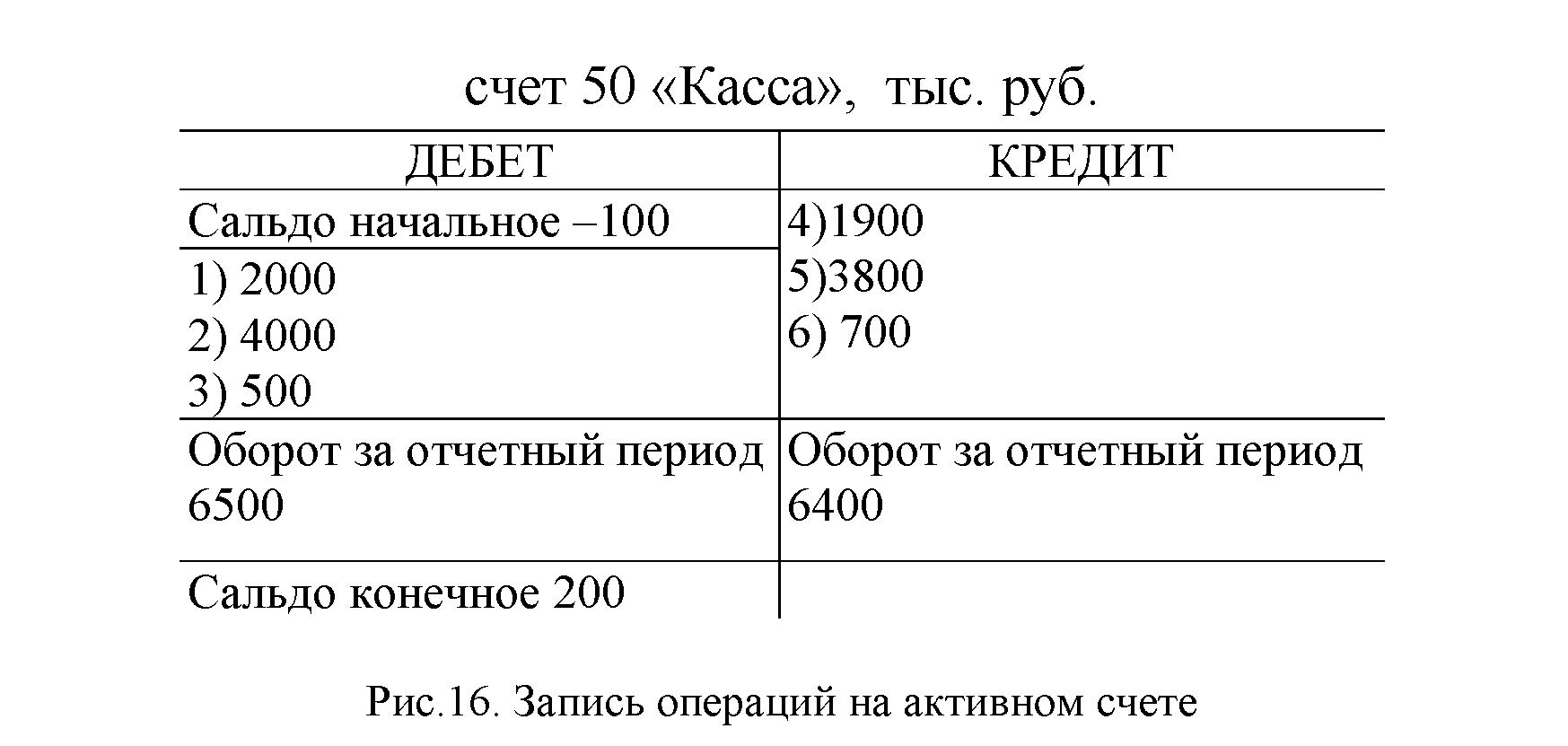

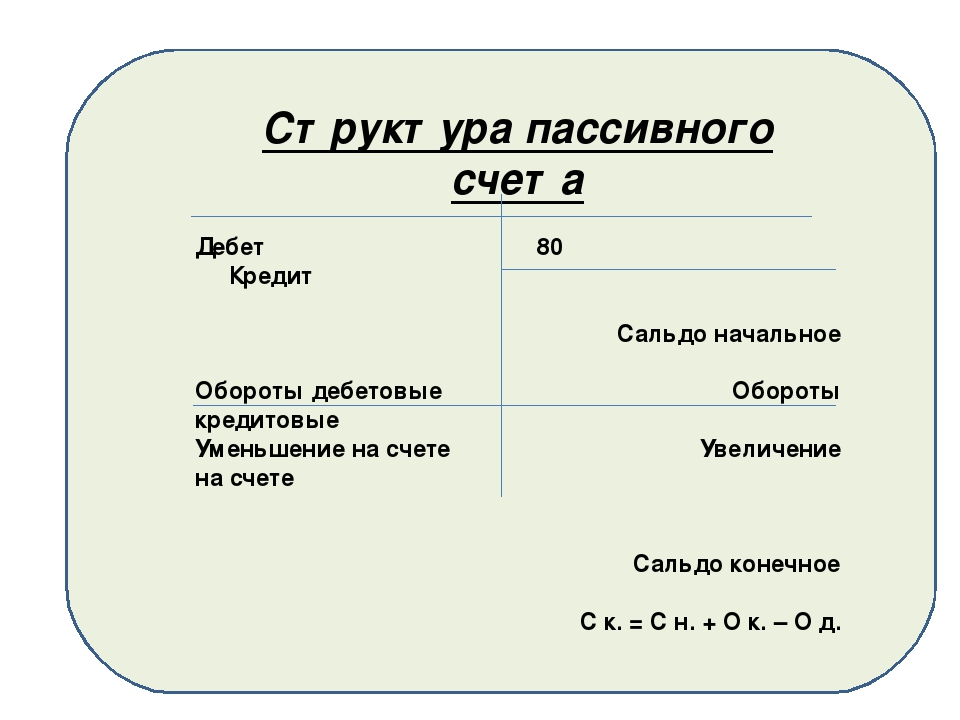

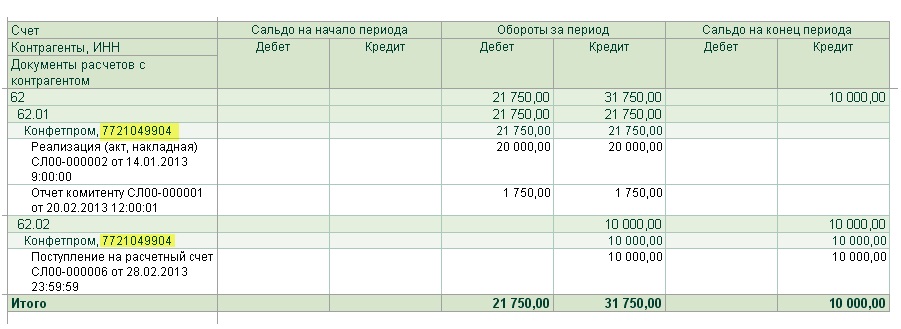

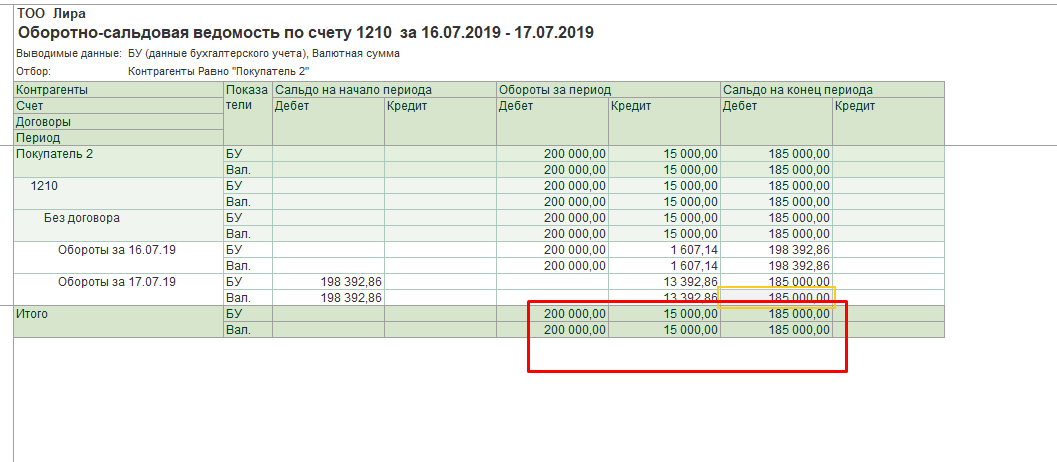

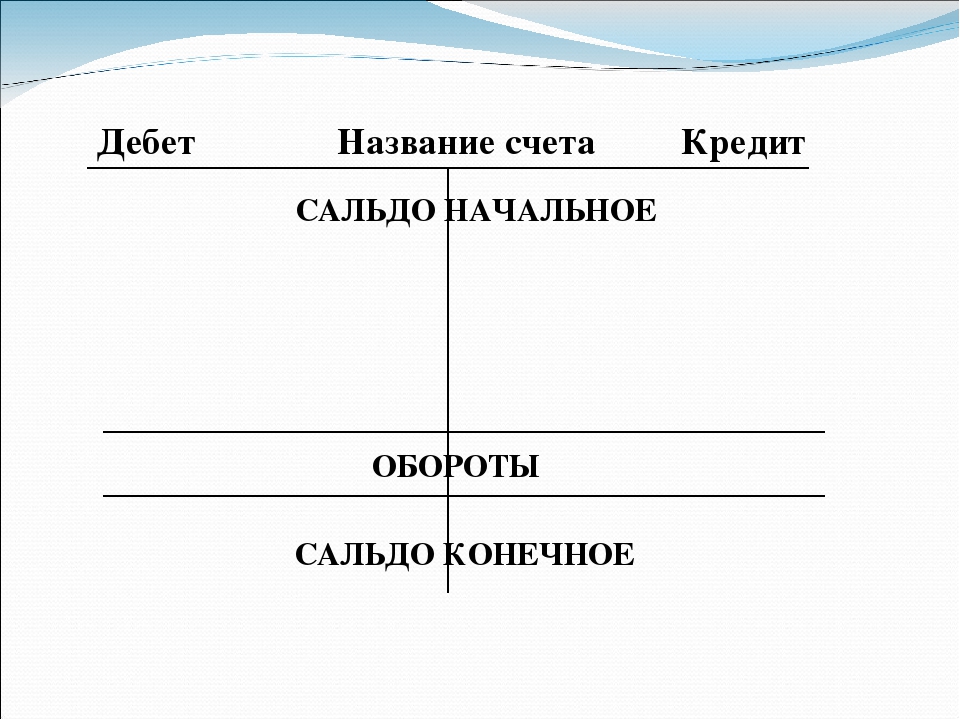

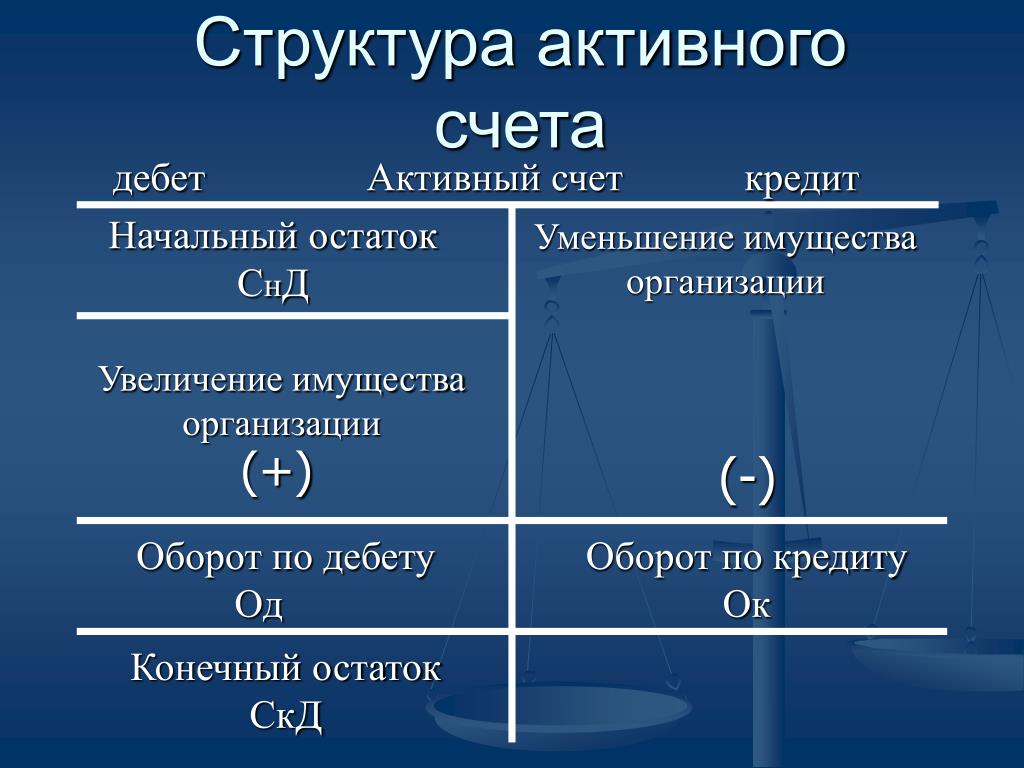

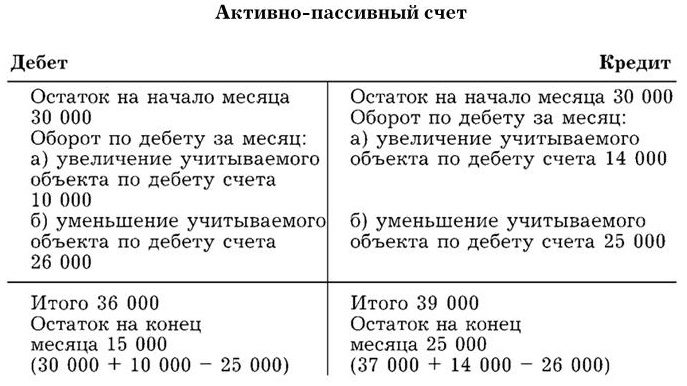

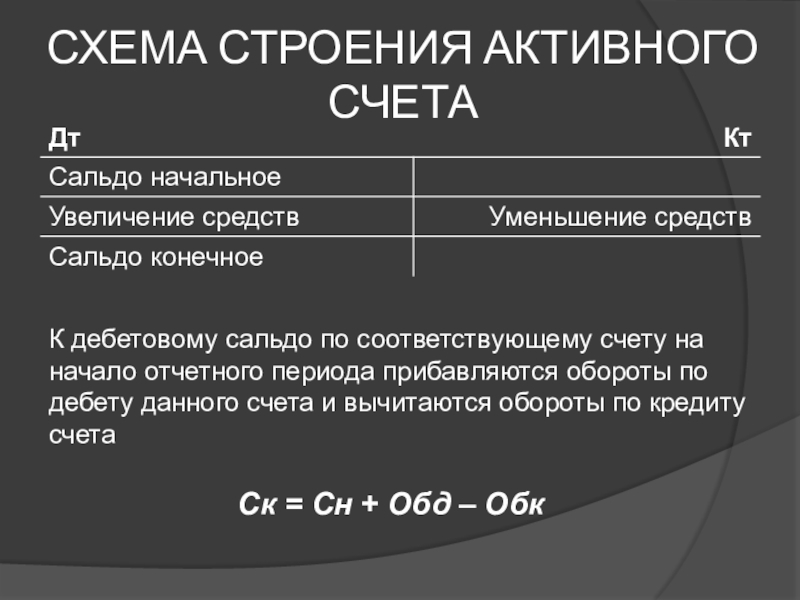

Счет выглядит как двухсторонняя таблица, которая нарисована на которую показывает парень на картинке. Такое представление счета называют «Т-счет» или «самолетик» за характерную форму ✈️ Суммы, которые отражаются по стороне счета, увеличивают или уменьшают стоимость учитываемого на нем объекта. Левая сторона счета называется «Дебет» с ударением на первый слог. В зависимости от вида счета записи по ней могут означать увеличение или уменьшение стоимости объекта. Правая сторона с зеркальным функционалом называется «Кредит» с ударением на первый слог — не путать с кредИтом. Любая операция в бухучете отражается по дебету одного и кредиту другого счета. Это следствие капитального уравнения. Зачем это нужно -напишу отдельно.

Любая операция в бухучете отражается по дебету одного и кредиту другого счета. Это следствие капитального уравнения. Зачем это нужно -напишу отдельно.

Названия сторон счета, как и многие другие бухгалтерские термины, пришли из роддома современного учета – Италии. В итальянский язык, в свою очередь, они попали из латинского. Debet – на латыни означает «он должен» (нам денег). Credit – «он верит» (нам в долг). Отсюда и современные бухгалтерские термины «дебиторская задолженность» (должны нам) и «кредиторская задолженность» (должны мы). Соответственно, дебитор – это наш должник, а кредитор – тот, кому должны мы. Но современные термины «дебет» и «кредит» описывают не только долги. Со времен Луки Пачоли они прошли путь до универсальных бухгалтерских категорий, при помощи которых описываются любые факты хозяйственной жизни.

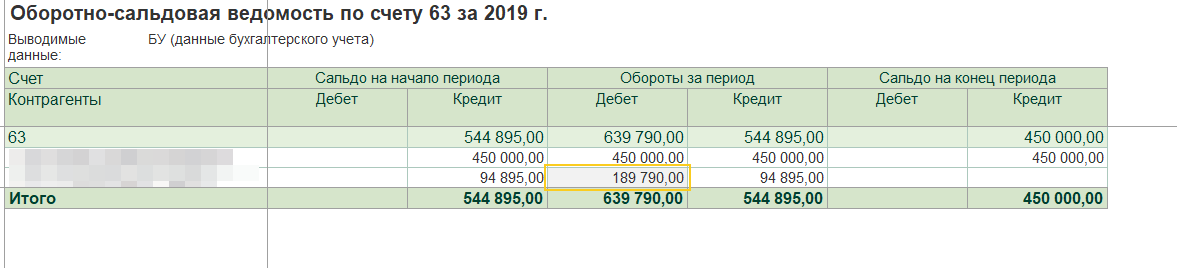

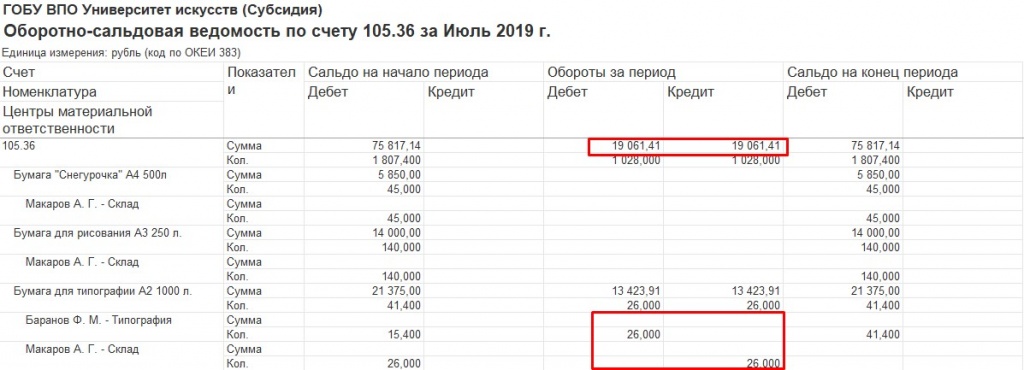

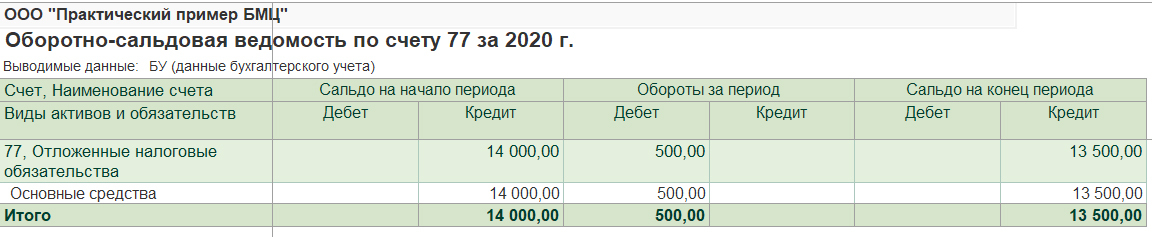

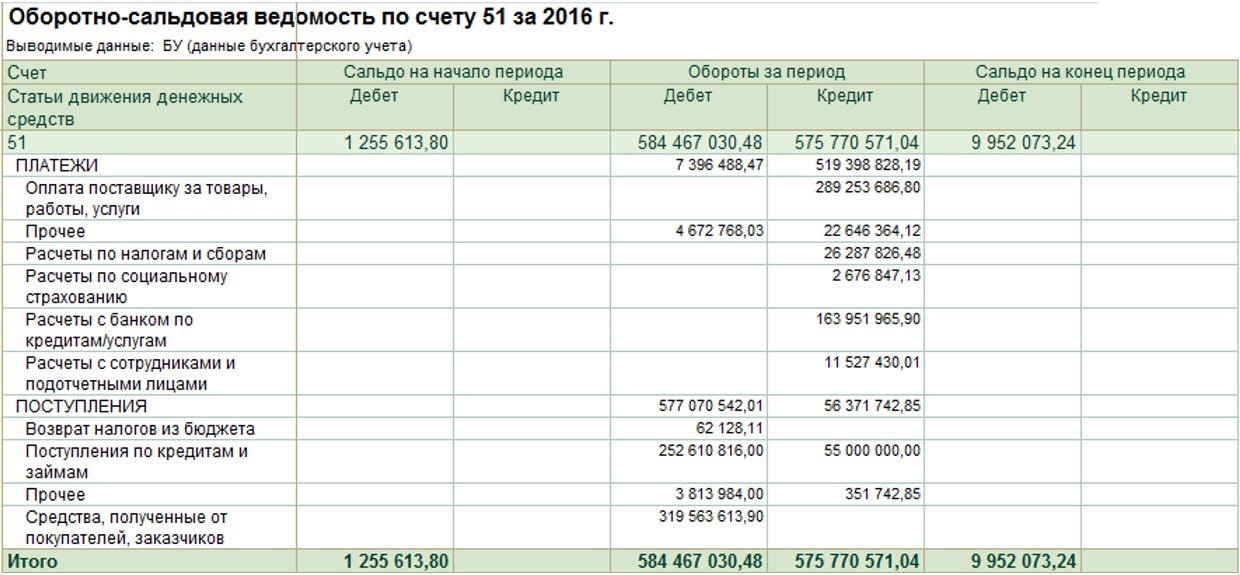

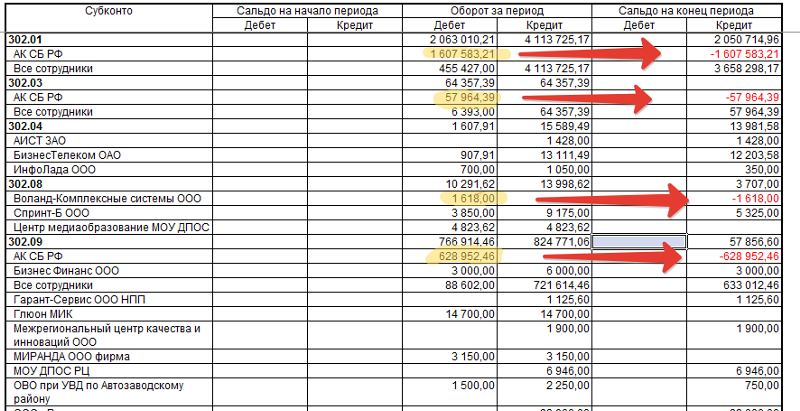

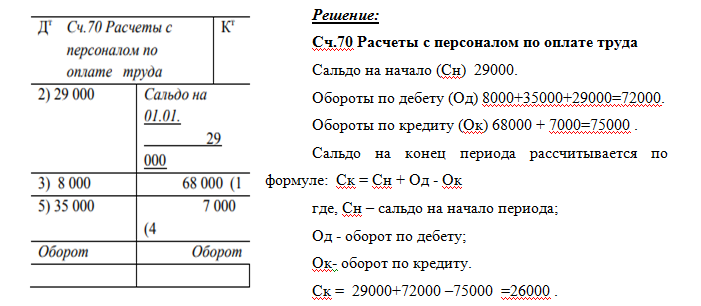

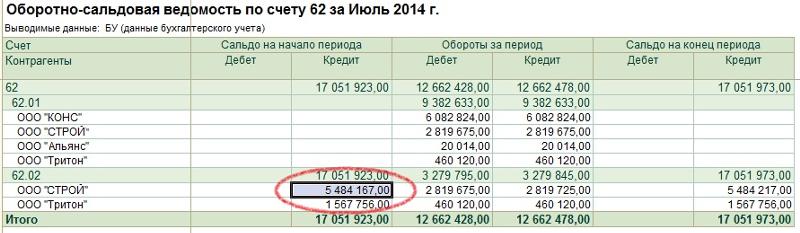

Остаток средств по счету называется «Сальдо» — с ударением на первый слог. Сальдо начальное (Сн) – остаток средств на начало отчетного периода, сальдо конечное (Ск) – на конец отчетного периода. Например, сальдо счета 51 «Расчетные счета» показывает сколько денег у компании есть на расчетных счетах в банках. А сальдо счета 80 «Уставный капитал» — величину уставного капитала компании.

Например, сальдо счета 51 «Расчетные счета» показывает сколько денег у компании есть на расчетных счетах в банках. А сальдо счета 80 «Уставный капитал» — величину уставного капитала компании.

Кстати, отчетным периодом в бухгалтерии называется промежуток времени, за который составляется бухгалтерская отчетность, а не время, когда бухгалтер эту отчетность готовит и к нему лучше не подходить. Почему-то многие считают именно так. Отчетным периодом может быть месяц, квартал, полугодие или год. В бухгалтерии многие операции привязаны к месяцу. Даже если бухгалтерская отчетность составляется только за год, по окончании каждого месяца бухгалтерия производит процедуру его закрытия. В том числе, за месяц определяются финансовые результаты – прибыли или убытки. Сальдо счетов также подсчитывается по состоянию на конец текущего и начало следующего месяца. Сальдо можно определить и на любую дату внутри месяца, но не для всех счетов такая сумма будет иметь экономический смысл.

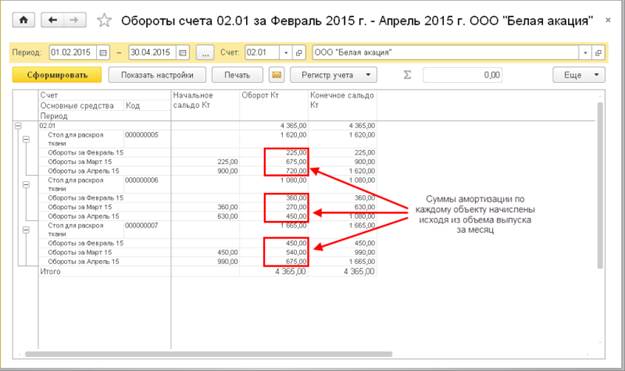

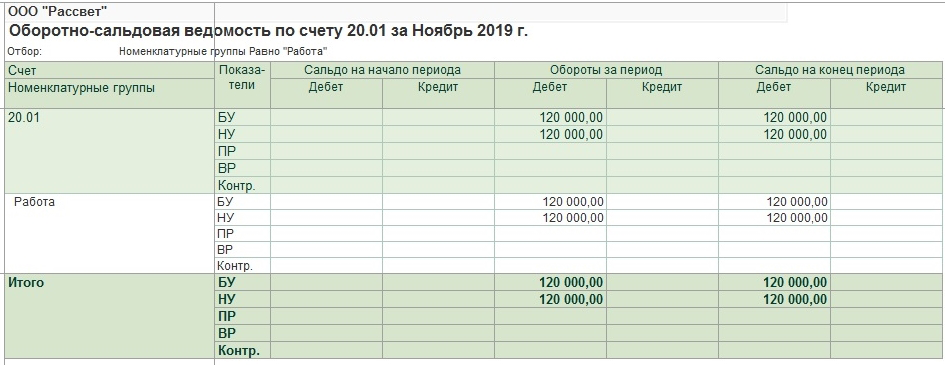

Оборот – это изменение средств на счете за отчетный период. Дебетовый оборот (ОбД) – оборот по дебету счета, кредитовый оборот (ОбК) – оборот по кредиту счета. Обороты счетов определяются за месяц. До конца месяца их можно определить, но, как и с сальдо, эта информация может не иметь смысла.

Дебетовый оборот (ОбД) – оборот по дебету счета, кредитовый оборот (ОбК) – оборот по кредиту счета. Обороты счетов определяются за месяц. До конца месяца их можно определить, но, как и с сальдо, эта информация может не иметь смысла.

В зависимости от вида счета по отношению к балансу дебетовый оборот означает увеличение или уменьшение стоимости объекта, который учтен на счете. То же справедливо и для кредитового оборота. Например, дебетовый оборот счета 51 «Расчетные счета» показывает поступление денежных средств на расчетные счета компании, а кредитовый оборот – их списание. Но для счета 80 «Уставный капитал» дебетовый оборот показывает уменьшение уставного капитала, а кредитовый – увеличение. Потому что счет 51 – активный, а счет 80 – пассивный. О связи счетов с балансом напишу отдельно.

Отчеты по обороту по счету — Finance | Dynamics 365

- Статья

- Чтение занимает 7 мин

Оцените свои впечатления

Да Нет

Хотите оставить дополнительный отзыв?

Отзывы будут отправляться в корпорацию Майкрософт.

Отправить

Спасибо!

В этой статье

Важно!

Dynamics 365 for Finance and Operations стало специализированным приложением, с помощью которого вы можете управлять определенными бизнес-функциями. Дополнительные сведения об этих изменениях см. в разделе Руководство по лицензированию Dynamics 365.

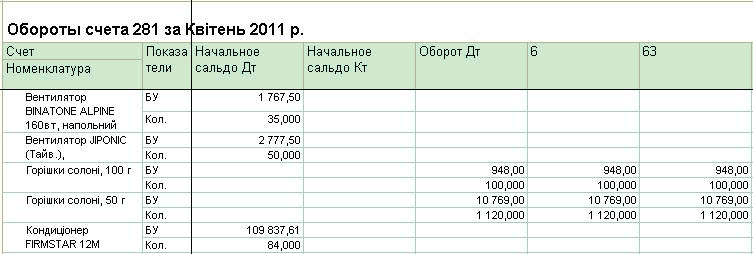

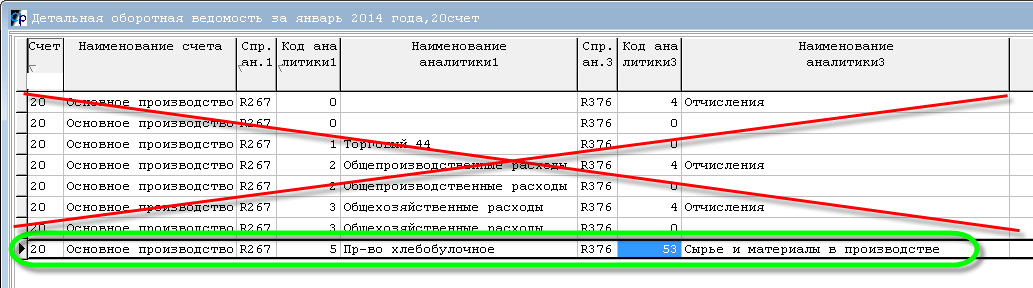

Шахматная ведомость оборотов по счетам является основным компонентом бухгалтерской отчетности. Это многостроковая таблица, в которой содержатся сведения об активности для всех счетов в течение учетного периода. Число строк и столбцов в таблице определяется количеством номеров счетов из плана счетов, настроенного на странице

Верхняя строка и крайний левый столбец таблицы содержат номера счетов из плана счетов. В пересечении строк и столбцов отображается итог по всем проводкам за данный период. Соответствие этих проводок определяется номерами счетов в верхней строке и крайним левым столбцом, соответствующим выбранной ячейке.

Итоговые значения для каждой строки и столбца в таблице суммируются. Сводка для каждой строки записывается в нижнюю строку таблицы, а сводка для каждого столбца записывается в самом правом столбце. Общая сумма дебета и кредита по обороту отображается в ячейке на пересечении нижней строки и самого правого столбца.

Перейдите Главная книга > Запросы и отчеты > Оборот по счету > Шахматная ведомость оборотов по счетам.

На вкладке Общее в поле Код интервала дат выберите код интервала из справочника интервалов дат.

В полях Дата от и Дата до выберите начальную и конечную даты периода создания отчета.

Примечание

Если эти поля не заданы вручную, значения вводятся на основе выбранного кода интервала дат.

В поле Тип валюты выберите тип валюты для отчета: Валюта учета, Валюта отчетности или Указанная валюта.

В поле Валюта выберите валюту проводки.

Примечание

Это поле доступно только если в поле Тип валюты выбрано значение

Установите для параметра В дебет счетов значение Да, если вы хотите, чтобы дебет для выбранных счетов отображался в строке заголовка. Если задано Нет, дебет для выбранных счетов отображается в столбце.

В разделе Аналитика в полях Соглашение, ExpenseAndIncomeCode и Работник укажите коды аналитик, если требуется выбрать проводки с конкретными кодами для отчета.

Примечание

Если эти поля оставлены пустыми, система выберет проводки с любым кодом аналитики для отчета.

В поле Слой разноски выберите слой разноски.

Установите для параметра Печать разграничений значение Да, чтобы просмотреть условия запроса при печати отчета.

Установите для параметра Удалять нулевые значение Да, если не требуется печатать строк или столбцов с нулевыми (0) значениями.

Выберите для Итоговые счета значение Да для итоговой суммы счета.

Выберите для Только итоги значение Да для просмотра только итоговых счетов.

Примечание

Этот параметр доступен только в том случае, если для параметра

Выберите ОК, чтобы создать отчет.

Примечание.

Выберите Ваучер для просмотра проводок ГК, создавших действие.

Щелкните Выбрать для изменения параметров создания отчета.

Выберите Печать, чтобы напечатать отчет в Microsoft Excel.

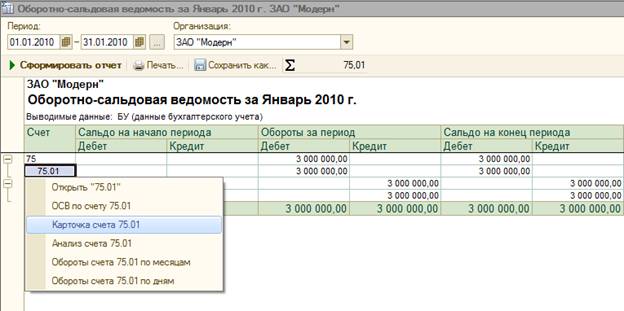

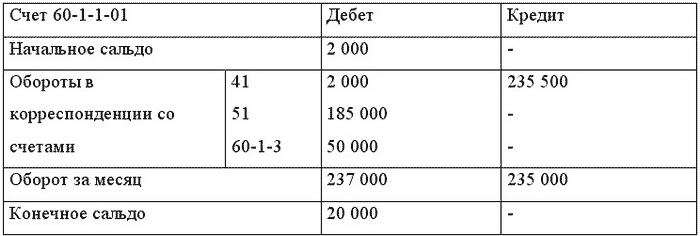

Отчет по главной книге

Отчет Главная книга содержит сведения о сальдо и действии для указанного счета, передаваемого в корреспонденцию со всеми счетами в плане счетов для указанного интервала дат. Отчеты разбиваются по отчетным периодам (например, месяцам). Отдельная страница создается для каждого счета в плане счетов.

Перейдите Главная книга > Запросы и отчеты > Оборот по счету > Главная книга.

На вкладке Общее в поле Код интервала дат выберите код интервала из справочника интервалов дат.

В полях Дата от и Дата до выберите начальную и конечную даты периода создания отчета.

Примечание

Если эти поля не заданы вручную, значения вводятся на основе выбранного кода интервала дат.

В поле Тип валюты выберите тип валюты для отчета: Валюта учета, Валюта отчетности или Указанная валюта.

В поле Валюта выберите валюту проводки.

Примечание

Это поле доступно только если в поле Тип валюты выбрано значение

В полях Со счета ГК и На счет ГК укажите диапазон счетов, для которых создается отчет.

В разделе Аналитика в полях Соглашение, ExpenseAndIncomeCode и Работник укажите коды аналитик, если требуется выбрать проводки с конкретными кодами для отчета.

Примечание

Если эти поля оставлены пустыми, система выберет проводки с любым кодом аналитики для отчета.

Установите для параметра Печать разграничений значение

Установите для параметра Удалять нулевые значение Да, если не требуется печатать строк или столбцов с нулевыми (0) значениями.

Выберите для Итоговые счета значение Да для итоговой суммы счета.

Выберите для Только итоги значение Да для просмотра только итоговых счетов.

Примечание

Этот параметр доступен только в том случае, если для параметра Итоговые счета указано значение Да.

Установите для параметра Обороты по дебету значение

Установите для параметра Обороты по кредиту значение Да, чтобы напечатать подробные обороты по счету по кредиту в корреспонденции дебета.

Установите для параметра По периодам значение Да, чтобы напечатать отчет по интервалу в соответствии с отчетным периодом. Установите для этого параметра значение Нет, чтобы напечатать отчет по месяцам.

Выберите ОК, чтобы создать отчет.

Примечание

- Выберите Ваучер для просмотра проводок ГК, создавших действие.

- Выберите ячейку «итого», чтобы открыть проводки по всем счетам, включенным в диапазон указанного итогового счета и создавшим оборот на итоговом счете.

- Щелкните Выбрать для изменения параметров создания отчета.

- Выберите Печать, чтобы напечатать отчет в Excel.

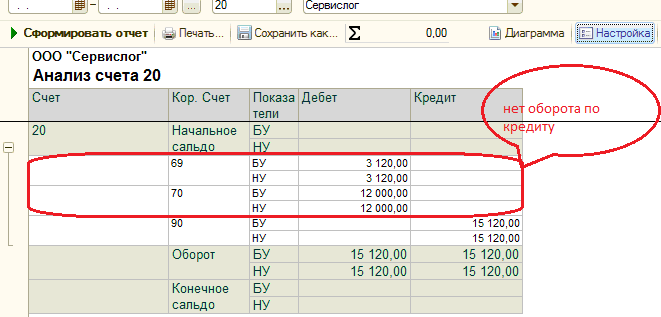

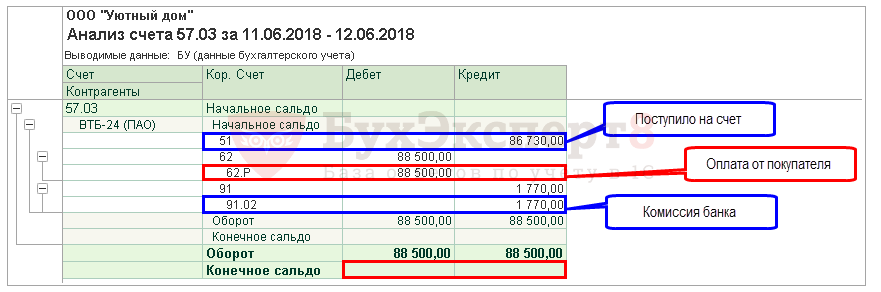

Просмотр отчета по счету

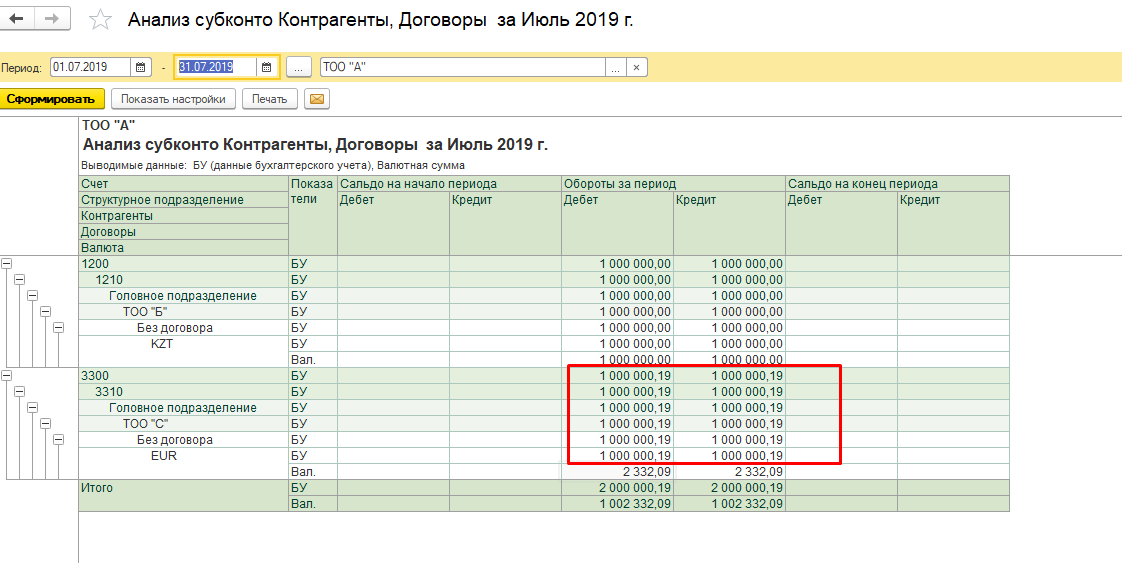

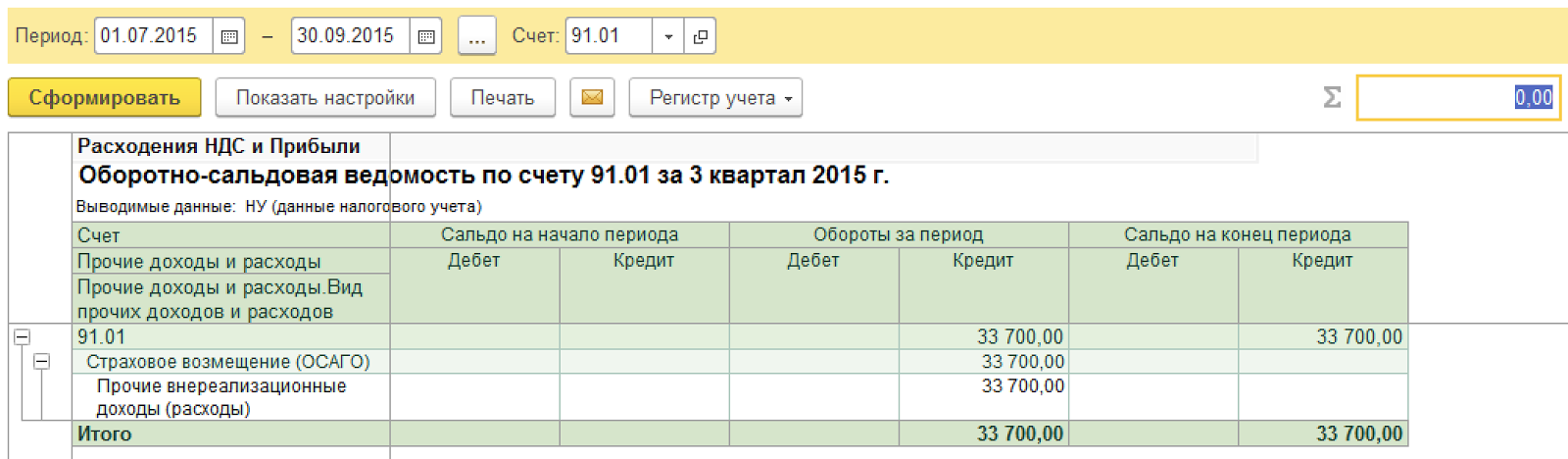

Строки отчета Анализ счета содержат информацию о сальдо и обороте указанного счета, который находится в корреспонденции дебета и кредита для периода, который изучается. В последней строке отчета суммируются обороты. В первой строке отчета отображается сальдо в начале периода, а в последней строке отображается сальдо на конец периода.

В последней строке отчета суммируются обороты. В первой строке отчета отображается сальдо в начале периода, а в последней строке отображается сальдо на конец периода.

Перейдите Главная книга > Запросы и отчеты > Оборот по счету > Анализ счета.

На вкладке Общее в поле Код интервала дат выберите код интервала из справочника интервалов дат.

В полях Дата от и Дата до выберите начальную и конечную даты периода создания отчета.

Примечание

Если эти поля не заданы вручную, значения вводятся на основе выбранного кода интервала дат.

В поле Тип валюты выберите тип валюты для отчета: Валюта учета, Валюта отчетности или Указанная валюта.

В поле Валюта выберите валюту проводки.

Примечание

Это поле доступно только если в поле Тип валюты выбрано значение Указанная валюта.

В поле Счет ГК выберите счет, для которого требуется создать отчет.

В разделе Аналитика в полях Соглашение, ExpenseAndIncomeCode и Работник укажите коды аналитик, если требуется выбрать проводки с конкретными кодами для отчета.

Примечание

Если эти поля оставлены пустыми, система выберет проводки с любым кодом аналитики для отчета.

Установите для параметра Печать разграничений значение Да, чтобы просмотреть условия запроса при печати отчета.

Выберите для Итоговые счета значение Да для итоговой суммы счета.

Выберите для Только итоги значение Да для просмотра только итоговых счетов.

Примечание

Этот параметр доступен только в том случае, если для параметра Итоговые счета указано значение Да.

Выберите для Счет ГК значение Да для просмотра только счетов ГК.

На вкладке Записи для добавления можно выбрать Фильтр, чтобы указать критерии фильтрации.

Выберите ОК, чтобы создать отчет.

Примечание

- Выберите Ваучер для просмотра проводок ГК, создавших действие.

- Щелкните Выбрать для изменения параметров создания отчета.

- Выберите Печать, чтобы напечатать отчет в Excel.

Отчет «Журнал ордер/ведомость»

Отчет Журнал ордер/ведомость можно использовать для просмотра проводок по определенному счету. Также можно просмотреть пересчет сальдо для каждой проводки.

Перейдите Главная книга > Запросы и отчеты > Оборот по счету > Журнал ордер/ведомость.

На вкладке Общее в поле Код интервала дат выберите код интервала из справочника интервалов дат.

В полях Дата от и Дата до выберите начальную и конечную даты периода создания отчета.

Примечание

Если эти поля не заданы вручную, значения вводятся на основе выбранного кода интервала дат.

В поле Тип валюты выберите тип валюты для отчета: Валюта учета, Валюта отчетности или Указанная валюта.

В поле Валюта выберите валюту проводки.

Примечание

Это поле доступно только если в поле Тип валюты выбрано значение Указанная валюта.

В поле Счет ГК выберите счет, для которого требуется создать отчет.

При выборе итогового счета отчет будет создан для проводок по всем счетам, включенным в итого.

При выборе итогового счета отчет будет создан для проводок по всем счетам, включенным в итого.В разделе Аналитика в полях Соглашение, ExpenseAndIncomeCode и Работник укажите коды аналитик, если требуется выбрать проводки с конкретными кодами для отчета.

Примечание

Если эти поля оставлены пустыми, система выберет проводки с любым кодом аналитики для отчета.

Установите для параметра Печать разграничений значение Да, чтобы просмотреть условия запроса при печати отчета.

Выберите для Итоговые счета значение Да для итоговой суммы счета.

Выберите для Только итоги значение Да для просмотра только итоговых счетов.

Примечание

Этот параметр доступен только в том случае, если для параметра Итоговые счета указано значение Да.

Установите для параметра Обороты по дебету значение Да, чтобы напечатать подробные обороты по счету по дебету в корреспонденции дебета.

Установите для параметра Обороты по кредиту значение Да, чтобы напечатать подробные обороты по счету по кредиту в корреспонденции дебета.

На вкладке Записи для добавления можно выбрать Фильтр, чтобы указать критерии фильтрации.

Выберите ОК, чтобы создать отчет в Excel.

Примечание

- Выберите Ваучер для просмотра проводок ГК, создавших действие.

- Выберите ячейку «итого», чтобы открыть проводки по всем счетам, включенным в диапазон указанного итогового счета и создавшим оборот на итоговом счете.

- Щелкните Выбрать для изменения параметров создания отчета.

- Выберите Печать, чтобы напечатать отчет в Excel.

Как предпринимателю правильно прочитать кредитный договор

О том, что кредитный договор нужно читать внимательно, а не по диагонали, знают все и давно. Для большинства важна ставка по кредиту. Но не менее важно анализировать все условия договора и предоставляемые банком услуги.

Ее можно понизить, если есть залог или можно предоставить поручительство других клиентов банка с хорошей репутацией. Перспективным клиентам банк снижает ставку, если есть или планируется зарплатный проект либо у компании хорошие обороты.

Наш совет: находите аргументы своей привлекательности как клиента. На этом реально снизить ставку на 0,5–1%. Но на самом деле не стоит рассматривать ставку отдельно от других параметров – необходимо оценивать и другие условия.

Ставка по кредиту зависит от того, какое обеспечение вы готовы предоставить в качестве залога. Лучший вариант – квартира или офис в собственности. Это еще и доказательство того, что вы сильно нацелены на погашение кредита.

Обычно он составляет один год, затем – ежегодная пролонгация. Оформить кредит сразу на 3–5 лет не получится.

Совет: если деньги нужны на неотложные нужды, берите сумму, которую можно погасить за год, либо удостоверьтесь, что вам пролонгируют кредит на следующий год с учетом ваших финансовых показателей и отношений с банком. На более длительный срок имеет смысл брать инвестиционный кредит на 5–7 лет.

Досрочное погашение.

Банки обычно спокойно относятся к досрочному погашению. Но в отдельных случаях могут возникнуть препятствия.

Совет: убедитесь, что в кредитном договоре нет ограничений, штрафов и комиссий за перерасчет графика платежей, а также правильно оформите заявление о досрочном погашении и соблюдайте положенную договором процедуру.

Штрафы и пени.

Они могут быть разными. Информацию об этом также следует внимательно изучить до подписания договора.

Совет: распечатайте выписку с информацией о том, что и когда вы должны оплачивать, держите ее на виду и старайтесь не нарушать график. Штрафы бывают не только за несвоевременные платежи, но и за несвоевременное предоставление информации. Нужно изучить периодичность направления в банк отчетности.

Штрафы бывают не только за несвоевременные платежи, но и за несвоевременное предоставление информации. Нужно изучить периодичность направления в банк отчетности.

Комиссии по банковскому обслуживанию тоже являются важным пунктом.

Банк может потребовать комиссию за оформление кредита, внесение или снятие средств со счета, sms-уведомления, страхование, преждевременное погашение долга. Комиссии увеличивают стоимость кредита. Поэтому до того, как подписать договор, изучите информацию обо всех дополнительных платежах.

Ковенанты – обязательства заемщика, зафиксированные в кредитном договоре.

Они бывают финансовые (обязывают сохранять экономические показатели: выручку, рентабельность, обороты на счетах, зарплаты сотрудников) и нефинансовые (требования согласовывать с банком изменения правового статуса, обязательства по страхованию залога, предоставлять бухгалтерскую отчетность). За нарушение этих требований положены штрафы. Но обычно в договоре ковенанты указаны в разных разделах, поэтому нужно тщательно изучить документ.

Наш совет: изучайте вопрос самостоятельно, привлекайте юристов и вместе с ними внимательно проверяйте все, что касается обязательств компании и санкций за их неисполнение. Для финансовых ковенант в договоре должны быть четко указаны формула расчета и источники (например, данные аудированной отчетности по РСБУ или МСФО). Не принимайте неисполнимые для вас условия, требуйте исключения неточных формулировок. Ковенанты – это ваши личные обещания банку, нарушение которых может иметь жесткие последствия, поэтому разберитесь в вопросе досконально.

Дополнительные услуги: страхование, онлайн-банк, sms-информирование.

От них можно отказаться без последствий. В этом случае составляется протокол разногласий, банк соглашается или не соглашается с этим. Но имейте в виду, что, например, без страховки банк может увеличить ставку, закладывая в эту цену риски заемщика.

Внесение заемщиком изменений в кредитном договоре.

Банк и клиент могут обсуждать и вносить изменения в договор. При этом составляется протокол разногласий, в котором клиент пишет, каким он хочет видеть определенный пункт, и банк с ним соглашается или нет. Обычно стороны приходят к компромиссу, поэтому наш совет: изучайте детали, разбирайте с юристами волнующие вас положения договора и вступайте в переговоры с банком.

При этом составляется протокол разногласий, в котором клиент пишет, каким он хочет видеть определенный пункт, и банк с ним соглашается или нет. Обычно стороны приходят к компромиссу, поэтому наш совет: изучайте детали, разбирайте с юристами волнующие вас положения договора и вступайте в переговоры с банком.

Кредиты по госпрограммам поддержки.

Среди госпрограмм поддержки бизнеса в пандемию были разработаны программы льготного кредитования. Но для его получения компания должна соответствовать ряду критериев. Наш совет: проанализируйте, какие из них вам подходят и каким вы можете соответствовать при определенных усилиях. Вам не удастся договориться с банком о компромиссах, поскольку условия получения кредита заданы государством. Поэтому заранее тщательно изучите все пункты договора. При этом в сетевом банке ставка будет ниже, но не будет индивидуального гибкого подхода к клиенту. Крупные банки более жесткие, когда у клиента проблемы. В небольшом банке работа с МСБ настроена более индивидуально, у предпринимателей есть выход на топ-менеджеров и решения принимаются более гибко.

Все эти вышеописанные опции крайне важны. Как говорил Шерлок Холмс, «незначительные детали обычно важнее всего».

Кредит на бизнес за два дня — с ОФД-Я это возможно!

Политика ООО «Ярус» в отношении обработки персональных данных

ООО «Ярус»

Юридический и фактический адрес:

Фактический адрес: 115280 г. Москва, ул. Ленинская Слобода, д. 19, стр.4

Юридический адрес: 117292, г. Москва, Нахимовский просп., д. 52/27, помещение Б

1. Общие положения

1.1. Настоящий документ (далее — Политика) определяет цели и общие принципы обработки персональных данных, а также реализуемые меры защиты персональ ных данных в ООО «Ярус» (далее — Оператор). Политика является общедоступным документом Оператора и предусматривает возможность ознакомления с ней любых лиц.

1.2. Политика разработана в соответствии и на основании Конституции Российской Федерации, Федерального закона от 27. 07.2006 N 152-ФЗ «О персональных данных», Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа», а также иных нормативных правовых актов Российской Федерации, локальных актов ООО «Ярус».

07.2006 N 152-ФЗ «О персональных данных», Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа», а также иных нормативных правовых актов Российской Федерации, локальных актов ООО «Ярус».

1.3. Политика неукоснительно исполняется руководителями и работниками всех структурных подразделений и филиалов ООО «Ярус».

1.4. Действие Политики распространяется на все персональные данные субъектов, получаемые и обрабатываемые ООО «Ярус» с применением средств автоматизации и без применения таких средств.

2. Определения

2.1. Персональные данные — любая информация, относящаяся к прямо или косвенно определенному, или определяемому физическому лицу (субъекту персональных данных).

2.2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций) с персональными данным, совершаемых с использованием средств автоматизации или без использования таких средств. К таким действиям (операциям) можно отнести: сбор, получение, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блок ирование, удаление, уничтожение персональных данных.

К таким действиям (операциям) можно отнести: сбор, получение, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блок ирование, удаление, уничтожение персональных данных.

2.3. Субъект персональных данных — любое лицо, персональные данные которого обрабатываются оператором персональных данных.

2.4. Оператор персональных данных — ООО «Ярус».

3. Обработка персональных данных

3.1. О бработка персональных данных осуществляется с учетом следующих требований:

— обработке подлежат только персональные данные, которые отвечают целям их обработки;

— содержание и объем обрабатываемых персональных данных должны соответствовать заявленным целям обработки;

— обрабатываемые персональные данные не должны быть избыточными по отношению к заявленным целям их обработки;

— при обработке персональных данных должны быть обеспечены точность и достаточность сведений по отношению к целям обработки персональных данных.

3.2. Содержание и объем обрабатываемых персональных данных определяются исходя из уставных целей деятельности Оператора, на основании и во исполнение требований законодательства РФ, в т. ч. Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа».

3.3. К основным категориям субъектов персональных данных, чьи данные обрабатываются и/или могут обрабатываться Оператором в соответствии с целями их получения, относятся физические лица:

- лица, состоящие и состоявшие в трудовых и гражданско-правовых отношениях с Оператором и/или контрагентами Оператора;

- кандидаты на замещение вакантных должностей;

- лица, имеющие граж данско-правовой характер договорных отношений с Оператором, или находящиеся на этапе преддоговорных или выполненных отношений подобного характера;

- лица, сообщившие свои персональные данные в процессе взаимодействия с Оператором, в том числе путем подключения к сервисам Оператора и/или подписания юридических документов с Оператором.

3.4. Для указанных категорий субъектов могут обрабатываться сведения, в том числе запрашиваемые на сервисах Оператора, включая, но не ограничиваясь: фамилия, имя, отчество; год, месяц, дата рождения; место рождения, адрес; семейное положение; социальное положение; имущественное положение; образование; профессия; доходы; ИНН, СНИЛС, контактная информация (телефон, адрес, адрес электронной почты и т. п.), а также иные сведения, необх одимые для целей обработки.

3.5. Оператор вправе обрабатывать персональные данные субъектов, в том числе следующими способами:

сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распр остранение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3.6. Оператор осуществляет обработку персональных данных с использованием средств автоматизации и без использования средств автоматизации.

3.7. Обработка и хранение персональных данных осуществляются не дольше, чем этого требуют цели обработки персональных данных, если отсутствуют законные основания для дальнейшей обработки.

4. Меры по обеспечению безопасности персональных данных

4.1. Оператор принимает технические и организационные меры обеспечения безопасности с целью защиты персональных данных от случайного или незаконного уничтожения, потери или изменения, а также от несанкционированного разглашения или доступа к персональным данным.

4.2. Для предотвращения несанкционированного доступа к персональным данным Оператором применяются следующие организационно — технические меры:

- назначение должностных лиц, ответственных за организацию обработки и защиты персональных данных;

- ограничение состава лиц, имеющих доступ к персональным данным;

- организация учета, хранения и обращения носителей информации;

- проверка готовности и эффективности использования средств защиты информации;

- разграничение доступа пользователей к информационным ресурсам и программно-аппаратным средствам обработки информации;

- регистрация и учет действий пользователей информационных систем персональных данных;

- использование средств защиты и средств восстановления системы защиты персональных данных;

- организация пропускного режима на территорию Оператора, охраны помещений с техническими средствами обработки персональных данных.

5. Права субъектов персональных данных

5.1. Субъект персональных данных принимает решение о предоставлении его персональных данных и дает согласие на их обработку свободно, своей волей и в своем интересе. Согласие на обработку персональных данных может быть дано субъектом персональных данных или его представителем в любой позволяющей подтвердить факт его получения форме, если иное не установлено законодательством РФ.

5.2. Субъект персональных данных имеет право отозвать согласие на обработку персональных данных, направив соответствующий письменный запрос Оператору.

5.3. Субъект персональных данных имеет право на получение информации, касающейся обработки его персональных да нных, в том числе содержащей:

- подтверждение факта обработки персональных данных Оператором;

- правовые основания и цели обработки персональных данных;

- цели и применяемые Оператором способы обработки персональных данных;

- наименование и место нахождения Оператора, сведения о лицах (за исключением сотрудников/работников Оператора), которые имеют доступ к персональным данным или которым могут быть раскрыты персональные данные на основании договора с Оператором или на основании федерального закона;

- обрабатываемые персональные данные, относящиеся к соответствующему субъекту персональных данных, источник их получения, если иной порядок представления таких данных не предусмотрен федеральным законом;

- сроки обработки персональных данных, в том числе сроки их хранения;

- порядок осуществления субъектом персональных данных прав, предусмотренных Федеральным законом «О персональных данных»;

- информацию об осуществленной или о предполагаемой трансграничной передаче данных;

- наименование или фамилию, имя, отчество и адрес лица, осуществляющего обработку персональных данных по поручению Оператора , если обработка поручена или будет поручена такому лицу;

- иные сведения, предусмотренные Федеральным законом «О персональных данных» или другими федеральными законами.

5.4. Субъект персональных данных вправе требовать от Оператора уточнения его персональных данных, их блокирования или уничтожения в случае, если персональные данные являются неполными, устаревшими, неточными, незаконно полученными или не являются необходимыми для заявленной цели обработки, а также принимать предусмотренные законом меры по защите своих прав.

5.5. Если субъект персональных данных считает, что Оператор осуществляет обработку его персональных данных с нарушением требований законодательства РФ или иным образом нарушает его права и свободы, субъект персональных данных вправе обжаловать действия или бездействие Оператора в уполномоченный орган или в судебном порядке.

6. Доступ к Политике

6.1. Действующая редакция Политики на бумажном носителе хранится по месту нахождени я исполнительного органа Оператора по адресу: 115280 г. Москва, ул. Ленинская Слобода, д.19, стр.4

6.2. Электронная версия действующей редакции Политики общедоступна на сайте Оператора в сети Интернет: здесь

7.

Актуализация и утверждение Политики

Актуализация и утверждение Политики7.1. Политика утверждается и вводится в действие руководителем ООО «Ярус».

7.2 Оператор имеет право вносить изменения в настоящую Политику.

8. Ответственность

8.1. Лица, виновные в нарушении норм, регулирующих обработку и защиту персональных данных, несут ответственность, предусмотренную законодательством РФ, локальными актами Оператора и договорами, регламентирующими правоотношения Оператора с субъектом персональных данных и/или третьими лицами.

9. Заключительные положения

9.1. Оператор вправе вносить изменения и дополнения в настоящую Политику в отношении обработки персональных данных в любое время без предварительного уведомления Пользователей.

При этом субъект персональных данных обязан самостоятельно отслеживать изменения и дополнения в настоящую Политику. В случае несогласия с условиями настоящей Политики и/или отдельных ее положений, а также изменений и дополнений к ней, Оператор просит воздержаться от посещения и использования сервисов Оператора и не предоставлять свои персональные данные. В противном случае Оператор вправе обрабатывать персональные данные в соответствии с Политикой и не несет какой-либо ответственности в связи с этим.

В противном случае Оператор вправе обрабатывать персональные данные в соответствии с Политикой и не несет какой-либо ответственности в связи с этим.

Дебет и кредит — что это за термины?

Проконсультируйтесь с финансовым специалистом

Сегодня бухгалтерия есть на каждом предприятии, будь то фирма, производство, магазин или образовательное учреждение. И грамотному человеку необходимо разбираться в элементарных финансовых понятиях. Многие слышали такие термины, как «счета дебет, кредит», но что это такое, объяснить могут далеко не все. Однако на сегодняшний день знание подобных основных понятий – просто необходимость. Дебет и кредит — что это такое? Стоит разобраться более подробно с данными понятиями.

Общие данные

Дебет и кредит — что это? Данные термины довольно абстрактны даже для области бухгалтерии, но играют важнейшую роль на всех ее уровнях. Эти понятия могут быть взаимозаменяемы, оба способны уменьшать и увеличивать количество средств на счету, однако эти способы действуют на основании четкого набора бухгалтерских принципов.

Методы учета в бухгалтерии

Дебет и кредит — что это с позиции учета и аудита? Это просто методы, которые используются в бухгалтерском отчете. По сути, это противоположные понятия друг другу. Дебет можно перевести с латыни как «должен он», а кредит – «должен я». В данных фразах заключена вся суть этих понятий. Не будет ошибкой говорить, что эти термины – бухгалтерские учетные противоположности. Если уходят средства, то кредит вырастает. Если приходят – то растет уже дебет. Эти понятия определяют направления, возможности и границы разных экономических процессов и финансовых транзакций.

Бухгалтерский учет прихода и расхода

Рассматриваемые понятия используют в бухгалтерских счетах, представленных в виде таблицы с двумя столбцами. В столбцах находятся данные, которые берутся из таких счетов, как дебет и кредит. Что это такое? Можно сказать, что бухгалтерский учет – это основа финансового языка, необходимого для анализа деятельности любой организации. Для этого используется система проводок, которая создана именно для учета всех операций. Однако существуют пассивы и активы. Активные счета – это размещение средств банка или компании. Дебет в таком случае – приход средств, а кредит, соответственно, расход. Для пассивных счетов, которые отражают состояние привлечения средств, дебетные счета будут выступать в роли расхода, а кредитные — прихода. Если на счетах актива увеличивается приход, то можно говорить про увеличение собственности данного предприятия. Если на пассивных счетах будет расти дебет, то это значит, что средства предприятия уменьшаются.

Однако существуют пассивы и активы. Активные счета – это размещение средств банка или компании. Дебет в таком случае – приход средств, а кредит, соответственно, расход. Для пассивных счетов, которые отражают состояние привлечения средств, дебетные счета будут выступать в роли расхода, а кредитные — прихода. Если на счетах актива увеличивается приход, то можно говорить про увеличение собственности данного предприятия. Если на пассивных счетах будет расти дебет, то это значит, что средства предприятия уменьшаются.

Дебет: как это работает?

Разберемся с данным понятием. В терминологии бухгалтерской отчетности деньги списываются и начисляются не на счета бизнеса. Бессмысленно говорить, что бизнесу «приписываются» деньги, которые он получает, если дело касается бухгалтерских принципов. Дебет и кредит — что это такое, все-таки? Так как отчетность всегда сбалансирована, то определенные счета могут быть использованы одновременно. Попросту говоря, любая сделка имеет и кредит, и свой дебет. Бухгалтеры обычно просто списывают те средства, которые приходят в компанию или фирму. Что это значит? К примеру, если активы возрастают, то этот рост идет в счета дебета. Если покупаются компьютеры или мебель, то активны снова увеличиваются. Другими словами, они дебетуют.

Бухгалтеры обычно просто списывают те средства, которые приходят в компанию или фирму. Что это значит? К примеру, если активы возрастают, то этот рост идет в счета дебета. Если покупаются компьютеры или мебель, то активны снова увеличиваются. Другими словами, они дебетуют.

Кредит: как это работает?

Общие правила кредитования выходят прямиком из бизнеса. В тот момент, когда инвентаризация как бы «покидает» компанию, денежные средства начинают поступать на покупку товара. Это увеличивает дебетовый (денежный) счет, а также увеличивает и кредит — то есть дебиторскую задолженность. Капитал, доходы и долги растут с кредитами. То есть это так называемые «кредитные» счета, которые списываются и уменьшаются.

Уменьшение против увеличения

Как работают понятия расхода и прихода на практике? Так как разные счета уменьшаются и увеличиваются при сравнении кредита и дебета, люди склонны путать данные термины. В голой теории все происходит довольно просто. Деньги всего лишь меняют свои счета, так как и дебеты и кредиты только показывают, каким образом перераспределяются деньги, когда они покидают компанию или приходят в нее. Приход, если он выплачен (а иных обязательств не существует), не уменьшает свой счет ответственности, однако увеличивает счета активов при получении. К примеру, если инвестор покупает акции, доход бизнеса увеличивает денежный счет (дебет), но также увеличит и долевую часть участия на ту же самую сумму, то есть будет восстановлен бухгалтерский баланс. Для этого как раз и считаются итоговые обороты по дебету и кредиту за определенный период. Часто также можно встретить такой термин как «дебет-кредит-проводки», однако никакого конкретного значения это понятие не несет. Оно просто призвано обозначить, что проводка осуществляется между кредитными и дебетными счетами.

Приход, если он выплачен (а иных обязательств не существует), не уменьшает свой счет ответственности, однако увеличивает счета активов при получении. К примеру, если инвестор покупает акции, доход бизнеса увеличивает денежный счет (дебет), но также увеличит и долевую часть участия на ту же самую сумму, то есть будет восстановлен бухгалтерский баланс. Для этого как раз и считаются итоговые обороты по дебету и кредиту за определенный период. Часто также можно встретить такой термин как «дебет-кредит-проводки», однако никакого конкретного значения это понятие не несет. Оно просто призвано обозначить, что проводка осуществляется между кредитными и дебетными счетами.

Дебетные и кредитные карты

Есть определенная путаница в данных терминах, так как их часто используют в разных обстоятельствах. Кредиторы – это те, кто собирает деньги, и если что-то будет зачислено на счет, кредит увеличится. Однако это отражает только один аспект данного понятия: кредит – это средства, которые вышли из компании и существуют в виде обязательств заемщика. Дебетовая же карта используется для немедленных переводов денег с денежного счета и показывает увеличение счетов дебета (расходов) на денежном счету.

Дебетовая же карта используется для немедленных переводов денег с денежного счета и показывает увеличение счетов дебета (расходов) на денежном счету.

Кредит для ИП: документы для получения, условия, ставки

Банки неохотно кредитуют малый бизнес, потому что предприниматели часто не могут подтвердить свои доходы. Можно попробовать получить заём, если с момента регистрации прошло больше полугода. Посмотрим, как это сделать.

С чего начать

Если у вас есть расчётный счет, подавайте заявку в банк, с которым работаете. Он видит ваши обороты и остаток на счёте, это повышает вероятность того, что всё обойдется минимальным пакетом документов и исход будет положительный.

Если расчётного счета нет, то изучайте кредитные программы банков для малого бизнеса, в наиболее привлекательные по условиям отправляйте заявки. Можно использовать поиск с фильтрами на сайтах-агрегаторах типа banki.ru.

Документы для заявки

Минимум такой:

- Паспорт.

- Свидетельство о постановке на налоговый учёт. Его выдаёт ФНС.

- Свидетельство о регистрации в ЕГРИП.

- Финансовая отчётность.

- Лицензия, если ваш вид бизнеса её требует.

Самый сложный пункт ─ четвертый. Исследуем его подробнее.

Как ИП подтвердить свой доход

Вид документа, которым ИП подтверждает доход, зависит от налогового режима.

1. ИП на общем режиме и УСН. Такие предприниматели опираются на реальные доходы при уплате налогов. Они подтверждаются декларациями: 3-НДФЛ или УСН за прошлый год.

Лучше предоставить в банк документ с живым штампом.

Вы сдаёте декларации за прошлый год, поэтому банк может запросить информацию о текущих доходах, особенно если вы пытаетесь получить кредит во втором полугодии. Тогда потребуется книга учёта доходов и расходов.

2. ИП на патентной системе. Уплачивают патентный налог без привязки к реальным доходам, поэтому предпринимателю следует вести книгу учёта реальных доходов. Форма и порядок заполнения утвердил приказ Минфина от 22.10.2012 №135н.

Форма и порядок заполнения утвердил приказ Минфина от 22.10.2012 №135н.

Это значит, что банкам больше нравятся ИП на ОСНО или УСН, а коммерсантам на ПСН получить кредит на развитие бизнеса будет сложнее.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноКак увеличить свои шансы на кредит

Будьте готовы ко всему. Даже если все бумаги в порядке, банк может запросить дополнительные, если в чём-то засомневается. Поэтому обращайте внимание на другие детали.

- Подчистите долги перед тем, как взять кредит на развитие бизнеса или покупку оборудования. Ваши шансы на получение кредита снижаются, если банк узнает, что вы должны приставам или что у вас, как у физического лица, есть непогашенные кредиты.

- Обязательно проверьте свою кредитную историю.

- Подготовьте тылы. Подумайте, кто из ваших знакомых может выступить поручителем.

- Идеально, если вы предоставите залог.

Банки охотно принимают недвижимость и автотранспорт. Оборудование в списке на последнем месте: часто сложно оценить его ликвидность и рыночную стоимость.

Банки охотно принимают недвижимость и автотранспорт. Оборудование в списке на последнем месте: часто сложно оценить его ликвидность и рыночную стоимость.

Что делать, если банк отказал?

Отправьте заявки в другие банки. В случае тотального отказа обратите внимание на альтернативные варианты денежных займов.

Где еще поискать денег?

В альтернативных источниках: в гарантийных фондах, с помощью краудфандинга и p2p-кредитования.

Фонды

Есть в каждом регионе страны. Выступают поручителем заемщика-предпринимателя перед банком. Финансируются из регионального и федерального бюджета. Основная задача — поддержка малого и среднего предпринимательства. Если вы решили воспользоваться услугами фонда, перед подачей заявки изучите все условия и требования. Услуги фонда не бесплатны. Вознаграждение может составлять до 2% от суммы займа.

Краудфандинговые платформы

Помогают получить деньги в виде пожертвований или в обмен на получение в будущем ещё несуществующего продукта или услуги. Минус в том, что требует большой вовлеченности предпринимателя и достаточно мощной истории и PR-кампании. Краудфандинг работает по принципу «всё или ничего». Если вы не соберёте 100% нужной суммы до заявленной даты, все перечисления возвращаются обратно. В случае успеха придётся поделиться с площадкой. Обычно это от 3,5 до 15% от собранной суммы.

Минус в том, что требует большой вовлеченности предпринимателя и достаточно мощной истории и PR-кампании. Краудфандинг работает по принципу «всё или ничего». Если вы не соберёте 100% нужной суммы до заявленной даты, все перечисления возвращаются обратно. В случае успеха придётся поделиться с площадкой. Обычно это от 3,5 до 15% от собранной суммы.

Самые популярные площадки в России — Planeta и Boomstarter.

p2p-кредитование

Заём, в котором инвесторами выступают частные лица на p2p-площадках. Если у вас нет чёткой отчётности, а оборот серый, такие заёмщики отнесутся лояльнее, чем банки. Они оценивают кандидата по заявке. Поэтому после регистрации на площадке важно подробно описать цели кредита и свой бизнес. В идеале подготовить бизнес-план. Ставки здесь выше, чем в банках: могут составлять от 25 до 45%. Срок заимствования — от 1 до 3 лет. В России популярны площадки Альфа-Поток и Город денег.

Статья актуальна на

Знайте коэффициент оборачиваемости дебиторской задолженности – Lending Tales

Эффективность бизнеса можно оценить, ознакомившись с его финансовыми показателями. Чтобы завоевать доверие кредиторов, бизнес должен укрепить свои финансовые показатели. Финансовые коэффициенты можно разделить на четыре основные категории, а именно, коэффициенты ликвидности, коэффициенты рентабельности, коэффициенты платежеспособности и коэффициенты активности. Коэффициенты активности — это финансовые инструменты, которые используются для оценки способности фирмы конвертировать свои активы в денежные средства или их эквиваленты.Одним из таких важных коэффициентов является Дебиторская задолженность Коэффициент оборачиваемости .

Коэффициент оборачиваемости дебиторской задолженности, который также называют «коэффициентом оборачиваемости дебиторов», измеряет эффективность, с которой компания может конвертировать свою дебиторскую задолженность в денежные средства. Это показатель того, насколько хорошо бизнес способен поддерживать свою политику предоставления кредита своим должникам.

Это показатель того, насколько хорошо бизнес способен поддерживать свою политику предоставления кредита своим должникам.

Коэффициент оборачиваемости дебиторской задолженности можно рассчитать следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = Чистая сумма продаж в кредит/ Средняя дебиторская задолженность

Следует отметить, что при расчете коэффициента оборачиваемости дебиторской задолженности учитываются только продажи в кредит, поскольку продажа за наличные не создает дебиторскую задолженность.Средняя дебиторская задолженность рассчитывается путем простого сложения начальной и конечной дебиторской задолженности и деления общей суммы на два.

Возьмем, к примеру, чистый объем продаж в кредит на сумму 8 00 000 рупий и среднюю дебиторскую задолженность в размере 40 000 рупий, коэффициент оборачиваемости дебиторской задолженности будет 20-кратным (8 00 000 рупий разделить на 40 000 рупий). Это число указывает на то, что вашей фирме удалось взыскать наличные деньги с должников 20 раз в течение отчетного периода.

На самом деле, чем выше коэффициент оборачиваемости дебиторской задолженности, тем она лучше.Более высокий коэффициент оборачиваемости дебиторской задолженности указывает на то, что ваша фирма смогла взыскать свою дебиторскую задолженность большее количество раз в течение отчетного периода. Чем раньше кредитные продажи/должники реализуются в наличные деньги, тем ниже потребность в оборотном капитале для бизнеса. Это также указывает на меньшую вероятность невыполнения обязательств со стороны клиентов. Следует приложить усилия для усиления кредитной политики компании, и политика должна периодически пересматриваться для увеличения коэффициента оборачиваемости дебиторской задолженности.

В Loan Frame мы понимаем, что разные предприятия могут иметь разные нормы продаж в кредит. Используйте передовые технологии Loan Frame для доступа к различным кредиторам для получения кредитов для вашего бизнеса. Loan Frame поможет вам выбрать лучший бизнес-кредит, а также договорится о наилучшей процентной ставке и сумме кредита для ваших нужд. Мы используем технологии, чтобы помочь вам найти подходящего кредитора для удовлетворения ваших потребностей в кредите для бизнеса.

Мы используем технологии, чтобы помочь вам найти подходящего кредитора для удовлетворения ваших потребностей в кредите для бизнеса.

Чтобы подать заявку на кредит для малого бизнеса, нажмите здесь.

Достаточно ли вы подготовлены? Мы расскажем вам, как узнать

Коэффициент оборачиваемости дебиторской задолженности | Формула | Анализ

Оборачиваемость дебиторской задолженности — это коэффициент эффективности или коэффициент активности, который измеряет, сколько раз бизнес может превратить свою дебиторскую задолженность в денежные средства в течение периода.Другими словами, коэффициент оборачиваемости дебиторской задолженности измеряет, сколько раз бизнес может получить свою среднюю дебиторскую задолженность в течение года.

Под оборотом понимается каждый раз, когда компания получает свою среднюю дебиторскую задолженность. Если бы компания имела среднюю дебиторскую задолженность в размере 20 000 долларов США в течение года и собрала 40 000 долларов США дебиторской задолженности в течение года, компания дважды повернула бы свою дебиторскую задолженность, потому что она собрала вдвое большую сумму средней дебиторской задолженности.

Этот коэффициент показывает, насколько эффективно компания собирает свои продажи в кредит с клиентов.Некоторые компании собирают свою дебиторскую задолженность с клиентов в течение 90 дней, в то время как другим требуется до 6 месяцев, чтобы взыскать с клиентов.

В некотором смысле коэффициент оборачиваемости дебиторской задолженности также можно рассматривать как коэффициент ликвидности. Компании тем более ликвидны, чем быстрее они могут перевести свою дебиторскую задолженность в наличные деньги.

Формула

Оборачиваемость дебиторской задолженности рассчитывается путем деления чистых продаж в кредит на среднюю дебиторскую задолженность за этот период.

Причина, по которой чистые продажи в кредит используются вместо чистых продаж, заключается в том, что продажи за наличные не создают дебиторскую задолженность.Только продажи в кредит определяют дебиторскую задолженность, поэтому продажи за наличные не учитываются. Чистые продажи просто относятся к продажам за вычетом возвратов и возмещенных продаж.

Чистые продажи в кредит обычно можно найти в отчете о прибылях и убытках компании за год, хотя не все компании отчитываются отдельно о продажах за наличные и в кредит. Средняя дебиторская задолженность рассчитывается путем сложения начальной и конечной дебиторской задолженности за год и деления на два. В некотором смысле это приблизительный расчет средней дебиторской задолженности за год.

Анализ

Поскольку коэффициент оборачиваемости дебиторской задолженности измеряет способность бизнеса эффективно собирать свою дебиторскую задолженность, имеет смысл только то, что более высокий коэффициент был бы более благоприятным. Более высокие коэффициенты означают, что компании чаще собирают свою дебиторскую задолженность в течение года. Например, коэффициент 2 означает, что компания погасила свою среднюю дебиторскую задолженность дважды в течение года. Другими словами, эта компания собирает деньги с клиентов каждые шесть месяцев.

Более высокая эффективность выгодна и с точки зрения денежных потоков. Если компания сможет получить наличные деньги от клиентов раньше, она сможет использовать эти деньги для оплаты счетов и других обязательств раньше.

Если компания сможет получить наличные деньги от клиентов раньше, она сможет использовать эти деньги для оплаты счетов и других обязательств раньше.

Оборачиваемость дебиторской задолженности также является показателем качества продаж в кредит и дебиторской задолженности. Компания с более высоким коэффициентом показывает, что продажи в кредит с большей вероятностью будут получены, чем компания с более низким коэффициентом. Поскольку дебиторская задолженность часто используется в качестве обеспечения по кредитам, качество дебиторской задолженности имеет большое значение.

Пример

Bill’s Ski Shop — это розничный магазин, в котором продается снаряжение для катания на лыжах. Билл предлагает счета всем своим основным клиентам. В конце года баланс Билла показывает 20 000 долларов дебиторской задолженности, 75 000 долларов валовых продаж в кредит и 25 000 долларов доходов. Баланс за прошлый год показал дебиторскую задолженность в размере 10 000 долларов.

Первое, что нам нужно сделать, чтобы рассчитать оборот Билла, — это рассчитать чистые продажи в кредит и среднюю дебиторскую задолженность. Чистые продажи в кредит равны валовым продажам в кредит за вычетом доходов (75 000 – 25 000 = 50 000). Средняя дебиторская задолженность может быть рассчитана путем усреднения начального и конечного остатков дебиторской задолженности ((10 000 + 20 000) / 2 = 15 000).

Чистые продажи в кредит равны валовым продажам в кредит за вычетом доходов (75 000 – 25 000 = 50 000). Средняя дебиторская задолженность может быть рассчитана путем усреднения начального и конечного остатков дебиторской задолженности ((10 000 + 20 000) / 2 = 15 000).

Наконец, коэффициент оборачиваемости дебиторской задолженности Билла за год может быть таким.

Как видите, оборот Билла составляет 3,33. Это означает, что Билл собирает свою дебиторскую задолженность примерно 3,3 раза в год или раз в 110 дней. Другими словами, когда Билл совершает продажу в кредит, ему потребуется 110 дней, чтобы получить наличные от этой продажи.

Коэффициент оборачиваемости дебиторской задолженности: как рассчитать

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективно ваша компания собирает долги.

Эта формула напрямую влияет на ваш денежный поток.

- Высокий коэффициент означает, что вы успешно собрали больше, чем ваши клиенты должны вам.

- Низкий коэффициент означает, что ваши клиенты должны вам деньги, которые вы не получили.

Неспособность поддерживать благоприятный коэффициент оборачиваемости дебиторской задолженности может означать, что ваш денежный поток недостаточно эффективен, даже если ваши продажи идут хорошо.Если это не остановить, это может привести к проблемам с денежными потоками, которые потенциально могут поставить под угрозу финансовую состоятельность вашей компании, даже если все остальное идет хорошо.

Рассмотрим более подробно коэффициент оборачиваемости дебиторской задолженности, его формулу, как ее интерпретировать и какие шаги можно предпринять для ее улучшения.

Что такое коэффициент оборачиваемости дебиторской задолженности?

Коэффициент оборачиваемости вашей дебиторской задолженности (AR), также известный как коэффициент оборачиваемости получателя или коэффициент оборачиваемости дебитора, представляет собой коэффициент эффективности, который измеряет, насколько быстро ваша компания предоставляет кредит и собирает долги. Формула коэффициента оборачиваемости дебиторской задолженности делает это, сравнивая ваши чистые продажи в кредит (чистые продажи по дебиторской задолженности) со средней дебиторской задолженностью (средняя чистая дебиторская задолженность) за данный период.

Формула коэффициента оборачиваемости дебиторской задолженности делает это, сравнивая ваши чистые продажи в кредит (чистые продажи по дебиторской задолженности) со средней дебиторской задолженностью (средняя чистая дебиторская задолженность) за данный период.

Чистые продажи в кредит и средняя дебиторская задолженность Определение

Ваши чистые продажи в кредит представляют собой количество продаж, которые оплачиваются в кредит, предоставленный только вашей компанией, а не Visa, Mastercard и т. д., а не наличными. Ваша средняя дебиторская задолженность представляет собой сумму денег, которую ваши дебиторы должны вашей компании.

Коэффициент оборачиваемости дебиторской задолженности обычно рассчитывается на годовой основе с использованием чистых продаж в кредит и среднегодовой дебиторской задолженности. Его также можно рассчитать за более короткий интервал, например квартал или месяц. Это может быть полезно, если вы хотите узнать, насколько эффективно вы собираете долги за продажи, сделанные в сезон праздничных покупок, по сравнению с другими временами года.

Почему это важно

Знание коэффициента оборачиваемости дебиторской задолженности может помочь вам в финансовом планировании, давая вам знать, следует ли вам предвидеть задержку движения денежных средств между моментом продажи и моментом фактического поступления выручки от продаж.Коэффициент оборачиваемости AR может сообщить вам, нужно ли вам предпринять шаги для улучшения вашей кредитной политики или эффективности сбора долгов.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Формула коэффициента оборачиваемости дебиторской задолженности проста для расчета. Вам нужно 2 номера ключа:

- Ваши чистые продажи в кредит за выбранный период

- Ваша средняя дебиторская задолженность за тот же период

Определите чистый объем продаж в кредит

Вы можете влиять на свои чистые продажи в кредит, беря общий объем продаж в кредит и вычитая возвраты продаж (кредиты, выданные клиентам в результате проблем с обслуживанием клиентов). Вы также можете использовать надбавки за продажи или скидки, предоставленные клиентам в результате проблем с обслуживанием.

Вы также можете использовать надбавки за продажи или скидки, предоставленные клиентам в результате проблем с обслуживанием.

Самый простой способ отслеживать — отдельно вносить продажи за наличные и в кредит в свои книги во время покупки, а также создавать отдельные записи для возвратов и надбавок. Обратите внимание, что ваши чистые продажи в кредит обычно заносятся в ваш отчет о прибылях и убытках и могут быть взяты из него.

О средней дебиторской задолженности

Средняя дебиторская задолженность, другое важное число, определяется путем сложения дебиторской задолженности на начало данного периода с дебиторской задолженностью на конец того же периода и делением на 2.

Дебиторская задолженность обычно записывается в ваш баланс и может быть получена из него.

Пример формулы коэффициента оборачиваемости дебиторской задолженности

Как только вы узнаете свой чистый объем продаж в кредит и среднюю дебиторскую задолженность, вы просто разделите их, чтобы получить коэффициент:

Чистые продажи в кредит / Средняя дебиторская задолженность =

Коэффициент оборачиваемости дебиторской задолженности

Вы можете рассчитать это вручную или использовать онлайн-калькулятор коэффициента оборачиваемости дебиторской задолженности.

Предположим, например, что годовой чистый объем продаж в кредит вашей компании составляет 200 000 долларов, а средняя дебиторская задолженность за тот же год составляет 50 000 долларов.

200 000 / 50 000 = 0,4

Разделив 200 000 долларов США на 50 000 долларов США, вы получите коэффициент оборачиваемости дебиторской задолженности, равный 4. Это означает, что вы собираете среднюю сумму дебиторской задолженности, которую вы должны, 4 раза в год, что эквивалентно одному разу в квартал.

Вы можете выразить годовой коэффициент оборачиваемости дебиторской задолженности в днях, взяв 365 и разделив на коэффициент оборачиваемости дебиторской задолженности.

365 / 4 = 91,25

Показывает, сколько времени требуется среднему покупателю, чтобы погасить свой долг перед вами.

Интерпретация коэффициента оборачиваемости дебиторской задолженности

Как только вы узнаете коэффициент оборачиваемости дебиторской задолженности, вы можете проанализировать результаты. В целом высокий коэффициент оборачиваемости дебиторской задолженности указывает на то, что вы:

В целом высокий коэффициент оборачиваемости дебиторской задолженности указывает на то, что вы:

- Быстрое погашение

- Проверка кредитоспособности клиента

- Эффективное взыскание долгов

Напротив, низкий коэффициент оборачиваемости дебиторской задолженности может указывать на следующее:

- Медленное погашение долга

- Предоставление кредита без должной осмотрительности

- Неэффективные процедуры взыскания задолженности

Значение разумного коэффициента оборачиваемости дебиторской задолженности зависит от контекста.Например, если ваш бизнес работает в основном за наличный расчет, у вас автоматически будет высокий коэффициент. Если у вас очень жесткая кредитная политика, у вас также будет очень высокий коэффициент, но вы можете упустить возможности продаж, если не расширите кредиты для потенциальных клиентов.

Чтобы определить, что ваш коэффициент означает для вашей компании, отслеживайте его с течением времени, чтобы увидеть, растет он или падает, и как он коррелирует с такими факторами, как объем продаж и денежный поток.

Рассмотрите свои собственные бизнес-цели

Если вы обнаружите, что ваш денежный поток часто ограничен, вы можете подумать, может ли помочь улучшение коэффициента оборачиваемости дебиторской задолженности.

То, что представляет собой хороший коэффициент оборота AR, также зависит от отрасли, поэтому может быть полезно сравнить коэффициент вашей компании с показателями ваших коллег.

Улучшение коэффициента оборачиваемости дебиторской задолженности

Как вы собираетесь улучшить коэффициент оборачиваемости дебиторской задолженности? Есть стратегии, которые вы можете использовать, чтобы повысить или понизить свой счет:

- Изменение количества времени, которое вы предоставляете клиентам для погашения долгов, может увеличить или уменьшить ваш коэффициент.

- Изменение вашей политики продления кредита с целью ужесточения или ослабления квалификации может изменить ваш коэффициент.

- Более активное взыскание долгов может увеличить ваш коэффициент.

Если вы обнаружите, что у вас низкий коэффициент оборачиваемости дебиторской задолженности и вам требуется денежный поток, даже когда вы пытаетесь получить свои долги, одним из вариантов является финансирование дебиторской задолженности.

Что такое финансирование дебиторской задолженности?

Это тип финансирования, при котором ваш кредитор предоставляет вам кредит на основе дебиторской задолженности, которую вы ожидаете получить в будущем.Этот вариант позволяет вам использовать деньги, которые у вас появятся в будущем, и использовать их сейчас для финансирования вашего бизнеса.

Как рассчитать оборот вашей дебиторской задолженности Одним из таких терминов является оборачиваемость дебиторской задолженности. Важно знать, что ваш бизнес предоставляет кредит клиентам, другими словами, если вам не платят сразу после того, как ваши клиенты заключают контракт на услугу или покупают продукт.

Строительная отрасль является ярким примером: обычно подрядчики не получают полную оплату до тех пор, пока проект не будет полностью завершен.

По сути, оборачиваемость дебиторской задолженности — это коэффициент, который помогает измерить эффективность вашего бизнеса в выдаче кредитов клиентам и взыскании долгов.

Это может показаться сложным. Поверь мне, я думал о том же. Но, как только вы разберете его, оборачиваемость дебиторской задолженности довольно легко рассчитать и понять. Узнав, как его рассчитать, этот коэффициент поможет вам более эффективно управлять денежными потоками и финансами вашего бизнеса.

Спросите себя: Ваши клиенты платят вам при получении ваших продуктов или услуг или даже позже? Предоставляете ли вы кредит клиентам, и это влияет на ваш денежный поток?

Что такое оборот дебиторской задолженности?В двух словах, оборачиваемость дебиторской задолженности относится к тому, как часто ваш бизнес собирает свою дебиторскую задолженность в течение года.

Этот коэффициент обычно рассчитывается на ежегодной основе и может использоваться для измерения того, насколько эффективно ваш бизнес собирает долги по кредитам, выданным клиентам.

Проще говоря, он измеряет, как часто ваш бизнес способен превращать дебиторскую задолженность в наличные деньги в течение года.

Основы оборота дебиторской задолженностиКак я уже сказал, ваш коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективно ваш бизнес собирает долги с клиентов.

Но что это на самом деле означает?

Что ж, если у вас высокий коэффициент оборачиваемости дебиторской задолженности, это говорит о том, что ваш бизнес агрессивно собирает долги, имеет много качественных клиентов и, вероятно, консервативен в кредитовании клиентов.Это указывает на то, что вы чаще собираете свои долги, а долги ваших клиентов погашаются быстрее.

С другой стороны, если ваш коэффициент низок, это означает, что ваш бизнес неэффективен в сборе долгов. Вероятно, кредитная политика вашего бизнеса слишком мягкая. Если это так, вы можете увеличить свой оборотный капитал, как можно скорее собрав непогашенные долги с клиентов.

Более высокий коэффициент обычно означает лучший денежный поток и способность погасить собственные долги.Вообще говоря, более высокий коэффициент оборачиваемости дебиторской задолженности указывает на более финансово здоровую компанию.

Если вы обнаружите, что коэффициент оборачиваемости вашей дебиторской задолженности слишком низок, вы можете улучшить его, изменив методы сбора платежей и чаще собирая платежи.

Формула коэффициента оборачиваемости дебиторской задолженностиОчень полезно научиться рассчитывать коэффициент оборачиваемости дебиторской задолженности. Это соотношение может помочь вам более эффективно управлять финансами вашего бизнеса и помочь вам определить, откуда могут исходить некоторые из ваших проблем с денежными потоками.

К счастью, рассчитать это отношение довольно просто. Формула выглядит следующим образом:

Коэффициент оборачиваемости дебиторской задолженности = Чистые продажи в кредит / Средняя дебиторская задолженность

Важно использовать чистые продажи в кредит вместо чистых продаж, поскольку только продажи в кредит создают дебиторскую задолженность. Продажа за наличный расчет исключена, потому что вы не можете получить деньги, которые вам уже заплатили.

Продажа за наличный расчет исключена, потому что вы не можете получить деньги, которые вам уже заплатили.

Результат формулы оборачиваемости дебиторской задолженности является показателем финансового состояния вашего бизнеса.

Этапы расчета оборачиваемости дебиторской задолженностиФормула хороша только в том случае, если вы знаете, как ее использовать. К счастью, научиться использовать его так же просто, как выполнить несколько простых шагов.

1. Найдите свой чистый объем продаж в кредитВо-первых, чтобы использовать приведенную выше формулу, вам нужно найти чистый объем продаж вашей компании в кредит, то есть все продажи, произведенные в кредит, а не за наличные.

Эта цифра должна быть в вашем балансовом отчете или годовом отчете о прибылях и убытках вашего бизнеса.Он должен включать все ваши продажи в кредит за вычетом любых надбавок или возвратов.

2. Рассчитайте среднюю дебиторскую задолженность Далее вам нужно найти среднюю дебиторскую задолженность.

Дебиторская задолженность – это любые деньги, которые должны вам ваши клиенты. Чтобы рассчитать среднюю дебиторскую задолженность, вам необходимо добавить стоимость вашей дебиторской задолженности с начала года к стоимости вашей дебиторской задолженности на конец года. Затем разделите это число на два.

Номера вашей дебиторской задолженности на начало и конец года должны быть в балансе вашего бизнеса.

3. Рассчитайте коэффициент оборачиваемости дебиторской задолженностиПосле того, как вы получите данные о чистых продажах в кредит и средней дебиторской задолженности, вы можете подставить эти цифры в формулу, описанную в разделе выше.

Все, что вам нужно сделать, это разделить ваши чистые продажи в кредит на вашу среднюю дебиторскую задолженность. Сделав это, вы сможете увидеть, насколько эффективно ваш малый бизнес собирает долги с клиентов.

Как только вы узнаете коэффициент оборачиваемости дебиторской задолженности, вы поймете, не пора ли изменить способ выставления счетов своим клиентам и сбора платежей.

На примере все проще, поэтому давайте посмотрим, как можно использовать формулу коэффициента оборачиваемости дебиторской задолженности в реальном мире.

Допустим, ваша компания имела начальную дебиторскую задолженность в размере 100 000 долларов США и закончила год с дебиторской задолженностью в размере 225 000 долларов США.

Первым шагом будет расчет средней дебиторской задолженности, как показано ниже:

(100 000 + 225 000) / 2 = 162 500 долл. Теперь, используя эти числа, вы можете рассчитать коэффициент оборачиваемости дебиторской задолженности по следующей формуле:

1 500 000 / 162 500 = 9,23

С этими числами коэффициент оборачиваемости дебиторской задолженности вашей компании равен 9.23. Это означает, что ваш бизнес собирает среднюю дебиторскую задолженность примерно девять раз в год. Это высокое или низкое? Всегда полезно сравнить ваши условия оплаты со средними в вашей отрасли.

Хотите узнать больше полезных советов о том, как контролировать дебиторскую задолженность?

Продолжайте читать: 15 способов управления вашей дебиторской задолженностью

CaminoСовет: чтобы улучшить оборачиваемость дебиторской задолженности, вы можете запросить авансовые платежи от своих клиентов или сократить их условия оплаты.

Заключительные мыслиНевероятно важно следить за своей дебиторской задолженностью.

Предоставление кредитов высококачественным клиентам и быстрое взыскание долгов может помочь увеличить денежный поток вашего бизнеса, увеличить ваш оборотный капитал и помочь вашему бизнесу получить средства для погашения ваших долгов.

Кроме того, улучшение коэффициента дебиторской задолженности может даже помочь вам получить кредит для малого бизнеса, поскольку многие кредиторы используют дебиторскую задолженность в качестве залога для обеспечения кредита.

Хотя расчет коэффициента оборачиваемости дебиторской задолженности на первый взгляд может показаться сложным, следуя шагам, описанным в этой статье, вы можете легко рассчитать свой коэффициент и использовать его, чтобы увидеть, как вы можете улучшить финансовое благополучие своей компании.

Как определить кредитную линию с оборачиваемостью запасов | Малый бизнес

Оборачиваемость запасов вашей компании может многое рассказать о ваших финансах. Количество инвентаря, которое вы должны держать под рукой, может повлиять на то, сколько у вас свободных денег для таких начинаний, как оплата операционных расходов и выплата заработной платы.Это может иметь прямое влияние на сумму денег, которую вы должны занимать, чтобы оставаться на плаву из месяца в месяц. Вы можете использовать показатель оборачиваемости запасов, чтобы определить, какая кредитная линия вам нужна.

Оборачиваемость

Первым шагом в использовании оборачиваемости запасов для определения кредитной линии является расчет коэффициента оборачиваемости запасов. Этот коэффициент рассчитывается путем деления стоимости товаров, проданных за определенный период времени, на среднюю сумму запасов в долларах, которые у вас есть на складе в течение этого периода.Чем выше соотношение, тем лучше. Высокий коэффициент указывает на высокую скорость оборота, а это означает, что вы не держите избыточные запасы на складе регулярно.

Высокий коэффициент указывает на высокую скорость оборота, а это означает, что вы не держите избыточные запасы на складе регулярно.

Важность

Важность этого коэффициента заключается в том, что он дает вам четкое представление о том, сколько денег вы вложили в избыточные запасы в течение рассматриваемого периода времени. Если у вас низкий коэффициент, вы можете обнаружить, что вам нужно занимать деньги, чтобы выплачивать заработную плату или оплачивать другие расходы. Коэффициент запасов даст вам общее представление о том, потребуется ли вам больше или меньше заемных средств.Рассчитывайте этот коэффициент не реже одного раза в месяц, чтобы оставаться в курсе своей потребности в кредите.

Долг

Определение отношения долга к запасам также может помочь вам определить сумму, которую вы можете и должны взять взаймы для покрытия ваших текущих расходов. Если у вас высокое отношение текущего долга к запасам, сумма денег, которую вы можете занять, может быть относительно небольшой. Низкое отношение долга к запасам может указывать на возможность получения большего количества доступных средств, но также может указывать на то, что вам, как правило, не нужно занимать средства для покрытия расходов.Внимательно следите за тем, сколько долга вы обычно используете для операционных расходов. Это поможет вам определить кредитную линию вам нужно.

Низкое отношение долга к запасам может указывать на возможность получения большего количества доступных средств, но также может указывать на то, что вам, как правило, не нужно занимать средства для покрытия расходов.Внимательно следите за тем, сколько долга вы обычно используете для операционных расходов. Это поможет вам определить кредитную линию вам нужно.

Расходы

Когда у вас есть полное представление о ваших запасах и вашем типичном коэффициенте долга, вы можете затем изучить свои типичные расходы, чтобы определить, сколько вам нужно заимствовать для данного отчетного периода. Заимствование максимально допустимой суммы не всегда является лучшим способом действий. Вместо этого займите сумму, необходимую для покрытия счетов, но постарайтесь ограничить ее этой суммой.Используйте коэффициент оборачиваемости запасов в качестве меры, чтобы определить, как часто вам нужно будет брать взаймы, и постарайтесь погасить свои кредиты, как если бы они были краткосрочными кредитами, вместо того, чтобы привыкнуть к большой сумме долга.

Имеют ли значение отношения? Доказательства оборота кредитного специалиста по JSTOR

АбстрактныйМы показываем, что стоимость текучести кадров в фирмах, которые полагаются на децентрализованные знания и личные отношения, зависит от горизонтов планирования фирм и стимулов увольняющихся сотрудников к передаче информации.Используя экзогенные шоки в отношениях между заемщиками и кредитными экспертами, мы фиксируем, что заемщики, чьи кредитные менеджеры находятся в отпуске, с меньшей вероятностью получат новые кредиты в банке, с большей вероятностью подадут заявку на кредит в других банках и с большей вероятностью пропустят платежи или перейти в дефолт. Эти расходы меньше, когда ожидается текучесть кадров, как в случае отпуска по беременности и родам, или когда кредитные специалисты заинтересованы в передаче информации, как в случае добровольного увольнения.

Информация о журнале Management Science — это межфункциональное междисциплинарное исследование достижений и решений, поддерживающих усовершенствованное стратегическое планирование и управленческую науку. Включает соответствующие вклады из различных областей: Бухгалтерский учет и финансы Бизнес-стратегия Анализ решений Информационные системы Производство и распределение Маркетинг Математическое программирование и сети Эффективность организации Приложения для государственного сектора Исследования и разработки/инновации Стохастические модели и моделирование Стратегия и проектирование Управление цепочками поставок

Включает соответствующие вклады из различных областей: Бухгалтерский учет и финансы Бизнес-стратегия Анализ решений Информационные системы Производство и распределение Маркетинг Математическое программирование и сети Эффективность организации Приложения для государственного сектора Исследования и разработки/инновации Стохастические модели и моделирование Стратегия и проектирование Управление цепочками поставок

INFORMS, насчитывающая более 12 500 членов со всего мира, является ведущей международной ассоциацией профессионалов в области исследования операций и аналитики.INFORMS продвигает передовой опыт и достижения в исследованиях операций, управленческой науке и аналитике для улучшения операционных процессов, принятия решений и результатов посредством множества широко цитируемых публикаций, конференций, конкурсов, сетевых сообществ и услуг по профессиональному развитию.

Коэффициент оборачиваемости дебиторской задолженности: что вам нужно знать

Что такое коэффициент оборачиваемости дебиторской задолженности (AR)? Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз в год ваш бизнес получает среднюю дебиторскую задолженность. Это поможет вам оценить способность вашей компании выдавать кредит вашим клиентам и быстро собирать с них деньги. Высокий коэффициент оборачиваемости дебиторской задолженности указывает на то, что ваш бизнес более эффективно собирает деньги с клиентов.

Это поможет вам оценить способность вашей компании выдавать кредит вашим клиентам и быстро собирать с них деньги. Высокий коэффициент оборачиваемости дебиторской задолженности указывает на то, что ваш бизнес более эффективно собирает деньги с клиентов.

В бухгалтерском учете многие формулы и расчеты могут дать вам ценную информацию о финансах и операциях вашей компании. Коэффициент оборачиваемости дебиторской задолженности может помочь вам проанализировать эффективность предоставления кредита и сбора средств от ваших клиентов.

Этот пост расскажет о коэффициенте оборачиваемости дебиторской задолженности, рассчитает его, разницу между высоким и низким коэффициентом и многое другое.

Как рассчитать коэффициент оборачиваемости дебиторской задолженностиДля расчета коэффициента оборачиваемости дебиторской задолженности используется следующая формула:

Давайте подробнее рассмотрим, как определить коэффициент оборачиваемости дебиторской задолженности, выполнив следующие три шага:

Рассчитайте чистый объем продаж в кредит Первый шаг оборота дебиторской задолженности начинается с расчета чистых продаж в кредит или общего объема продаж за год, сделанных в кредит вместо наличных денег. Это число должно включать в себя общий объем продаж в кредит за вычетом возвратов или надбавок. Вы можете найти его в своем годовом отчете о прибылях и убытках или в балансовом отчете. См. приведенную ниже формулу для расчета чистых продаж в кредит.

Это число должно включать в себя общий объем продаж в кредит за вычетом возвратов или надбавок. Вы можете найти его в своем годовом отчете о прибылях и убытках или в балансовом отчете. См. приведенную ниже формулу для расчета чистых продаж в кредит.

После того, как вы точно определили свои чистые продажи в кредит, следующим шагом коэффициента оборачиваемости дебиторской задолженности является определение средней дебиторской задолженности (денег, которые должны вам ваши клиенты). Чтобы определить среднюю дебиторскую задолженность, найдите свою дебиторскую задолженность на начало года, прибавьте ее к стоимости вашей дебиторской задолженности на конец года, а затем разделите ее на два, чтобы получить среднее значение.Формула для расчета средней дебиторской задолженности: