Рентабельность инвестиций: устранение дефектов | Cognex

Введение

Производство дефектной продукции является неприемлемым вариантом для мировых производителей. Используя машинное зрение с целью устранения дефектов по всей линии производства, наши клиенты смогли снизить объем брака, сократить капитальные затраты и повысить уровень удовлетворенности клиентов путем сведения к минимуму отзывов продукции. Все факторы, оказывающие положительное влияние на итоги их деятельности.Снижение количества отходов

Бутилирование. Устранение дефектной продукции, прежде чем это может стоить денег В случае недостаточного заполнения упаковки либо заполнения ее с избытком допуски уровня заполнения становятся достаточно узкими. Крупный производитель напитков в США осуществляет проверку бутылок со скоростью 375 единиц в минуту.

Экономия средств в течение года, которая достигается за счет устранения недостаточного заполнения бутылок, оценивается в несколько сотен долларов в день, составляя при этом более 100 000 долларов США в год. Наряду с экономией средств от снижения количества дорогостоящих возвратов продукции и работой с жалобами клиентов компании удалось сэкономить более 175 000 долларов США, обеспечивая положительное влияние инвестиций в продукты машинного зрения на итоги деятельности.

Рассчитать возможности экономии средств >

Экономьте деньги путем снижения количества ложного брака

Поиск неисправных продуктов, прежде чем они попадут в цепочку поставок В пищевой промышленности проверка оптически распознаваемых символов (OCV) с использованием машинного зрения стала важным инструментом для проверки правильности применения удобочитаемого номера партии и сроков годности.

В прошлом затраты в связи с отзывами продукции составляли несколько сотен долларов в день. Устраняя неисправные продукты, компания смогла сэкономить тысячи долларов в год и получить первые результаты от инвестиций в продукты машинного зрения в считанные месяцы.

Рассчитать возможности экономии средств >

Дефектное производство стоит немалых денег

Изделия из шоколада должны попадать к потребителям, сохраняя идеальную форму Производителю бисквита необходимо устранять дефекты упаковывания при скорости производства до 400 изделий в минуту.

Такой вид отходов может увеличить затраты до нескольких сотен долларов в день, что составляет значительную сумму в год. Компания получила первые результаты от инвестиций в продукты машинного зрения в течение 3 месяцев.

Оценка общей суммы экономии средств составляет: 20 000 долларов США

Рассчитать возможности экономии средств >

Защита от ошибок для быстрой окупаемости

Для экономичного производства Технология датчиков In-Sight 2000 используется для проверки точного количества бутылок, содержащихся в ящике. Вместо использования несколько негибких датчиков на устройстве розлива может применяться всего лишь один датчик In-Sight 2000, чтобы надлежащим образом проверить всю партию. Замена фотоэлектрических датчиков всего лишь одним датчиком In-Sight 2000 гарантированно позволит компании сэкономить средства.

Общая сумма экономии средств составляет: 6 000 долларов США

Рассчитать возможности экономии средств >

Индия увеличит инвестиции проектов развития российского Дальнего Востока — Экономика и бизнес

«Индийская сторона подтвердила свою приверженность наращиванию торговли и инвестиций на российском Дальнем Востоке», — указывается в документе. Отмечается, что «стороны согласны продолжить обсуждение реализации кредитной линии в $1 млрд для проектов развития Дальнего Востока России, анонсированной премьер-министром Нарендрой Моди в 2019 году».

Как отмечается в совместном заявлении, президент России Владимир Путин «приветствовал приверженность премьер-министра Нарендры Моди политике «Действовать на Дальнем Востоке», в соответствии с которой Индия может стать надежным партнером в развитии российского Дальнего Востока». «Он поддержал концепцию Нарендры Моди «Сангам» (концепция индийского премьер-министра, согласно которой Владивосток является местом слияния Евразии и Индо-Тихоокеанского региона — прим. ТАСС) в качестве инструмента развития региона», — говорится в документе.

Путин и Моди также приветствовали заинтересованность индийских компаний в сотрудничестве на Дальнем Востоке России. «Энергетика, транспорт и логистика, морское сообщение, обработка алмазов, лесопользование, фармацевтика и здравоохранение, туризм и гуманитарные сферы определены в качестве областей дальнейшего взаимодействия на российском Дальнем Востоке», — подчеркивается в принятом заявлении.

«Владивосток — Ченнаи»

Кроме того, стало известно, что индийские эксперты практически завершили анализ экономической эффективности морского маршрута между Владивостоком и крупным портом на юге Индии Ченнаи.

«Индийская сторона проинформировала, что изучение вопроса рентабельности Восточного морского коридора «Владивосток — Ченнаи» практически завершено, а проведенные к настоящему моменту исследования свидетельствуют о ряде возможностей по увеличению объема перевозок в соответствии с рекомендациями, сформулированными по итогам изучения данного вопроса», — говорится в документе.

Ранее Нью-Дели заявлял, что открытие морского маршрута между Ченнаи и Владивостоком будет способствовать развитию двусторонних торговых связей. Министерство транспорта РФ и Министерство портов, судоходства и водных путей Индии на полях Восточного экономического форума в 2019 году во Владивостоке договорились о развитии морского сообщения между портами Владивосток и Ченнаи. Соответствующий документ тогда был подписан в присутствии Путина и Моди.

Российский президент посетил в понедельник Нью-Дели с официальным визитом для участия в 21-м российско-индийском саммите.

Как рассчитать рентабельность недвижимости в Дубае?

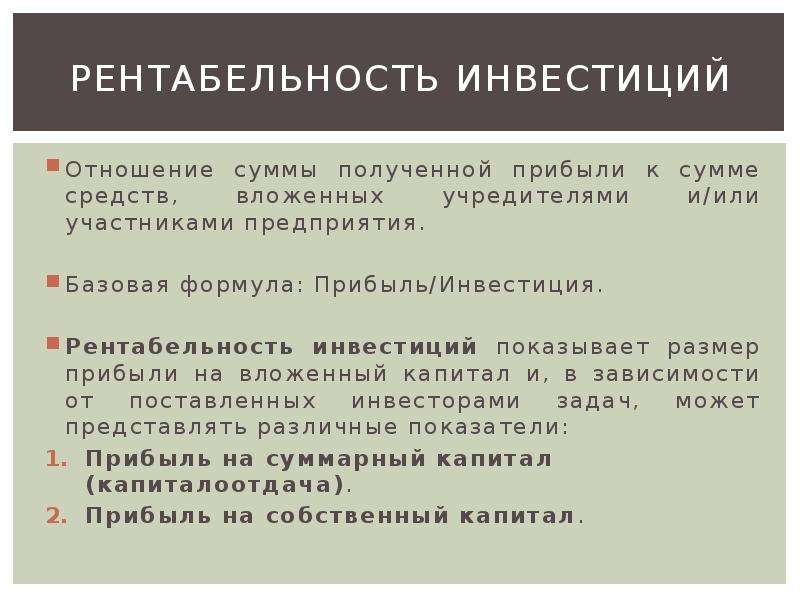

Рентабельность — важный экономический термин и одно из ключевых понятий в бизнесе и инвестировании.

В данной статье мы рассмотрим рентабельность и ее роль в инвестиционной деятельности с разных точек зрения, прежде всего, в инвестициях в недвижимость, и конкретно в инвестициях в недвижимость Дубая.

Содержание:

Что такое рентабельность, и как она рассчитывается?

Определение рентабельности

Рентабельность (в английской терминологии ‒ Rate of Return) — это доход или убыток от инвестиции за некоторый промежуток времени.

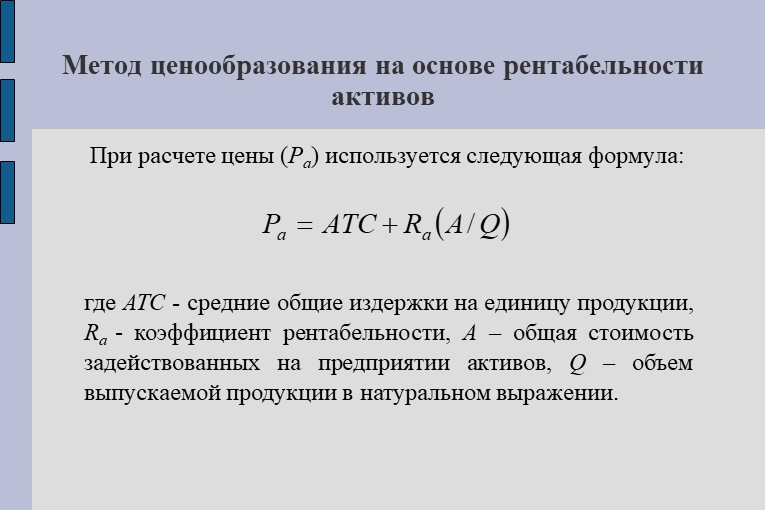

Рентабельность (R) представляет из себя процент (%), рассчитываемый как отношение чистой прибыли (P) за выбранный период времени к совокупным издержкам (C), умноженный на 100.

R(%) = P / C * 100. Это самый базовый способ расчета.

Под инвестицией понимается любой вклад ресурса в определенную деятельность, выражающийся обычно в денежном эквиваленте. Инвестицией является как покупка бумаг или недвижимости, так и оплата наемного рабочего.

Из определения понятно, что рентабельность может быть как положительной, так и отрицательной.

Прибыль — это положительная разница между полученными и потраченными средствами от какой-либо экономической деятельности. Если показатель прибыли отрицательный, то это убыток.

Однако намного важнее для понимания рентабельности разобраться с тем, что является «издержками».

Это понятие достаточно дискуссионное. Существует множество экономических школ, включающих в издержки различные затраты и придающих этому термину разное значение.

Мы приведем объяснение, которое, на наш взгляд, будет наиболее исчерпывающим.

Значение рентабельности: стоимость и цена, прибыль и издержки

Разберем ситуацию на примере единоличного производства.

Главное понятие, которое надо установить — стоимость. Это денежное выражение затраченного труда на производство того или иного товара.

И вещь, и услуга (деятельность) являются товаром, если используются в товарных отношениях.

Если резчик по дереву вырезает игрушку из бревна и дарит ее своему ребенку, то у этой вещи не будет стоимости, несмотря на затраченный труд, так как игрушка была создана для самостоятельного потребления.

Но эта же игрушка, сделанная для продажи ее кому-то на рынке, приобретает стоимость, потому что резчик желает вступить в товарные отношения.

Товарные отношения начинаются, когда производитель желает получить за свой товар вознаграждение — компенсацию затраченного труда в виде денег, товаров или услуг.

Минимальная компенсация должна покрывать физические и моральные усилия, вложенные в работу. Но никто не желает работать в ноль, поэтому требуемая компенсация всегда выше, той, что просто покрывает затраченный труд.

Однако стоимость — это более субъективное измерение необходимой компенсации труда. Но главное, стоимость не может быть определена без цены.

Цена — это общественное выражение стоимости. Она формируется и из желания производителей получить компенсацию, за предложенный товар, и из желания покупателей приобрести товар, заплатив эту компенсацию.

Производители конкурируют в рамках, установленным текущим спросом.

Высокий спрос позволяет производителям поднимать цены на свои товары, низкий — заставляет снижать. В очерченном окне цен эти производители могут конкурировать разными способами: сокращением издержек, демпингом цен, совершенствованием производства.

В очерченном окне цен эти производители могут конкурировать разными способами: сокращением издержек, демпингом цен, совершенствованием производства.

Для чего нужен расчет рентабельности?

Рентабельность необходима для того, чтобы оценить оправданности ведения той или иной экономической деятельности.

Как мы указали выше, прибыль — это положительная разница между полученными и затраченным средствами на ту или иную экономическую деятельность. Убыток — это прямо противоположная, отрицательная разница.

Итак, мы видим следующую ситуацию на рынке:

- Каждый производитель игрушки не просто пытается получить компенсацию своего труда и выйти в ноль, но получить прибыль, и чтобы повысить качество своей жизни, и чтобы расширить производство.

- Но товары не продаются по самой стоимости. Они продаются по цене, формирующейся на рынке благодаря спросу покупателей.

Рассматривая ситуацию через «рентабельность», можно сделать вывод, что она измеряется из соотношения стоимости товара и цены, по которой его можно реализовать.

- Покупатели готовы приобрести товар по большей цене, чем было затрачено на его производство и дистрибуцию? Товар приносит прибыль.

- Покупатели готовы покупать товар только по цене ниже его стоимости? Он является убыточным.

Первый вариант представляет собой положительную рентабельность, второй — отрицательную. В последнем производитель вынужден либо отказаться от такой деятельности, либо каким-то образом снизить затраты на производство.

Стоимость производства в некоторой степени фиксированная величина, она исчисляется исходя из трудозатрат. Цена же спекулятивна.

Как это работает на большем масштабе?

Разумеется, в реальности большая часть рынка состоит не из индивидуальных производителей, а из малых, средних и крупных фирм, корпораций и компаний.

Меняется масштаб, но принцип расчета издержек остается прежним.

Единоличный производитель игрушек может работать из дома, учитывать только собственный труд и возможно труд тех, кто доставил ему материалы. Фирмы же оплачивают, цеха, станки, материалы и пр. Все это создано чьим-то трудом, т.е. имеет стоимость.

Фирмы же оплачивают, цеха, станки, материалы и пр. Все это создано чьим-то трудом, т.е. имеет стоимость.

Даже налоги — это определенная стоимость.

Для суммы всех подобных затрат часто используется слово «себестоимость».

Главное: издержки не являются единоразовыми. Любая деятельность — это длительные доходы и расходы, поэтому и рентабельность определяется не единоразово, а по периодам: месяц, квартал, год.

Рентабельность в сфере недвижимости

Рентабельность инвестиции в недвижимость определяется схожим образом.

Нельзя просто купить и продать недвижимость, сопоставить суммы и забыть об этом.

Недвижимость требует обслуживания, ремонта, необходимо регулярно оплачивать услуги управляющей компании (напр. уборщики, электрики и т.д). Недвижимость еще и товар — ее необходимо рекламировать.

Вы должны правильно определить период измерения, учесть все регулярные расходы и сопоставить их с имеющимися чистыми прибылями.

ROI недвижимости — один из основных показателей для инвестора

Рассмотрев главное, далее мы поговорим о рентабельности инвестиций в недвижимость в Дубае.

Существует несколько видов рентабельности (Rate of Return, RoR):

- Номинальная (Nominal Rate of Return, NRoR) — рентабельность без учета инфляции.

- Реальная (Real Rate of Return, RRoR) — рентабельность с учетом инфляции.

- Совокупный среднегодовой темп роста (Compound annual growth rate, CAGR) — расчет рентабельности на более длинный период, чем год.

-

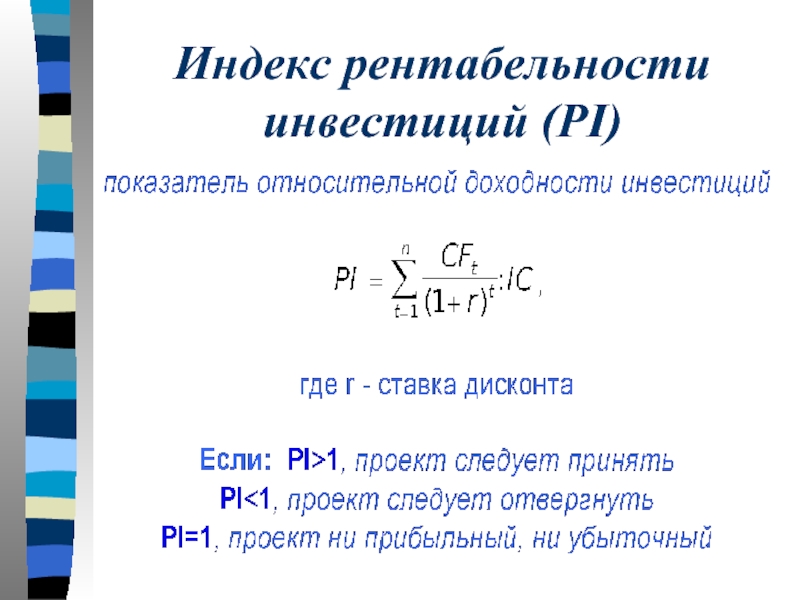

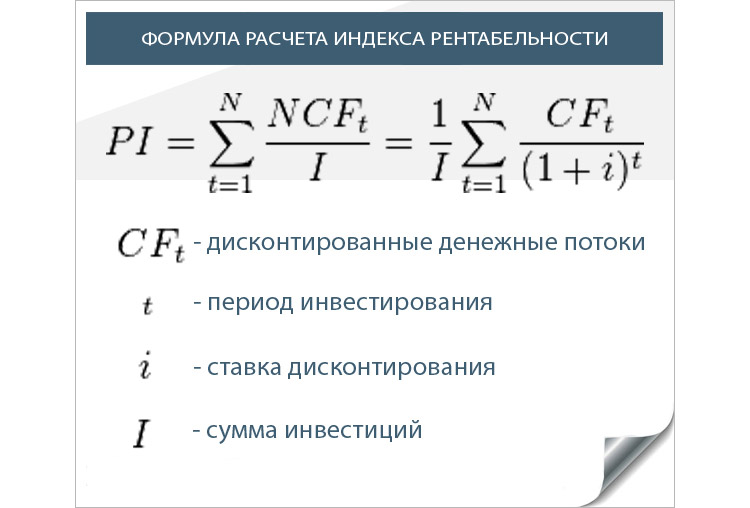

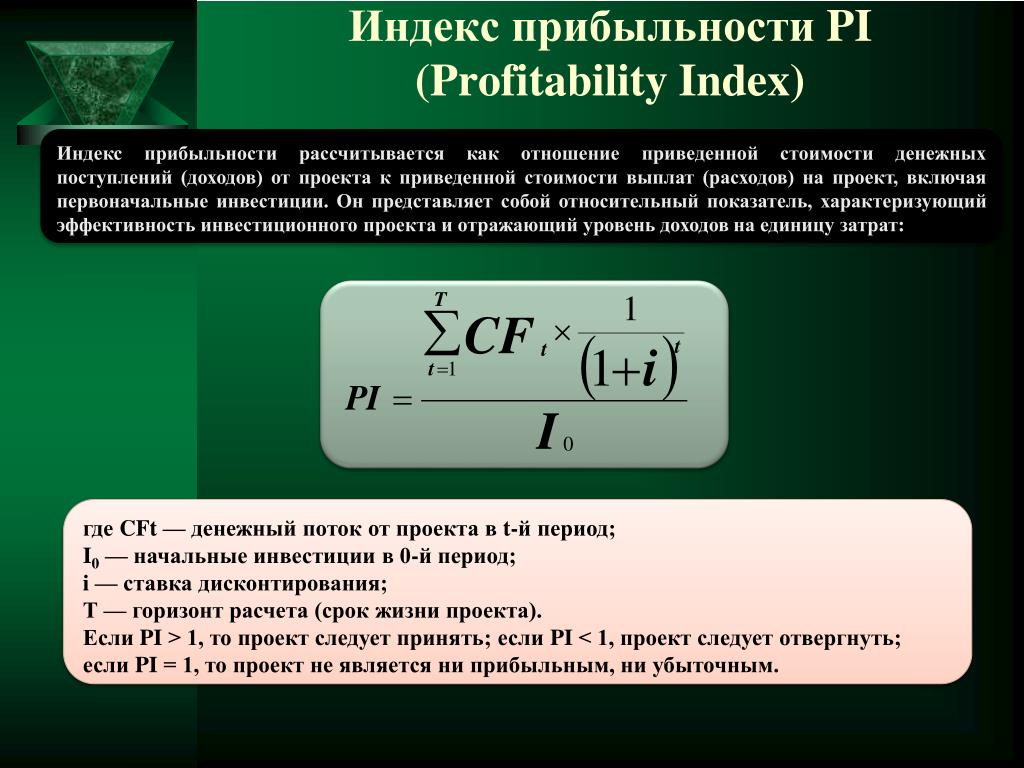

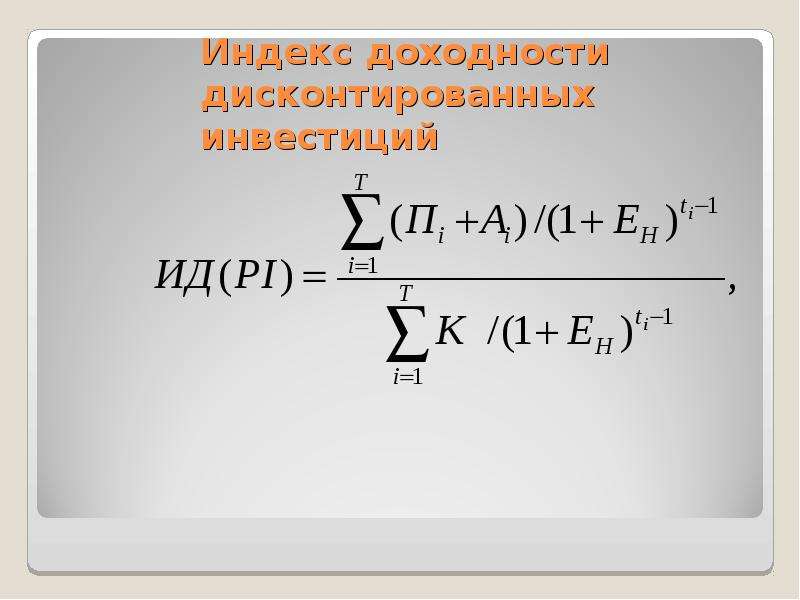

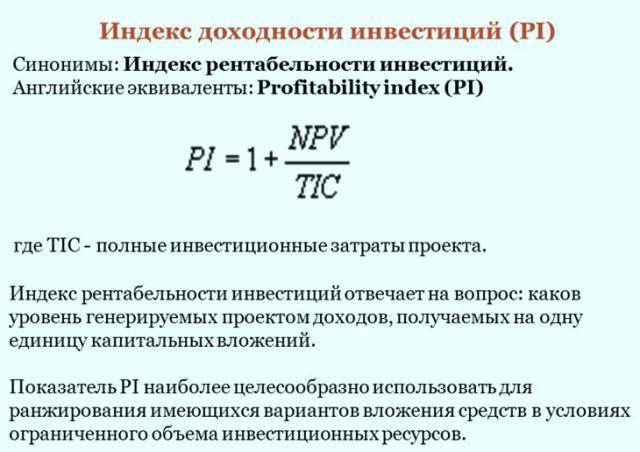

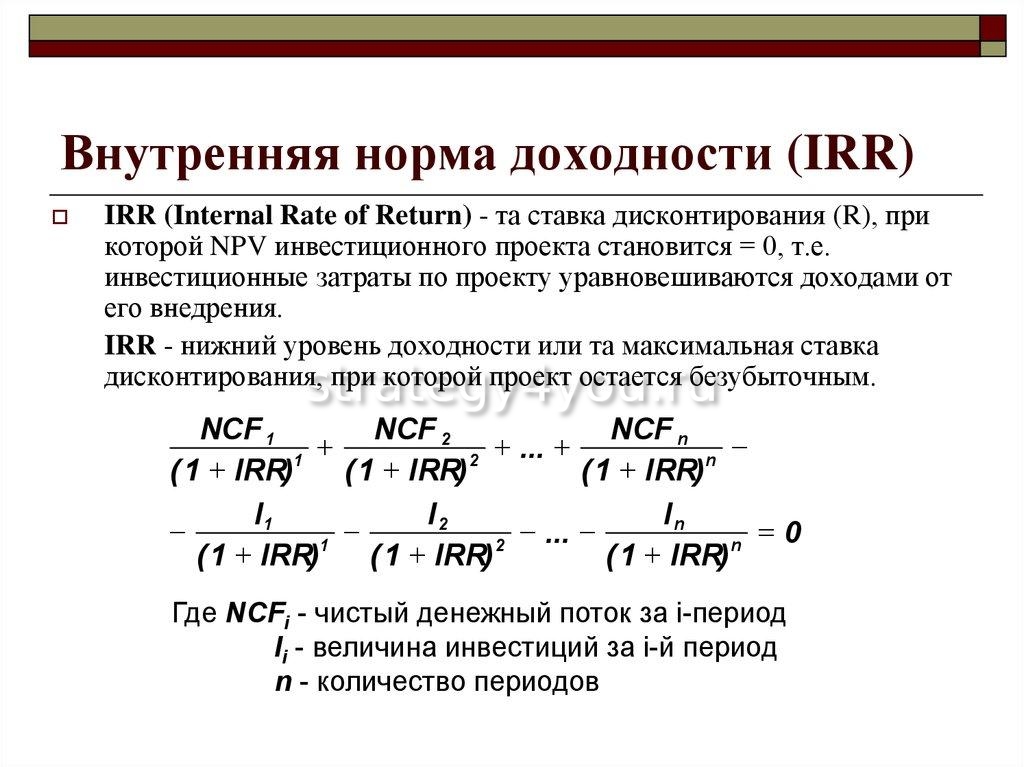

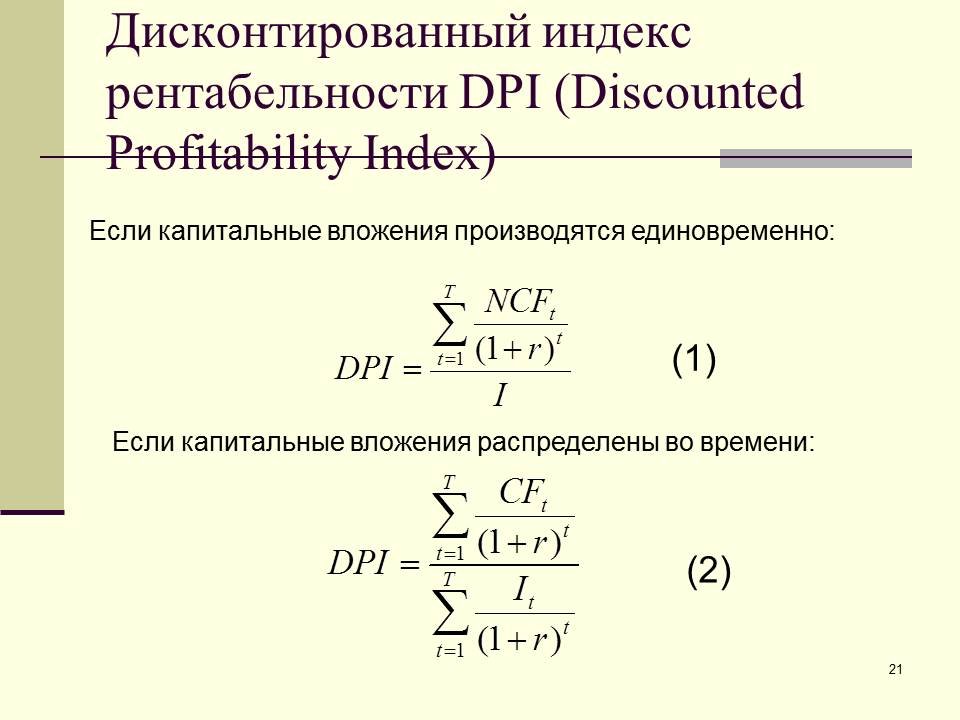

Внутренняя норма доходности (Internal rate of return, IRR) определяет какую ценность будут представлять текущие средства в будущем. Окупится ли в будущем инвестиция сегодня.

Для IRR используется «временная стоимость денег» (Time Value of Money, TVM) — концепция, согласно которой ценность денег сегодня всегда выше их ценности в будущем, при одинаковой сумме.

- Дисконтированный поток наличности (Discounted Cash Flow, DCF) измеряет будущие деньги по их текущей стоимости.

Базируется на том, что обычно стоимость одной и той же суммы денег с течением времени уменьшается.

Базируется на том, что обычно стоимость одной и той же суммы денег с течением времени уменьшается.

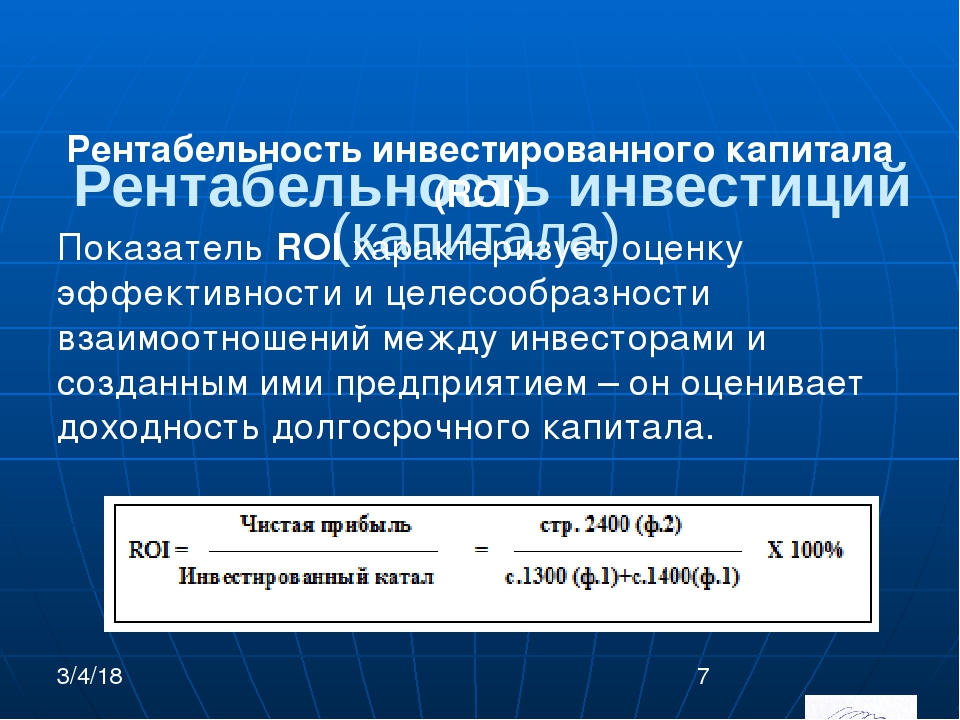

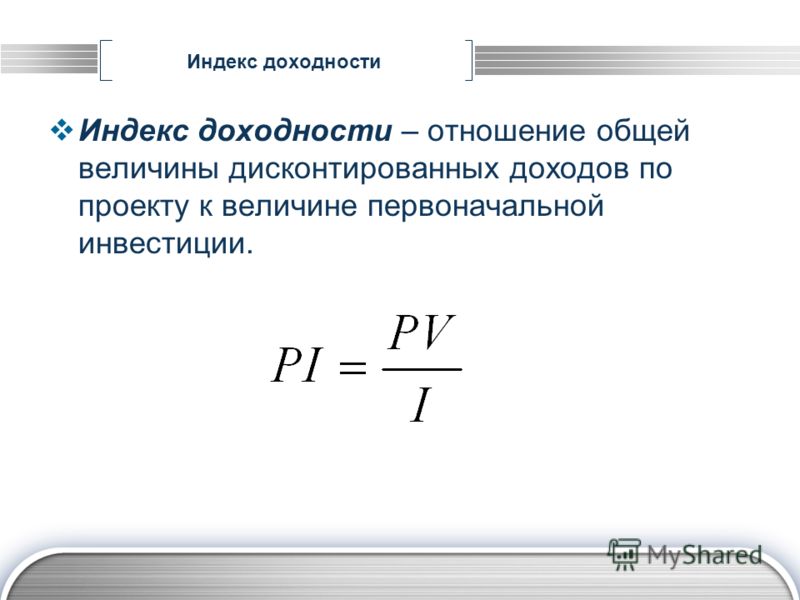

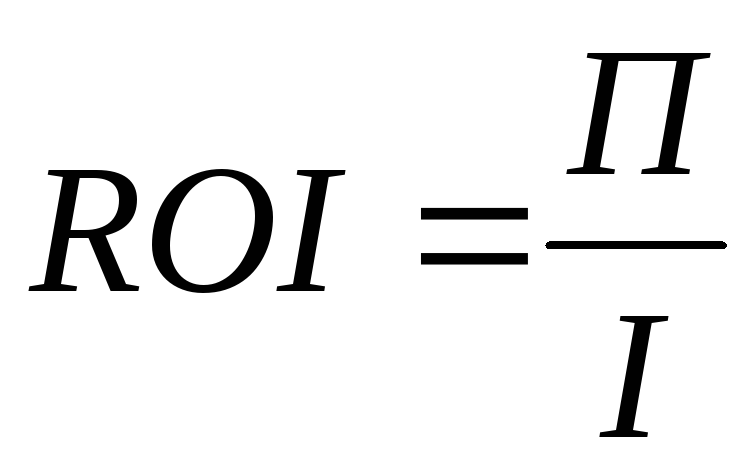

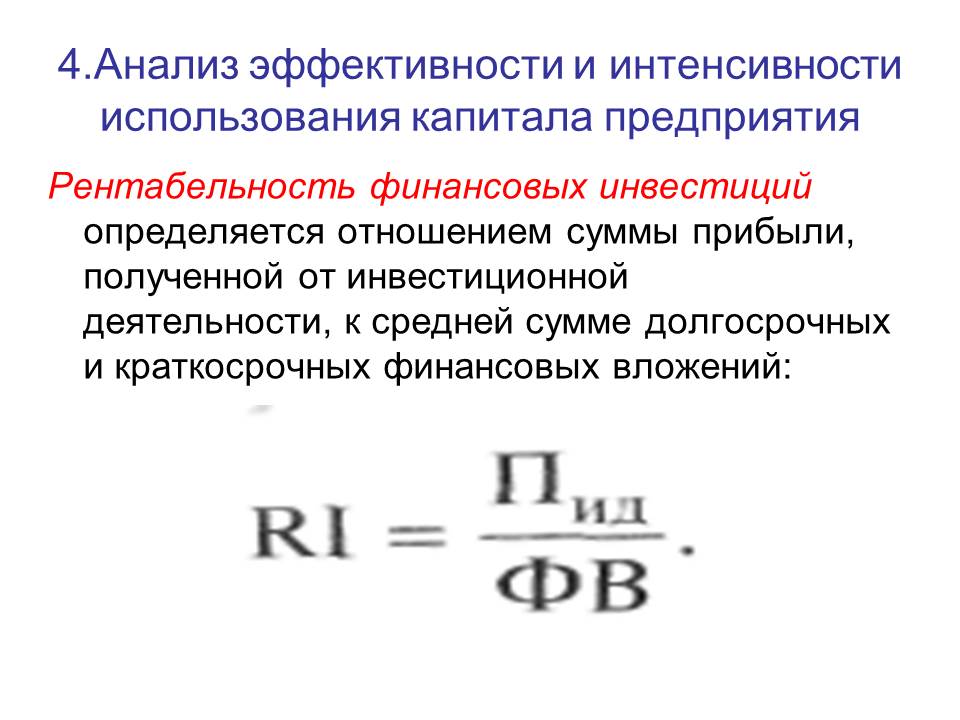

Несмотря на важность всех этих показателей, чаще всего в источниках по рынкам недвижимости встречается понятие ROI.

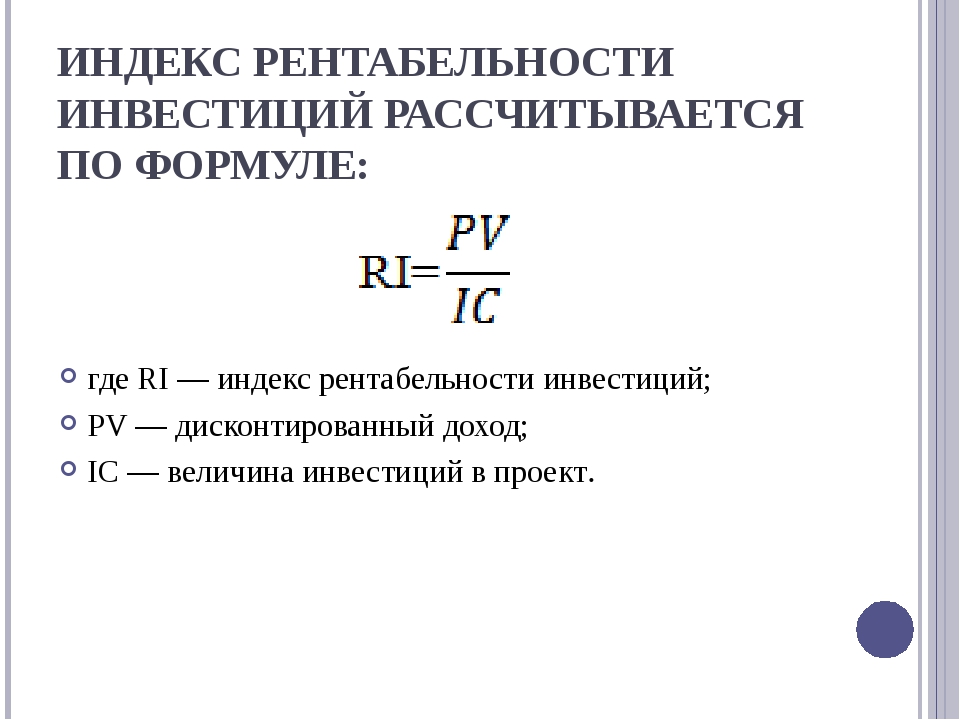

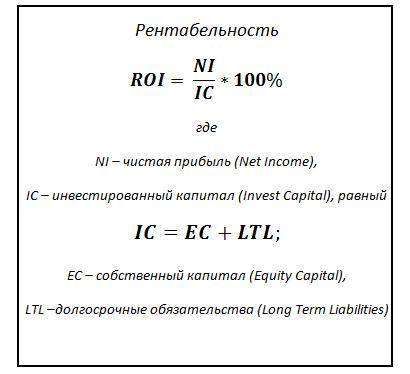

Возврат инвестиций (Return of Investment, ROI) является базовым и самым популярным методом измерения рентабельности инвестиции. Он позволяет быстро рассчитать рентабельность инвестиции при использовании лишь полученных и потраченных средств.

При всем разнообразии инвестиций, ROI — простой способ очертить спектр наиболее выгодных.

Для расчета ROI необходимо из текущей ценности инвестиции (А) вычесть стоимость инвестиции (B) и разделить полученное число на стоимость инвестиции (B) еще раз.

Текущая ценность инвестиций (А) — это рыночная стоимость актива, в который ранее были инвестированы деньги.

Формула расчета выглядит следующим образом: (A ‒ B) / B = ROI.

Исследуя рынок недвижимости, в том числе Дубая, вы часто будете встречать такие формулировки: «За квартал Х года Y ROI по категории жилья Z составил N процентов».

Обычно хорошим ROI считается тот, что составляет от 10–12% и более. Хотя и 5–8% могут быть высокими, в зависимости от ситуации.

У ROI есть минусы, связанные с его упрощенностью. Измерять его можно лишь по конкретной инвестиции на конкретном промежутке времени. Останавливаясь лишь на этом, достаточно легко получить искаженные представления о выгоде инвестиции.

Например, может случиться следующая ситуация:

За год ROI по инвестиции А составил 20%, а инвестиция B дала ROI в 60%, но за четыре года. Можно подумать, что опция B более прибыльная — пусть даже она заняла больше времени, но принесла в три раза больше денег!

Однако если использовать вариации RoR, приведенные выше, и рассчитать годовую рентабельность, то окажется, что вторая опция в год выдала всего 15%, и именно инвестиция А является более прибыльным инвестпроектом.

При этом мы не учли инфляцию и прочие потери в стоимости, специфичные для того или иного сектора.

Промежуточный итог

Все упомянутые выше RoR просты для освоения, и формулы их расчета легко найти в интернете.

Мы не рекомендуем создавать на их основе инвестиционную стратегию, так как они являются лишь вершиной айсберга аналитики рынка. Для формирования полной картины лучше привлечь профессионалов.

Тем не менее определить с помощью данных инструментов общее направление, в которое стоит вкладываться, можно.

Главное — помните, что инвестиции требуют тщательного исследования вплоть до самых базовых показателей, таких как стоимость труда.

Как повышается рентабельность?

Существует два основных способа повышения рентабельности, которые также базируются на стоимости и цене.

Повышение рентабельности через стоимость связано либо со снижением издержек, либо с повышением прибыли при затратах того же количества ресурсов.

Снизить издержки можно сократив штат сотрудников и загрузив оставшихся большим количеством задач. Это может быть сокращение заработной платы или найм дешевой рабочей силы.

Это может быть сокращение заработной платы или найм дешевой рабочей силы.

Повышение производительности зависит от технологической оснащенности средств производства. Например, установка регулятора давления воды, который обезопасит трубопроводы, снизит их износ и уменьшит перерасход воды на нижних этажах жилого комплекса.

Повышение рентабельности через цену спекулятивно. При этом оно может зависеть от маркетинга, виральности, прямой рыночной спекуляции или других инструментов, к которым вы прибегнете.

Рентабельность недвижимости в Дубае

В данном разделе мы поговорим о типах недвижимости Дубая и показателях ее рентабельности. Отдельно рассмотрим аренду и продажу недвижимости, которые являются классическими инструментами заработка в эмирате.

ROI с аренды недвижимости и доходность от сдачи в аренду (Rental Yield)

Для начала введем еще одно понятие — это доходность от сдачи в аренду (Rental Yield, RY). Оно похоже на ROI, но является более узким.

RY — это разница между доходом с аренды, т. е. полученной арендной платой, и затратами на обслуживание аренды.

Надежным способом расчета является измерение годовой доходности от сдачи в аренду (Annual Rental Yield, ARY).

Размер ARY равен полученной арендной плате за год, разделенной на стоимость купленного объекта и умноженной на 100. Измеряется в процентах.

Например, доход с аренды в год составляет 40 000 долларов, стоимость объекта 300 000 долларов, поэтому необходимо «40 000» разделить на «300 000» и умножить на 100 = 13,33%.

Более точный расчет потребует:

- сложить все издержки на обслуживание недвижимости, в том числе: ремонт, страховку, коммунальные услуги, муниципальный налог;

- сложить весь доход, полученный от аренды. Обычно в Дубае аренда платится один раз в месяц, два раза в год либо один раз в год;

- вычесть из совокупного дохода все издержки;

- разделить полученное на стоимость объекта недвижимости;

- умножить на 100.

Аренда требует долгосрочного планирования и регулярных трат при том, что доход будет не единоразовым, а постепенным, и не всегда возрастающим.

Именно поэтому важен RY, который измеряет конкретный доход с аренды объекта. Но он не учитывает такие затраты, как инвестиционный кредит.

Для вычисления общей рентабельности инвестиции, в том числе с использованием кредита, нужен ROI.

В большинстве случаев на аренде в Дубае зарабатывают, сдавая арендаторам апартаменты или коммерческую недвижимость.

Хороший показатель RY — 5–8%.

ARY с апартаментов:

- у однокомнатных — в среднем 7,5% годовых;

- у двухкомнатных — около 5,8% годовых;

- у трехкомнатных (крупной недвижимости) — в среднем 5% годовых;

- у апартаментов с четырьмя и более комнатами — 3,2% годовых.

В месяц апартаменты приносят в среднем от 5% до 8% RY.

Последняя категория апартаментов — это крупная и дорогая недвижимость, которую обычно предпочитают покупать, а не снимать. Они, как и виллы, тоже иногда сдаются, но заработок на них не считает эффективным.

Они, как и виллы, тоже иногда сдаются, но заработок на них не считает эффективным.

Виллы приносят ежемесячно RY около 3–4%.

В целом, RY в Дубае располагается на отметке 5–9%. Это колоссальные цифры. Например, в Лондоне он составляет 2,9%, а в Гонконге — 2,3%.

Но особняком стоит коммерческая недвижимость. В настоящее время такие объекты недвижимости Дубая — токсичные активы. Рынок не имеет в них интереса, потому что их покупка всегда убыточна.

Следует обратиться к аналитике.

Международное консалтинговое агентство Knight Frank дважды в год издает отчет по рынку недвижимости Дубая. Последний, за лето 2021 года, показал, что спрос на аренду коммерческой недвижимости находился либо на 0,0%, либо уходил в минус.

Редкие районы показали рост, например, Greens (6,1%). Чаще всего коммерческие зоны арендуют компании из технологического спектра, обычно под серверы.

Выставка EXPO-2020 безусловно, даст позитивный импульс росту аренды и RY с коммерческой недвижимости, но пока нет однозначных данных, чтобы делать уверенные выводы.

Согласно данным Asteco, одной из ведущих управляющих компаний Дубая, ставки аренды, равно как и RY, могут в ближайшее время начать снижаться ввиду скорого поступления более 9 000 новых объектов недвижимости на рынок.

Ключевое слово — «могут».

Согласно изданию ZAWYA, на ноябрь 2021 года ROI арендуемой недвижимости находится в районе 5–7%. Это не идеальные упомянутые нами «от 12%», но все еще крупный процент, с учетом высокого RY.

Апартаменты:

- International City лидирует по ROI среди недвижимости доступного ценового сегмента;

- Dubai Marina — среди элитной недвижимости.

Виллы:

ROI с продажи недвижимости

Доход с продажи недвижимости базируется в нескольких категориях жилья:

- апартаменты;

- дома — виллы и таунхаусы;

- крупные апартаменты — пентхаусы;

- недвижимость на стадии строительства (оff-plan) и новостройки.

Средний ROI по Дубаю колеблется от 7 до 9%.

В первом полугодии ROI составил:

- у апартаментов доступного ценового сегмента — от 6 до 7%, иногда достигая 9–10%;

- у премиальных апартаментов — от 3 до 6%;

- у домов доступного сегмента — около 5%;

- у домов премиального сектора — от 4 до 5%.

В целом, недвижимость off-plan имеет более высокий ROI, чем остальные виды, за счет того, что стоимость строящейся недвижимости повышается в процессе этого строительства.

Проект апартаментов в жилом комплексе стоит дешевле, чем апартаменты в уже построенном. Off-plan пользуется особой популярностью в Дубае. Высокий спрос повышает цену, что позволяет перепродавать объект еще дороже. ROI в 9–12% — это вполне реальная планка.

На данный момент найти точную информацию по второму полугодию 2021 года относительно ROI сложно, так как:

- Период еще не закончился, и данные лишь III квартала не могут дать исчерпывающей картины.

- EXPO-2020, начавшаяся в октябре, взбудоражила рынок и привела к взрывному росту цен и продаж на местную недвижимость.

Второе полугодие 2021 года оказалось результативным на многолетние рекорды, поэтому точные данные предстоит узнать только в начале 2022 года. Однако на текущий момент ROI по жилой недвижимости определенно повышается.

Помощь наших специалистов

Аналитика рынка — задача достаточно сложная, требующая больших усилий и времени.

Специалисты Emirates.Estate предлагают помощь с выбором недвижимости в Дубае в соответствии с вашими предпочтениями и личной стратегией заработка.

Вам предоставят услуги консалтинга, юридическую помощь, консультации в подборе недвижимости и сопровождение при оформлении документов.

Повышение рентабельности инвестиций в технологии мониторинга спортсменов

Создание рентабельности инвестиций с мониторинг спортсмена технологии:

Выявление талантов

Снижение риска травм

Улучшенная связь и управление данными

Вовлечение поклонников

->

Загрузите нашу бесплатную электронную книгу: «Повышение окупаемости инвестиций в технологии мониторинга спортсменов». Выявление талантов

Выявление талантовСтратегическим приоритетом для многих элитных клубов является создание академии, которая будет выпускать игроков, готовых сделать прыжок в профессиональную игру. Однако, учитывая, что менее 1% игроков, которые поступают в академию в возрасте девяти лет, становятся профессиональными футболистами, очевидно, что поиск и развитие спортивных талантов может быть сложным и трудным процессом.

В такой сложной области, как выявление талантов, жизненно важно, чтобы клубы вооружились инструментами, которые дадут им больше шансов на успех в поиске нужных талантов для своих академий. Инвестируя в системы мониторинга спортсменов, команды получают доступ к огромному количеству объективных данных об эффективности, которые могут использоваться в важных решениях о найме, отборе и планировании преемственности.

После того, как команда установила критерии производительности среди своих команд, появляется возможность количественно оценить физические потребности в спорте на разных уровнях и для разных позиций.

Этот тип работы позволяет организациям сопоставить перспективы своей академии со старшими игроками и гарантировать, что их загрузка соответствует важному моменту в их развитии.

Подобные сравнения могут помочь тренерам и спортивным ученым лучше понять, на каком этапе находятся их молодые спортсмены, и выявить тех, кто может быть готов перейти на более высокий уровень, или тех, кому может потребоваться дополнительная работа, чтобы добиться успеха.

«(С помощью Catapult) мы можем сравнивать наших игроков с лучшими футболистами страны, что дает им реальную оценку и понимание того, что нужно для игры на высшем уровне», — говорит Ли Такер, руководитель и руководитель проекта. найма в V9 Academy. «Они могут видеть, насколько велик или мал для них разрыв между уровнем, на котором они находятся, и высшим уровнем».

«Когда наши игроки видят свои данные и сравнивают их с игроком чемпионата или, может быть, с игроком второй лиги, они могут увидеть, чего им действительно нужно достичь», — говорит Кертис Флеминг, тренер V9 Academy. «Эти данные дают им возможность узнать о себе гораздо больше».

«Эти данные дают им возможность узнать о себе гораздо больше».

Помимо количественной оценки результатов и требований к игре, ознакомление молодых спортсменов с анализом данных также может иметь образовательные преимущества, поскольку они могут быть уверены в том, что они хорошо знакомы с системами мониторинга и определенными ключевыми показателями, прежде чем они достигнут старшего уровня.

«Наличие у нас блоков Catapult помогло по-разному, — говорит Аарон Уэбб, менеджер академии BNZ Crusaders. «Я думаю, что одна из ключевых вещей, которые мы действительно испытали, — это попытка вырастить наших спортсменов, чтобы они понимали показатели, которые будут измеряться, когда они выйдут на профессиональный уровень.

«Наличие единиц в нашей программе позволило нам научить молодых спортсменов, что именно будет измеряться сейчас, а также что будет измеряться, когда они будут играть в профессиональный регби».

Поскольку клубы стремятся повысить эффективность своих талантов, готовя молодых спортсменов к требованиям профессиональной игры, технологии мониторинга спортсменов в настоящее время хорошо зарекомендовали себя как ключевой компонент успешной инфраструктуры развития талантов.

Эти беседы дают спортивным ученым и тренерам возможность помочь своим спортсменам лучше понять значение и применение ключевых показателей эффективности. Этот образовательный процесс, в свою очередь, может привести к улучшению тренировочной практики и побудить спортсменов улучшить свое самоуправление.

->

Загрузите нашу бесплатную электронную книгу: «Повышение окупаемости инвестиций в технологии мониторинга спортсменов».Снижение риска травм

Одна из ключевых функций технологий мониторинга спортсменов — помочь организациям использовать данные об эффективности для снижения риска травм среди своих спортсменов. Поскольку многие виды спорта становятся все более требовательными к физическим нагрузкам, может быть сложно поддерживать высокий уровень доступности игроков и обеспечивать, чтобы ваша команда работала на оптимальном или близком к нему уровне.

По данным BBC, стоимость травм для клубов Премьер-лиги выросла с 176,6 млн фунтов до 217 млн фунтов (рост на 21%) в период между сезонами 2015/16 и 16/17. Страховой брокер JLT Specialty подсчитал, что средняя стоимость травмы в Премьер-лиге составила 323 000 фунтов стерлингов в виде заработной платы игроков, что является значительной неэффективностью в использовании финансовых ресурсов клубов.

Страховой брокер JLT Specialty подсчитал, что средняя стоимость травмы в Премьер-лиге составила 323 000 фунтов стерлингов в виде заработной платы игроков, что является значительной неэффективностью в использовании финансовых ресурсов клубов.

Наблюдая за спортсменами и развивая индивидуальные и командные базы данных с течением времени, тренеры могут достичь более глубокого и объективного понимания физиологии своих игроков. В рамках этого процесса становится возможным выявить «красные флажки», связанные с повышенным риском травм.

После того, как эти предупреждающие знаки будут установлены, персонал может принять меры для снижения или устранения этого риска, что может привести к повышению доступности спортсменов, снижению затрат и значительной окупаемости инвестиций в течение сезона.

Хотя было бы неверно утверждать, что технологии мониторинга спортсменов могут исключить травмы мягких тканей, данные, которые они предоставляют, можно использовать для выявления ситуаций с высоким риском и защиты спортсменов от этих сценариев (и тем самым снижения риска травм) везде, где это возможно.

«Мы пытаемся снизить риск, и этот риск никогда не равен нулю», — говорит доктор Дэвид Опар, исследователь группы по исследованию травм подколенного сухожилия Австралийского католического университета. «Но я думаю, что люди осознали, что могут быть определенные факторы, на которые вы можете ориентироваться, и что во всей команде вы можете снизить риск травмы в этой группе.

«Очевидно, что было много работы по изучению эксцентрических упражнений и большему пониманию того, насколько они важны. Я думаю, что в последнее время все больше ценится использование максимальной скорости бега в течение недели или сезона. Я думаю, что это две основные вещи, которые помогли снизить уровень (травм), потому что на самом деле они направлены на снижение риска травм ».

После того, как клубы создали прочную базу данных и определили факторы риска в играх и тренировках, они могут приступить к внедрению процессов, которые систематически снижают риск травм и улучшают доступность игроков.

Учитывая, что игроки являются наиболее ценным активом любой спортивной команды, имеет смысл сделать все возможное, чтобы защитить их от всего, что может помешать им выступить с максимальной отдачей. Интеллектуальное применение данных об эффективности играет важную роль в этом процессе, так как клуб получает максимальную отдачу от своих инвестиций в игроков, позволяя этим спортсменам приносить больше пользы на поле и увеличивая их потенциальную стоимость при перепродаже в будущем.

Интеллектуальное применение данных об эффективности играет важную роль в этом процессе, так как клуб получает максимальную отдачу от своих инвестиций в игроков, позволяя этим спортсменам приносить больше пользы на поле и увеличивая их потенциальную стоимость при перепродаже в будущем.

->

Загрузите нашу бесплатную электронную книгу: «Повышение окупаемости инвестиций в технологии мониторинга спортсменов».Улучшенная связь и управление даннымиЧеткое и эффективное общение — залог успеха любой спортивной организации. В быстро меняющейся и конкурентной среде жизненно важно установить прочные линии связи между отделами и между тренерским штабом и спортсменами.

Когда дело доходит до общения тренера и спортсмена, первостепенное значение имеют краткость и ясность; Тренерам постоянно необходимо уметь преобразовывать информацию в сообщения, которые легко усваиваются спортсменами и которые можно применить к их выступлениям на поле. Точно так же спортивные ученые должны синтезировать огромные объемы данных в практические идеи, которые тренеры могут встроить в графики тренировок и тактическое планирование.

Использование технологии мониторинга спортсменов может быть важным компонентом процесса коммуникации.

От представления информации о производительности до обоснования планов обучения и решений по выбору, способность получать действенные идеи и подкреплять суждения объективными данными является обязательной и обеспечивает ценность, которая выходит далеко за рамки производительности на местах.

Системы управления спортсменами также являются важным элементом этого процесса. Легко привыкнуть к хранению данных в разрозненных хранилищах (тем самым ограничивая их эффективность), но платформы управления, которые централизуют информацию и повышают легкость ее передачи, могут изменить способ обсуждения и принятия мер в разных отделах.

«Одна из проблем, связанных с управлением отделом спортивной науки, — это управление различными источниками данных, которые отслеживают физическое состояние наших игроков», — говорит Дейл Риз, координатор по медицине и производительности национальной сборной Швеции. «Системы управления спортсменами облегчают нашу жизнь в этом отношении, предоставляя ценный обзор этих данных, а также являясь хранилищем дополнительных мер — как объективных, так и субъективных — которые могут улучшить наши результаты и решения о тренировках».

«Системы управления спортсменами облегчают нашу жизнь в этом отношении, предоставляя ценный обзор этих данных, а также являясь хранилищем дополнительных мер — как объективных, так и субъективных — которые могут улучшить наши результаты и решения о тренировках».

Отдел спортивной науки в Atlético Paranaense, одной из крупнейших команд в Бразилии, ценит важность общения в обучении других применению технологий мониторинга спортсменов. Спортивные ученые клуба под руководством ведущего физиолога Андре Форназьеро работают в тесном сотрудничестве с тренерами, чтобы помочь им лучше понять актуальность ключевых показателей и идей.

«Мы показываем тренерам некоторые рейтинги тренировочных упражнений, которые дают наибольшее количество IMA, максимальную скорость или общее пройденное расстояние», — говорит Форнациеро. «Эти классификации помогают им лучше понять, как использовать GPS, проанализировать нагрузки, связанные с их планами тренировок, и спланировать следующую тренировку».

Этот процесс общения не останавливается на высшем руководстве. Чтобы улучшить способ передачи и понимания данных в клубе, Форнациеро и его сотрудники проводят регулярные образовательные встречи, чтобы информировать всех тренеров по ключевым темам и помогать им лучше передавать информацию о производительности своим различным командам.

Чтобы улучшить способ передачи и понимания данных в клубе, Форнациеро и его сотрудники проводят регулярные образовательные встречи, чтобы информировать всех тренеров по ключевым темам и помогать им лучше передавать информацию о производительности своим различным командам.

«Мы проводим учебные занятия для всех сотрудников, начиная с уровня U14 и заканчивая первой командой», — говорит Форнациеро. «Сеансы показывают им, что такое анализ GPS, метрики, которые мы анализируем, и объясняют различия между данными акселерометра и данными GPS».

Используя системы мониторинга и инструменты управления спортсменами как практическую, так и образовательную поддержку, клубы могут предоставить персоналу знания, необходимые для получения максимальной отдачи от технологии и улучшения предоставления обратной связи на основе данных.

->

Загрузите нашу бесплатную электронную книгу: «Повышение окупаемости инвестиций в технологии мониторинга спортсменов».Вовлечение фанатовВ цифровом мире ожидается, что спортивные команды будут общаться со своими болельщиками на различных платформах и постоянно находить новые способы доставки интересного контента своим сторонникам. Огромное количество клубов уже приняли этот вызов и постоянно вводят новшества, чтобы стимулировать новые разговоры и впечатления болельщиков.

Огромное количество клубов уже приняли этот вызов и постоянно вводят новшества, чтобы стимулировать новые разговоры и впечатления болельщиков.

По мере развития этих инициатив данные об эффективности превратились в популярный способ удержать фанатов в сети. Несмотря на то, что первоначально технологии мониторинга спортсменов использовались исключительно для целей, связанных с результатами, все большее число клубов теперь находят данные полезным инструментом, стремясь связать фанатов со своим брендом.

«Что мы слышим от наших фанатов, так это то, что существует просто ненасытное желание познать статистику», — говорит Хамиш Риах, исполнительный директор BNZ Crusaders. «Мы видим, что программное обеспечение Catapult помогает нам получить некоторые детали, которые, как мы знаем, впечатлят и заинтересуют наших поклонников, и поэтому, когда мы начнем делиться с ними частью этой информации, мы сможем установить более глубокую связь с нашими фанатами.

«Наше участие болельщиков — их отношение к Crusaders и их собственное знание регби — продолжает расти вместе с нами», — говорит Риах. «У этой связи есть множество наград вокруг нашей фанатской базы и того, как они хотят оставаться фанатами».

«У этой связи есть множество наград вокруг нашей фанатской базы и того, как они хотят оставаться фанатами».

Как и следовало ожидать, вещательные компании были в авангарде многих недавних достижений в области взаимодействия с фанатами, поскольку они сотрудничают с командами и лигами, чтобы обеспечить иммерсивный опыт для зрителей дома.

Например, Catapult тесно сотрудничал с Channel 9 в Австралии в последние сезоны, чтобы предоставлять данные о производительности в реальном времени зрителям сериала NRL State of Origin через вещательные и цифровые медиа.

Передавая прямые физические данные и данные о местоположении с устройств наблюдения за игроками непосредственно команде вещания Channel 9, проект предоставил фанатам информацию в реальном времени, которая иллюстрирует физические требования элитной лиги регби.

«Данные, которые мы отображаем, уводят аудиторию глубже в святая святых того, что доступно игрокам и тренерам во время матча», — говорит Бен Кларк, исполнительный продюсер Nine NRL. «Это дает каждому зрителю лучшее понимание того, что нужно, чтобы играть в лиге регби на высшем уровне».

«Это дает каждому зрителю лучшее понимание того, что нужно, чтобы играть в лиге регби на высшем уровне».

Приближая болельщиков к спортсменам таким образом, клубы и организации могут увести болельщиков «за кулисы», поделившись дополнительными деталями, выходящими за рамки типичного опыта болельщиков. По мере того, как спортивные данные и статистика становятся все более популярными среди фанатов, которые все больше и больше ориентируются на данные, этот тип контента оказывается очень ценным для команд, стремящихся взаимодействовать со своими болельщиками новыми способами на различных платформах.

По мере того, как подобные цифровые инициативы продолжают развиваться, данные об эффективности становятся фундаментальной опорой эффективных стратегий взаимодействия с фанатами. Если ваша организация ищет новые способы предоставить ценный опыт болельщикам, то почему бы не подумать о том, как ваши системы мониторинга спортсменов могут повысить рентабельность инвестиций, поддерживая создание действительно инновационного контента?

->

Загрузите нашу бесплатную электронную книгу: «Повышение окупаемости инвестиций в технологии мониторинга спортсменов».

Возврат инвестиций (ROI) Определение

Что такое рентабельность инвестиций?

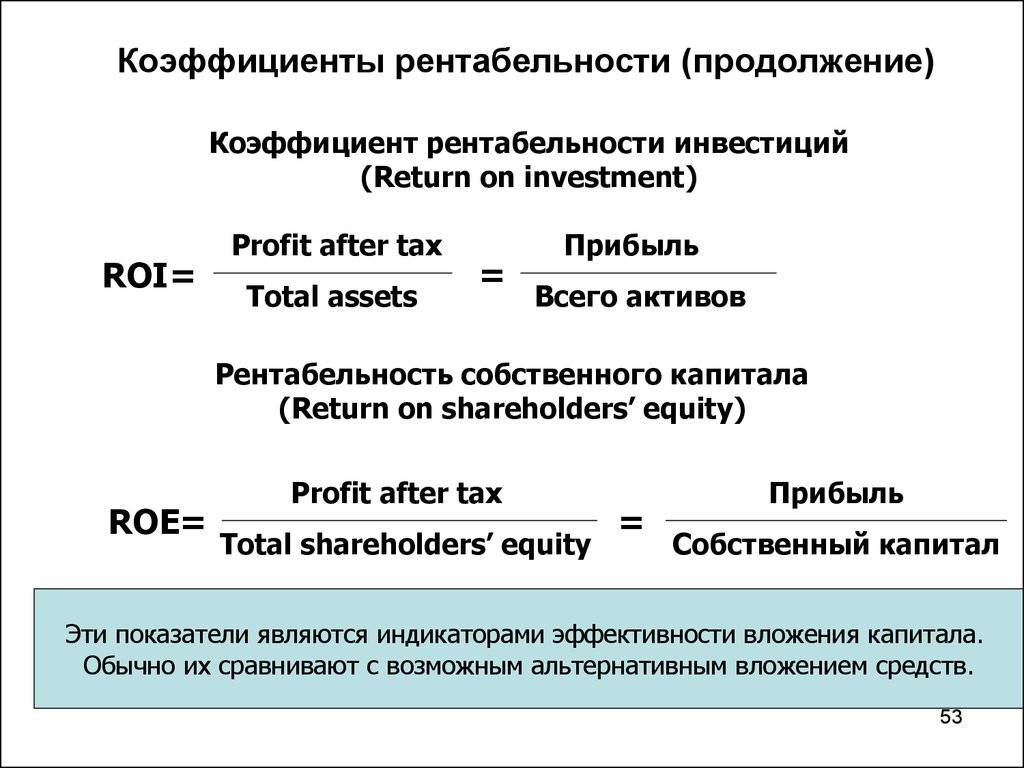

Рентабельность инвестиций (ROI), также называемая нормой прибыли или доходностью, является мерой производительности и эффективности инвестиций. ROI представлен как процент прибыли, полученной от суммы капитала после затрат и расходов за определенный период времени. Обычно инвесторы, банкиры и менеджеры используют ROI для сравнения эффективности нескольких разных инвестиций.

Более глубокое определение

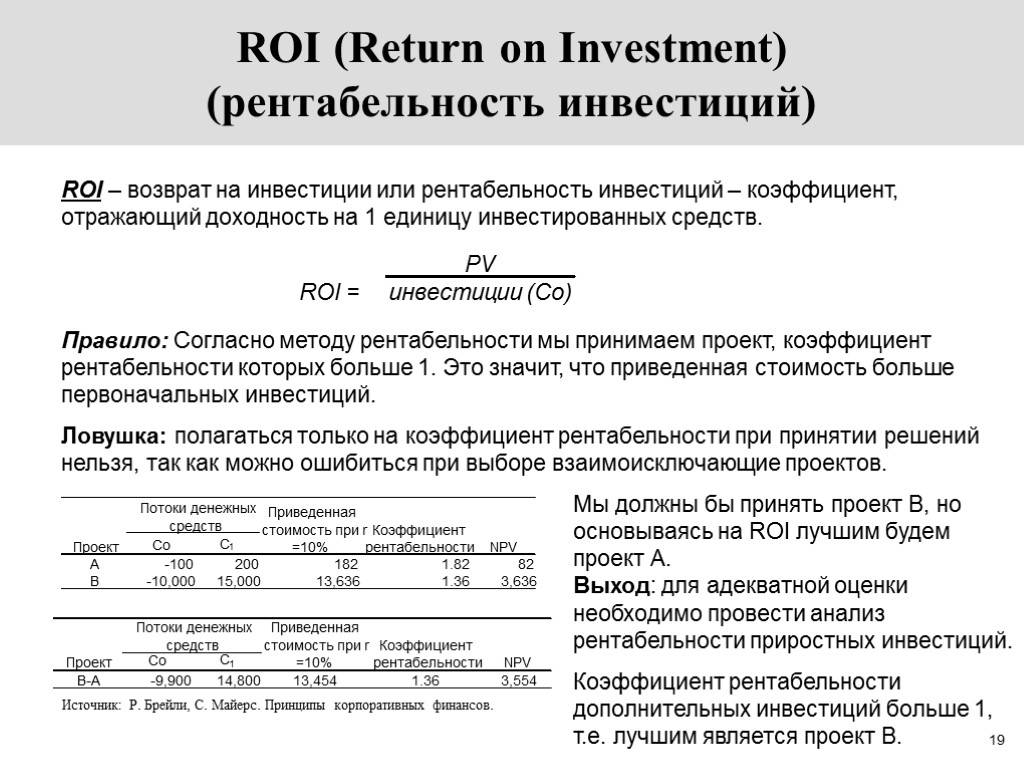

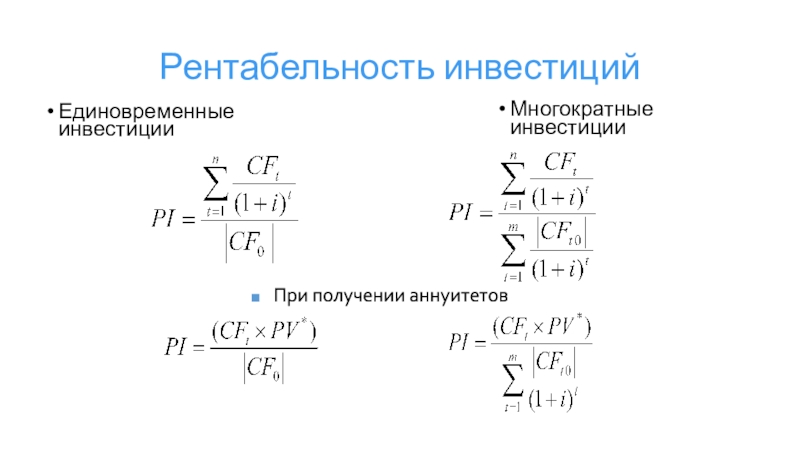

Рентабельность инвестиций можно рассчитать несколькими способами:

ROI = валовая прибыль – расходы / сумма инвестиций x 100

ROI = (прибыль от инвестиций – стоимость инвестиций) / стоимость инвестиций x 100

ROI = (выручка – себестоимость проданных товаров) / себестоимость проданных товаров x 100

ROI – это не то же самое, что прибыль или рентабельность собственного капитала; это связанные, но разные понятия. ROI — это сравнительный показатель, используемый для оценки различных инвестиций. ROI помогает наблюдателям сравнить потенциальный уровень прибыли от инвестирования в одну компанию или актив по сравнению с другим.

ROI — это сравнительный показатель, используемый для оценки различных инвестиций. ROI помогает наблюдателям сравнить потенциальный уровень прибыли от инвестирования в одну компанию или актив по сравнению с другим.

Расчет рентабельности инвестиций сопряжен с риском, поскольку все переменные при расчете рентабельности инвестиций можно настроить в соответствии с конкретной ситуацией или повлиять на результат. Все расчеты ROI очень сильно зависят от того, как учитываются расходы или издержки; добавление слишком большого количества или исключение других оказывает огромное влияние на итоговую цифру ROI.

Для бизнеса, если ROI его деятельности ниже, чем стоимость капитала для финансирования этой деятельности, то инвесторам будет лучше вытащить свои деньги и выбрать другую инвестицию. ROI является ключевым фактором для маркетинговых и рекламных бюджетов, помогая компаниям понять, какую отдачу они получают от различных уровней расходов на маркетинг. При расчете рентабельности инвестиций в недвижимость делается попытка зафиксировать амортизацию и оценку, чтобы определить доходность различных инвестиций в недвижимость.

Получите максимальную отдачу от своих инвестиций с помощью инвестиционных калькуляторов Bankrate.

Пример рентабельности инвестиций

Грузия накопила портфель акций с базисной стоимостью 5000 долларов плюс 400 долларов в виде комиссионных и продала их, когда стоимость акций достигла 7500 долларов. Чистая прибыль Джорджии составила 2500 долларов. Чтобы определить рентабельность инвестиций, Джорджия вычитает комиссионные в размере 400 долларов США из чистой прибыли в размере 2500 долларов США и делит полученную цифру на стоимость инвестиций в размере 5000 долларов США, а затем умножает эту цифру на 100, в результате чего рентабельность инвестиций составляет 42 процента.Это очень выгодно по сравнению с 10-процентной рентабельностью инвестиций, которую друг Джорджии Франц предложил на потенциальную сделку с недвижимостью, поэтому Джорджия оставляет в покое свои инвестиции в акции и отклоняет предложение Франца.

Возврат инвестиций: Полное руководство

TransparentChoice предоставляет программное обеспечение, помогающее организациям принимать решения о том, какие проекты и инициативы им следует реализовать (что соответствует стратегии, а что нет, что следует включить, а что исключить, что должно иметь высокий или низкий приоритет). В большинстве случаев рентабельность инвестиций (или ROI) является одним из наиболее важных факторов для этих решений, и мы видим, что люди все время борются с этим .

В большинстве случаев рентабельность инвестиций (или ROI) является одним из наиболее важных факторов для этих решений, и мы видим, что люди все время борются с этим .

Использование ROI при принятии решений часто затруднено, и есть ловушки, которые иногда означают, что это даже не правильный инструмент для использования (даже несмотря на то, что многие люди все равно его используют) … или, по крайней мере, что это неполный инструмент для принятия качественных решений. изготовление.

ROI — это инструмент. Его можно использовать правильно, а можно использовать неправильно.Это не решение для каждой проблемы. Есть старая поговорка: «Если ваш единственный инструмент — молоток, то любая проблема выглядит как гвоздь». – Если ваш единственный инструмент – рентабельность инвестиций, то каждый проект выглядит как финансовое вложение .

И большинство решений не так уж и просты.

Вот почему мы создали это руководство. Мы хотим помочь людям правильно использовать рентабельность инвестиций. Делимся своими знаниями и наблюдениями. Мы также рассмотрели передовой опыт со всего мира, чтобы сделать это Полное руководство по рентабельности инвестиций.Мы надеемся, что это руководство поможет всем, кто действительно хочет понять RoI и использовать его для принятия правильных решений.

Делимся своими знаниями и наблюдениями. Мы также рассмотрели передовой опыт со всего мира, чтобы сделать это Полное руководство по рентабельности инвестиций.Мы надеемся, что это руководство поможет всем, кто действительно хочет понять RoI и использовать его для принятия правильных решений.

В этом руководстве вы найдете ссылки на ценный контент о рентабельности инвестиций со всего «Интернета». (Если вы обнаружите другой хороший контент по ROI, который повысит ценность этого руководства, сообщите нам об этом, и мы рассмотрим возможность добавления его в это руководство).

Мы собираемся углубиться в рентабельность инвестиций, но не стесняйтесь переходить к любому интересующему вас разделу:

Обзор

Возврат инвестиций (или ROI) — это ФИНАНСОВЫЙ показатель для оценки прибыльности инвестиций.Он говорит вам, какой чистый доход («новые деньги» от сбережений или от реализации какой-либо выгоды) вы можете получить от инвестиций (обычно в проект по внедрению нового процесса, новой инфраструктуры, новой части программного обеспечения и т. д.). .).

д.). .).

Вы рассчитываете рентабельность инвестиций как отношение чистого дохода к инвестированной сумме и переводите его в проценты. Примечание: иногда это выражается как «Мы возвращаем 1,50 доллара за каждый доллар инвестиций».

Почему рентабельность инвестиций важна?

ROI — это простой способ оценить и сравнить различные инвестиции в контексте их способности «приносить доход».И поскольку мы живем в мире, где очень важно «генерировать деньги», рентабельность инвестиций стала одним из основных факторов оценки, когда люди или организации тратят деньги.

- Хотите запустить новый проект? Будьте готовы объяснить его ROI

- Вы что-то продаете? Будьте готовы доказать, что ваш продукт или услуга обеспечат рентабельность инвестиций 90 068.

- Вы возглавляете инициативу? Будьте готовы защищать свой ROI

В современном мире почти каждому процессу, отделу, компании, продукту, услуге… должна быть назначена рентабельность инвестиций. И ваш успех может зависеть от того, насколько хорошо вы умеете распознавать и защищать рентабельность инвестиций в различные инвестиции.

И ваш успех может зависеть от того, насколько хорошо вы умеете распознавать и защищать рентабельность инвестиций в различные инвестиции.

Почему возврат инвестиций так популярен?

ROI — это то, что используют многие люди. Он стал «стандартной» частью делового мира, потому что имеет некоторые действительно привлекательные преимущества.

Упрощенное общение : Окупаемость инвестиций стала частью общего языка бизнеса — это уже не просто финансовый показатель. Многие люди знакомы с концепцией, которая упрощает общение с несколькими заинтересованными сторонами на «общем языке».

Гибкость . ROI можно использовать для оценки и сравнения любой формы инвестиций. Все, от покупки акций до внедрения нового облачного программного обеспечения ERP, может обеспечить рентабельность инвестиций. Вы можете рассчитать рентабельность инвестиций для всего, что имеет стоимость и может принести либо экономию, либо дополнительный доход. Эта метрика дает вам возможность сравнить эти разнообразные инвестиции.

Простая интерпретация . Большинство людей думают, что ROI легко интерпретировать. Отрицательный ROI означает, что вы теряете деньги, положительный — прибыль.Чем выше ROI, тем привлекательнее инвестиции. На самом деле мир немного сложнее, но на первый взгляд ROI прост.

Контрольный показатель . Существуют ориентиры для самых разных вещей, включая рентабельность инвестиций. Вы можете использовать их, чтобы измерить, насколько хорошо вы работаете. Например, вы можете увидеть, выше или ниже рентабельность инвестиций в маркетинг по сравнению с отраслевой нормой. Это может быть очень полезно для определения областей, в которых ваш бизнес нуждается в улучшении.

Принятие решений. Во многих компаниях существует минимальный порог возврата инвестиций для новых инвестиций. Это иногда называют «пороговым уровнем». Некоторые организации даже имеют разные пороговые ставки для разных типов проектов или для инвестиций с разными профилями риска. Таким образом, ROI становится быстрым способом проверки потенциальных инвестиций.

Таким образом, ROI становится быстрым способом проверки потенциальных инвестиций.

Как рассчитать рентабельность инвестиций

Общая формула расчета ROI проста:

ROI = 100% * чистый доход / стоимость инвестиций

Иногда проще написать так:

ROI = 100% * (прибыль от инвестиций – стоимость инвестиций) / стоимость инвестиций

Это кажется довольно простым, но на самом деле выполнение вычислений может быть довольно сложным.Часто существует ряд факторов, влияющих как на доход/прибыль, так и на затраты. Поэтому расчет ROI очень редко бывает таким же простым, как приведенный выше. Вместо этого обычно получается модель ROI .

Модель ROI

Модель рентабельности инвестиций — это просто список всех исходных данных (выгод и затрат) и математических расчетов, необходимых для преобразования этих выгод и затрат в доллары.

Например, если ожидается, что развертывание нового программного обеспечения сократит количество звонков в ваш колл-центр, вам нужно рассчитать, сколько звонков вы сэкономите и сколько стоит каждый звонок, чтобы рассчитать «экономию» от развертывание программного обеспечения.

Иногда путь между «первоначальной выгодой» (уменьшение количества обращений в колл-центр) и «финансовой выгодой» бывает достаточно долгим и его трудно отследить. Он включает в себя сочетание данных (текущий объем звонков) и предположений (насколько мы уменьшим объем звонков).

Это поднимает очень важный вопрос. Ваша модель ROI — это просто МОДЕЛЬ. Оно по определению неполное. Таким образом, когда вы представляете свою модель, вы также должны перечислить важные предположения и исходные данные этой модели.

Чтобы дать вам представление о том, как построить собственную модель рентабельности инвестиций, а также о некоторых переменных, ведущих к финансовой выгоде, мы собрали несколько примеров, которые вы можете просмотреть.

Примеры модели ROI

Бухгалтерское программное обеспечение. В этом блоге рассматривается окупаемость бухгалтерского программного обеспечения. Это довольно простой расчет, основанный на взятии процесса и сокращении времени, затрачиваемого на этот процесс — в данном случае на ведении бухгалтерского учета для вашего бизнеса.

Обучение .В этой статье показано, как нужно делать предположения, чтобы рассчитать рентабельность инвестиций в обучение.

Проекты . В этой статье рассматривается, как рассчитать ROI для проекта. Если вы не разбираетесь в математике, вам может быть немного сложно разобраться в этом, но если вы разбираетесь в математике, это отличное чтение.

Снижение риска . В этом блоге показано, как можно количественно оценить предотвращение риска и включить его в модель рентабельности инвестиций.

Операции самообслуживания. В этом блоге показано, как можно получить ряд преимуществ и объединить их. Это также подчеркивает одну из самых больших слабых сторон ROI как показателя — он полностью упускает из виду (трудно поддающееся количественной оценке) улучшение качества обслуживания клиентов. Автоматизированные услуги, как мы все знаем, могут сделать процесс обслуживания клиентов лучше или хуже, и этот эффект просто не является частью расчета ROI.

ROI в Excel

Если ваша модель ROI проста, вы, вероятно, сможете просто ее проработать.Например,

- , если я трачу 1000 долларов в год на отопление своего дома, и

- утепление сэкономит мне 20% на счетах за отопление, а

- Установка изоляции будет стоить 100 долларов

- Я вижу, что моя экономия составляет 200 долларов США, затраты – 100 долларов США, поэтому рентабельность инвестиций составляет 100 %

Электронная таблица не требуется.

Но представьте, что теперь у меня есть 6 переменных, которые определяют мои сбережения, и 5, которые определяют мои расходы…. хорошо, теперь электронная таблица начинает иметь смысл. Это особенно верно, когда мне нужно сделать несколько расчетов, прежде чем определить окончательную рентабельность инвестиций.Например, может быть несколько отдельных компонентов «сбережений» от инвестиций, каждый из которых должен рассчитываться на основе разных исходных данных.

Использование электронных таблиц позволяет сделать ваши предположения видимыми . Процесс составления электронной таблицы может быть очень полезным, потому что он заставляет вас продумывать каждый шаг в цепочке «ценность-затраты». Электронной таблицей можно легко поделиться с коллегами, что позволит вам собрать их мнение обо всем, что вы пропустили. Все это помогает сделать вашу рентабельность инвестиций более надежной и заслуживающей доверия.

Процесс составления электронной таблицы может быть очень полезным, потому что он заставляет вас продумывать каждый шаг в цепочке «ценность-затраты». Электронной таблицей можно легко поделиться с коллегами, что позволит вам собрать их мнение обо всем, что вы пропустили. Все это помогает сделать вашу рентабельность инвестиций более надежной и заслуживающей доверия.

Таким образом, модель рентабельности инвестиций, построенная на основе электронных таблиц, — это больше, чем инструмент для расчета, это инструмент для мозгового штурма и совместной работы .

Диапазон диаграмм ROI и Tornado

Как мы упоминали ранее, ваша модель ROI обычно включает некоторые допущения. Таким образом, обычно рекомендуется проявлять чуткость к изменениям в вашем предположении. Это потребует от вас некоторых усилий, чтобы сделать это в Excel, но оно того стоит. Вот как:

- Для каждой ключевой переменной создайте три значения:

- Наиболее вероятное значение

- Оптимистичное, но реалистичное значение

- Пессимистическое, но реалистичное значение

Теперь у вас есть действительно четкое представление о рентабельности инвестиций, готовое представить вашим заинтересованным сторонам, которое вселит уверенность в том, что вы «сделали свою домашнюю работу».

Онлайн-калькуляторы ROI

Поставщики часто предоставляют онлайн-калькуляторы окупаемости инвестиций для своего продукта. Они полезны, но вы должны быть осторожны; они часто являются инструментами продаж, созданными для того, чтобы продать вам процесс или решение .Часто это черный ящик, в который вы вводите цифры и получаете результат.

Они полезны, но вы должны быть осторожны; они часто являются инструментами продаж, созданными для того, чтобы продать вам процесс или решение .Часто это черный ящик, в который вы вводите цифры и получаете результат.

Таким образом, может быть хорошей идеей использовать онлайн-калькуляторы ROI для быстрой проверки, а затем построить собственную модель на основе выгод и затрат, которые вы, вероятно, получите в своей организации. Опять же, это позволит вам представить ROI таким образом, который укрепит доверие и покажет, что вы знаете, о чем говорите.

В этом блоге можно найти несколько полезных советов для тех, кто планирует создать онлайн-калькулятор рентабельности инвестиций.Это может вдохновить вас… или просто помочь лучше понять ограничения этих инструментов.

Вот несколько примеров калькуляторов ROI, которые организации опубликовали в Интернете. Хотя некоторые из них являются «черными ящиками» (вы не можете видеть расчет), вы можете видеть их во входных данных — это хорошее вдохновение для ваших собственных моделей.

Пример калькулятора ROI

Распространенные ошибки ROI

Существует множество распространенных ошибок при использовании ROI — здесь мы постараемся выделить наиболее важные из них.Они делятся на две основные категории; проблема с расчетами ROI или с использованием ROI, когда вы должны использовать что-то другое .

Когда не использовать ROI

Если вы поищите в Интернете ошибки, которые допускают люди с ROI, вы найдете множество статей, в которых начинаются разговоры о временной стоимости денег и о разнице между прибылью и деньгами. Затем они, как правило, продолжают говорить о планировании денежных потоков и использовании ставок дисконтирования для учета временной стоимости денег для расчета рентабельности инвестиций.

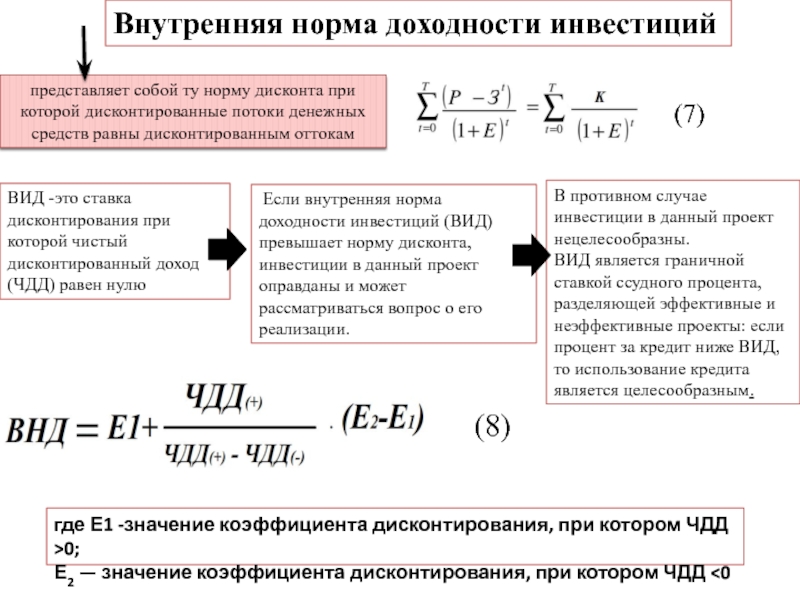

На самом деле, эти статьи просто неверны. Они описывают различные (действительно хорошие) методы финансового анализа для принятия решений, но они НЕ называются «возвратом инвестиций». Чистая текущая стоимость (NPV) или внутренняя норма доходности (IRR) — это именно такие методы, и они могут быть очень эффективными, но это не то же самое, что ROI.

Чистая текущая стоимость (NPV) или внутренняя норма доходности (IRR) — это именно такие методы, и они могут быть очень эффективными, но это не то же самое, что ROI.

Люди, которые пишут эти статьи, не глупы, а совсем наоборот. Они борются с двумя конфликтующими силами. С одной стороны, менеджерам нравится хороший ROI.Они чувствуют, что знают, что с этим делать. С другой стороны, ROI часто является неправильным инструментом. Итак, как умный консультант или бухгалтер, вы пытаетесь придать чему-то вроде NPV значение ROI, чтобы это не пугало.

ТАК, сообщение здесь: используйте ROI, когда целесообразно использовать ROI. Используйте NPV (или IRR и т. д.), когда уместно использовать эти инструменты. Вам следует избегать ROI, когда

- Между инвестициями и их окупаемостью проходит много времени. Например, представьте себе проект, который стоит 1 миллион долларов и ничего не окупается в течение 5 лет… и даже тогда окупаемость приходит со временем.

В этом случае NPV или IRR

В этом случае NPV или IRR Ваши льготы нефинансовые. Например, если вы являетесь государственным учреждением и инвестиции сократят бездомность на 30%… как вы измеряете рентабельность инвестиций? Что ж, расчет рентабельности инвестиций будет сводиться к тому, «что дороже — убрать людей с улицы или оставить их там, где они есть?» и, вероятно, дешевле оставить их там, где они есть.

ROI дает «неправильный» ответ, потому что он измеряет не ту вещь; это измерение денег, когда инициатива не в деньгах.В этом случае гораздо более уместны такие методы, как процесс аналитической иерархии (и вы можете включить рентабельность инвестиций в качестве одного из критериев).

Вы сравниваете проекты или инициативы, которые имеют очень разные профили времени или риска. Например, если вы инвестируете в повышение эффективности существующего процесса, ваши риски довольно малы.

Если, с другой стороны, вы запускаете новый продукт, вы подвергаетесь большему риску (покупают ли его клиенты? Будут ли какие-либо проблемы с цепочкой поставок?).

совершенно несправедливое сравнение, и вы можете получить портфель очень рискованных инвестиций.

совершенно несправедливое сравнение, и вы можете получить портфель очень рискованных инвестиций.

По сути, это сводится к тому, что ROI является неполным как способ принятия решений. Он предназначен для использования в простых ситуациях, когда ваше решение действительно обусловлено финансовыми соображениями и когда временные рамки и профиль риска ваших инвестиций аналогичны.

Распространенные ошибки при расчете ROI

Итак, давайте предположим, что рентабельность инвестиций — это правильный показатель для использования. Каковы распространенные ошибки в использовании ROI?

Завышение затрат или выгод

Я не могу сосчитать, как часто я слышал, как менеджер говорил: «Хорошо, мне нужно создать рентабельность инвестиций, чтобы получить одобрение.ROI часто рассматривается как инструмент, подтверждающий, что «моя инвестиция — хорошая инвестиция!» тогда как это ДОЛЖНО быть инструментом, который вы используете, чтобы определить, хороши ли ваши инвестиции.

Это привносит в процесс то, что называется «Склонность к самоуверенности», как подсознательную, так и преднамеренную. Здесь вы переоцениваете преимущества и недооцениваете затраты. Лучший способ избежать этого? Попросите кого-нибудь беспристрастного построить или оценить модель рентабельности инвестиций и ее предположения. Модель полная? Разумны ли предположения?

Забудьте о зависимостях

Представьте, что у вас есть проект, связанный с обновлением предпочтительной базы данных вашей компании до последней версии.Затраты на обновление и миграцию, естественно, должны быть частью вашей модели рентабельности инвестиций, но — и это большое но — что, если ИТ-команда все равно планирует провести общекорпоративное обновление через пару месяцев?

Что ж, в таком случае включение стоимости обновления базы данных в ваш проект несправедливо снизит рентабельность инвестиций. Другие проекты, которые происходят вокруг вас, могут увеличить или уменьшить ваш ROI… игнорируйте их на свой страх и риск!

Рассматривайте ROI как одноразовый процесс, а не как процесс

Ваш ROI — это число, полученное из модели, созданной в определенный момент времени. Однако среда, в которой вы работаете, не статична.

Однако среда, в которой вы работаете, не статична.

После того, как вы выбрали свой портфель проектов и инвестиций, стоит время от времени дважды проверять рентабельность инвестиций, чтобы убедиться, что вы все еще работаете над правильными вещами.

Игнорировать избежание затрат

Иногда инвестирование во что-то может означать, что вам не нужно тратить деньги на что-то еще.

Например, вложение средств в программное обеспечение для более эффективного планирования движения поездов может означать, что вам не нужно обновлять пути.Это избежание затрат должно быть частью вашего ROI.

Игнорировать альтернативную стоимость

Если я планирую запустить проект, который будет потреблять ресурсы, которые в противном случае могли бы быть использованы для чего-то другого, мне нужно подумать о «стоимости» потребления этих ресурсов.

Например, если я перенимаю склад, который был сдан в субаренду за 50 000 долларов в год, я должен учитывать эти 50 000 долларов в качестве стоимости своего проекта.

Игнорировать скрытые расходы

В каждом проекте есть скрытые затраты.Самое очевидное — время.

Если вы, например, внедряете новую CRM-систему, вы, очевидно, оплачиваете программное обеспечение, вы получите цену на консультанта, который собирается ее развернуть… но будете ли вы учитывать время вашей команды на предоставление требований, тестирование, обучение и надзор?

Если нет, значит, вы недооценили стоимость своего проекта. Увеличение оборотного капитала, модернизация поддерживающей инфраструктуры и затраты на соблюдение требований — все это примеры потенциальных скрытых затрат.

Отсутствие сотрудничества

Большинство из нас работают в сложных организациях. Когда вы создаете свою модель рентабельности инвестиций, всегда стоит обратиться к окружающим вас людям за их мнением.

Люди из других команд будут думать о преимуществах и затратах, которые вы упускаете. Они могут обнаружить ошибки в ваших расчетах. Короче говоря, сотрудничество делает вашу модель сильнее.

Игнорировать неопределенность

Мы коснулись этого ранее на графиках торнадо — у каждой модели есть свои предположения, и обычно в этих предположениях есть некоторая неопределенность.

Например, вы можете ожидать увеличения производительности в результате нашего проекта на 15% — 20%.

Это довольно широкий диапазон… так что предоставьте лицам, принимающим решения, сценарии и анализ чувствительности. Если вы чувствуете себя действительно причудливо, вы можете попробовать использовать в своей модели что-то вроде анализа Монте-Карло (хотя это может быть сопряжено с собственными затратами и рисками).

Как использовать рентабельность инвестиций?

До сих пор мы в основном фокусировались на том, как рассчитать рентабельность инвестиций — как получить ЦЕННОСТЬ.Теперь давайте посмотрим, для чего нужен ROI. Как вы на самом деле используете рентабельность инвестиций для принятия решений и получения поддержки?

Создание бизнес-кейса, чтобы получить зеленый свет

Вероятно, это наиболее распространенный вариант использования ROI. Вы хотите, чтобы что-то было одобрено, и для этого вы должны продемонстрировать «надежное экономическое обоснование с высокой рентабельностью инвестиций!»

Вы хотите, чтобы что-то было одобрено, и для этого вы должны продемонстрировать «надежное экономическое обоснование с высокой рентабельностью инвестиций!»

Речь идет о двух вещах. Во-первых, речь идет о модели, которую можно защитить. Во-вторых, речь идет об эффективном представлении этой модели.

Мы много говорили о том, как построить модель, как сделать ее полной и достоверной (например,г. через сотрудничество). Другими способами могут быть использование рыночных данных или тематических исследований для информирования ваших предположений (например, «Вот три тематических исследования, в которых повышение производительности составило 20–30%, поэтому мы использовали 20%»).

Давайте обратимся к тому, как вы представляете рентабельность инвестиций.

Подумай о бриллиантах. Это просто маленькие комочки раздавленного угля, верно? Но поместите хорошо ограненный бриллиант в правильную оправу, и он станет настоящей красотой.

Если вы хорошо построили свою модель, это хорошо ограненный бриллиант — все, что вам нужно, — это оправа, чтобы он действительно сиял. Документ или презентация, в которой вы описываете рентабельность инвестиций, помогут вам довести ваш проект до утверждения.

Документ или презентация, в которой вы описываете рентабельность инвестиций, помогут вам довести ваш проект до утверждения.

Вот несколько идей, что вы могли бы включить:

Краткое изложение основных бизнес-преимуществ вашего проекта. Если возможно, свяжите эти преимущества со стратегическими целями или ключевыми показателями эффективности вашей организации. Например, вы можете сказать что-то вроде: «Это новое программное обеспечение для обработки вызовов сократит очереди вызовов на 20 %. Это внесет вклад в размере 2 млн долларов США в достижение нашей стратегической цели по снижению затрат и поможет нам достичь нашей стратегической цели по повышению показателя удовлетворенности клиентов за счет решения одной из самых больших жалоб наших клиентов — времени ожидания звонка.

Список преимуществ для разных заинтересованных сторон, особенно если некоторые из этих заинтересованных сторон сидят за столом! Вы можете сказать: «Этот новый гаджет поможет продавцам заключать на 5 % больше сделок (вице-президент по продажам только что проснулся!), одновременно гарантируя, что у нас есть запасы, тем самым уменьшая количество невыполненных заказов вручную (вице-президент по операциям сейчас занят).

) и сокращение цикла «от заказа до оплаты» (…и теперь у нас есть финансовый директор!)»

) и сокращение цикла «от заказа до оплаты» (…и теперь у нас есть финансовый директор!)»Возможно, ваша модель ROI включает;

Ваши ключевые предположения и их обоснование

Окупаемость инвестиций, которую вы ожидаете.Несмотря на то, что рентабельность инвестиций выражается в процентах, я обычно также предпочитаю прояснять цифры: «Мы сэкономим 2 миллиона долларов, и нам нужно всего лишь инвестировать 1,3 миллиона долларов, чтобы сделать это, что приведет к чистой прибыли в размере 700 тысяч долларов. Это ROI 53%».

Представьте какой-нибудь анализ чувствительности/риска. Это может иметь форму диаграммы торнадо (см. выше) и может включать шаги, которые вы можете предпринять для снижения рисков.

Теперь люди взволнованы, пришло время убедиться, что вы запрашиваете необходимые ресурсы.Вам нужны люди, бюджет, немного исполнительного времени?

Обычно я также добавляю следующие шаги… первый из которых — явное согласие и поддержка вашего проекта.

Окупаемость инвестиций в поддержку вашего проекта

Представьте, что вы отвечаете за реализацию крупного проекта в своей организации. Как заручиться поддержкой заинтересованных сторон, менеджеров по ресурсам и людей, которых затронет ваш проект? Эта поддержка будет иметь важное значение, если ваш проект будет успешным.

Что ж, неудивительно, что ответ немного похож на то, что вы сделали, чтобы продать проект в первую очередь (см. выше). Вы можете использовать ROI как часть своей «презентации», чтобы помочь всем понять «Что это значит для организации», а также каковы основные преимущества и риски. Это поможет им понять, почему ваша инициатива важна, как она может повлиять на них и что они могут сделать, чтобы минимизировать риск.

Окупаемость инвестиций в приоритизацию и выбор проектов

Приоритизация проектов — одно из важнейших стратегических решений, принимаемых любой организацией.Некоторые организации используют рентабельность инвестиций для определения приоритетности инвестиций в проекты в рамках всей организации.

Выбор проектов — это поиск инвестиций, которые поддерживают ваши общие бизнес-цели и движущие силы, и рентабельность инвестиций вполне может быть одним из финансовых факторов, которые вы используете для определения того, стоит ли заниматься проектом.

Другие цели могут быть важны сами по себе, даже без высокой рентабельности инвестиций. Например, улучшение поддержки клиентов или сокращение времени от заказа до оплаты может не дать очень высокой прямой рентабельности инвестиций, но они могут быть важны по другим причинам.

Было проведено множество исследований методов приоритезации проектов, и победителем стало то, что называется аналитическим иерархическим процессом. По сути, это способ оценки проектов по набору стратегических критериев, и рентабельность инвестиций очень хорошо подходит как один из этих критериев.

ROI как инструмент продаж

Если вы продаете продукт или услугу, наличие шаблона ROI может быть очень полезным. Это хороший способ, наряду с отчетами, тематическими исследованиями и рыночными данными, показать ценность, которую ваши клиенты могут ожидать от вашего продукта или услуги.

Создание инструмента продаж с окупаемостью инвестиций — это поиск баланса. Вы хотите что-то достаточно подробное, чтобы быть реалистичным, но не настолько подробное, чтобы его завершение превратилось в отдельный проект! Вы также обычно не хотите создавать впечатление, что ваше предложение настолько сложное.

Опять же, важна презентация. Если вы можете предоставить своим клиентам примеры, рыночные данные, тематические исследования, пока они завершают ROI, это действительно поможет им понять источники ценности для них и поможет им представить эту ценность своим менеджерам.

ROI в маркетинге

Обычно мы думаем об использовании ROI для «продажи» наших инвестиций. Однако очень сложно определить рентабельность инвестиций до начала маркетинговой кампании из-за неопределенности ваших предположений.

Увидят ли люди мою рекламу? Понравится ли им это? Будут ли они это помнить? Как часто им нужно будет видеть это, прежде чем они начнут действовать? Повышает ли эта реклама вероятность того, что кто-то купит у нас когда-нибудь в будущем, даже если не купит сейчас?

Кроме того, путь от кампании к получению денег не всегда ясен, если несколько кампаний способствуют продаже. Итак, в какие кампании стоит инвестировать?

Итак, в какие кампании стоит инвестировать?

Это не новая проблема. Пионер маркетинга Джон Уонамейкер (1838-1922) сказал: « Половина денег, которые я трачу на рекламу, потрачены впустую ; проблема в том, что я не знаю, какая половина ».

Думая об этом, можно сойти с ума.

Поэтому заранее определить рентабельность маркетинговой кампании невероятно сложно. Это возможно сделать в ситуациях, когда у вас есть хорошие данные.Например, если у вас есть данные о «росте продаж после нашей рекламы на Суперкубке» за 20 лет, то у вас будет хорошее представление о том, что если вы разместите свое объявление, вы получите рост «в пределах этого диапазона». Но во многих случаях у вас просто нет таких данных.

Интересно, что существует множество компаний, которые пытаются использовать технологии для уменьшения неопределенности. Например, RealEyes проводит исследования, используя большие группы людей, связанных с искусственным интеллектом, для прогнозирования «вовлеченности и реакции» на онлайн-рекламу. Таким образом, вы можете создать 2 или 3 версии рекламы, протестировать их и выбрать ту, которая, скорее всего, будет работать лучше всего, и сделать все это, прежде чем потратить 10 миллионов долларов на рекламный слот Superbowl!

Таким образом, вы можете создать 2 или 3 версии рекламы, протестировать их и выбрать ту, которая, скорее всего, будет работать лучше всего, и сделать все это, прежде чем потратить 10 миллионов долларов на рекламный слот Superbowl!

Мы можем перевернуть модель ROI с ног на голову и использовать ее в качестве инструмента планирования и проверки для конкретной кампании или события. Представьте, что вы планируете посетить торговую выставку. Вы можете построить модель ROI примерно так:

Желтые ячейки — это входные данные для модели. Вы увидите, что ROI теперь является ВХОДОМ.Мы собираемся использовать эту целевую рентабельность инвестиций, чтобы помочь нам проверить предположения, которые нам нужно сделать, чтобы достичь нашей цели. Идея состоит в том, что мы можем затем решить, реалистичны ли эти предположения.

Итак…. если мы верим (на основе предыдущих выставок), что можем конвертировать 10% потенциальных клиентов, и что 10% людей, которые приходят на наш стенд, превращаются в потенциальных клиентов и т. д.…. затем, чтобы достичь нашей целевой рентабельности инвестиций в 50%, нам нужно привлечь 1650 человек на наш стенд. Это достоверная цифра, учитывая количество участников, доступное время и т. д.?

д.…. затем, чтобы достичь нашей целевой рентабельности инвестиций в 50%, нам нужно привлечь 1650 человек на наш стенд. Это достоверная цифра, учитывая количество участников, доступное время и т. д.?

Таким образом, в маркетинге роль ROI часто сводится к тому, чтобы «доказать, что вы тратите свои деньги с умом» после мероприятия, или к тому, что вы используете для проверки своих предположений перед тем, как приступить к кампании или мероприятию.

Вы также можете, конечно, попытаться измерить ROI всего вашего маркетингового бюджета (или использовать модель ROI «наоборот», чтобы определить, сколько бюджета вы должны потратить с учетом ваших целей роста), но это так сложно распутать причину -и-эффект (насколько наш рост связан с маркетингом, а сколько с обучением продажам?), что цифры часто несколько спорны.

Заключение

Возврат инвестиций — широко используемый инструмент для принятия решений. Это помогает лицам, принимающим решения, определить инвестиции, которые они должны и не должны делать. Это мощный инструмент коммуникации.

Это мощный инструмент коммуникации.

Однако у ROI есть ограничения, и бывают случаи, когда его не следует использовать или его следует использовать вместе с другими методами, такими как AHP. Это особенно верно, когда характер выгод в основном нефинансовый.

В любом случае процесс построения ROI поможет вам определить и проверить сделанные вами предположения, что само по себе является ценным процессом… до тех пор, пока вы можете сопротивляться желанию «играть числами», чтобы получить желаемый ответ. .

При правильном использовании ROI является очень мощным инструментом. Неправильное использование может привести к неудачным инвестициям и неудачным проектам. Однако научиться правильно его использовать — это инвестиция, которую стоит сделать.

Как рассчитать рентабельность инвестиций (ROI)

Автор: omunoz

24 января 2022 г.

Прочитано за 11 минут Вы воплотили свою мечту о собственном бизнесе в реальность. Приходилось вкладывать время, деньги и усилия. И после такой большой работы вполне естественно ожидать больших выгод.

И после такой большой работы вполне естественно ожидать больших выгод.

Но знаете ли вы, сколько вы заработали после каждой инвестиции, которую вы сделали в своем бизнесе?

Считаете ли вы, что ваша компания могла бы работать лучше, если бы научилась правильно распределять ресурсы?

Вы когда-нибудь думали об использовании кредита для развития своего бизнеса, но не знаете, как измерить его влияние?

Здесь вы узнаете, что такое рентабельность инвестиций (ROI) и как ее использовать для расчета преимуществ кредита для вашего малого бизнеса.

Что такое рентабельность инвестиций?Возврат инвестиций (или ROI) — это показатель рентабельности.Он используется для измерения вашей потенциальной прибыли по отношению к стоимости ваших инвестиций.

Другими словами, рассчитав рентабельность инвестиций, вы можете определить, насколько выгодны инвестиции, покупки или расходы.

Формула рентабельности инвестиций Рассчитать рентабельность инвестиций очень просто. Вам просто нужно разделить чистую прибыль на общую сумму инвестиций. Чтобы получить процент, просто умножьте результат на 100.

Вам просто нужно разделить чистую прибыль на общую сумму инвестиций. Чтобы получить процент, просто умножьте результат на 100.

Что такое хороший ROI?ROI = (Общая прибыль – инвестиции / инвестиции) x 100

В бизнесе считается, что инвестиция со средней годовой доходностью от 5% до 12% является хорошей.Возврат инвестиций ниже 5% считается плохим, а доход выше 12% считается непогашенным.

Имейте в виду, что это может немного отличаться в зависимости от отрасли.

Почему расчет рентабельности инвестиций важен для вашего бизнеса?Измерение рентабельности вашего бизнеса повысит ваши шансы на успех в долгосрочной перспективе, поскольку вы сможете принимать более обоснованные бизнес-решения. Таким образом, ваша цель должна заключаться в достижении максимальной производительности при минимальных вложениях.

Окупаемость инвестиций является наиболее распространенным показателем для определения общей прибыльности любого бизнеса, но он также имеет и другие применения. Например, вы можете измерить, насколько эффективной может быть кампания цифрового маркетинга, или решить, конкурентоспособны ли ваши цены. Он также служит для расчета вашей денежной выгоды при покупке активов, таких как оборудование или инвентарь.

Например, вы можете измерить, насколько эффективной может быть кампания цифрового маркетинга, или решить, конкурентоспособны ли ваши цены. Он также служит для расчета вашей денежной выгоды при покупке активов, таких как оборудование или инвентарь.

Окупаемость инвестиций поможет вам решить, какие варианты покупки могут принести прибыль или сократить расходы, увеличив чистую прибыль бизнеса.

Вот некоторые преимущества возврата инвестиций:

- Его легко рассчитать и легко понять.

- Это стандартизированная и универсальная мера рентабельности, имеющая одинаковое значение везде и, следовательно, не может быть неверно истолкована.

- Это универсальный индикатор, который можно использовать для оценки эффективности отдельных инвестиций или для сравнения доходности различных инвестиций.

Но самым большим преимуществом является то, что он может помочь вам понять, следует ли вам получить бизнес-кредит или нет.