Страница не найдена

А Армавир Амурск Ангарск

Б Бикин Благовещенск Белогорск Биробиджан

В Владивосток

Д Де-Кастри

Е

И Иркутск

К Казань Краснодар Красноярск Комсомольск-на-Амуре

М Москва

Н Нефтекамск Новороссийск Находка

О Октябрьский Омск

П

Р Ростов-на-Дону Рязань

С Санкт-Петербург Стерлитамак

Т Туймазы Тында Томск Тюмень

У Уфа Ухта

Х Хабаровск Хор

Ч Чегдомын Челябинск Чита

Как подключить кэшбэк на карту Сбербанка

Куда потратить накопленный кэшбэк (бонусы Спасибо)

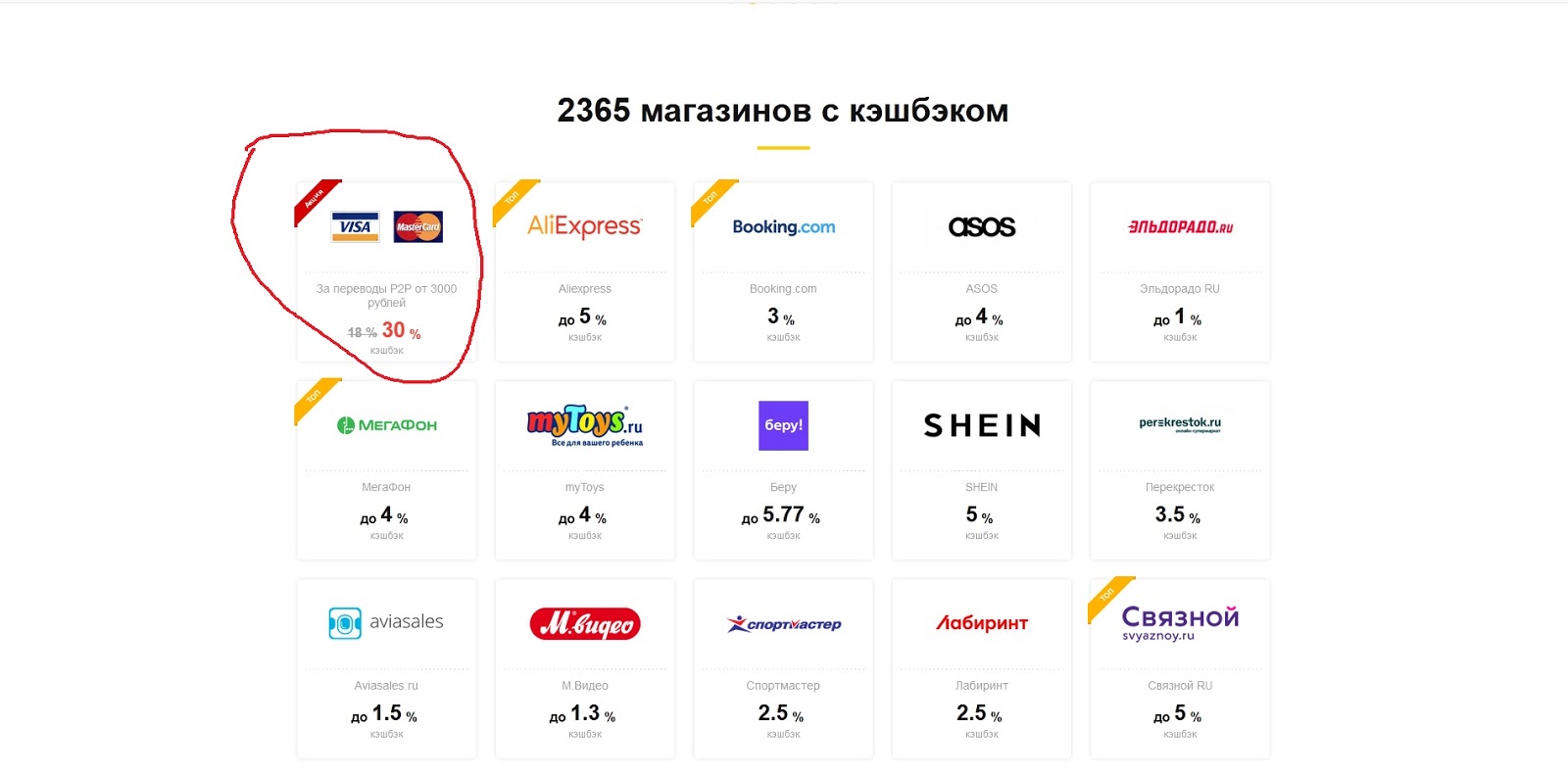

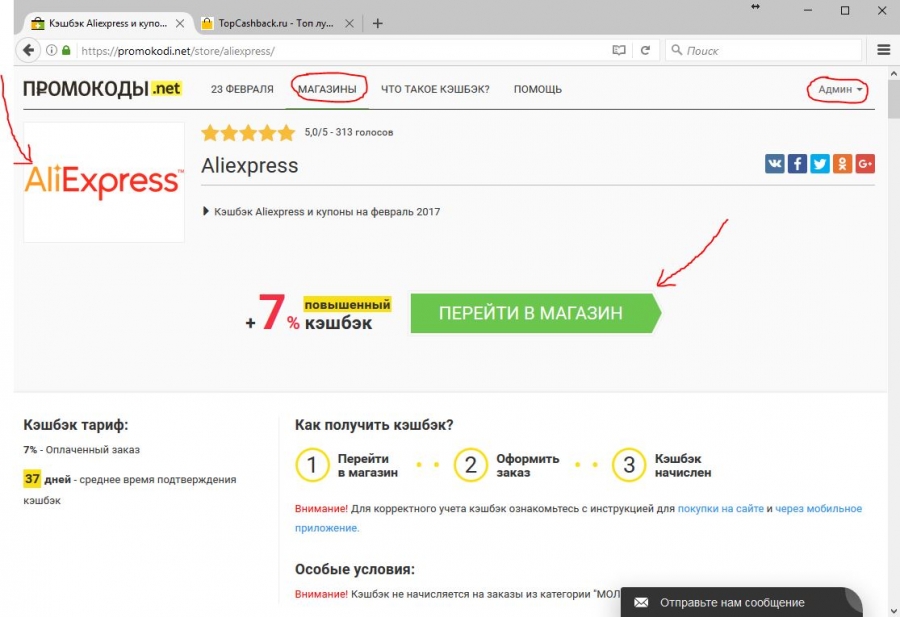

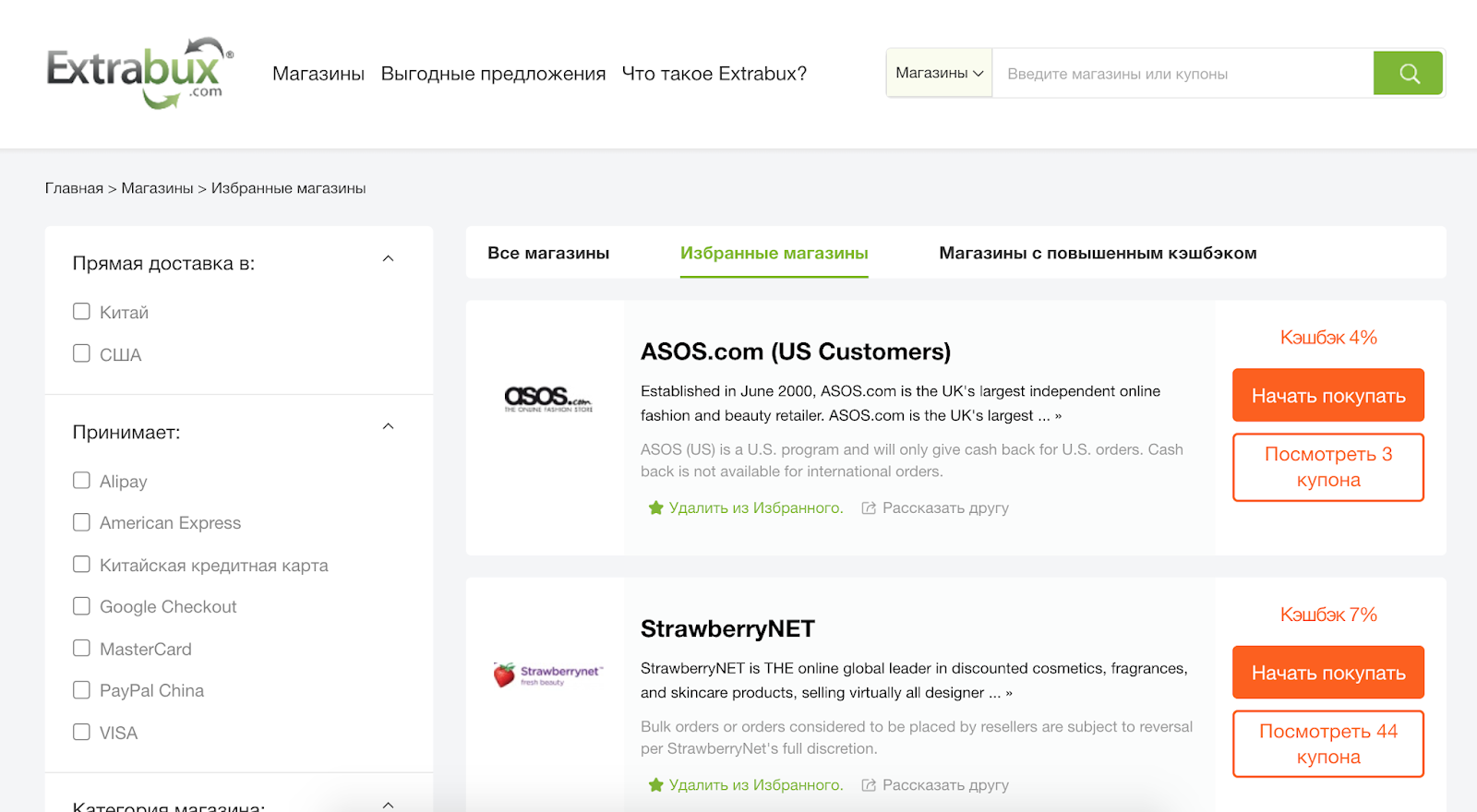

Если с накоплением кэшбэка по картам Сбербанка все понятно – 0,5% за любые покупки и повышенный кэшбэк у партнеров, то с тратами кэшбэка не все так однозначно. Оплатить покупки с использованием накопленного кэшбэка возможно не в каждом магазине (список магазинов представлен на официальном сайте Сбербанка). В Магазинах партнерах:

Оплатить покупки с использованием накопленного кэшбэка возможно не в каждом магазине (список магазинов представлен на официальном сайте Сбербанка). В Магазинах партнерах: - Получайте на карту до 30% СПАСИБО за покупки у Партнеров и участие в специальных акциях;

- Обменивайте накопленные бонусы на скидки до 99% за покупки в магазинах-партнерах.

Когда аннулируется кэшбэк

- При блокировании банковской карты

- Если 12 месяцев не было совершено денежных операций

- Бонусы не были потрачены в течение 3 лет с момента их зачисления

- При ошибочном зачислении на бонусный счет

- В случае, если товар был возвращен в магазин

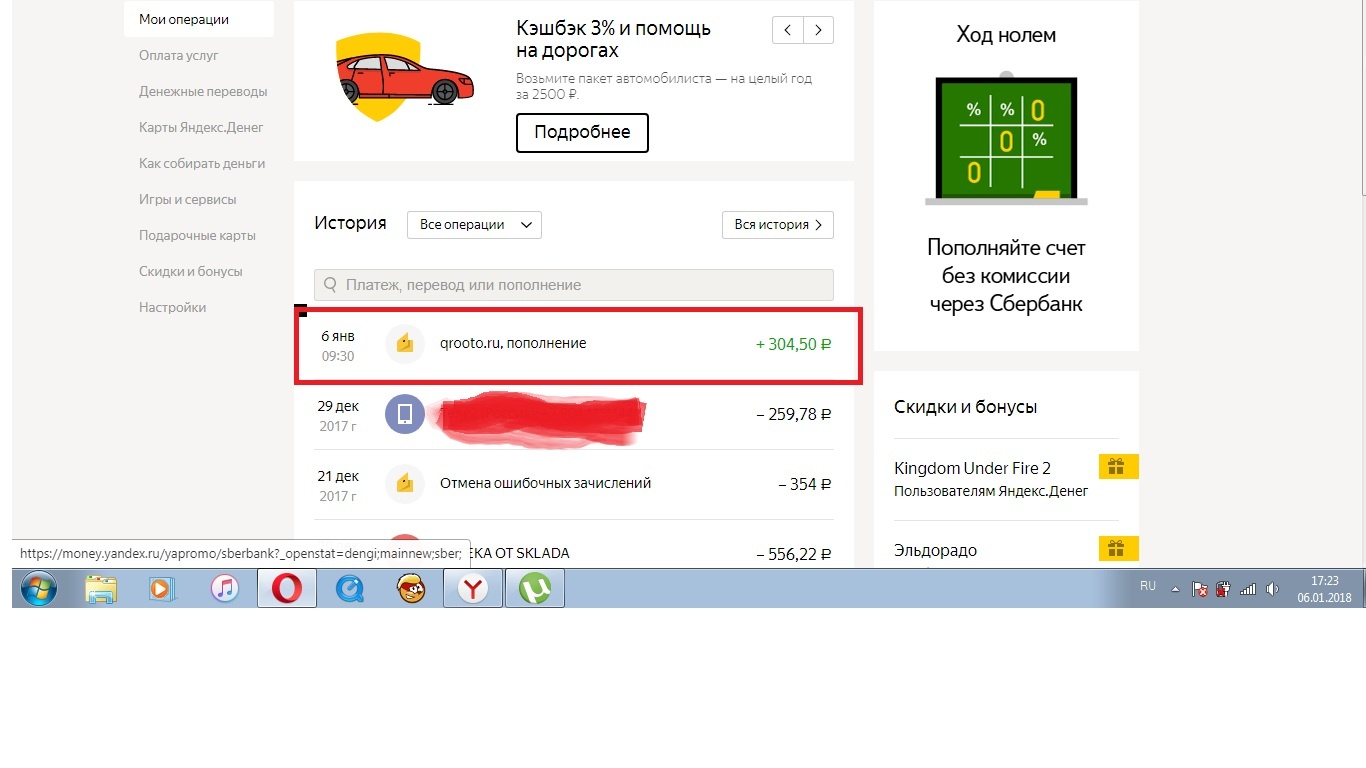

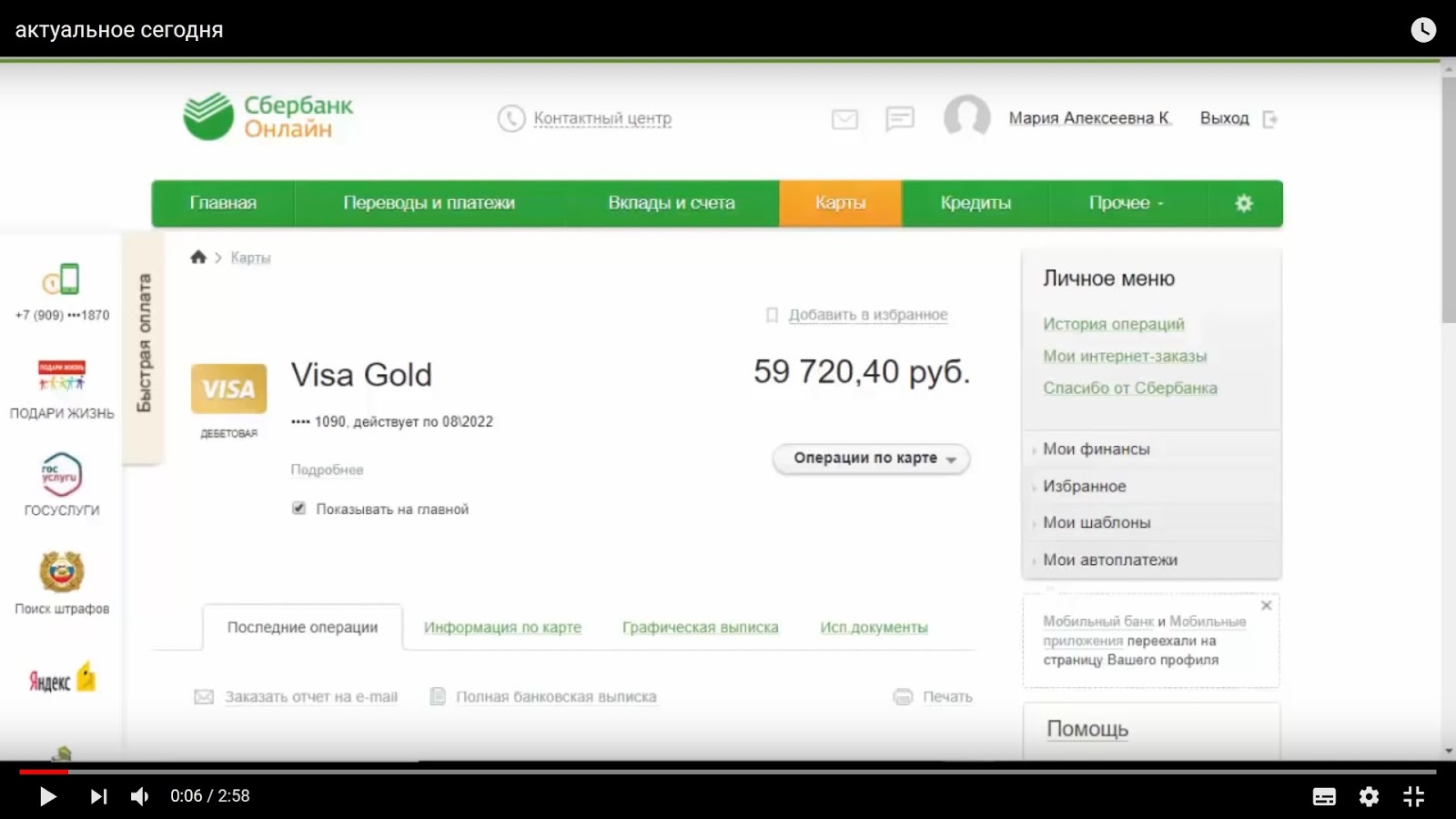

Как проверить кэшбэк

Существует 4 варианта проверки кэшбэка:- С помощью банкомата, в разделе «Бонусная программа».

- Через интернет-банк «Сбербанк Онлайн», во вкладке «Спасибо от Сбербанка».

- В приложении Сбербанка

- Отправьте SMS сообщение на номер 900 с текстом: «СПАСИБО YYYY» (Y-последние 4 цифры банковской карты)

Выводы

Держателю карты выгоднее зарегистрироваться в бонусной программе «Спасибо от Сбербанка» и получать кэшбэк с каждой оплаты по карте. Данная программа дает возможность экономить как на ежедневных покупках у магазинов-партнеров, так и при совершении крупных расходов. К примеру, покупки авиа и ж/д билетов. Тем более, что появились новые возможности с внедрением уровней привелегии и теперь бонусы можно вывести в денежный эквивалент.

Тем более, что появились новые возможности с внедрением уровней привелегии и теперь бонусы можно вывести в денежный эквивалент.Как получать кешбэк c покупок – Газета.uz

С 1 января 2022 года физические лица, совершившие покупки в пунктах розничной торговли, общепита и бытового обслуживания и зарегистрировавшие покупной чек в мобильном приложении Государственного налогового комитета Soliq, могут получить 1% от суммы покупки. Это было предусмотрено постановлением президента Узбекистана от октября прошлого года. Кешбэк будет начисляться на баланс в конце каждого месяца, его можно перевести на карту. «Газета.uz» подготовила руководство о том, какие чеки являются действительными, как зарегистрировать чеки и перечислить кешбэк на банковскую карту.

Что такое чек на покупку?

Чек на покупку — документ, сформированный в соответствии с законодательством на момент оплаты приобретённых товаров или услуг через онлайн контрольно-кассовые машины (онлайн-ККМ) или виртуальную кассу и распечатанный в электронном виде или на бумажном носителе, содержащий сведения о расчётах.

Чек, позволяющий получить возврат 1% от суммы покупки, должен содержать матричный штрих-код (QR-код) с фискальной отметкой, выданный с виртуальных касс или онлайн-ККМ. Кроме того, в чеке на покупку должен быть указан список купленных товаров. Ниже приведены образцы чеков.

Важно: система кешбэка распространяется на чеки, выданные при покупке товаров, еды или оплате бытовых услуг. За чеки, полученные при покупке автомобиля, железнодорожных и авиабилетов, оплате коммунальных услуг и услуг связи, возврат от суммы не предусмотрен.

На рисунке 1 показан список товаров на покупном чеке. Однако матричного штрих-кода (QR-кода) с фискальной пометкой нет. Поэтому данный чек нельзя зарегистрировать в приложении Soliq.

Рисунок 1. Фото: «Газета.uz»

Чек на рисунке 2 не является чеком на покупку. Он лишь подтверждает, что деньги с банковской карты были сняты. Регистрация таких чеков в мобильном приложении Soliq также невозможна.

Рисунок 2. Фото: «Газета.uz»

Чек на покупку на рисунке 3 имеет QR-код с фискальной пометкой и может быть зарегистрирован в приложении Soliq.

Рисунок 3. Фото: «Газета.uz»

Установка приложения Soliq

Для регистрации чеков на телефон должно быть установлено приложение Soliq. Скачать его можно через Play Market (Android) и App Store (iOS).

После установки приложения нужно зарегистрироваться, указав свои фамилию, имя, отчество и номер телефона, принять публичную оферту и установить пин-код.

Чтобы добавить в приложение карту, в разделе «Мои карты» нужно нажать на значок «+» и ввести номер, срок действия и, по желанию, название банковской карты.

При правильном выполнении всех вышеперечисленных действий ваша карта отобразится в разделе «Мои карты».

Регистрация чека на покупку

Чтобы зарегистрировать чек, нужно нажать на большой синий круг в нижней части экрана. Откроется камера смартфона, её нужно навести на QR-код, программа автоматически его отсканирует.

Откроется камера смартфона, её нужно навести на QR-код, программа автоматически его отсканирует.

Если не удалось зарегистрировать чек с помощью кода, сделать это можно с помощью «Фискального номера».

Он обозначен в нижней части чека аббревиатурами «ФМ» и «ФБ». При соответствии установленным требованиям чек будет зарегистрирован.

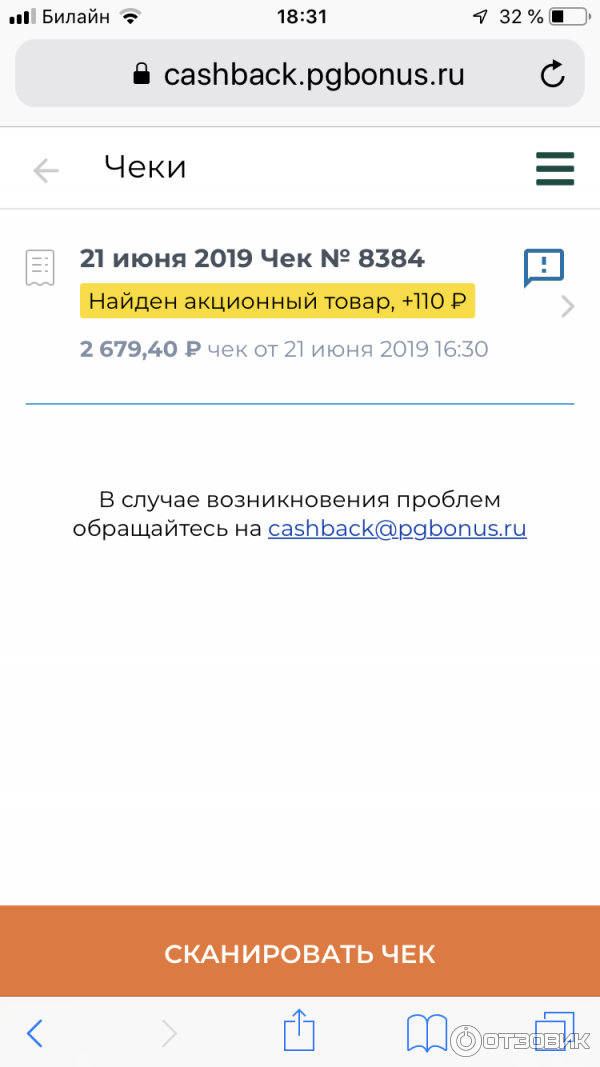

При успешной регистрации чек отобразится в разделе «Начислено» в верхней части приложения.

Список чеков формируется в разделе «Мои чеки». Кешбэк накапливается и отображается в разделе «Общая сумма кешбэка».

В разделе «История поступлений» можно просмотреть историю кешбэков, собранных путём сканирования чека на покупку.

Собранные средства можно перечислить на банковскую карту в разделе «Перевод на карту».

Не все чеки могут пройти регистрацию

Некоторые чеки не проходят регистрацию в приложении. Это связано с тем, что чеки могут не соответствовать требованиям, установленным ГНК. Например, иногда, несмотря на то, что чек имеет фискальную отметку и QR-код, приложение показывает «Ошибку кода товара (ИКПУ)».

Например, иногда, несмотря на то, что чек имеет фискальную отметку и QR-код, приложение показывает «Ошибку кода товара (ИКПУ)».

Как сообщили в ГНК «Газете.uz», чеки онлайн-ККМ и виртуальных касс должны содержать информацию об идентификационном коде единого электронного национального каталога продукции (товаров и услуг). В случае обнаружения ошибки идентификационного кода товара, полную информацию об этом субъекте предпринимательства можно передать в налоговые органы. Там расследуют ситуацию, устранят ошибку и предоставят заявителю подробную информацию.

В соответствии с постановлением президента с 1 января для предприятий, осуществляющих розничную торговлю продукцией с цифровой маркировкой, установлено требование об обязательном использовании подключенных к онлайн-ККМ и виртуальным кассовым аппаратам специальных устройств (2D-сканеры, терминалы сбора данных или специальные устройства иного типа), обеспечивающих точное считывание и обнаружение штрих-кодов и кодов цифровой маркировки.

Физические лица, сообщившие через приложение о налоговых правонарушениях в налоговые органы, получат вознаграждение в размере 20% от суммы штрафа, наложенного за нарушение законодательства об использовании контрольно-кассовой техники и платёжных терминалов. Вознаграждение перечисляется на банковскую карту.

Чтобы отправить такое заявление в приложении Soliq, надо в разделе «Общие услуги» нажать на кнопку «Налоговый партнер».

Затем можно ввести необходимую информацию вручную или отправить в виде видеоролика размером до 10 Мб.

Или можно предоставить информацию, отсканировав выставленный в помещении каждого субъекта предпринимательской деятельности QR-код, содержащий информацию об организации.

КЭШБЭК до 10% ЗА ПЕРЕВОДЫ НА UZCARD

КЭШБЭК до 10% ЗА ПЕРЕВОДЫ НА UZCARD

ЮНИСТРИМ и Межбанковская платёжная система «UZCARD» (УЗБЕКИСТАН)

проводят Совместную Акцию: КЭШБЭК до 10% ЗА ПЕРЕВОДЫ НА UZCARD

Период проведения Совместной акции: с 16 сентября 2019 г. по 15 декабря 2019 г.

Совместная акция проводится на территории присутствия международной системы денежных переводов ЮНИСТРИМ, кроме Республики Узбекистан.

Переводы на карту Uzcard в офисах партнеров

Условия участия в Совместной акции: в период проведения Совместной акции необходимо отправить перевод на карты Uzcard по международной платежной системе денежных переводов ЮНИСТРИМ на сумму не менее 500 000 узбекских сум и стать претендентом на получение кэшбэка.

Начисление кэшбэка:

• Клиенту будет начисляться кэшбэк в размере до 10 % от суммы перевода, но не более 300 000 узбекских сум за весь период проведения Совместной акции, начиная с 3-го перевода. Кэшбэк начисляется еженедельно на карту Uzcard , указанную при последнем переводе Юнистрим.

• По итогам Совместной акции будет начислен дополнительный кэшбэк:

2 500 000 узбекских сум, 1 500 000 узбекских сум и 1 000 000 узбекских сум троим самым активным участникам, которые отправили больше всего денежных переводов на карты Uzcard по общей сумме или количеству.

по 15 декабря 2019 г.

Совместная акция проводится на территории присутствия международной системы денежных переводов ЮНИСТРИМ, кроме Республики Узбекистан.

Переводы на карту Uzcard в офисах партнеров

Условия участия в Совместной акции: в период проведения Совместной акции необходимо отправить перевод на карты Uzcard по международной платежной системе денежных переводов ЮНИСТРИМ на сумму не менее 500 000 узбекских сум и стать претендентом на получение кэшбэка.

Начисление кэшбэка:

• Клиенту будет начисляться кэшбэк в размере до 10 % от суммы перевода, но не более 300 000 узбекских сум за весь период проведения Совместной акции, начиная с 3-го перевода. Кэшбэк начисляется еженедельно на карту Uzcard , указанную при последнем переводе Юнистрим.

• По итогам Совместной акции будет начислен дополнительный кэшбэк:

2 500 000 узбекских сум, 1 500 000 узбекских сум и 1 000 000 узбекских сум троим самым активным участникам, которые отправили больше всего денежных переводов на карты Uzcard по общей сумме или количеству. Победители Совместной акции будут уведомлены в течение 10 рабочих дней с момента окончания проведения Совместной акции. Кэшбэк начисляется победителям на карту Uzcard, указанную при последнем переводе Юнистрим.

Организаторами Совместной акции являются АКЦИОНЕРНОЕ ОБЩЕСТВО КОММЕРЧЕСКИЙ БАНК «ЮНИСТРИМ», лицензия Банка России № 3467 от 11 сентября 2015, Российская Федерация, г. Москва и Межбанковская платёжная система «UZCARD», Республика Узбекистан, г. Ташкент, совместно, «Организаторы».

Права и обязанности сторон:

Организаторы оставляют за собой право изменять или исключать любые условия настоящей Совместной акции, а также вводить дополнительные условия по своему усмотрению. Все указанные выше изменения, исключения условий Совместной акции или добавления, вносимые Организаторами в условия Совместной акции, вступают в силу через 10 дней с момента их объявления Организаторами и не предполагают полную отмену самой Совместной акции. Участники Совместной акции не вправе требовать какой-либо компенсации от Организаторов при внесении таких изменений.

Победители Совместной акции будут уведомлены в течение 10 рабочих дней с момента окончания проведения Совместной акции. Кэшбэк начисляется победителям на карту Uzcard, указанную при последнем переводе Юнистрим.

Организаторами Совместной акции являются АКЦИОНЕРНОЕ ОБЩЕСТВО КОММЕРЧЕСКИЙ БАНК «ЮНИСТРИМ», лицензия Банка России № 3467 от 11 сентября 2015, Российская Федерация, г. Москва и Межбанковская платёжная система «UZCARD», Республика Узбекистан, г. Ташкент, совместно, «Организаторы».

Права и обязанности сторон:

Организаторы оставляют за собой право изменять или исключать любые условия настоящей Совместной акции, а также вводить дополнительные условия по своему усмотрению. Все указанные выше изменения, исключения условий Совместной акции или добавления, вносимые Организаторами в условия Совместной акции, вступают в силу через 10 дней с момента их объявления Организаторами и не предполагают полную отмену самой Совместной акции. Участники Совместной акции не вправе требовать какой-либо компенсации от Организаторов при внесении таких изменений. * Сумма призового фонда ограничена.

* Сумма призового фонда ограничена.

Вам было интересно?

Подпишитесь на нашу новостную рассылку и получайте самые свежие новости первыми

Перевести возврат денег на Тагальский с примерами из контекста

Человеческий вклад

От профессиональных переводчиков, предприятий, веб-страниц и свободно доступных репозиториев переводов.

Добавить перевод

Последнее обновление: 20 мая 2020 г.

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2014-10-17

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 15 января 2016 г.

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 15 января 2017 г.

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2014-08-15

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2014-08-15

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 22 марта 2014 г.

Частота использования: 1

Качество:

Ссылка: Википедия

Последнее обновление: 2014-10-15

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 10 апреля 2020 г.

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2021-05-04

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 23 апреля 2021 г.

Частота использования: 1

Качество:

Ссылка: Аноним

Тагальский

пангангалага са ликод

Последнее обновление: 2021-11-17

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 22. 11.2019

11.2019

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 05. 01.2021

01.2021

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2021-04-07

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2020-10-19

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2021-07-15

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 2021-02-12

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 21 июля 2021 г.

Частота использования: 1

Качество:

Ссылка: Аноним

Последнее обновление: 21 июля 2021 г.

Частота использования: 1

Качество:

Ссылка: Аноним

Получите лучший перевод с

4 401 923 520 человеческий вклад

Пользователи теперь просят о помощи:

Мы используем файлы cookie, чтобы улучшить ваш опыт.

Продолжая посещать этот сайт, вы соглашаетесь на использование нами файлов cookie. Выучить больше.

В ПОРЯДКЕ

Продолжая посещать этот сайт, вы соглашаетесь на использование нами файлов cookie. Выучить больше.

В ПОРЯДКЕЧто такое баллы кредитной карты? Чего они стоят?

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, она не была проверена, одобрена или иным образом одобрена эмитентом кредитной карты. Этот сайт может получать компенсацию через партнерство с эмитентами кредитных карт.

Различные кредитные карты предлагают различные баллы, мили и кэшбэк — все они стоят разной суммы.Выясните, какой тип бонусной карты лучше всего подходит для вас, исходя из ваших предпочтений и покупательских привычек.

Citi является рекламным партнером

Если вы не знакомы с игрой по баллам кредитной карты, милям и кэшбэку, вам может быть интересно узнать, как именно работают баллы кредитной карты. В то время как более просто определить стоимость кредитных карт, которые предлагают вознаграждение в виде кэшбэка, некоторые кредитные карты предлагают баллы и мили, стоимость которых может быть сложнее определить.

В то время как более просто определить стоимость кредитных карт, которые предлагают вознаграждение в виде кэшбэка, некоторые кредитные карты предлагают баллы и мили, стоимость которых может быть сложнее определить.

Обратите внимание не только на то, как вы можете зарабатывать награды, но и на то, как вы можете их использовать — иногда карты с большими доходами имеют ограниченные возможности, когда дело доходит до использования ваших очков.В этом руководстве мы расскажем о том, что нужно и чего нельзя делать с баллами по кредитным картам, и предложим наши рекомендации по лучшим программам баллов.

Что такое баллы кредитной карты?

Баллы по кредитным картам — это вознаграждения, которые пользователи зарабатывают с помощью определенных кредитных карт. Хотя их часто называют просто «баллами», существует несколько типов карточных «валют»:

Важно отметить, что 1 балл или миля с одной карты не обязательно эквивалентны 1 баллу или миле с другой карты . Это означает, что сравнение кредитных карт и их вознаграждений может быть сложной задачей. Здесь мы сравним стоимость баллов от основных эмитентов кредитных карт и рассмотрим, как рассчитать ставку вознаграждения по кредитной карте.

Это означает, что сравнение кредитных карт и их вознаграждений может быть сложной задачей. Здесь мы сравним стоимость баллов от основных эмитентов кредитных карт и рассмотрим, как рассчитать ставку вознаграждения по кредитной карте.

Сколько стоят баллы кредитной карты?

Стоимость баллов кредитной карты будет зависеть от того, как их можно использовать:

- Например, использование баллов для бронирования путешествий может принести больше пользы, чем обмен баллов на возврат наличных.

- Тем не менее, баллы некоторых программ вознаграждения стоят значительно больше, если их передать партнерам программы по путешествиям.

Двумя яркими примерами этого являются программы Chase Ultimate Rewards® и American Express Membership Rewards. Эти типы баллов считаются более ценными, поскольку их стоимость может быть увеличена при переводе в партнерские программы авиакомпаний или отелей.

Если вы не являетесь держателем карты, найти точную информацию о погашении может быть сложно.Один из вариантов — позвонить эмитенту карты и попросить привести несколько примеров того, как вы сможете использовать баллы. Информацию также иногда можно найти на веб-сайте эмитента.

Уравнение расчета очков : Чтобы рассчитать стоимость одного очка, разделите стоимость вознаграждения в долларах на количество очков, необходимое для его разблокировки. Например, если для оплаты авиабилета стоимостью 800 долларов требуется 80 000 баллов, расчет будет следующим: 90 005

В среднем держатели карт могут рассчитывать на получение около 1 цента за балл, хотя эта сумма может существенно варьироваться от карты к карте.

{«backgroundColor»:»ice»,»content»:»\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cstrong\u003EУравнение расчета очков\u003C\/strong\u003E: для расчета значения a один балл, разделите стоимость вознаграждения в долларах на баллы, необходимые для его разблокировки. Например, если для оплаты авиабилета стоимостью 800 долларов требуется 80 000 баллов, расчет будет следующим:\u003C\/p\u003E\n\n\ u003Cp\u003E\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—контейнер\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\ «\u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n $800 \/ 80,000 = 1 цент\n \u003C\/p\u003E\n\u003C\/div\u003E \n \u003C\/div\u003E\n\u003C\/div\u003E\n\u003C\/p\u003E\n\n\u003Cp\u003EВ среднем держатели карт могут рассчитывать на получение около 1 цента за балл, хотя это может существенно различаться от карты к карте.\u003C\/p\u003E\n\n\u003Cp\u003E»,»padding»:»двойной»}

Например, если для оплаты авиабилета стоимостью 800 долларов требуется 80 000 баллов, расчет будет следующим:\u003C\/p\u003E\n\n\ u003Cp\u003E\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—контейнер\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\ «\u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n $800 \/ 80,000 = 1 цент\n \u003C\/p\u003E\n\u003C\/div\u003E \n \u003C\/div\u003E\n\u003C\/div\u003E\n\u003C\/p\u003E\n\n\u003Cp\u003EВ среднем держатели карт могут рассчитывать на получение около 1 цента за балл, хотя это может существенно различаться от карты к карте.\u003C\/p\u003E\n\n\u003Cp\u003E»,»padding»:»двойной»}

| 10 000 | $ 1000210 | $ 100 | Travel | $ 200 | 1-2 центов |

| 10 000 | Подарочная карта | $ 100 | 1 Центр |

Сравнение программ кредитных карт

Чтобы упростить процесс сравнения программ поощрения, мы проанализировали стоимость баллов по кредитным картам в основных странах США. S. эмитентов кредитных карт. Согласно нашим результатам, баллы Chase Ultimate Rewards® стоят больше всего, предлагая до 1,5 цента за балл с определенными картами в программе.

S. эмитентов кредитных карт. Согласно нашим результатам, баллы Chase Ultimate Rewards® стоят больше всего, предлагая до 1,5 цента за балл с определенными картами в программе.

| Chase Ultimate Rewards® |

|

| Вознаграждения за членство в American Express |

|

| Citibank ThankYou Rewards |

|

| Capital One Miles |

|

Каковы лучшие программы поощрения кредитных карт?

Есть несколько факторов, которые делают одну программу вознаграждения лучше другой. Например, важными факторами являются возможность максимизировать бонусные баллы за счет перехода в партнерскую программу и гибкие варианты погашения.

Вот наш выбор лучших программ поощрения кредитных карт:

Chase Ultimate Rewards®

Программа Chase Ultimate Rewards® предлагает ряд кредитных карт, как личных, так и деловых, которые позволяют гибко использовать вознаграждения.С помощью этой программы вы можете:

- Обменивайте баллы Ultimate Rewards на путешествия, подарочные карты, товары и многое другое

- Перенесите баллы Ultimate Rewards в более чем 10 партнерских отелей и программ лояльности, включая Marriott Rewards, IHG® Rewards Club, United MileagePlus и JetBlue TrueBlue.

- Обменивайте баллы на путешествия через портал Ultimate Rewards

- Получите бонус до 50% к своим баллам через портал Ultimate Rewards с некоторыми картами.

- Обменивайте баллы на возврат наличных по 1 центу каждый (Citi и Amex не предоставляют такой суммы на возврат наличных)

Кредитные карты, за которые можно получить Chase Ultimate Rewards®

| Чейз Фридом Флекс℠ На защищенном веб-сайте Chase | Возврат 5% наличными на сумму до 1500 долларов США при комбинированных покупках в бонусных категориях каждый квартал, который вы активируете.Наслаждайтесь новыми 5% категориями каждый квартал! Кроме того, заработайте 5 % кэшбэка за поездки, приобретенные в рамках программы Chase Ultimate Rewards®, 3 % за покупки в ресторанах и аптеках и 1 % за все остальные покупки. | $0 |

| Chase Freedom Unlimited® На защищенном веб-сайте Chase | Наслаждайтесь 5% возвратом денег за поездки, приобретенные в рамках Chase Ultimate Rewards®, нашей ведущей программы вознаграждений, которая позволяет вам использовать вознаграждения для возврата денег, путешествий, подарочных карт и многого другого; 3% возврат денег за покупки в аптеках и посещение ресторанов, включая доставку на вынос и доставку, а также 1.5% на все остальные покупки | $0 |

| Карта Chase Sapphire Preferred® На защищенном веб-сайте Chase | 5x на путешествия, приобретенные через Chase Ultimate Rewards®, 3x на питание и 2x на все другие туристические покупки | 95 долларов США |

Показать все строки

Наградные баллы за членство в American Express

Программа American Express Membership Rewards позволяет держателям карт зарабатывать ценные вознаграждения, предлагая различные варианты погашения:

- Вы можете обменять свои баллы Membership Rewards на путешествия, подарочные карты, кредиты на выписки и многое другое.

- Путешествие стоит не более 1 цента за балл при оплате через туристический портал Amex (для большинства карт).

- Передавайте баллы Amex более чем 20 туристическим партнерам, чтобы получить максимальную выгоду (в число партнеров входят British Airways, Air Canada и некоторые другие).

Кредитные карты, на которые начисляются вознаграждения за членство в Amex

| Platinum Card® от American Express | 5 баллов Membership Rewards® за рейсы, забронированные непосредственно у авиакомпаний или через American Express Travel, на сумму до 500 000 долларов США за эти покупки в течение календарного года и 5X баллов Membership Rewards® за предоплаченные отели, забронированные через American Express Travel.Применяются условия. | 695 долларов США |

| Золотая карта American Express® | Зарабатывайте в 4 раза больше баллов Membership Rewards® в ресторанах, включая еду на вынос и доставку, а также в 4 раза больше баллов Membership Rewards® в супермаркетах США (до 25 000 долларов США за календарный год на покупки, затем в 1 раз больше) и в 3 раза больше баллов Membership Rewards® за забронированные рейсы напрямую с авиакомпаниями или на amextravel. com. Применяются условия. com. Применяются условия. | 250 долларов США |

| American Express® Green Card | Зарабатывайте в 3 раза больше баллов Membership Rewards® в ресторанах по всему миру, в том числе на вынос и доставку.Кроме того, зарабатывайте в 3 раза больше баллов Membership Rewards® за все соответствующие условиям поездки: от поездок в метро и мест у окна до проживания в отеле и экскурсий по городу. | 150 $ |

Показать все строки

Награды Ситибанка Спасибо

Аналогично программам Membership Rewards и Chase Ultimate Rewards®, программа Citibank ThankYou Rewards также предлагает ряд способов максимизировать ваши бонусные баллы:

- Вы можете обменять баллы Citi ThankYou на поездки, подарочные карты, выписки и многое другое.

- Путешествие стоит не более 1 цента за балл при оплате через туристический портал Citi.

- Передавайте баллы Citi ThankYou более чем 10 туристическим партнерам, чтобы получить максимальную отдачу от своих вознаграждений (к сожалению, в настоящее время среди туристических партнеров Citi нет крупных авиакомпаний).

- Обменивайте свои награды на подарочные карты по высокой ставке 1 цент за балл

- Зарабатывайте баллы с помощью банковских операций, а также тратите средства по кредитной карте, что обеспечивает большую гибкость для пользователей, которые нечасто тратят деньги по своей карте.

Кредитные карты, на которые начисляются вознаграждения Citibank ThankYou Rewards

| Карта Citi Rewards+® На защищенном веб-сайте Ситибанка | Зарабатывайте в 2 раза больше баллов ThankYou® в супермаркетах и на заправочных станциях за первые 6000 долларов США в год, а затем в 1 раз больше баллов. Кроме того, зарабатывайте в 1 раз больше баллов ThankYou® за все остальные покупки. Кроме того, зарабатывайте в 1 раз больше баллов ThankYou® за все остальные покупки. | $0 |

| Карта Citi Premier® На защищенном веб-сайте Ситибанка | Получайте в 3 раза больше баллов за каждый доллар, потраченный в ресторанах, супермаркетах, на заправочных станциях, в авиаперелетах и отелях, и в 1 раз больше за каждый доллар, потраченный на все остальные покупки | 95 долларов |

Что такое вознаграждение по кредитной карте?

Коэффициент вознаграждения по кредитной карте — это метрика, используемая для определения вознаграждения по кредитной карте за определенные покупки.Чаще всего выражается в процентах от каждого потраченного доллара.

Например,

Если кредитная карта имеет фиксированную ставку вознаграждения в размере 2%, это означает, что держатели карт получают возврат в размере 2% от каждой покупки, которую они оплачивают этой картой.

Коэффициент вознаграждения полезен, поскольку он помогает потребителям сравнивать кредитные карты с вознаграждением на основе баллов с другими картами, включая карты с кэшбэком . Это эффективно сводит вознаграждения к общему знаменателю, что позволяет быстрее сравнивать.Например, может быть трудно понять, лучше или хуже карта, которая дает 3 балла за доллар, чем карта, которая дает 2% кэшбэка. Однако, если мы знаем, что первая карта имеет коэффициент вознаграждения 2,5%, то мы можем с уверенностью сказать, что она лучше, чем карта с кэшбэком 2% — при условии, что все остальные условия равны.

Уравнение для расчета коэффициента вознаграждения : Ставка вознаграждения равна произведению суммы призовых баллов на коэффициент зарабатывания баллов. Пример: скажем, кредитная карта приносит 2 балла за 1 доллар, и каждый из этих баллов стоит 1 цент.Расчет:

2 x 0,01 доллара США = 2% вознаграждения

Математика усложняется, если карта предлагает бонусные категории. Вам нужно будет выяснить сумму, которую вы, вероятно, потратите в каждой из категорий карты, а затем объединить эти суммы, чтобы выяснить, сколько баллов (или сколько кэшбэка) вы в среднем заработаете с картой.

Вам нужно будет выяснить сумму, которую вы, вероятно, потратите в каждой из категорий карты, а затем объединить эти суммы, чтобы выяснить, сколько баллов (или сколько кэшбэка) вы в среднем заработаете с картой.

Пример: Допустим, карта дает 3 балла за питание и 1 балл за все остальное, и ее баллы стоят 0 долларов.015 при обмене на проезд. Вы гурман, поэтому 20% расходов по вашей кредитной карте уходит на обеды вне дома — вы думаете, что эта карта может быть лучшим вариантом, чем карта, которая предлагает 2 балла за каждую покупку. Вот как вы должны рассчитать свой средний заработок в баллах, чтобы принять решение:

0,6 + 0,8 = 1,4 балла за 1 доллар в среднем

1,4 x 0,015 доллара США = 2,1% вознаграждения

Эта карта дает вознаграждение в размере 2,1%, что едва ли превосходит карту, предлагающую 2 балла за каждую покупку.Для простоты вам может быть лучше использовать карту с фиксированной ставкой.

{«backgroundColor»:»ice»,»content»:»\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cstrong\u003EУравнение расчета коэффициента вознаграждения\u003C\/strong\u003E: коэффициент вознаграждения равен к стоимости бонусных баллов, умноженной на коэффициент заработка. Пример. Допустим, кредитная карта приносит 2 балла за 1 доллар США, и каждый из этих баллов стоит 1 цент. Расчет:\u003C\/p\u003E\n\n\u003Cp \u003E\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\» \u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n 2 x $0.01 = 2% вознаграждения\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\u003C\/p\ u003E\n\n\u003Cp\u003EМатематика усложняется, если карта предлагает бонусные категории. Вам нужно рассчитать сумму, которую вы, вероятно, потратите в каждой из категорий карт, а затем объединить эти суммы, чтобы определить, сколько баллов (или сколько кэшбэка) вы в среднем заработаете с картой. .\u003C\/p\u003E\n\n\u003Chr\u003E\n\n\u003Cp\u003E\u003Cstrong\u003EПример:\u003C\/strong\u003E Скажем, карта предлагает 3 балла за еду и 1 балл за все остальное и его очки стоят 0 долларов.015 при обмене на проезд. Вы гурман, поэтому 20 % средств, потраченных по вашей кредитной карте, уходит на обеды вне дома. \u2014 Вы считаете, что эта карта лучше, чем карта, дающая 2 балла за каждую покупку. Вот как вы должны рассчитать свой средний заработок в баллах, чтобы принять решение: u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\»\u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\ п 3 х 0.2 = 0,6\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\n\u003Cdiv class=\»ShortcodeAlign —root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\»\u003E\n \u003Cp class=\ «ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n 1 x 0,8 = 0,8\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\ u003C\/div\u003E\n\n\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class= \»ShortcodePullquote—root\»\u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n 0.

.\u003C\/p\u003E\n\n\u003Chr\u003E\n\n\u003Cp\u003E\u003Cstrong\u003EПример:\u003C\/strong\u003E Скажем, карта предлагает 3 балла за еду и 1 балл за все остальное и его очки стоят 0 долларов.015 при обмене на проезд. Вы гурман, поэтому 20 % средств, потраченных по вашей кредитной карте, уходит на обеды вне дома. \u2014 Вы считаете, что эта карта лучше, чем карта, дающая 2 балла за каждую покупку. Вот как вы должны рассчитать свой средний заработок в баллах, чтобы принять решение: u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\»\u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\ п 3 х 0.2 = 0,6\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\n\u003Cdiv class=\»ShortcodeAlign —root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\»\u003E\n \u003Cp class=\ «ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n 1 x 0,8 = 0,8\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\ u003C\/div\u003E\n\n\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class= \»ShortcodePullquote—root\»\u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n 0. 6 + 0,8 = 1,4 балла за 1 доллар в среднем\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\ n\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\»\ u003E\n \u003Cp class=\»ShortcodePullquote—текст ShortcodePullquote—черный\»\u003E\n 1,4 x 0,015 $ = 2,1% процент вознаграждения\n \u003C\/p\u003E\n\u003C\/div\u003E\ n \u003C\/div\u003E\n\u003C\/div\u003E\n\u003C\/p\u003E\n\n\u003Cp\u003EКарта даст вам около 2.Ставка вознаграждения 1%, что едва ли превосходит карту, предлагающую 2 балла за каждую покупку. Возможно, для простоты вам лучше использовать карту с фиксированной ставкой.\u003C\/p\u003E\n\n\u003Cp\u003E»,»padding»:»double»}

6 + 0,8 = 1,4 балла за 1 доллар в среднем\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\ n\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\»\ u003E\n \u003Cp class=\»ShortcodePullquote—текст ShortcodePullquote—черный\»\u003E\n 1,4 x 0,015 $ = 2,1% процент вознаграждения\n \u003C\/p\u003E\n\u003C\/div\u003E\ n \u003C\/div\u003E\n\u003C\/div\u003E\n\u003C\/p\u003E\n\n\u003Cp\u003EКарта даст вам около 2.Ставка вознаграждения 1%, что едва ли превосходит карту, предлагающую 2 балла за каждую покупку. Возможно, для простоты вам лучше использовать карту с фиксированной ставкой.\u003C\/p\u003E\n\n\u003Cp\u003E»,»padding»:»double»}

Чистая ставка вознаграждения — это немного более сложная метрика, которая также учитывает годовую плату за карту. Хотя ее сложнее рассчитать, чистая ставка вознаграждения является наиболее точным представлением ценности кредитной карты для тех, кто постоянно ее использует.

Формула расчета чистой ставки вознаграждения : Для расчета чистой ставки вознаграждения используйте следующий расчет: (См. наш пример ниже.)

Потраченная сумма x Баллы, полученные за 1 доллар США x Стоимость Баллов — Годовая плата = Чистая ставка вознаграждения

{«backgroundColor»:»ice»,»content»:»\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cstrong\u003EУравнение расчета коэффициента вознаграждения сети\u003C\/strong\u003E: для расчета чистой вознаграждения, используйте следующий расчет: (см. наш пример ниже.)\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cdiv class=\»ShortcodeAlign—root ShortcodeAlign—center\»\u003E\n \u003Cdiv class=\»ShortcodeAlign—container\»\u003E \n \u003Cdiv class=\»ShortcodePullquote—root\»\u003E\n \u003Cp class=\»ShortcodePullquote—text ShortcodePullquote—black\»\u003E\n Количество потраченных x Баллов, заработанных за 1 доллар США x Стоимость Баллов — Годовой плата = чистая ставка вознаграждения\n \u003C\/p\u003E\n\u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\u003C\/p\u003E \n\n\u003Cp\u003E»,»padding»:»двойной»}

| 10 000 долларов | 20 000 | 200 долларов | 50 долларов | 1. 5% 5% | ||

| $ 10 000 | 20 000 | $ 250 | $ 0 | $ 0 | ||

| $ 10 000 | 10 000 | $ 200$ 25 | 1,75% |

Баллы по кредитной карте против кэшбэка

Как правило, кредитные карты предлагают вам вознаграждение в виде баллов или кэшбэка.

Если вы ищете простые и ценные вознаграждения, кредитные карты с кэшбэком могут стать отличным вариантом.У кэшбэка есть несколько преимуществ:

- Более простое значение . Если вы получаете кэшбэк в размере 1% от всех покупок, сделанных с помощью вашей карты, вы знаете, что получаете 1 цент за каждый доллар, который вы тратите.

- Кэшбэк легко получить . Обычно кэшбэк может быть выкуплен в виде кредитной выписки или депонирован непосредственно на ваш текущий счет.

могут быть немного более сложными для количественной оценки, но они имеют свои преимущества:

- Вы можете использовать очки различными способами .У вас есть еще много способов использовать свои награды, включая путешествия, подарочные карты и товары (хотя последние два часто имеют ужасную ценность).

- Вы можете максимизировать их значение . Стратегически используя свои баллы, вы можете получить больший доход, чем 1 цент за балл.

- Часто можно переводить баллы в программы лояльности авиакомпаний и отелей . Многие программы кредитных карт позволяют переводить баллы во внешние программы лояльности.

Это может быть большим преимуществом, если вы уже собираете вознаграждения в учетной записи программы лояльности и часто возвращаете наибольшую ценность своих баллов.

Это может быть большим преимуществом, если вы уже собираете вознаграждения в учетной записи программы лояльности и часто возвращаете наибольшую ценность своих баллов.

Итог : Если вы не часто путешествуете или не хотите прикладывать усилия, чтобы использовать или максимизировать свои бонусные баллы по кредитной карте для путешествий, вам, вероятно, будет лучше выбрать кредитную карту, которая приносит кэшбэк. . Если вы предпочитаете более гибкие варианты погашения и максимизируете ценность своих баллов, используя их для путешествий, лучшим вариантом для вас будут кредитные карты, которые зарабатывают традиционные бонусные баллы.

{«backgroundColor»:»butter»,»content»:»\u003C\/p\u003E\n\n\u003Ch3 id=\»Кредит\»\u003ECБаллы по кредитной карте против кэшбэка\u003C\/h3\u003E \n\n\u003Cp\u003EОбычно кредитные карты предлагают вам вознаграждение в виде баллов или кэшбэка.\u003C\/p\u003E\n\n\u003Cp\u003EЕсли вы ищете простые, ценные вознаграждения, кредитные карты с кэшбэком Может быть отличным вариантом. Награды с кэшбэком имеют несколько преимуществ:\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cdiv class=\»ShortcodeList—root\»\u003E\n\n \u003Cdiv class= \»ShortcodeList—content ShortcodeList—content-margin\»\u003E\n \u003Cdiv class=\»ShortcodeList—column\»\u003E\n \u003Cul class=\»ListUnordered—root ListUnordered—bullet\» \u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\u003EЗначение более простое\u003C\/strong\u003E.Если вы получаете возврат 1% наличными за все покупки, сделанные с помощью вашей карты, вы знаете, что получаете 1 цент за каждый потраченный доллар\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered—list- item\»\u003E\n \u003Cstrong\u003EКэшбэк легко использовать\u003C\/strong\u003E. Обычно возврат наличных может быть погашен в виде выписки кредита или депонирован непосредственно на ваш текущий счет. /div\u003E\n\u003C\/div\u003E\n\n\u003C\/p\u003E\n\n\u003Cp\u003EОчки, с другой стороны, могут быть немного более сложными для количественной оценки, но поставляются с свои преимущества:\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cdiv class=\»ShortcodeList—root\»\u003E\n\n \u003Cdiv class=\»ShortcodeList—content ShortcodeList— content-margin\»\u003E\n \u003Cdiv class=\»ShortcodeList—column\»\u003E\n \u003Cul class=\»ListUnordered—root ListUnordered—bullet\»\u003E\n \u003Cli class=\ «ListUnordered—list-item\»\u003E\n \u003Cstrong\u003EВы можете использовать баллы различными способами\u003C\/strong\u003E.

Награды с кэшбэком имеют несколько преимуществ:\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cdiv class=\»ShortcodeList—root\»\u003E\n\n \u003Cdiv class= \»ShortcodeList—content ShortcodeList—content-margin\»\u003E\n \u003Cdiv class=\»ShortcodeList—column\»\u003E\n \u003Cul class=\»ListUnordered—root ListUnordered—bullet\» \u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\u003EЗначение более простое\u003C\/strong\u003E.Если вы получаете возврат 1% наличными за все покупки, сделанные с помощью вашей карты, вы знаете, что получаете 1 цент за каждый потраченный доллар\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered—list- item\»\u003E\n \u003Cstrong\u003EКэшбэк легко использовать\u003C\/strong\u003E. Обычно возврат наличных может быть погашен в виде выписки кредита или депонирован непосредственно на ваш текущий счет. /div\u003E\n\u003C\/div\u003E\n\n\u003C\/p\u003E\n\n\u003Cp\u003EОчки, с другой стороны, могут быть немного более сложными для количественной оценки, но поставляются с свои преимущества:\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cdiv class=\»ShortcodeList—root\»\u003E\n\n \u003Cdiv class=\»ShortcodeList—content ShortcodeList— content-margin\»\u003E\n \u003Cdiv class=\»ShortcodeList—column\»\u003E\n \u003Cul class=\»ListUnordered—root ListUnordered—bullet\»\u003E\n \u003Cli class=\ «ListUnordered—list-item\»\u003E\n \u003Cstrong\u003EВы можете использовать баллы различными способами\u003C\/strong\u003E. У вас есть еще много способов использовать свои награды, включая путешествия, подарочные карты и товары (хотя последние два часто имеют ужасную ценность).\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered— элемент списка\»\u003E\n \u003Cstrong\u003EВы можете максимизировать их значение\u003C\/strong\u003E. Стратегически используя свои баллы, вы можете получить больший доход, чем 1 цент за балл.\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\ u003EВы часто можете переводить баллы в программы лояльности авиакомпаний и отелей\u003C\/strong\u003E.Многие программы кредитных карт позволяют переводить баллы во внешние программы лояльности. Это может быть большим преимуществом, если вы уже собираете вознаграждения в учетной записи программы лояльности и часто возвращаете наибольшую ценность своих баллов.\n \u003C\/li\u003E\n \u003C\/ul\u003E\n \ u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\n\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cstrong\u003EНижняя строка\u003C \/strong\u003E: Если вы нечасто путешествуете или не хотите прикладывать усилия, чтобы использовать или максимизировать бонусные баллы кредитной карты для путешествий, вам, вероятно, будет лучше выбрать кредитную карту, которая приносит вознаграждение в виде кэшбэка.

У вас есть еще много способов использовать свои награды, включая путешествия, подарочные карты и товары (хотя последние два часто имеют ужасную ценность).\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered— элемент списка\»\u003E\n \u003Cstrong\u003EВы можете максимизировать их значение\u003C\/strong\u003E. Стратегически используя свои баллы, вы можете получить больший доход, чем 1 цент за балл.\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\ u003EВы часто можете переводить баллы в программы лояльности авиакомпаний и отелей\u003C\/strong\u003E.Многие программы кредитных карт позволяют переводить баллы во внешние программы лояльности. Это может быть большим преимуществом, если вы уже собираете вознаграждения в учетной записи программы лояльности и часто возвращаете наибольшую ценность своих баллов.\n \u003C\/li\u003E\n \u003C\/ul\u003E\n \ u003C\/div\u003E\n \u003C\/div\u003E\n\u003C\/div\u003E\n\n\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cstrong\u003EНижняя строка\u003C \/strong\u003E: Если вы нечасто путешествуете или не хотите прикладывать усилия, чтобы использовать или максимизировать бонусные баллы кредитной карты для путешествий, вам, вероятно, будет лучше выбрать кредитную карту, которая приносит вознаграждение в виде кэшбэка. .Если вы предпочитаете более гибкие варианты погашения и максимизируете ценность своих баллов, используя их для путешествий, лучшим вариантом для вас будут кредитные карты, которые зарабатывают традиционные бонусные баллы.\u003C\/p\u003E\n\n\ u003Cp\u003E»,»заполнение»:»двойной»}

.Если вы предпочитаете более гибкие варианты погашения и максимизируете ценность своих баллов, используя их для путешествий, лучшим вариантом для вас будут кредитные карты, которые зарабатывают традиционные бонусные баллы.\u003C\/p\u003E\n\n\ u003Cp\u003E»,»заполнение»:»двойной»}

Стоит ли начислять бонусные баллы по кредитным картам?

Бонусные баллы по кредитным картам, безусловно, могут стоить того, если их правильно использовать. Использование баллов кредитной карты и миль может помочь вам значительно сэкономить на дорожных расходах, зарабатывая такие вещи, как бесплатные полеты, повышение класса места, бесплатные ночи в отеле, повышение класса обслуживания и многое другое.Даже если вы путешествуете всего несколько раз в год, баллы по кредитной карте могут помочь покрыть расходы, поэтому вам не придется платить из своего кармана. Если вы предпочитаете получать вознаграждение в виде кэшбэка, вы будете получать процент от каждого потраченного доллара, что в конечном итоге может сэкономить вам значительные суммы денег в долгосрочной перспективе.

Самое приятное в вознаграждениях по кредитным картам заключается в том, что с правильной картой вы зарабатываете их, просто тратя деньги на вещи, которые вы бы купили в любом случае, таким образом вознаграждая вас за ваши повседневные покупки.Для потребителей, которые часто используют кредитную карту, бонусные баллы, безусловно, того стоят.

Часто задаваемые вопросы

Как работают баллы на кредитных картах?

Баллы кредитной карты работают, совершая покупки по вашей карте, чтобы зарабатывать и использовать баллы. Различные карты предлагают разные ставки заработка, что позволяет вам зарабатывать больше баллов в разных категориях расходов. Вы можете обменять свои баллы на такие предметы, как кэшбэк, путешествия, подарочные карты и многое другое.

Сколько стоит 1000 очков?

Ставки вознаграждения будут варьироваться в зависимости от конкретной кредитной карты, которую вы используете, но обычно вознаграждение составляет около 1 цента за балл. Если вы заработаете 1000 баллов, это будет стоить около 10 долларов.

Если вы заработаете 1000 баллов, это будет стоить около 10 долларов.

Стоит ли получать кредитную карту за баллы?

Если вы часто путешествуете или можете получить вознаграждение за возврат наличных денег, определенно стоит приобрести кредитную карту, которая зарабатывает баллы.Баллы кредитной карты помогут вам сэкономить деньги на покупке авиабилетов и отелей, предложить вам повышение класса обслуживания и многое другое.

Какая кредитная карта имеет лучшую программу баллов?

Чтобы узнать о тарифах и комиссиях Platinum Card® от American Express, нажмите здесь.

Чтобы узнать о тарифах и сборах по карте American Express® Gold, нажмите здесь.

Информация, касающаяся American Express® Green Card, привилегированной кредитной карты Amex EveryDay® от American Express, Business Platinum Card® от American Express, Blue от American Express®, American Express® Business Gold Card и кредита Blue Business® Plus Карта от American Express была получена компанией ValuePenguin независимо и не проверялась и не предоставлялась эмитентом этой карты до публикации. Условия распространяются на предложения по кредитным картам American Express. Дополнительную информацию см. на сайте americanexpress.com.

Условия распространяются на предложения по кредитным картам American Express. Дополнительную информацию см. на сайте americanexpress.com.

Заработок на акциях, который может быть переведен в 6% возврата денег со всех покупок

Этот пост содержит ссылки на продукты от наших рекламодателей, и мы можем получить компенсацию, когда вы нажмете на эти ссылки. Наши рекомендации и советы принадлежат только нам и не проверялись ни одним из перечисленных эмитентов. Условия применяются к предложениям, перечисленным на этой странице. Ознакомьтесь с нашими редакционными стандартами.

- Save скоро выпустит кредитную карту Wealth Premium, которая будет вознаграждать держателей карт акциями вместо баллов или прямого кэшбэка.

- Save ожидает, что карта будет предлагать в среднем 6,04% кэшбэка за все покупки.

- Годовая плата за эту карту составляет 750 долларов США.

- Ознакомьтесь с инсайдерским руководством по лучшим кредитным картам премиум-класса.

В последнее время рынок кредитных карт стал исследовательским в плане вознаграждения держателей карт за траты.

Например, мы видели дебют многих криптовалютных кредитных карт. Ваш стимул для считывания этих карт — безналичный продукт, который может быть ликвидирован по ставкам, определяемым волатильным рынком. У вас могут немного потеть ладони при мысли о заработке криптовалюты, но это может окупиться, если все пойдет гладко.

Скоро появится еще одна концепция кредитных карт с огромным потенциалом выплат, зависящим от рыночных показателей, и, вероятно, для большинства из нас она более удобоварима (и понятна), чем криптовалюта.

Подробнее: Лучшие кредитные карты для превращения вознаграждений или возврата денежных средств от повседневных расходов в инвестиции в 2022 году

Вместо того, чтобы зарабатывать авиамили, гостиничные баллы или прямой кэшбэк, новая карта Save® Wealth Premium вознаграждает вас с акциями каждый раз, когда вы проводите карту. Результат для вас 90 626 – возврат наличных в размере 90 629, но ваш заработок не является фиксированной ставкой, как с другими кредитными картами. Наоборот, он постоянно меняется.

Результат для вас 90 626 – возврат наличных в размере 90 629, но ваш заработок не является фиксированной ставкой, как с другими кредитными картами. Наоборот, он постоянно меняется.

«Карта Wealth предназначена для потребителей, которые ищут потенциальную экономическую выгоду от своей кредитной карты в условиях низких процентных ставок и высокой инфляции», — сказал Майкл Нельскила, генеральный директор Save.

Карта может быть простой или сложной по вашему желанию; вы можете бездумно провести пальцем по экрану и позволить Сохранить управлять инвестициями (Save взимает комиссию за управление в размере 0,79%), или вы можете указать, во что вы хотите инвестировать. Сохраните расчеты, согласно которым вы получите чистую чистую прибыль в размере 6,04% от всех покупок. . Через минуту мы покажем вам, как Save приходит к этому числу. Также помните, что вы можете получить гораздо более высокую (или более низкую) прибыль, в зависимости от динамики фондового рынка.

Карта Save Wealth Premium пока недоступна, но вы можете предварительно заказать ее прямо сейчас.Ожидается, что карты поступят в продажу в конце февраля 2022 года.

Вот эксклюзивный первый взгляд на то, чего ожидать от карты Save Wealth Premium.

Здесь мы сосредоточились на наградах и привилегиях, которые дает каждая карта. Эти карты не будут стоить того, если вы платите проценты или просроченные платежи. При использовании кредитной карты важно ежемесячно полностью оплачивать свой баланс, вносить платежи вовремя и тратить только то, что вы можете позволить себе заплатить.

Сохранить богатство карту Подробнее

Избранные кредитные карты из наших партнеров

Подать заявку

60 000 очков

Кредит ТребуетсяДобрым до хороши

Подать заявку

Подать заявку на вознаграждение

3 Бесплатные ночи (каждый ценится до 50 000 баллов) после соответствующих покупок и 10-кратного увеличения общего количества баллов за соответствующие покупки в выбранных категориях

Необходим кредит

От хорошего до отличного

Подать заявку

Особое вознаграждение

1. Возврат 5% наличных в дополнение к регулярному заработку за все, что вы покупаете на сумму до 20 000 долларов США, потраченных в первый год (возврат денежных средств до 300 долларов США)

Возврат 5% наличных в дополнение к регулярному заработку за все, что вы покупаете на сумму до 20 000 долларов США, потраченных в первый год (возврат денежных средств до 300 долларов США)

Необходим кредит

От хорошего до отличного

Кредитная карта, которая приносит инвестиции вместо возврата денег или вознаграждение за путешествие — новая идея. Но стоит ли экспериментировать с ежегодной оплатой в размере 750 долларов?

Вот как это работает. Сохранить покупает ценную бумагу, связанную со стратегией, с инвестиционной стоимостью, чуть более чем в два раза превышающей сумму, которую вы тратите.Если вы потратите 100 долларов, Save вложит в акции 217 долларов.

«Save является дискреционным консультантом, который будет выделять портфель, соответствующий инвестиционному профилю клиента, но клиент может при необходимости отменить решение самостоятельно», — сказал Нельскила. «Клиенты имеют полную прозрачность в отношении активов и стратегии инвестиционного портфеля».

Много громких слов, я знаю. Короче говоря, Save будет инвестировать за вас, или вы можете сказать им, как именно вы хотите инвестировать свои акции вознаграждения.

Как это работает

Вы неоднократно будете слышать это предупреждение: Невозможно гарантировать точную норму возврата .Ставки прибыли колеблются в зависимости от показателей фондового рынка. Но с помощью гипотетической процедуры обратного тестирования Save, которая просматривает рыночные данные с 2006 года по настоящее время, компания рассчитала средний темп роста в 6,04% (это после их обязательной комиссии за управление активами в размере 0,79%).

Имея это в виду, они создали оценочную таблицу, чтобы сравнить карту Wealth Premium с другими премиальными картами. Это отражает ожидаемую доходность, основанную на ежемесячных расходах в размере 3500 долларов.

«Стоимость вознаграждения 1-го года» включает приветственный бонус каждой карты.

Самопровозглашенная годовая стоимость карты Save Premium Wealth Card по сравнению с другими популярными кредитными картами для путешествий.

Save

Для этого сравнения Save предположил, что стоимость очков конкурирующих карт составляет 1,5% возврата. Если вы знакомы с оценкой баллов Insider, вы знаете, что нетрудно получить значение, значительно превышающее это, в валюте вознаграждения, заработанной с помощью кредитной карты Capital One Venture X Rewards, Chase Sapphire Reserve® и The Platinum Card® от American Express.

, когда вы используете их для путешествий.Но когда дело доходит до кэшбэка, карта Wealth Premium (теоретически) бесспорна для повседневных расходов.

Еще одно важное замечание: минимальная прибыль всегда будет 0%. Вы не потеряете денег, если фондовый рынок повернется к худшему. Вот как Save описал эту ситуацию Insider: «Клиент не может инвестировать свои собственные средства, и любые инвестиции генерируются за счет трат, поэтому для клиента нет риска, если нет возврата в периоды, когда рынок отстает.”

Сумма денег, которую вы можете заработать с помощью этой карты, не ограничена. Но есть ограничение на то, сколько вы можете потерять — и это хорошо.

Но есть ограничение на то, сколько вы можете потерять — и это хорошо.

Подробнее: Путеводитель по лучшим кредитным картам для премиальных путешествий

Варианты погашения

Несмотря на то, что карта не возвращает наличные деньги напрямую, она фактически является кредитной картой с возвратом наличных. Вы не можете передавать его вознаграждения ценным авиакомпаниям и отелям-партнерам, как вы можете это делать с другими премиальными картами, такими как Chase Sapphire Reserve® или The Platinum Card® от American Express.Вот как вы получаете свои деньги обратно:

- На каждый доллар, который вы тратите, Save инвестирует 2,17 доллара США для вас

- Инвестиции остаются нетронутыми в течение чуть более года

- Save вносит доход , полученный от акций, на ваш банковский счет (за вычетом обязательной комиссии Save в размере 0,79% за управление состоянием)

Чтобы было ясно, у вас не будет доступа к фактическим инвестициям — только прибыль от этих инвестиций. Например, если вы потратите 100 долларов, Save купит акции на 217 долларов (выбирается либо вами, либо Save).Через год после этой покупки на 100 долларов вы сможете снять прибыль с этой акции. Если акция принесла ожидаемую прибыль, вы получите 6,04 доллара за покупку на 100 долларов.

Например, если вы потратите 100 долларов, Save купит акции на 217 долларов (выбирается либо вами, либо Save).Через год после этой покупки на 100 долларов вы сможете снять прибыль с этой акции. Если акция принесла ожидаемую прибыль, вы получите 6,04 доллара за покупку на 100 долларов.

Если ваш доход составляет менее 0,79%, с вас не будет взиматься плата за управление активами.

Поскольку о доходности ваших средств можно узнать только через год после первоначальных инвестиций, «у вас будет ежемесячная

аннуитетная

доходность за каждый месяц, потраченный вами в предыдущем году, т.е. хороший источник дохода», — сказал Нельскюля.«В любое время вы можете отменить свою учетную запись, и мы ликвидируем ваши инвестиции по их рыночной стоимости, и вы их получите. Но это противоречит цели программы, и, следовательно, ваша прибыль может быть ниже, чем типичная доходность портфеля, но все же, вероятно, выше, чем любое значение кэшбэка по другим картам».

Короче говоря, вы получите наибольшую выгоду, если ваши акции будут расти, а не снимать их каждый месяц.

Приветственный бонус

В настоящее время существует бонус за регистрацию в размере 10 000 долларов США.Это не эквивалентно 10 000 долларов наличными — это инвестиции, сделанные от вашего имени. Невозможно точно сказать, сколько это стоит, поскольку рынок колеблется, но разумная оценка составляет 278 долларов. Вот почему.

На каждый доллар, который вы потратите, Save купит 2,17 доллара инвестиций. Это означает, что бонус в размере 10 000 долларов США эквивалентен трате 4 608 долларов США. Если вы получите прогнозируемую среднюю прибыль в размере 6,04% от этих расходов, вы получите 278 долларов.

Подробнее: Лучшие приветственные бонусы по текущей кредитной карте

В дополнение к этому вы и ваш друг получите инвестиционный бонус в размере 5000 долларов США, когда вы обратитесь к карте.Опять же, это не бонус наличными . Используя приведенное выше уравнение, этот бонус должен составлять в среднем 139 долларов.

Стоит повторить, что эта сумма в долларах может быть значительно выше в зависимости от фондового рынка. И тем самым вы не могли бы получить абсолютно ничего.

И тем самым вы не могли бы получить абсолютно ничего.

Преимущества кредитной карты

Ставки заработка

Как уже говорилось ранее, но большим преимуществом карты Save Wealth Premium является ее потенциальная ставка заработка на повседневных расходах — целых 6.04% расчетная средняя доходность. Нет ограничений на то, что вы можете заработать. А также есть бонусные категории, которые зарабатывают следующее (опять же, все оценки):

- Tesla, Peloton, SoulCycle — 18% назад

- Samsung, Apple, Microsoft — 12% назад

- Amazon, Whole Foods — 9% назад

Как видите, кредитная карта Wealth Premium предназначена для участников с высоким уровнем лояльности к бренду. На этой карте вы не найдете годовой подписки Walmart+.

Эти категории приносят более высокую прибыль, потому что экономия покупает больше акций на доллар, когда вы совершаете сделки с этими продавцами.Например, представьте, что Tesla — это категория в 3 раза больше, Samsung — в 2 раза, а Amazon — в 1,5 раза.

Сберегательный счет Premium Market

Карта предоставляет доступ к усовершенствованным инструментам управления денежными средствами, застрахованными FDIC, которые включают: (возврат 0,5% от вложенных денежных средств)

Ограничений по депозитам нет, за исключением максимума в 250 000 долларов США для получения права на страхование FDIC, предоставляемое банками-партнерами Save.

Привилегии для путешествий

Карта Save Wealth Premium не является туристической кредитной картой, хотя у нее есть некоторые льготы для путешествий, которые в основном являются стандартными для кредитных карт Visa Signature: карты, такие как:

- 15% скидка на аренду Audi

- Статус Avis Presidents Club (обычно только по приглашению и дает такие привилегии, как 50% бонусных баллов, гарантированный автомобиль и двойное повышение класса обслуживания, если оно доступно после бронирования промежуточного автомобиля или выше)

Привилегии Lifestyle

Эта карта дает доступ к консьержу Visa Signature, который может помочь с такими вопросами, как поездки, бронирование столиков в ресторанах и билеты на развлекательные мероприятия.

Премиум Save Wealth Premium также подходит для крупных покупок, поскольку предлагает безопасность покупки и преимущества расширенной гарантии.

Save® Wealth Plus

Если стоимость Save Wealth Premium немного превышает ваш ценовой диапазон, вы также можете подать заявку на получение карты Save® Wealth Plus. Он работает так же, как его более дорогой брат. Вот что вы получите:

- Годовой взнос в размере 300 долларов США (на 450 долларов дешевле)

- Зарабатывайте в среднем 4,03% со всех покупок (вместо 6,04%)

- Бонус за регистрацию в размере 10 000 долларов США (аналогично карте Wealth Premium)

- Реферальный инвестиционный бонус в размере 2500 долларов США (половина размера реферального бонуса по карте Wealth Premium)

- Преимущества Visa Signature (такие же, как у карты Wealth Premium)

Если предположить, что каждая карта принесет предполагаемую прибыль, карта Wealth Plus это правильный выбор для тех, кто планирует тратить менее 22 400 долларов в год. После этой цифры лучше подойдет карта Wealth Premium:

После этой цифры лучше подойдет карта Wealth Premium:

- С картой Save Wealth Plus возврат 4,03% позволит заработать 902,72 доллара после того, как вы потратите 22 400 долларов. Вычтите ежегодную плату в размере 300 долларов, и у вас останется 602,72 доллара.

- С картой Save Wealth Premium возврат 6,04 % позволит заработать 1 352,96 доллара после того, как вы потратите 22 400 долларов. Вычтите годовой взнос в размере 750 долларов, и у вас останется 602,96 доллара.Возможность получать вознаграждение за акции вместо прямого возврата денег сопряжена с неопределенностью — свободное падение фондового рынка может означать, что вы не заработаете ни копейки за свои расходы.

Но гипотетическая процедура обратного тестирования Save предполагает, что держатели карт получат в среднем 6,04% от всех расходов. Просто имейте в виду, что вам придется подождать не менее одного года, прежде чем вы увидите какие-либо доходы от карты, поскольку инвестиции, полученные в результате ваших расходов, должны оставаться нетронутыми в течение как минимум одного года.

В зависимости от успеха карты Save Wealth Premium это может стать будущим вознаграждений по кредитным картам.

Джозеф Хостетлер

Репортер по кредитным картам

Больше покрытия кредитных карт

ஊக்குவிக்கும் சலுகை :: 90 Tamil Dictionary :: 90 Tamil Dictionary

доля 48516 пар перевода

Для перевода с английского на тамильский введите английское слово, которое вы хотите перевести на тамильский, в поле поиска выше и нажмите .Добро пожаловать в тамильско-англо-немецкий словари с проверкой орфографии. Это попытка создать платформу, на которой пользователи со всего мира могут делиться своими знаниями в области переводов.Каждый посетитель может предлагать новые переводы, а также исправлять или подтверждать предложения других пользователей. Есть несколько возможностей поддержать проект. Если вы считаете tamildict.com полезным и достойным вашей помощи, было бы здорово, если бы вы присоединились к сообществу участников.

Для перевода с тамильского на английский у вас есть несколько вариантов ввода тамильских слов. в поле поиска выше.

1. Вырежьте и вставьте ваши тамильские слова (в Юникоде) в поле выше и нажмите .

2. Если вы знакомы с романизированной транслитерацией, вы можете нажать кнопку Translate Unicode Tamil to English выше и начать печатать на английском языке. Пока вы вводите английские буквы фонетически и нажимаете пробел, они автоматически преобразуются в тамильские буквы. Например, если вы напечатаете ammaa на английском языке и нажмете пробел, он будет преобразован в அம்மா.

Чтобы преобразовать числа в слова на тамильском языке, введите число в поле поиска выше и нажмите ». Не используйте разделители, такие как запятые. Например, если вы наберете 655 и нажмете ПОИСК, это будет переведено в அறுநூற்றிஐம்பத்தியைந்து Максимально допустимое число — 9999 (почти десять тысяч).

Эта функция нашего словаря помогает

Вы очень быстро выучите тамильские числа.

Эта функция нашего словаря помогает

Вы очень быстро выучите тамильские числа.Отказ от ответственности: правильность переводов не может быть гарантирована (никто не идеален), но все вводимые данные будут тщательно проверены. Если вы заметили ошибку, сообщите об этом, нажав кнопку «Изменить», расположенную рядом с каждым переводом в результатах поиска.

Bank Of America Unlimited Cash Vs. Банк Америки Индивидуальные денежные вознаграждения

Содержимое Bank of America в этом посте последний раз обновлялось 08.06.2021.

На случай, если вы пропустили, Bank of America недавно представил новую карту с фиксированной ставкой возврата наличных.Кредитная карта Bank of America® Unlimited Cash Rewards дает неограниченный возврат наличных в размере 1,5% от всех покупок и даже предлагает увеличение вознаграждения для клиентов, зарегистрированных в программе Bank of America Preferred Rewards.

Если у вас уже есть кредитная карта ветерана банка с кэшбэком, кредитная карта Bank of America® Customized Cash Rewards, вам может быть интересно, стоит ли вам добавить новичок в свой бумажник.

Как складываются эти карты кэшбэка? Должны ли вы иметь один или оба?

Все зависит от того, где и как вы тратите свои деньги и насколько внимательно вы хотите следить за накоплением вознаграждения.Продолжайте читать, чтобы узнать, как новая карта Unlimited Cash сравнивается с картой Customized Cash Rewards, когда речь идет о наградах, бонусах, привилегиях и многом другом.

Сравнение: неограниченные денежные вознаграждения Bank of America и индивидуальные денежные вознаграждения Bank of America

Обе эти карты предлагают одинаковые приветственные бонусы, 0 процентов вводной годовой процентной ставки на покупки и переводы баланса, а также отсутствие годовой комиссии. Обе карты имеют право на участие в программе «Музеи на нас», которая дает вам бесплатный доступ к более чем 225 музеям и культурным учреждениям по всей стране один раз в месяц.И оба предлагают доступ к BankAmeriDeals, который предлагает дополнительный возврат денег от избранных продавцов.

Несмотря на такое большое сходство, их отличает размер вознаграждения.

В то время как карта Unlimited Cash предлагает неограниченный, скромный, фиксированный возврат денег, карта Customized Cash Rewards дает вам возможность зарабатывать больше для определенных категорий расходов, но с ограничениями.

В то время как карта Unlimited Cash предлагает неограниченный, скромный, фиксированный возврат денег, карта Customized Cash Rewards дает вам возможность зарабатывать больше для определенных категорий расходов, но с ограничениями.Приветственный бонус - Бонус в размере 200 долл. США наличными после расходов

- $1000 покупок в течение первых 90 дней

- Бонус в размере 200 долл. США наличными после расходов

- 1000 долларов США в течение первых 90 дней после открытия счета

Ставка вознаграждения - 1.Кэшбэк 5% на все покупки без лимита расходов

- От 25% до 75% больше кэшбэка за все покупки, если вы являетесь участником программы Preferred Rewards

- Кэшбэк 3% за покупки в выбранной вами категории, включая бензин, интернет-магазины, рестораны, путешествия, аптеки или товары для дома

- Кэшбэк 2% в продуктовых магазинах и оптовых клубах (до 2500 долларов США за комбинированные покупки категорий 3% и 2% каждый квартал, затем 1%)

- 1% на все остальные покупки

- От 25% до 75% больше кэшбэка за все покупки, если вы являетесь участником программы Preferred Rewards

Вступительный год для покупок 0 % годовой процентной ставки за 15 циклов выставления счетов за покупки (13.

99% – 23,99% переменной годовой процентной ставки на покупки и переводы баланса)

99% – 23,99% переменной годовой процентной ставки на покупки и переводы баланса)0 % годовой процентной ставки за 15 циклов выставления счетов за покупки (13,99% – 23,99%, переменная годовая процентная ставка на покупки и балансовые переводы)

Введение APR для балансовых переводов 0% в течение 15 циклов выставления счетов за любые переводы остатка (при совершении в течение первых 60 дней взимается комиссия в размере 3%, минимум 10 долларов США) 0% в течение 15 циклов выставления счетов за любые переводы остатка (при совершении в течение первых 60 дней взимается комиссия в размере 3%, минимум 10 долларов США) Годовой взнос $0 $0 Bank of America Unlimited Cash Rewards vs.Основные моменты индивидуального денежного вознаграждения Bank of America

Давайте подробнее рассмотрим, как складываются эти две карты Cash Back от Bank of America с точки зрения приветственных бонусов, ставок вознаграждения, годовых сборов и начальной годовой процентной ставки.

Победитель приветственного бонуса: Ничья

Обе карты в настоящее время предлагают одинаковое вознаграждение в размере 200 долларов США после того, как вы потратите 1000 долларов США в течение первых 90 дней после открытия счета. Для целей планирования это требование к расходам составляет примерно 333 доллара США ежемесячных расходов в течение первых трех месяцев.

Bank of America делает одно и то же предложение для клиентов с любой из этих карт, но как этот приветственный бонус соотносится с бонусами, предлагаемыми другими картами с кэшбэком? Поощрение в размере 200 долларов США соответствует тому, что другие эмитенты кэшбэка предлагают новым держателям карт. Однако порог расходов Bank of America для получения этого приветственного бонуса выше, чем требуют некоторые другие эмитенты карт.

Фактически, в некоторых случаях это почти вдвое больше, чем требуется для других карт. Например, чтобы получить эквивалентный приветственный бонус после получения кредитной карты Capital One SavorOne Cash Rewards, вам нужно потратить всего 500 долларов в течение первых трех месяцев.

Чтобы получить приветственный бонус в размере 200 долларов США с помощью карты Citi Custom Cash℠, вам необходимо потратить 750 долларов США за тот же период времени.

Чтобы получить приветственный бонус в размере 200 долларов США с помощью карты Citi Custom Cash℠, вам необходимо потратить 750 долларов США за тот же период времени.Таким образом, несмотря на то, что карты Bank of America Unlimited Cash Rewards и Customized Cash Rewards имеют одинаковое приветственное предложение, получить его немного сложнее, чем у конкурирующих карт Cash Back.

Победитель бонусной ставки: Bank of America Customized Cash Rewards

Персонализированная карта Cash Rewards предлагает более выгодную ставку возврата наличных, чем карта Unlimited Cash, в двух из трех тарифных категорий.

Карта Customized Cash Rewards дает вам возврат 3% наличными за покупки в выбранной вами категории, включая бензин, покупки в Интернете, рестораны, путешествия, аптеку или ремонт дома, и 2% на покупки в продуктовых магазинах и оптовых клубных покупках. Эти ставки кэшбэка ограничены первыми 2500 долларами США при ежеквартальных расходах в категориях 3% и 2% вместе взятых.

Все остальные покупки, а также любые покупки, совершенные после совокупного лимита в 2500 долларов США, приносят фиксированную ставку в размере 1 процента наличными.

Владельцы карт Customized Cash Rewards могут менять категорию своих вознаграждений один раз в календарный месяц, что означает, что у вас есть возможность изменить способ вознаграждения в зависимости от ваших потребностей. Например, у вас может быть 3-процентная категория кэшбэка, настроенная на благоустройство дома, пока вы работаете над проектом ремонта, а затем переключаетесь на путешествия всего за несколько минут до бронирования отпуска.

Bank of America предлагает несколько способов переключения категории 3-процентных вознаграждений, в том числе через портал онлайн-банкинга и мобильное приложение.Они даже показывают вам, в какой категории вы исторически тратили больше всего, чтобы помочь вам выбрать наиболее выгодную категорию для ваших привычек расходов.

Несмотря на то, что карта Unlimited Cash предлагает фиксированную ставку возврата наличных в размере 1,5%, эта ставка ниже, чем та, которую вы могли бы получить по карте Customized Cash Reward самого высокого уровня, а также в продуктовых магазинах и оптовых клубах.

Бонус для участников программы Preferred Rewards

Bank of America дарит своим участникам программы Preferred Rewards выгодную сделку, которая может сделать обе карты более выгодными.В зависимости от уровня членства владельцы карт Preferred Rewards могут получить от 25 до 75 процентов увеличения кэшбэка.

- Для карты Unlimited Cash, , которая увеличивает возврат ваших 1,5% до 1,87–2,62%.

- С картой Customized Cash ваша 3-процентная категория заработает от 3,75 до 5,25 %, 2-процентная категория заработает от 2,5 до 3,5 %, а 1-процентная категория заработает 1.25 процентов до 1,75 процента.

Однако, несмотря на то, что эти ставки кэшбэка феноменальны, повышенные ставки вознаграждения могут быть недоступны большинству сообразительных транжир. Чтобы разблокировать 75-процентное увеличение кэшбэка, вам необходимо достичь уровня членства Platinum Honors, что требует поддержания остатка наличных средств в размере не менее 100 000 долларов США на соответствующих счетах в Bank of America.

Даже если бы эта сумма была достижима для вас, ставки APY Bank of America, как правило, составляют долю уровня инфляции, которую вы можете легко превзойти со многими высокодоходными сберегательными счетами.

Даже если бы эта сумма была достижима для вас, ставки APY Bank of America, как правило, составляют долю уровня инфляции, которую вы можете легко превзойти со многими высокодоходными сберегательными счетами.Победитель годового взноса: Ничья

Обе карты Customized Cash Rewards и Unlimited Cash предлагают одинаковую привлекательную годовую плату в размере 0 долларов США. Если вы максимизируете вознаграждения, вам не придется беспокоиться о том, чтобы компенсировать стоимость ежегодной платы за счет вознаграждений.

Победитель вступительной годовой процентной ставки: ничья

Обе карты предлагают одинаковую начальную годовую процентную ставку 0 процентов в течение первых 15 циклов выставления счетов за покупки и любые переводы остатка (при совершении в течение первых 60 дней взимается комиссия в размере 3 процентов, минимум 10 долларов США.) По прошествии этого вводного периода годовая процентная ставка колеблется от 13,99 процента до 23,99 процента.

Эта обычная годовая процентная ставка довольно конкурентоспособна по сравнению с другими картами с кэшбэком.

Например, такие конкуренты, как Chase Freedom Unlimited и SavorOne от Capital One, имеют более высокие диапазоны.

Например, такие конкуренты, как Chase Freedom Unlimited и SavorOne от Capital One, имеют более высокие диапазоны.Какая карта приносит больше всего?

Обе эти карты предлагают привлекательные дополнительные программы кэшбэка. В зависимости от того, что уже есть в вашем кошельке, вы можете использовать эти карты вместе, тем более что они не взимают ежегодную плату.

Лучшей стратегией является использование карты Customized Cash Rewards для 3-процентной категории, на которую вы тратите больше всего, а также в продуктовых магазинах и оптовых клубах. Затем используйте карту Unlimited Cash для всех других покупок, для покупок в выбранной вами категории расходов и в продуктовых магазинах после того, как вы достигнете предела ежеквартальных вознаграждений в размере 2500 долларов США.

Bank of America Unlimited Cash по сравнению с Bank of America Customized Cash Rewards, пример расходов

Предположим, вы часто едите вне дома, поэтому вы выбираете питание в качестве 3-процентной категории вознаграждения на своей карте Customized Cash Rewards.

За один квартал вы тратите 1500 долларов в ресторанах и 1000 долларов в продуктовых магазинах, максимально используя свои категории вознаграждений в 3 и 2 процента. Вы заработаете 45 долларов наличными за свои расходы в ресторане и 20 долларов за расходы в продуктовом магазине, в результате чего общая сумма составит 65 долларов.

За один квартал вы тратите 1500 долларов в ресторанах и 1000 долларов в продуктовых магазинах, максимально используя свои категории вознаграждений в 3 и 2 процента. Вы заработаете 45 долларов наличными за свои расходы в ресторане и 20 долларов за расходы в продуктовом магазине, в результате чего общая сумма составит 65 долларов.Вы также тратите 1500 долларов в течение этого квартала на разные покупки, что приносит вам 1 процент возврата денег, что соответствует 15 долларам. Таким образом, общая сумма ваших денежных средств возвращается к 80 долларам за 4000 долларов расходов.

С фиксированной ставкой возврата наличных по карте Unlimited Cash 1.5 процентов, вы получите 60 долларов обратно, потратив 4000 долларов.

В этом случае вы заработаете на треть больше наличных денег с картой Customized Cash Rewards, чем с картой Unlimited Cash.

Почему вы должны получить Bank of America Unlimited Cash?

В дополнение к неограниченному и прямому возврату наличных, есть еще несколько причин, по которым вы можете подумать о добавлении карты Unlimited Cash от Bank of America в свой кошелек.

Без лимита заработка